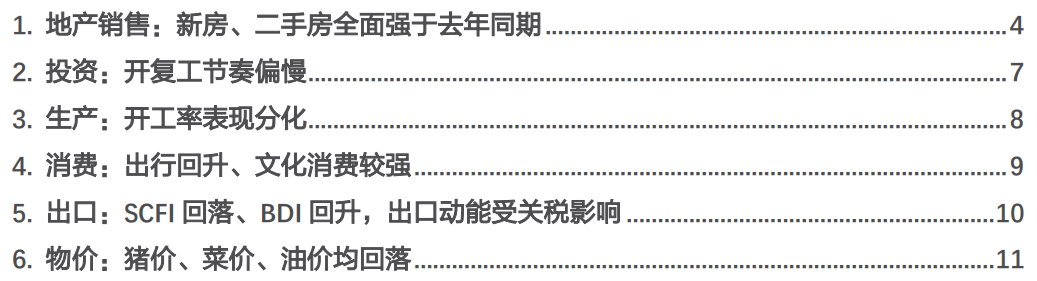

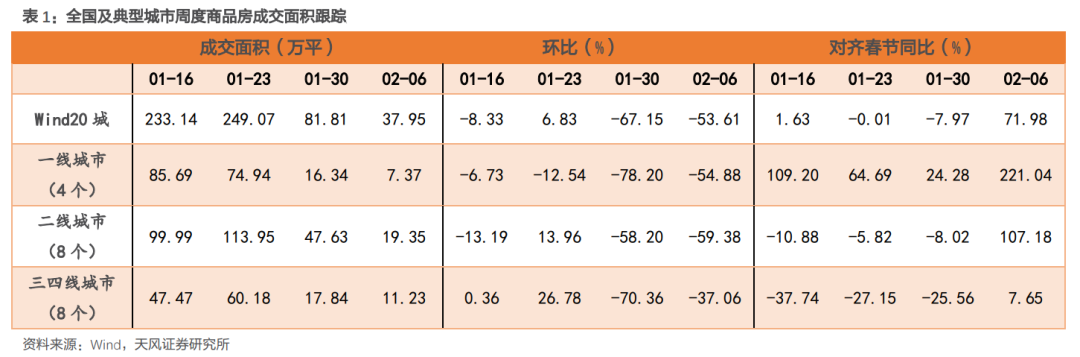

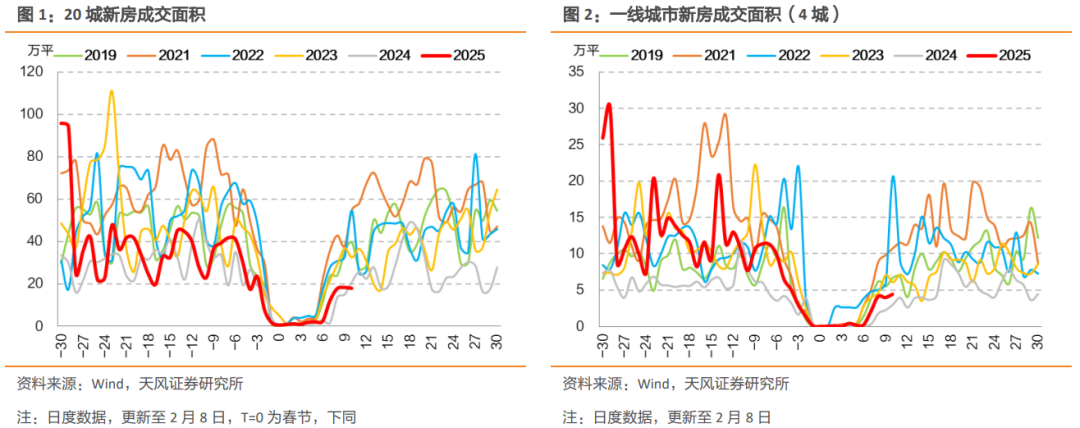

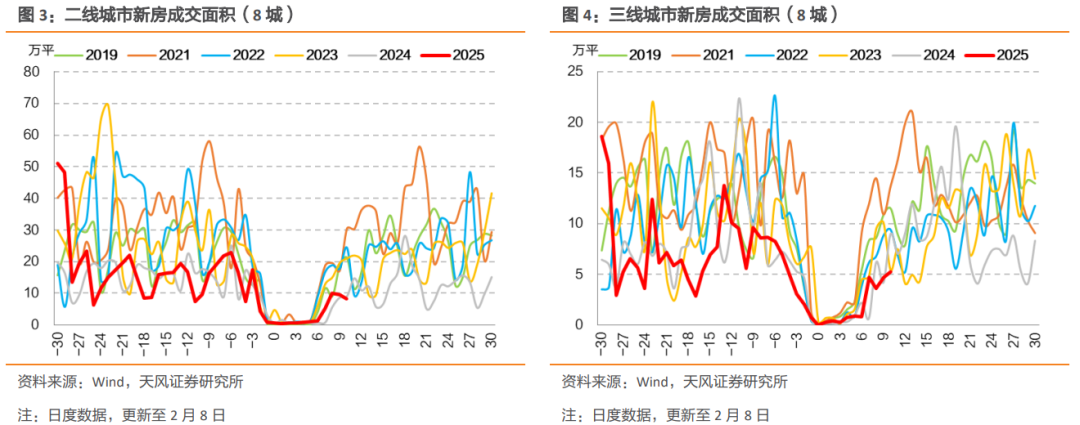

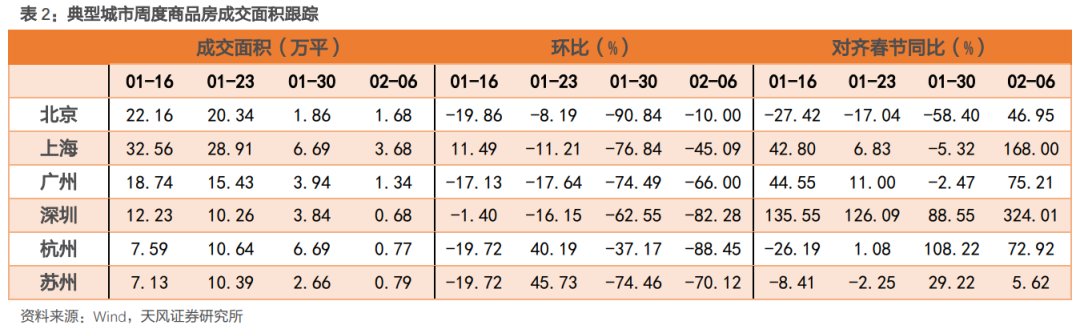

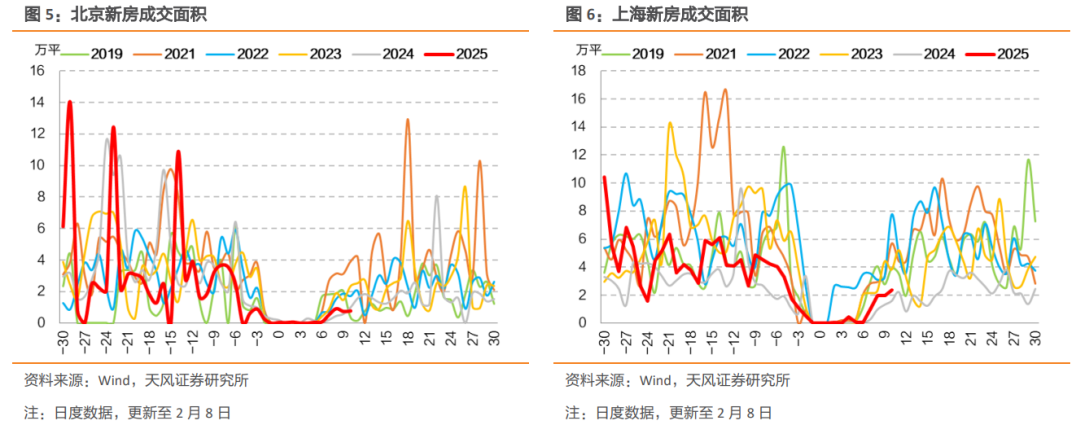

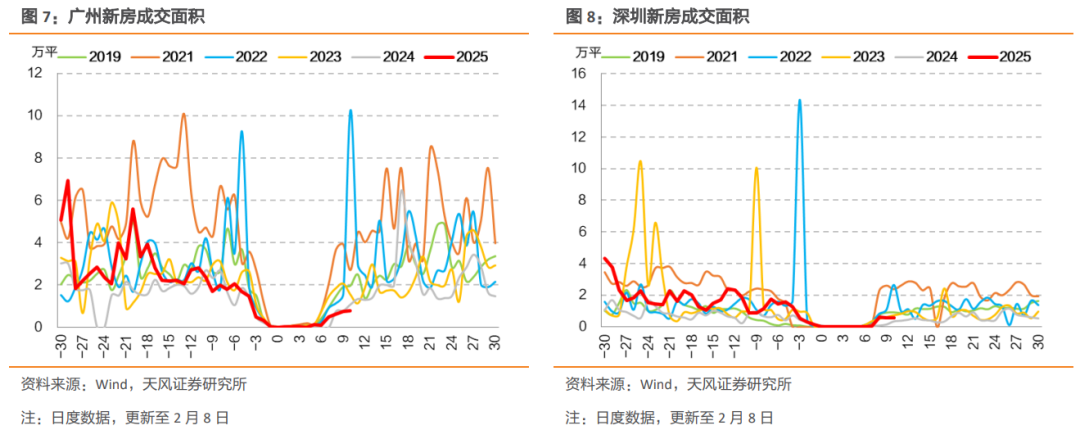

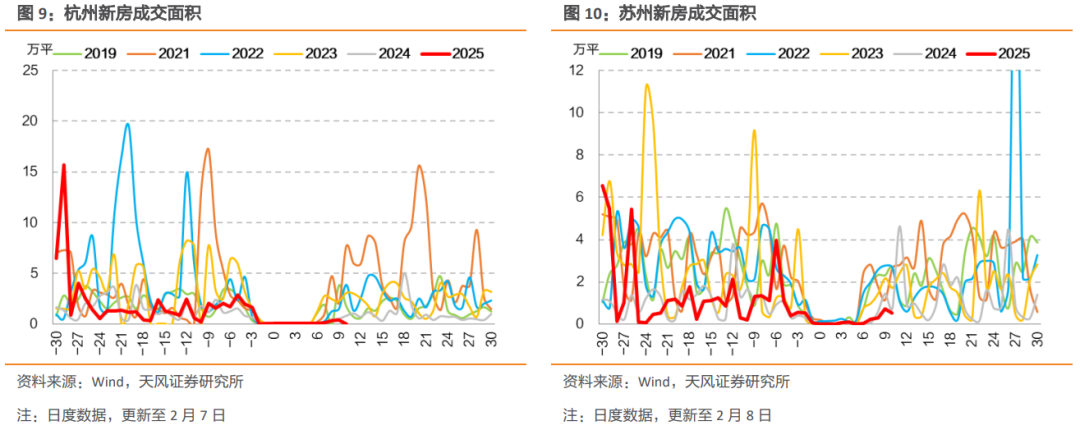

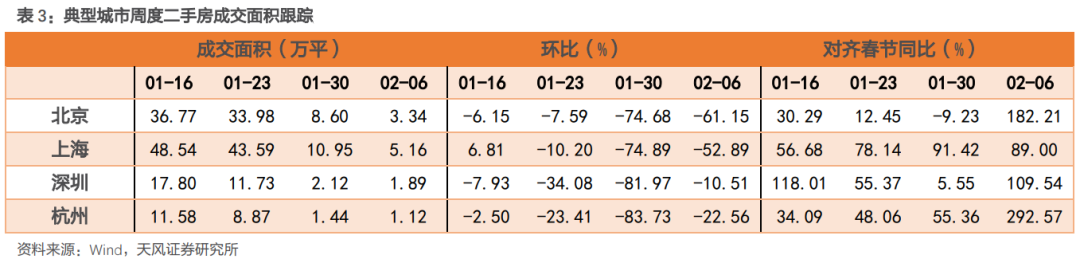

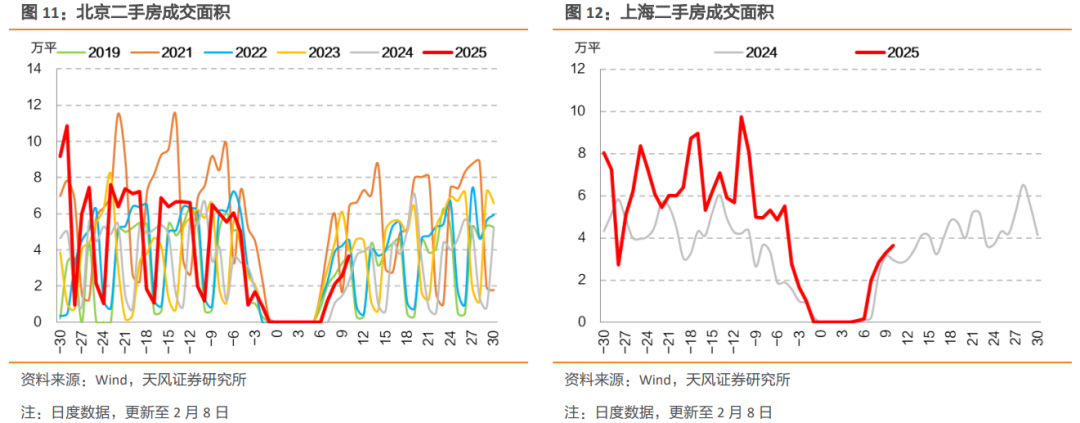

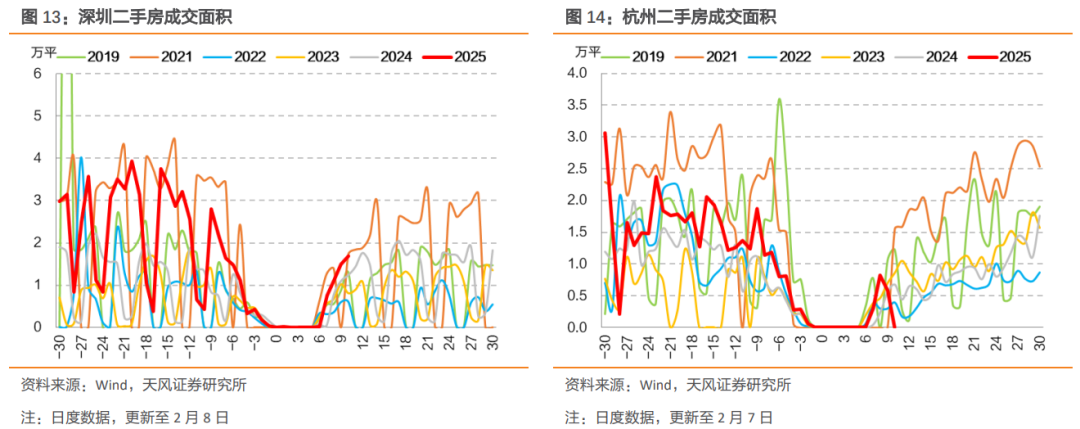

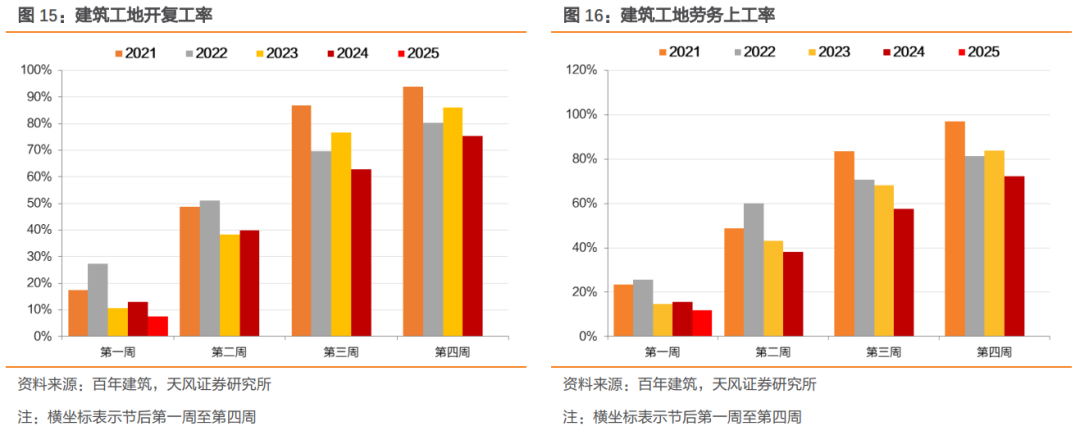

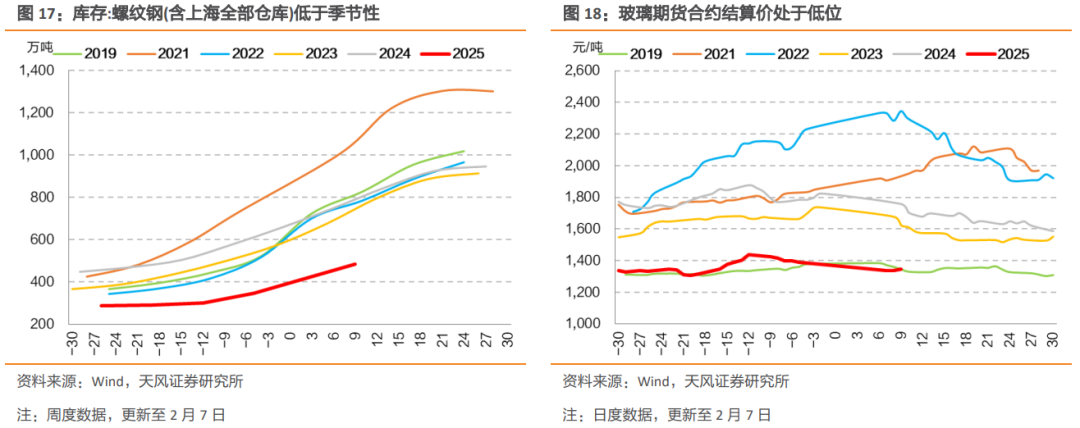

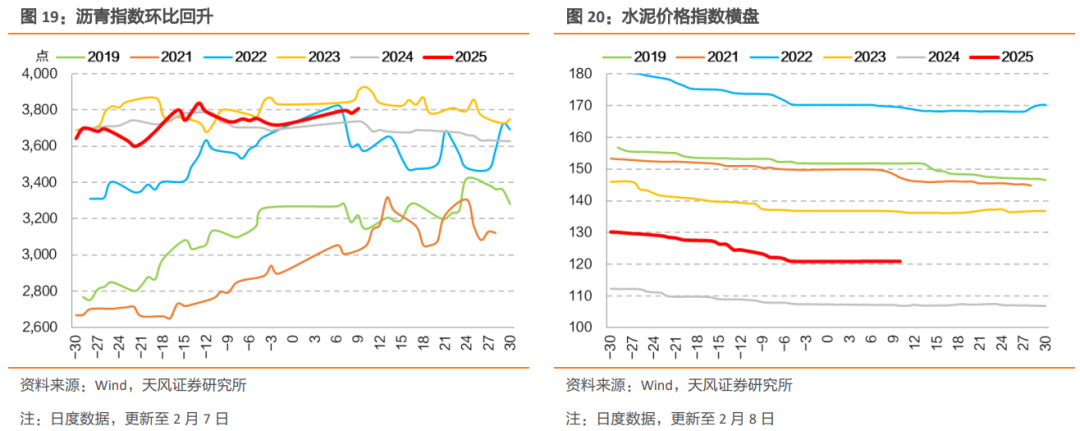

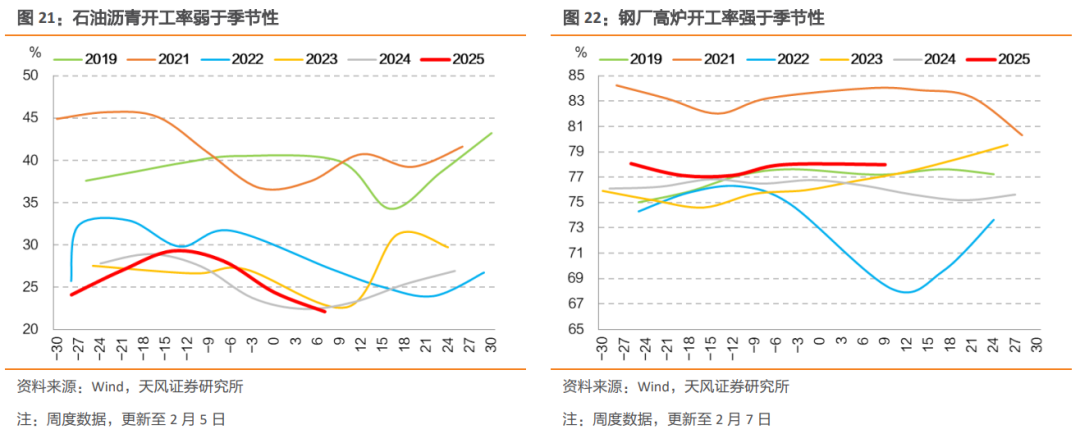

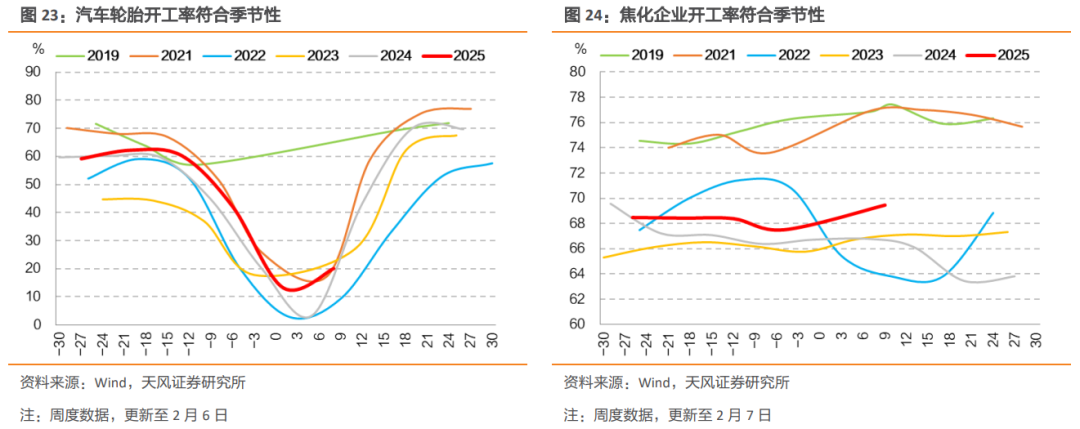

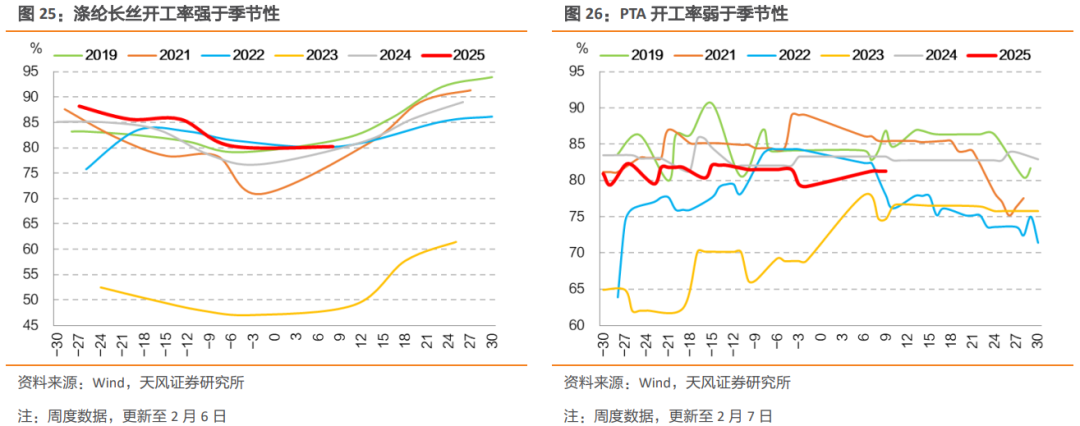

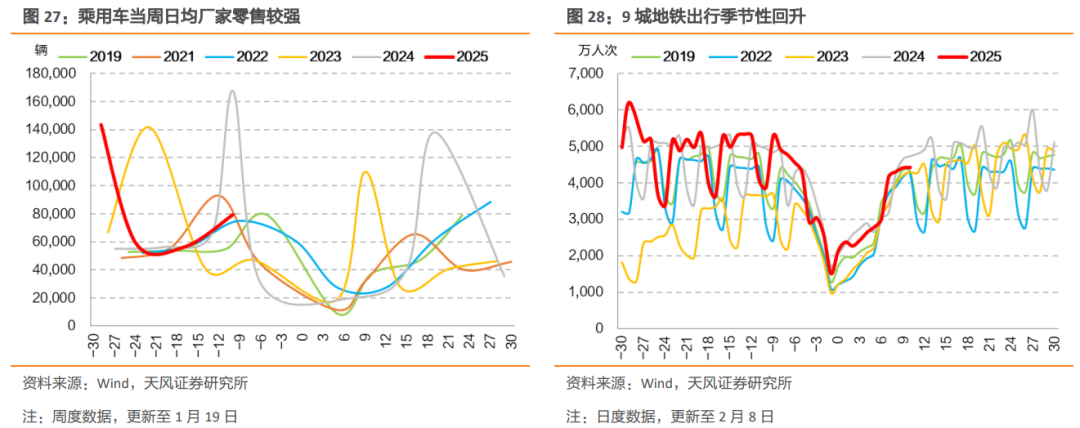

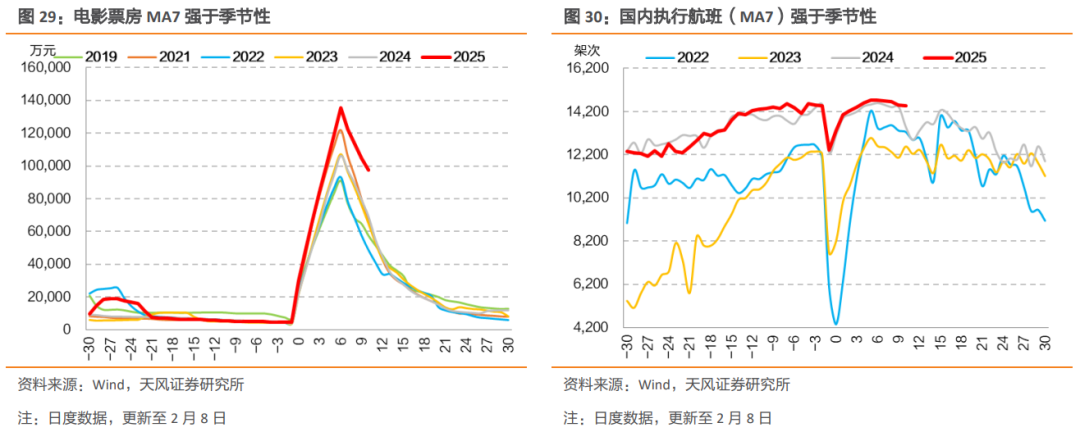

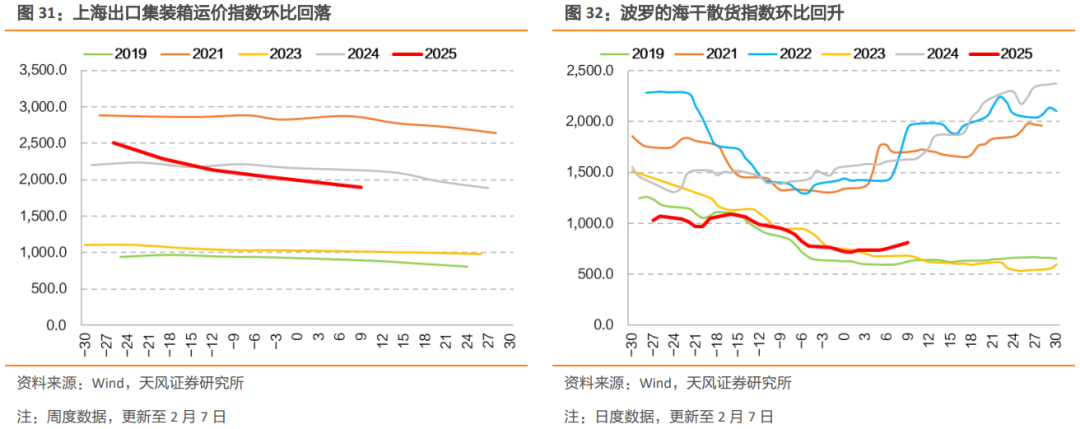

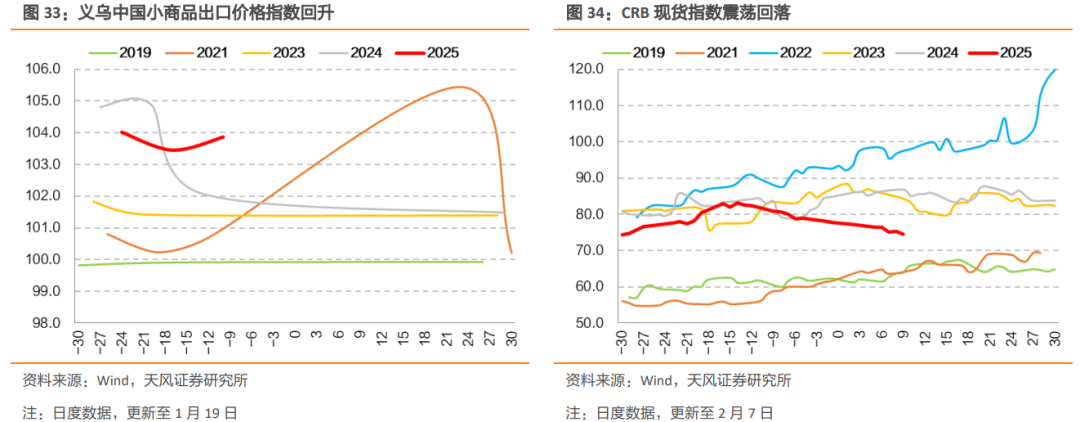

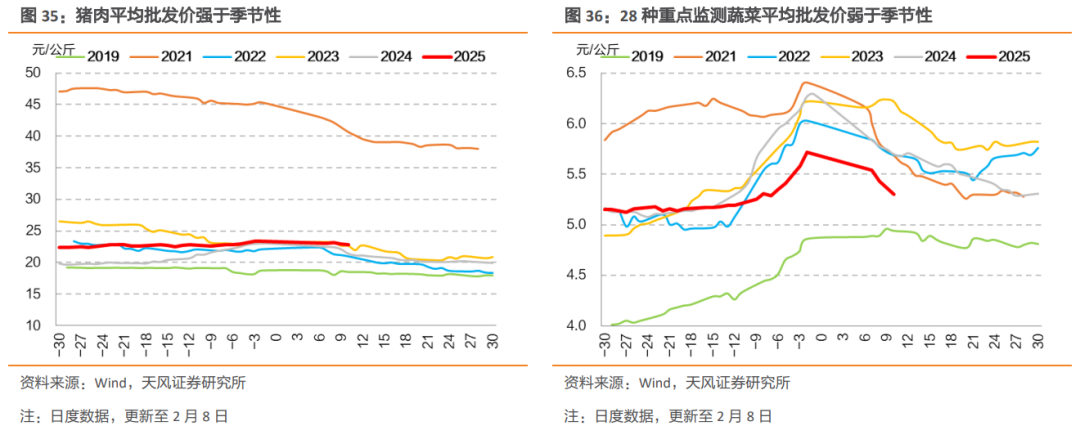

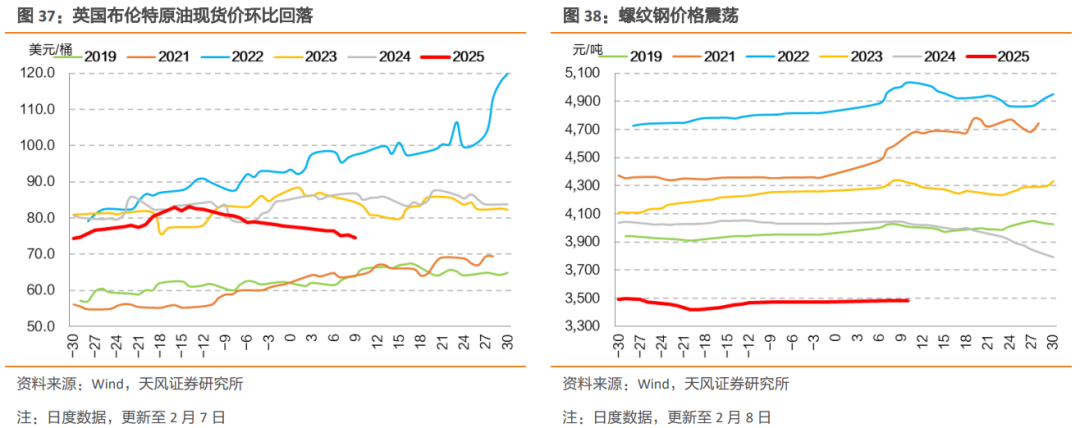

2025 作者:孙彬彬/隋修平/郑艺鹏(联系人) 摘 要 春节过后,经济活动陆续恢复,节奏偏慢。 投资生产方面,根据百年建筑公众号,节后第一周建筑工地开复工进度慢于季节性,上周水泥价格回落、沥青价格回升,工业生产开工率表现分化,高炉、焦化、涤纶长丝开工率较强、石油沥青开工率较弱,整体需求恢复速度较慢。 消费方面,节后地铁出行、航班出行季节性回升,电影票房强于季节性。节前汽车销售出现显著回升,以旧换新政策持续支持,同时2024年底部分购车需求后移对开年购车需求形成支撑。对齐春节后,地铁出行处于季节性高位,航班出行强于季节性,汽车销售处于中等偏高水平,电影票房显著强于季节性。 通胀方面,节后猪价、菜价、油价均下行,由于供给充足,节前需求对食品价格支撑有限,后续肉菜价格可能进入季节性下行。原油价格在特朗普的降价呼吁下出现下行。对齐春节后,猪价处于季节性较高水平,菜价上冲幅度弱于季节性。 出口方面,上周SCFI回落、BDI回升,特朗普关税落地,出口动能可能受到影响,后续关注相关政策变化情况。 综合来看,节后国内基本面整体平稳,经济活动恢复节奏稍慢。新房和二手房销售整体回升,一线城市和二手房市场相对强势,对齐春节后,一、二线新房显著强于去年同期,经济结构性修复延续。 风险提示:报告仅为市场跟踪,不构成投资建议。 报告目录 地产销售:新房、二手房全面强于去年同期 上周(1月31日至2月6日)新房成交环比回落,对齐春节后,一、二线城市显著强于去年同期。Wind20城成交面积环比-53.61%、同比 71.98%。观察重点城市,环比角度,重点城市均回落,北京(-10.00%)回落幅度最小;同比角度,重点城市均强于去年同期,其中深圳( 324.01%)和上海( 168.00%)显著偏强。 上周(1月31日至2月6日)二手房成交整体回落,继续强于季节性。观察重点城市,环比角度,主要城市均回落;同比角度,对齐春节后,重点城市均强于去年同期。 投资:开复工节奏偏慢 投资方面,节后建筑工地开复工节奏偏慢,节后商品价格表现分化,黑色系先跌后涨,水泥价格横盘,沥青价格继续上行。工业品需求整体恢复缓慢,关注后续开复工进度变化。 生产:开工率表现分化 生产方面,开工率表现分化,节后汽车轮胎、焦化企业、PTA开工率上行,石油沥青开工率下降。对齐春节后,钢厂高炉、涤纶长丝开工率处于季节性高位,汽车轮胎、石油沥青、焦化企业、PTA处于中等水平。 消费:出行回升、文化消费较强 消费方面,节后地铁出行和航班季节性回升、均强于季节性,节前汽车消费回升、强于2024年同期,以旧换新政策继续支撑汽车消费,2024年底部分需求后移对2025年开年购车需求形成支撑。对齐春节后,地铁出行处于季节性较高水平,航班出行强于季节性,电影票房强于季节性,汽车销售处于中等偏高水平。 出口:SCFI回落、BDI回升,出口动能受关税影响 出口方面,SCFI回落、BDI回升,特朗普加征关税落地,对出口动能有一定影响,需要关注后续进一步政策变化情况。 物价:猪价、菜价、油价均回落 物价方面,节前备货需求对食品价格支撑有限,节后猪肉和蔬菜价格季节性下行;原油价格下行,节前特朗普呼吁降低原油价格,节后特朗普表示美国将提高原油产量并降低价格。 风险提示 报告仅为市场跟踪,不构成投资建议。 END 证券研究报告:《高频|地产成交强于去年,开复工进度偏慢》 对外发布时间:2025年2月10日 报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格) 本报告分析师: 孙彬彬 SAC 执业证书编号:S1110516090003 隋修平 SAC 执业证书编号:S1110523110001