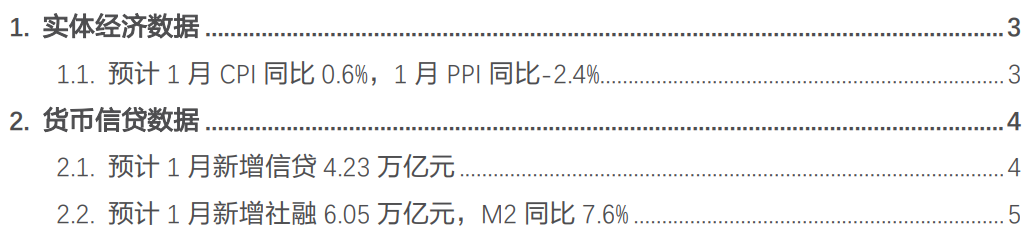

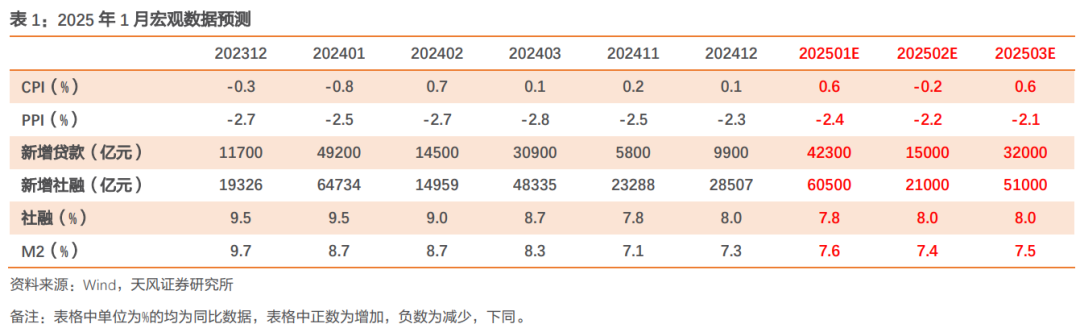

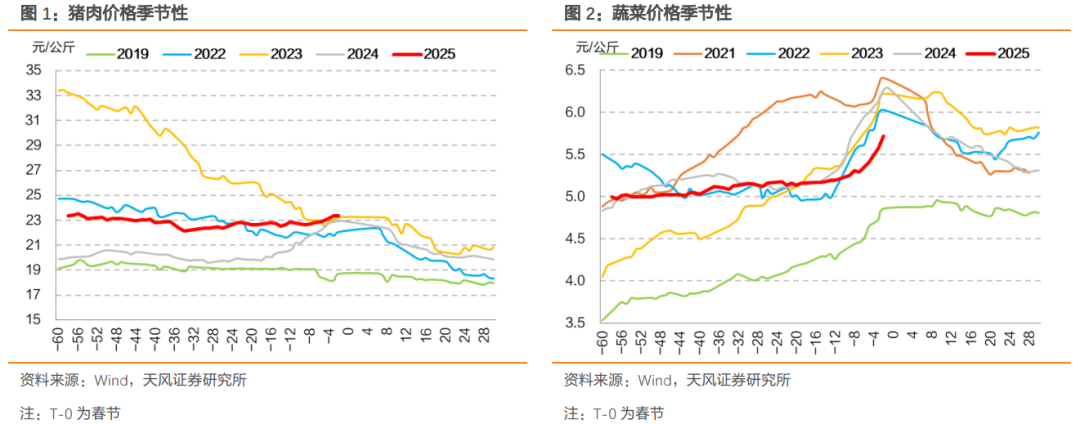

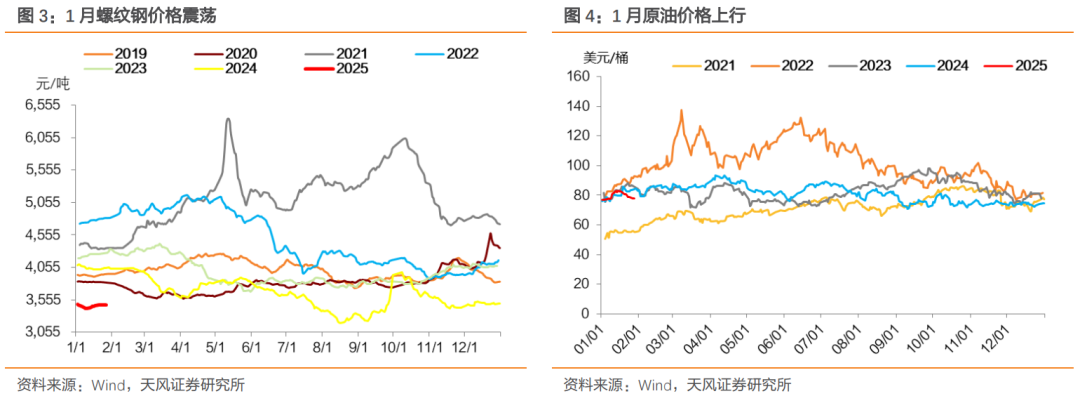

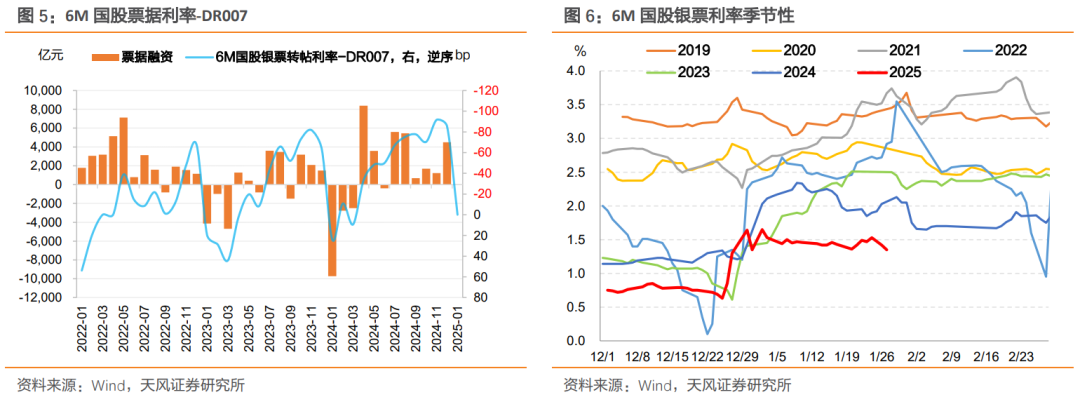

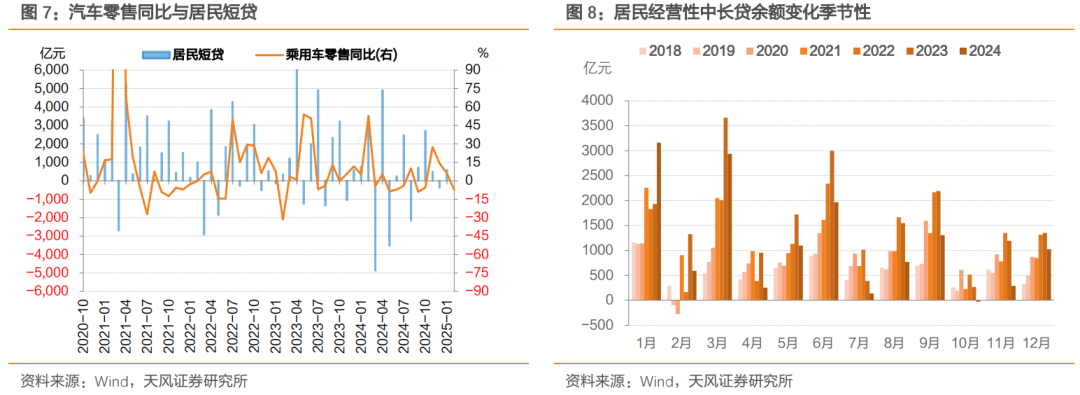

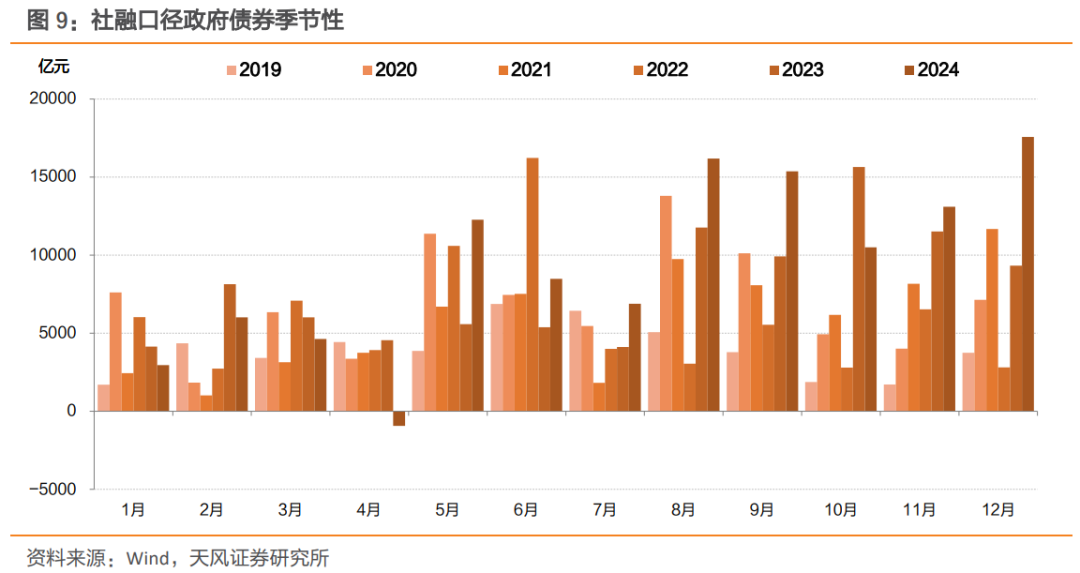

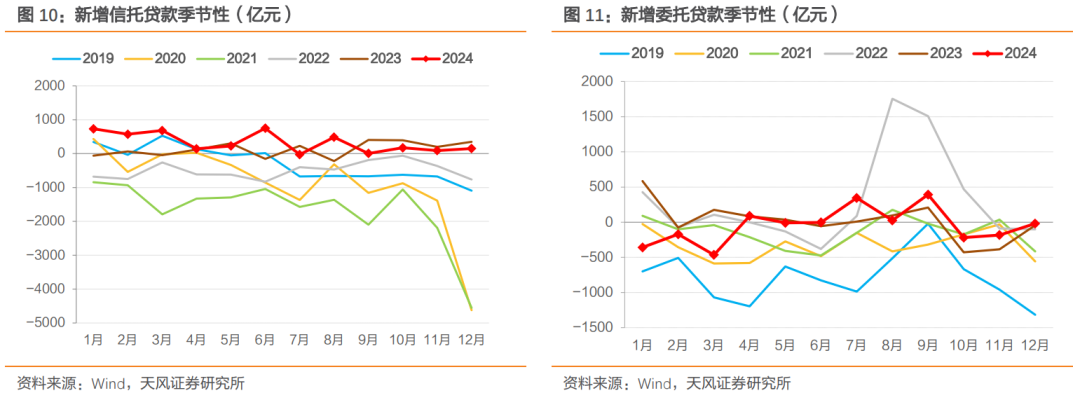

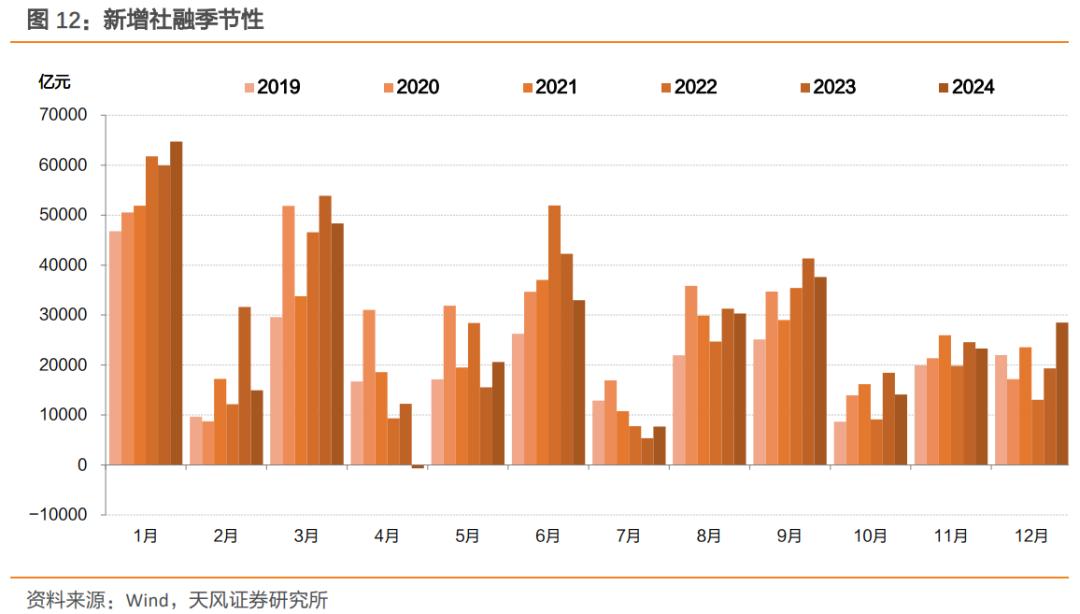

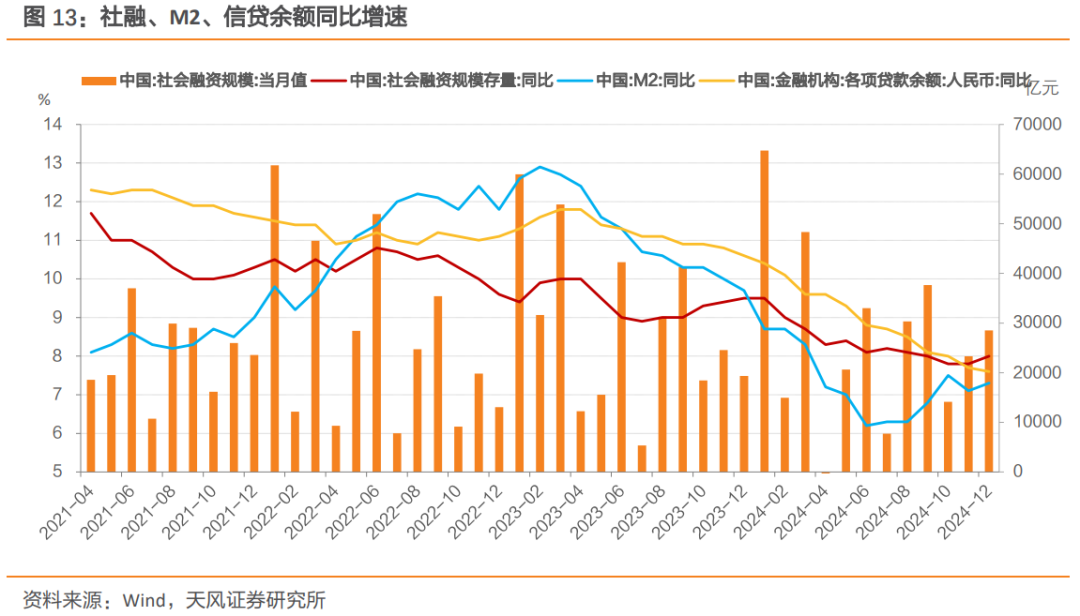

2025 作者:孙彬彬/隋修平/郑艺鹏(联系人) 摘 要 我们预计,1月宏观数据仍是政策支持下的弱修复格局。 一方面,信贷“开门红”概率降低,社融可能继续受政府债支撑,均同比少增; 另一方面,1月制造业PMI超预期下行,商品房成交和居民贷款或弱于季节性,螺纹钢需求也维持偏弱,PPI同比读数承压,食品项季节性上行较弱,但春节错峰将对1月CPI同比读数形成显著支撑。 具体来看,我们预计1月CPI同比0.6%,PPI同比-2.4%。 我们预计1月新增信贷4.23万亿,新增社融6.05万亿,M2同比7.6%。 总体而言,由于开年成色有限,后续重点关注外围扰动与政策应对,债市仍处于有利位置。 报告核心图表(点击可查看大图,完整图表详见正文) 风险提示:宏观经济走势不确定性,货币财政政策不确定性,市场走势不确定性等 报告目录 实体经济数据 预计1月CPI同比0.6%,1月PPI同比-2.4% 1月猪肉、蔬菜价格震荡上行,但节前整体表现弱于季节性。 猪肉方面,节前猪价“旺季不旺”。消费端进入季节性旺季,但由于供给充足,散户和集团出栏积极,“杀年猪”等需求对猪价支撑有限,节前猪价上涨较弱。 蔬菜方面,前期高菜价可能导致果蔬种植增加,且节前天气晴好,果蔬供应充足,多数蔬菜价格平稳,仅个别菜上涨,价格上涨弱于季节性。 结合消费动能来看,我们预计1月CPI环比0.8%,同比0.6%。 展望未来,节后猪价可能季节性回落,一方面节后需求走弱,另一方面,2024年3月至12月能繁母猪存栏量持续增加,猪肉供给相对充足,对猪肉价格形成下行压力;果蔬价格也将开始季节性回落。综合考虑春节错峰的影响,我们预计2025年2月-3月CPI同比分别约-0.2%和0.6%。 对于PPI而言,1月出厂价格指数和主要原材料购进价格指数延续回落,我们预计1月PPI环比录得-0.3%,同比读数录得-2.4%。 1月国内商品市场整体下行后上行,价格中枢较前月回落。春节前工业需求回落,但回落幅度相比季节性并不算高,生产投资表现呈现结构性企稳特征,此外1月特朗普关税尚未落地、国内预期有一定好转,商品价格全月有所回升。 1月原油价格冲高回落,国内成品油价格在1月2日和16日两次调涨,1月国内油价相对12月上行。1月国际原油价格先受美国寒潮、地缘政治扰动等因素推动,后因特朗普表态回落,全月均价上行。 展望未来,国内开门红成色有限、商品价格可能震荡偏弱;原油方面,OPEC 未因特朗普呼吁降价而改变供应计划,预计短期内价格维持震荡偏强。考虑基数效应,我们预计2025年2月-3月PPI同比读数约-2.2%和-2.1%。 货币信贷数据 预计1月新增信贷4.23万亿元 央行四季度货币政策例会再次强调“防范资金空转”,金融高质量发展要求下对信贷规模增长的诉求依旧稳健。 1月票据利率相对平稳,“开门红”概率降低。6M国股银票利率-DR007利差季节性回升,但相对同期仍然较低;国股银票利率跨年后走势形态相对平稳,并未延续年末回升势头。 综合来看,我们预计1月新增信贷4.23万亿元,同比少增0.69万亿元。预计2025年2月新增信贷1.50万亿元,3月新增3.20万亿元。 我们预计1月企业短贷环比上行、同比少增;1月企业中长贷环比上行、同比少增。首先是防空转诉求和化债影响延续,其次结合1月PMI数据,生产端回落且低于去年同期,我们预计1月企业短贷环比上行、同比少增;1月开工率数据环比表现强于季节性,绝对水平略逊2024年同期。预计1月企业中长贷环比上行、同比少增。 我们预计,1月居民短贷环比回升、同比少增;居民中长贷环比上升、同比少增。一方面,春节期间文旅数据强于季节性,假期前四日全社会跨区域人员流动量同比增长6.01%,北上广深的迁入指数较2024年同期增长1.57%,处于近年来最高水平(见团队前期报告《春节期间海内外有哪些变化?》,20250203)。另一方面,受新一轮补贴政策拉动影响,汽车、家电等大宗消费在春节影响下仍相对亮眼。1月13-19日,乘用车销售同比、环比分别上升至7.6%、52.8%;商务部数据显示,假期前四日重点监测零售企业家电、通讯器材销售额同比增长超10%,对居民短贷有一定支撑。居民中长贷方面,商品房销售自去年四季度以来开启修复,其中一线城市拉动明显,而二手房销售修复更强,但对居民中长贷拉动可能有限。受春节影响,假期期间地产销售相对低迷,我们判断1月居民中长贷环比上升、同比少增。 票据融资方面,票据利率相对平稳,我们预计1月表内票据环比下行、同比高于去年同期;表外票据环比上行,同比低于去年同期。 预计1月新增社融6.05万亿元,M2同比7.6% 结合Wind数据统计,我们预计: (1)1月政府债券净融资约9500亿元; (2)1月企业债券净融资约为3500亿元; (3)1月信贷资产支持证券净融资规模约为-300亿元。 我们预计1月信托贷款新增500亿元,委托贷款新增150亿元。非标融资方面,受经济表现反复、潜在风险事件等因素影响,预计信托贷款、委托贷款压降力度可能继续维持较低水平。 综合来看,我们预计2025年1月新增社融约为6.05万亿元,社融余额同比回落至7.8%。预计2月、3月新增社融分别约为2.10、5.10万亿元,余额同比分别约为8.0%、8.0%。 M2增速方面,受春节影响,我们预计2025年1月M2同比回升至7.6%。考虑到政府债发行造成的财政缴款波动等影响,预计2月、3月M2同比约为7.4%、7.5%。 风险提示 宏观经济走势不确定性,货币财政政策不确定性,市场走势不确定性等 END 证券研究报告:《1月通胀和金融数据的成色》 对外发布时间:2025年2月4日 报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格) 本报告分析师: 孙彬彬 SAC 执业证书编号:S1110516090003 隋修平 SAC 执业证书编号:S1110523110001