飓风冲击使得10月非农难以反映美国劳动力的真实强度,报告中最值得关注的也并不是就业人数,而是永久失业人数的跳升以及壮年就业率的小幅下行。

近期美国宏观经济数据进一步指向不着陆进程。消费依然是最大支撑,Q3 GDP季环比折年录得2.8%,虽小幅低于预期,但私人消费贡献了近2.5%的增速,而更能反映美国私人部门韧性的国内最终消费者购买的季环比折年增速,从Q2的2.7%进一步升至3.2%。

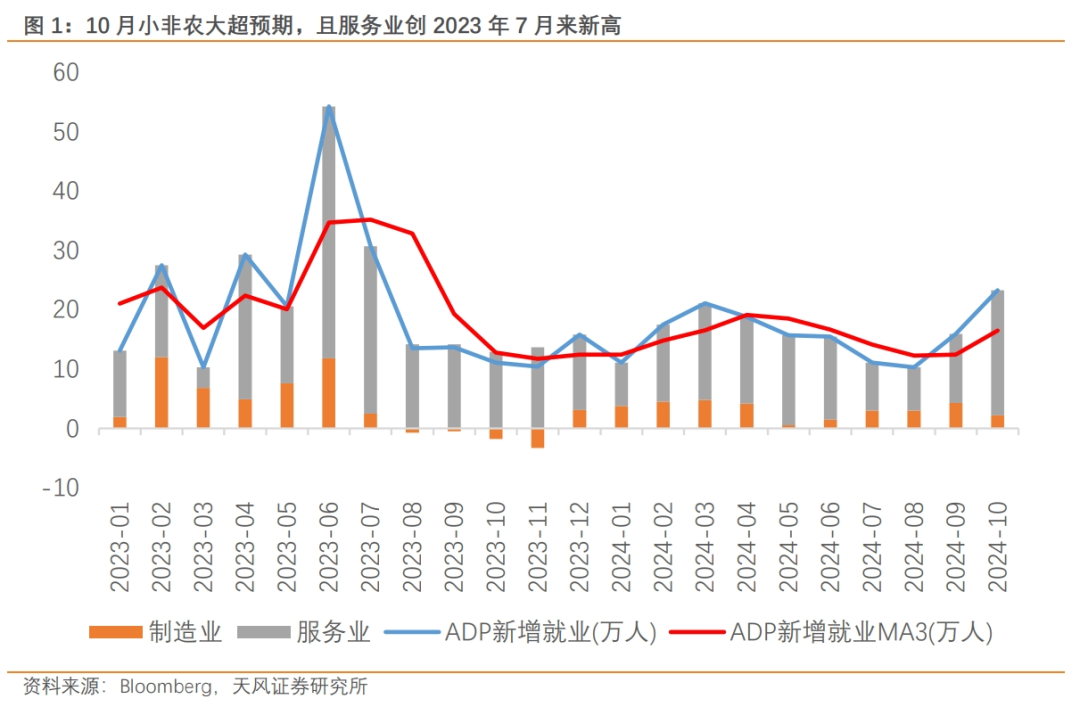

从“小非农”看,美国劳动力市场需求依然稳定。10月ADP录得23.3万人(预期11.1万人),前值从14.3万人上修至15.9万人。尤其是服务业大增21.1万人,创23年7月以来新高;除制造业外所有行业就业都在增长,且所有服务业新增就业都高于上月水平。

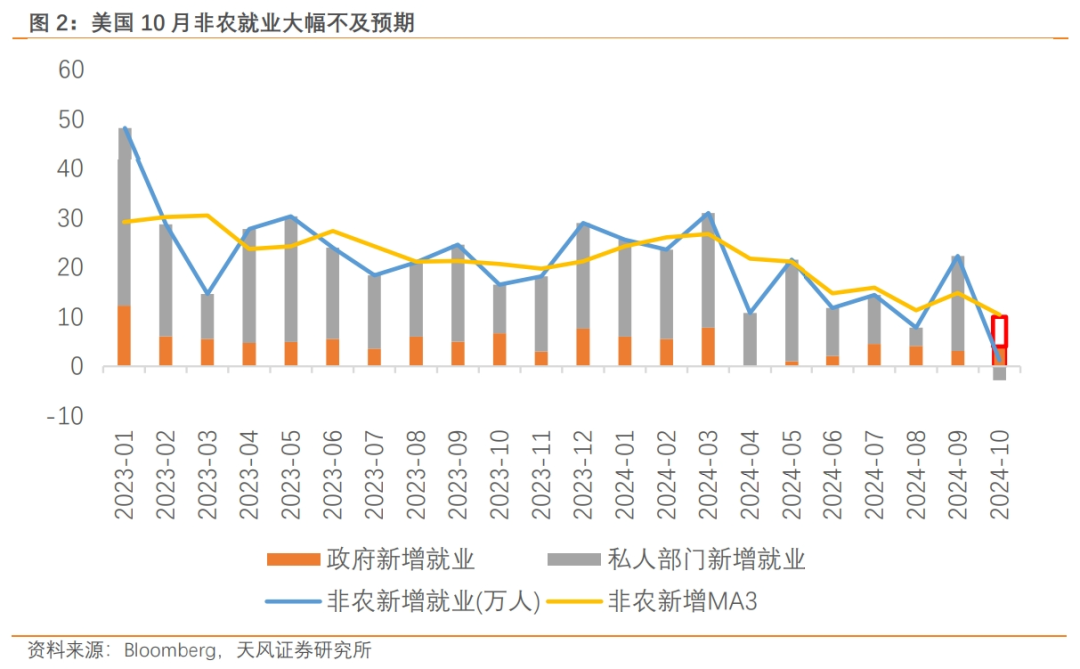

10月非农新增就业仅录得1.2万人,低于一致预期的10万人水平。客观来说,在连续三份低于预期的周度失业金报告以及一份大超预期的ADP报告之后,10月非农新增就业大幅不及预期,带来了一定"观感"的落差。

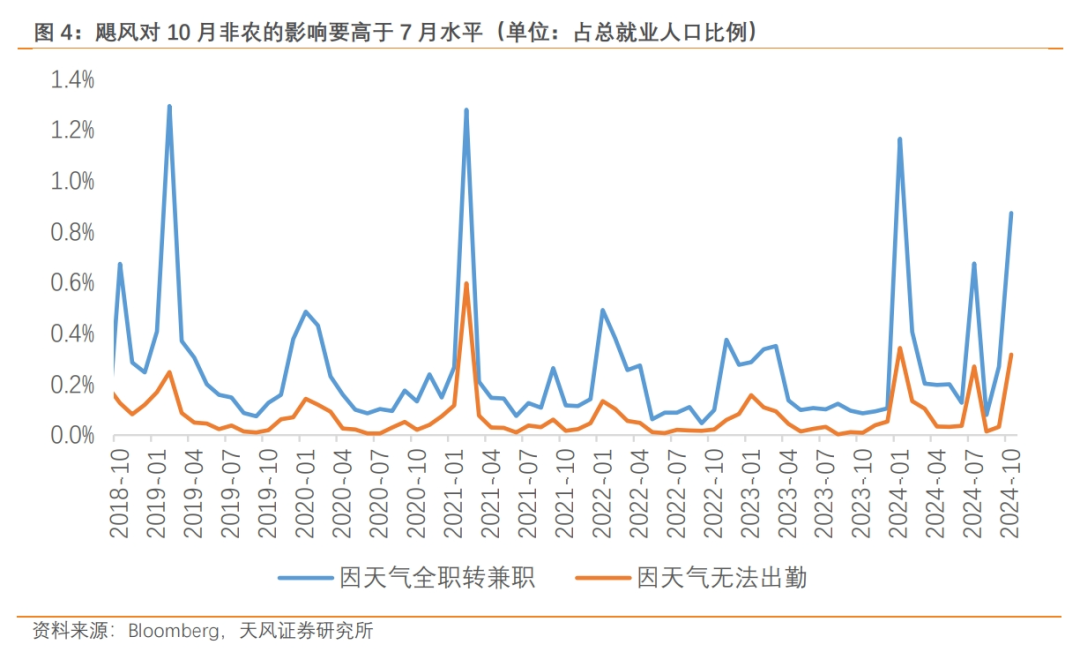

但如果从一些关键指标来看,这份报告的细节符合受飓风影响的特征,并且对实体经济的影响要比7月更加明显,例如因天气无法工作的人数,以及因天气只能兼职的人数。BLS也提及本次报告的CES调查收集率仅为47.4%,“well below average”(1991年1月以来最低水平),这意味着本月企业调查未来或将面临大幅修正。

由于联储官员此前早有预告飓风和罢工的影响人数约为10万人水平,因此非农数据带来的政策影响相对有限。11月的降息预期相对难以撼动(可能与大选结果有关),而距离12月FOMC时间还久,有更多数据可以观察。

我们对这份非农报告的态度是:看淡企业调查(CES),重视家庭调查(CPS)。

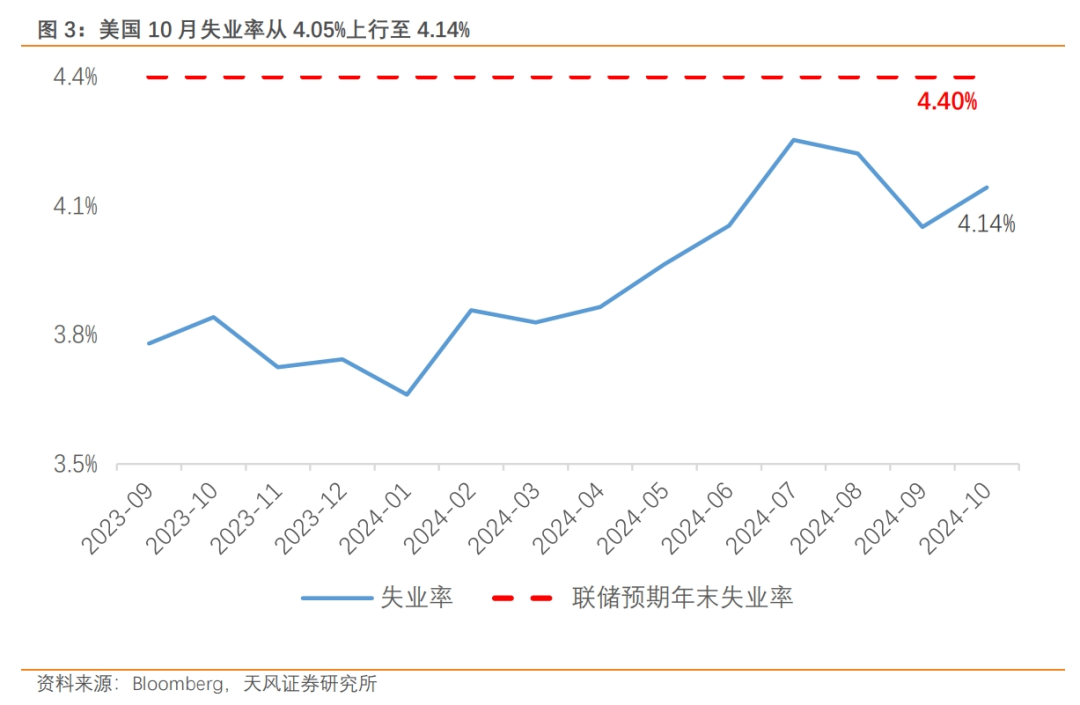

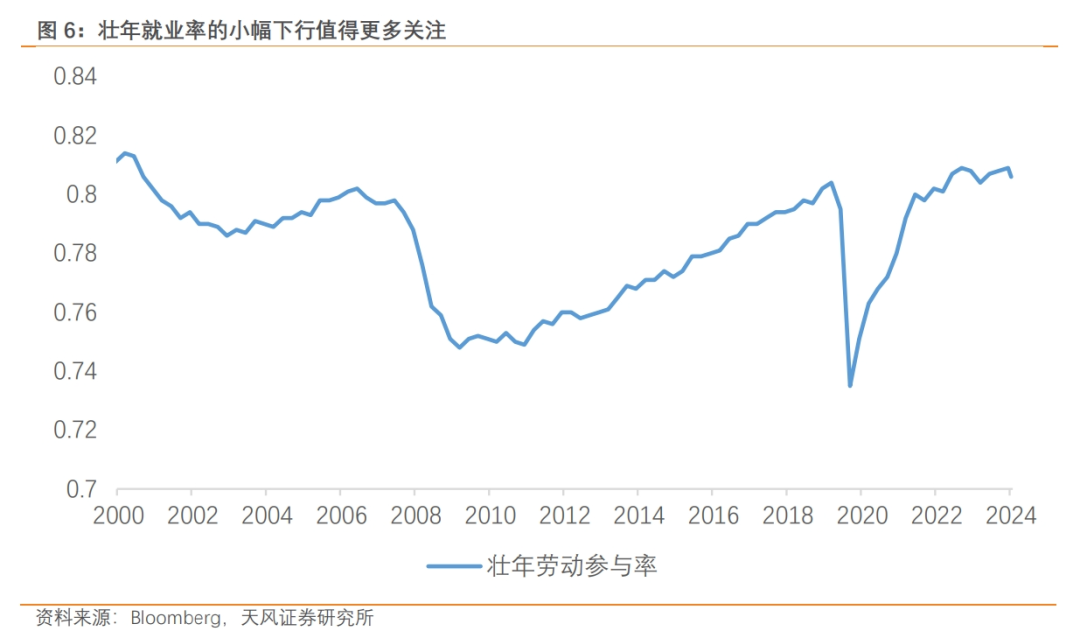

企业调查中,8、9月非农共计下修11.2万人,这些也是受飓风和罢工影响(航空制造业)最直接的部分。薪资增速受影响程度有限,保持在环比0.4%,同比4%的水平。家庭调查中,失业率从4.05%上行至4.14%,劳动参与率(包括壮年劳动参与率)都小幅下行;这些与飓风的直接关联有限,虽然处在合理的波动水平,但值得更多的关注。

所以这并不是一份需要特别“警惕”的报告,最值得关注的也并不是就业人数,如果算上飓风拖累的10-12万和罢工的4万,本月反事实就业水平大约在15-17万左右(这仅是一个粗略估计);反之,我们比较关注失业率的变动和劳动参与率的变化,比如失业率中永久失业人数的跳升以及壮年就业率的小幅下行。

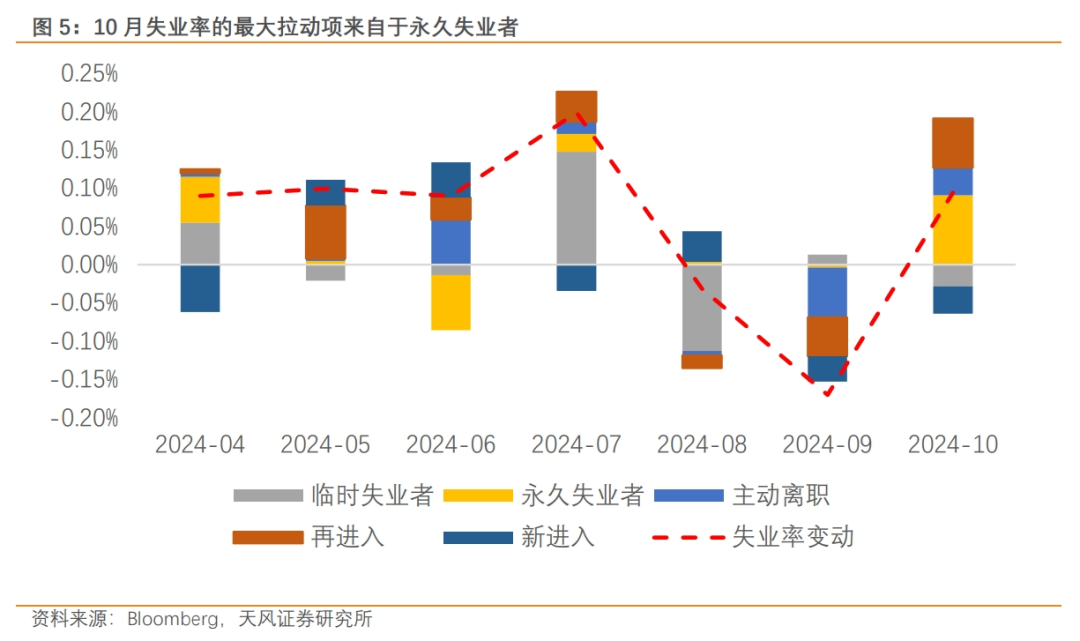

尽管本月失业率的变动相对温和(从4.05%上行至4.14%),但驱动的构成与7月飓风有所不同。7月的跳升主要来自于临时失业者的增加,而10月最大的拉动项来自于永久失业者的增加,可能是因为飓风对工作场所的永久破坏,但也可能是结构性走弱的前兆,因此值得持续观察。

另一方面来自于壮年就业率(和劳动参与率)的下行,壮年就业率是美国劳动力的“根基”,虽处于历史高位水平,但若持续下滑将引发警惕信号。尤其是就业率与失业率本身受到飓风的冲击并不直接,与永久失业人数类似,家庭调查中的数据需要在下个月报告中保持更多关注。

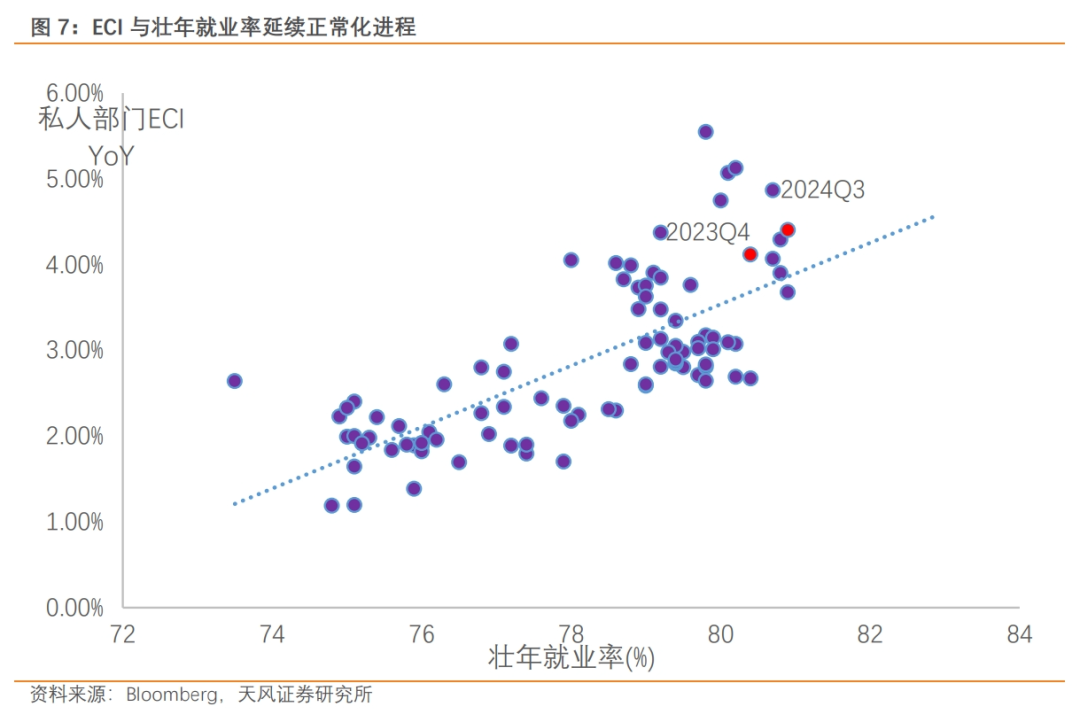

最后,薪资增速(ECI)与壮年就业率(EPOP)的菲利普斯曲线延续正常化,意味着名义薪资增速在当前劳动力紧度下将继续保持粘性,“就业-薪资-收入-消费”的链条依然是美国经济的最主要支撑。

风险提示