转债ETF有何边际变化?

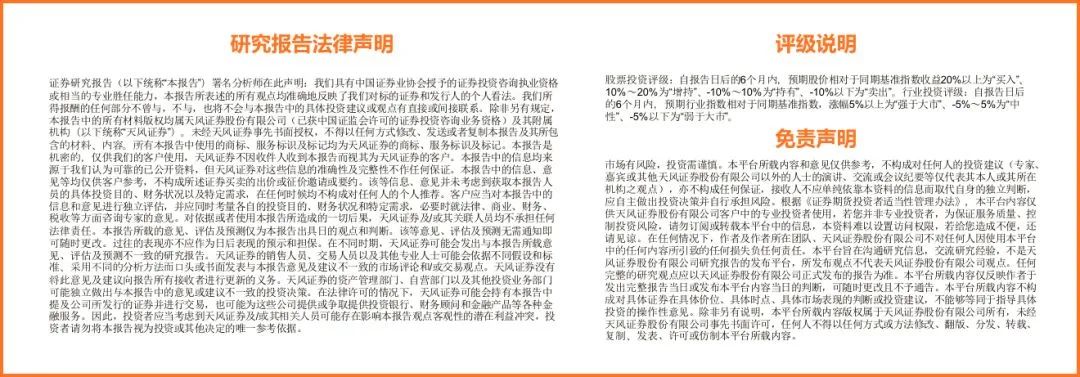

今年以来转债ETF份额放量较快,前期呈现“越跌越买”特征。近期权益市场快速反弹,两只转债ETF份额再次大幅扩增。9月24日至10月8日6个交易日内份额分别增加6.84亿份和1.84亿份。

机构参与转债ETF有何考虑?

机构是转债ETF主要持有人。保险机构为转债ETF最主要的持仓力量,说明保险总体积极看待转债ETF,不同组合对稳健和弹性各有侧重。根据2024年H1基金半年报前十大持有人变化看,2024年H1公募、企业年金、社保基金、信托更偏好加仓博时可转债ETF,或许可能更注重弹性考虑。券商和银行理财是海富通上证可转债ETF主要加仓力量,二者对稳健性或有更高要求。

从转债ETF看市场转债投资的变化?

权益反弹前,转债ETF投资逻辑:1)转债估值低位,但博弈难度提升,转债ETF规避择券同时可用于左侧布局;2)投资者对转债的风险规避情绪提升,转债ETF安全性更高;3)转债ETF交易价值提升,可减弱流动性风险。

9月24日开始权益与转债快速普涨,此时仓位或重于择券。同时随着前期两只可转债ETF份额扩张,机构投资者在仓位限制下能够配置的份额更多,转债ETF的费用更低、交易配置速度更快,因此近期转债ETF份额增速较快。当本轮普涨行情结束后,市场或进入分化,受益于权益行情,对于部分权益仓位受限、择券能力较弱的投资者来说,转债ETF的胜率和安全性仍相对较高。

风险提示:

目前市场上仅有两只可转债ETF,博时中证可转债及可交换债券ETF和海富通上证投资级可转债ETF,其中博时可转债ETF主要跟踪中证转债及可交换债指数,海富通上证可转债ETF主要跟踪上证投资级可转债及可交换债券指数。

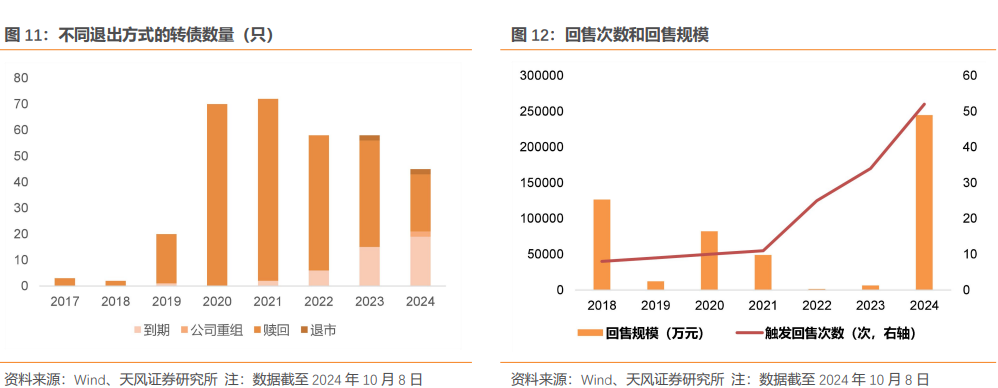

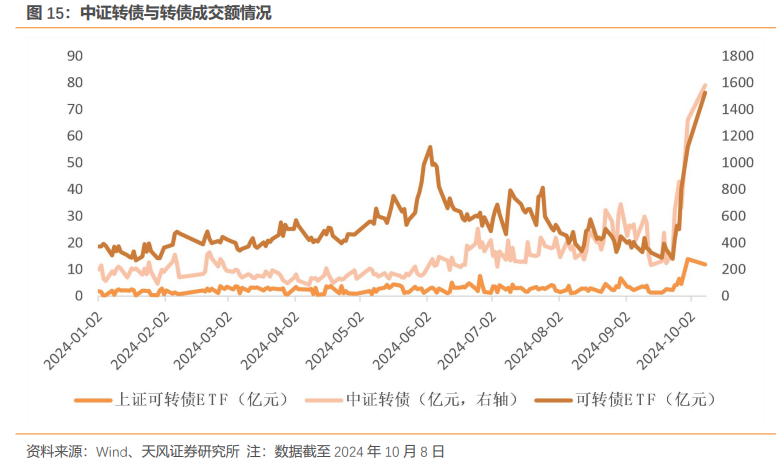

今年以来转债ETF份额放量较快,前期信用风险发酵期呈现“越跌越买”特征,近期权益市场快速反弹,两只转债ETF份额大幅增长。截至10月8日,可转债ETF份额由年初5.72亿份增至25.84亿份,增幅达350.56%,其中6月3日至10月8日份额增加17.27亿份,上证可转债ETF由年初0.33亿份增至3.53亿份,增幅955.18%,6月3日至10月8日份额增加2.83亿份。

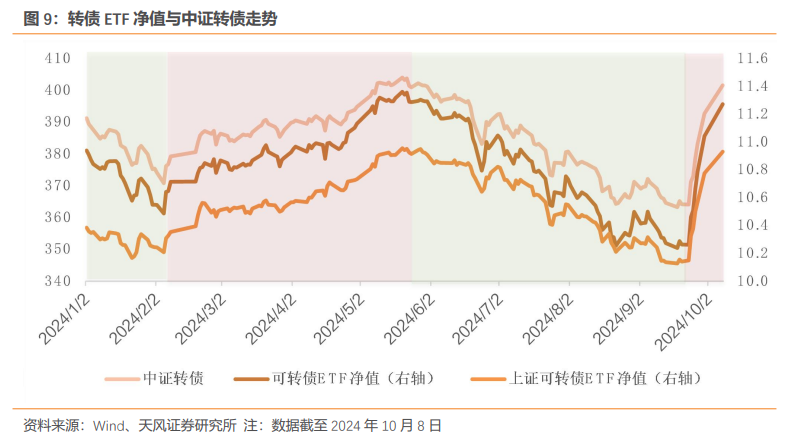

复盘2只转债ETF的份额增长与转债市场走势,2023年上半年以前,转债市场涨跌对转债ETF份额增长影响较小。2023年8月国内经济数据修复偏弱,权益市场开始调整,转债市场同步下跌,ETF转债份额有所攀升,2024年年初权益小微盘大跌,转债跟随正股回调,转债ETF短时间快速放量。年后至5月中下旬,转债市场修复回暖,转债ETF份额相对平稳,5月中下旬至9月23日信用风险发酵,转债市场持续震荡下跌,转债ETF份额放量速度加快。转债ETF规模放量呈现“越跌越买”特征。

2024年9月24日转债市场跟随权益开启反弹,博时转债ETF和上证可转债ETF份额指数式扩增,9月24日至10月8日6个交易日内份额分别增加6.84亿份和1.84亿份。

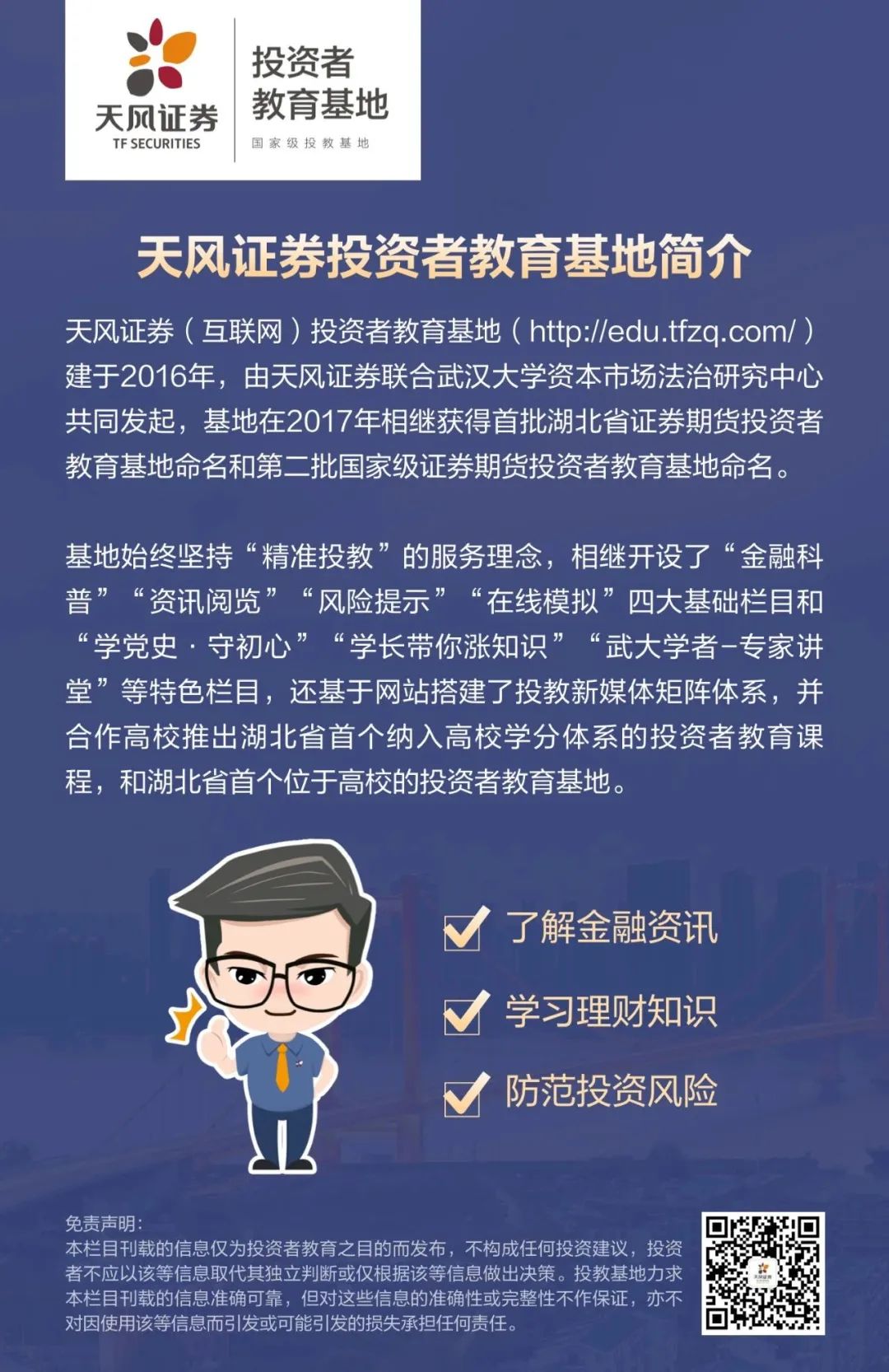

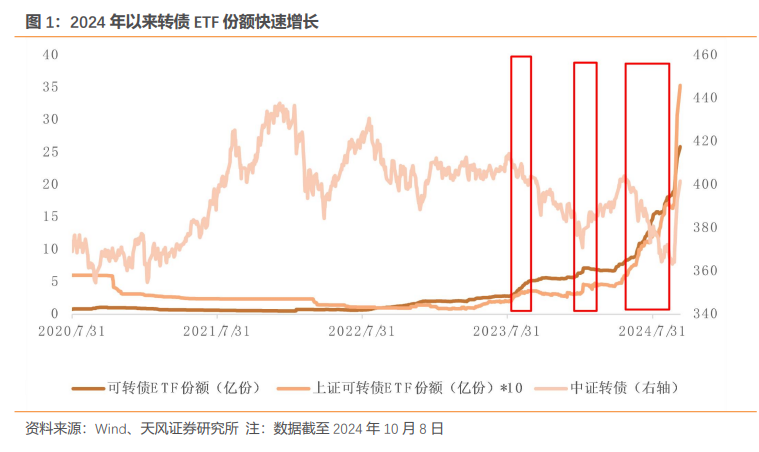

可转债ETF和上证可转债ETF份额增长主要系机构增持。

机构投资者是可转债ETF和上证可转债ETF的主要投资者,根据2024年6月30日数据,可转债ETF和上证可转债ETF中机构持仓份额占比分别为96.82%和96.97%。今年以来二者份额大幅增长,主要系机构增持,其中可转债ETF机构持有份额由2023年12月31日的5.41亿份增至2024年H1的10.58亿份,上证可转债ETF由0.31亿份增至0.97亿份。

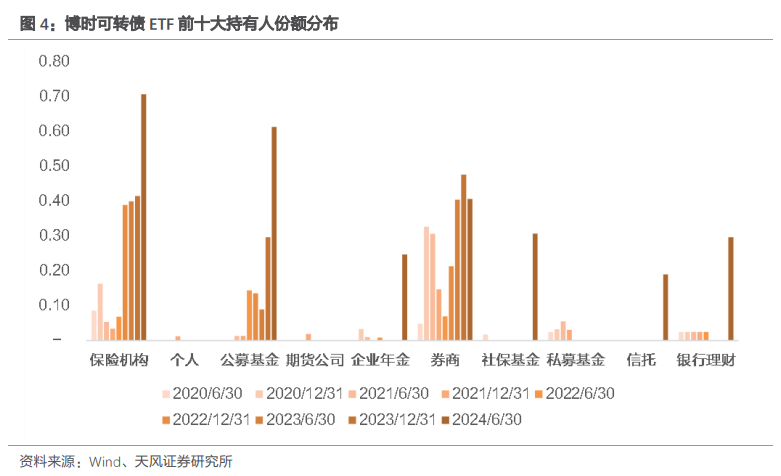

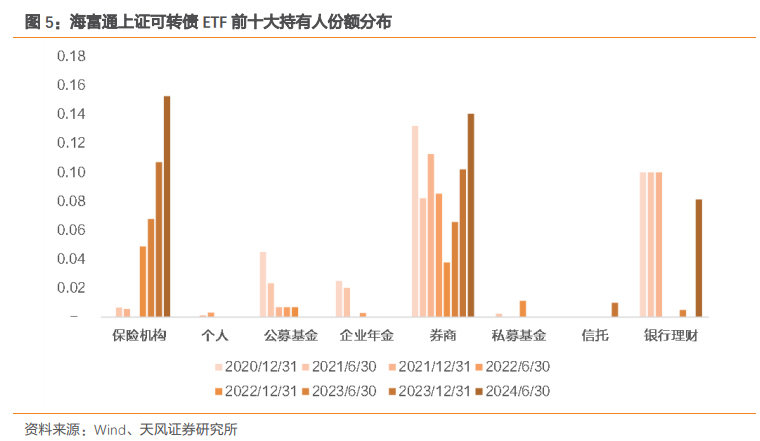

截至2024年H1两只可转债基金季报披露的前十大持有人来看,保险机构是两只转债ETF最主要的持仓机构,上半年公募基金机构是博时可转债ETF中保险最主要的加仓力量,银行理财是海富通上证可转债ETF中主要的加仓力量。

2024年H1博时可转债ETF的前十大主要机构投资者中保险(占比前十大持仓份额25.55%)、公募基金(22.16%)和券商(14.69%)份额占比较高。

2024年H1海富通上证可转债ETF的前十大机构投资者结构与博时可转债ETF略有不同,保险(占比前十大持仓份额40.78%)、券商(37.52%)、和银行理财(21.70%)持仓份额比例相对较高。

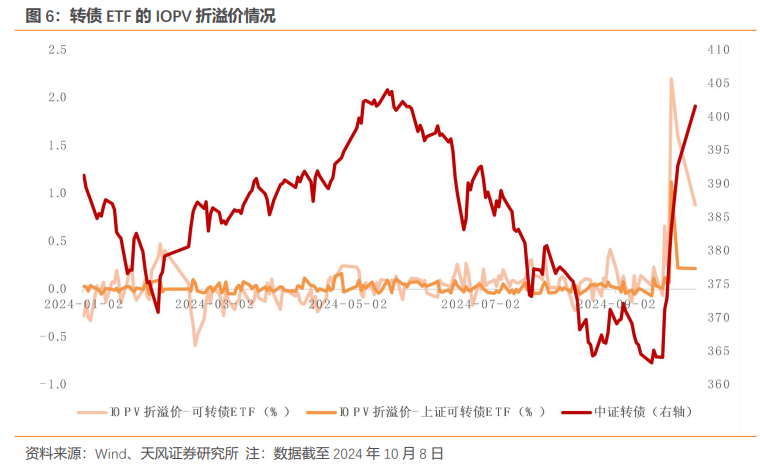

此外,转债ETF较转债基金费率更低,且场内买卖申赎灵活,随着转债ETF份额扩增,流动性增强,该产品越发受到交易青睐。本轮市场超预期反弹,转债ETF更适合快速交易上仓位,需求大幅增加,两只转债ETF的IOPV溢价率已经升至历史较高位置。

从两只可转债ETF对比观察机构行为:

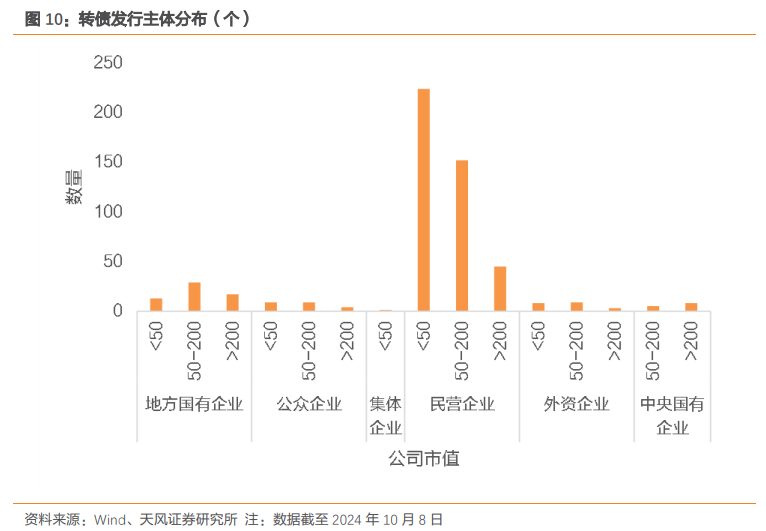

1)博时可转债ETF覆盖标的较多,海富通上证可转债ETF持有银行转债市值较高。从行业结构来看,(博时)可转债ETF共持有转债504只,涉及29个行业,(海富通)上证可转债ETF持有转债112只,涉及27个行业,上证可转债ETF持有银行市值占比更高,占比45.24%,较可转债ETF持有比例19.55%多25.68%。此外,上证可转债ETF持有非银、电力设备和汽车占比较可转债ETF高2.08%、2.03%和1.95%,持有农林牧渔、电子和机械比例较可转债ETF低6.32%、5.15%和2.68%。

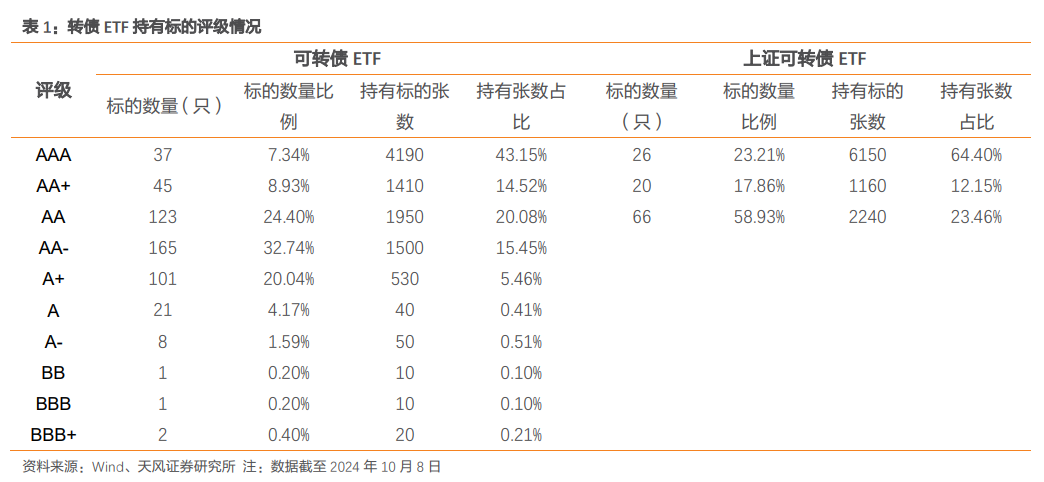

2)从评级来看,海富通上证可转债ETF聚焦高评级转债,博时可转债ETF评级分布较广泛。上证可转债ETF仅包含AA及以上评级转债,AAA、AA 和AA级别转债持有张数占比分别为64.40%、12.15%和23.46%。可转债ETF包含评级分类较多,其中持有AA及以上评级转债张数合计占比77.75%。

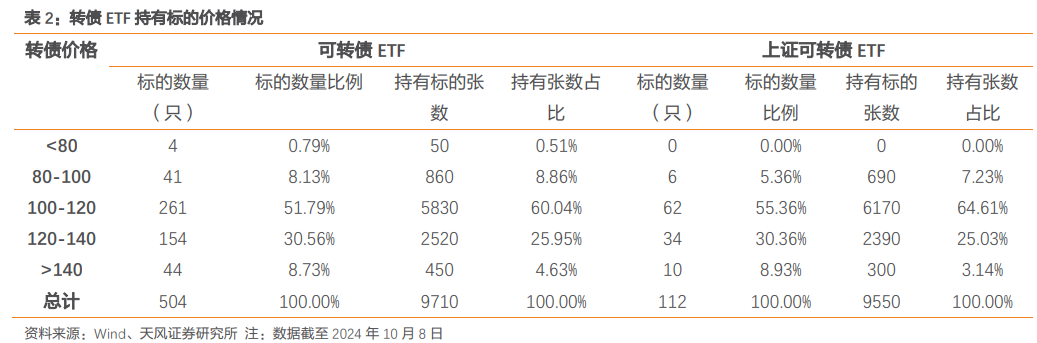

3)从转债价格来看,可转债ETF持有低价标的比例更高。上证可转债ETF持有转债评级更高,风险标的占比较少,低价标的比例也相对较低。截至2024年10月8日,可转债ETF持有破面转债共45只,持有张数占比合计8.93%,上证可转债持有破面转债6只,持有张数占比7.23%。

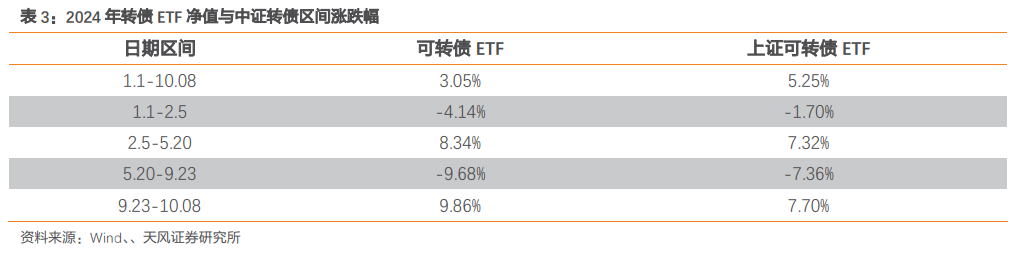

4)从今年区间涨跌幅来看,可转债ETF波动普遍高于上证可转债ETF。年初至今,中证转债指数涨幅2.64%,可转债ETF涨幅3.05%,上证可转债ETF涨幅5.25%。我们将2024年1月1日至10月8日分为四个阶段(1.1-2.5、2.5-5.20、5.20-9.23和9.23-10.8),上证可转债ETF的涨跌幅波动普遍小于可转债ETF。

整体来看,海富通上证可转债ETF更加稳健,博时可转债ETF的弹性更高。保险机构为两只转债ETF最主要的持仓力量,说明保险总体积极看待转债ETF,不同组合对稳健和弹性各有侧重。根据前述2024年H1的基金半年报前十大持有人变化来看,2024年上半年公募、企业年金、社保基金、信托更偏好加仓博时可转债ETF,或许可能更注重弹性考虑。券商和银行理财是上半年上证可转债ETF主要加仓力量,二者对安全稳健性或有更高要求。

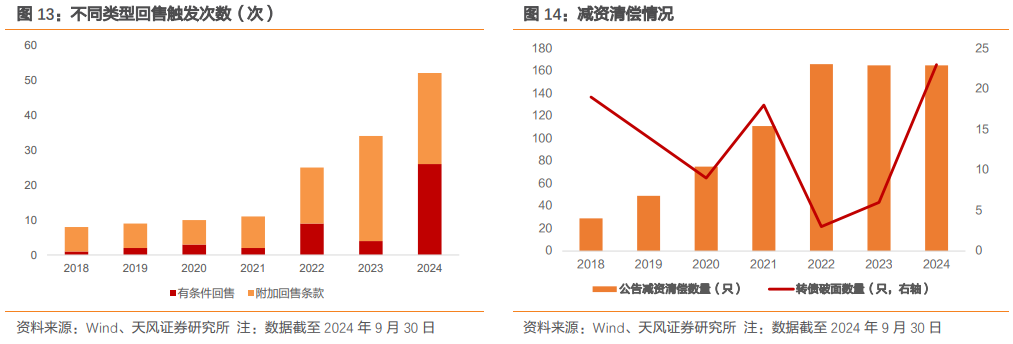

投资者对转债的风险规避情绪提升,转债ETF安全性更高。以往2019-2021年权益行情较好时,投资者给予正股期权较高估值,转债基本通过转股退出,市场更多关注正股成长性。5月末至9月23日期间,权益行情缺失,宏观弱修复下,转股退出难度增加,到期兑付、回售、减资清偿等偿付压力增大,转债市场面临较以往更强的信用风险压力测试。同时由于国内转债发展时间短,历史复盘情况为当下走势提供的参考有限,投资者尤其机构投资者风险规避情绪也有所提高,对转债ETF偏好提升。

权益市场反弹后,转债ETF投资逻辑如何展望?

转债信用风险缓释,出于风险规避的转债ETF配置需求或减弱。破面转债数量大幅下降,面临减资清偿和回售的标的兑付压力减弱。同时部分临期偏债转债或可结合下修条款促转股,比如山鹰转债。9月26日晚山鹰转债宣布下修到底。9月30日山鹰转债出现负溢价率,当日共转股5.4亿元。

9月24日出现拐点后,权益与转债快速普涨,此时仓位或重于择券,部分主动基金或有踏空,转债ETF能够被动跟涨。同时随着前期两只可转债ETF份额扩张,机构投资者在仓位限制下能够配置的份额更多,费用更低、交易配置速度更快,因此近期转债ETF份额增速较快。当本轮普涨行情结束后,市场或进入分化,受益于权益行情,对于部分股票仓位受限、择券能力较弱的投资者来说,转债ETF的胜率和安全性仍相对较高。

- END -