【天风研究·固收】 孙彬彬/孟万林

资产端:

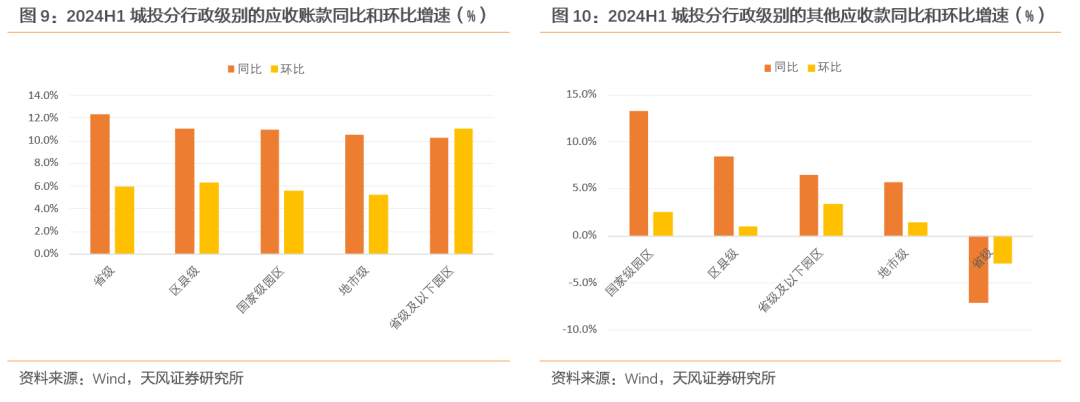

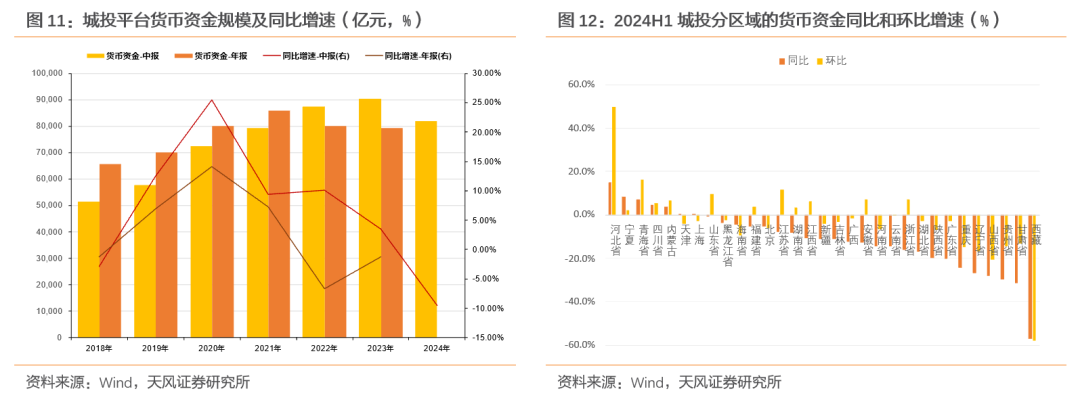

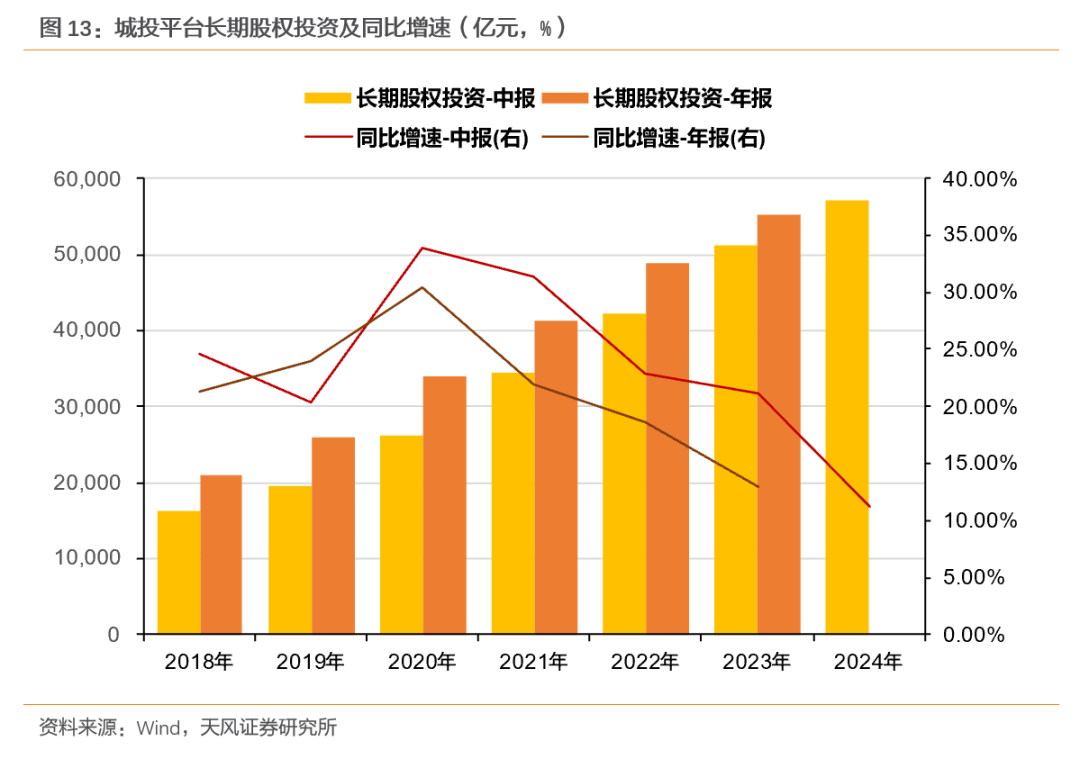

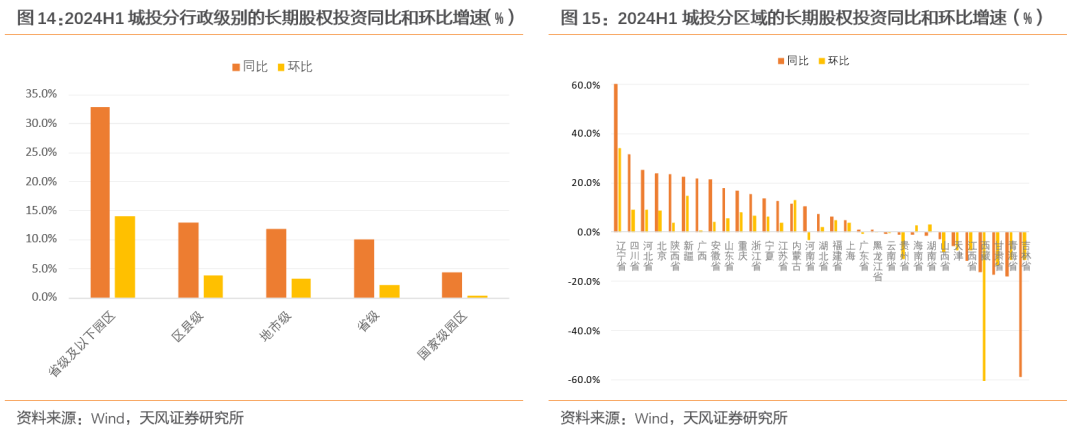

(1)存货总规模持续提升,但同比增速有所放缓,已降至近7年来的最低水平。分行政级别看,区县和地市平台的增长乏力,环比增速已接近停滞,或说明地市和区县平台拿地速度已放缓。(2)应收类款项规模小幅增长,但增速整体仍呈现下降趋势,已处于近7年的相对低位。分行政级别来看,省级平台的其他应收款规模同比和环比增速均为负,是其他应收款规模唯一出现负增长的类型。或说明省级平台的政府回款情况更好,同时省级平台对当地其他国企的资金拆借行为可能正在减少。(3)货币资金规模同比表现为近7年最弱,账面资金的紧张可能与城投融资收紧、业务规模下降和政府回款进度滞后有关。其中湖北、陕西、广东、重庆、辽宁、山西、贵州等地的同比和环比增速均为负。(4)长期股权投资规模同比增加11.2%,仍保持较高增速。多数省份城投的长期股权投资规模同比和环比均实现正增长。分行政级别看,省级及以下园区平台长期股权投资同比增速达32.8%,增速较快。

负债端:

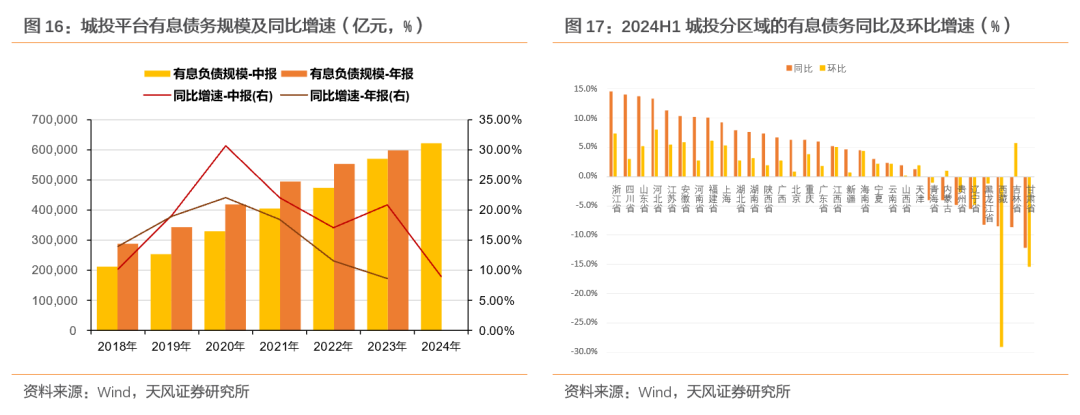

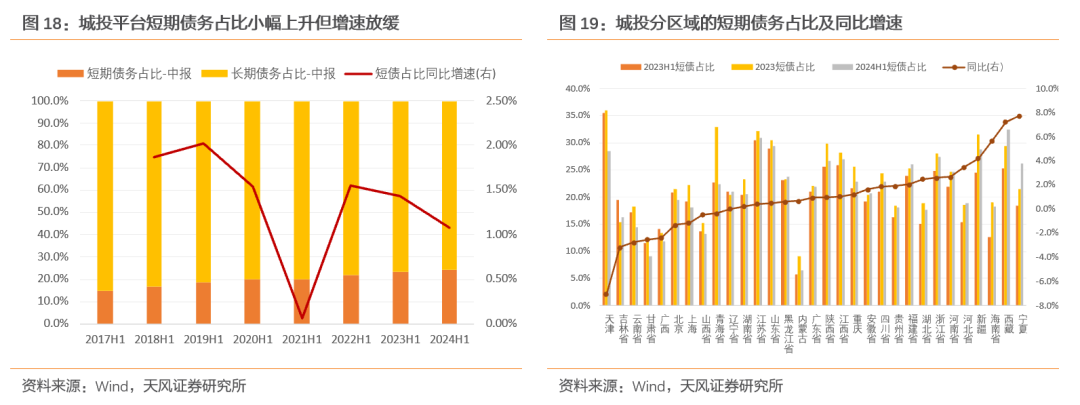

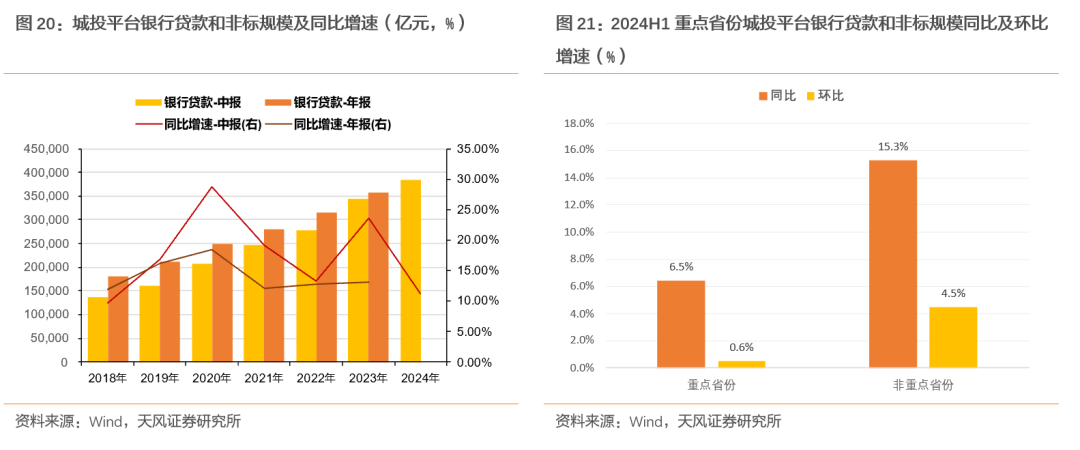

(1)重点省份中多地有息债务规模出现下降,比如青海、内蒙古、辽宁、黑龙江、吉林、甘肃同比降幅较大,可以说明化债已有一定成效。(2)短期债务占比呈现出逐年抬升的态势,但增速较前两年有所下降。分区域来看,今年上半年天津短债占比下降最多,同比下降7%。其次是吉林、云南、甘肃、广西区域,短期债务占比同比降幅在2%以上。(3)银行贷款和非标规模方面,总体规模较高,但增幅已降至近7年的相对低位。分地区类型来看,重点省份城投平台的银行贷款和非标规模增速明显低于非重点省份,且今年以来重点省份城投平台的银行贷款和非标规模已接近停滞。

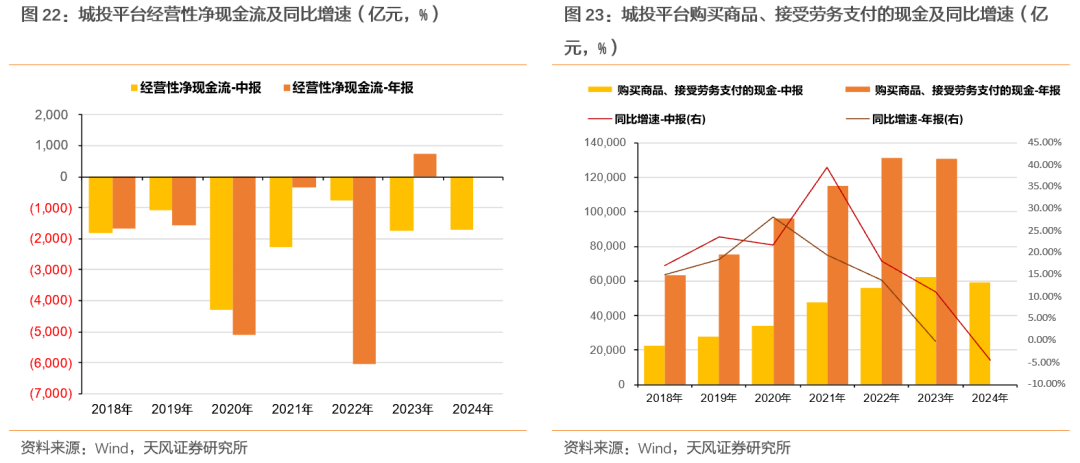

现金流:

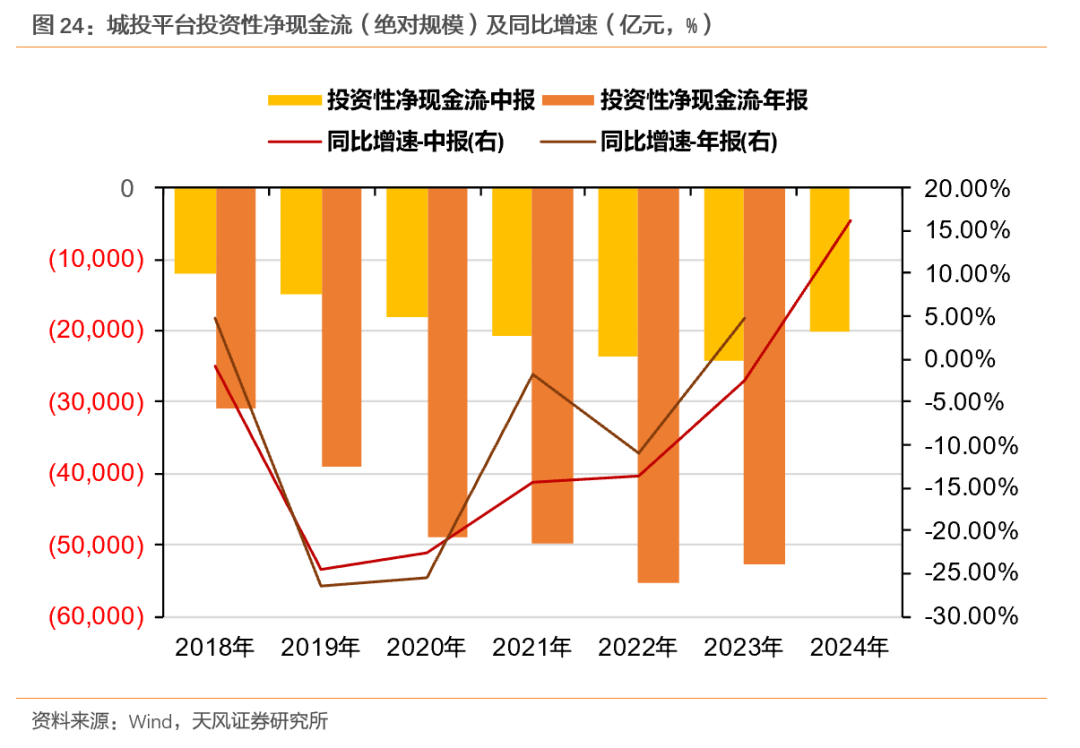

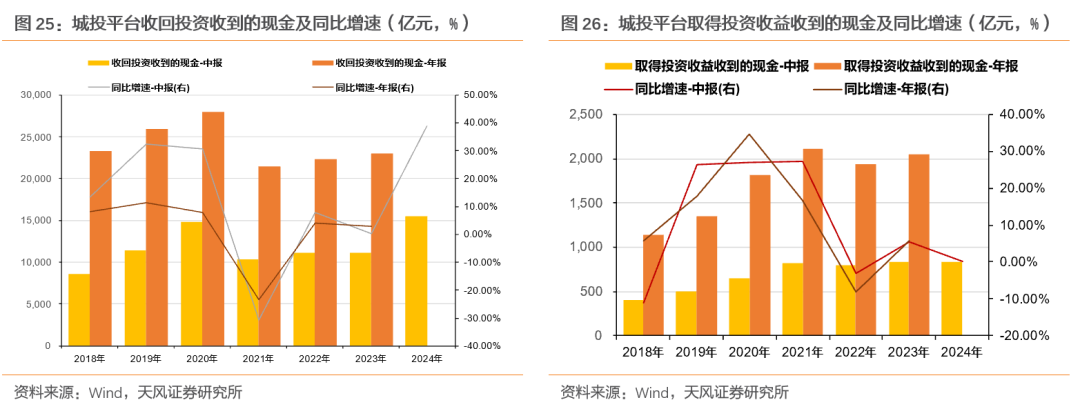

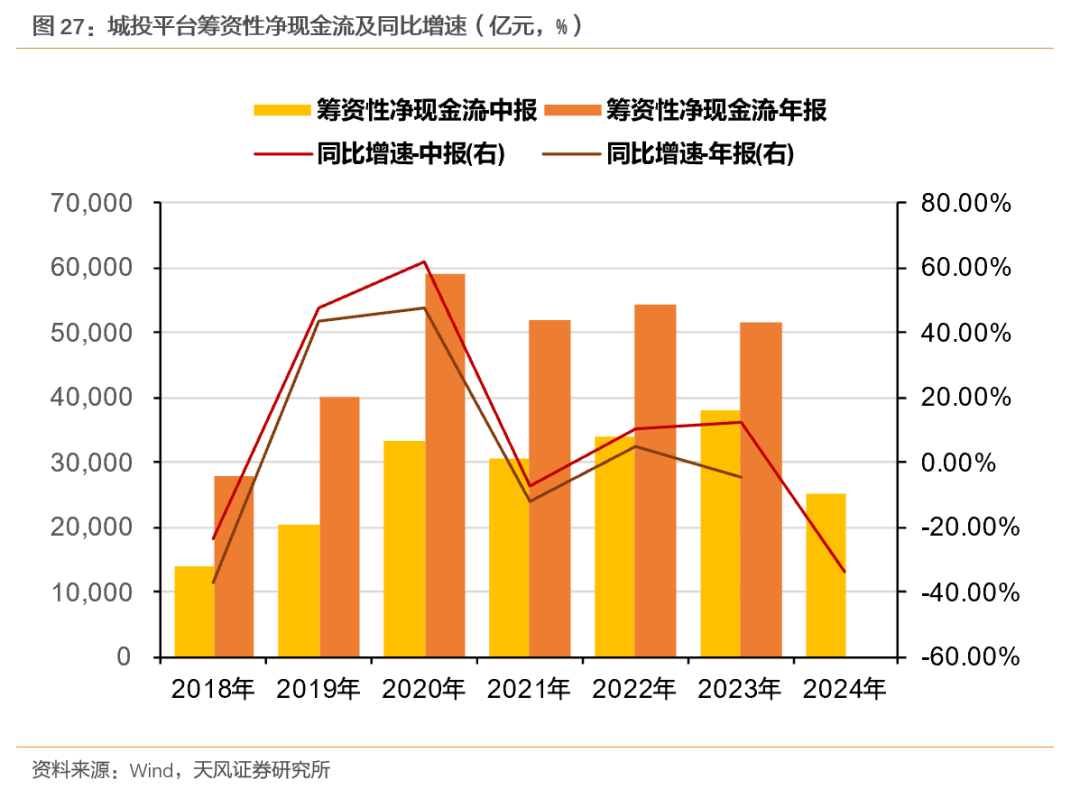

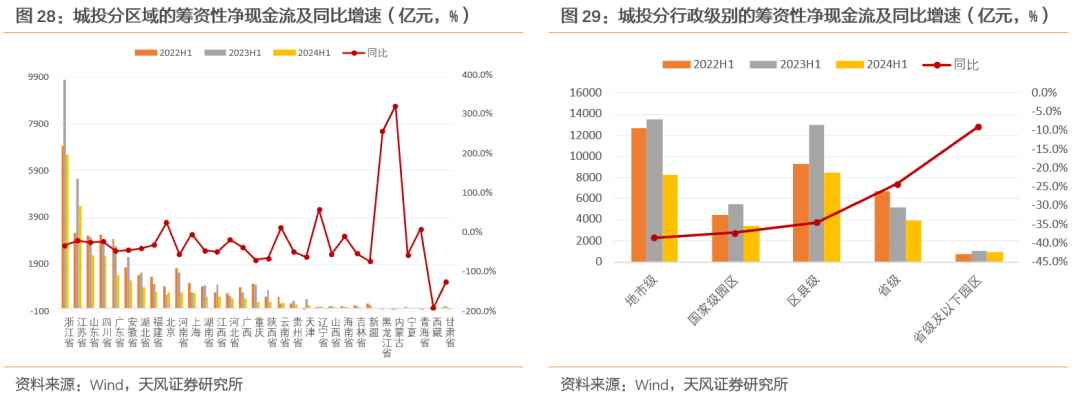

(1)城投平台经营性净现金流总规模仍为负,净流出基本维持上年水平。城投平台的业务支出规模有所收缩。(2)投资性现金净流出规模同比有所收窄,同比收窄16.2%。其中“收回投资收到的现金”规模增速较快,同比增幅为38.9%。或表明城投平台正在加快推进股权投资方面的转型进程。(3)筹资性净现金流方面,今年上半年浙江、江苏、山东、四川、广东的城投平台筹资性净现金流规模靠前。受城投融资政策趋严影响,上半年城投平台筹资性净现金流规模25,131.8亿元,同比下降34.1%,降幅较大。

经营情况:

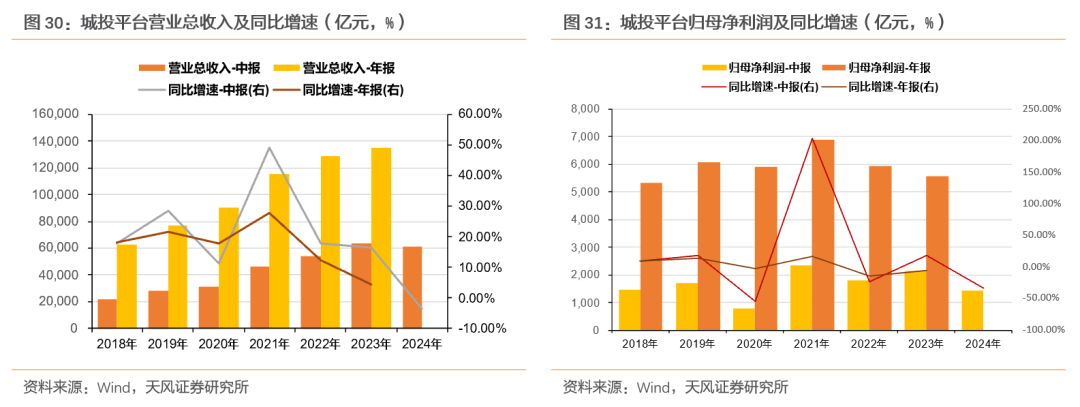

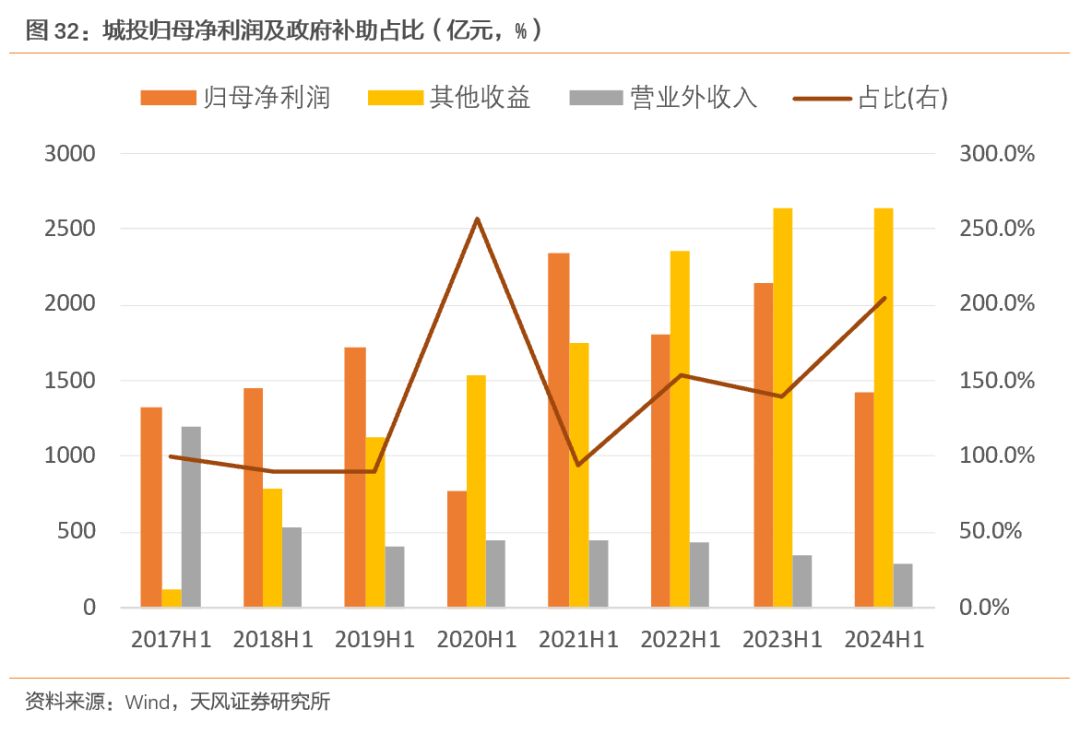

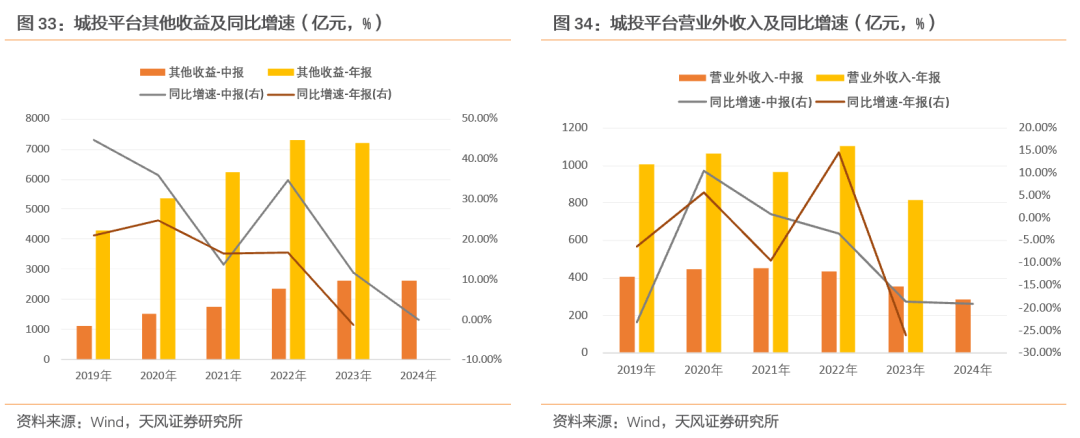

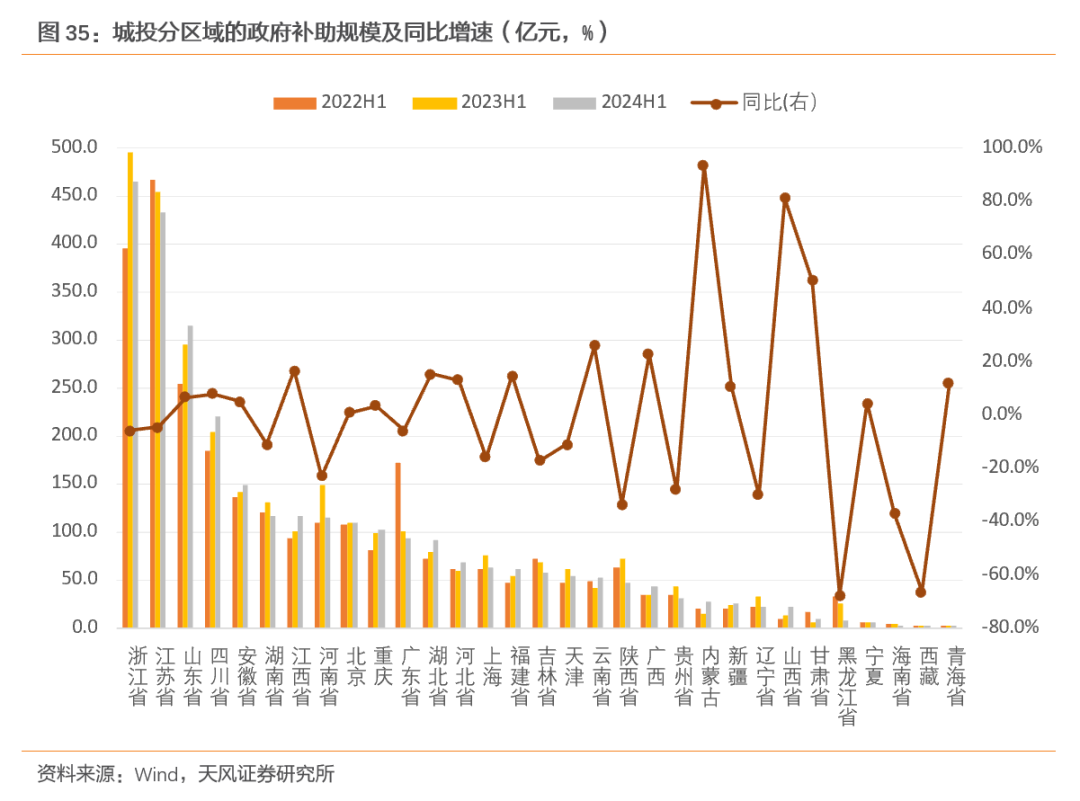

(1)上半年城投平台的营业总收入近7年来首次出现同比负增长。(2)今年上半年,政府补助占城投归母净利润比重已上升至204.8%,政府补助仍然是城投平台利润重要来源,且城投平台利润对政府补助的依赖在提升。(3)其他收益增速乏力,同比增速持续下降,规模基本和去年同期持平。分区域来看,今年上半年政府补助规模靠前的地区为浙江、江苏、山东、四川和安徽,规模靠后的多是重点省份。其中内蒙古、山西、甘肃、云南、广西的政府补助规模同比增速较高,均在20%以上。黑龙江、西藏、海南、陕西、辽宁、贵州、河南则出现较大降幅,较去年同期减少20%以上。

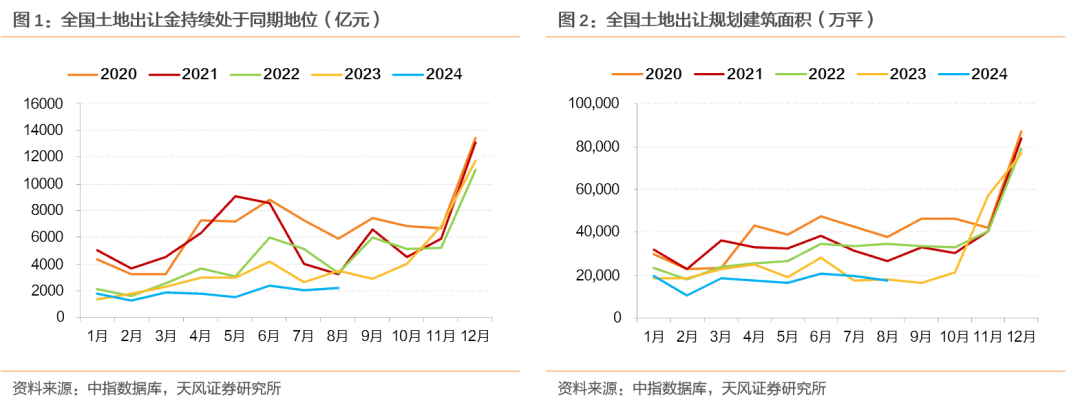

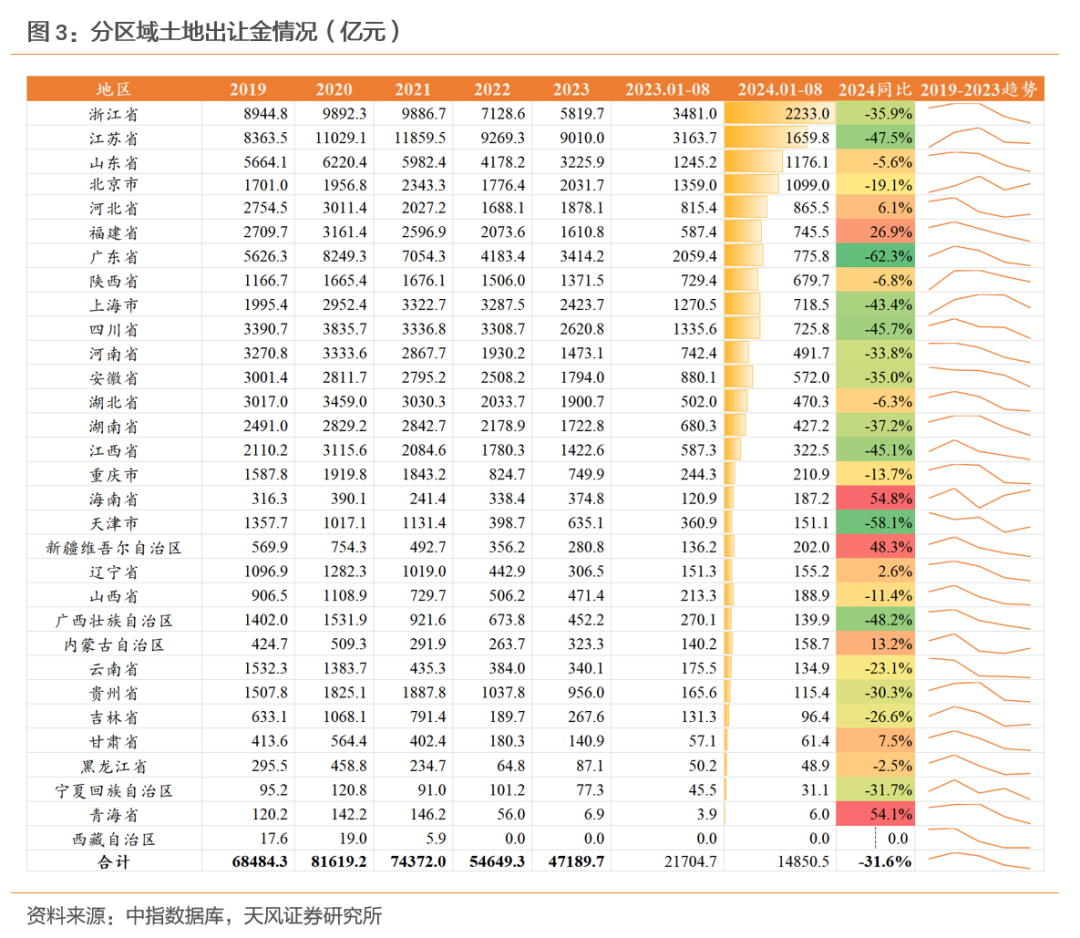

1.1. 土地资产

我们使用存货科目金额的来近似模拟城投平台的土地资产。城投企业通过招牌挂在一级市场上购入国有土地使用权后,一般计入存货科目或无形资产科目,其中无形资产中土地较少,科目更多地反映基建情况。存货科目分为“原材料”、“自制半成品及在产品”、“库存商品”等细项,大部分土地计入“自制半成品及在产品”中的“开发成本”细项。

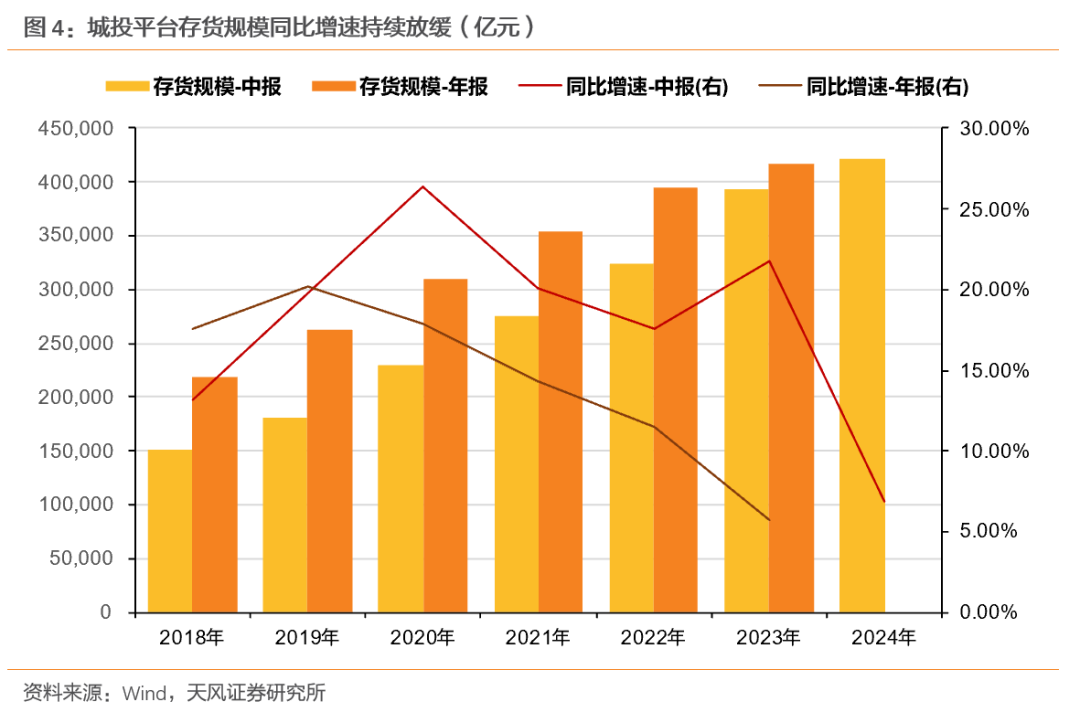

2024年上半年,城投平台存货总规模持续提升,但同比增速有所放缓,已降至6.86%,是近7年来的最低水平。

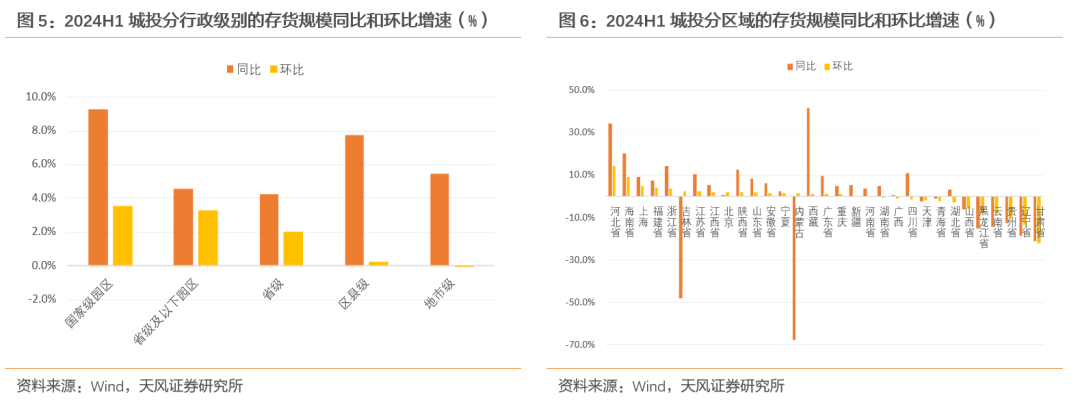

分行政级别看,2024年上半年园区级城投平台的存货规模较去年同期和年初的存货规模均有相对较快的增长,省级平台的存货规模环比增速为2.0%,而区县和地市平台的增长乏力,环比增速已接近停滞,或说明地市和区县平台拿地速度已放缓。

分区域来看,存货规模同比和环比增速均比较靠前的区域有河北、海南、上海、福建、浙江等地,同比和环比增速均靠后的地区多为重点省份,包括黑龙江、云南、贵州、辽宁和甘肃等地,同比和环比均为负,存货规模下滑严重,反映出当地城投平台在今年可能较少参与拿地。

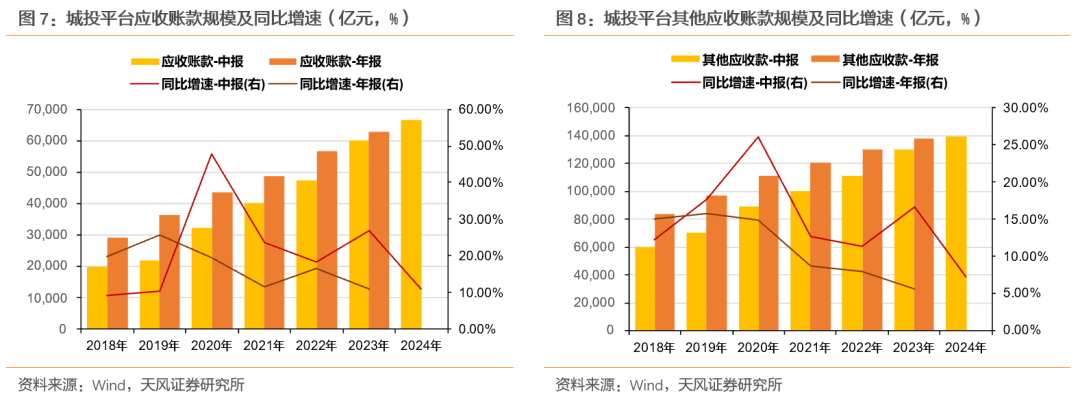

城投平台的应收账款主要由传统的基建类业务(包括土地整理、工程代建等政府委托的公益性业务)产生,其他应收款则多是平台与当地其他国企和政府部门的往来款,可以认为城投平台的现金流是否健康高度依赖于这类应收类款项的回款情况。

2024年上半年城投平台应收账款的同比增速为11.0%,其他应收款同比增速为7.2%。城投平台的应收类款项规模小幅增长,但增速整体仍呈现下降趋势,已处于近7年的相对低位,一定程度也能说明城投平台业务规模的增长持续放缓。

总体来看,2024年上半年,城投平台货币资金规模同比下滑9.5%,同比表现为近7年最弱,账面资金的紧张可能与城投融资收紧、业务规模下降和政府回款进度滞后有关。一般而言,在融资政策相对宽松的时期,城投倾向于增加融资,囤积资金;而在融资收紧的时候,城投资产中的货币资金规模可能会有所下降。

分区域来看,今年上半年河北、青海、四川等地城投的货币资金规模同比和环比均实现较快增长。但多数省份货币资金规模同比或环比均出现不同程度的下降,其中湖北、陕西、广东、重庆、辽宁、山西、贵州等地的同比和环比增速均为负。

分行政级别来看,2024年上半年省级及以下园区平台长期股权投资同比增速达32.8%,增速较快。省级、地市级和区县级平台同比增速也都在10%以上。

分区域来看,今年上半年多数省份城投的长期股权投资规模同比和环比均实现正增长,其中辽宁、四川、河北、北京等地增长较快。山西、天津、江西、甘肃、青海、吉林等地的同比和环比增速则均为负。

从债务的期限结构来看,近年来短期债务的比例逐年攀升,但整体短期偿债压力仍在合理范围内。我们将短期借款和一年内到期的非流动负债加总来模拟城投的短期债务规模。2024年上半年末,短期债务占比24.3%,同比上升1.1%,城投短期债务占比呈现出逐年抬升的态势,但增速较前两年有所下降。

随着“一揽子化债”政策的逐步推进,低利率环境下为了获取较高收益而拉长久期可能成为投资者的一大选择,这可能会使得未来城投债务期限结构发生一定变动,预计未来短期债务占比缓速增长的态势将会持续。

分区域来看,去年同期末天津市城投平台短期债务占比最高,为35.6%,但截至今年上半年末,天津短债占比下降最多,同比下降7%。其次是吉林、云南、甘肃、广西区域,短期债务占比同比降幅在2%以上。河北、新疆、海南、西藏、宁夏区域短债占比同比增加较多,增幅均在3%以上。

我们以经营性现金流、投资性现金流及其分项来观察城投平台对基建等业务项目的投入。

2024年上半年,城投平台经营性净现金流总规模仍为负,净流出基本维持上年水平。从经营性现金流的分项来看,今年上半年“购买商品、接受劳务支付的现金”科目近7年来首次出现负增长,同比下降4.5%。反映出城投平台的业务支出规模有所收缩,公司可能正在进行“降本增效”。

筹资性净现金流方面,受城投融资政策趋严影响,今年上半年城投平台筹资性净现金流规模25,131.8亿元,同比下降34.1%,降幅较大。

分区域来看,今年上半年浙江、江苏、山东、四川、广东的城投平台筹资性净现金流规模靠前。大多数省份的城投平台筹资性净现金流同比均为负增长,仅内蒙古、黑龙江、辽宁、北京、云南、青海实现正增长。

分行政级别来看,今年上半年区县平台的筹资性净现金规模靠前,地市平台的同比降幅最大,同比下降38.4%。省级及以下园区的平台由于基数较小,同比降幅也较小。

根据《企业会计准则第16号——政府补助》第十一条规定,与企业日常活动相关的政府补助应依据经济业务的实质计入“其他收益”或用于冲减相关的成本费用;而与企业日常活动无关的政府补助则应计入“营业外收支”。

我们使用“其他收益”和“营业外收入”科目之和来近似模拟城投平台获得的政府补助,用政府补助的规模和变化情况我们可以大致了解当地政府对城投的平台的支持力度,以及观察当地财政的运行情况。

今年上半年,政府补助占城投归母净利润比重已上升至204.8%,政府补助仍然是城投平台利润重要来源,且城投平台利润对政府补助的依赖在提升。

整体来看,今年上半年的其他收益增速乏力,同比增速持续下降,规模基本和去年同期持平,为2637.7亿元。营业外收入规模则持续下滑,为286.4亿元,降幅达19.2%。一定程度上反映出地方财政收支可能存在一定压力。

近期城投中报披露完毕,本文透过财报观察经济和财政环境对城投的影响。2024年上半年,我们关注城投中报的以下变化:

资产端:

(1)存货总规模持续提升,但同比增速有所放缓,已降至近7年来的最低水平。分行政级别看,区县和地市平台的增长乏力,环比增速已接近停滞,或说明地市和区县平台拿地速度已放缓。(2)应收类款项规模小幅增长,但增速整体仍呈现下降趋势,已处于近7年的相对低位。分行政级别来看,省级平台的其他应收款规模同比和环比增速均为负,是其他应收款规模唯一出现负增长的类型。或说明省级平台的政府回款情况更好,同时省级平台对当地其他国企的资金拆借行为可能正在减少。(3)货币资金规模同比表现为近7年最弱,账面资金的紧张可能与城投融资收紧、业务规模下降和政府回款进度滞后有关。其中湖北、陕西、广东、重庆、辽宁、山西、贵州等地的同比和环比增速均为负。(4)长期股权投资规模同比增加11.2%,仍保持较高增速。多数省份城投的长期股权投资规模同比和环比均实现正增长。分行政级别看,省级及以下园区平台长期股权投资同比增速达32.8%,增速较快。

负债端:

(1)重点省份中多地有息债务规模出现下降,比如青海、内蒙古、辽宁、黑龙江、吉林、甘肃同比降幅较大,可以说明化债已有一定成效。(2)短期债务占比呈现出逐年抬升的态势,但增速较前两年有所下降。分区域来看,今年上半年天津短债占比下降最多,同比下降7%。其次是吉林、云南、甘肃、广西区域,短期债务占比同比降幅在2%以上。(3)银行贷款和非标规模方面,总体规模较高,但增幅已降至近7年的相对低位。分地区类型来看,重点省份城投平台的银行贷款和非标规模增速明显低于非重点省份,且今年以来重点省份城投平台的银行贷款和非标规模已接近停滞。

现金流:

(1)城投平台经营性净现金流总规模仍为负,净流出基本维持上年水平。城投平台的业务支出规模有所收缩。(2)投资性现金净流出规模同比有所收窄,同比收窄16.2%。其中“收回投资收到的现金”规模增速较快,同比增幅为38.9%。或表明城投平台正在加快推进股权投资方面的转型进程。(3)筹资性净现金流方面,今年上半年浙江、江苏、山东、四川、广东的城投平台筹资性净现金流规模靠前。受城投融资政策趋严影响,上半年城投平台筹资性净现金流规模25,131.8亿元,同比下降34.1%,降幅较大。

经营情况:

(1)上半年城投平台的营业总收入近7年来首次出现同比负增长。(2)今年上半年,政府补助占城投归母净利润比重已上升至204.8%,政府补助仍然是城投平台利润重要来源,且城投平台利润对政府补助的依赖在提升。(3)其他收益增速乏力,同比增速持续下降,规模基本和去年同期持平。分区域来看,今年上半年政府补助规模靠前的地区为浙江、江苏、山东、四川和安徽,规模靠后的多是重点省份。其中内蒙古、山西、甘肃、云南、广西的政府补助规模同比增速较高,均在20%以上。黑龙江、西藏、海南、陕西、辽宁、贵州、河南则出现较大降幅,较去年同期减少20%以上。

- END -

证券研究报告:《2024年城投中报怎么看?(2024-09-09)》

对外发布时间:2024年9月9日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

孟万林 SAC 执业证书编号:S1110521060003