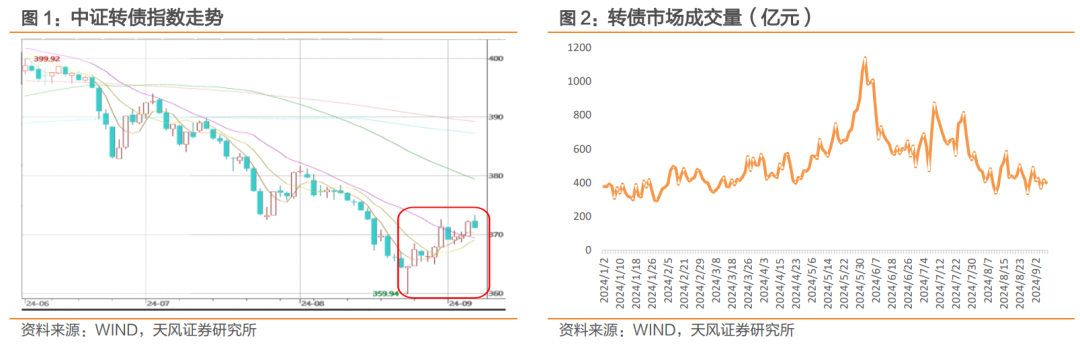

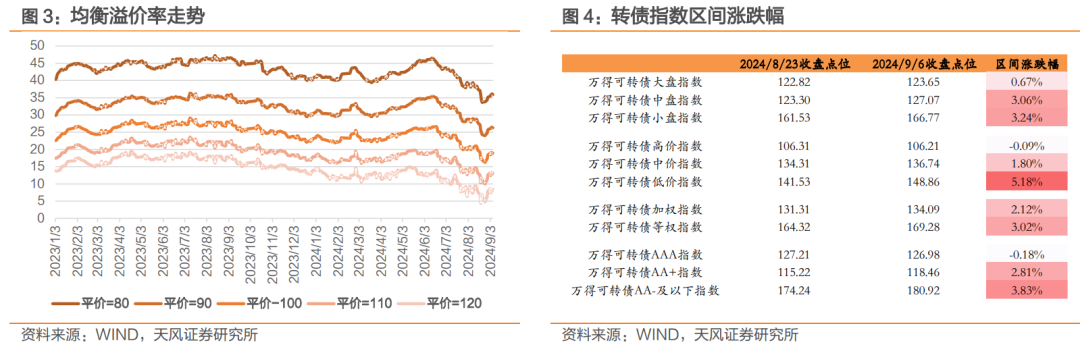

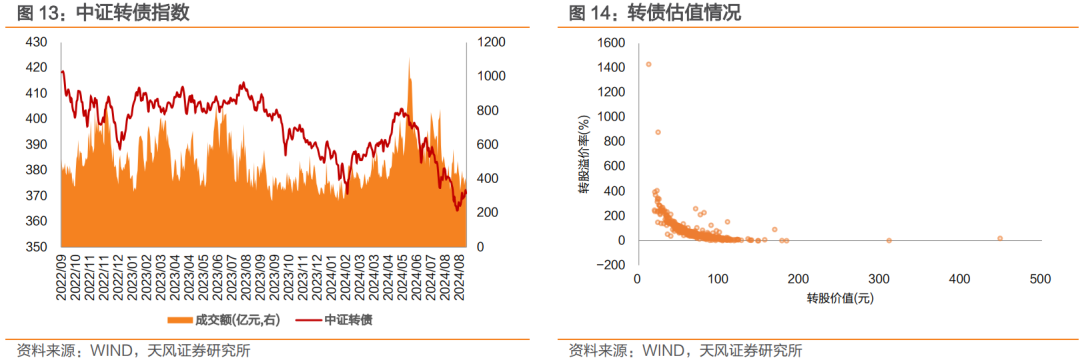

本周权益市场表现较弱,转债企稳。本周权益市场调整较多,万得全A收于3942.46点,周跌幅2.5%,转债在8月23日日内出现U型调整后,市场情绪有所修复,指数表现较权益更抗跌,中证转债收于371.11点,周跌幅0.05%。本周转债成交量仍维持低位波动,并未明显放量,但估值或已企稳,本轮低价中小盘转债修复较好。

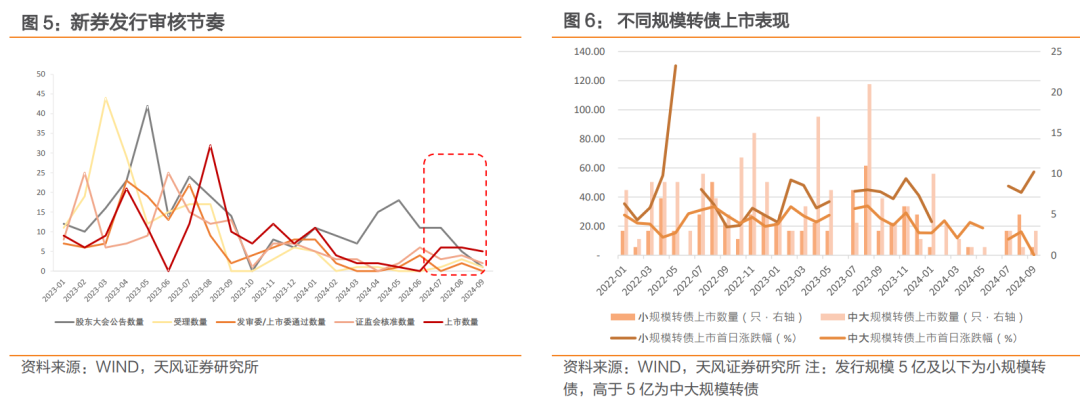

7月以来新券发行回暖,中大规模新券首日表现较往年更弱。7月至今共17只转债新发,新券发行回暖,但不同规模转债上市首日表现明显分化,9月中大额转债上市首日平均涨跌幅降自2022年以来最低,其中万凯转债发行规模27亿,9月6日上市破发,收盘价93.7元。除2022年12月19日上市的齐鲁转债(收盘价95.13元)外,最近破发转债为2021年5月24日上市的中装转2。

我们认为主要原因或系近期市场对转债期权定价悲观,中大规模转债涨幅波动所需资金量较小规模更多,且从信用债逻辑看,其偿债压力更大,长久期转债债底风险更高。万凯转债主营为聚酯瓶片,与三房转债为同业转债,且转债规模高于正股市值一半,债底支撑或较弱。

展望后市,我们认为当前转债市场向下空间或已不大。近期部分被错杀的中小盘转债或已有结构性修复,但整体涨势仍需增量资金和权益市场驱动,本周权益市场再度调整,后续或有观望资金入场博弈。转债后市或逐渐分层,若市场情绪好转,正股资质不弱的长久期转债或有修复空间,但中长期来看若权益市场持续较弱 临期转债信用风险再次发酵,长久期低价转债价格底未来或需平价底支撑。

策略上,我们建议:

1)Q2业绩均已披露,建议结合业绩线索自下而上寻找有正股弹性的低估标的,尤其部分由偏股/平衡风格跌为偏债风格的转债;

2)寻找安全边际较高的临期高YTM偏债转债,比如银行、国央企、AAA级转债等。近期银行正股有所调整,银行转债较正股有债底保护且违约风险较低,供弱需强格局下配置价值或不弱,建议关注超调的银行转债。

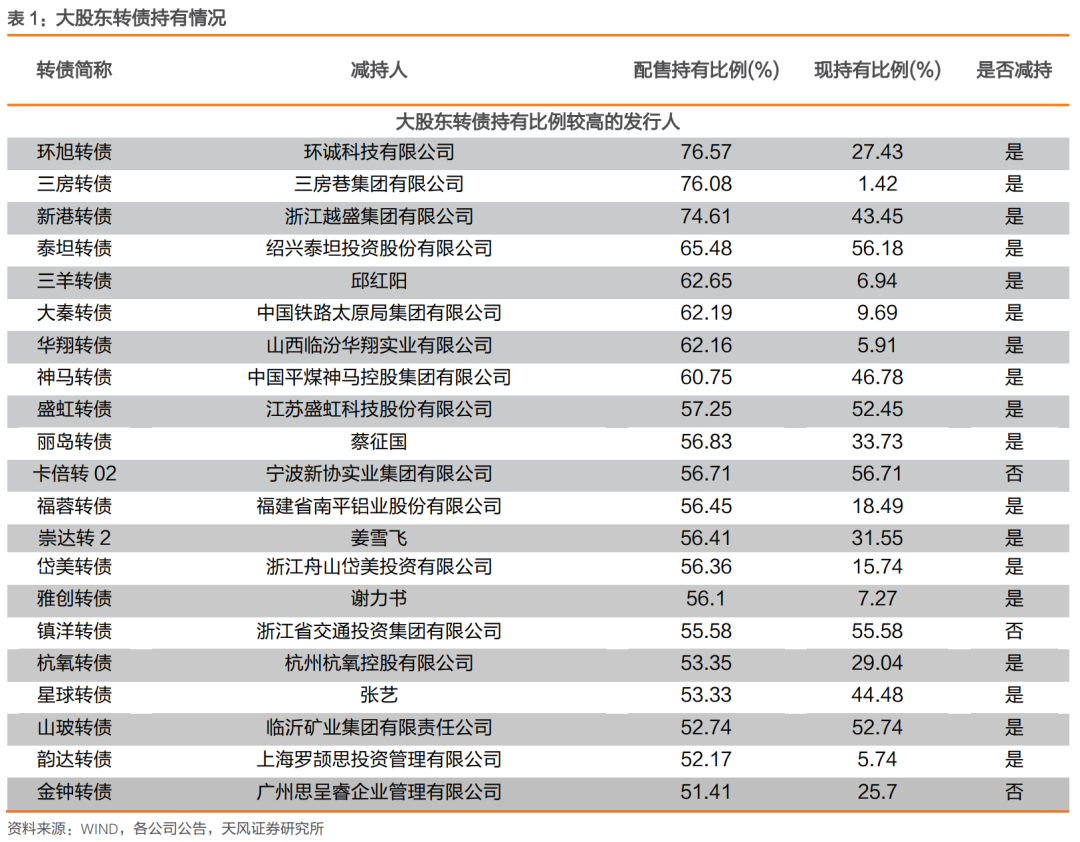

3)建议关注转债条款博弈机会。目前转债退出难度增加,减资清偿、回售、到期压力下,条款博弈机会或有所增加,但需注意权益行情缺失 市场对信用风险敏感背景下,公司下修对转债提振效果或有所减弱。

风险提示:

本周权益市场表现较弱,转债企稳。本周权益市场调整较多,万得全A收于3942.46点,周跌幅2.5%,转债在8月23日日内出现U型调整后,市场情绪有所修复,指数表现较权益更抗跌,中证转债收于371.11点,周跌幅0.05%。本周转债成交量仍维持低位波动,并未明显放量,但估值或已企稳,本轮低价中小盘转债修复较好。

7月以来新券发行回暖,中大规模新券首日表现较往年更弱。7月至今共17只转债新发,新券发行回暖,但不同规模转债上市首日表现明显分化,9月中大额转债上市首日平均涨跌幅降自2022年以来最低,其中万凯转债发行规模27亿,9月6日上市破发,收盘价93.7元。除2022年12月19日上市的齐鲁转债(收盘价95.13元)外,最近破发转债为2021年5月24日上市的中装转2。

我们认为主要原因或系近期市场对转债期权定价悲观,中大规模转债涨幅波动所需资金量较小规模更多,且从信用债逻辑看,其偿债压力更大,长久期转债债底风险更高。万凯转债主营为聚酯瓶片,与三房转债为同业转债,且转债规模高于正股市值一半,债底支撑或较弱。

展望后市,我们认为当前转债市场向下空间或已不大。近期部分被错杀的中小盘转债或已有结构性修复,但整体涨势仍需增量资金和权益市场驱动,本周权益市场再度调整,后续或有观望资金入场博弈。转债后市或逐渐分层,若市场情绪好转,正股资质不弱的长久期转债或有修复空间,但中长期来看若权益市场持续较弱 临期转债信用风险再次发酵,长久期低价转债价格底未来或需平价底支撑。

策略上,我们建议:

1)Q2业绩均已披露,建议结合业绩线索自下而上寻找有正股弹性的低估标的,尤其部分由偏股/平衡风格跌为偏债风格的转债;

2)寻找安全边际较高的临期高YTM偏债转债,比如银行、国央企、AAA级转债等。近期银行正股有所调整,银行转债较正股有债底保护且违约风险较低,供弱需强格局下配置价值或不弱,建议关注超调的银行转债。

3)建议关注转债条款博弈机会。目前转债退出难度增加,减资清偿、回售、到期压力下,条款博弈机会或有所增加,但需注意权益行情缺失 市场对信用风险敏感背景下,公司下修对转债提振效果或有所减弱。

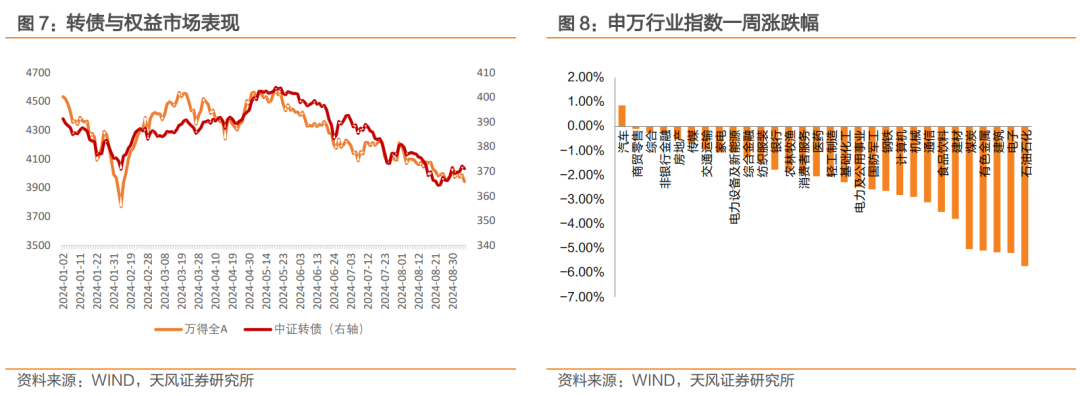

截至周五收盘,上证指数收于2765.81点,一周下跌2.69%;中证转债收于371.11点,一周下跌0.05%。从股市行业表现情况看,仅汽车行业上涨(0.86%),跌幅前三行业为石油石化(-5.73%)、电子(-5.19%)和建筑(-5.16%)。

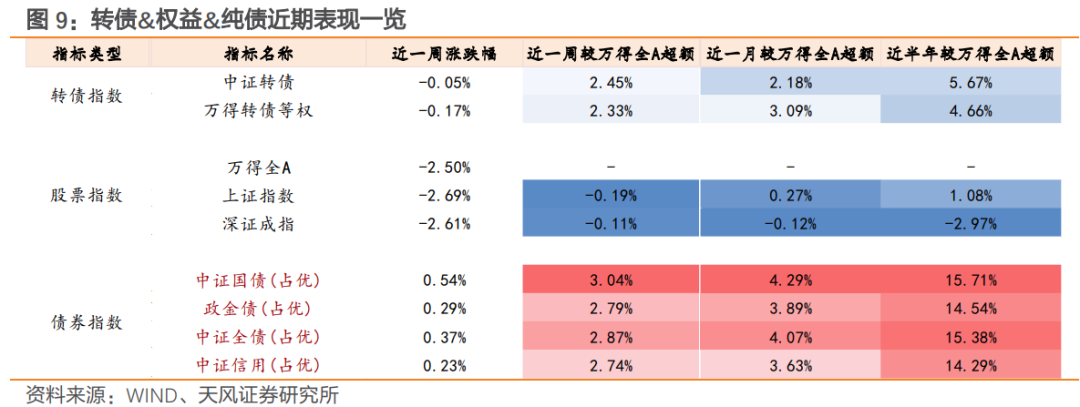

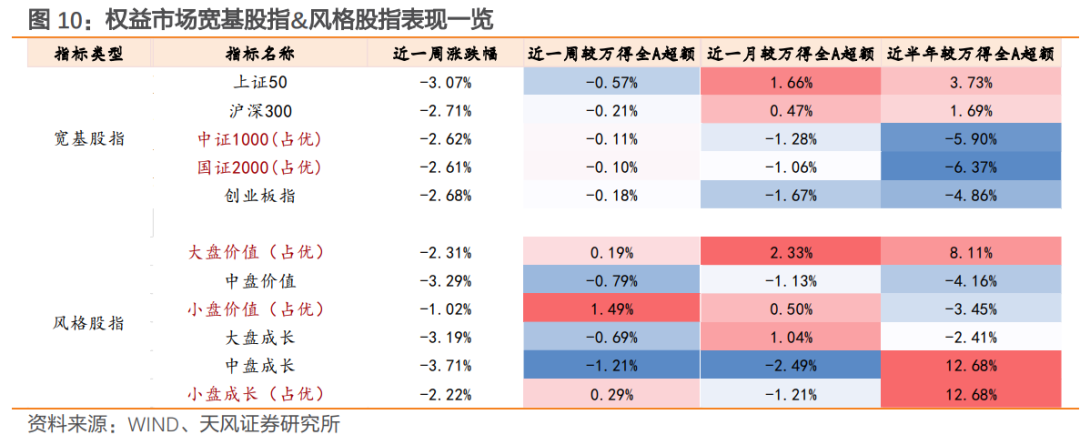

对比转债&权益&纯债指数表现,本周债券指数表现相对较好,中证国债、中证全债、政金债和中证信用近一周涨跌表现居前,宽基股指方面,中证1000和国证2000表现相对抗跌,本周小盘风格表现占优。

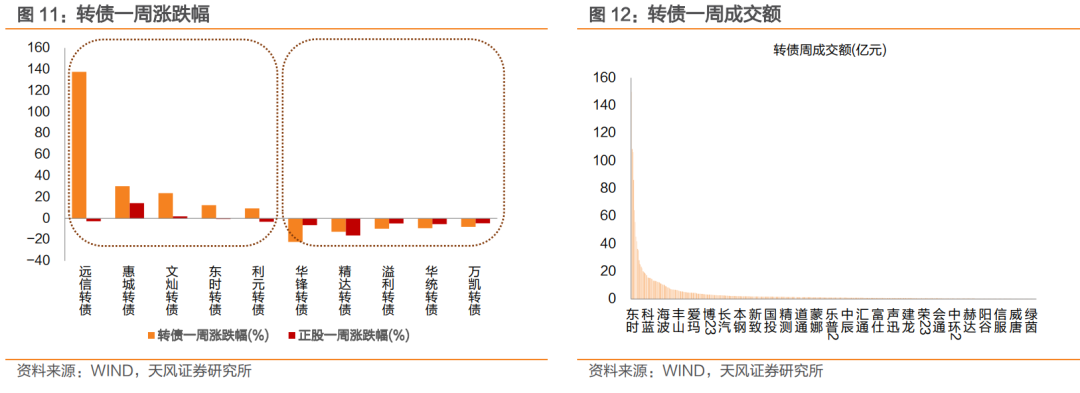

本周豫光转债、汇成转债、万凯转债、远信转债上市。两市合计249只转债上涨,占比47%,涨跌幅居前五的为远信转债(137.60%)、惠城转债(30.14%)、文灿转债(23.69%)、东时转债(12.29%)、利元转债(9.36%),涨跌幅居后五的为华锋转债(-22.18%)、精达转债(-12.56%)、溢利转债(-9.72%)、华统转债(-9.21%)、万凯转债(-7.97%);从相对估值的角度来看,407只转债转股溢价率抬升,占比76%,估值变动居前五的为东时转债( 176.51%)、文灿转债( 44.43%)、志特转债( 38.11%)、瑞科转债( 34.32%)、博22转债( 33.57%),估值变动居后五的为利元转债(-92.53%)、天创转债(-68.05%)、金埔转债(-50.52%)、漱玉转债(-40.55%)、斯莱转债(-36.69%)。

一级市场审批节奏减慢,福能股份(39.00亿元,下同)股东大会通过,英搏尔(8.17)、国检集团(8.00)证监会核准。

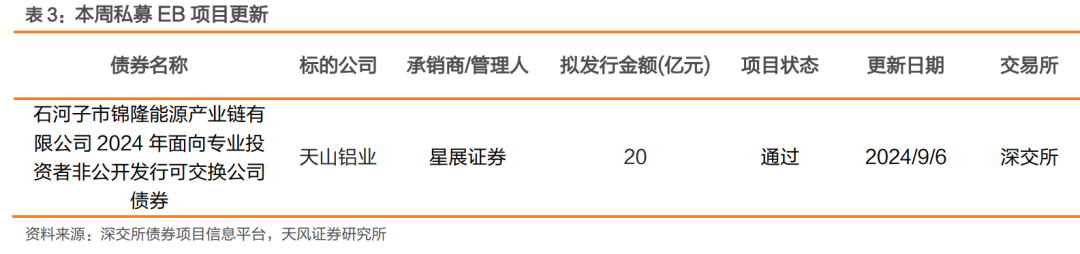

本周私募EB项目更新进展: