【天风研究·固收】 孙彬彬/孟万林

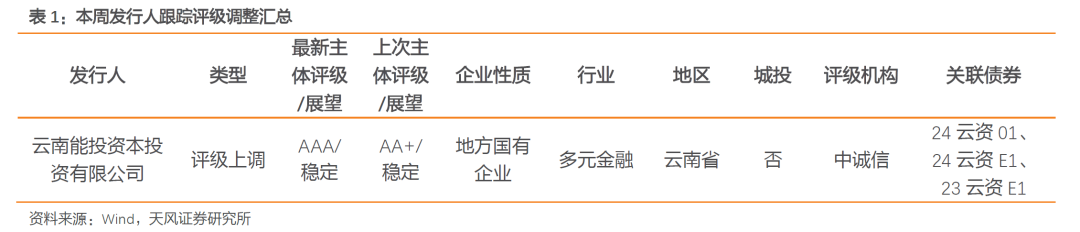

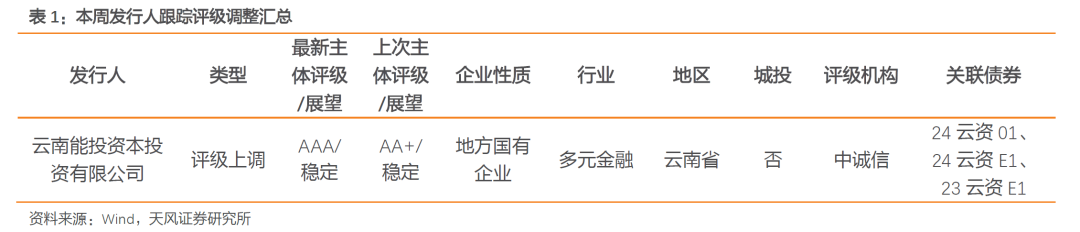

本周(9.2-9.6)共有1家发行人及其债券发生跟踪评级调整。其中无主体的评级上调超过一级。

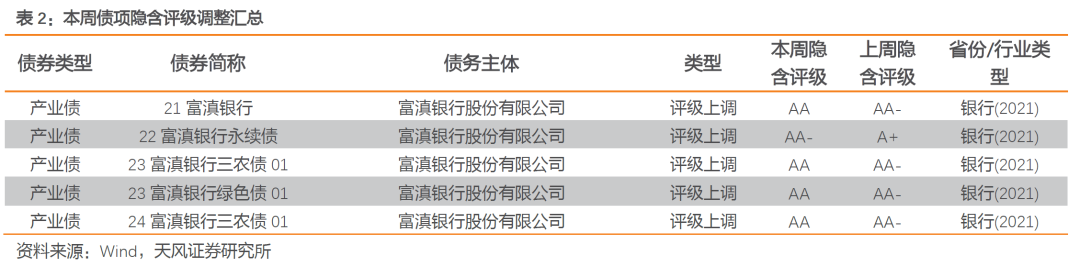

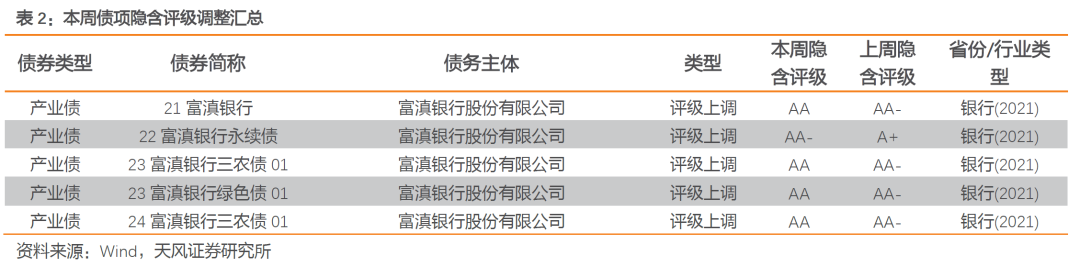

本周(9.2-9.6)共5只产业债隐含评级发生变动,涉及主体共1家,为富滇银行股份有限公司。富滇银行股份有限公司部分存续债隐含评级由AA-上调至AA。

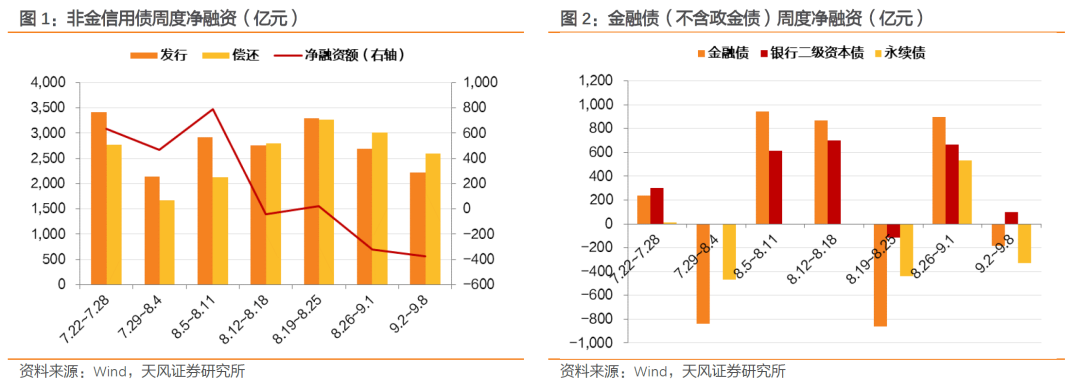

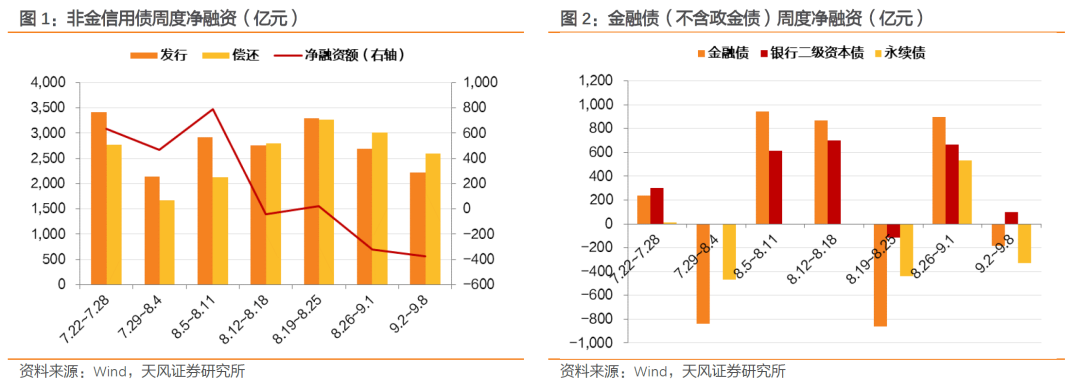

本周(9.2-9.6)非金信用债净融资额为-375.85亿元,相比上周下降56.37亿元;金融债净融资额-186.70亿元,相比上周下降1084.70亿元,其中银行二级资本债净融资额为98.30亿元,永续债净融资额为-330亿元。二级资本债相比上周下降566.70亿元,永续债相比上周下降861亿元。

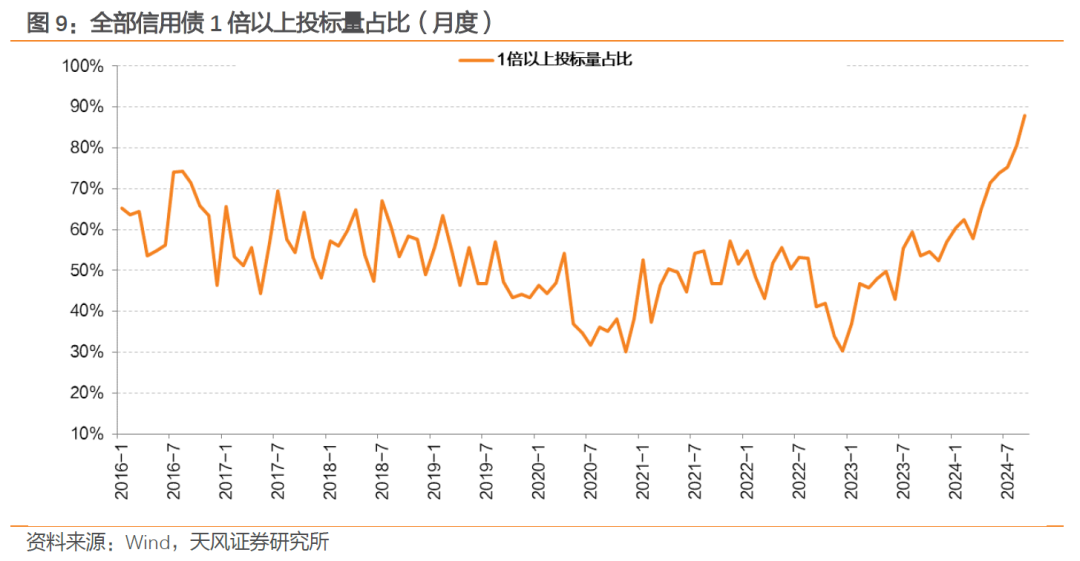

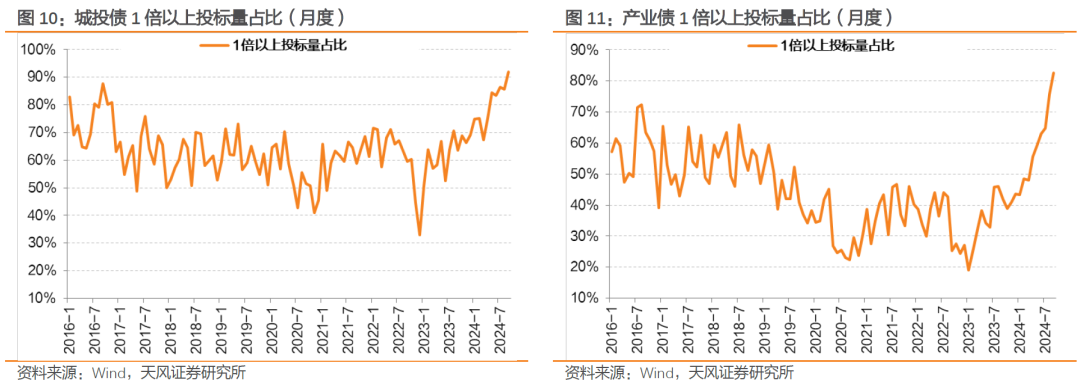

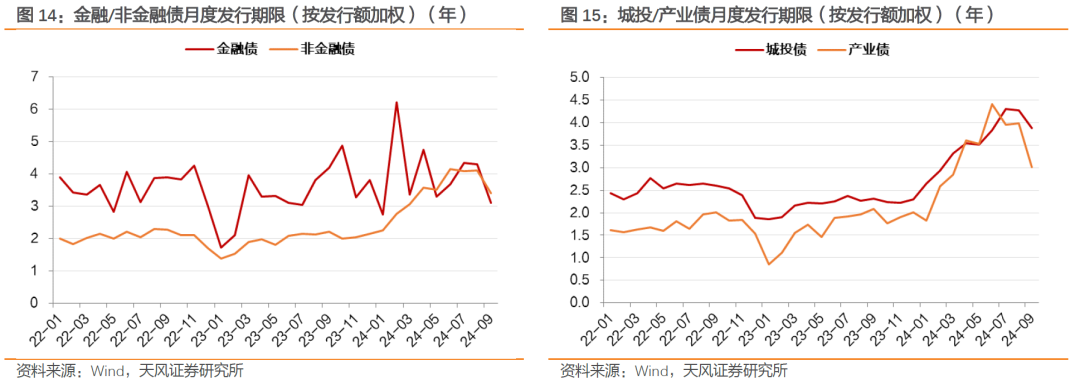

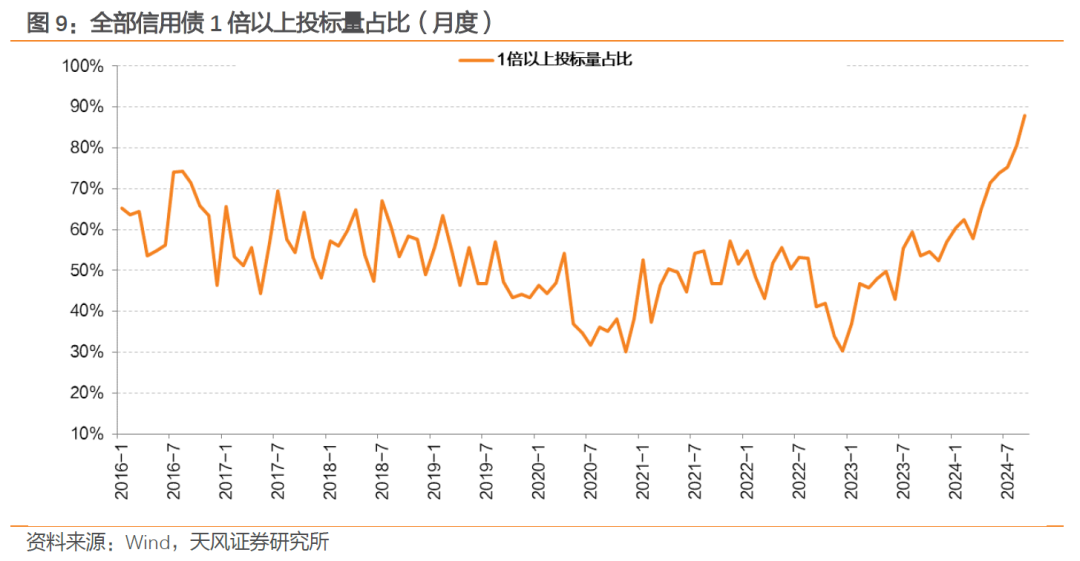

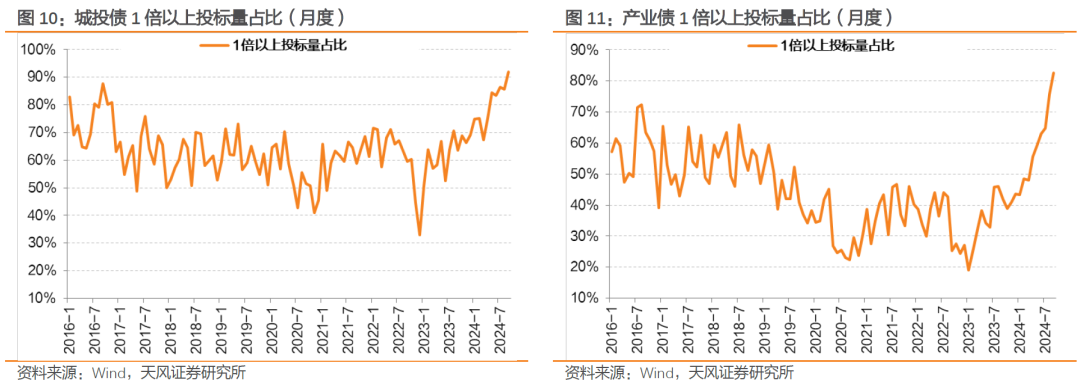

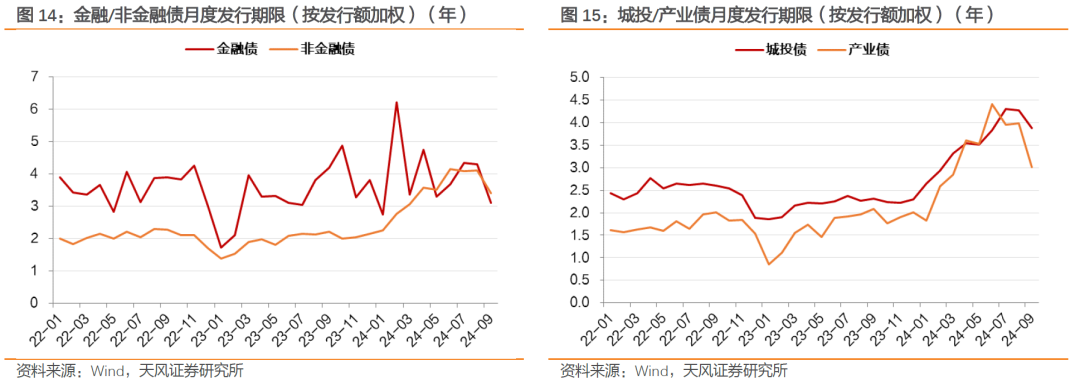

截至本周(9.2-9.6),9月所有信用债有投标倍数的主体中,1倍以上投标量占比为88%,城投债、产业债8月1倍以上投标量占比为92%、83%。9月,金融债发行期限为3.11年,非金融债发行期限为3.41年。

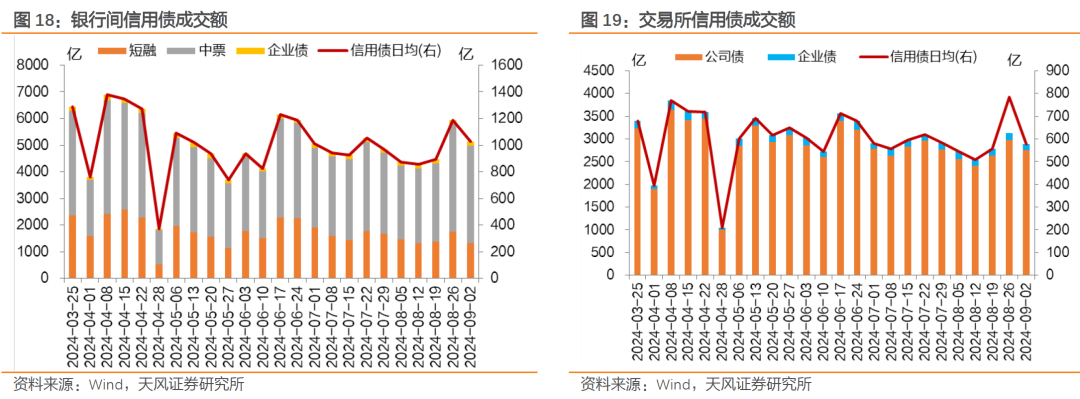

银行间和交易所信用债合计成交72145.12亿,总交易量相比上周上升。分类别看,银行间短融、中票和企业债分别成交1327.33亿元、3636.06亿元、172.33亿元,交易所公司债和企业债分别成交2758.11亿元和124.64亿元。交易所公司债市场和企业债市场交易活跃度较上周上升。公司债成交活跃债券净价上涨数小于下跌数,企业债成交活跃债券净价上涨数小于下跌数。总的来看公司债净价上涨197只,净价下降670只;企业债净价上涨108只,净价下跌303只。

本周(9.2-9.6)共有1家发行人及其债券发生跟踪评级调整。云南能投资本投资有限公司由AA 上调为AAA。

本周(9.2-9.6)共5只产业债隐含评级发生变动,涉及主体共1家,为富滇银行股份有限公司。富滇银行股份有限公司部分存续债隐含评级由AA-上调至AA。

本周(9.2-9.6)非金信用债净融资额为-375.85亿元,相比上周下降56.37亿元;金融债净融资额-186.70亿元,相比上周下降1084.70亿元,其中银行二级资本债净融资额为98.30亿元,永续债净融资额为-330亿元。二级资本债相比上周下降566.70亿元,永续债相比上周下降861亿元。

2.1. 城投债

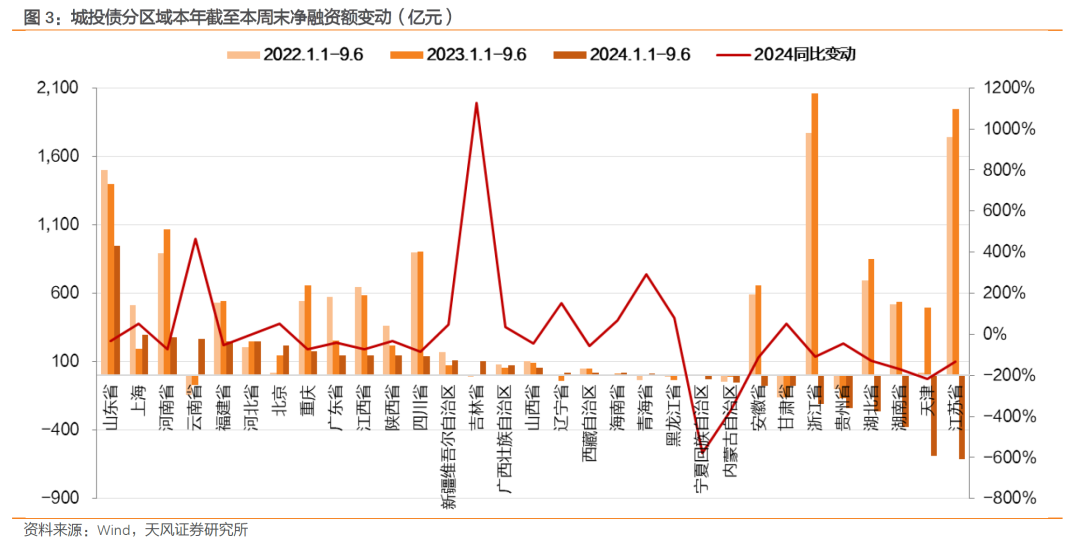

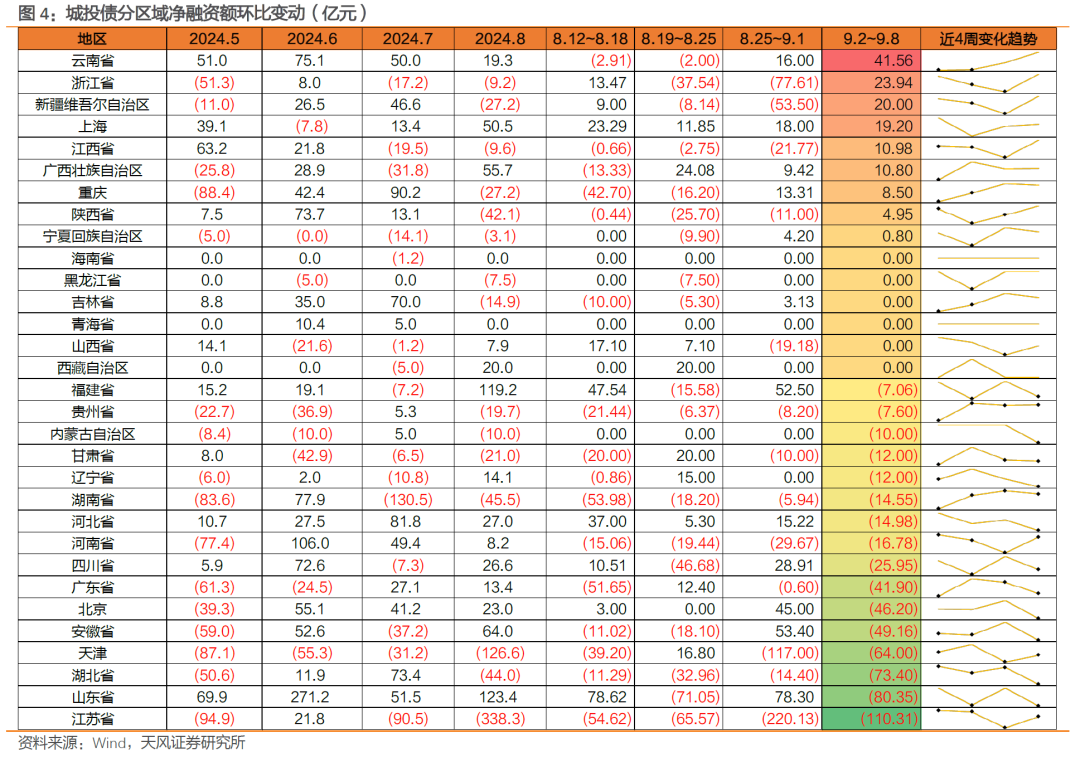

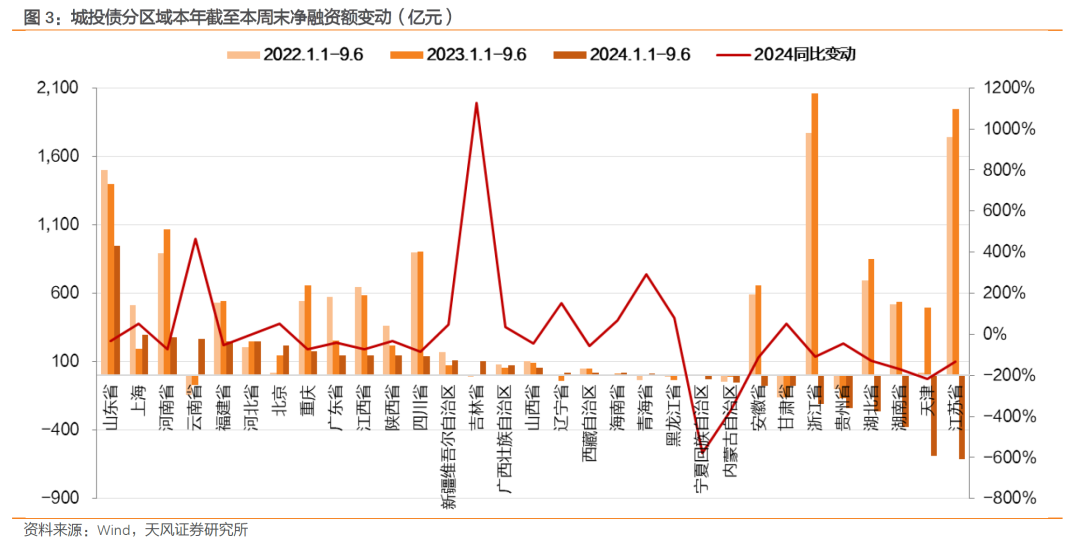

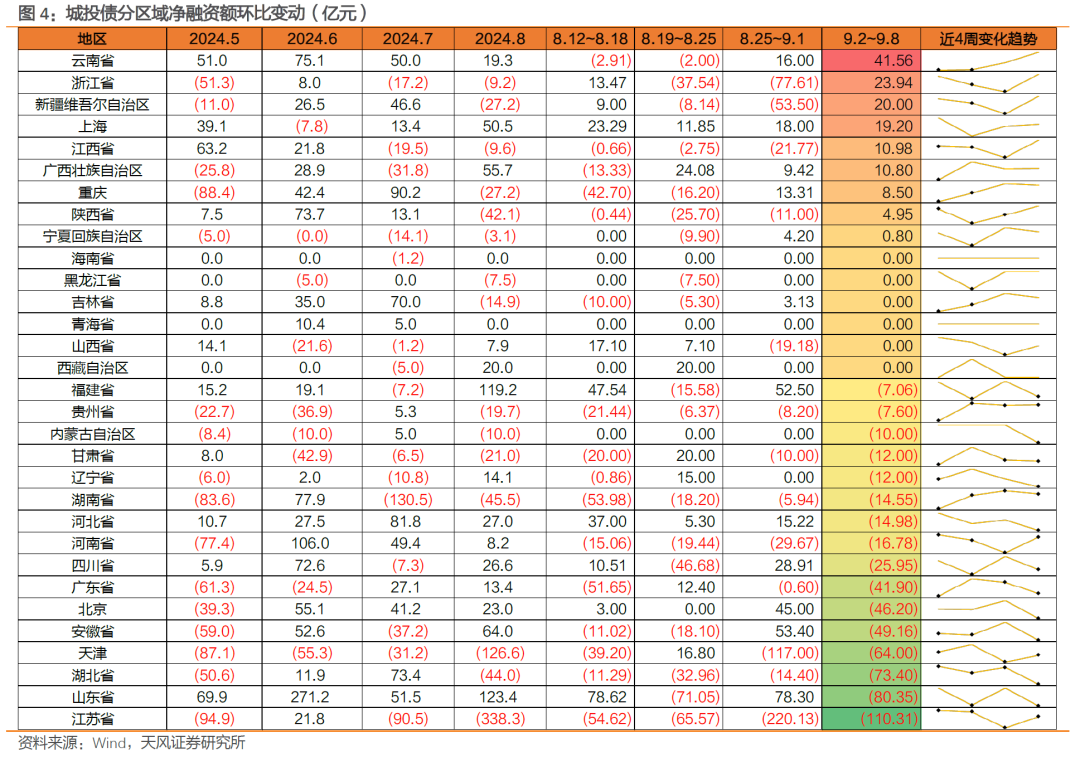

本周(9.2-9.6)城投债合计净融资额-445.51亿元,2024年初截至9月6日净融资额合计1109.07亿元,2022年同期为11907.30亿元,2023年同期为12551.43亿元,2024年同比下滑91.16%。分区域来看,本周前3名净融资的地区分别为云南省、浙江省、新疆,后3名分别为江苏省、山东市、湖北省。

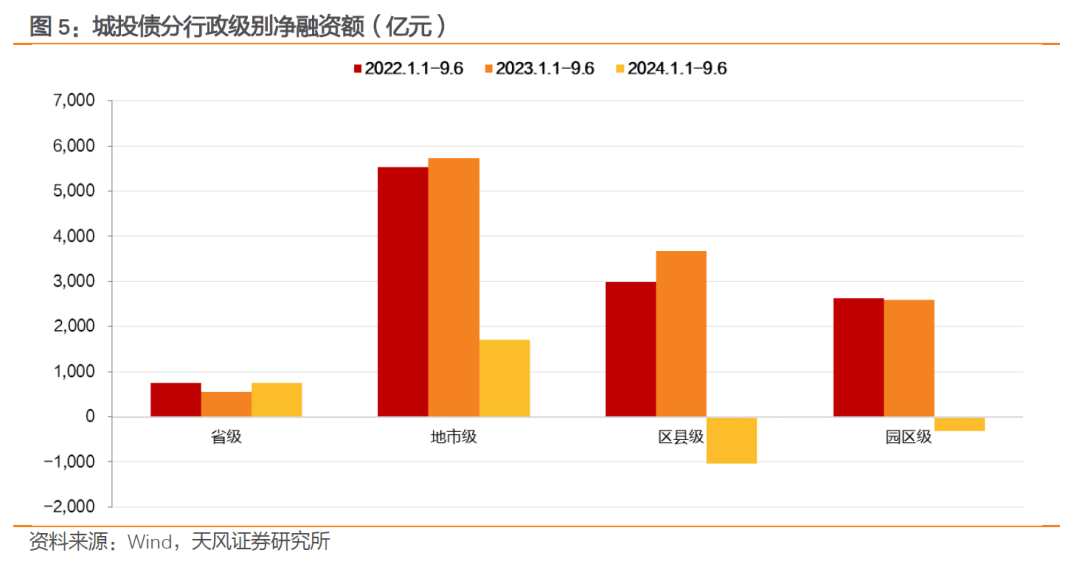

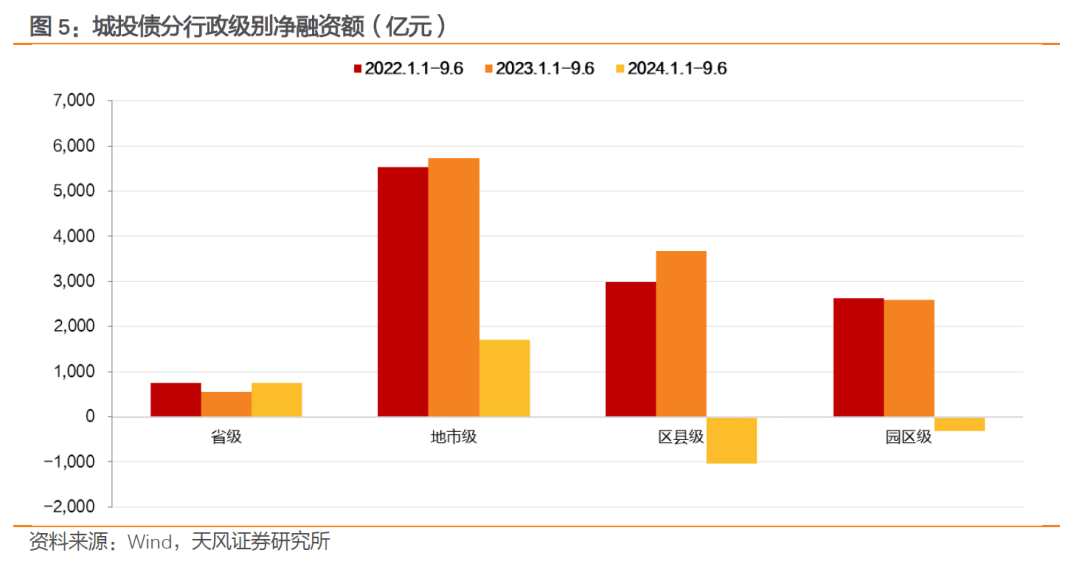

分行政级别看,城投债2024年1月1日至9月6日,省级、地市级、区县级与园区级的净融资额分别为753.36亿元、1704.44亿元、-1036.49亿元、-312.24亿元,分别较2023年同期变动35.60%、-70.26%、-128.27%、-112.02%。

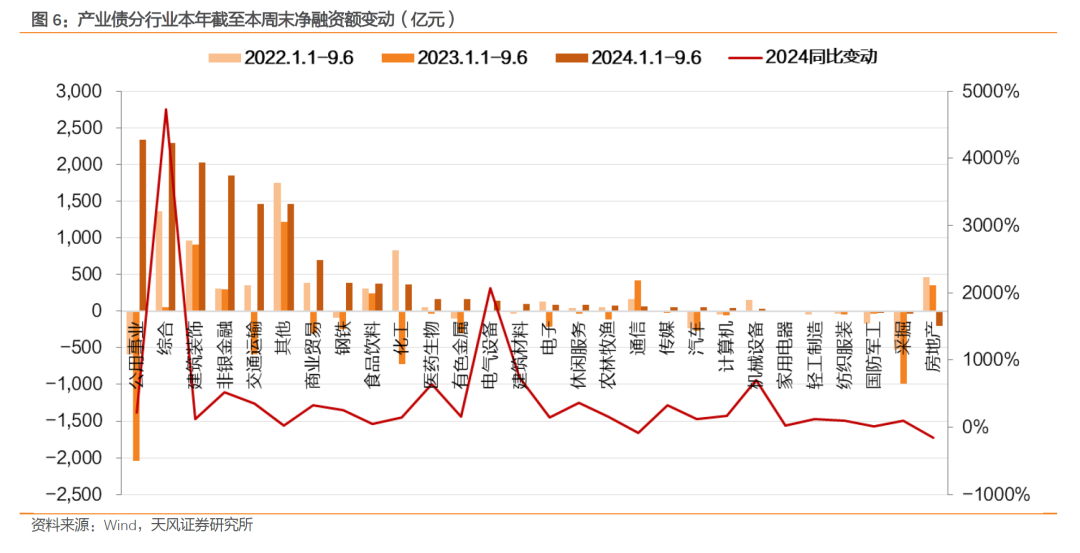

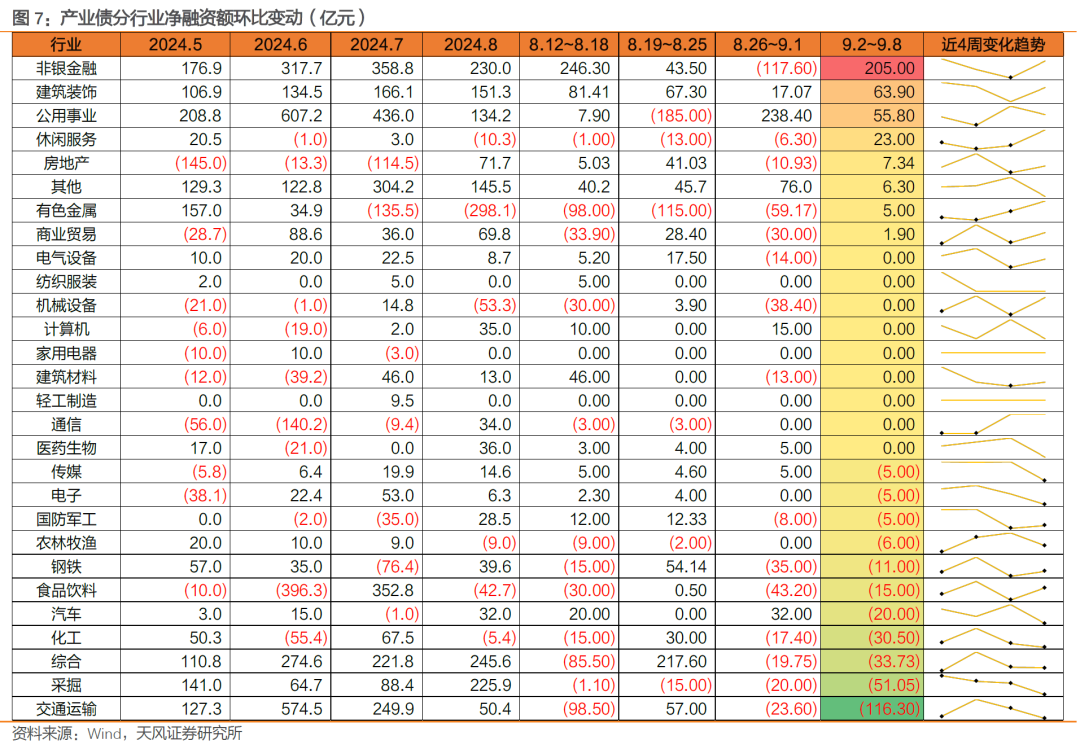

2.2. 产业债

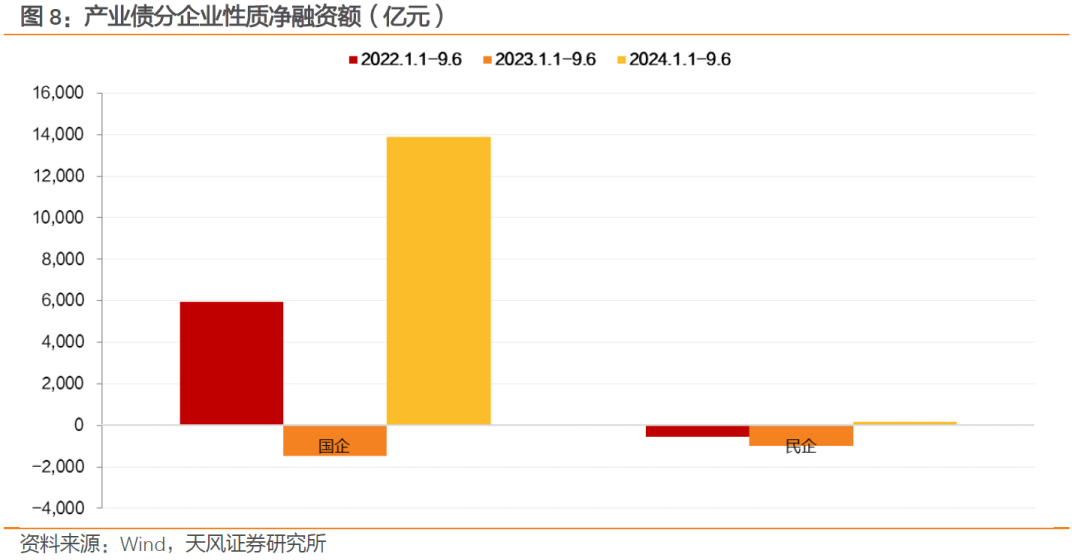

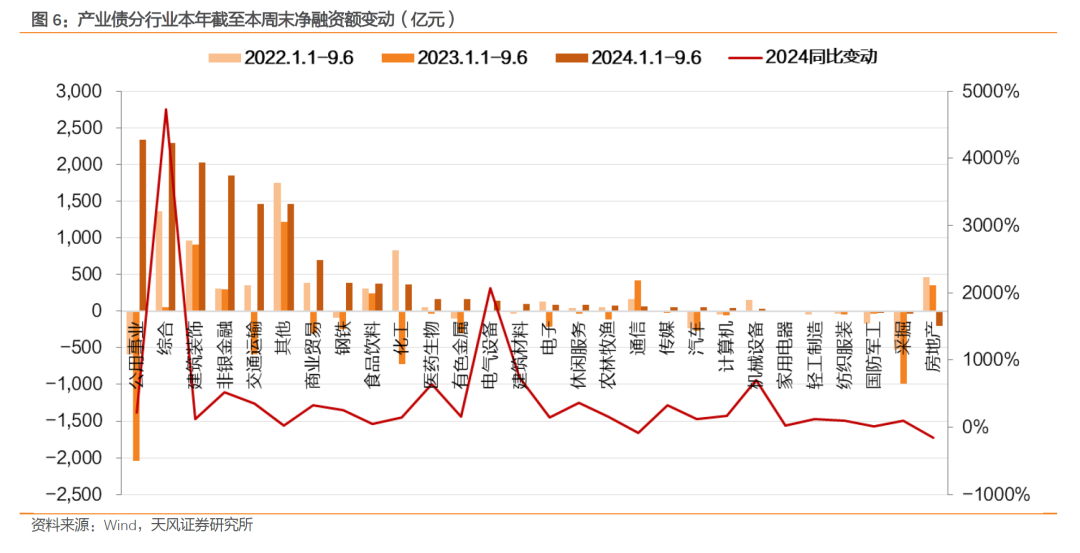

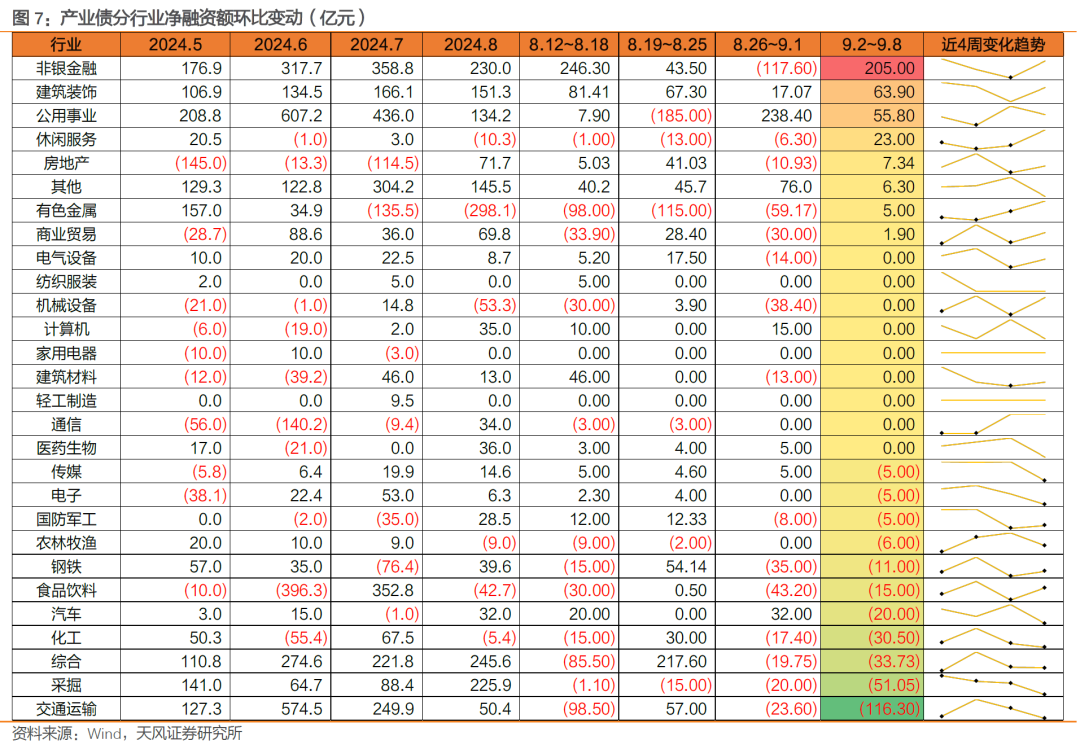

本周(9.2-9.6)产业债合计净融资额69.66亿元,2024年初截至9月6日净融资额合计14034.94亿元,2022年同期为5442.65亿元,2023年同期为-2534.06亿元。分行业来看,本周前5名净融资的行业分别为非银金融、建筑装饰、公用事业、休闲服务、房地产,后5名分别为交通运输、采掘、综合、化工、汽车。

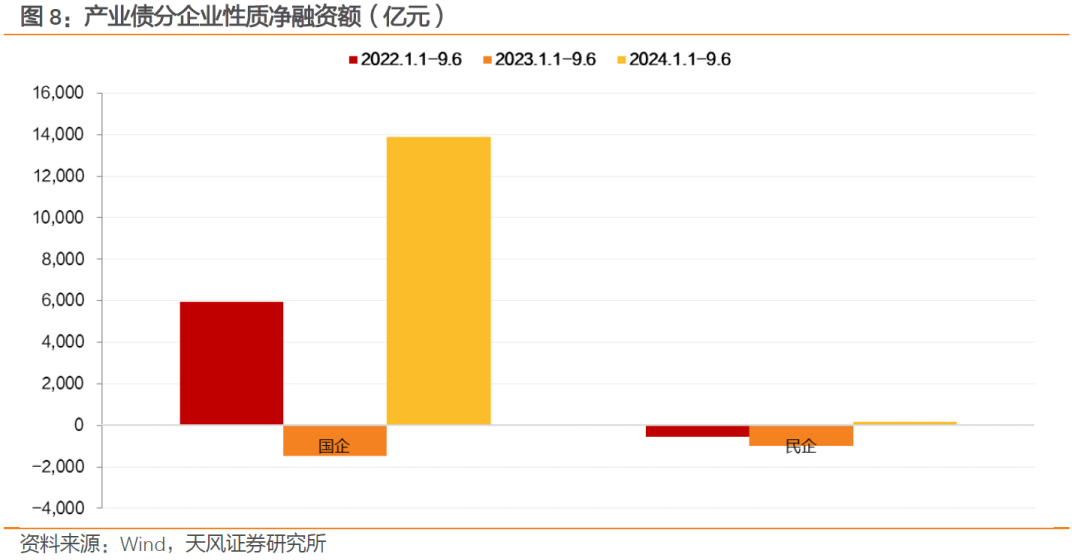

分行企业性质看,2024年1月1日至9月6日国企与民企的净融资额分别为13902.54亿元、151.32亿元,国企净融资额较2023年同期大幅上升。

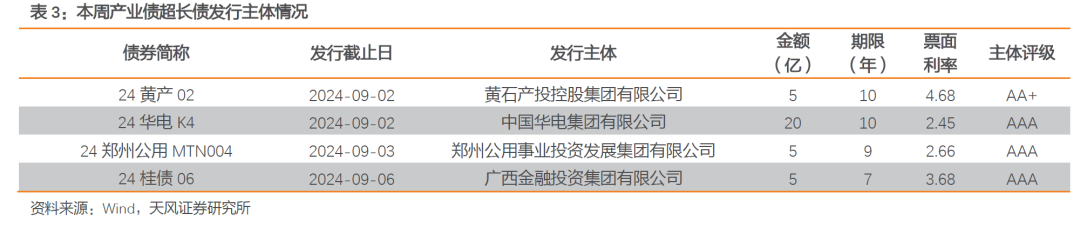

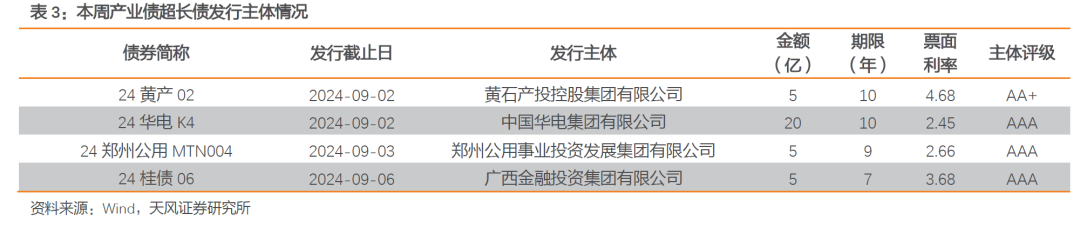

2.3. 超长债发行主体

本周(9.2-9.6)共发行期限在7年及以上的超长产业债4只,合计35亿元,期限最长为10年,发行主体评级主要为AAA。共发行7只超长城投债,合计57.7亿元,期限最长为10年,发行主体主要为地市级城投平台,区域主要分布于广东省等地。

截至本周(9.2-9.6),9月所有信用债有投标倍数的主体中,1倍以上投标量占比为88%,较上月的81%有所上升,相比2023年9月的54%有所提升。分品类看,9月有投标倍数的城投债1倍以上投标量占比为92%,较上月的86%有所上升,同比也有所提升;有投标倍数的产业债1倍以上投标量占比为83%,较上月的76%有所上涨,同比也有所提升。

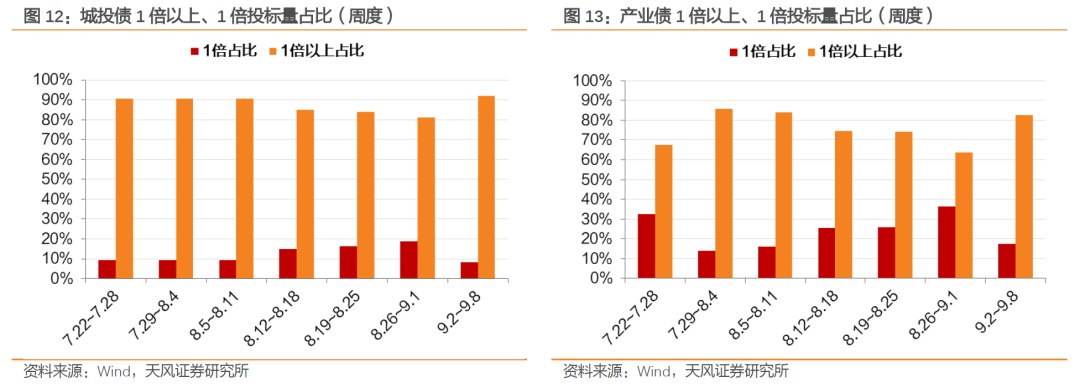

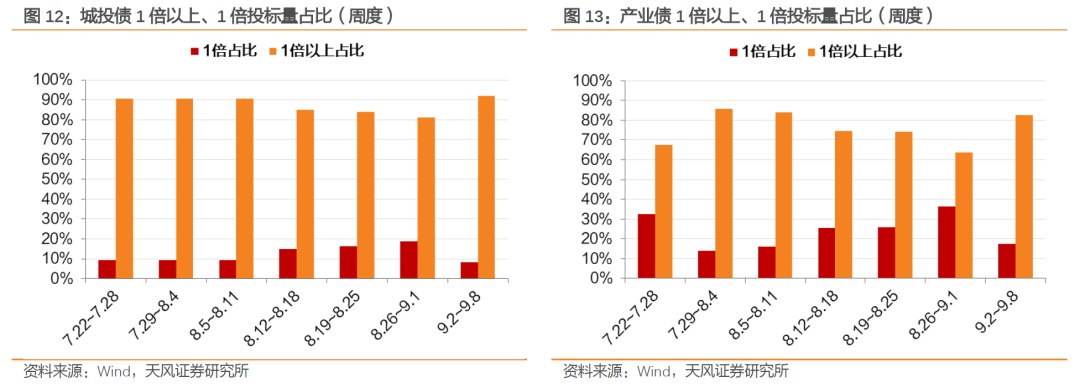

周度层面,本周(9.2-9.6)城投债有投标倍数的主体中,1倍投标量占比为8%,较上周下降,1倍以上投标量为91.84%,较上周上升10.73个百分点。本周产业债有投标倍数的主体中1倍投标量占比为17%,较上周下降,1倍以上投标量为82.61%,较上周上升18.97个百分点。

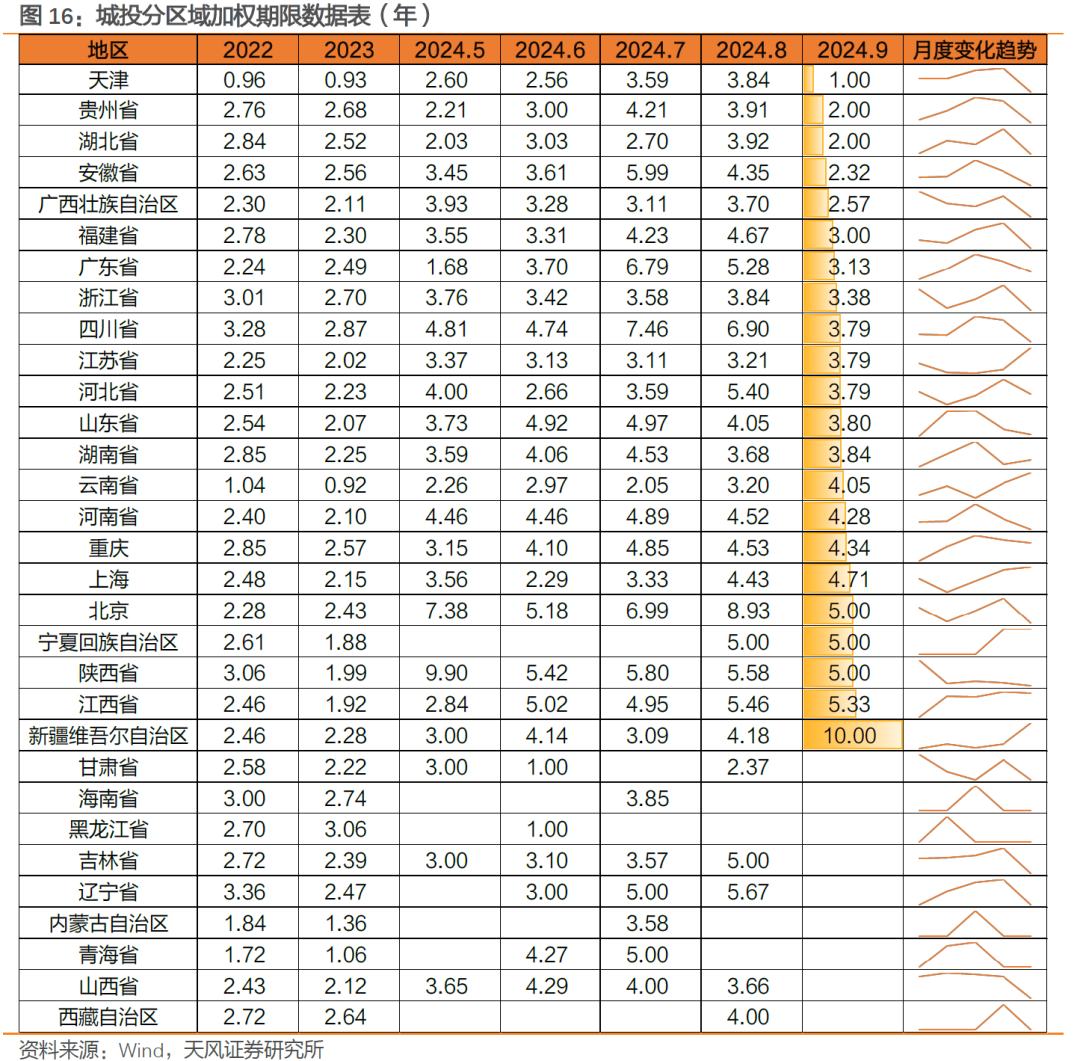

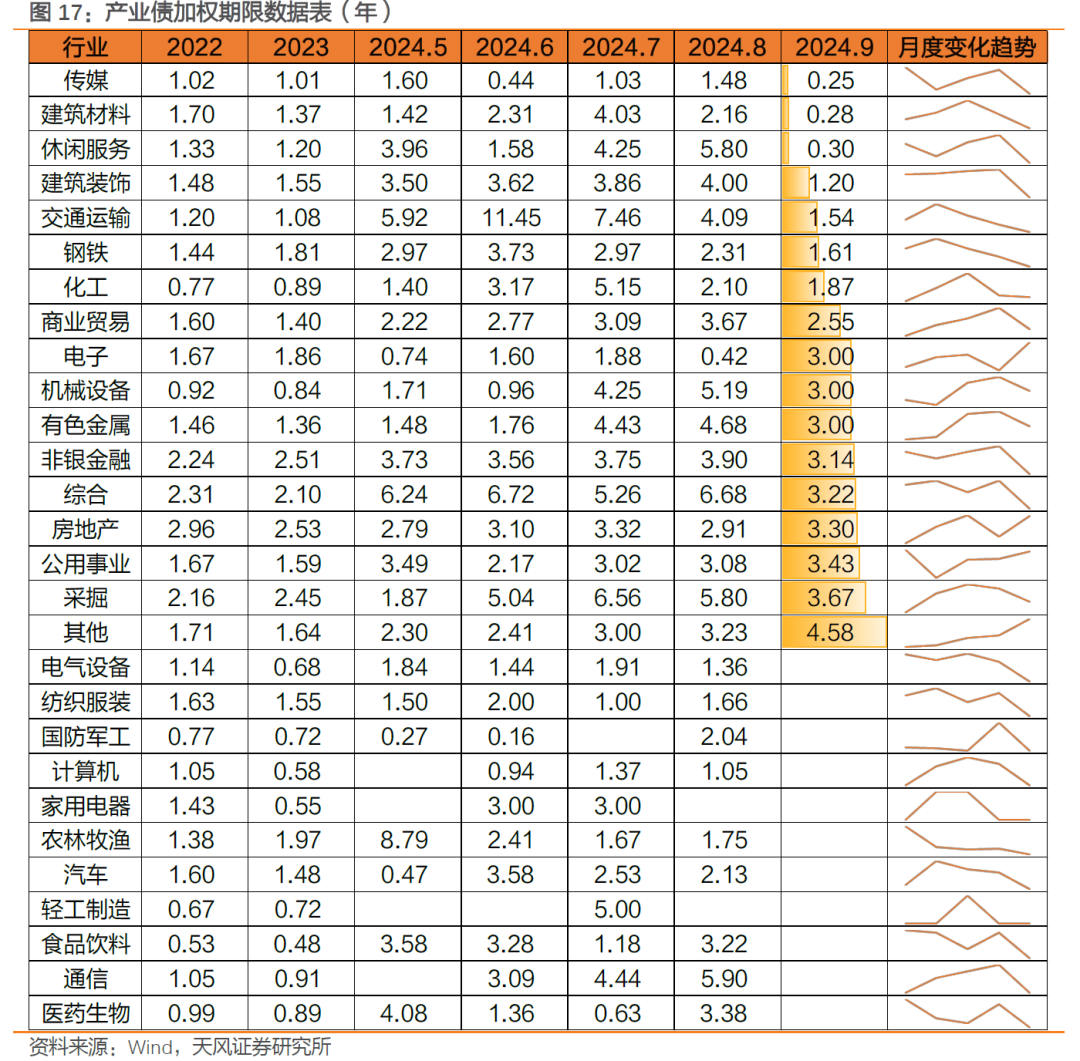

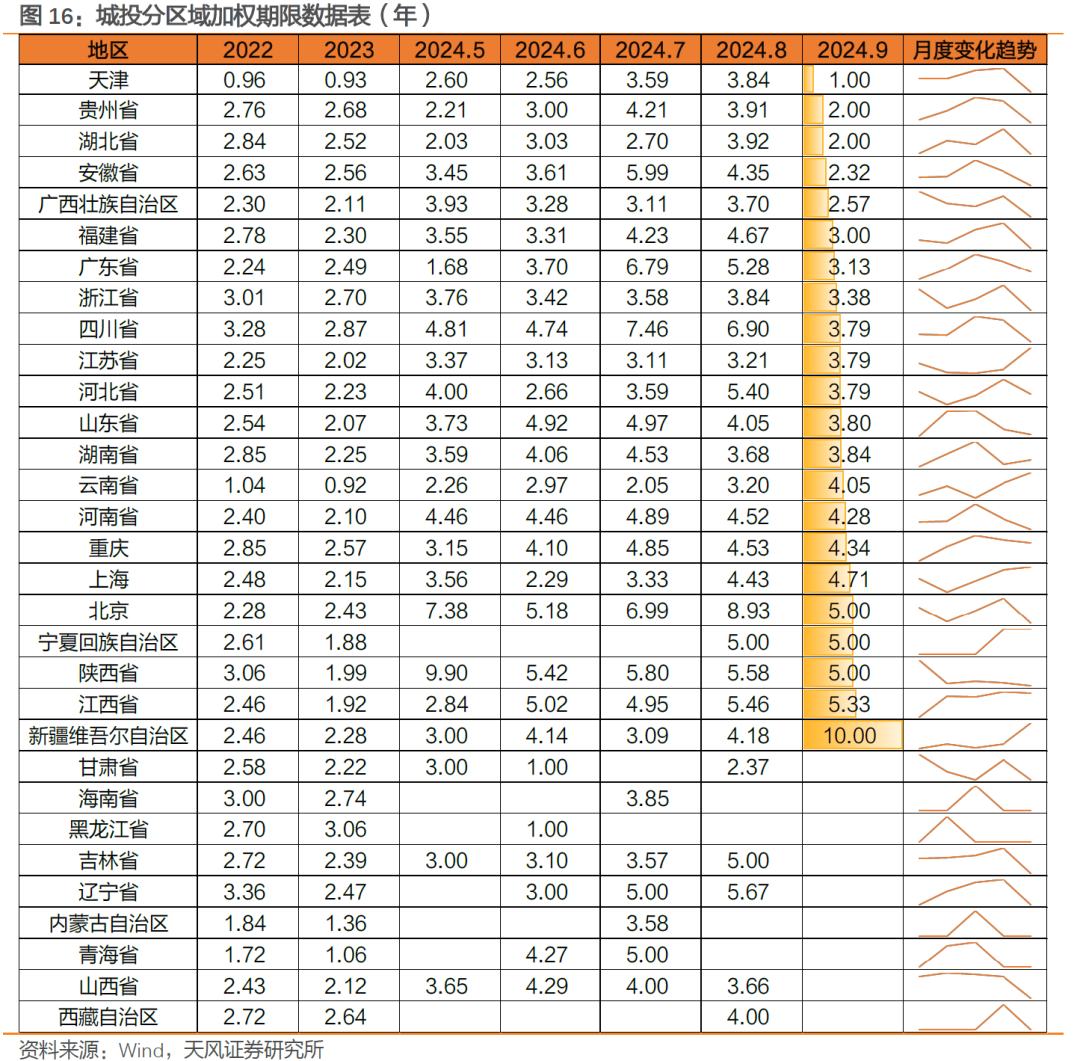

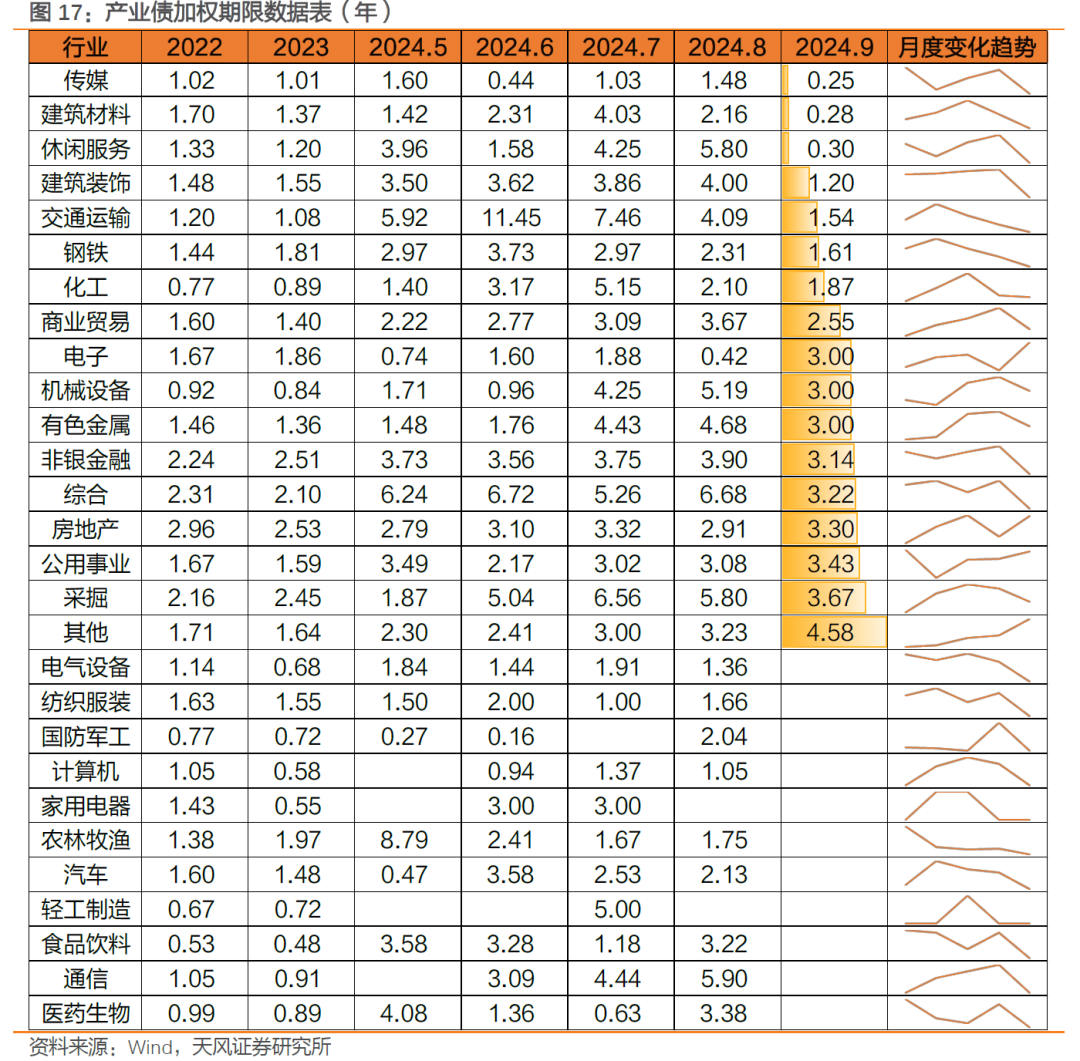

截至本周(9.2-9.6),9月金融债发行平均期限为3.11年,较上月平均缩短1.20年,较2023年9月缩短1.07年。非金融债发行期限为3.41年,较上月缩短0.70年,较2023年9月拉长1.19年。城投债发行平均期限为3.88年,较上月平均缩短0.39年,较2023年9月拉长1.58年。产业债发行期限为3.01年,较上月缩短0.97年,较2023年9月拉长0.92年。

城投债分地区看,9月发行期限最长的地区前3位分别为新疆、江西省、陕西省,发行期限最短的地区前3位分别为天津市、贵州省、湖北省。产业债分行业看,8月发行期限最长行业前3位分别为其他、采掘、公用事业,发行期限最短的行业前3位分别为传媒、建筑材料、休闲服务。

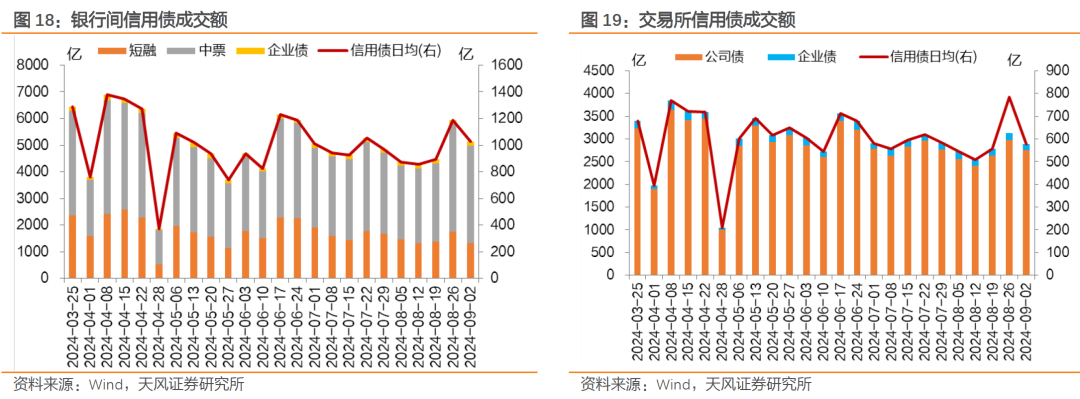

银行间和交易所信用债合计成交72,145.12亿,总交易量相比上周上升。分类别看,银行间短融、中票和企业债分别成交1327.33亿元、3636.06亿元、172.33亿元,交易所公司债和企业债分别成交2758.11亿元和124.64亿元。

交易所公司债市场和企业债市场交易活跃度较上周上升。公司债成交活跃债券净价上涨数小于下跌数,企业债成交活跃债券净价上涨数小于下跌数。总的来看公司债净价上涨197只,净价下降670只;企业债净价上涨108只,净价下跌303只。

宏观经济变动超预期、城投信用风险、政策超出预期;本报告为市场情况监控,不构成投资建议。证券研究报告:《本周非金信用债净融资-376亿(2024-09-08)》

对外发布时间:2024年9月8日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

孟万林 SAC 执业证书编号:S1110521060003