【天风研究·固收】 孙彬彬/隋修平

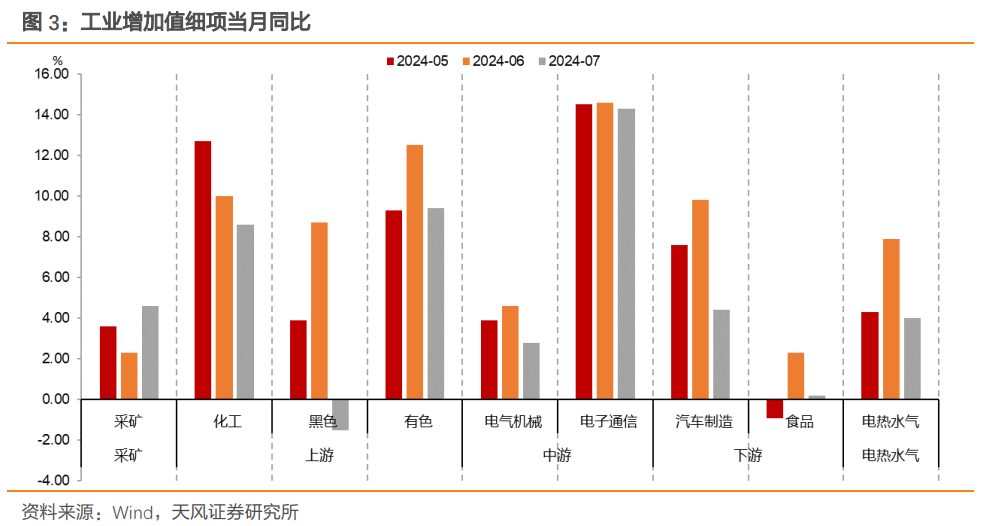

第一,工增增速继续边际回落,去年7月工增基数不高,但今年7月工增环比仍然较弱,5-7月工增环比持续低于去年同期,生产扩张速度有所下滑。

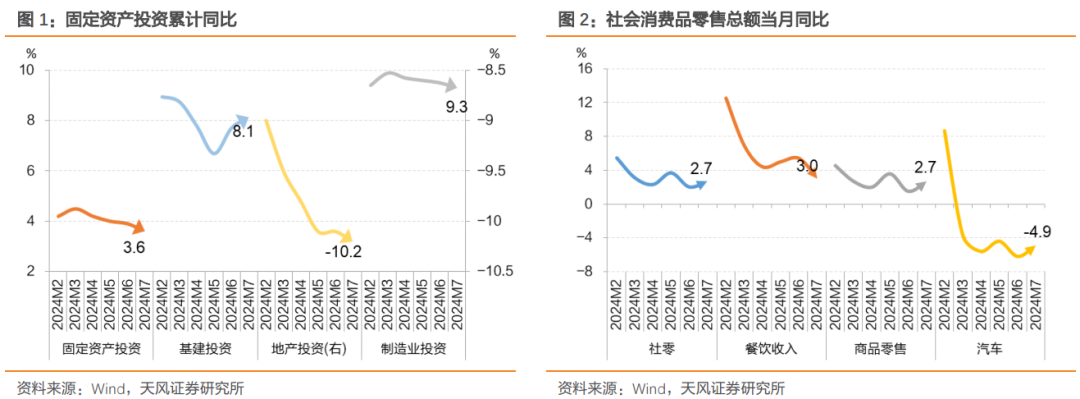

第二,投资整体仍然偏弱,基建投资增速继续回升,对投资形成支撑。地产投资仍然偏弱,制造业投资也略有回落。第三,地产各环节表现延续分化,当月同比来看,7月销售边际回落、其余各环节跌幅收窄,施工增速下跌修复最明显。第四,社零增速有所修复,主要受商品零售低基数影响。其中商品零售环比显著低于疫情前;餐饮收入也出现明显收缩,是近10年最低水平。 总体来看,7月产需均有收缩,利好债市,但央行干预可能延续。短期建议弱化资本利得,以静态票息的思维看待下一阶段。长期限债券票息仍然有优势,保持等待下一次机会的状态。

第一,工增增速继续边际回落,去年7月工增基数不高,但今年7月工增环比仍然较弱,5-7月工增环比持续低于去年同期,生产扩张速度有所下滑。

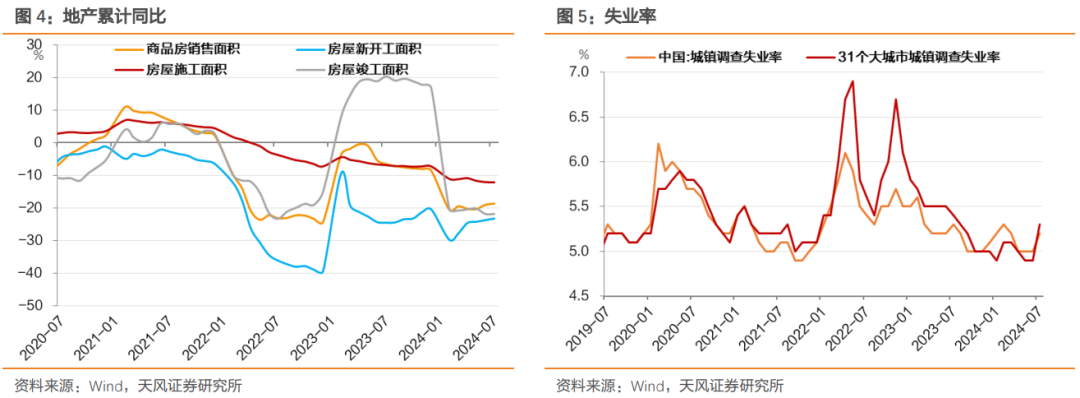

第二,投资整体仍然偏弱,基建投资增速继续回升,对投资形成支撑。地产投资仍然偏弱,制造业投资也略有回落。第三,地产各环节表现延续分化,当月同比来看,7月销售边际回落、其余各环节跌幅收窄,施工增速下跌修复最明显。第四,社零增速有所修复,主要受商品零售低基数影响。其中商品零售环比显著低于疫情前;餐饮收入也出现明显收缩,是近10年最低水平。 总体来看,7月产需均有收缩,利好债市,但央行干预可能延续。短期建议弱化资本利得,以静态票息的思维看待下一阶段。长期限债券票息仍然有优势,保持等待下一次机会的状态。7月规模以上工业增加值同比5.1%,较6月回落0.2个百分点,7月工增非季调环比-13.8%,显著低于季节性水平,对前月较高的环比表现进行了一定修复,6-7月环比均弱于去年同期,生产持续回落。

具体来看,采矿业同比4.6%(回升0.2%),制造业增长5.3%(回落0.2%),电力、热力、燃气及水生产和供应业增长4.0%(回落0.8%)。 公布数据的主要行业中,非金属矿采选业增速上行4.4个百分点至4.2%,燃气生产和供应业上行6.1个百分点至12.5%,开采专业及辅助性活动上行12.4个百分点至3.4%;烟草制品业增速下行9.0个百分点至-9.8%,有色金属矿采选业下行9.6个百分点至4.1%。7月固定资产投资、基建(旧口径)、房地产、制造业投资累计同比分别为3.6%、8.1%、-10.2%、9.3%,分别比上月变化了-0.3、0.4、-0.1、-0.2个百分点。当月同比分别为1.9%、10.7%、-10.8%、8.3%,分别比上月变化-1.7、0.6、-0.7、-0.9个百分点。

7月基建延续发力,地产边际小幅回落,整体项目资金到位率未明显改善,关注后续政府债发行提速的支撑情况。当月同比角度来看,7月地产销售边际回落,施工跌幅显著收缩,竣工和新开工也有一定修复。具体来看,新口径下,销售、新开工、施工、竣工面积累计同比分别为-18.6%、-23.2%、-12.1%、-21.8%,分别比上月变化0.4、0.5、-0.1、0.0个百分点;当月同比分别为-15.4%、-19.7%、-21.7%、-21.8%,相对上月分别变化-0.9、2.0、15.2、7.8个百分点。

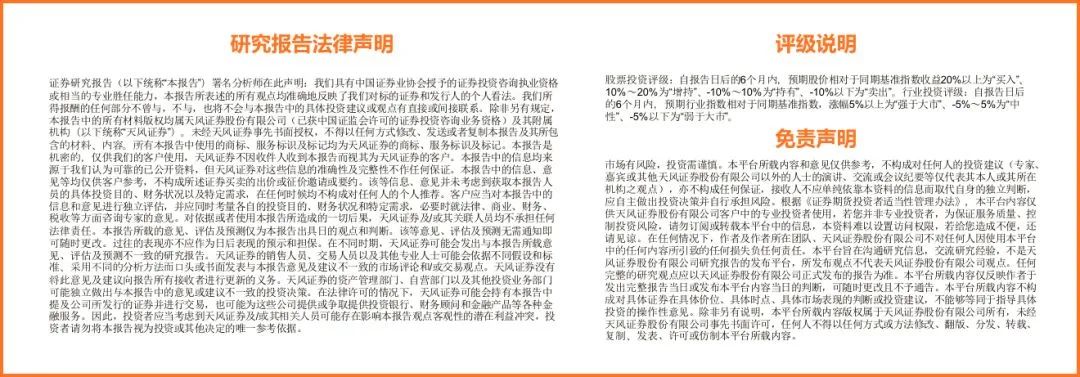

7月社零当月同比2.7%,比6月回升0.7个百分点。商品零售非季调环比-7.7%,略好于2022-2023年同期水平,但低于疫情前水平,2016-2019年均值约-0.8%;餐饮收入非季调环比-4.5%,为近十年最低水平,2014-2023年均值约-1.7%。

公布数据的16个限额以上细分行业中,本月增速回升的有10个行业(上月4个),其中通讯器材类和体育、娱乐用品类增速回升较多,金银珠宝类增速回落较多。 7月全国城镇调查失业率为5.2%,较前月上升0.2个百分点。31个大城市城镇调查失业率为5.3%,较前月上升0.4个百分点。全国企业就业人员周平均工作时间为48.7小时,较上月回升0.1小时。经济表现不确定性,宏观政策不确定性,市场走势不确定性。

证券研究报告:《产需走弱,失业率上升——7月经济数据点评》

对外发布时间:2024年8月15日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

隋修平 SAC 执业证书编号:S1110523110001