1. 一级市场:下周地方债净融资额-263.11亿元

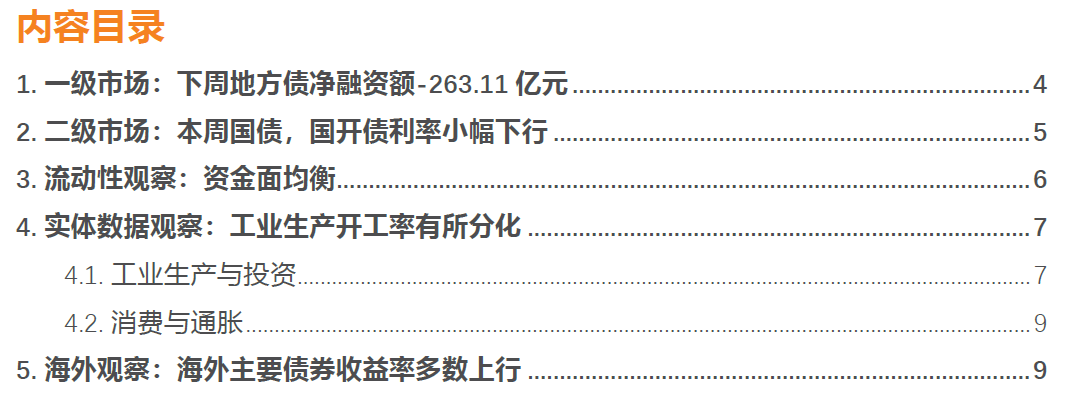

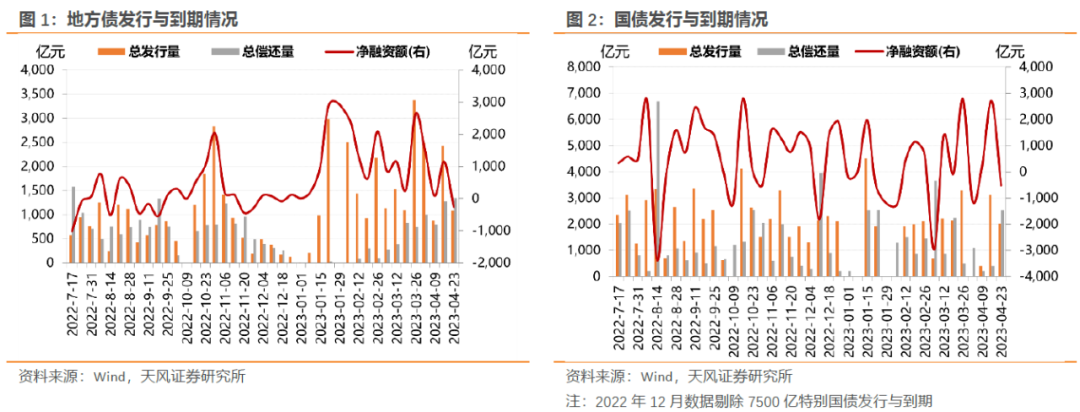

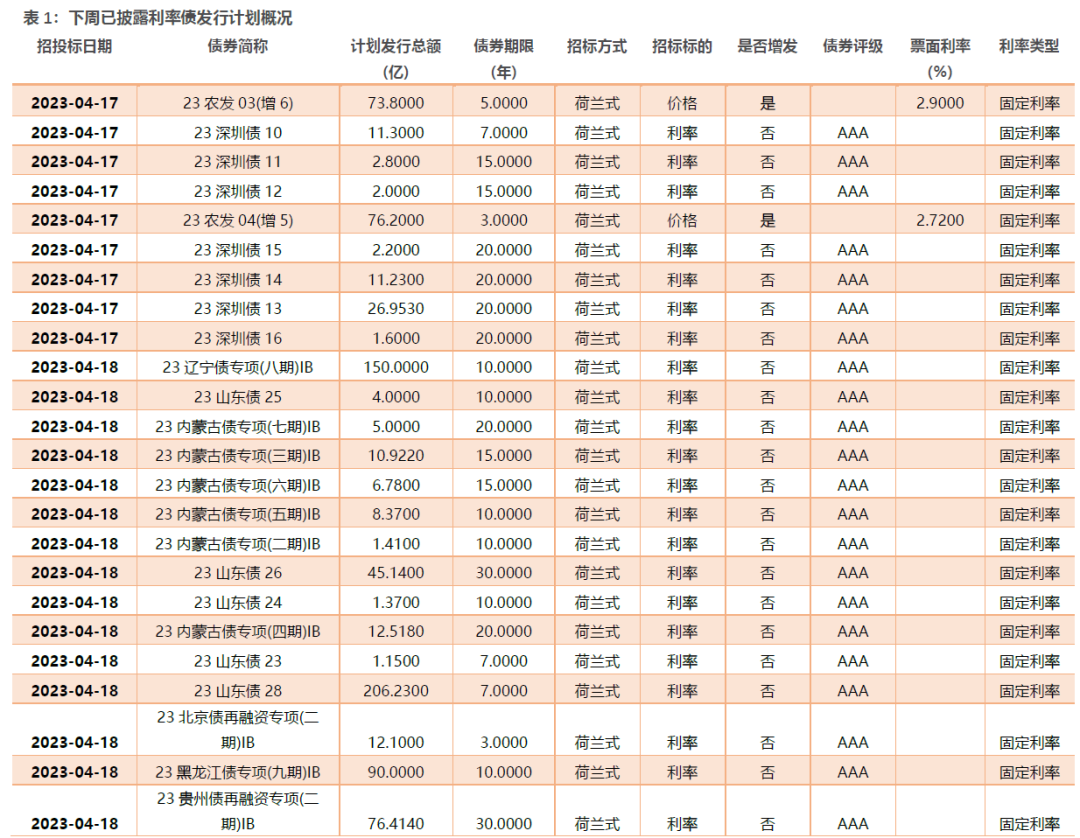

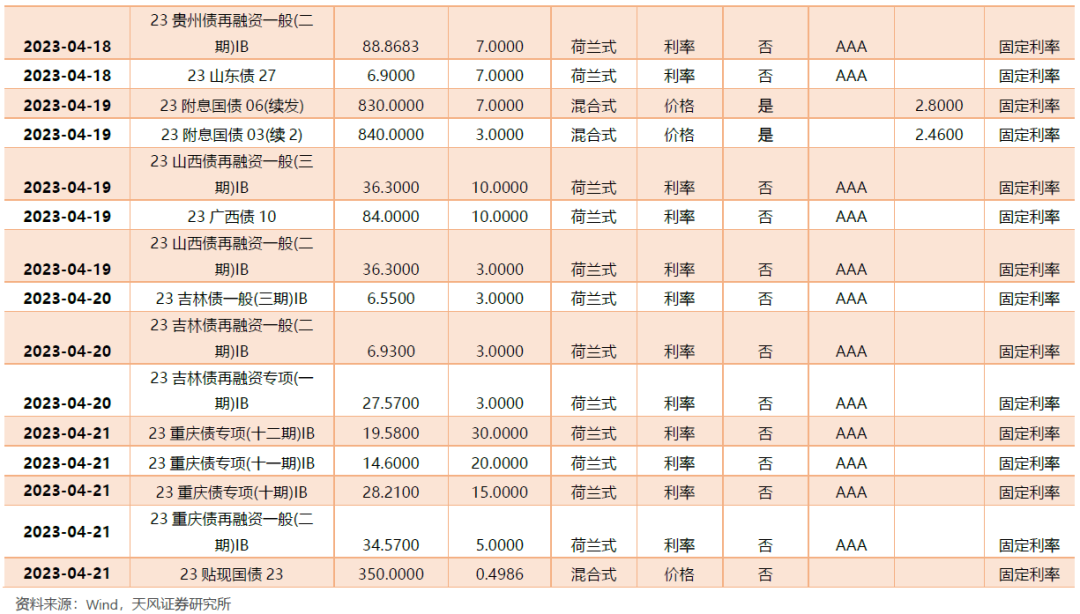

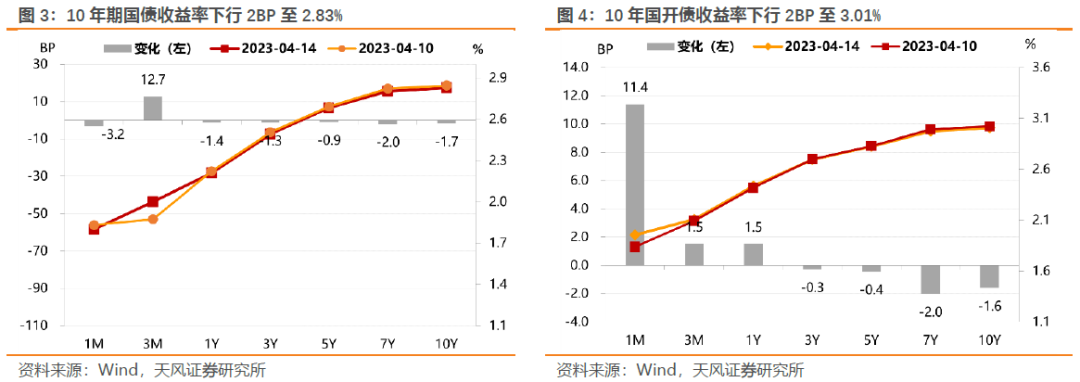

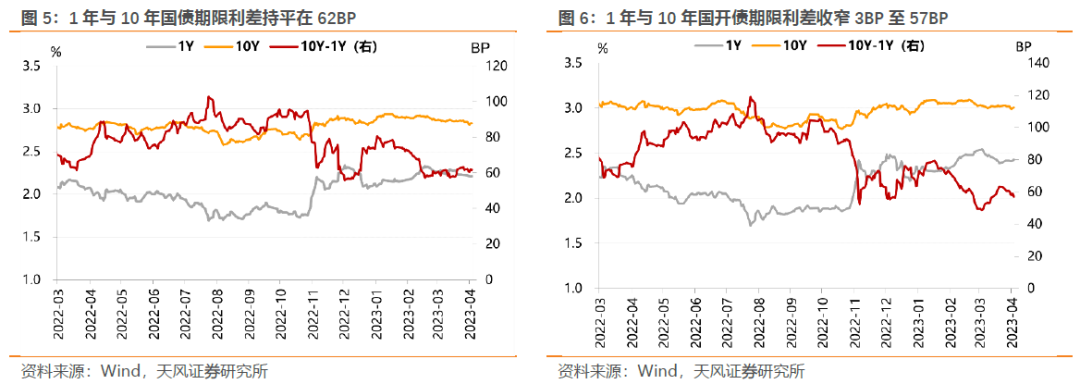

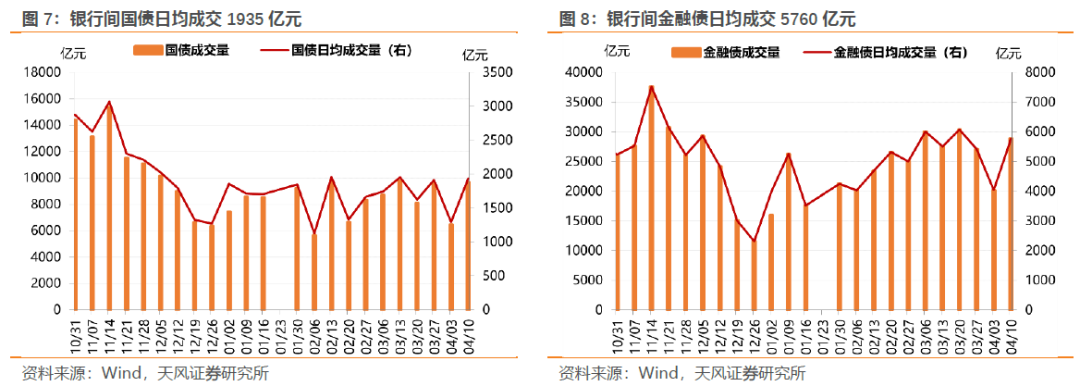

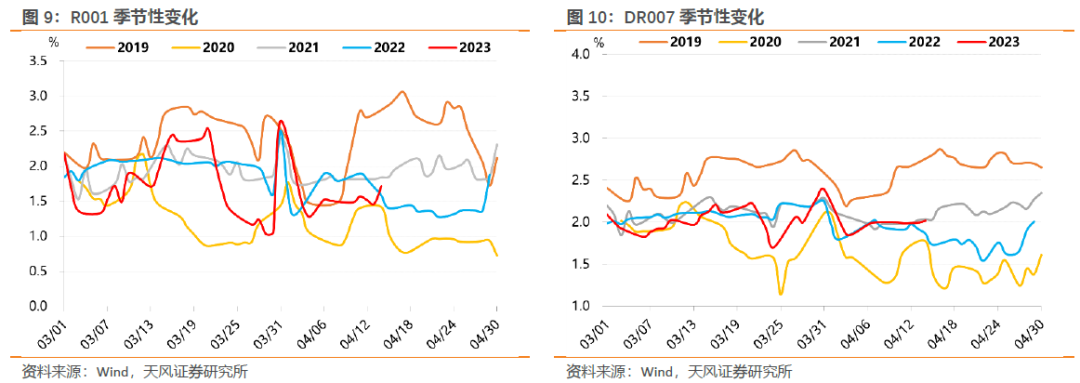

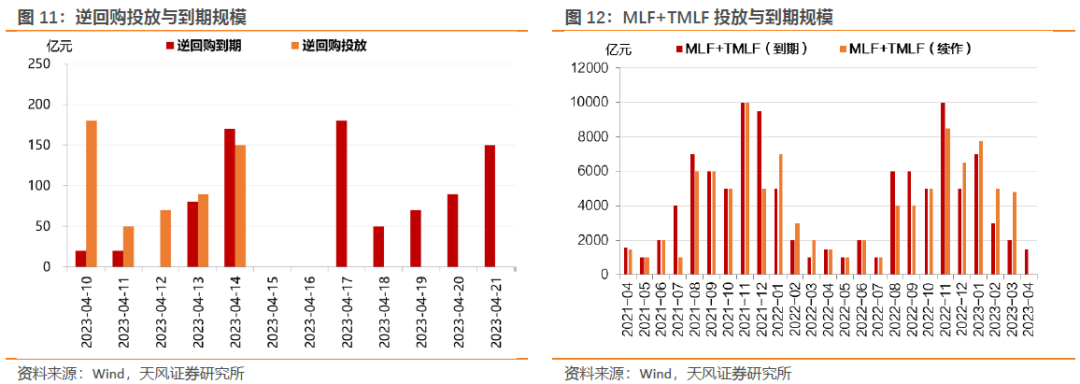

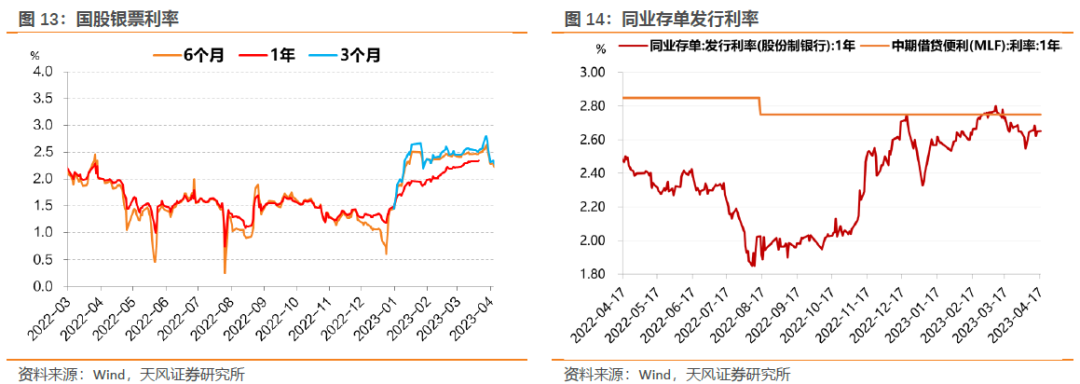

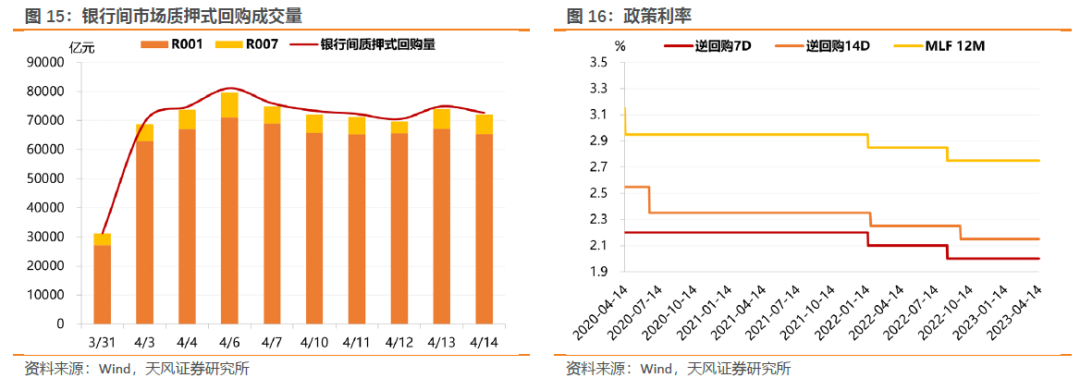

根据已公布的利率债招投标计划,从4月17日至4月23日将发行39支利率债,发行规模共3249.87亿元,其中国债3支,地方政府债34支,政策银行债2支。 基于目前公布的计划发行情况,国债净融资额-521.50亿元,地方债净融资额-263.11亿元,政金债净融资-740.00亿元。全周来看,10年期国债收益率下行2BP至2.83%,10年国开债收益率下行2BP至3.01%。1年与10年国债期限利差持平在62BP,1年与10年国开债期限利差收窄3BP至57BP。本周央行公开市场全口径净投放250亿元,资金面整体均衡。4月10日-4月14日,央行OMO每日逆回购到期分别为20亿元、20亿元、0亿元、80亿元和170亿元,期间央行每日逆回购投放分别为180亿元、50亿元、70亿元、90亿元和150亿元。

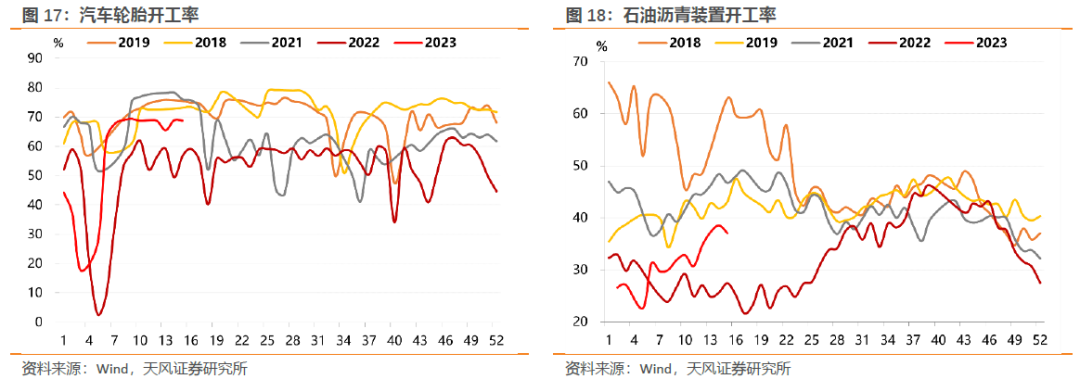

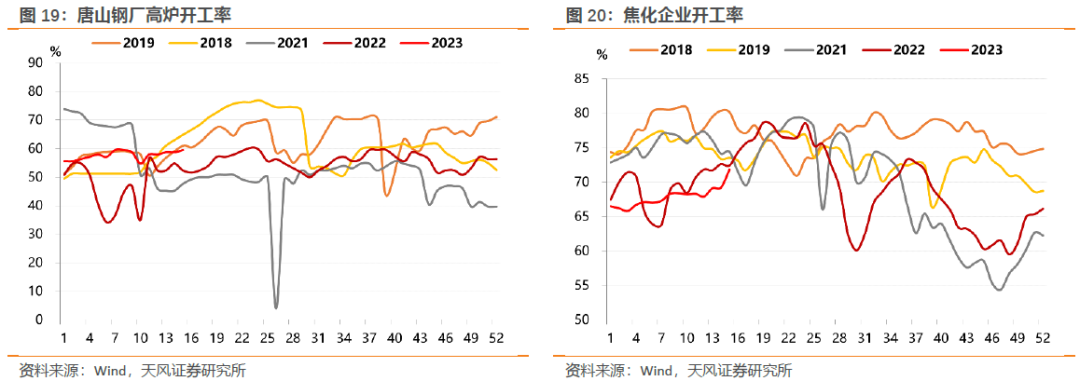

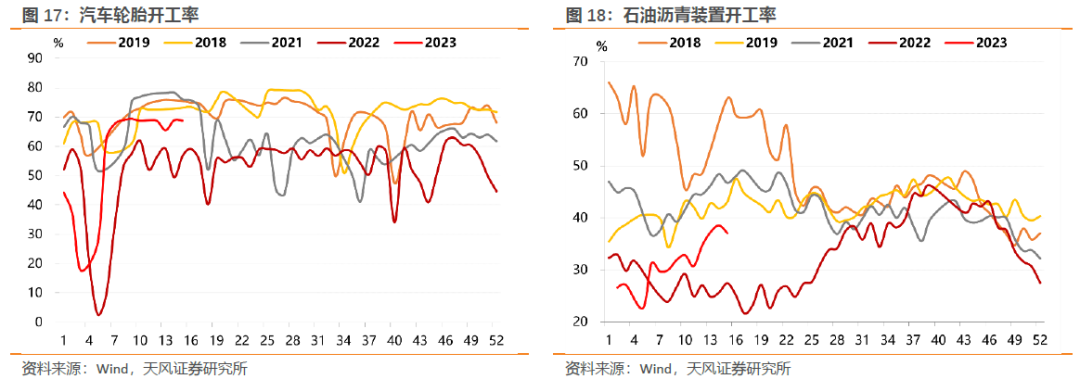

工业生产:本周汽车轮胎开工率、石油沥青装置开工率小幅回落,涤纶长丝开工率、钢厂高炉开工率继续上升,焦化企业开工率明显改善。

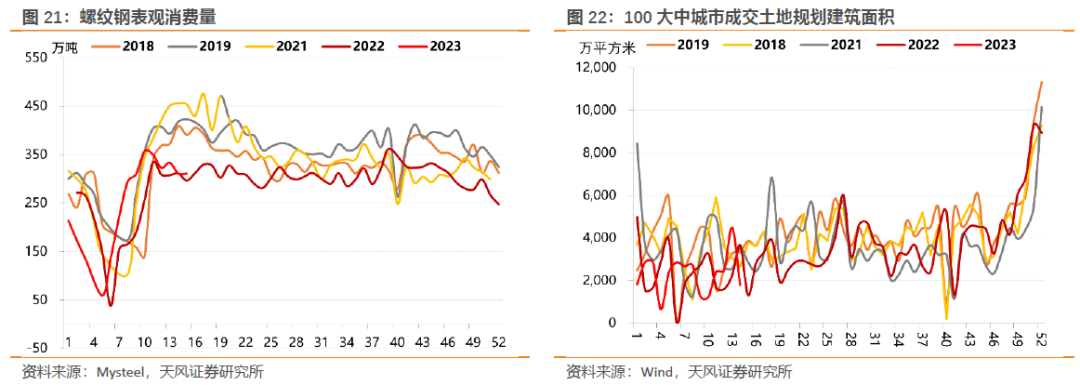

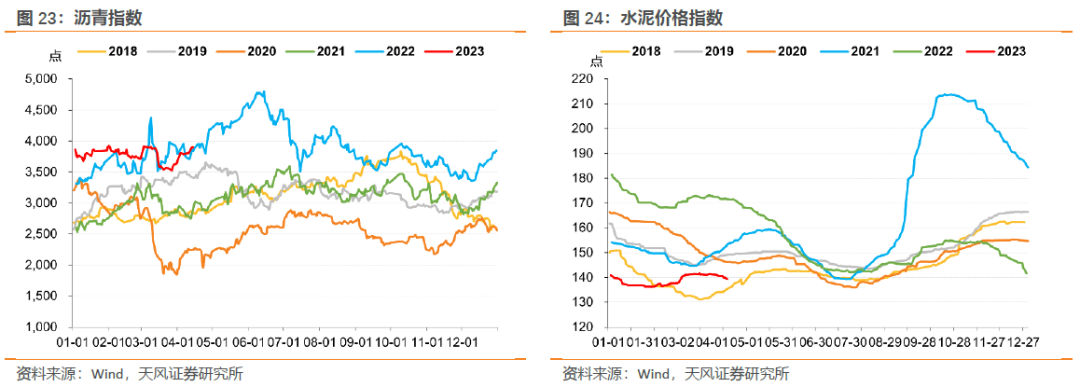

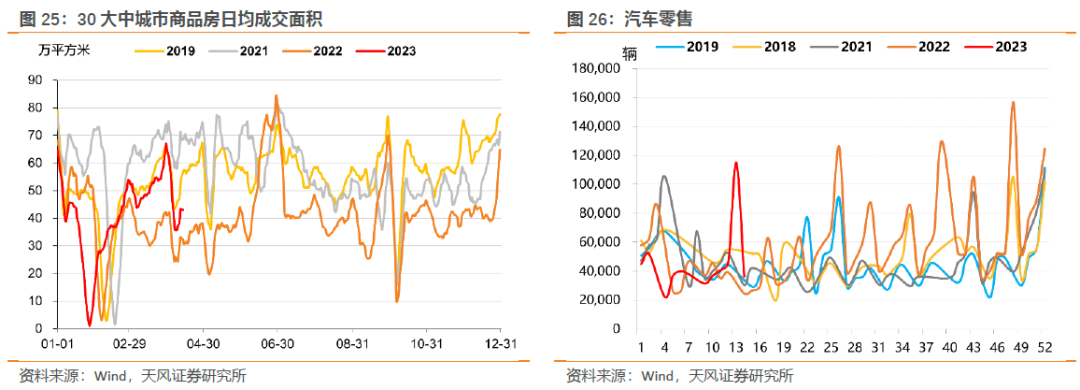

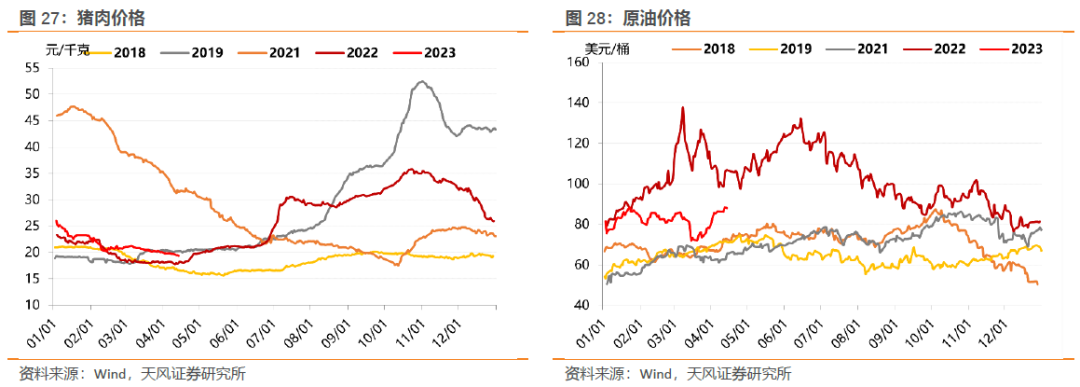

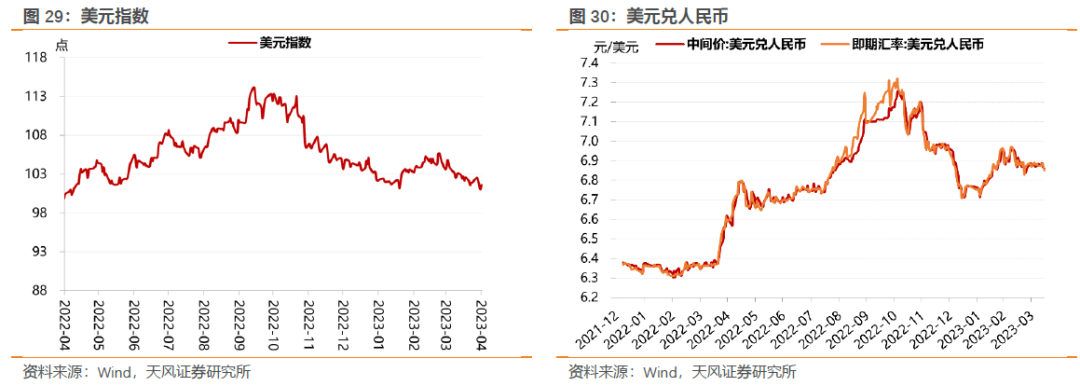

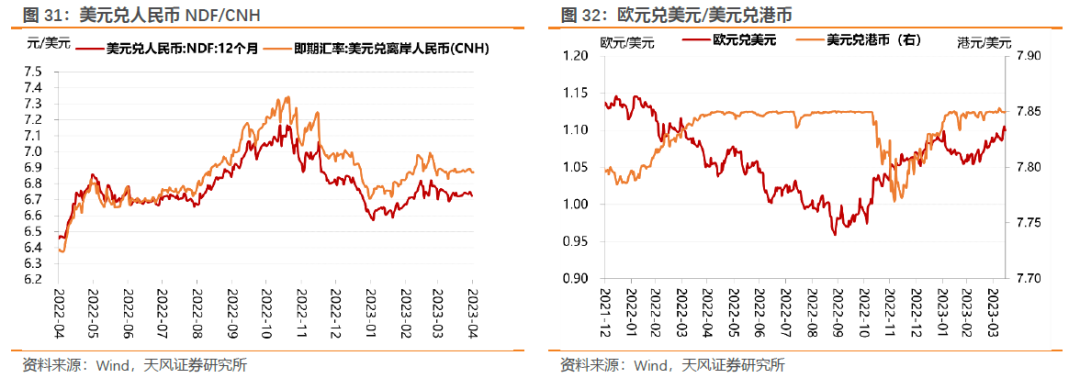

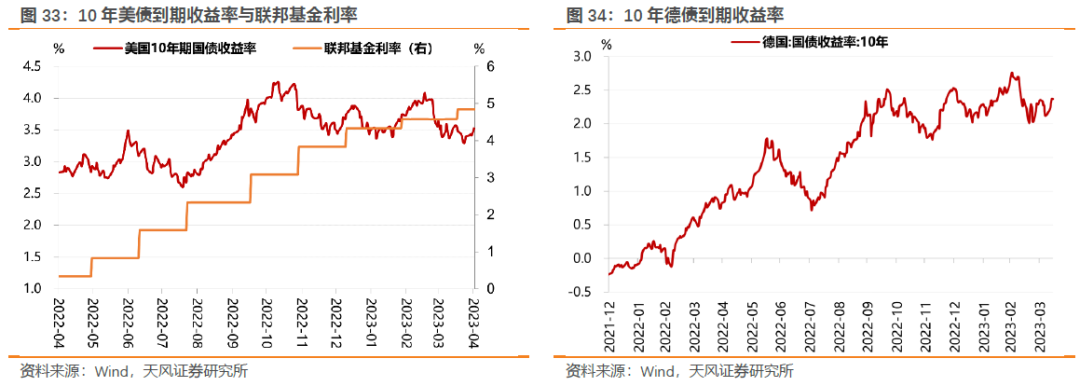

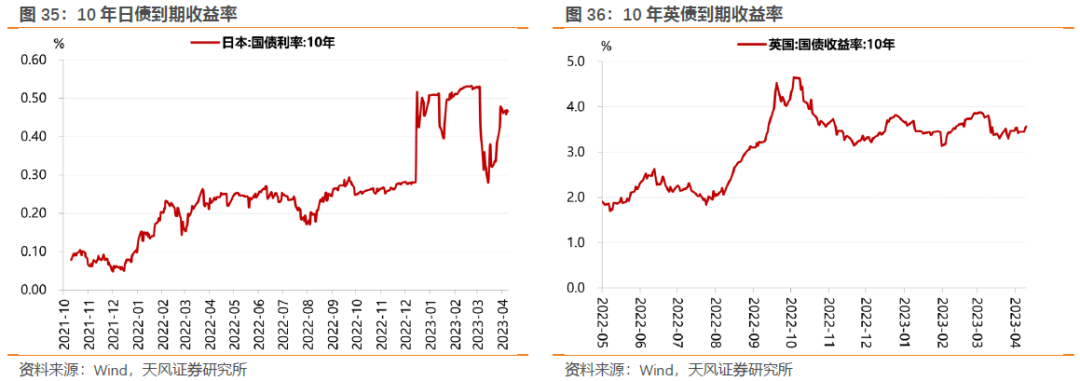

投资端:本周螺纹钢表观消费量较上周基本持平,100大中城市成交土地规划建筑面积回落。本周沥青指数明显走高,水泥价格指数小幅下行。消费端:本周商品房销售量季节性回升。汽车销售方面,4月9日当周乘用车市场零售25.53万辆,环比减少68.22%;乘用车市场批发19.29万辆,环比减少82.98%。通胀:本周猪肉、蔬菜价格继续走弱,周五分别收至19.39和4.92元/千克;本周原油价格震荡上行,周五收至87.93美元/桶。本周美元指数下行至101.58;本周美元兑人民币中间价震荡下行,4月14日收至6.86。本周海外主要债券收益率多数上行。10年美债到期收益率上行11bp至3.52%,10年德债到期收益率上行15bp至2.37%。

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

证券研究报告:《每周高频观察(20230416)》

对外发布时间:2023年04月16日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003