经济修复呈现建筑业快于服务业和制造业的格局,后续建筑业施工强度预计进一步提高,服务业或面临供给驱动的“通胀压力”。

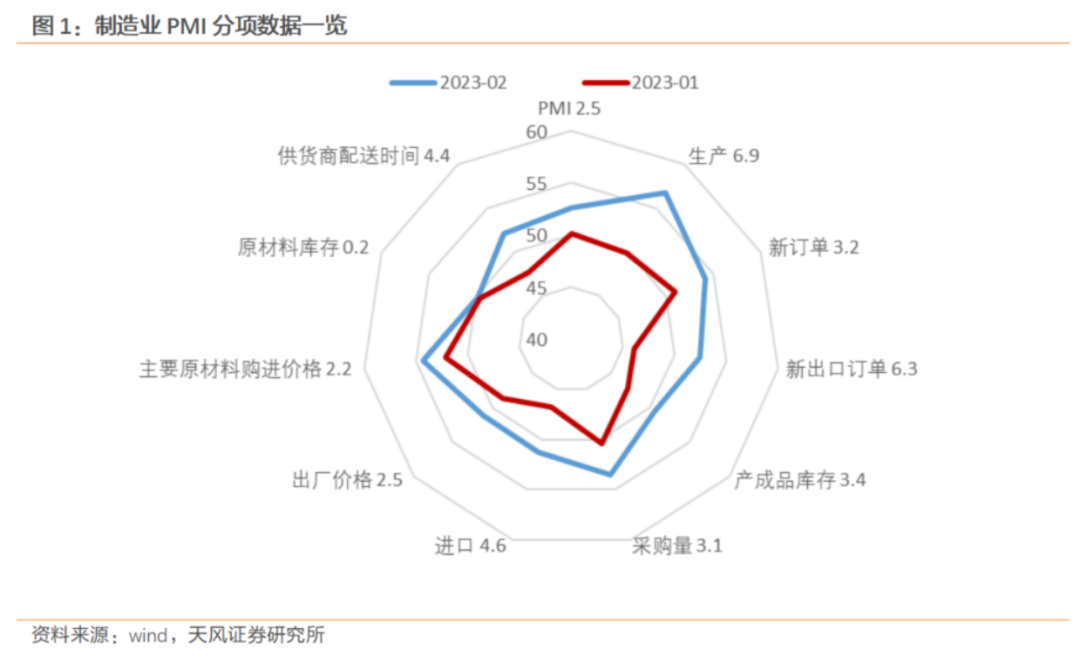

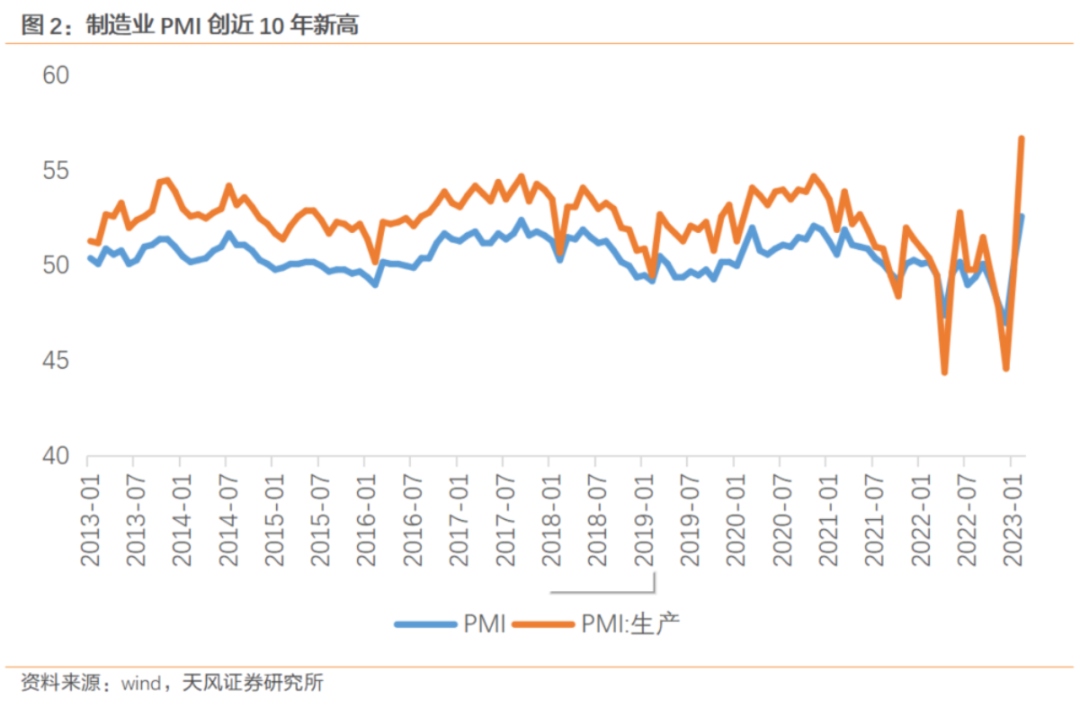

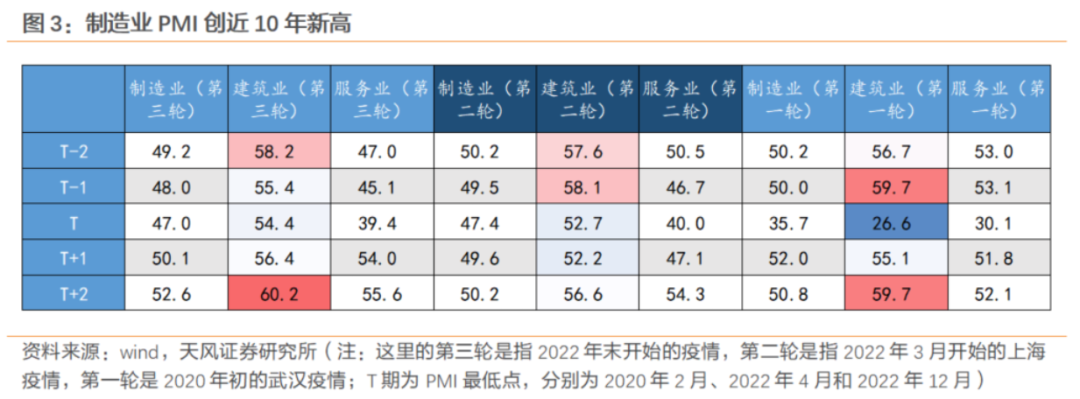

2月国内经济继续全面修复,即使有供应商配货时间拖累(逆指数),2月制造业PMI依旧大幅上行2.5个百分点至52.6%,创近10年以来的新高。综合PMI上行3.5个百分点至56.4%,也创下2017年以来新高。

从本轮疫后修复节奏和强度上看,整体呈现建筑业>服务业>制造业的格局。

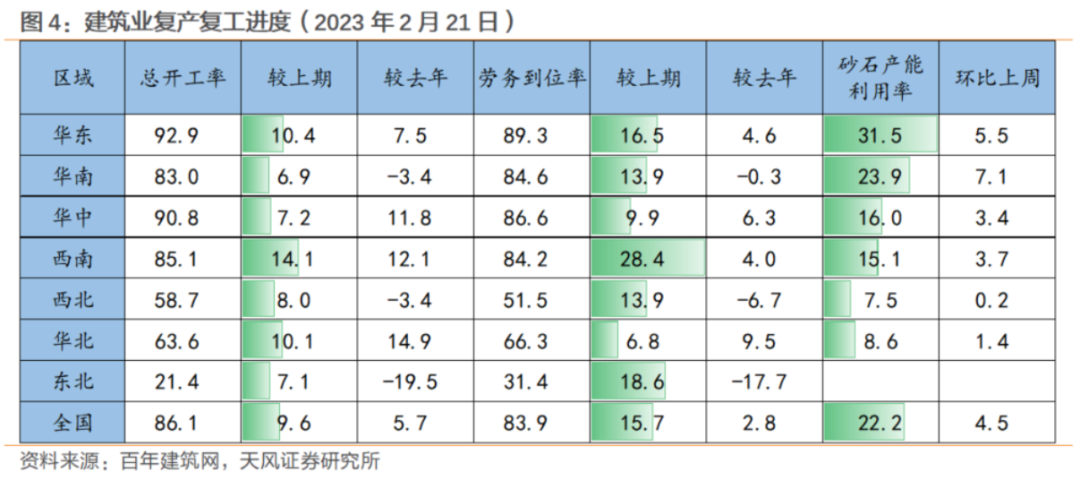

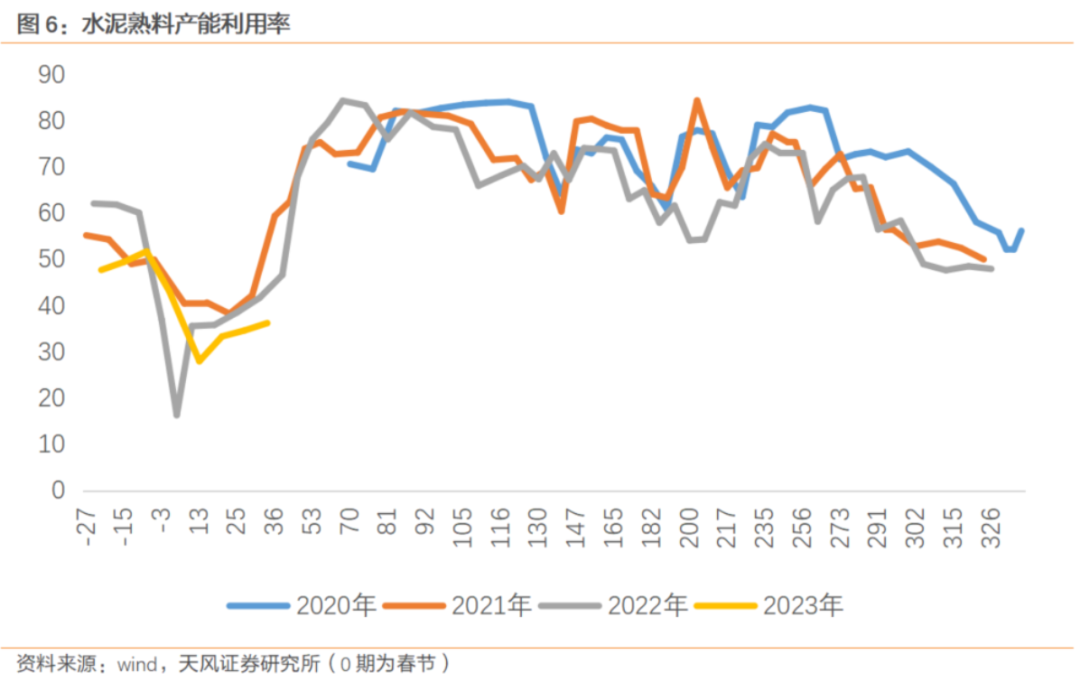

2月建筑业PMI高位走高,上行3.8个百分点至60.2%。今年建筑业复产复工进度先慢后快,百年建筑网调研数据显示前两轮调查(截止2月7日)全国施工项目劳务到位率和开工率分别为43.3%和38.4%,分别低于去年农历同期16.9个百分点和12.6个百分点。元宵节后复产复工速度才开始加快,截止2月21日,劳务到位率和开工率和分别为83.9%和86.1%,反超去年农历同期水平。

具体施工项目上,基建的劳务到位率>市政>房建。第四轮调查中基建劳务到位率达到了86.5%,高于市政的85.9%和房建的81.1%。基建施工强一是部分地区要求重点项目过年不停工,且部分项目在去年末受疫情影响,年初存在赶工现象。二是财政年初继续发力,项目资金端有一定保障,如2023年1-2月wind口径新发专项债达8269亿元,仅略低于去年同期。

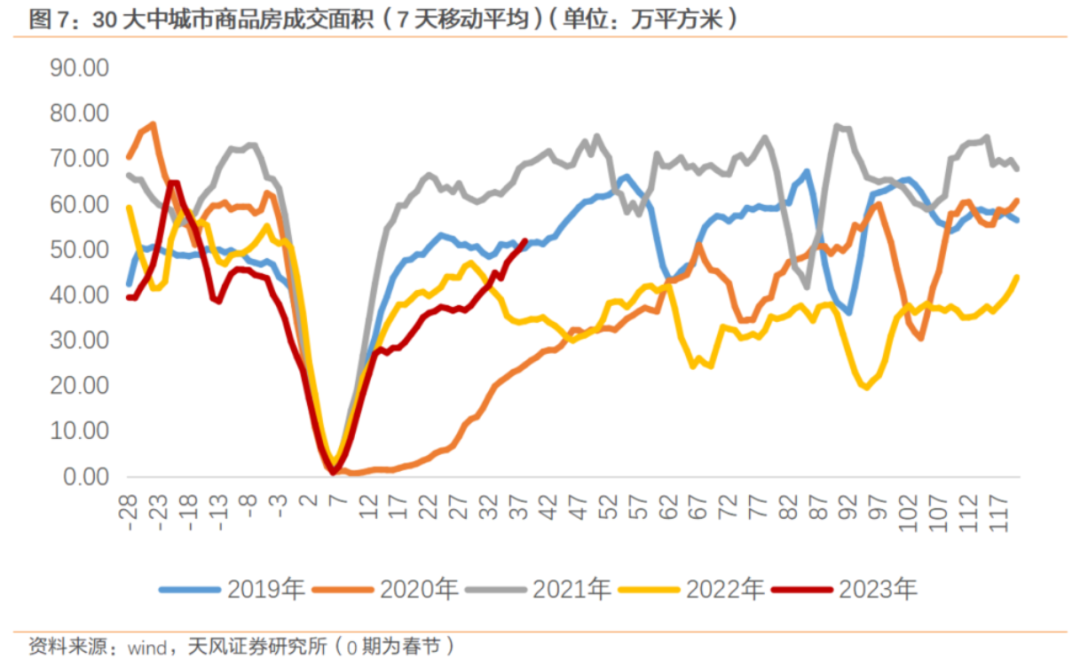

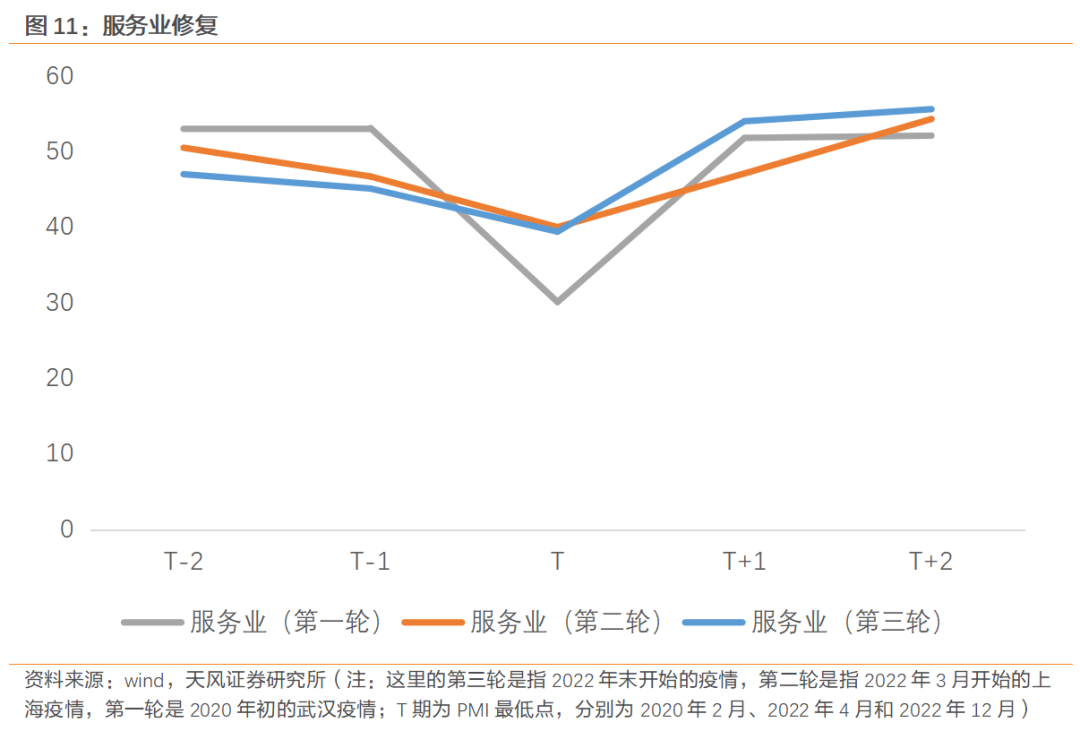

除建筑业外,本轮疫情之后,服务业修复或更具韧性。

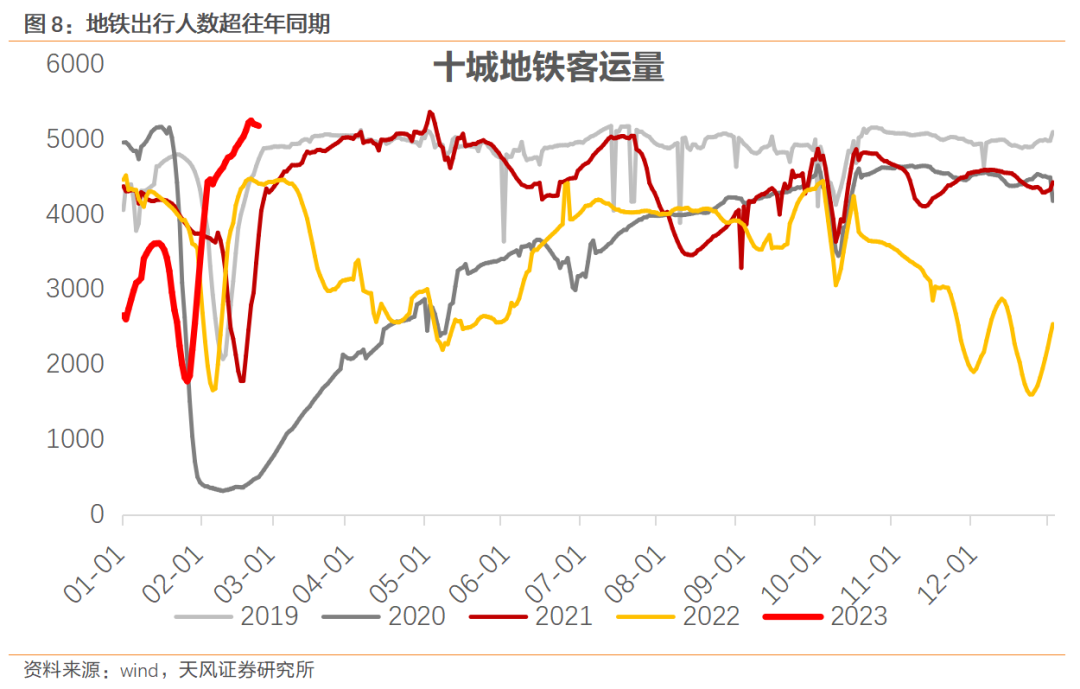

2月疫情结束叠加政策优化推动线下消费场景快速修复。没有场景制约后,疫后资产负债表受损较轻,且持有较多超额储蓄的中高收入人群消费意愿快速回升,对应于餐饮、旅游出行等行业的回暖(详见《超额储蓄能否转化成超额消费》,2022.12.31)。如统计局表示,2月道路运输、航空运输、邮政、住宿、租赁及商务服务等8个行业商务活动指数位于60.0%以上高位景气区间。

同时,疫情的不确定性减弱叠加产需双双好转驱动服务业市场预期维持高位,2月服务业业务活动预期指数继续上行0.5个百分点为64.8%。

需要额外关注的是服务业价格指数的上涨,在产需双双回暖时,服务业销售价格指数上升2.9个百分点为50.4%。

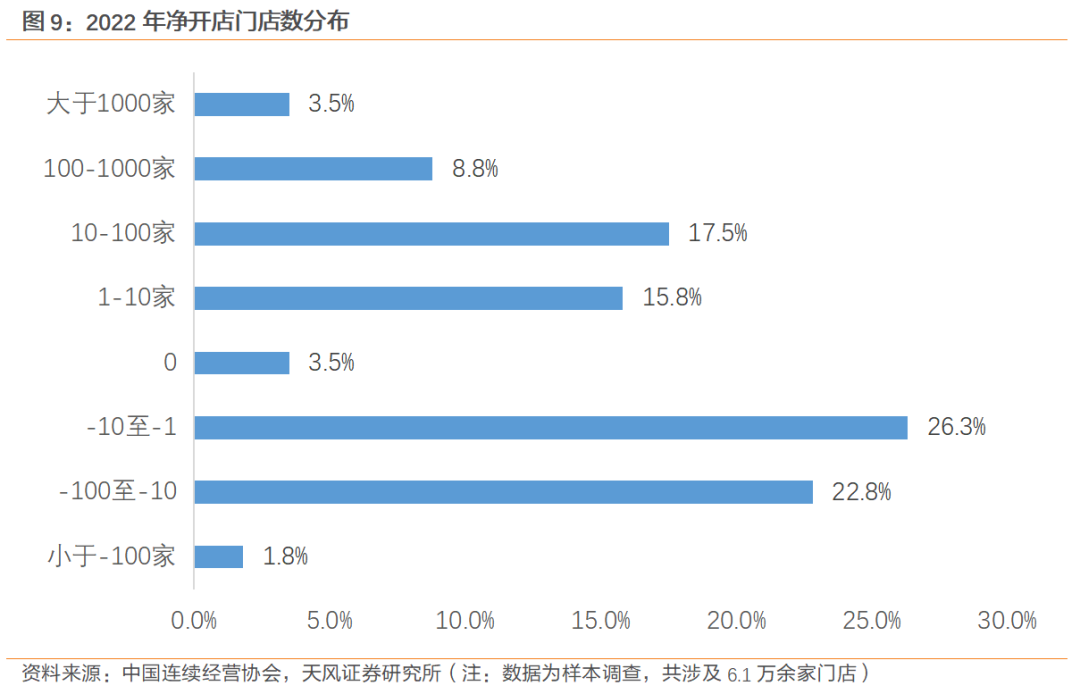

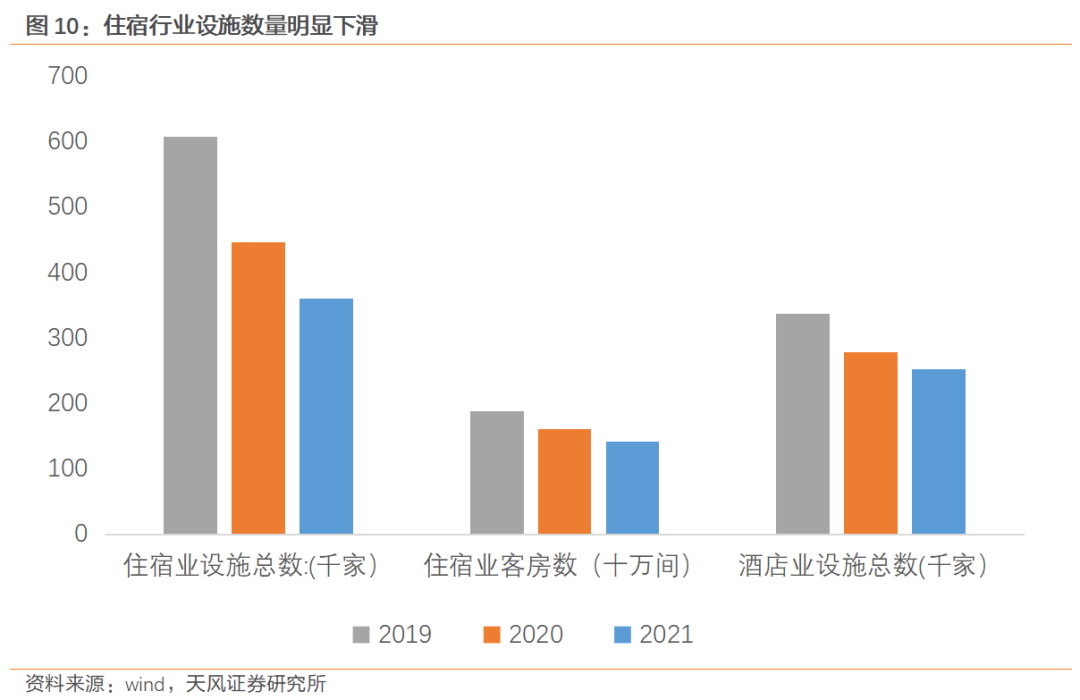

2020年以来,疫情带来的不确定性对线下服务业形成明显冲击,如餐饮收入在2020年和2022年两年负增,为-16.6%和-6.3%。这导致部分线下服务业企业开始退出市场或缩小规模,比如2021年住宿业设施总数相比于2019年下滑的40.1%,客房数量下滑24.7%。连锁经营协会2022年对58家企业,6.1万余家门店的调查数据显示有近4成连锁餐饮企业的净利润下滑超过50%,超5成企业的关店数量高于开店数量。

考虑到今年第一轮消费修复会更偏向服务业消费,在需求回升弹性高而供给相对不足的情况下,后续线下服务业的价格走势值得关注。

除此之外,2月PMI数据中值得关注的一个细节是出口新订单指数的大幅回升,2月出口新订单指数上行6.3个百分点至52.4%,创下过去10年新高,也是2021年5月之后出口新订单首次重回荣枯线水平之上。

除春节带来出口季节性因素外,出口新订单大幅好转在一定程度上表明今年出口并不悲观。

2月PMI数据快速反弹的背后是中国强大的供应链优势,在假期结束后,从业人员快速重返就业岗位(2月PMI从业人员上行2.5个百分点为50.2%)叠加物流成本下滑、效率提高(反映物流成本高的企业比重为32.3%,较上月下降3.6个百分点),国内制造业企业生产快速扩张(制造业PMI生产指数上行6.9个百分点至56.7%)。这就保障了中国产品特别是效率优先类商品在全球的竞争力。在国内生产有保障后,企业开始主动接单。

考虑到今年美国居民消费端的强韧性以及中国的供应链优势,我们依旧认为今年出口或像过去三年一样,再次超预期(详见《今年出口或将再超预期》,2023.2.22)。

风险提示

国内出口潜在风险超预期,海外经济下行压力引发国内经济复苏不及预期,关注地产风险,关注疫情反复风险。

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。