【天风研究·固收】 孙彬彬/隋修平/朱宸翰 (联系人)

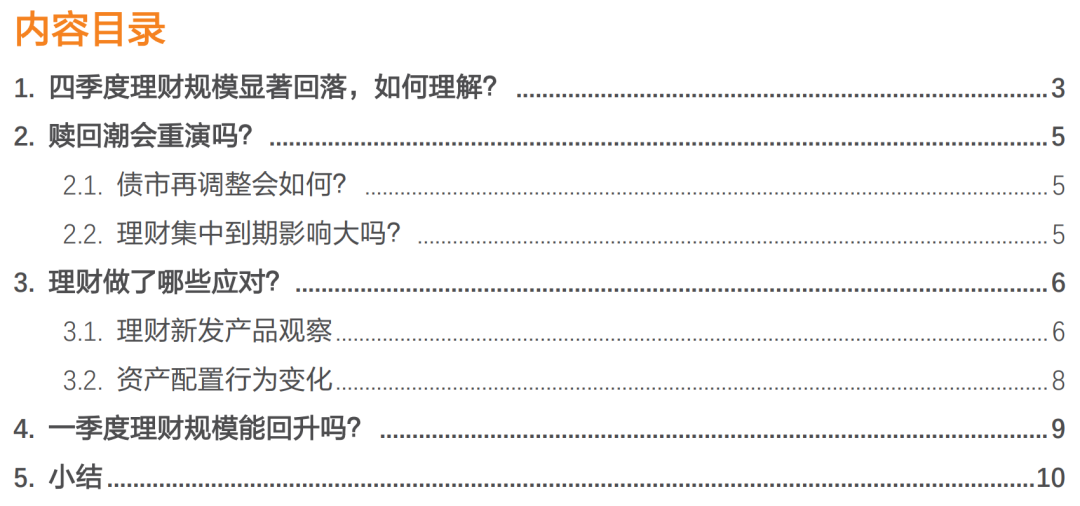

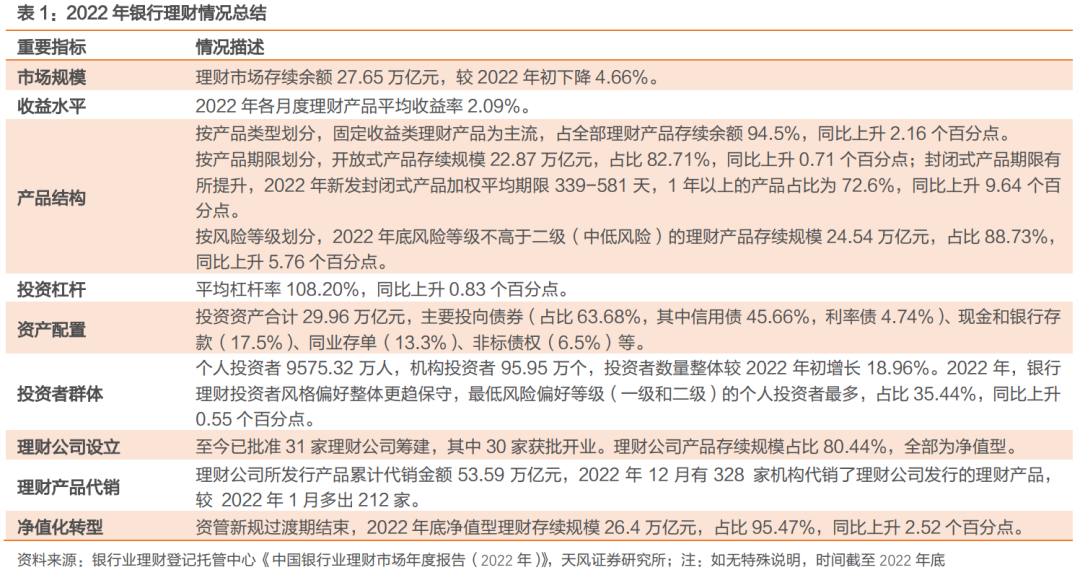

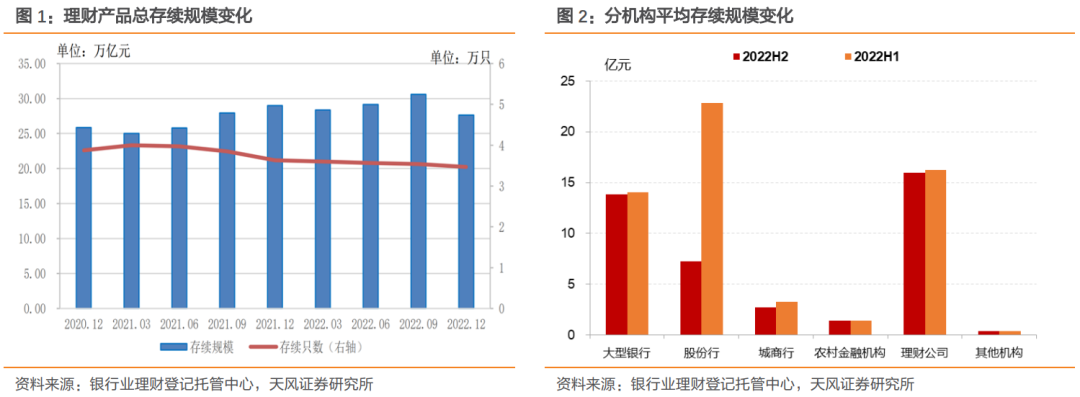

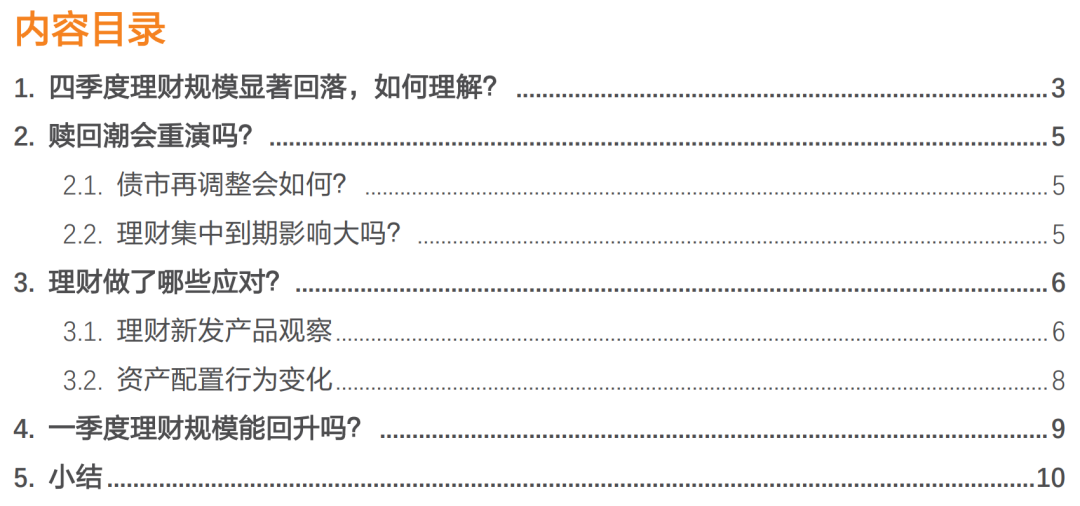

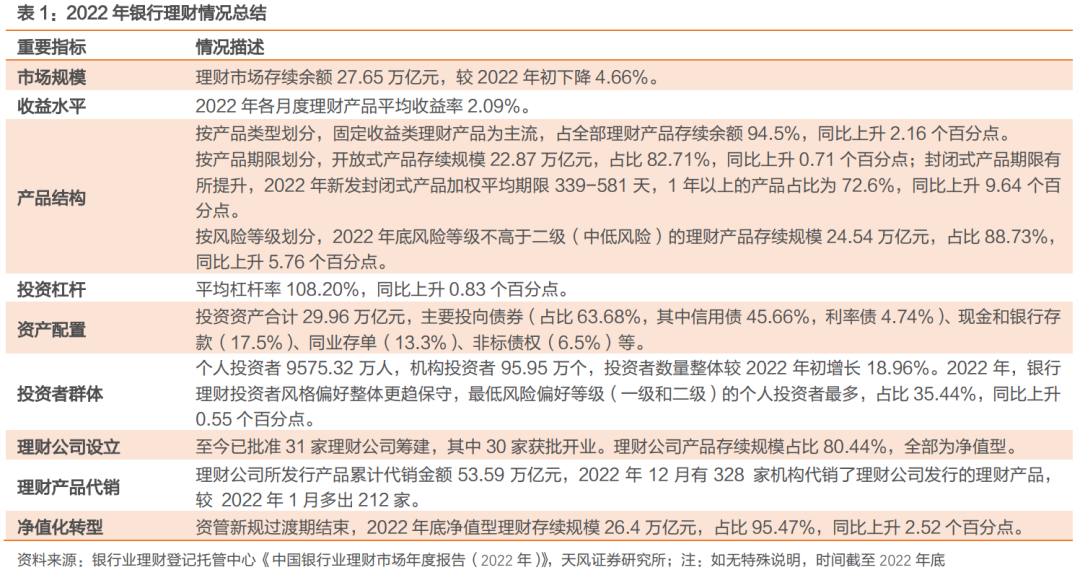

去年四季度以来银行理财规模出现罕见的反季节性收缩,截至12月底,理财市场存续余额27.65万亿元,较年初下降4.66%,单只产品平均规模亦下降。市场由此持续关注今年理财的行为变化。

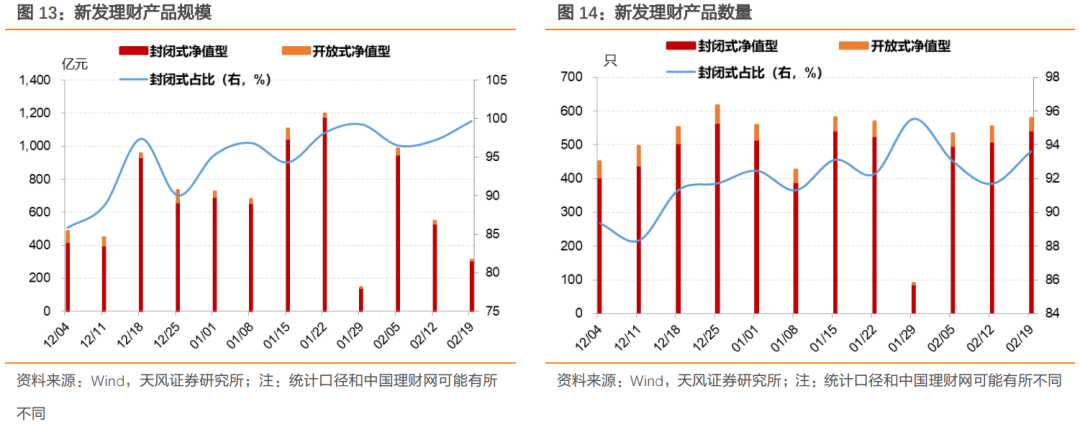

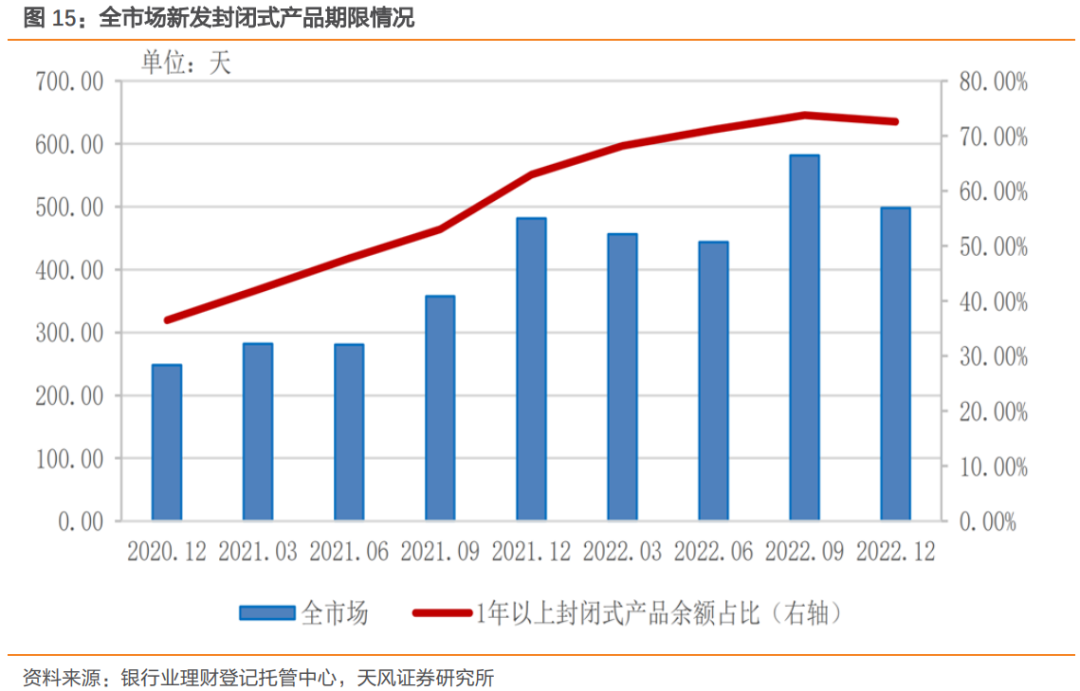

一是近期理财新发和所推介产品类型变化,不少理财推荐了混合估值法理财。数据上反映为新发封闭式产品占比提升、期限上行。长期来看,理财发行风险较低的产品占比持续提升,是对理财客群整体较为保守风险偏好的主动适应。

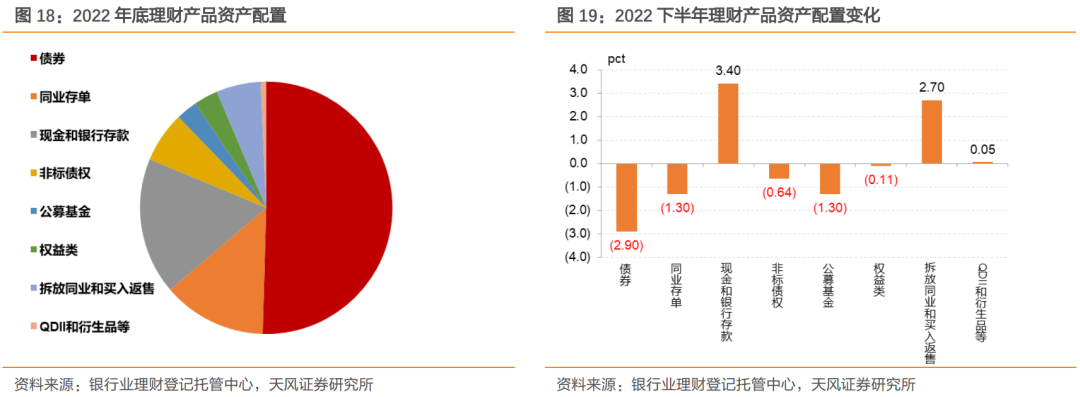

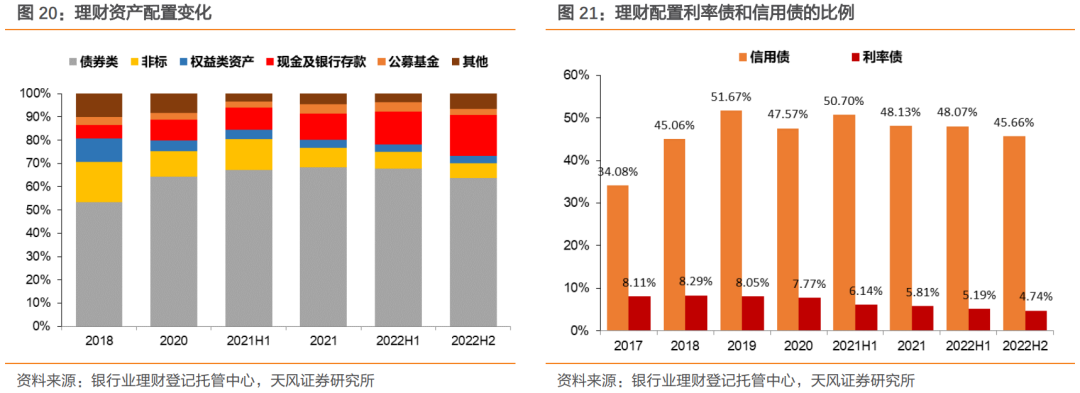

二是资产配置变化,2022下半年,银行理财减持债券,增持银行存款和买入返售,也是机构应对市场动荡的行为反映。

展望后续,多因素交织下今年一季度银行理财规模或许存在反季节性回升的可能。当然,关键问题还是在于宏观环境和债市走势。

后续理财市场的两个风险点,一是债市再现调整,二是理财集中到期。

第一,需要评估债市调整的幅度和节奏。长端利率或有震荡上行压力,但未必如去年11月后宏观图景显著变化那般剧烈,这对理财的冲击也会相应减轻。

第二,近期理财在宣传渠道和产品线方面的努力,有利于稳定投资者情绪和减轻赎回压力。

第三,理财配置行为做出调整,可能意味着理财对后续债市调整的适应力好于去年四季度。

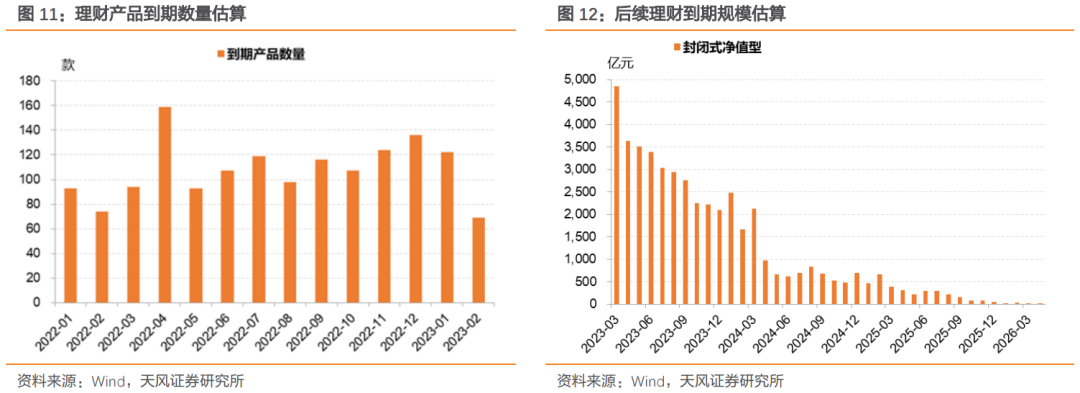

目前市场推测3月理财到期量较为庞大,会否带来债市调整压力?

首先、需要明确,理财是放大债市波动的影响因素,但不是债市调整的原因。不管是去年四季度还是未来某个时点,所以首先要关注的不是理财集中到期,而是债市本身是否具备调整的宏观前提。

其次,对于市场高度关注的问题,相信机构本身也会有所提防,或者说会有预防性措施。

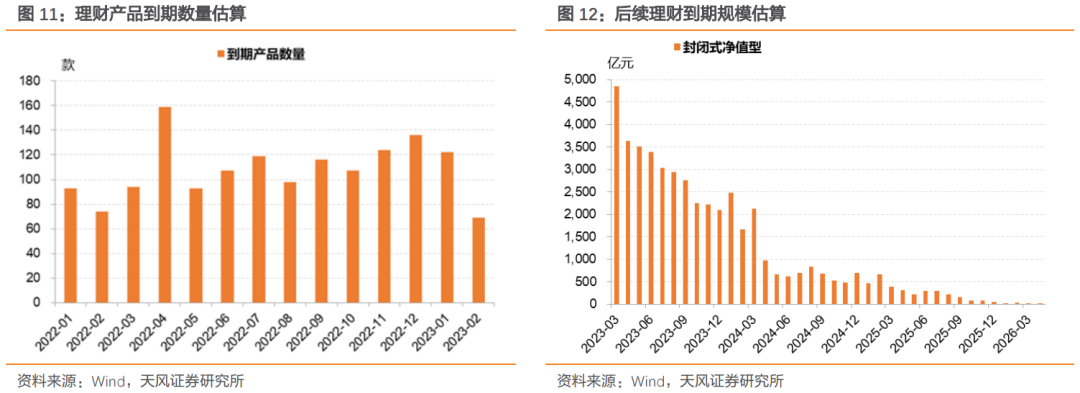

参考历史,2022年4月亦有较多理财产品到期,但彼时信用债收益率、信用利差皆下行,理财到期未必代表债市冲击。毕竟债市自上而下定价,机构行为只是影响因素之一。

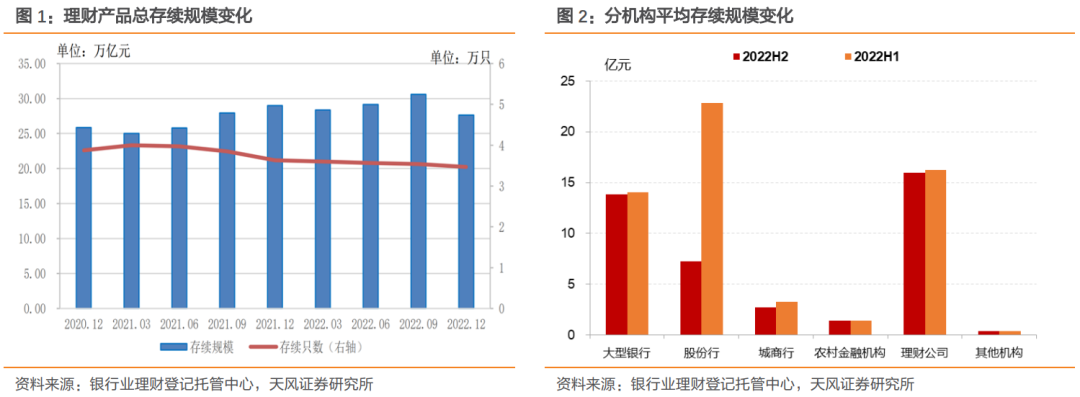

经历了去年四季度的调整,市场持续关注银行理财的情况。我们结合中国理财网于2月17日发布的2022银行理财年报,对银行理财近况进行解读。

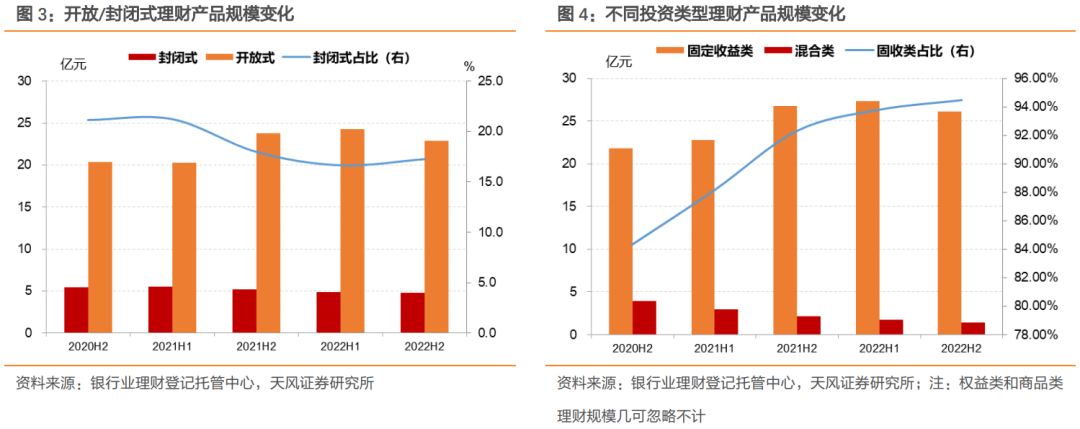

去年四季度以来,银行理财规模出现罕见的反季节性收缩。截至2022年12月底,理财市场存续产品3.47万只,较年初下降4.41%;存续余额27.65万亿元,较年初下降4.66%。单只产品平均规模亦下降。截至12月底,平均单只理财产品规模为7.97亿元,较2022上半年末下降2.54%。

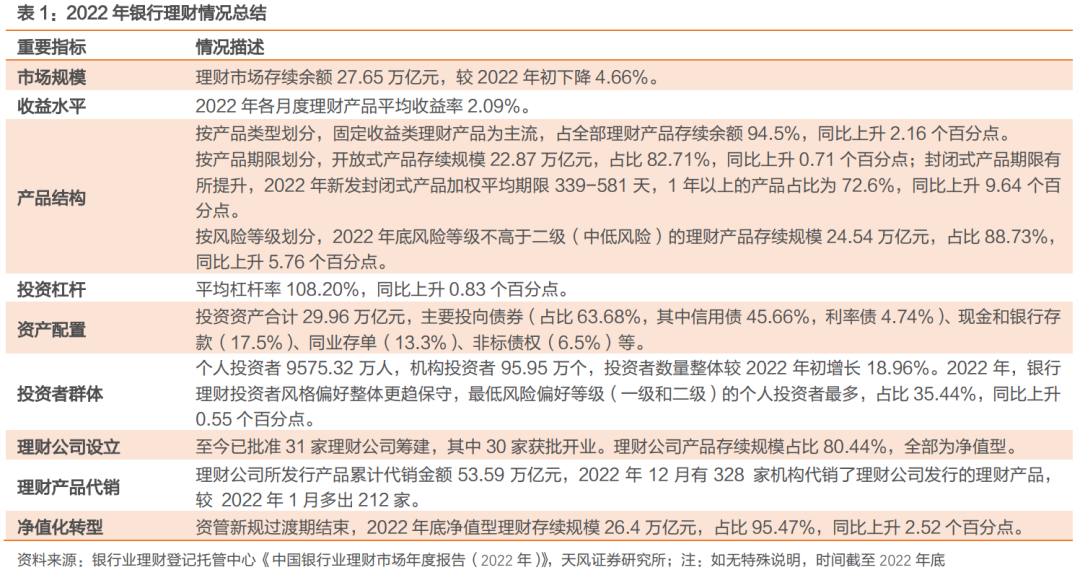

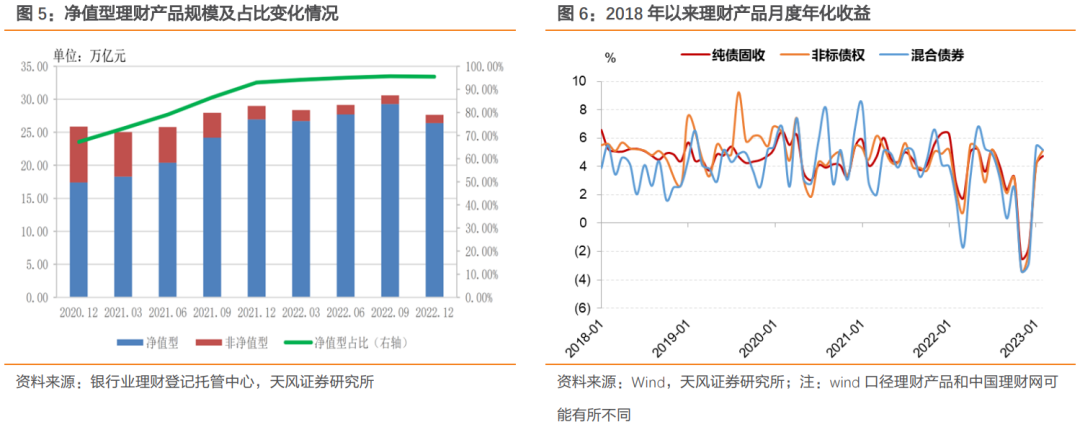

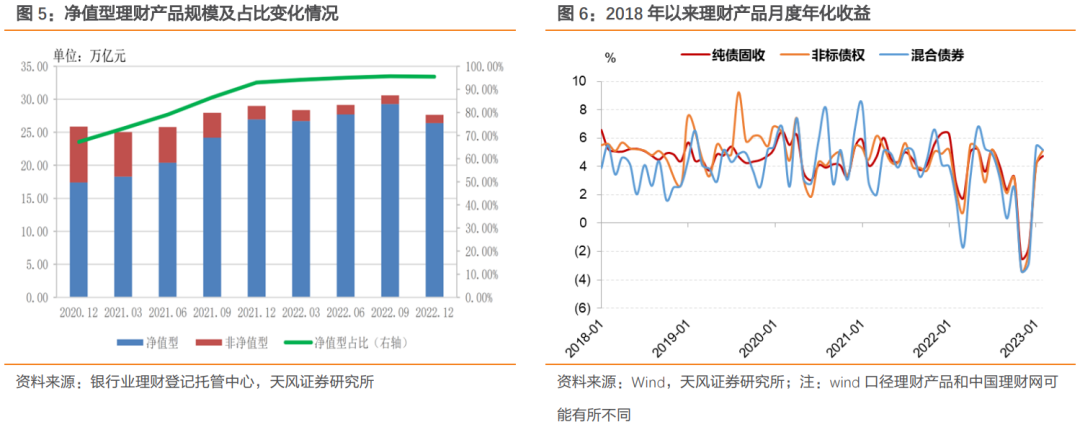

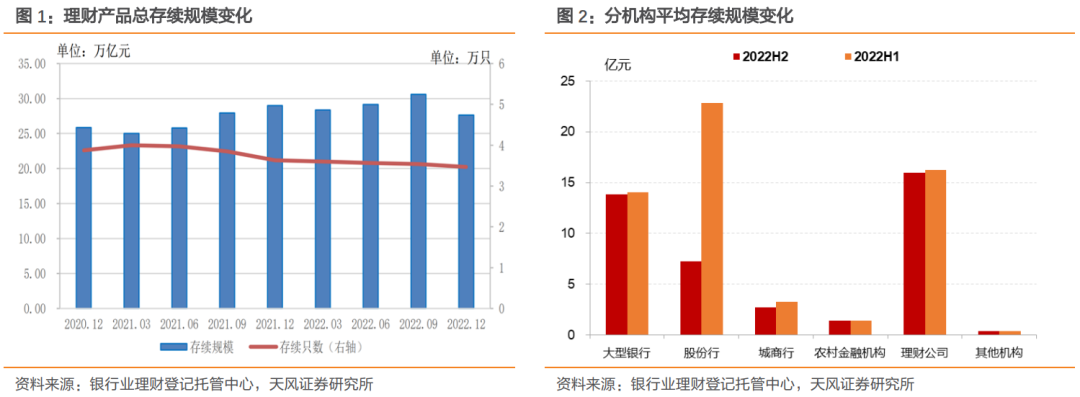

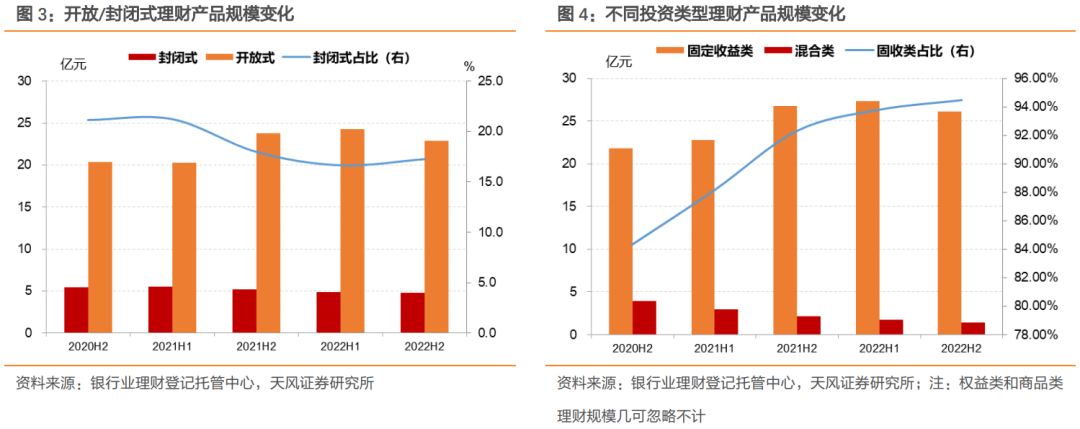

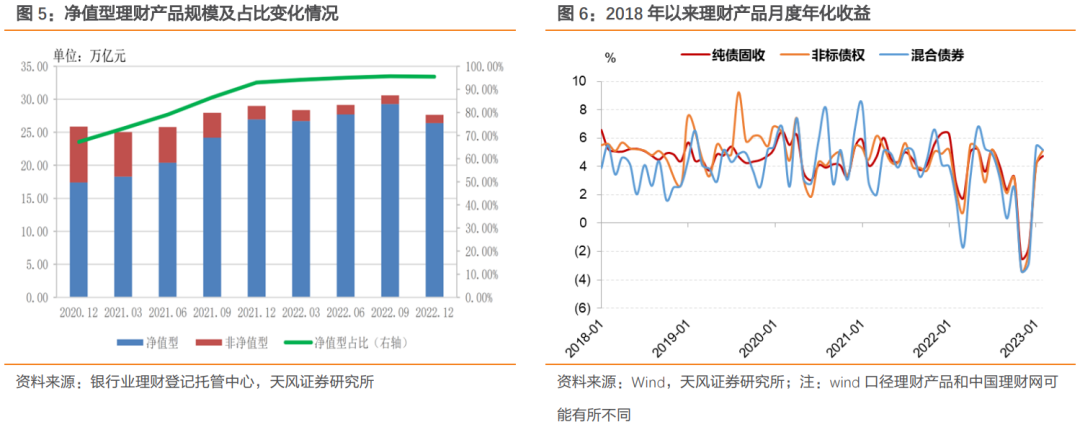

观察结构,现金管理类理财在内的开放式产品存续规模收缩,但仍占主要地位;封闭式产品规模收缩相对较小,使得其占比被动提升;投资类型角度,固定收益类理财规模占比提升。

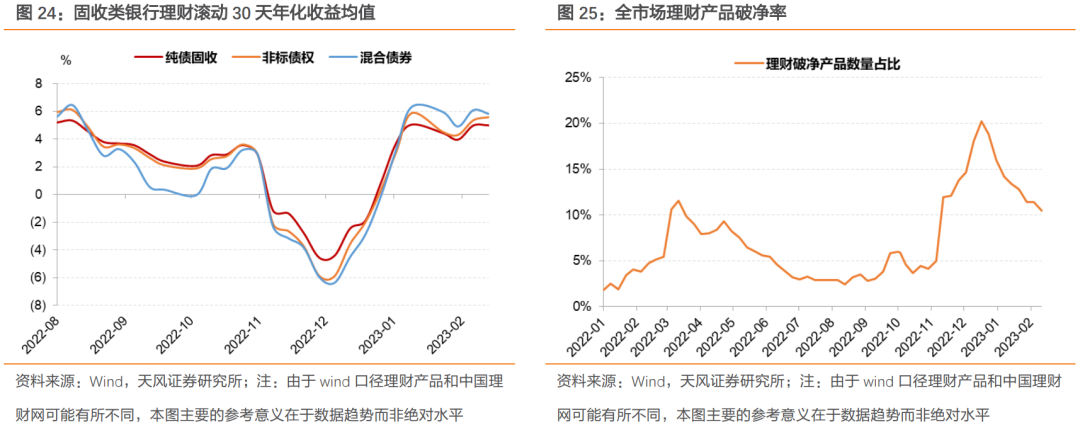

规模收缩的源头在于债市动荡。去年11月以来宏观图景大幅变化,先是利率破位,随后带动信用大幅调整。而资管新规过渡期后理财普遍完成了净值化转型,2022年底净值型理财产品存续规模26.4万亿元,占比达95.47%,较去年同期增加2.52个百分点。市场调整引发产品净值较大回撤、收益率大幅波动,投资者恐慌赎回,使得银行理财规模承压。

过去部分理财或存在久期错位、信用下沉博取更高收益的操作,进一步放大净值波动和加大应对压力。久期错配对应了较高的利率风险,信用下沉策略则在市场调整、流动性冲击时容易放大净值波动。而净值波动加大的同时,配置结构也制约了应对的空间和手段,所以呈现较为被动的结果。

理财规模变化,更是理财客群特征、偏好以及产品特性的体现。理财客群重视安全性、流动性,开放式产品始终占据主导地位。但此类产品赎回限制更低,因此在理财净值波动较大期间,开放式产品规模下降较快;相比而言,由于投资者无法赎回未到期的封闭式理财,这可能是封闭式产品在前期赎回潮中规模相对平稳的一个原因。

后续理财市场的两个关注点:一是债市再现调整,二是理财集中到期。

第一,需要评估债市调整的幅度和节奏。资金面可能维持紧平衡,从政策端和基本面修复情况出发,长端利率或有震荡上行压力,但未必如去年11月后宏观图景显著变化那般剧烈调整,这对理财的冲击也会相应减轻。

第二,近期理财在宣传渠道和产品线方面的努力,有利于稳定投资者情绪和减轻赎回压力。赎回潮后,理财一方面密集进行投资者教育,另一方面推出净值表现更稳定的混合估值法产品等,均有利于稳定投资者情绪,减轻赎回压力。

第三,理财配置行为做出调整,可能意味着理财对后续债市调整的适应力好于去年四季度。机构行为总体偏向谨慎,无论是近期发行的稳健定位理财,还是存续产品的配置思路转变,都更倾向于短久期高流动性优质资产,有利于增加应对债市调整风险的能力。

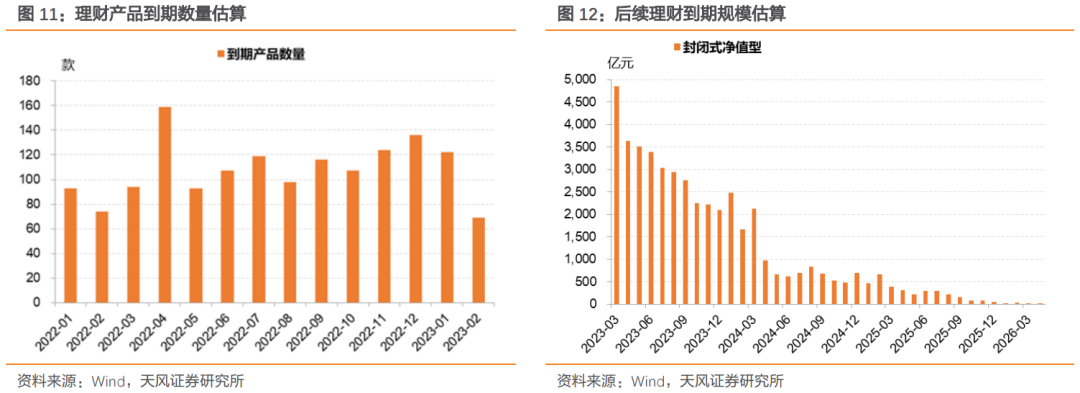

目前市场推测3月理财到期量较为庞大,可能带来债市调整的压力。

针对此问题,首先需要明确,理财是放大债市波动的影响因素,但不是债市调整的原因。不管是去年四季度还是未来的某个时点,所以首先要关注的不是理财集中到期,而是债市本身是否具备调整的宏观前提。

其次,对于市场高度关注的问题,相信机构本身也会有所提防,或者说会有预防性措施,所以,市场大可不必过于担心。

参考历史,2022年4月亦有较多理财产品到期,但彼时信用债收益率、信用利差皆下行,理财到期未必代表债市冲击。毕竟债市自上而下定价,信用跟着利率走,机构行为只是影响因素之一。

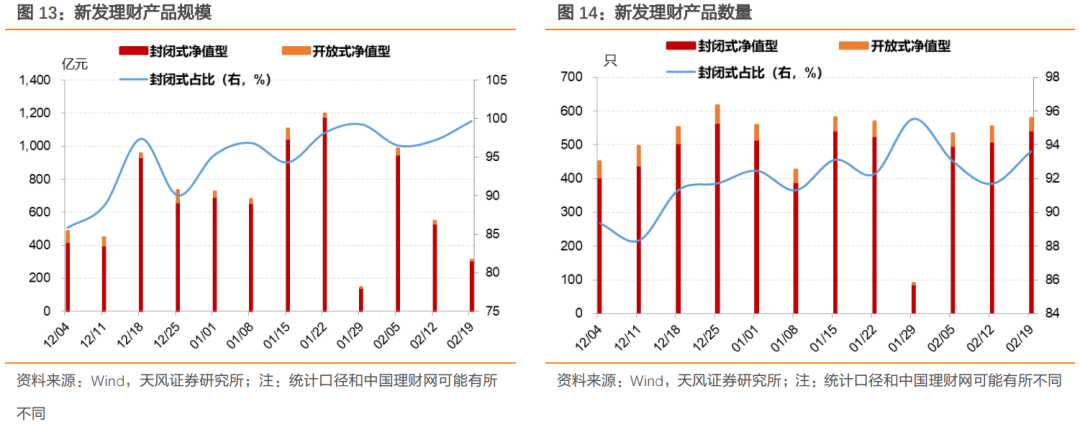

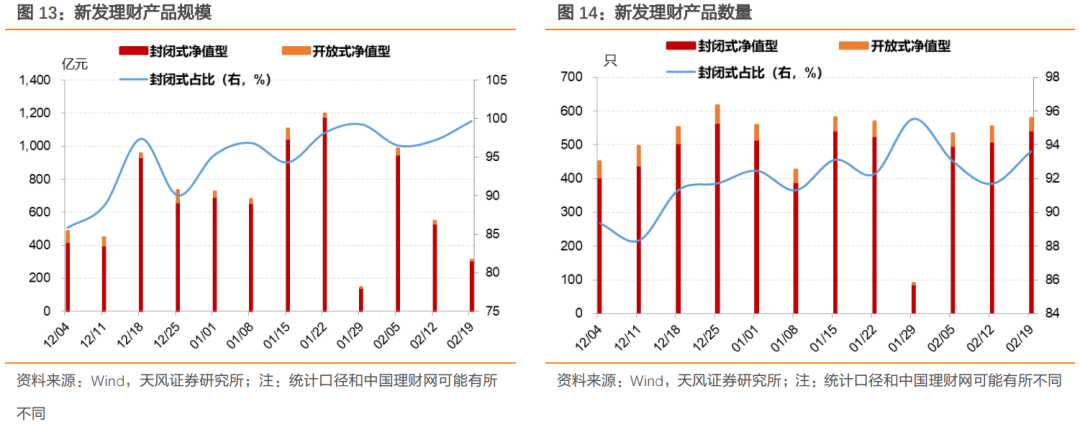

市场动荡后,理财推介产品时较多涉及“无惧波动”稳健定位的产品,大多是现金管理类产品和中长期封闭式,风险等级大多不高于R2(中低风险)。

重点关注的新变化,在于不少理财推荐了混合估值法理财。为应对净值波动导致的赎回压力,理财从估值方法上寻解决方案。由于发行纯摊余成本法计价的产品面临诸多限制,故采取折衷之道,发行底层资产部分采用摊余法、部分采用市值法的产品,整体定位为“稳健的低波产品”。

此类产品往往是封闭式,倾向于持有期限匹配优质信用债的票息策略,避免了中途赎回压力,加之部分资产摊余估值,整体净值表现较为稳健。

与纯摊余成本法产品相比,此类混合估值产品资产配置范围更宽。因为适用于纯摊余成本法估值的产品,底层资产需要满足期限和产品期限匹配、可通过SPPI测试,银行二级资本债可能带有减计条款无法适用,但在混合估值理财中可划入市值法计价模块进行配置。

观察短期数据变化,理财市场新发封闭式产品占比提升,或一定程度反映此类新发产品的影响。

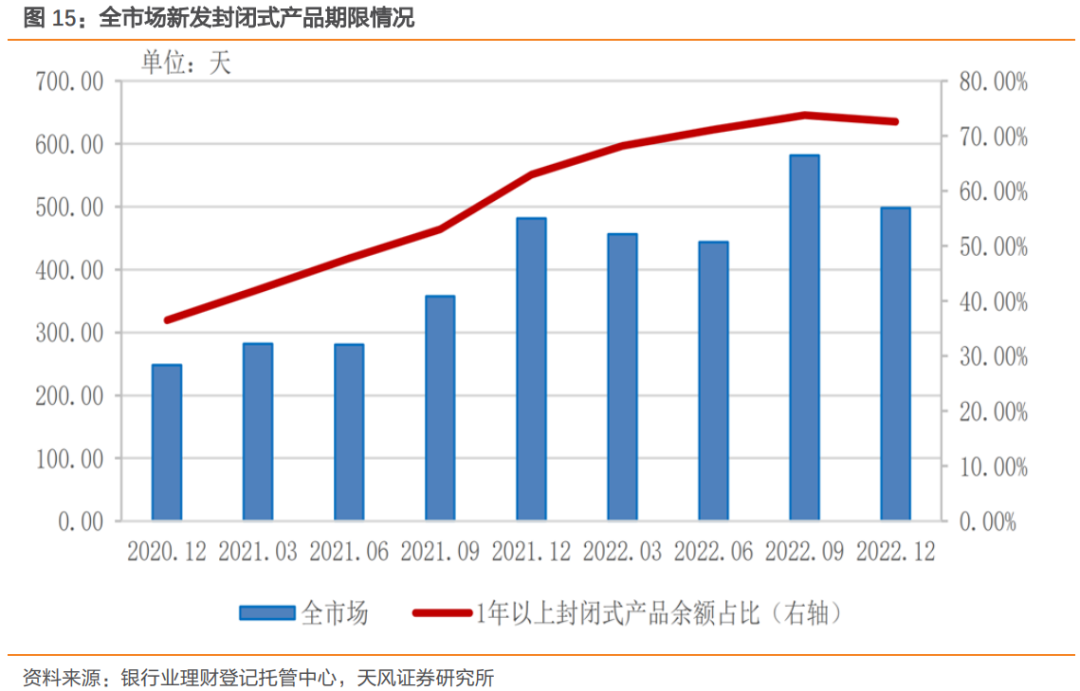

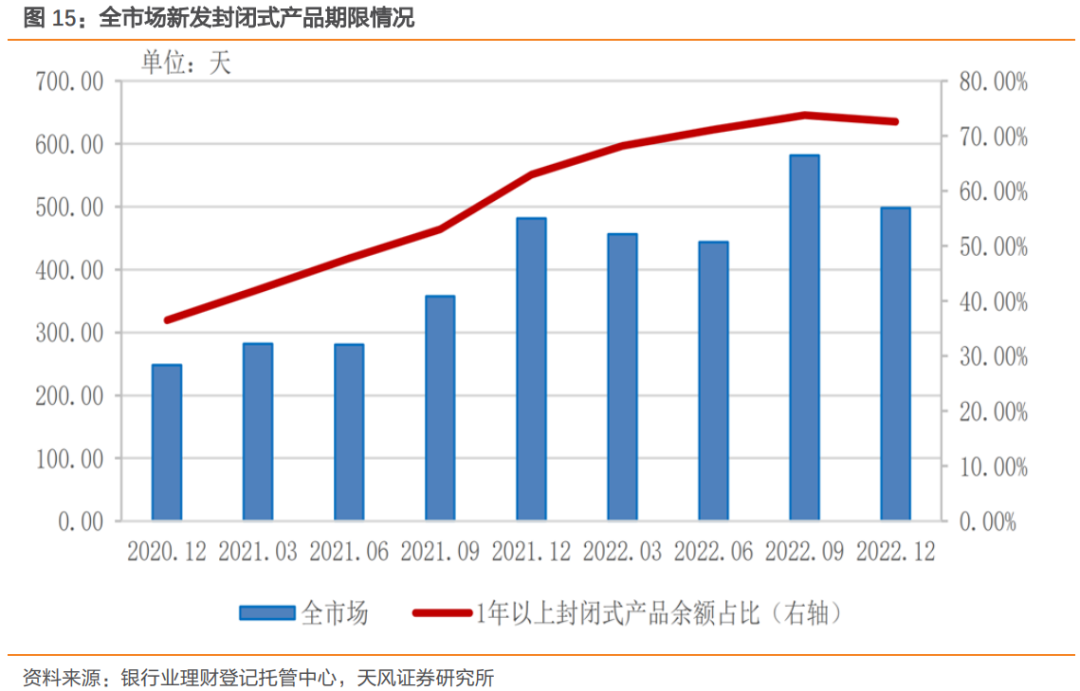

新发封闭式产品期限上行。2022年12月新发的封闭式产品加权平均期限为498天,较年初增长3.53%。1年以上封闭式产品存续规模占比持续上升,占全部封闭式产品比例72.6%,较前一年同期增加9.64个百分点。

我们认为理财拉长期限,一是顺应监管要求,降低期限错配风险。资管新规要求封闭式产品期限不得低于90天,且非标资产终止日不得晚于封闭式产品的到期日。二是理财主动管理的体现。银行理财依托理财子公司发展、业务规范化专业化是大趋势,理财公司新发封闭式产品期限更长,有助于在低收益环境下的提升主动策略的空间和能力,引导客户不用过于在意一时的净值波动。

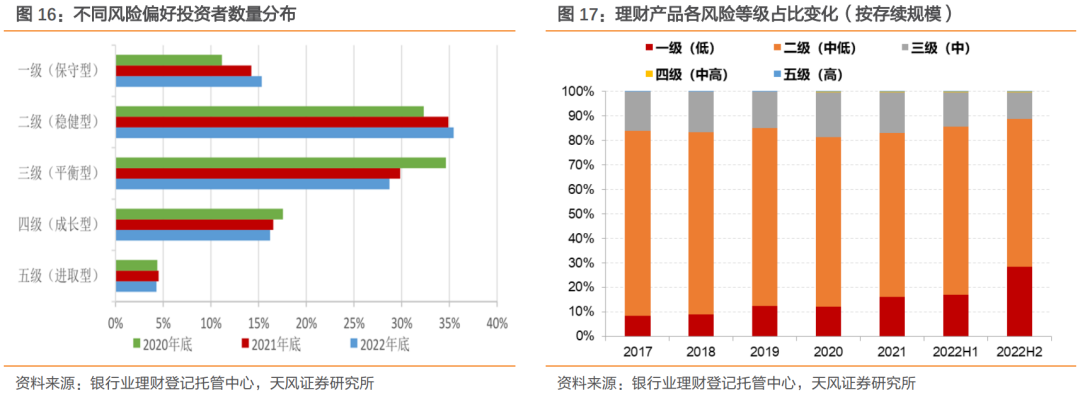

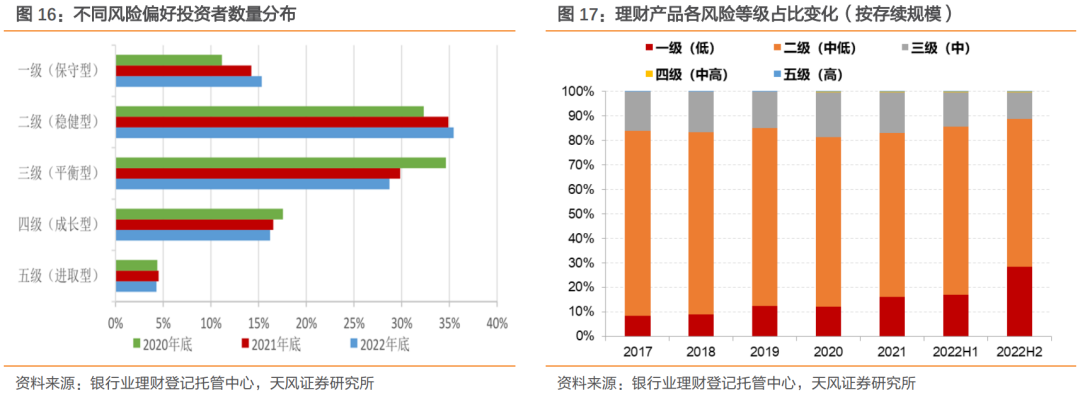

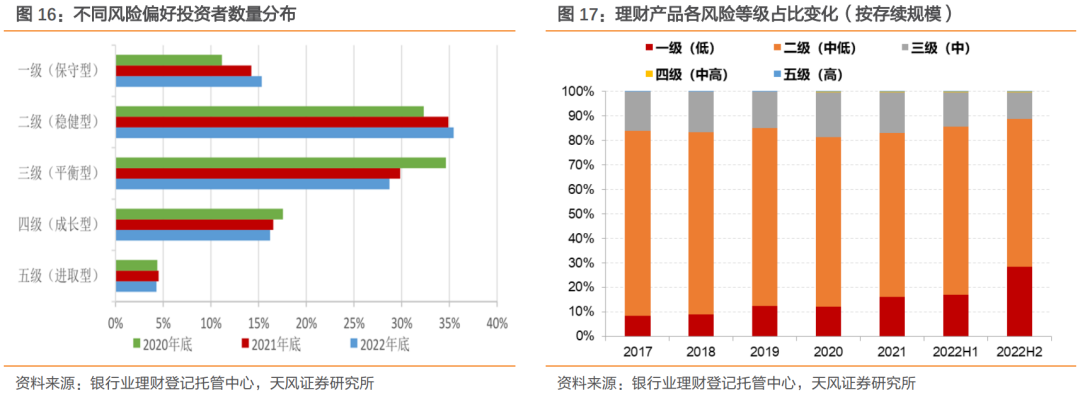

从产品结构长期视角观察,理财所发行的产品中,风险较低的产品占比持续提升,这样的变化同样也是对理财客群整体较为保守风险偏好的主动适应。

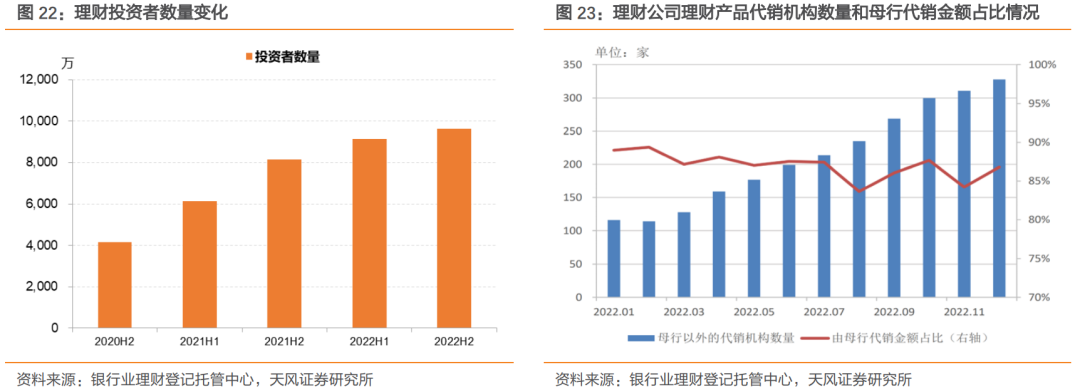

近年来低风险偏好投资者占比持续上升,2022年底风险偏好不高于二级(中低风险)的投资者已占比过半。换言之,在风险适配的情形下,过半数个人投资者只能投资于稳健型固收类理财、现金管理类理财等产品,也使得理财机构在产品设计、资产配置和操作行为方面趋于谨慎。

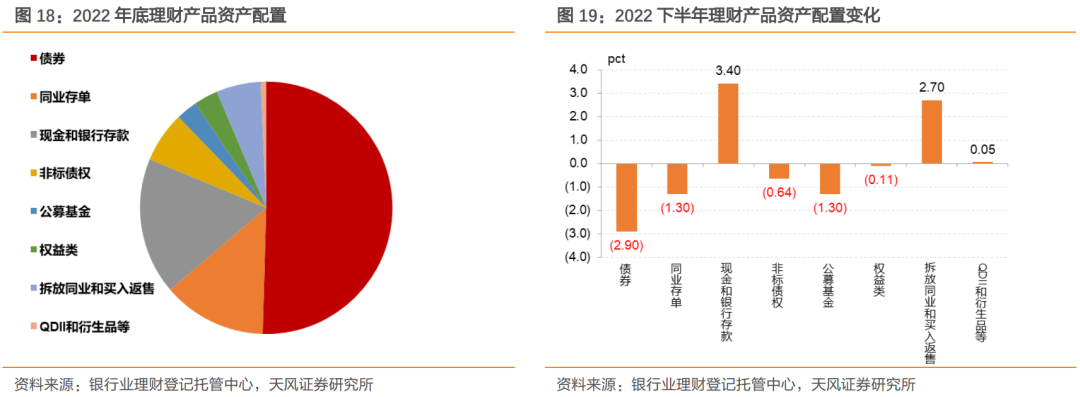

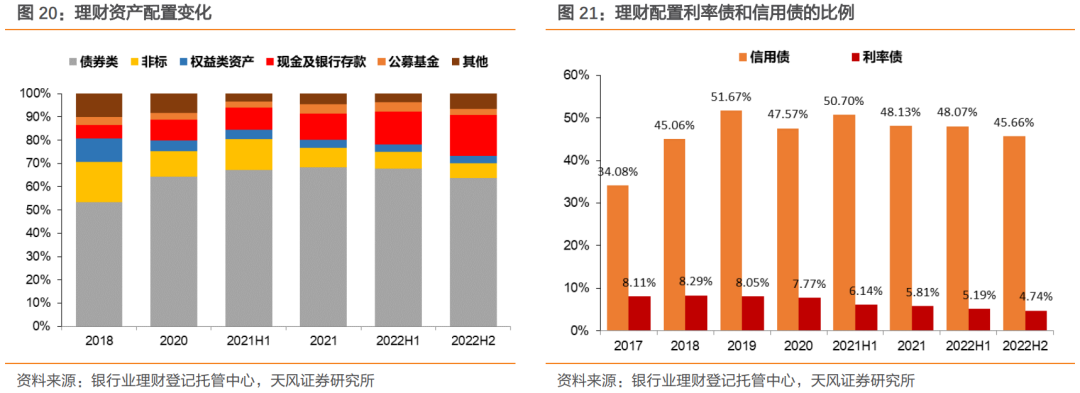

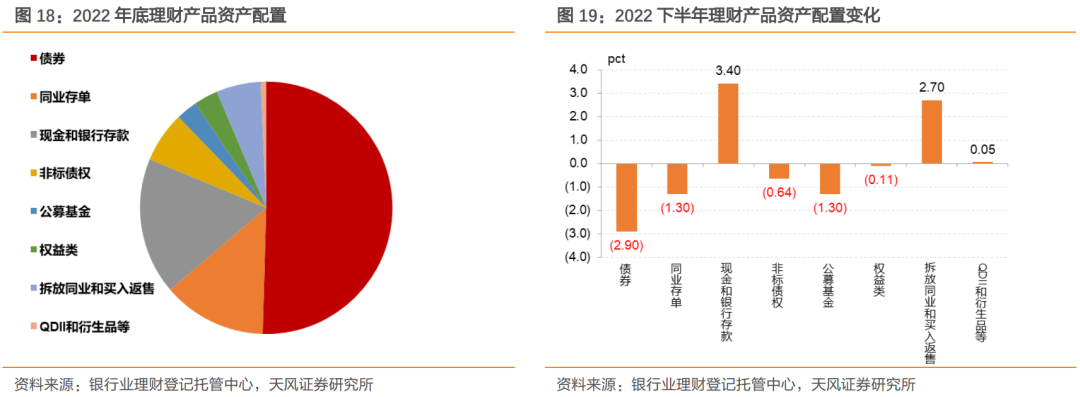

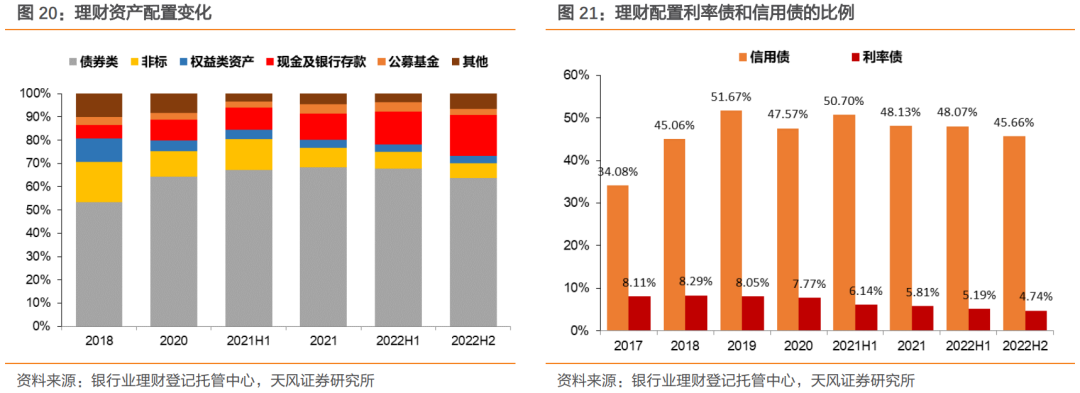

2022年底,银行理财持有总资产共29.96万亿元,重点配置债券、同业存单和银行存款。

各类资产占比变化或是理财应对市场动荡的行为反映。2022下半年,银行理财减持债券,增持银行存款和买入返售,后两者估值较稳,具备相对稳健的收益。

非标占比继续下降,在监管约束和引导、优质非标稀缺的背景下,非标转标是大趋势。当然,非标占比下降也有被动因素,因为老产品持有非标规模不再增长,其占比自然被稀释。2022年底,非标资产规模相比2022上半年收缩0.32万亿元。

现金及银行存款占比明显提升。2022年底,理财持有现金及银行存款比例为17.5%,相较上半年提升3.4个百分点,相较去年同期提升6.1个百分点。市场动荡环境中,存款收益高,且可以使用成本法估值,有助于熨平估值波动。

银行理财持有债券类资产规模下降,同业存单、信用债和利率债规模皆有收缩。2022年底,理财投向债券类资产19.08万亿,其占比回落至63.70%。与上半年末相比,同业存单减持0.66万亿,占比回落至13.3%;信用债减持1.61万亿,占比回落至45.66%;利率债减持0.23万亿,占比回落至4.74%。

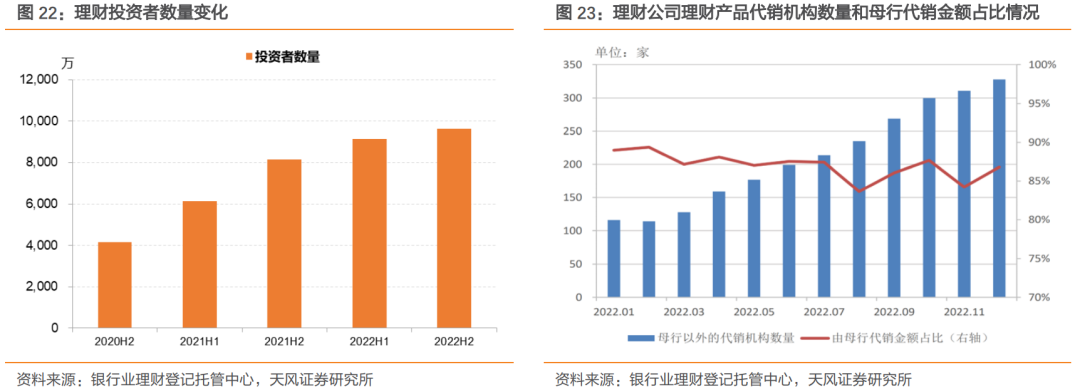

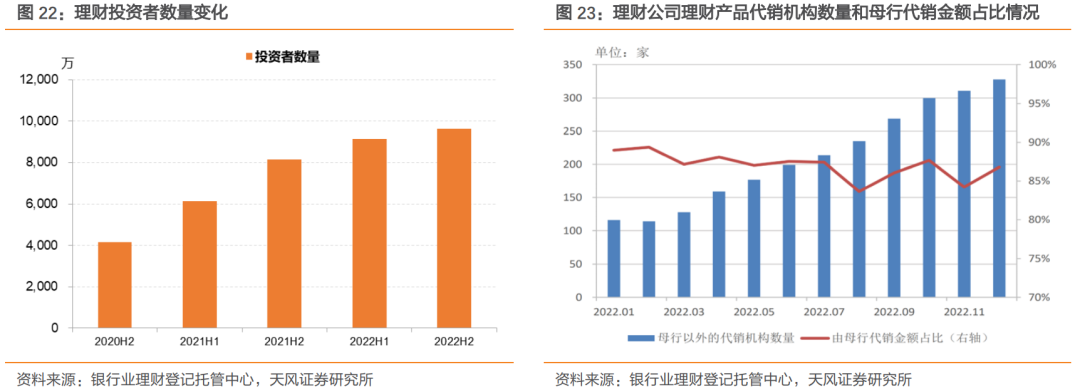

一是投资者数量持续增长。2022年底,持有理财产品的个人投资者9575.32万人,较2022上半年新增513.64万人;机构投资者95.95万个,较2022上半年新增12.23万个。

二是代销渠道不断拓展。2022年,理财公司发行的理财产品累计代销53.59万亿元,开业的全部30家理财公司中有25家打通了其他银行的代销渠道,合作代销机构数量逐步上升。产品销售渠道多元化,有利于扩大客户群体,为行业增长提供助力。

因此,理财要布局的重点,在于如何为投资者创造稳健且具备竞争力的收益。2022年理财产品月度平均年化收益2.09%,与大额存单相比优势并不明显,且波动较大,净值快速回撤或导致投资者心理上有一定程度的伤痕效应,成为持有和新购理财的阻碍。

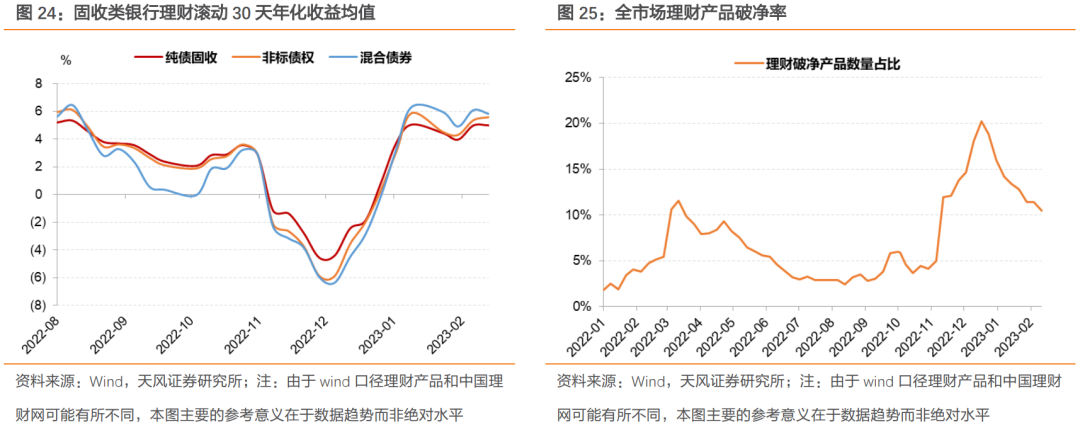

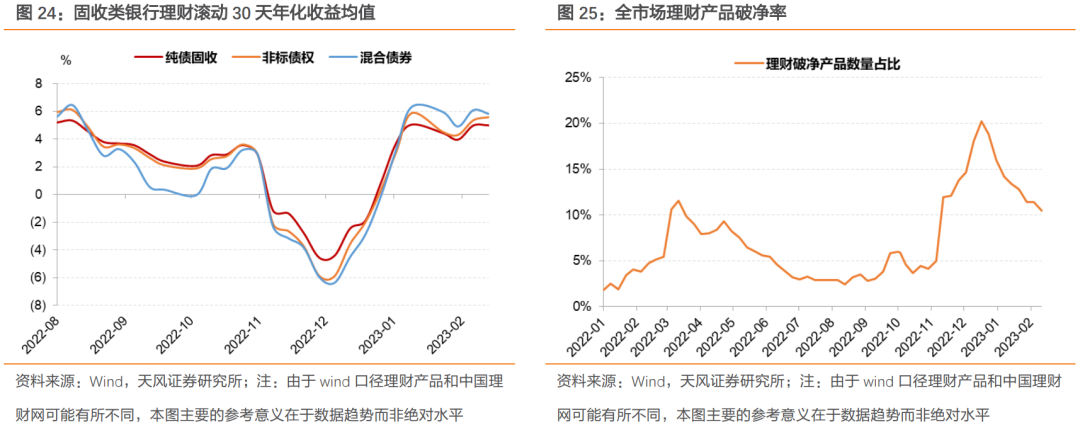

春节后,理财情况有所好转。按wind理财样本的滚动30天年化收益水平出现修复,破净率亦下滑。

展望后续,多因素交织下今年一季度银行理财规模或许存在反季节性回升的可能。当然,关键问题还是在于宏观环境和债市走势。

去年四季度以来银行理财规模出现罕见的反季节性收缩,截至12月底,理财市场存续余额27.65万亿元,较年初下降4.66%,单只产品平均规模亦下降。市场由此持续关注今年理财的行为变化。

一是近期理财新发和所推介产品类型变化,不少理财推荐了混合估值法理财。数据上反映为新发封闭式产品占比提升、期限上行。长期来看,理财发行风险较低的产品占比持续提升,是对理财客群整体较为保守风险偏好的主动适应。

二是资产配置变化,2022下半年,银行理财减持债券,增持银行存款和买入返售,也是机构应对市场动荡的行为反映。

展望后续,多因素交织下今年一季度银行理财规模或许存在反季节性回升的可能。当然,关键问题还是在于宏观环境和债市走势。

后续理财市场的两个风险点,一是债市再现调整,二是理财集中到期。

第一,需要评估债市调整的幅度和节奏。长端利率或有震荡上行压力,但未必如去年11月后宏观图景显著变化那般剧烈,这对理财的冲击也会相应减轻。

第二,近期理财在宣传渠道和产品线方面的努力,有利于稳定投资者情绪和减轻赎回压力。

第三,理财配置行为做出调整,可能意味着理财对后续债市调整的适应力好于去年四季度。

目前市场推测3月理财到期量较为庞大,会否带来债市调整压力?

首先、需要明确,理财是放大债市波动的影响因素,但不是债市调整的原因。不管是去年四季度还是未来某个时点,所以首先要关注的不是理财集中到期,而是债市本身是否具备调整的宏观前提。

其次,对于市场高度关注的问题,相信机构本身也会有所提防,或者说会有预防性措施。

参考历史,2022年4月亦有较多理财产品到期,但彼时信用债收益率、信用利差皆下行,理财到期未必代表债市冲击。毕竟债市自上而下定价,机构行为只是影响因素之一。

市场走势不确定性,理财监管政策不确定性,机构和投资者行为不确定性

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

证券研究报告:《银行理财的2022答卷与后续展望》

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

孙彬彬 SAC 执业证书编号:S1110516090003