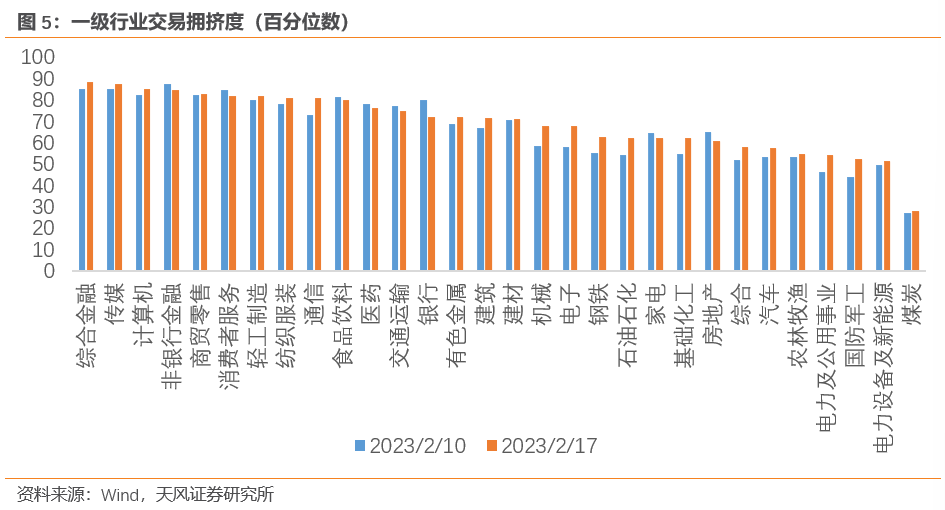

权益——交易拥挤度平均70%分位,广谱情绪修复逐渐充分

债券——2月信贷需求仍旺盛,对流动性供给造成明显挤出

商品——金融属性走弱拖累短期商品表现

汇率——离岸美元流动性快速收紧,支撑美元反弹

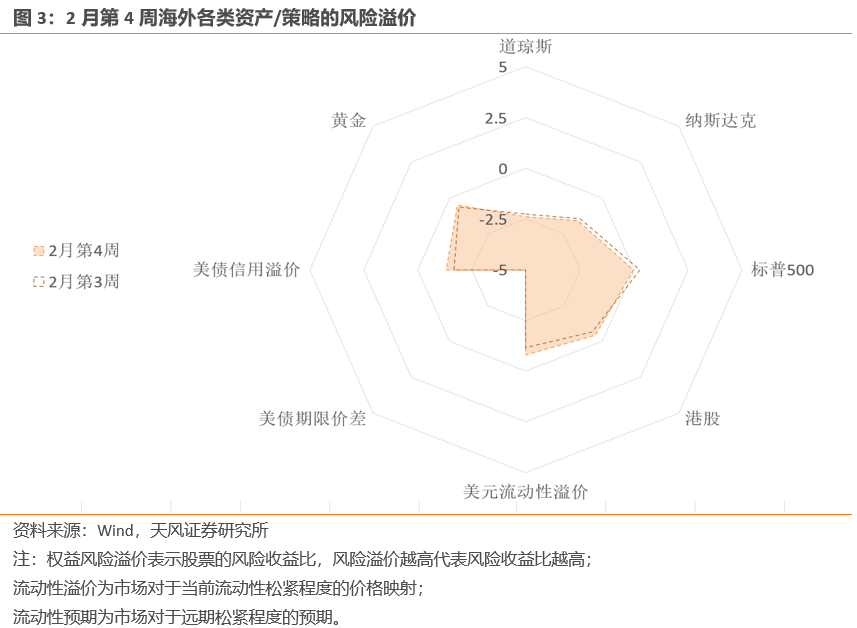

海外——宽松交易继续纠偏,市场加息预期向联储靠拢

文:天风宏观宋雪涛/联系人林彦

1、权益:交易拥挤度平均70%分位,广谱情绪修复逐渐充分

从春节后到两会前,市场处于政策躁动期和数据真空期,资金流向成为衡量市场情绪的重要指标。资金流向方面依然积极,虽然近期北向资金流入速度放缓,但没有出现大幅净流出,预计未来净流入的速度与长期趋势持平(每月平均250亿人民币)。其次,春节后融资余额开始出现明显反弹,杠杆资金接力北向资金为市场微观流动性提供了支撑。

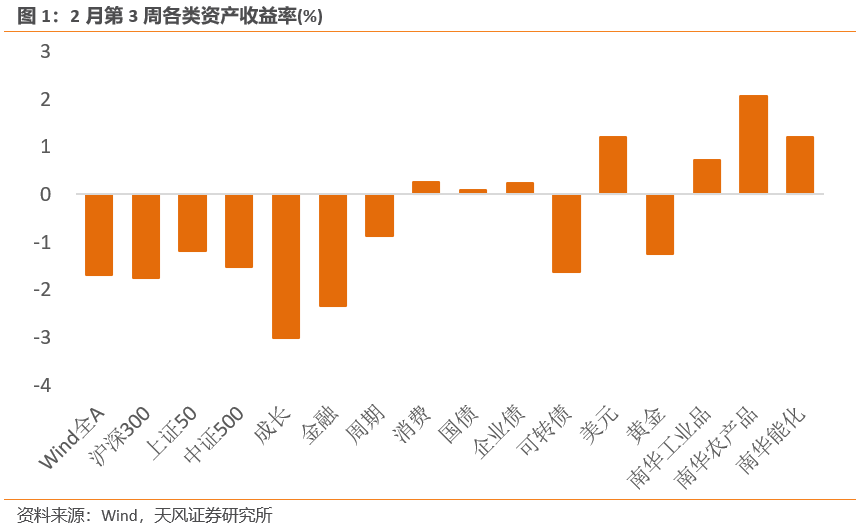

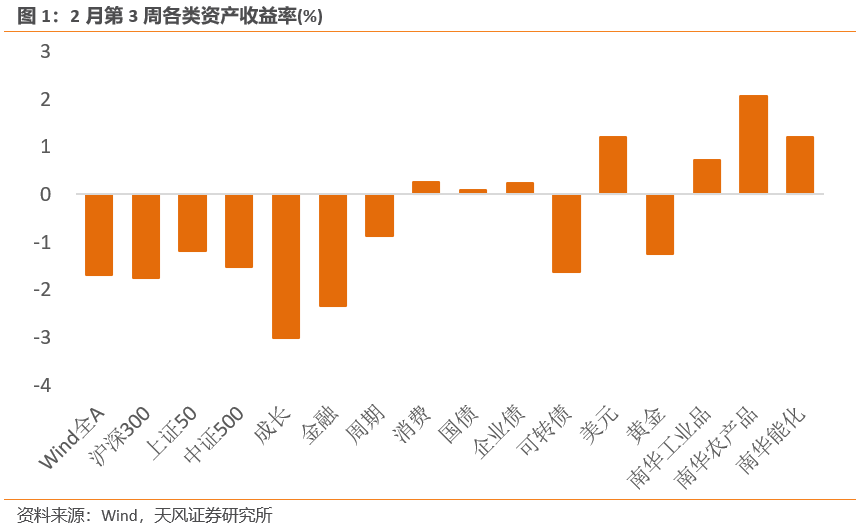

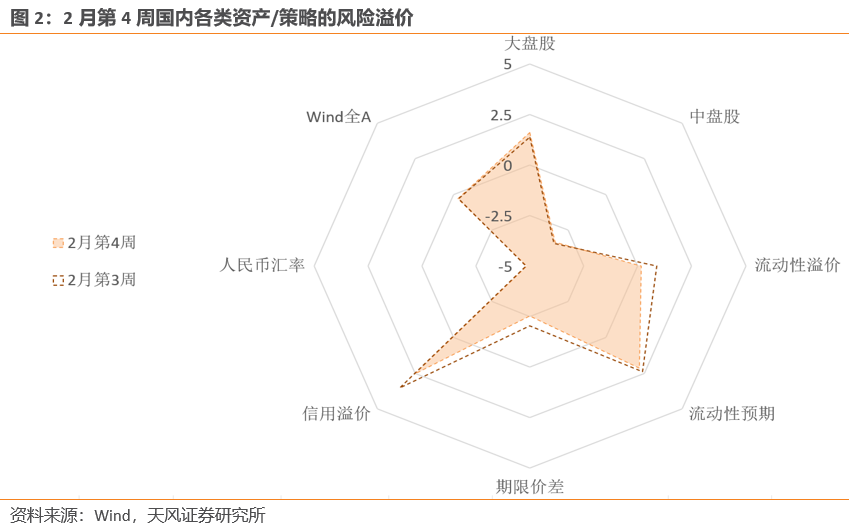

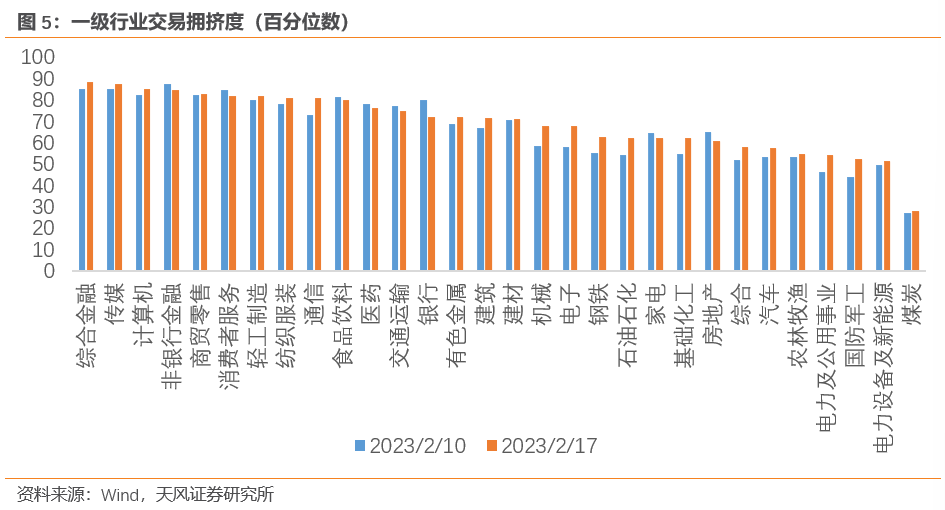

2月第3周,大盘价值的情绪钟摆开始回摆,而其他风格指数目前仍保持上升。大盘价值、大盘成长、中盘价值、中盘成长、小盘价值、小盘成长的拥挤度分别为75%、80%、74%、63%、67%、60%历史分位。六类风格指数的交易拥挤度平均值已经达到70%分位,接近2019年2月底、12月底和2020年7月的水平,广谱情绪从底部修复的过程已经逐渐充分,拥挤交易的脆弱性开始累积。

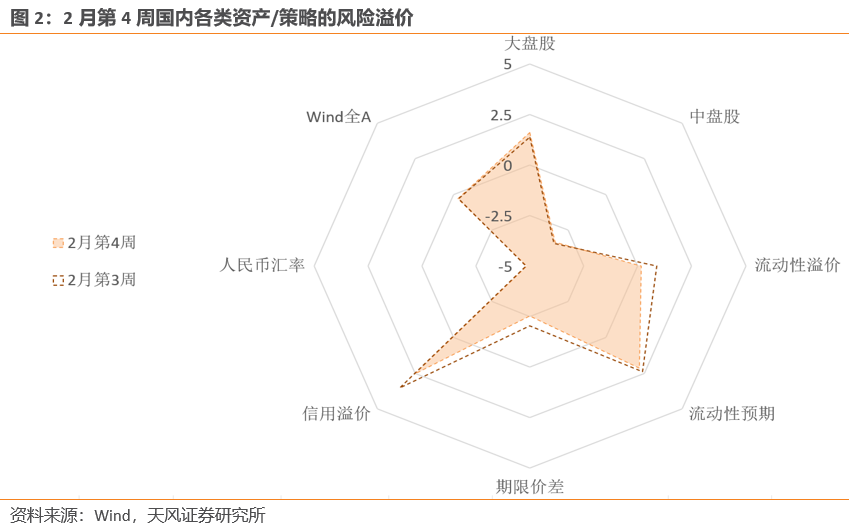

2月第3周,A股的风险溢价维持47%分位,Wind全A的风险溢价略低于【中性】水平(中位数下0.1倍标准差)。上证50、沪深300的风险溢价分别上升至66%、59%,中盘股(中证500)的风险溢价维持16%分位。金融、周期、成长、消费的风险溢价分别为60%、55%、61%、43%分位。

2月第3周,30个一级行业的平均拥挤度上升至69%分位,当前拥挤度最高的为综合金融、传媒和计算机,分别为88%、87%和85%分位。电力及公用事业、国防军工和煤炭的拥挤度最低,市场轮动是政策躁动期和数据真空期的特征,因此低拥挤度板块在交易上值得重视。

2、债券:2月信贷需求仍旺盛,对流动性供给造成明显挤出

2月第3周,央行逆回购到期净回笼210亿元,流动性溢价下降至52%分位,回归中性。市场对未来流动性收紧的预期回落至72%分位,期限价差下降至25%分位。信用溢价大幅下降至76%分位。春节之后流动性较跨年需求高峰前收紧明显,原因主要是信贷需求旺盛:2月第3周票据利率继续高位震荡,国股足年直贴利率从上周的2.09%回升至2.12%,足年国股转贴从2.02%回升至2.11%。信贷需求压降银行的超额储蓄率,对银行间流动性的供给造成了明显的挤出。

利率债的短期交易拥挤度继续下降至34%分位,信用债的短期交易拥挤度回落至64%分位,可转债的短期交易拥挤度进一步上涨至81%分位,情绪中性偏高。

3、商品:金融属性走弱拖累短期商品表现

能源品:2月第3周,布油下跌3.90%至83.15美元/桶。原油的交易拥挤度维持24%分位。美国石油总储备上升1.19%,其中战略储备基本维持不变。美国EIA原油库存意外激增1628.3万桶,创2021年3月份以来最大单周升幅。但油价目前下方的支撑位非常坚挺,挑战多次布油75美元/桶都并未突破,调整幅度相对有限,我们维持短期内油价继续震荡的判断。

基本金属:2月第3周,铜价小幅上涨1.71%,沪铝和沪镍分别下降1.12%和5.98%。元宵节后铜下游企业逐渐开始复工,前期铜库存累积的速度开始放缓,1月国内房价开始出现回暖迹象,国内需求复苏预期对铜价形成了一定支撑。但前期铜价定价了较为乐观的宽松预期,受近期海外金融属性的拖累,价格有小幅回落。COMEX铜的非商业持仓拥挤度维持在58%分位,投机交易情绪略强于中性。

贵金属:宽松预期继续松动,伦敦金现货价格下跌1.26%。COMEX黄金的非商业持仓拥挤度维持在36%分位的水平,投机情绪中低。现货黄金ETF周均持仓量小幅上升,黄金的短期交易拥挤度窄幅波动(目前87%分位),金价长期的定价尺度是对全球法定货币体系的担忧,在地缘政治冲突没有明显缓解的前提下,可能仍将背离中短期的定价因素(实际利率和VIX)。一月中国央行继续增持黄金,预计全球央行黄金储备上升还是今年黄金价格的重要支撑。(详见《黄金究竟是如何定价的?》)

4、汇率:离岸美元流动性快速收紧,支撑美元反弹

2月第3周,美元指数小幅上升,收于103.88。在岸美元流动性溢价小幅上升至8%,离岸美元流动性溢价上升至75%,欧美金融条件再次拉开,离岸美元流动性的快速收紧支持美元反弹。美德实际利差从2月初的1.06%快速回升至1.37%,与去年6月底相持平(当时美元指数为104.7),目前美元指数仍然略低于我们美元定量模型的预测值(104-105),预计美元指数将继续向模型的预测值靠拢。

离岸人民币汇率小幅震荡。中美实际利差逐渐回归中性位置(一年中美实际利差为150bps,48%分位),人民币汇率的做多性价比处中性水平。目前人民币汇率与我们的模型预测值基本持平,出口数据回暖之前,人民币维持震荡的概率较大。

5、海外:宽松交易继续纠偏,市场加息预期向联储靠拢

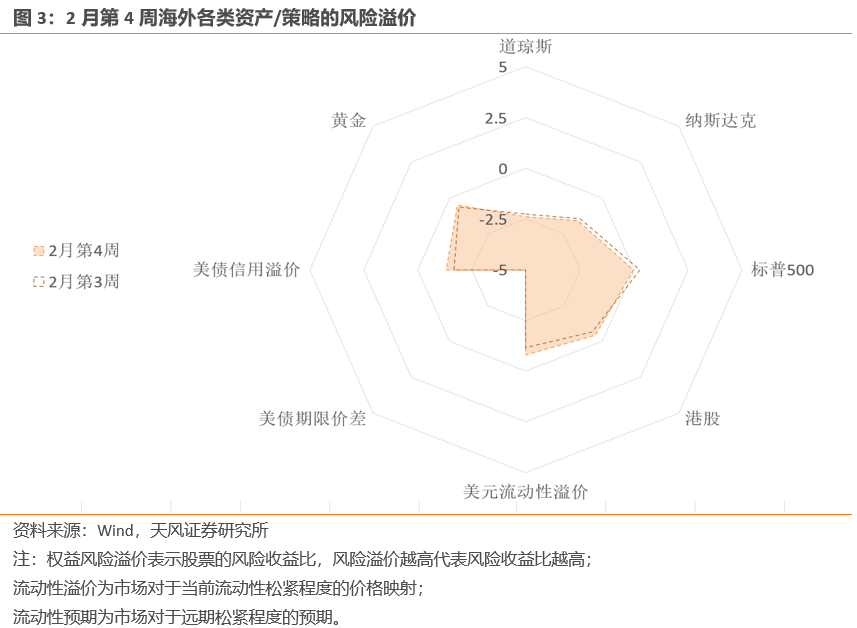

2月第3周,美国在岸流动性溢价快速下降至历史低位附近(5%分位),芝加哥联储的金融状况指数触及去年4月以来的最低点。在基准利率处于过去15年最高点的背景下,美国流动性环境依然宽松,证明美国金融机构的资产负债表没有恶化迹象,不具备出现硬着陆的经济基础。1月美国通胀超预期,核心服务通胀的韧性较强,二手车新车等核心商品的价格也开始出现触底回升的迹象。

前期对联储降息预期的快速定价存在进一步修正的可能。CME美联储观察显示,3月加息1次(每次25bps,下同)的预期基本不变,3-5月加息预期50bps的概率74.2%上升至76.7%,3-6月加息75bps的概率超过50%,预计FFR的高点将出现在7月,对年底的FFR预期值上修至4.9%,进一步靠近联储给出的点阵图。

2月第3周,10Y名义利率上升8bp至3.82%水平,10Y实际利率上涨5bp至1.46%,10年期盈亏平衡通胀预期走阔3bp至2.36%。10年-2年利差倒挂幅度扩大至78bp,10年-3个月利差倒挂102bp。需要注意的是,衰退深度与倒挂深度并没有严格的对应关系,甚至这次不能代表一定会衰退。(详见《美国经济可能“不衰退”》)

2月第3周,美股指数均呈现不同程度的下跌,美股指数涨跌不一。纳斯达克小幅上涨0.59%,道琼斯和标普500分别下跌0.13%和0.28%。道琼斯、纳斯达克及标普500风险溢价分别下降至26%、34%和50%分位。美国信用溢价上升至37%分位,投机级信用溢价上升至38%分位,投资级信用溢价上升至36%分位,信用环境韧性较强。

风险提示:地缘冲突进一步升级;经济复苏斜率不及预期;货币政策超预期收紧

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。