互联网金融企业大幅冻结招聘或裁员、情绪指标(软数据)预期悲观、美债收益率深度倒挂等等,对衰退的预测可能都是错的。美国经济并不差,这次可能不会衰退,各部门资产负债表健康,缺乏发生硬着陆的前提条件。预计今年美国经济将正增长,上行风险大于下行风险,通胀有韧性,联储不会较早降息,且有可能被迫修改操作框架。

实际上,美国经济并不差。但为什么市场容易产生美国经济将出现深度衰退(硬着陆)的错觉?我们认为有几个原因:

一是互联网和金融领域的明星企业大幅冻结招聘或者裁员,占据了新闻媒体的头条,但这些企业并不能代表更广泛的就业低迷。

互联网和金融是美国经济的明星行业,但在就业市场中的占比只有7.5%。在疫情期间,这两个明星行业的就业率先反弹,许多企业在疫情期间积极雇佣,例如互联网行业的就业人数比疫情前高了11.8%(截至今年1月),但这也意味其过度扩张,比如高估了用户对电子产品的需求增加以及用户在线时间延长的趋势。而金融行业则是受到了联储大幅加息的打击,资本市场的融资和交易需求相对低迷,由于股价下跌,企业为响应投资者对利润的要求,通过减少劳动力来削减成本,而非应对需求前景的恶化。

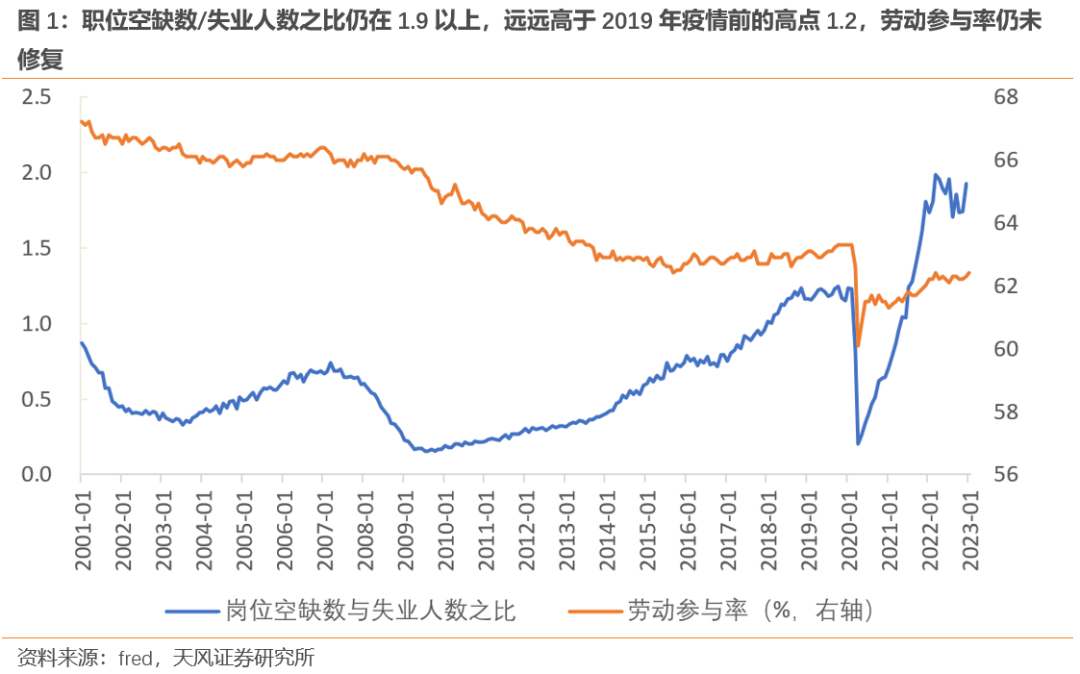

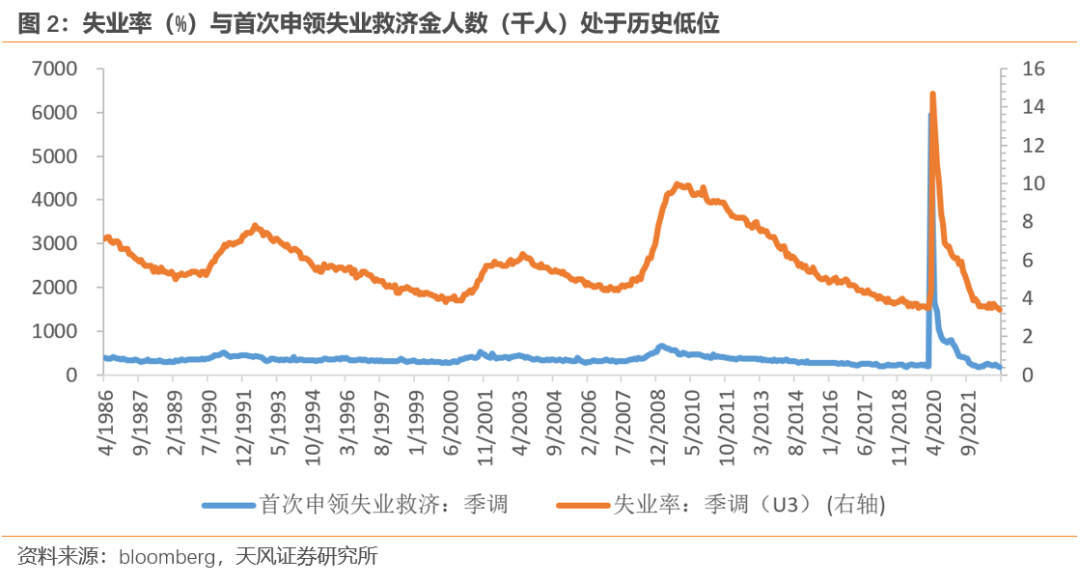

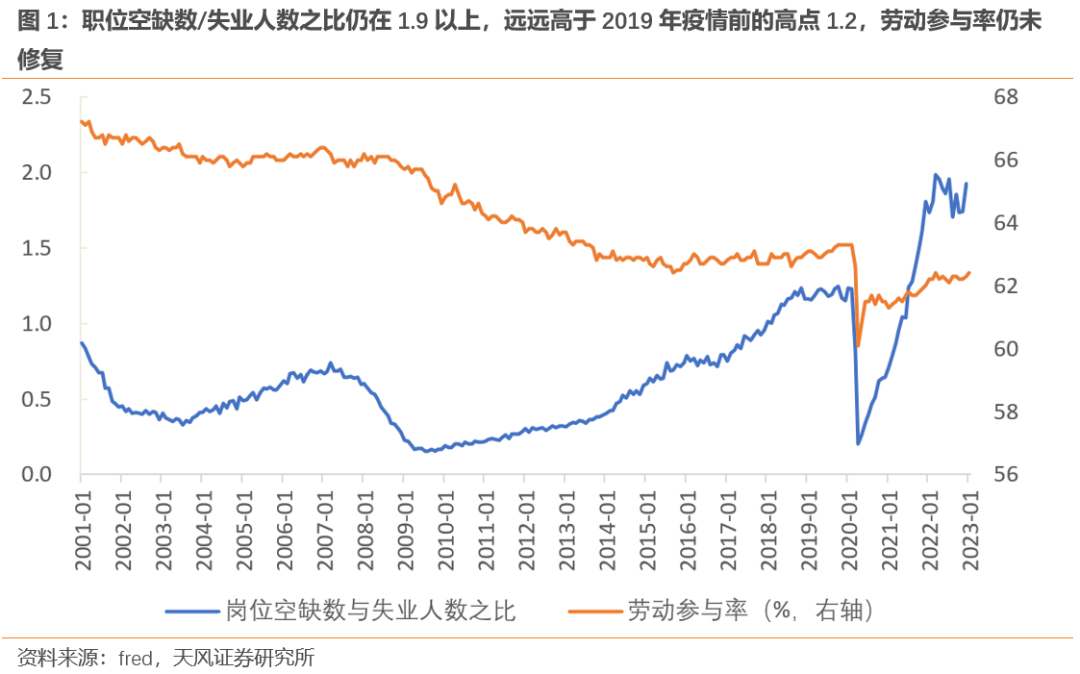

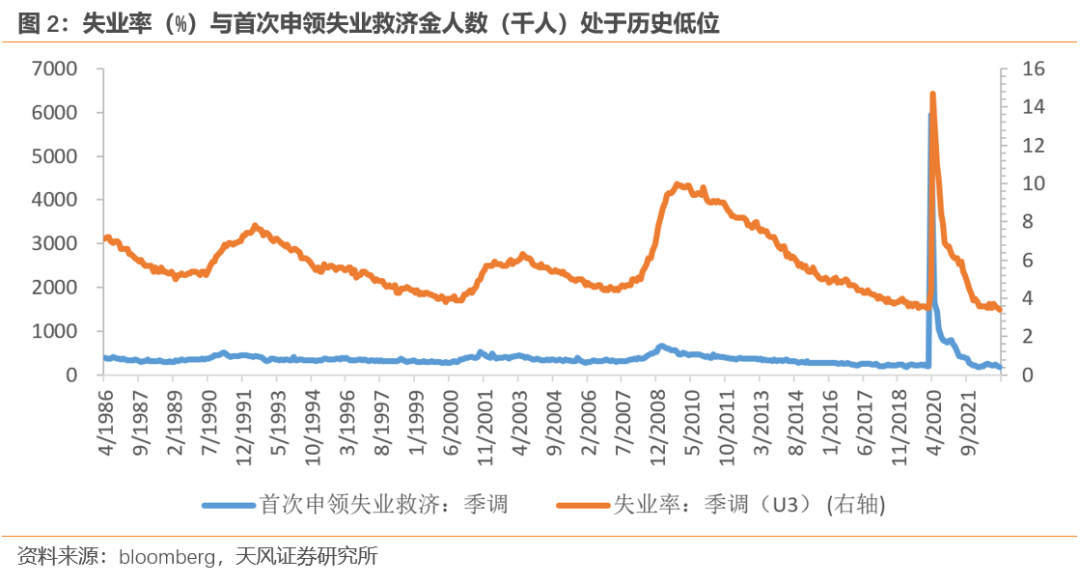

除了互联网和金融外,很多美国行业依然缺人,截至今年1月,餐饮住宿、娱乐业的就业人数比疫情低3%,伐木和采矿业比疫情前低8.6%。当前美国初次申请失业救济金的人数已经接近历史低点,JOLTS岗位空缺数接近历史高点,劳动参与率仍比疫情前低接近1%,美国劳动力市场依旧供不应求。

二是美国经济的情绪指标(软数据)和现实情况(硬数据)的差异较大。

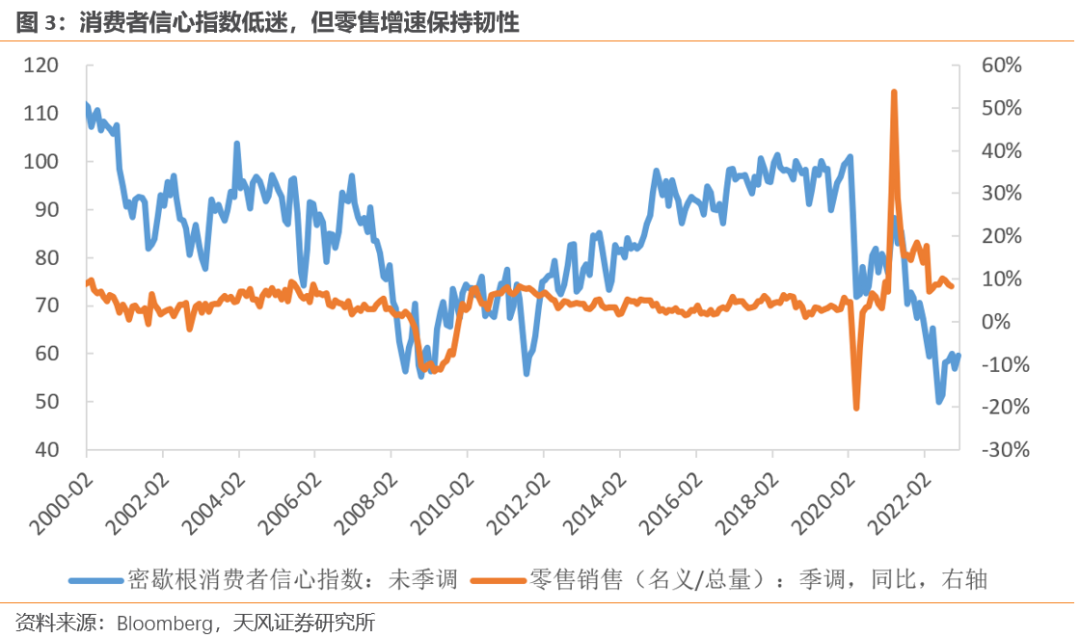

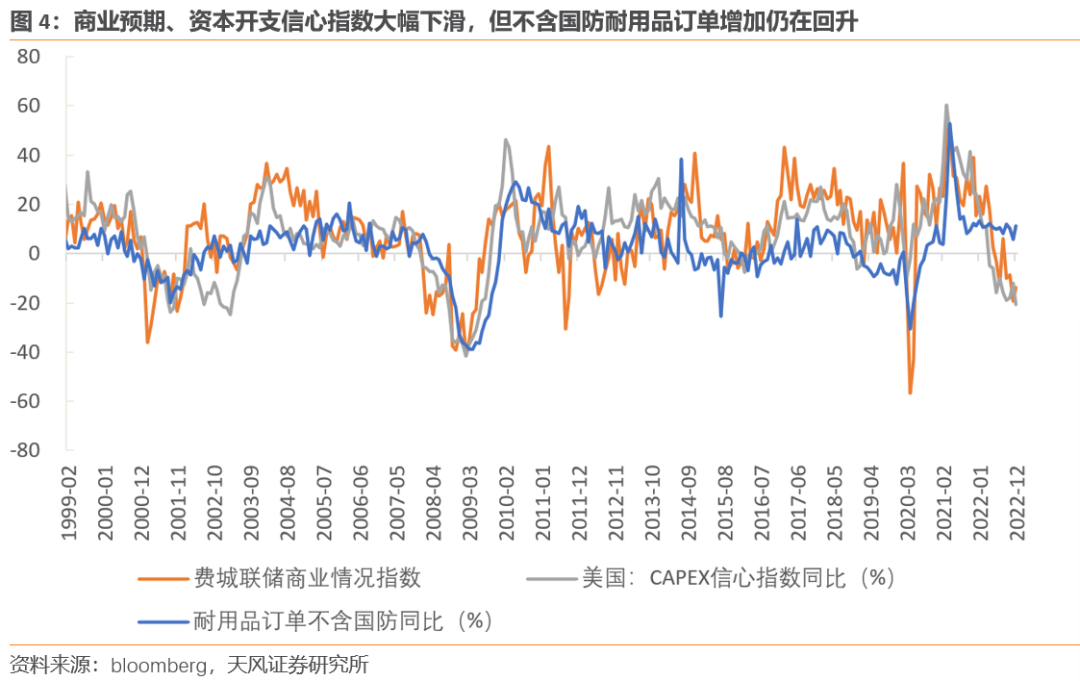

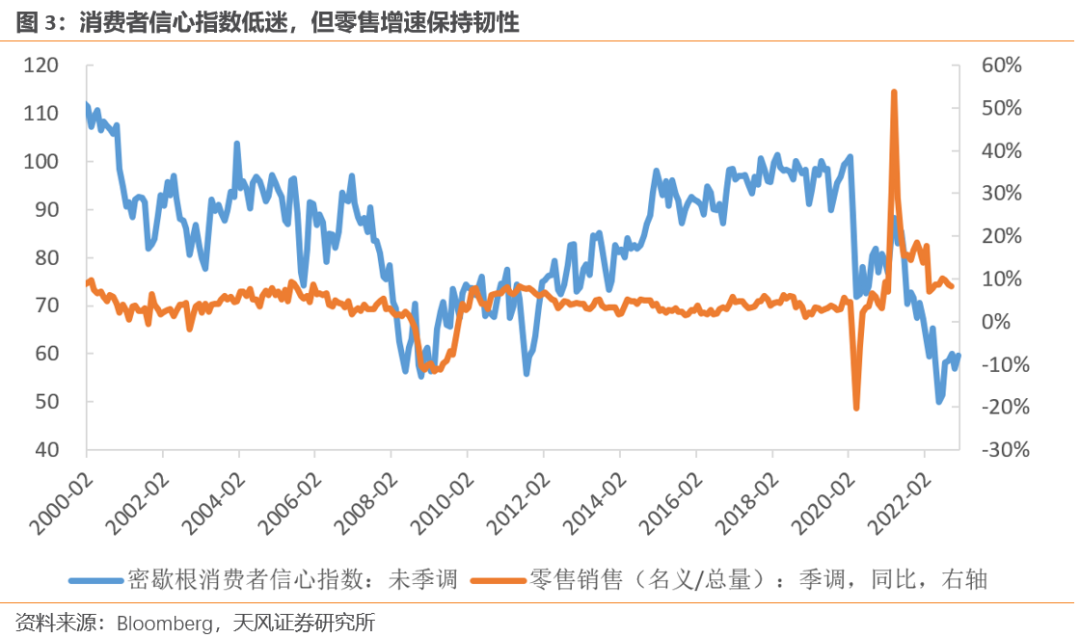

例如密歇根消费者信心指数、资本开支信心指数、费城商业情绪指数等均来到历史低位,但这些软数据对应的零售和耐用品订单(不含国防)数据却没有像以往周期一样跟随回落。对于消费者而言,其恶劣的情绪可能来源于飙升的通胀,事实上随着去年下半年通胀的降温,目前密歇根消费者信心指数已经从6月的50反弹至64.9(100是中性)。而对企业而言,通胀、劳工短缺和美联储紧缩的货币政策均导致企业信心不足,而这三者皆有不同程度好转,费城商业指数、资本开支信心指数也有所企稳,未来软数据可能向硬数据靠拢。

三是美债深度倒挂,但倒挂深度不能代表衰退深度,甚至这次不能代表一定会衰退。

金融机构盈利的机制在于借短贷长,在吸纳低利率短期存款,然后贷长期贷款给企业,赚取长短端的利差。而利率曲线倒挂预示着经济衰退的原理在于,当利率曲线倒挂时,这种机制反而会让银行损失利差,因此银行缺乏向实体经济提供贷款融资的动力,从而抑制了经济活动。

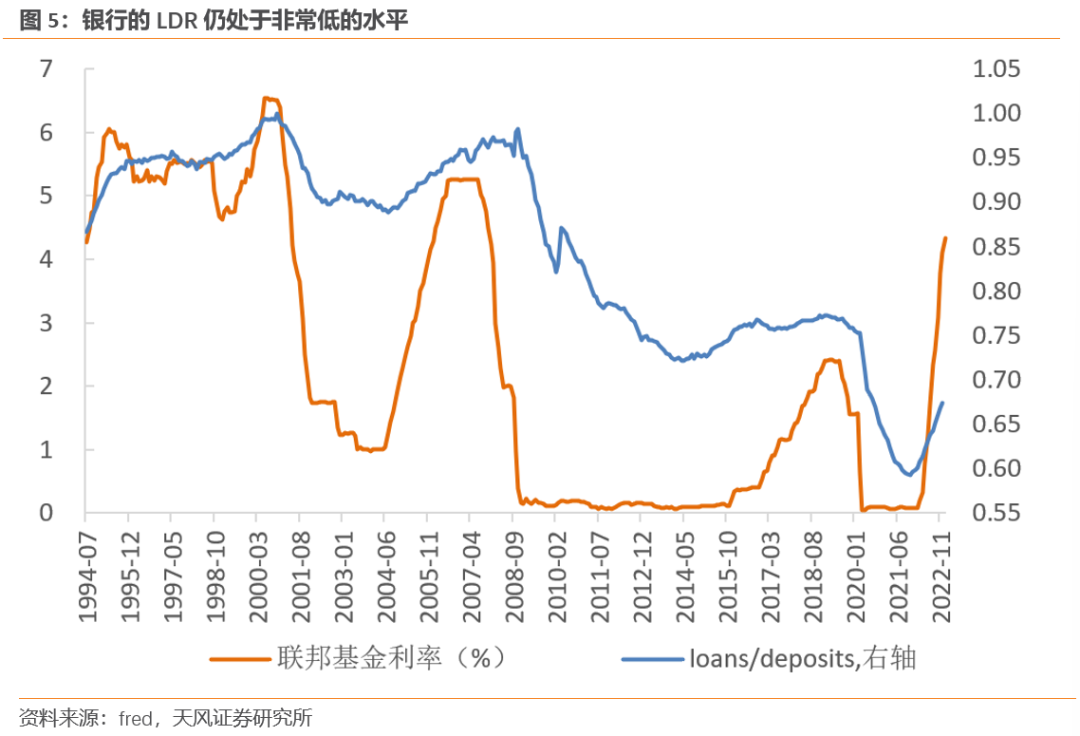

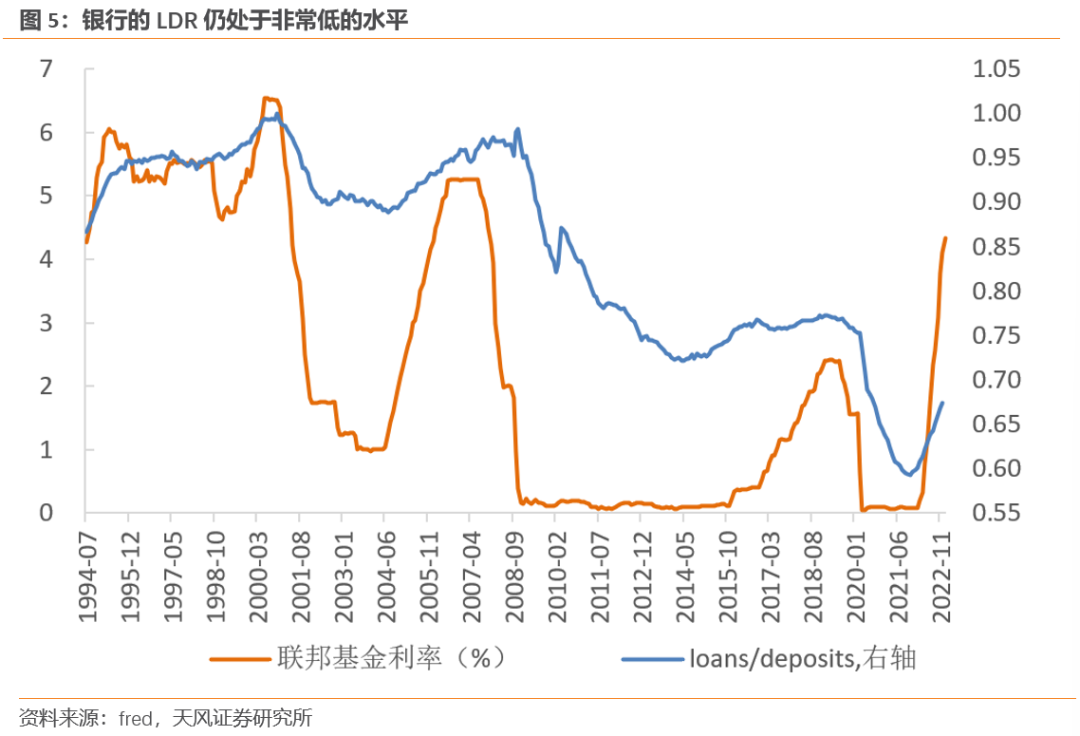

不过当前来看,10年与3个月的利差可能并不是代表银行资产负债利差的有效指标。银行的贷款利率并不以10年期国债收益率为基准,例如对企业的贷款利率以Prime Rate为基准,个人的房贷利率基准则是30年Mortgage Prime Rate,两者与10年期国债利差已经相比疫情前走阔了90~100Bps。

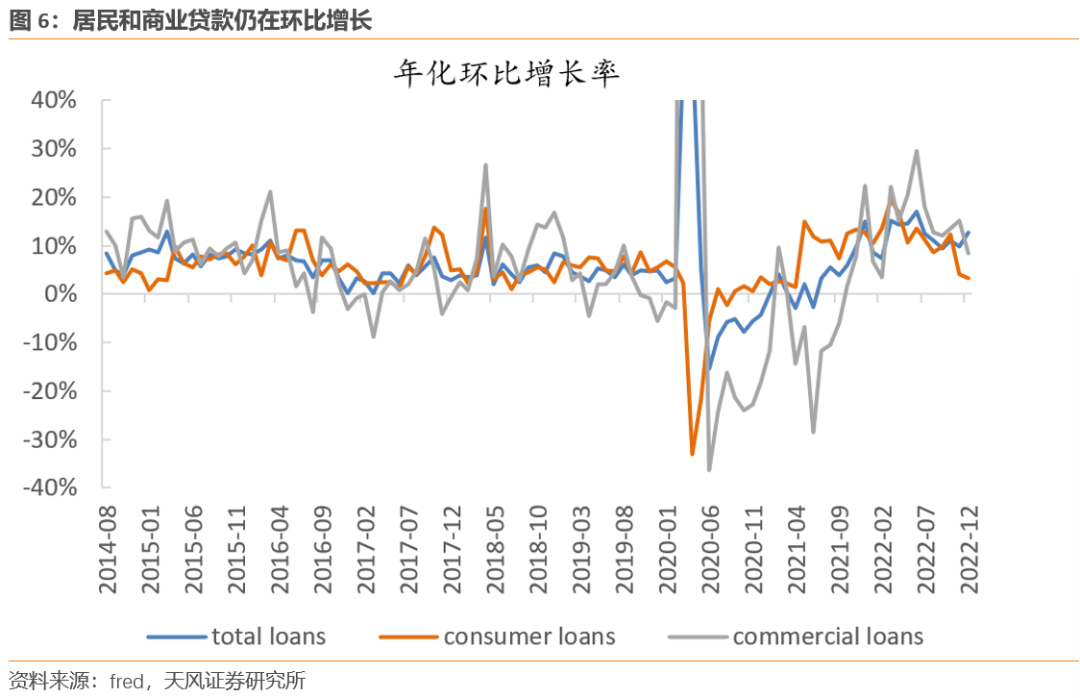

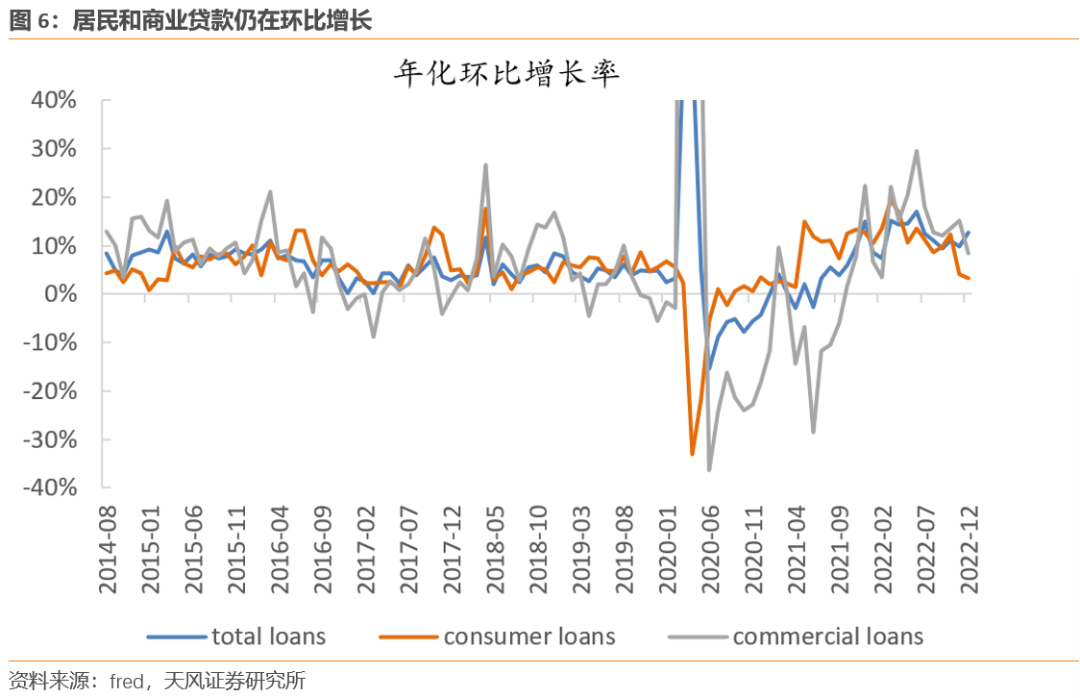

另一方面,美国商业银行的贷存比目前处在三十年以来最低区间,表明银行并没有因为经济好转、联邦利率上调而过度借贷。过低的贷存比意味着商业银行资产使用效率低,银行要么选择主动“瘦身”降低总负债,要么通过积极借贷增加资产端收益。目前居民和商业贷款仍在环比增长中。

事实上,如果美国出现深度衰退(所谓的“硬着陆”),是需要发生债务危机的。债务危机对应的资产负债的风险错配,而当下居民、企业、政府、金融这四张资产负债表,都缺乏持续衰退、发生债务危机的条件。

我们在《别恐慌!这次可能只是浅衰退!》中详细分析了美国居民、企业、政府部门的资产负债表,本轮美国经济之起,在于低违约可能性的政府部门加杠杆向高违约可能性的居民和企业部门转移现金。不管是企业还是居民,充裕的在手现金水平均意味着即使发生衰退,程度也是温和的。

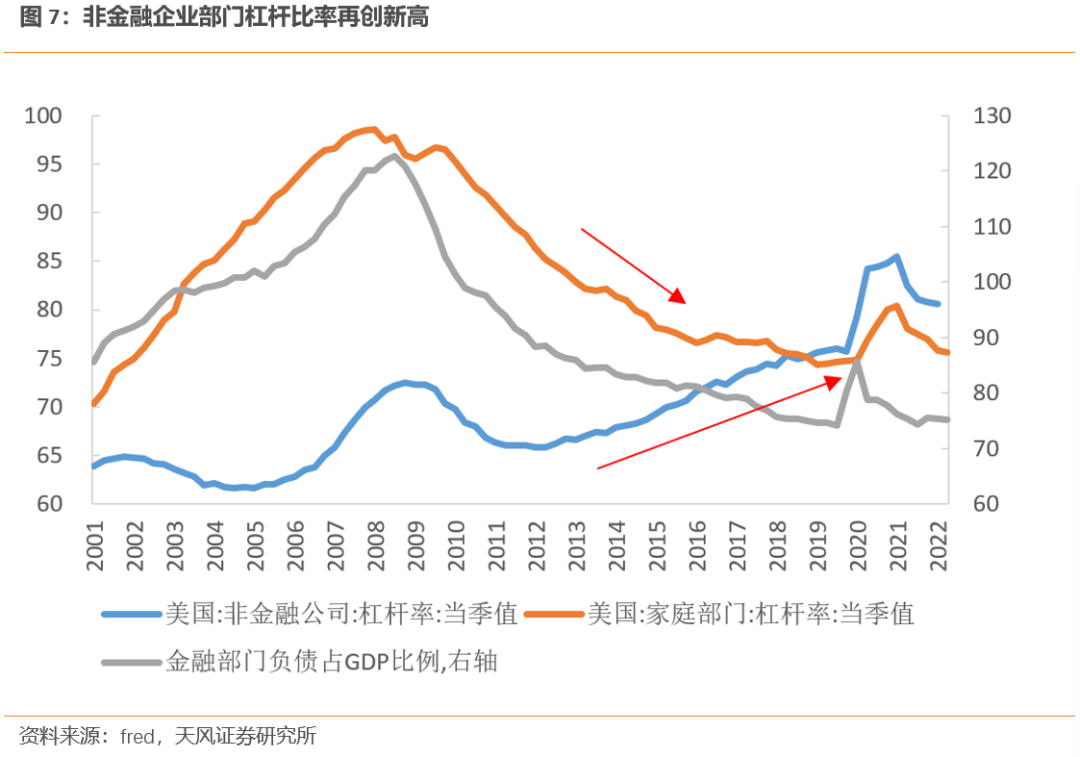

金融危机后美国居民部门持续去杠杆,居民部门负债占GDP比例已经从金融危机高峰期接近100%回落至75.6%,居民部门的资产负债表相对健康。2020-2021年美国居民部门通过巨额财政转移积累了超过2万亿的超额储蓄,一定程度上平滑了2022年高油价对消费的冲击。

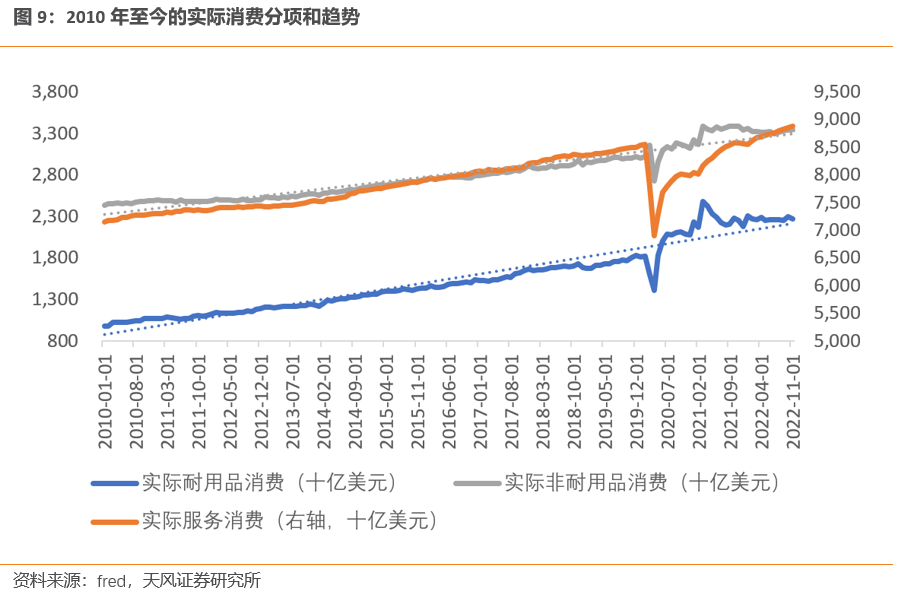

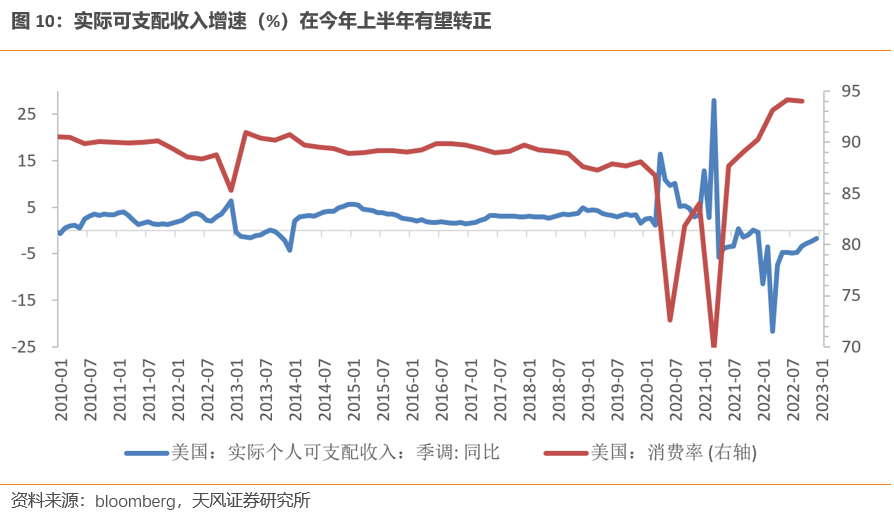

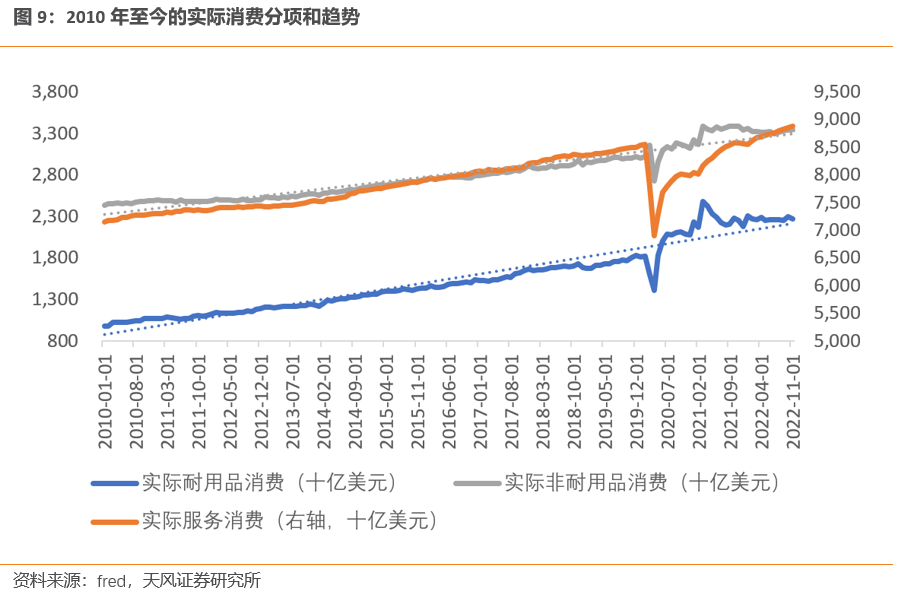

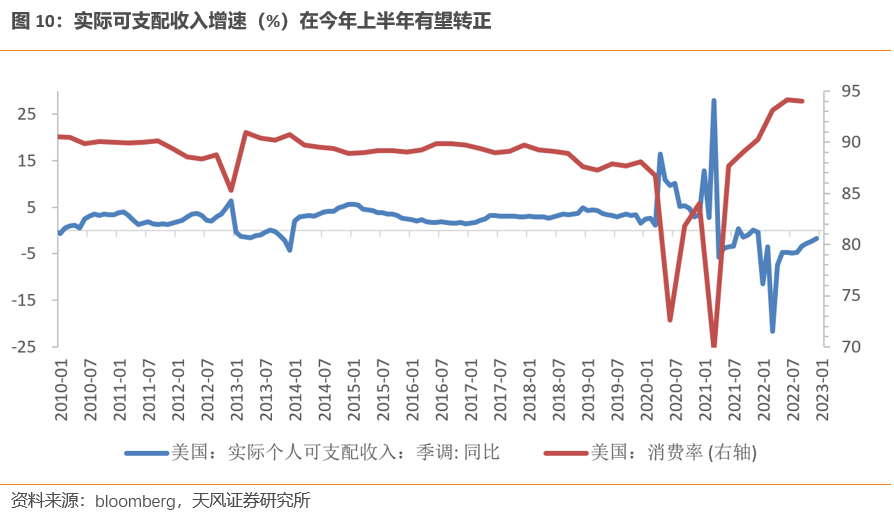

根据我们测算,在疫情爆发前的十年(2010年至2020年2月),美国居民耐用品、服务和非耐用品的实际消费年化增速分别为5%、1.4%和1.7%,目前服务业消费基本修复到潜在增长水平,而耐用和非耐用消费品仍然分别高于潜在增长水平9.1%和5.8%。进入2023年,随着通胀下行,居民实际可支配收入增速大概率转正,这将进一步支持居民消费。

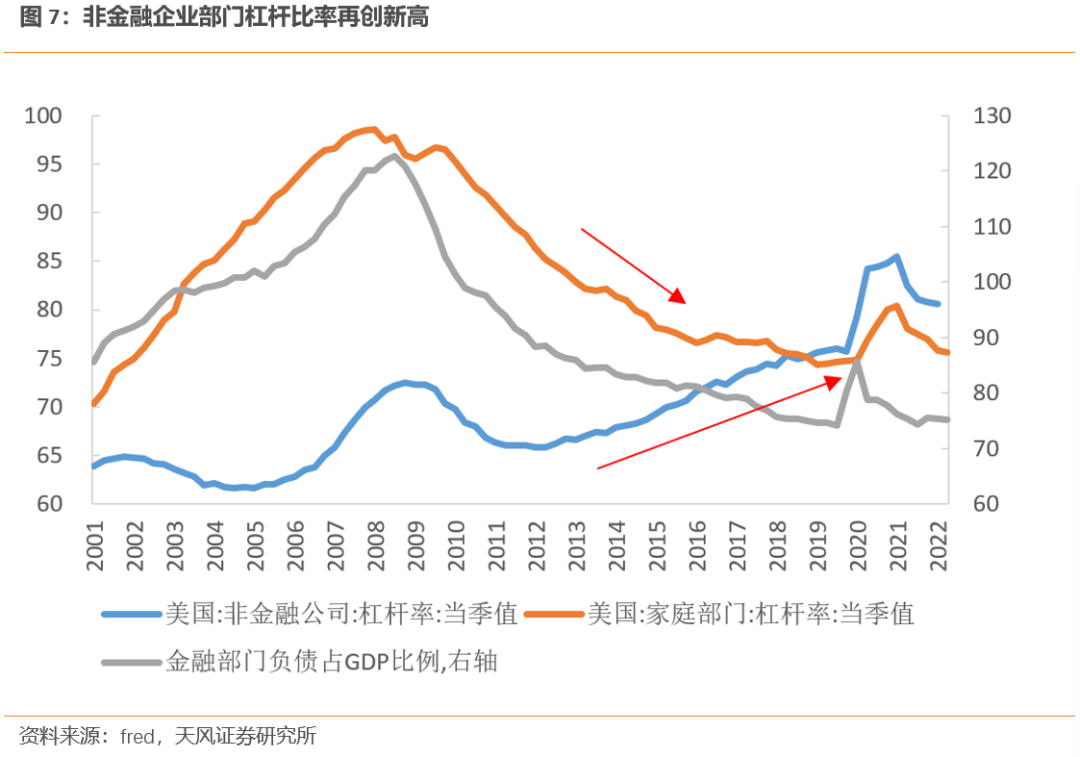

非金融企业部门债务占GDP比例再创历史新高,2021年Q1达85.5%,虽然近期有所回落,但仍处于历史高位,中期如果发生经济危机,导火索将是企业债务危机。但2020年和2021年企业债券发行和IPO均创历史新高,企业在手现金流充裕,且企业债务置换后,整体到期高峰后移到了2年以后。

2022-2024年期间,高达万亿美元的企业杠杆融资债务(高收益债券和杠杆贷款的总和)中,到期量只有大约10%。企业部门短期偿债压力不大,难以发生严重的衰退,从CCC及以下评级企业信用利差回升情况看,回升幅度尚不及未发生衰退的2016年小周期,距2008年水平相去甚远。

整体来看,美国经济其实并不差,更没有发生债务危机和深度衰退(硬着陆)的基础。经济减速的根本原因是2020-2021年过高的居民消费、房地产销售和企业库存投资在2022年通胀和利率上升之后,挤出了后续的消费地产和库存投资,在不发生危机的情况下,只需要时间就可以逐步消化前期的过度消费和库存积累。

这就是正常的库存周期!

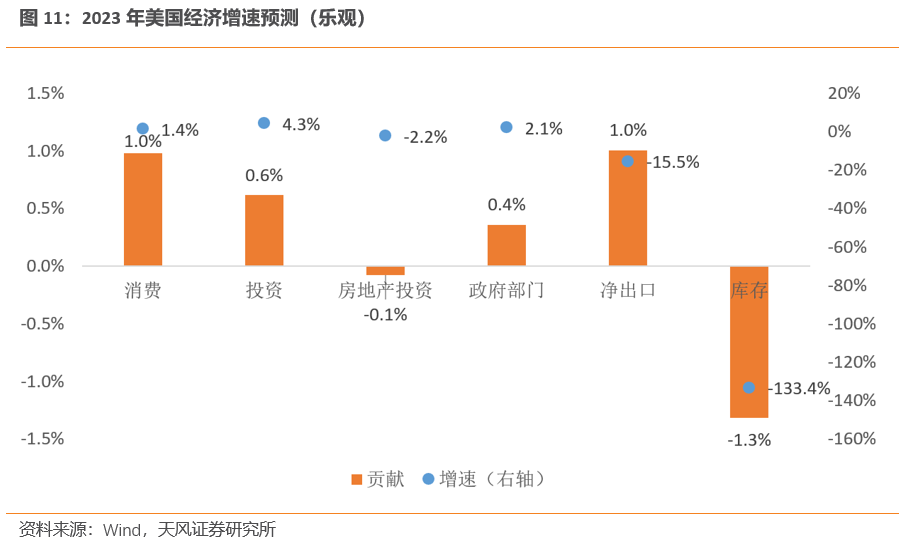

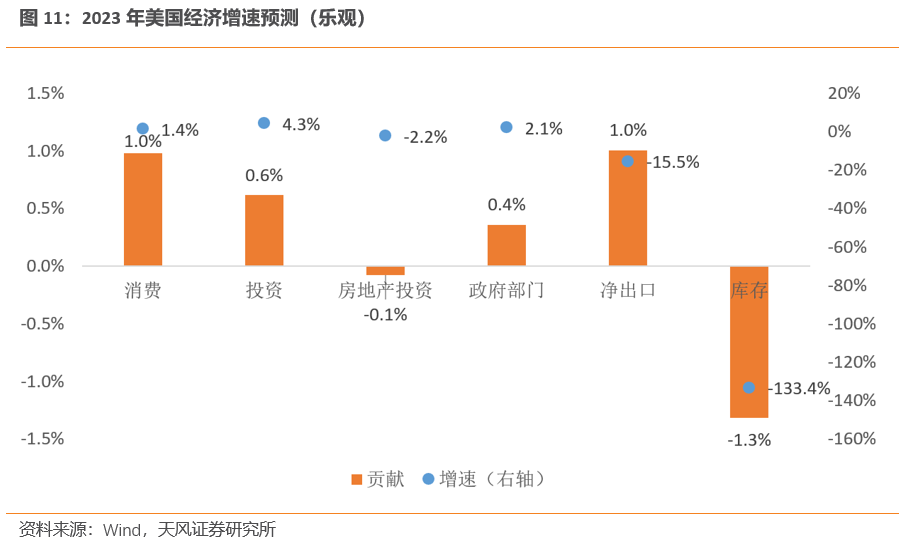

我们测算,2023年美国服务消费将从当前较高的同比增速(~3.5%)放缓,商品消费维持当前低增长或小幅负增长,实际消费增速放缓至1.4%,核心消费和私人投资的经济贡献回落至0.8%~1.6%,财政支出的经济贡献约0.3%-0.4%(详见《2023年,全球财政重新扩张》)。

另一方面,美国的贸易赤字在经济下行期往往缩窄,进口增速回落,同时服务业出口有望受益于全球开放继续回暖,净出口的经济贡献有望维持在1%。房地产投资和库存投资是经济的主要拖累项,分别影响经济增速0.1%和1.3%。我们预计2023年美国GDP全年增长仍在0%以上,且上行风险大于下行风险。

第一,美联储加息到5%以后停下来观察,但也不会较早降息,加息幅度也并不足以使通胀回落到2%以内。

第二,劳动力市场韧性导致通胀中枢有粘性(劳动力市场-除房租外的核心服务通胀),23年年底,通胀可能依然高于3%。

第三,23年底,联储需要在经济增长和高于目标中枢的通胀中枢之间做选择,可能选择容忍更高的通胀中枢,修改货币政策操作框架,调高长期通胀目标。

第四,联储过度加息是已知的风险,联储停止加息或开始降息后-通胀再回升-联储再考虑加息才是未知的风险,市场对此并未有所准备 。

风险提示

美国货币政策紧缩超预期,美国经济下行超预期,美国通胀上行超预期

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。