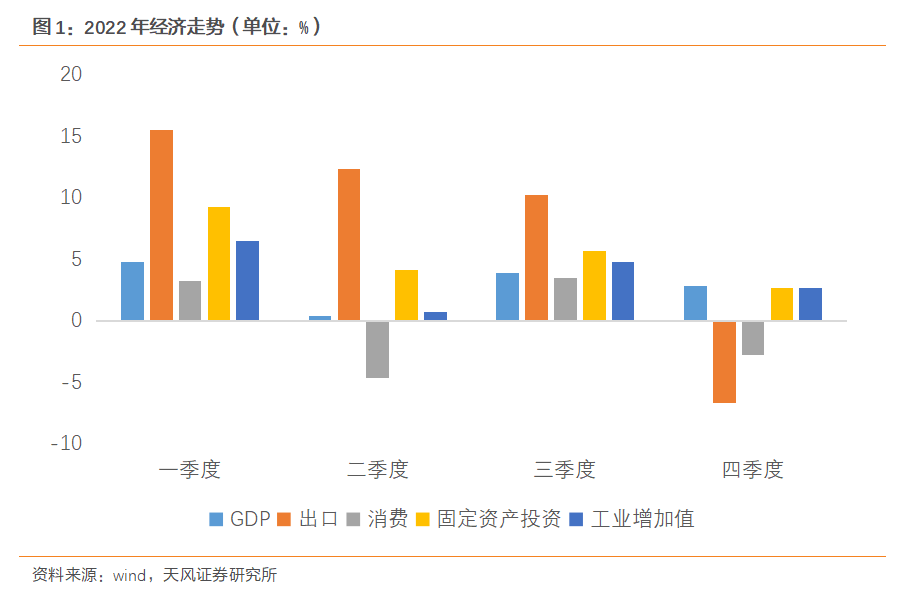

1)4季度GDP增速2.9%,高于一致预期多达1个百分点。2)12月社零同比增速靠汽车和居民囤货反弹。3)服务业生产指数和服务业PMI背离。4)地产当月投资增速反弹不具有持续性。5)人口统计从11月1日开始,1个月内结束,12月人口数据可能未纳入统计口径。

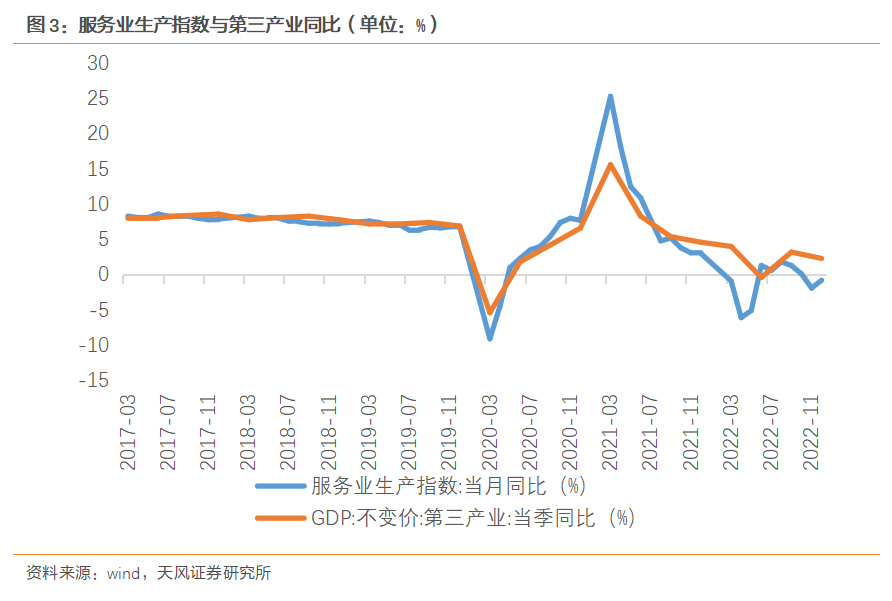

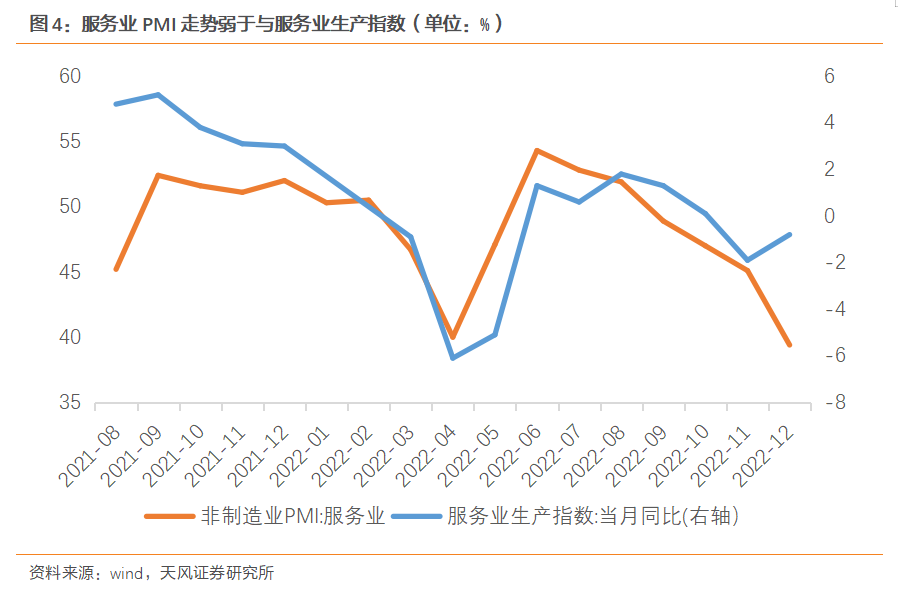

第三个意外,是12月服务业生产指数和PMI背离,超预期上行。

12月受疫情影响,服务业特别是线下服务明显承压,服务业PMI大幅回落至39.4%,统计局也表示零售、道路运输、住宿、餐饮、居民服务等接触性聚集性行业商务活动指数均低于35.0%。但是12月服务业生产指数同比增速上行1.1个百分点至-0.8%,同时四季度第三产业同比增速2.3%,相比于三季度仅下滑0.9个百分点,与前三季度累计增速持平。

12月餐饮住宿行业整体表现偏弱,但航空运输业在防控放开后稳步修复,或许对12月服务业生产指数增速回升起到重要贡献。同时,金融业、信息传输软件和信息技术服务业等行业受疫情影响不明显,全年增速达到5.6%和9.1%。

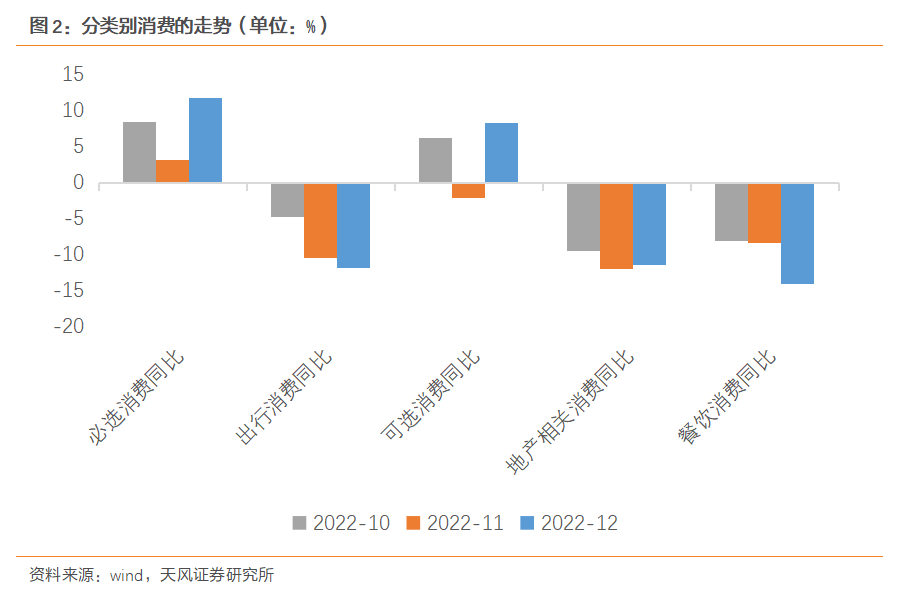

从12月社零消费增速和服务业生产指数已经有所回升且降幅大幅低于2022年4月的情况来看,第一轮疫情快速过峰对中国消费和生产的影响远低于此前市场预期。2022年12月社零增速和服务业指数明显超市场预期,也揭开了2023年经济修复的序幕。

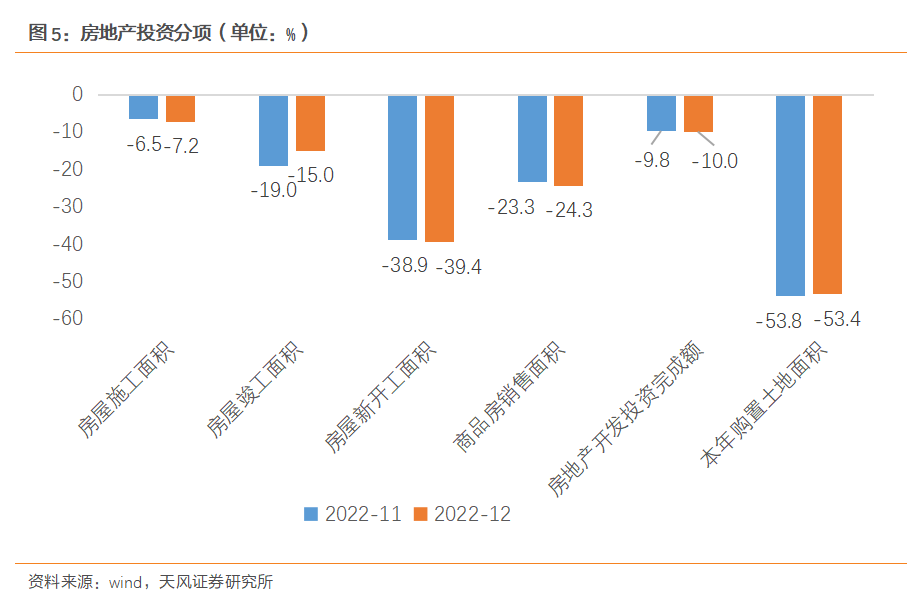

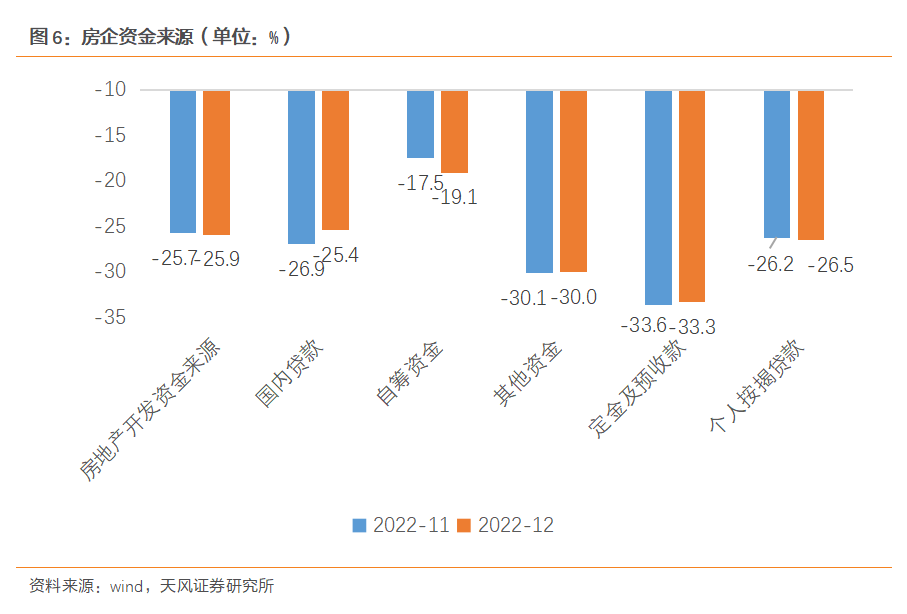

第四个不算太意外的意外,是在房地产销售端未见明确改善的情况下,12月房地产当月投资增速反弹至-12.2%。

和前三点相比,地产投资降幅趋缓也不算很意外。一方面,11月地产投资增速受封控影响大幅跌至-19.9%,12月防疫优化后投资增速算是回归到了11月之前的下行通道中。另一方面,12月支撑房地产投资的主要是竣工,竣工累计同比增速上行4个百分点至-15%。竣工同比增速回升的原因是在“保交楼”政策的推动下,房企加快项目竣工促进资金回笼。

此前“新16条”和“三支箭”等融资端政策频出并开始生效,体现为12月房地产开发企业到位资金中国内贷款同比增速从11月的-26.9%上行至-25.4%,但销售回款依旧偏低,个人按揭贷和定金及预收款仅有-26.5%和-33.3%。原因是商品房销售依旧偏弱,12月商品房销售面积和销售额累计分别同比下滑1个百分点和0.1个百分点至-24.3%和-26.7%。

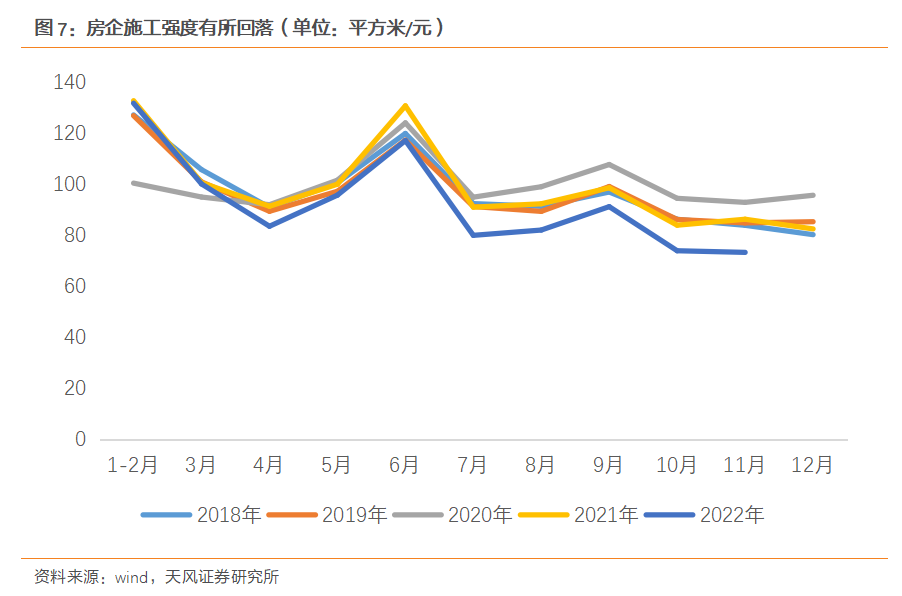

在资金端压力延续的情况下,房企施工面积继续下滑且施工强度也明显低于往年水平。而施工面积和新开工面积累计同比则分别下滑0.7个和0.5个百分点至-7.2%和-39.4%,土地购置面积同比则略上行0.4个百分点至-53.4%。考虑到房地产销售市场未见明确改善,房企融资端修复也尚需时日,我们预计竣工带动房地产开发投资当月增速的回升或并不具有持续性。

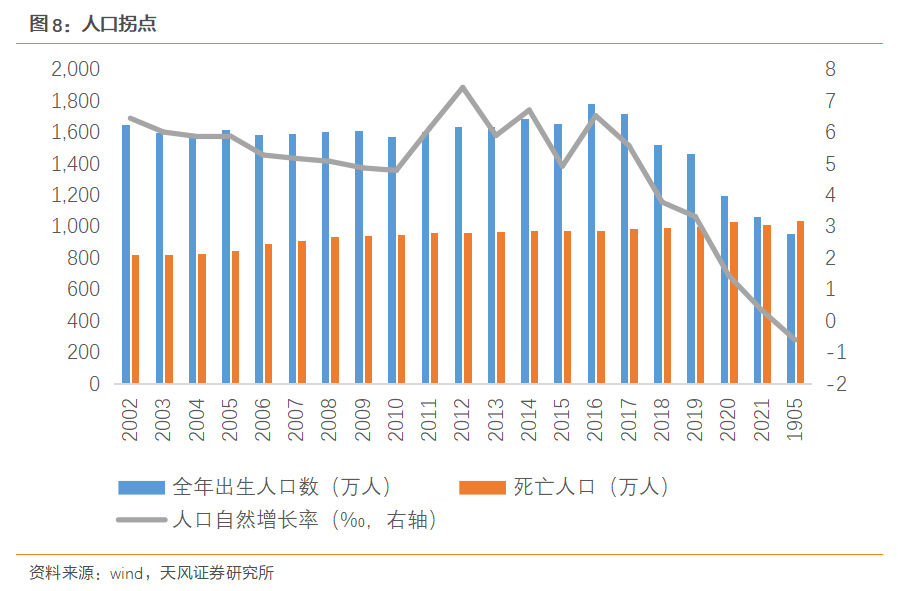

算不上意外的,是2022年中国总人口负增长。

2022年总出生人口降至956万人,总死亡人口升至1041万人,总人口减少85万人。

实际上在2021年,中国出生率就已经接近死亡率,出生率为7.52‰,死亡率为7.18‰,人口自然增长率仅为0.34‰。按照此前趋势来看,出生率的下降速度快于死亡率的提升速度,2022年总人口出现负增长并不意外。从过去几年趋势上看,出生率短期内很难止跌回升,意味此后中国总人口还会进一步减少。

2022年的上半年,部分省份就已经出现了总人口负增长的迹象。例如根据河南省政府披露的新生儿“两病”筛查数据计算,2021上半年、2022上半年河南省出生人数分别为41.1、37.2万人,同比下降9.5%,假设下半年出生人口增速与上半年持平、死亡人数与去年持平(实际大概率高于去年),则河南省全年总人口大概率将开始负增长。

根据我们在《地产下行的尽头:多少亿平是终点?——中国房地产市场的长期需求测算》中对中国人口数量的长期测算,2022年统计局公布总人口数据与我们的人口预测模型仅相差28万。另外按照统计局此前文章中的表述,人口调查时点开始于11月1日,历时应该在1个月之内,这意味着12月的人口变化或并未被纳入统计口径之中。

风险提示

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。