2022年全年,中国居民部门积攒了约6万亿“超额储蓄”,但其中大部分是由投资支出减少带来的“定期存款”。超额储蓄的释放与超额储蓄的来源和分布密切相关,国内超额储蓄主要来源于2020年的节约消费和2022年的投资性支出减少,且主要集中于高收入居民手中,这意味着明年超额储蓄的释放或明显偏低。

在疫情政策转变后,疫情带来的中长期不确定性快速过去,被疫情压制了接近3年的消费在后疫情时代能否顺利修复也决定明年的经济成色。而这三年间,消费意愿被压制带来的储蓄高增能否转化为消费高增,对明年消费修复的判断至关重要。

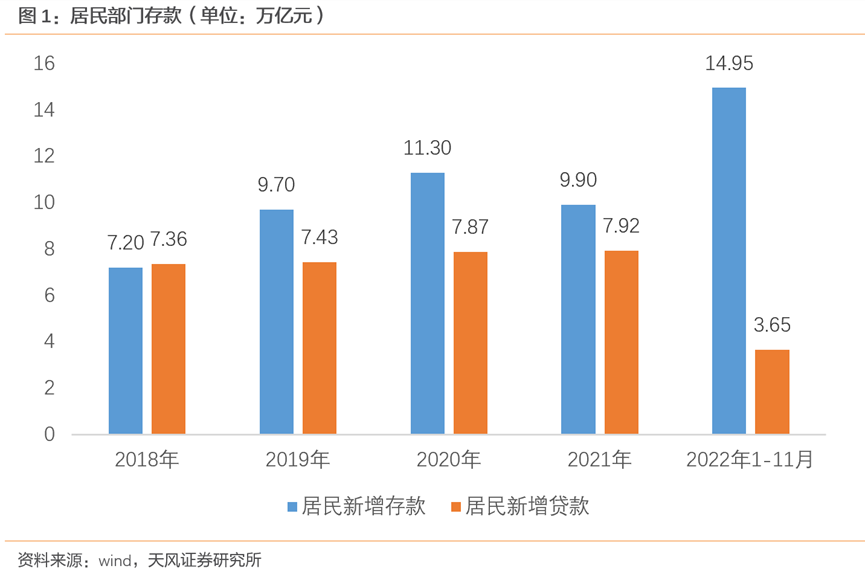

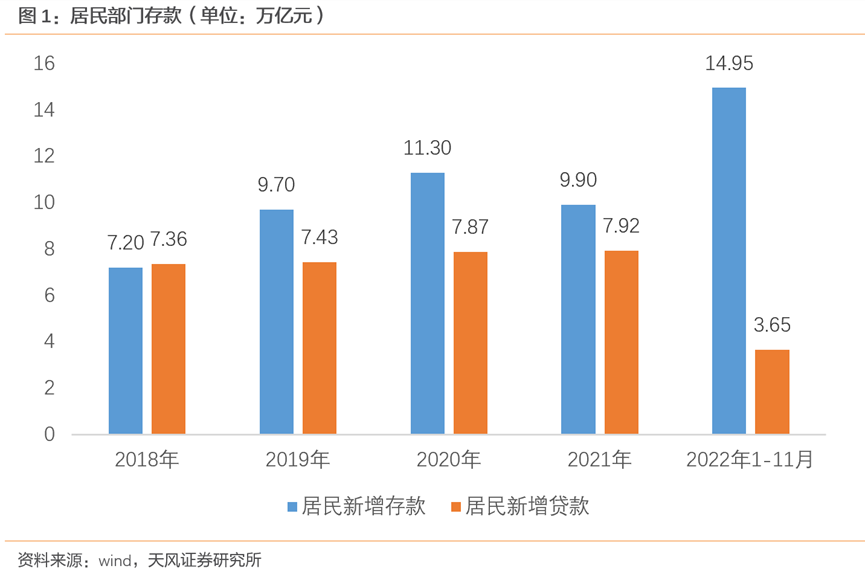

数据显示,2022年1-11月,居民部门新增存款14.9万亿,算上过去5年12月居民新增存款均值1.4万亿,2022年全年居民部门新增存款或超过16万亿,大幅高于往年水平(2019、2020、2021年分别为9.7万亿、11.3万亿和9.9万亿)。从居民部门的存款数据来看,2022年居民部门的超额储蓄规模或在6万亿左右。

疫情期间的“超额储蓄”能否转化成疫后的“超额消费”?在回答这个问题之前,我们需要先搞清楚约6万亿的超额储蓄是怎么来的,只有搞清楚了超额储蓄的来源,才能知道它的去处。

逻辑上讲,储蓄只是一个结果,是居民可支配收入减去消费性支出和投资性支出后的剩余用公式表达,储蓄=可支配收入-消费性支出-投资性支出。而消费支出和投资支出又均受收入预期、收入结构等因素的影响。所以究其缘由,超额储蓄的核心来源都在收入端,可支配收入增加、收入预期下滑、收入结构恶化——这三种原因,都可能造成储蓄上升。

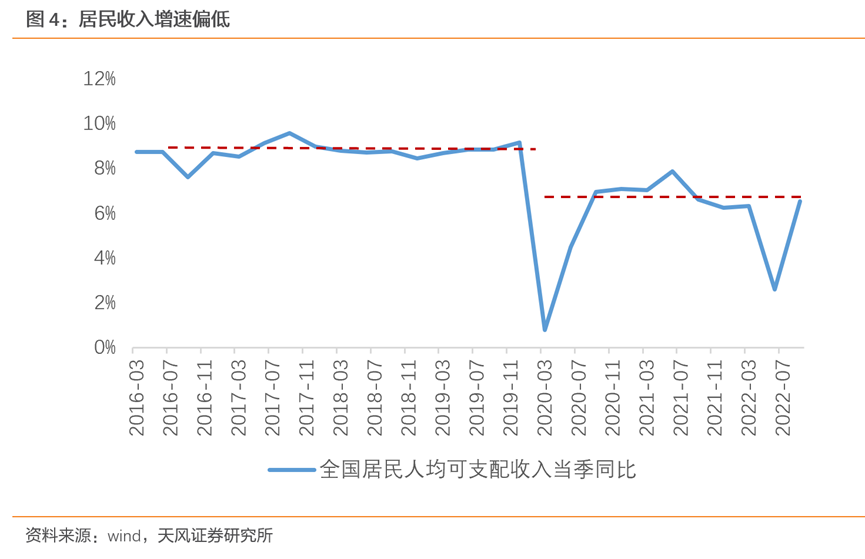

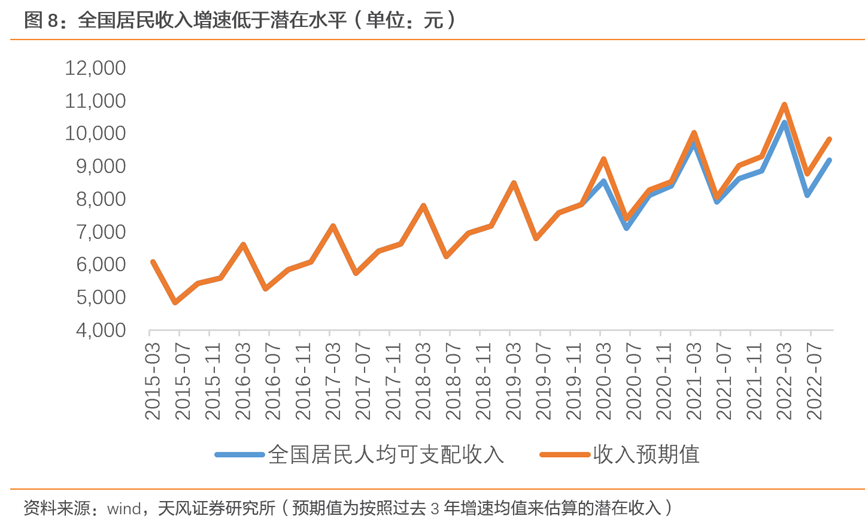

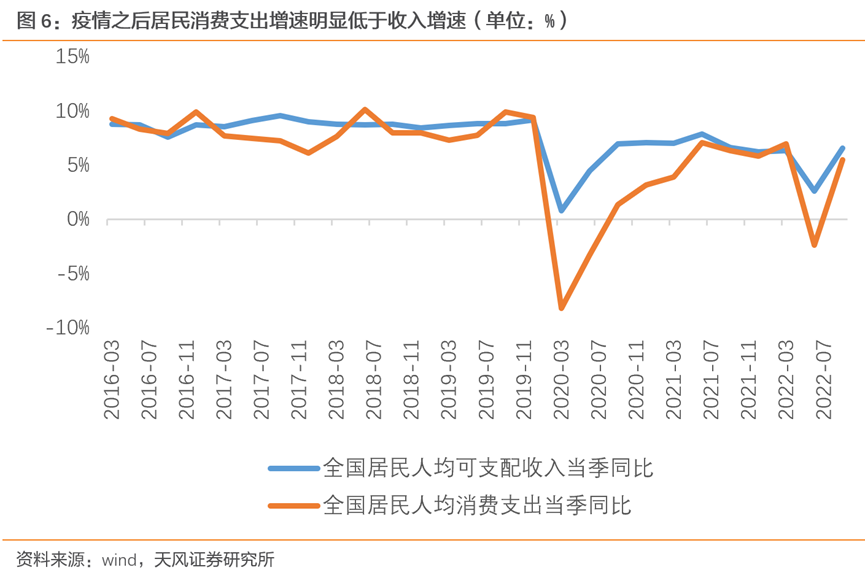

现实情况是2020年以来,居民部门收入增速一直低于疫情前水平。2020、2021和2022年居民可支配收入名义同比增速分别为4.7%、6.9%(两年同比)和5.3%,显著低于2019年疫情前水平8.9%的增速。

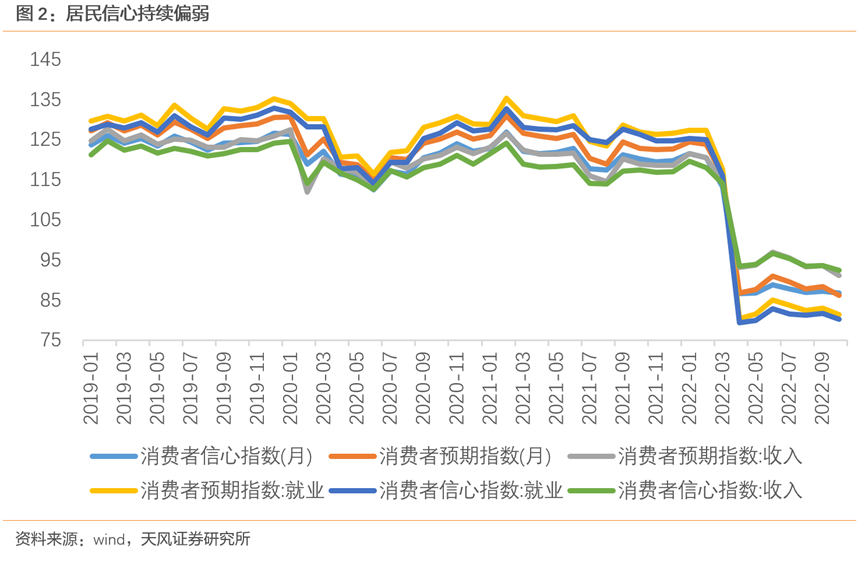

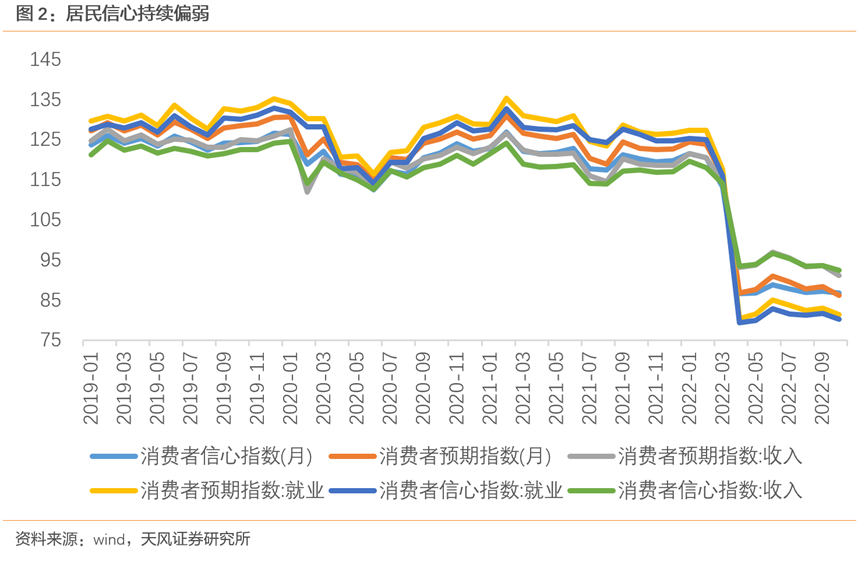

连续三年疫情也压制了居民的收入预期。2022年以来,受国内疫情影响,消费者信心指数、预期指数(均包括收入和就业两类)分别从1月的121.5和124.5下滑至4月的86.7和86.8。且4月之后,消费者信心指数和预期指数迟迟未重回疫情前水平,居民收入预期持续偏弱。

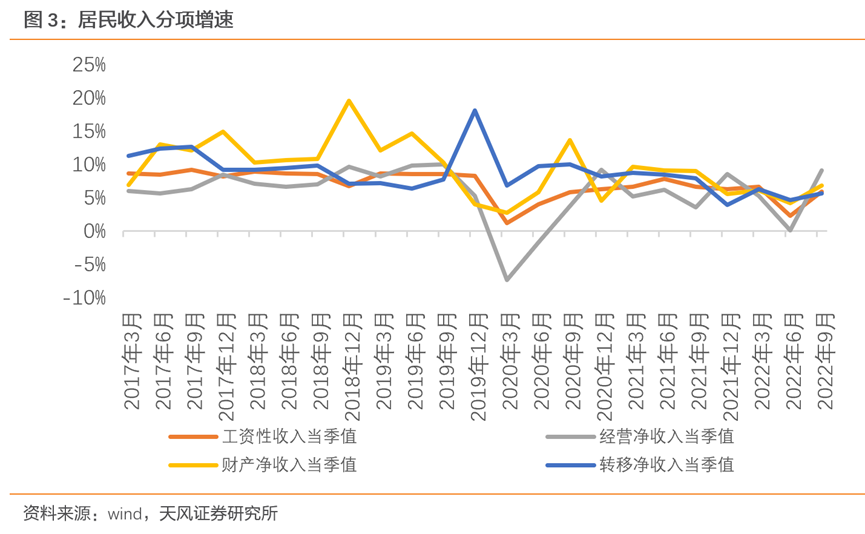

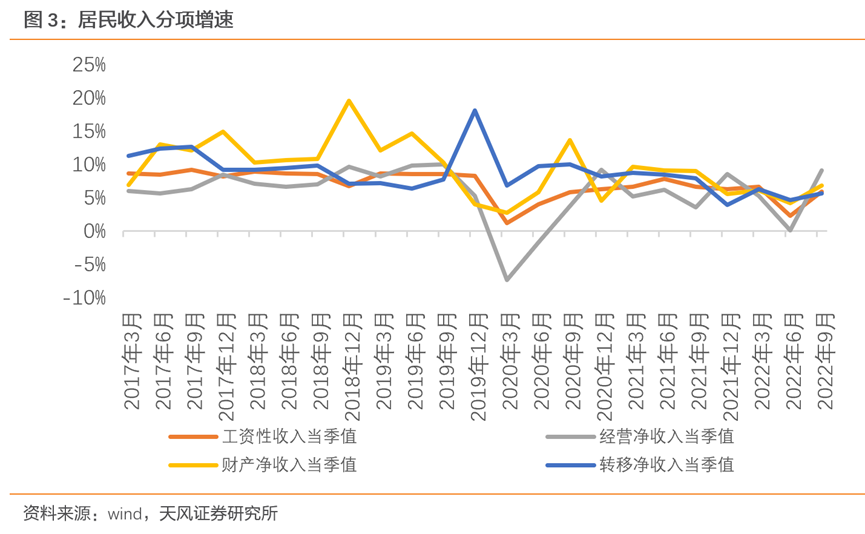

居民的收入来源结构也发生了变化。从收入来源看,疫情对居民经营性收入的影响最大,对工资性收入的影响次之。比如2022年2季度经营性净收入当季同比为0.1%,1季度为5.4%;工资性收入当季同比为2.3%,1季度为6.7%;财产净收入和转移净收入当季同比为4.2%和4.7%,高于工资性收入和经营性净收入。

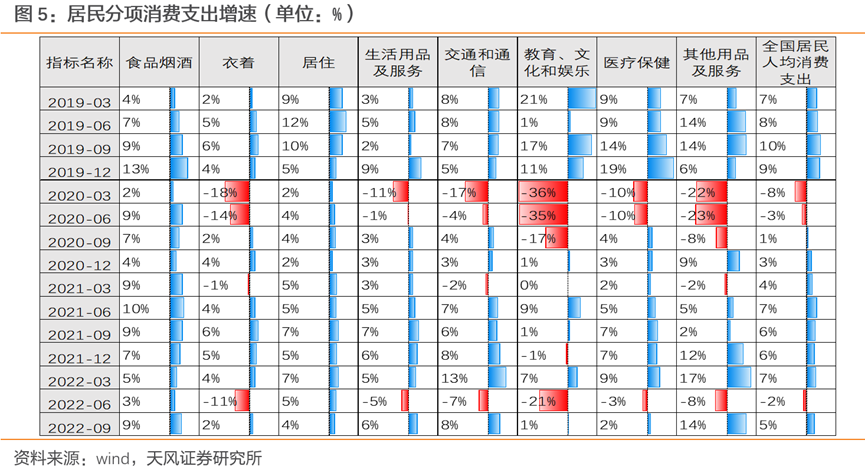

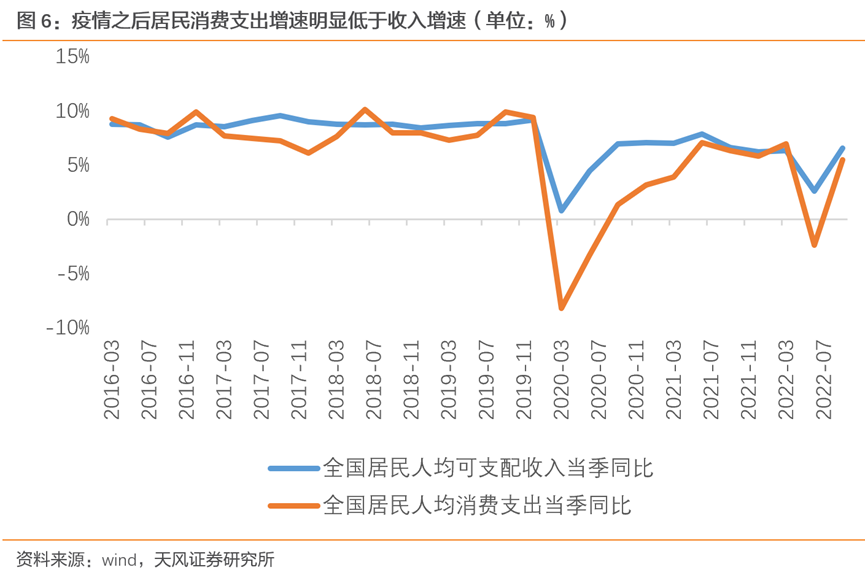

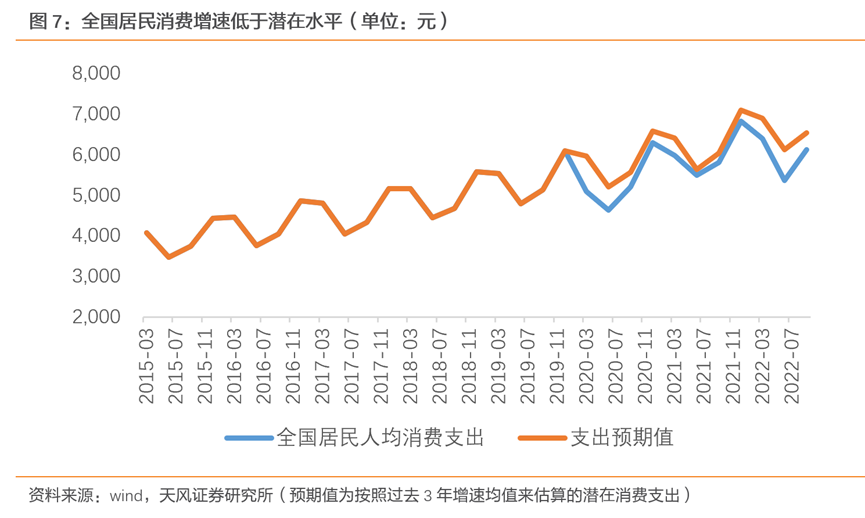

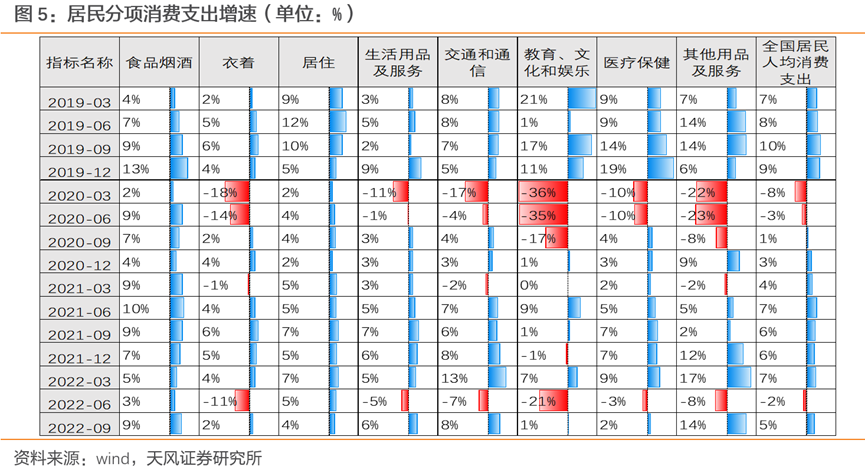

一方面,受收入预期转弱的影响,居民消费支出增速明显下滑,且同比降幅大于收入。在受疫情影响明显的2020年上半年和2022年上半年,居民人均消费支出累计同比仅-5.9%和2.5%,大幅低于疫情前8%左右的同比增速。分项结构中,食品烟酒、居住等必需品消费维持韧性,而教育、文化和娱乐、衣着等与线下消费密切相关的消费则偏弱。

根据2017-2019年3年增速均值或2019年增速估算,疫情以来居民部门通过减少消费支出累积的超额储蓄规模在5000-13000亿元左右,但这部分超额储蓄主要来自于2020年。而2022年由于居民部门收入下滑幅度大于支出,反而消耗了超额储蓄。

按往年均值估算,2022年前三季度居民可支配收入累计低于潜在趋势约1872元/1804元,消费支出低于潜在趋势约1648元/1756元,对应人均-224/-48元的额外储蓄,即今年前三季度消费减少或并未给居民部门带来超额储蓄。

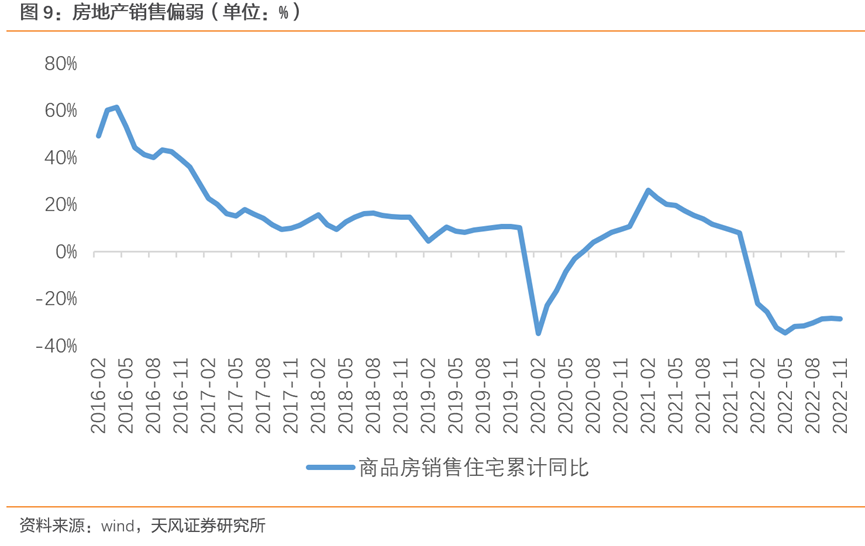

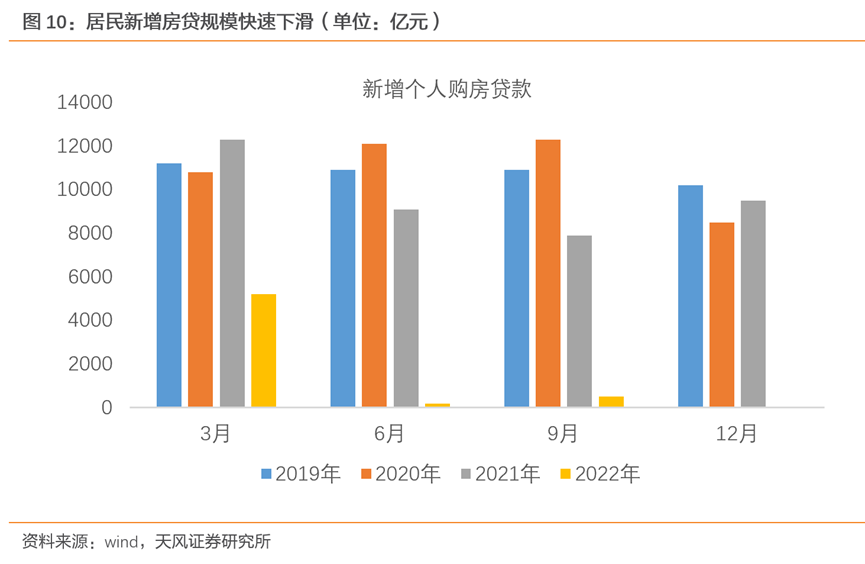

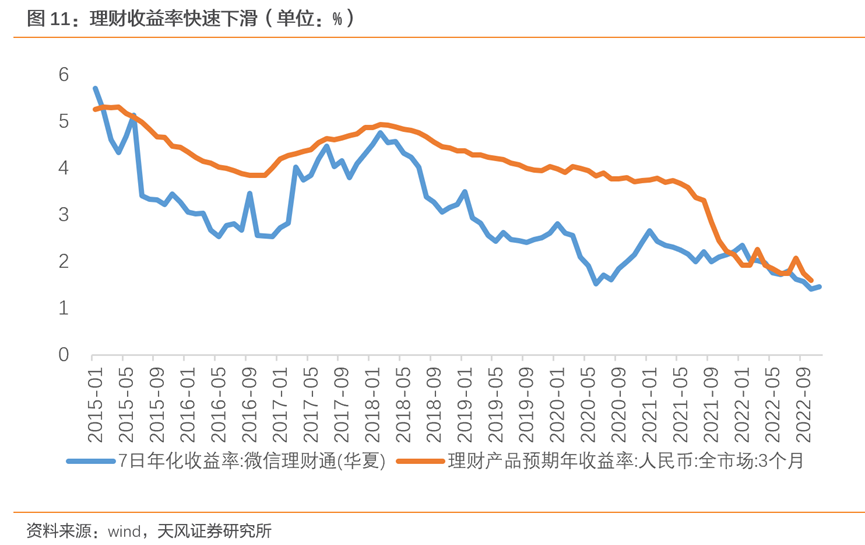

另一方面,房企爆雷和理财投资收益下行也造成居民部门减少了购房和理财等投资性支出,而这部分才是2022年超额储蓄的主要来源。

对比2020年疫情之后的房地产市场,彼时地产政策的边际放松推动销售快速上行,2020年商品房住宅销售额15.5万亿,同比上涨10.8%。而2022年受期房存在交付风险等因素影响,房地产销售快速下行,同时,前11个月商品房住宅销售额仅10.4万亿,同比下降28.4%。按照过去三年住宅销售额同比均值计算,2022年住宅销售额低于往年规模约5.6万亿左右,除去约占1/3的个人按揭贷款,居民购房类支出减少也带来了约3.7万亿的超额储蓄,这是今年6万亿超额储蓄的主要构成。

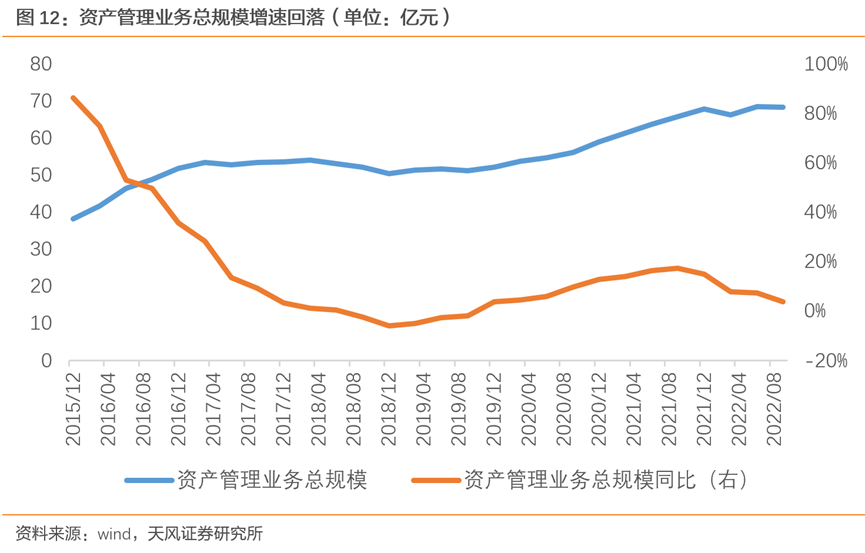

除房地产销售市场外,理财资金回流存款则补上了超额储蓄的另一块拼图。2022年资本市场波动加大,理财收益回落推动居民部门减持理财产品,资金回流存款,今年偏弱的资本市场收益也降低了居民部门购买基金等的意愿,基金规模增速在2022年明显回落。2019-2021年前三季度国内资产管理业务新增总规模分别0.8、3.9和6.9万亿,但是2022年前三季度资管业务仅新增0.5万亿,大幅低于过去三年均值水平。

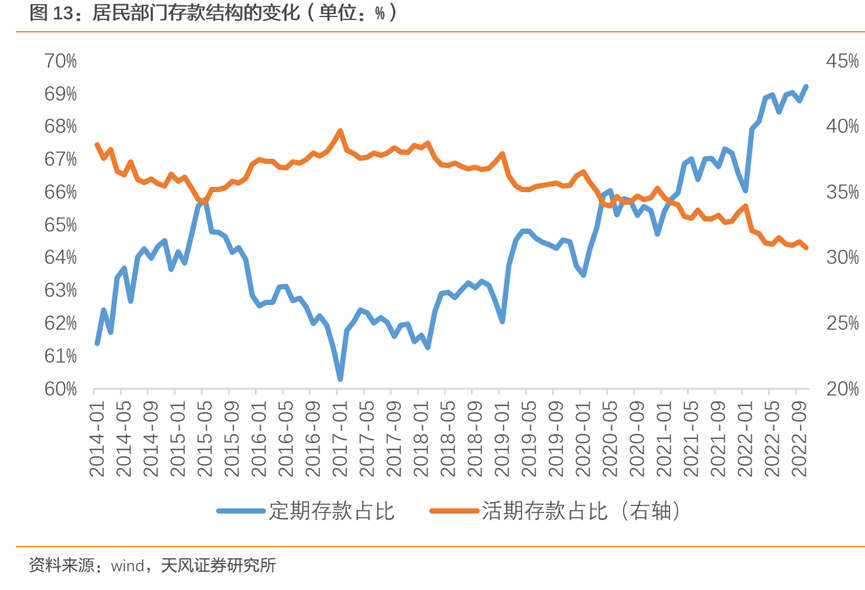

这部分超额储蓄对应了今年居民存款的定期化趋势。从存款结构上看,2022年1-10月新增人民币活期存款1.2万亿(过去三年均值为1万亿),与过去均值水平接近。新增定期存款11.5万亿(过去三年均值为7万亿),超额增幅接近4.5万亿。这也推动居民定期存款占比持续上行,2022年10月金融机构人民币存款中,住户部门定期存款占比达到了69%,创近年来新高。

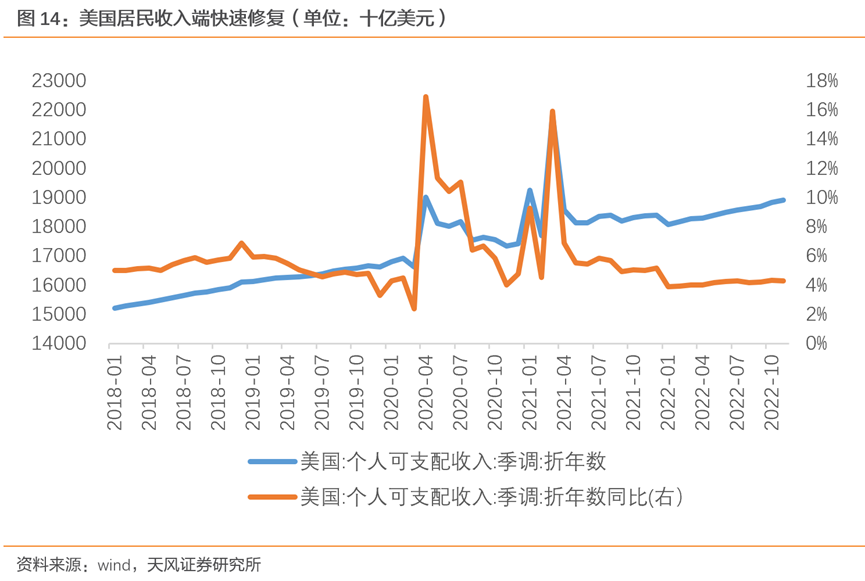

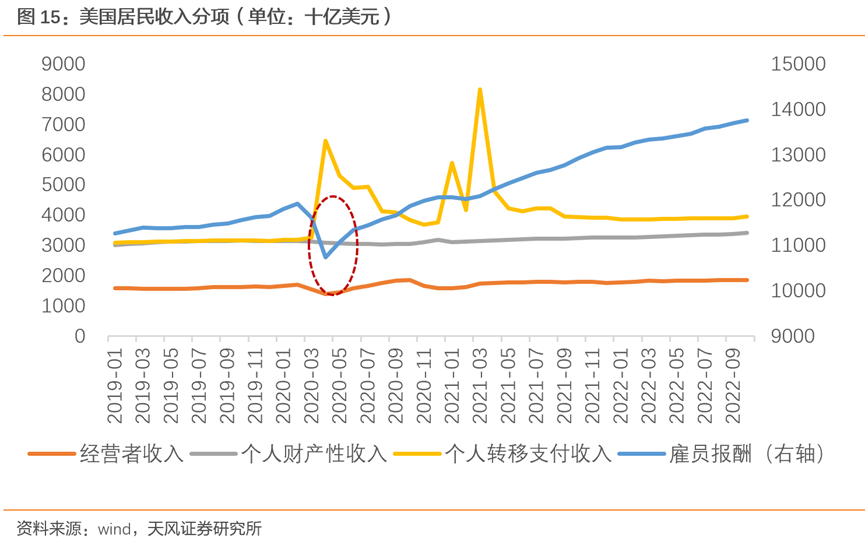

对比2020年之后美国居民的收入情况和超额储蓄情况,可以看到,疫情以来中美两国居民的超额储蓄来源存在明显差异。

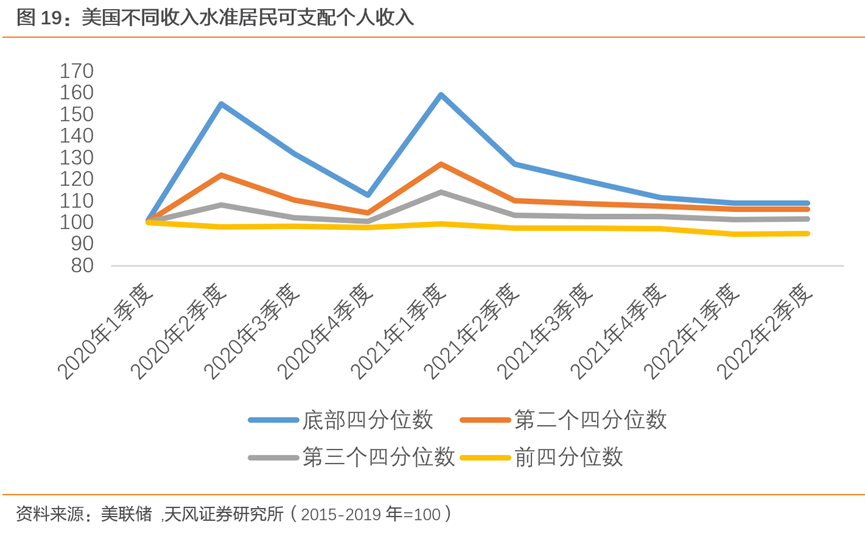

受益于大规模的财政转移支付,疫情以来美国居民实际收入快速增长,2020年和2021年全年美国个人可支配收入同比分别上涨7.4%和5.9%,高于2017-2019年5%的均值水平。

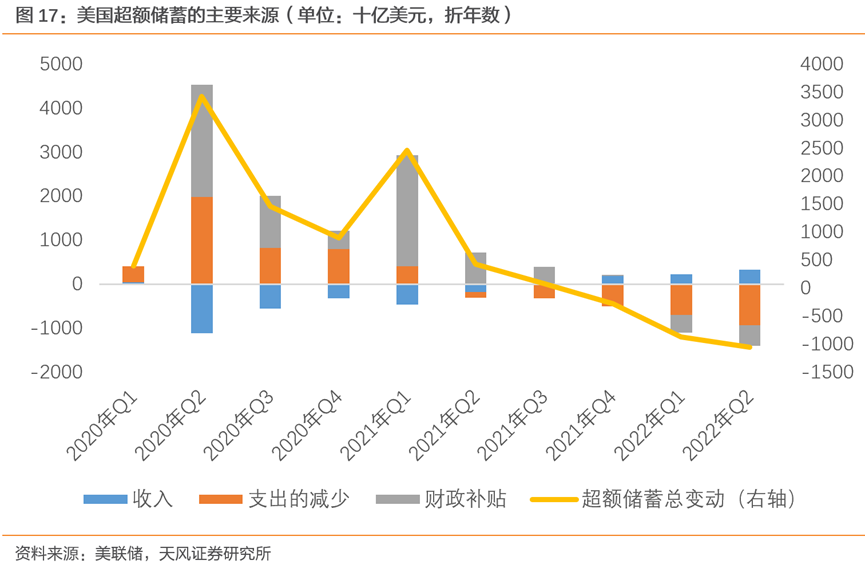

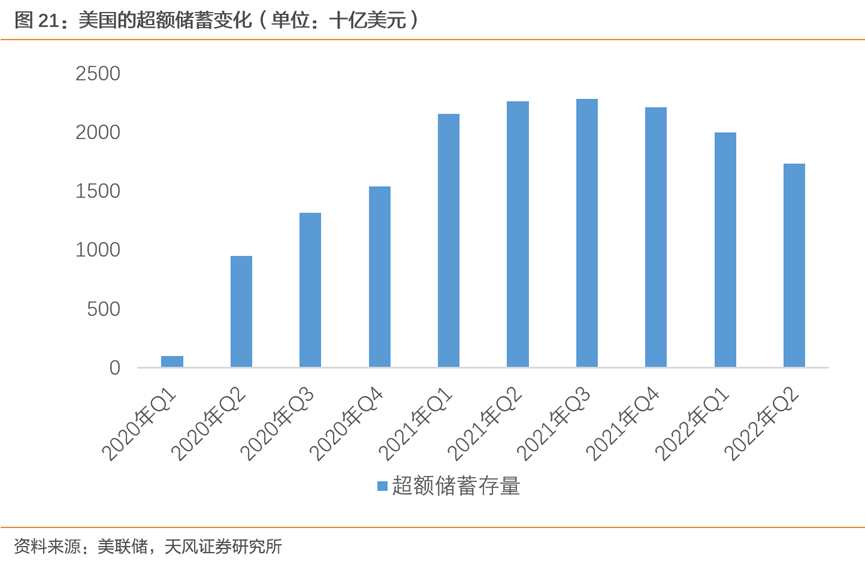

一是美国政府向居民部门进行了多轮大规模财政转移支付,2020年至2021年2季度期间,美国居民积累的2.3万亿美元超额储蓄,其中财政补贴贡献了约1.8万亿美元。

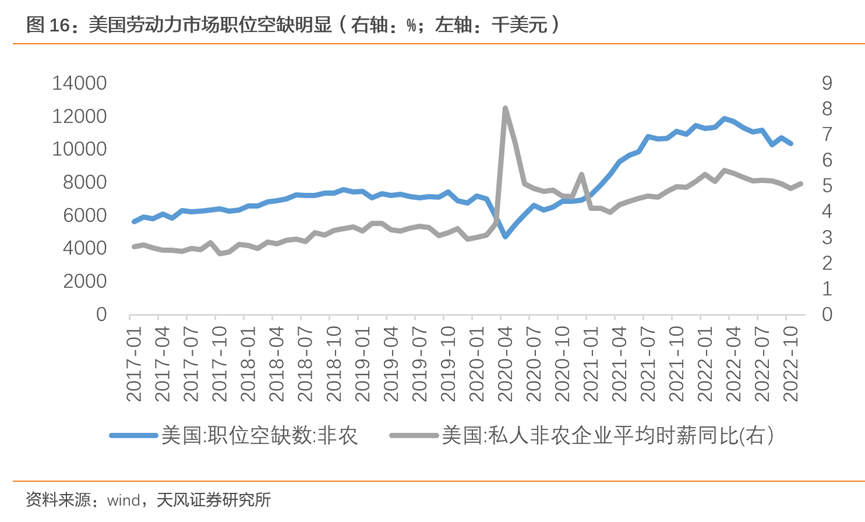

二是薪资增速快速修复。疫情后美国劳动力参与率从2019年12月63.3%快速下滑至2020年4月的60.2%,一直到2022年11月(62.1%)也未修复至疫情前水平。同时美国职位空缺数从2019年末的674万人最高上行至2022年3月的1186万人。劳动力供不应求推动美国居民工资快速上行,2020-2022年12月时薪同比月均值为4.89%,高于2017-2019年同比月均值1.9个百分点。这在财政补贴结束后,支撑了美国居民收入端修复。

对应于疫情以来美国居民的超额储蓄来源也可以分为两部分。

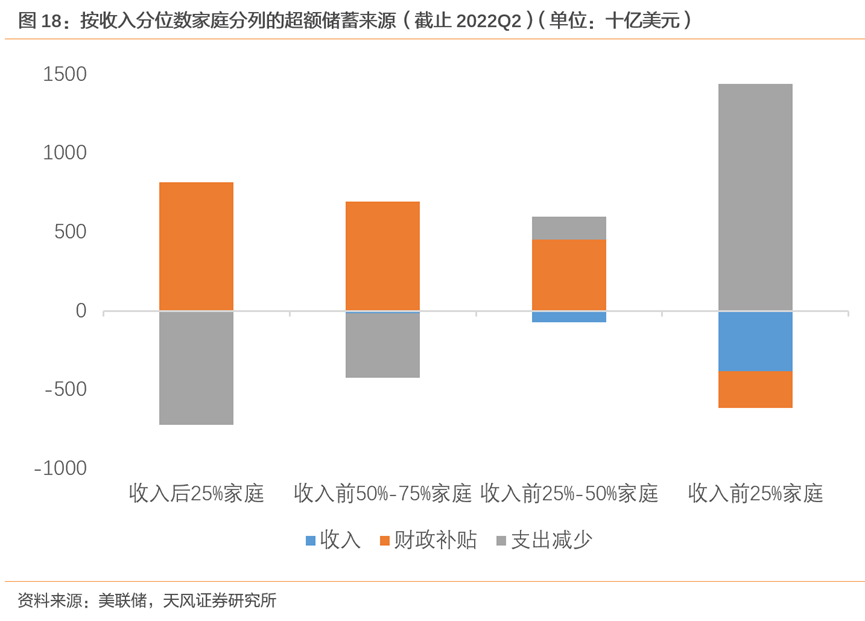

一部分超额储蓄来源于政府财政转移支付带来的收入增加,这部分超额储蓄主要集中于美国低收入群体。截止2022年2季度,收入后50%分位家庭的超额储蓄主要来自于接近1.5万亿美元的财政转移支付。

另一部分超额储蓄来源于居民收入预期下降带来的消费减少,这部分超额储蓄主要集中于美国高收入群体。高收入家庭在疫情后的消费连续七个季度低于2015-2019年的趋势水平,截止2022年2季度,收入前25%分位家庭通过减少支出积累了约1.4万亿美元的超额储蓄。

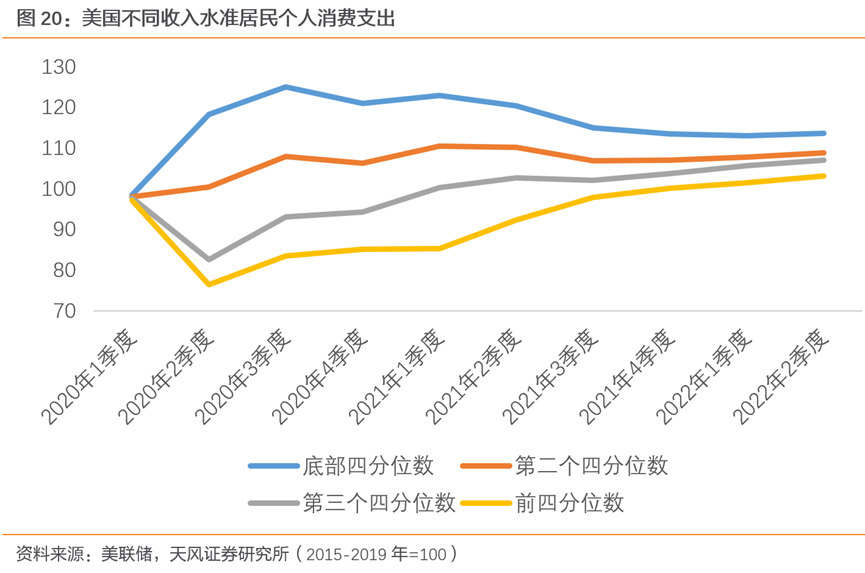

从美国家庭收入和支出数据上看,受益于财政转移支付的低收入群体(收入后25%分位家庭),可支配收入明显上涨,消费较快修复。2020年2季度美国低收入居民消费支出从1季度的98.5跳涨到118.3(指数化后的指标,2015-2019=100),并在2021年1季度达到了123.1,此后随着财政转移收入下滑,消费随之回落。

但美国高收入群体(收入前25%分位家庭)不是财政补贴的主要目标人群,收入承压,消费修复缓慢,高收入群体消费支出到2021年四季度才修复至疫情前水平(指数达到100),且后续修复高度较低,到2022年2季度也仅有103。

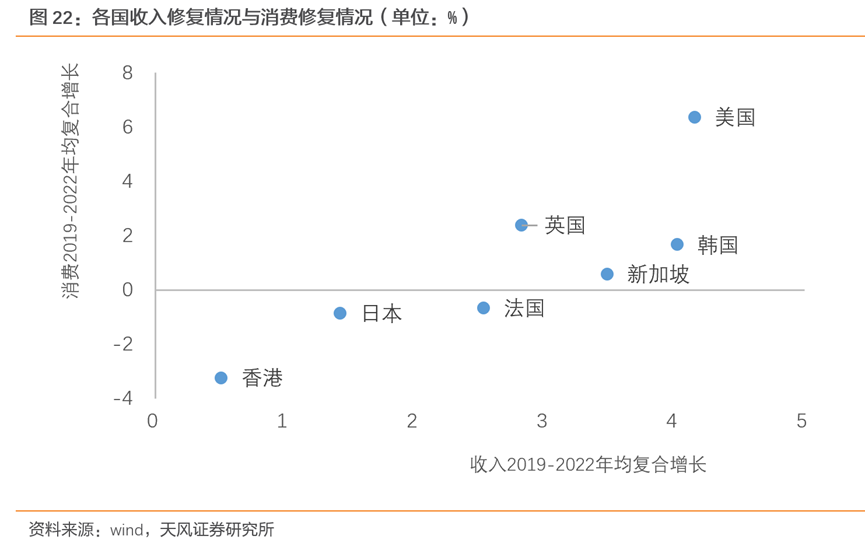

从这个角度看,转移性收入能够有效地刺激居民消费修复,而由收入预期下行带来的超额储蓄对消费的支持力度明显偏低,因为这部分存款本身就是依靠减少消费而来的。因此,消费的修复往往以收入的修复为前提,除非直接发钱,否则只有等到居民收入预期好转时,超额储蓄才有可能转化为超额消费。

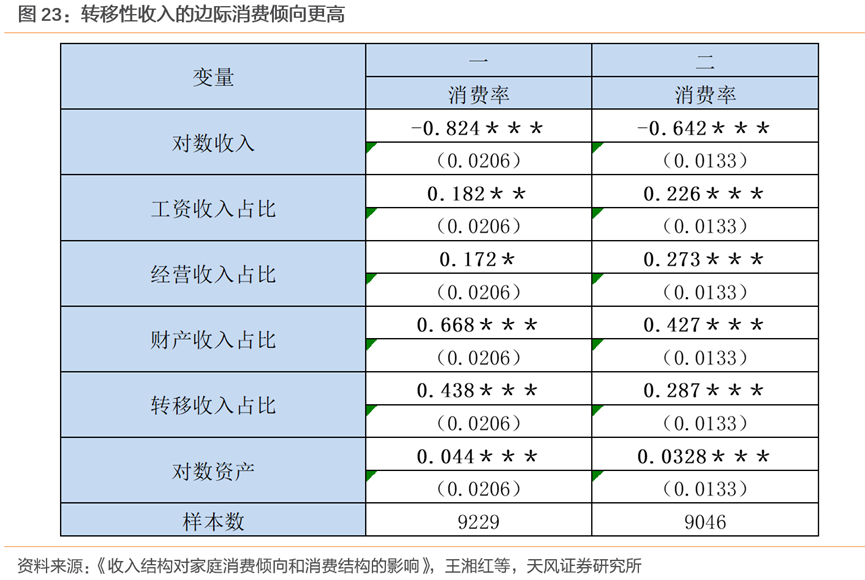

国内研究经验也证实了不同收入来源对消费的影响存在差异——转移性收入和财产性收入的边际消费倾向显著高于工资性收入和经营性收入,且工资性收入和经营性收入更多用于居住等生活必需支出,财产性收入和转移性收入则用于提高众多子类消费。

这点从收入来源上容易理解,转移性收入和财产性收入类似于“意外之财”,居民在使用时往往更加大方,且在用途上则更偏向于改善性、临时性支出;而经营性收入和工资性收入是劳动所得,收入来源稳定,主要被用于日常性开支。

相比于美国家庭的超额储蓄主要来源于——低收入家庭的财政转移收入和高收入家庭的节约消费,中国家庭的超额储蓄主要来源于——2020年的消费大幅下滑和2022年的投资性支出下滑。

投资性支出减少带来的超额储蓄,基本对应了2022年大幅上升的“定期存款”,这部分资金的规模约4.5万亿,后续也主要用于购房、理财等投资性支出,如2022年房地产销售市场受期房交付风险的影响居民购房支出大幅减少,一部分被压制的购房需求可能后置到2023。

由减少消费支出而带来的储蓄,也可以称为“预防性储蓄”,按照上文的估算,这部分资金的规模约5000-13000亿左右,未来能转变为消费的储蓄也主要是这部分,至于有多少能变成消费,取决于储蓄的分布情况以及居民未来的收入预期。

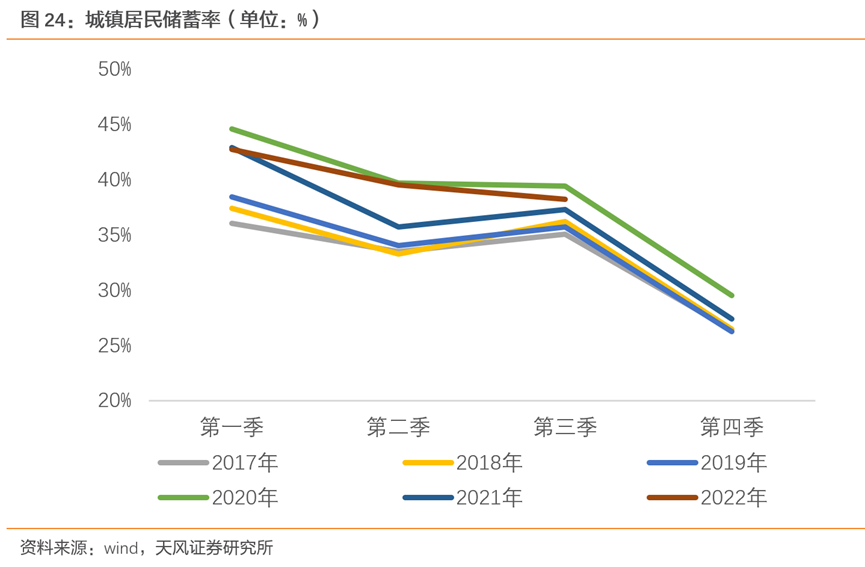

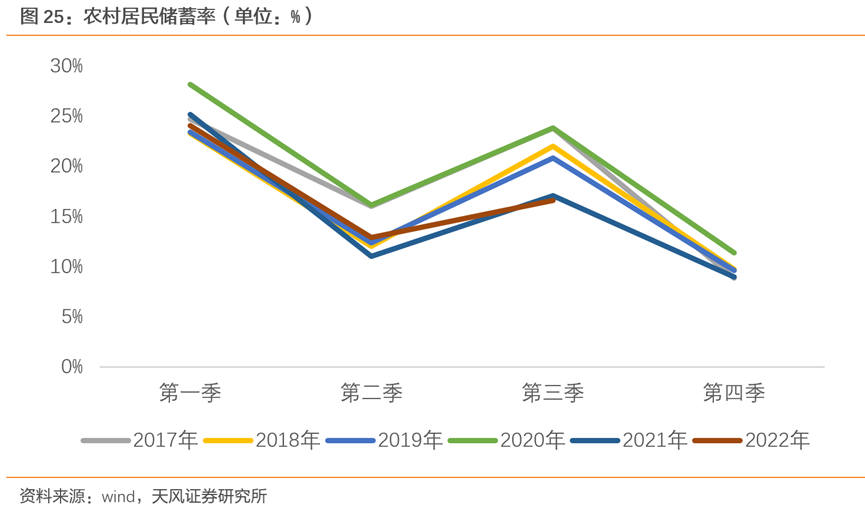

从储蓄率的分布来看,国内居民部门的超额储蓄主要集中在城镇人群/高收入人群手中。

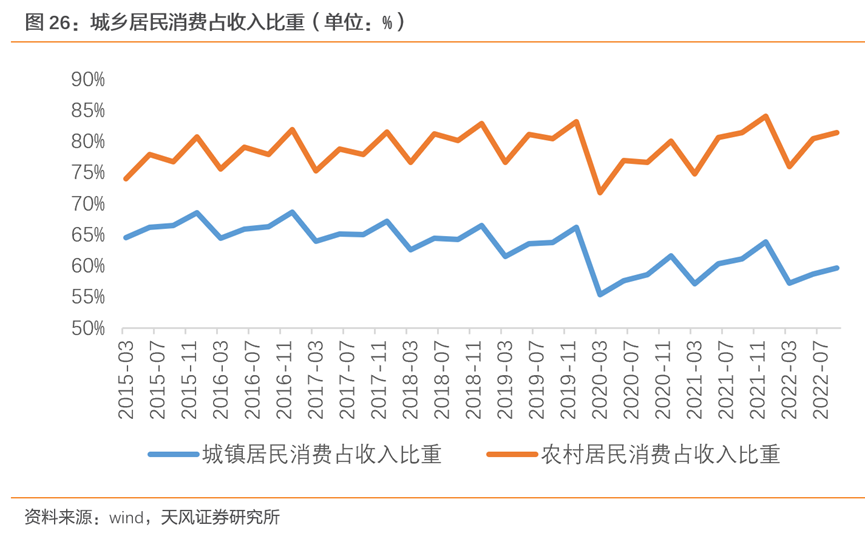

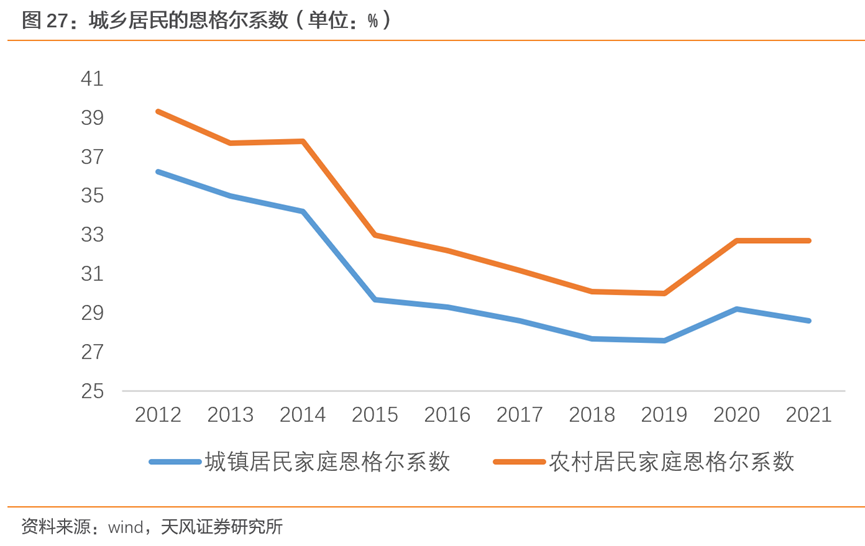

数据显示,2022年城镇居民疫情期间储蓄率明显高于疫情前,但是农村居民储蓄率略低于疫情前水平。这与农村居民支出刚性有关,2022年前三季度,城镇居民人均消费支出占可支配收入的比重为59.7%,农村为81.5%。2021年城镇居民的恩格尔系数为28.6%,农村居民为32.7%。在收入下滑时,农村居民消费刚性,只能减少储蓄。而城镇居民因可选类消费占比高,收入下滑时可以降低可选消费支出,储蓄率不降反升。

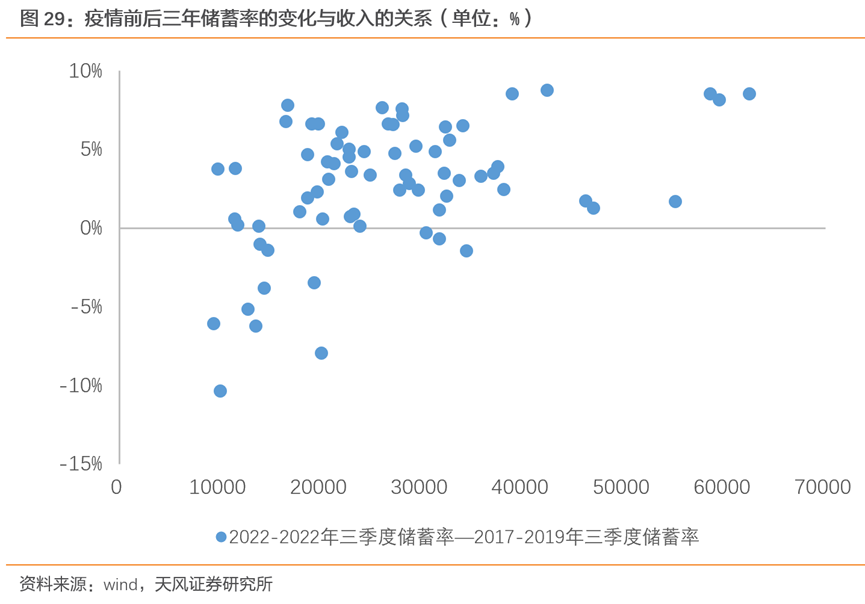

和城乡差异表现一致,中国高收入群体的储蓄率也高于疫情前。数据显示,疫情前后储蓄率的变化与居民可支配收入正相关,中国高收入群体疫情以来的储蓄率均值高于疫情之前,而中国低收入群体疫情以来的储蓄率低于疫情前。

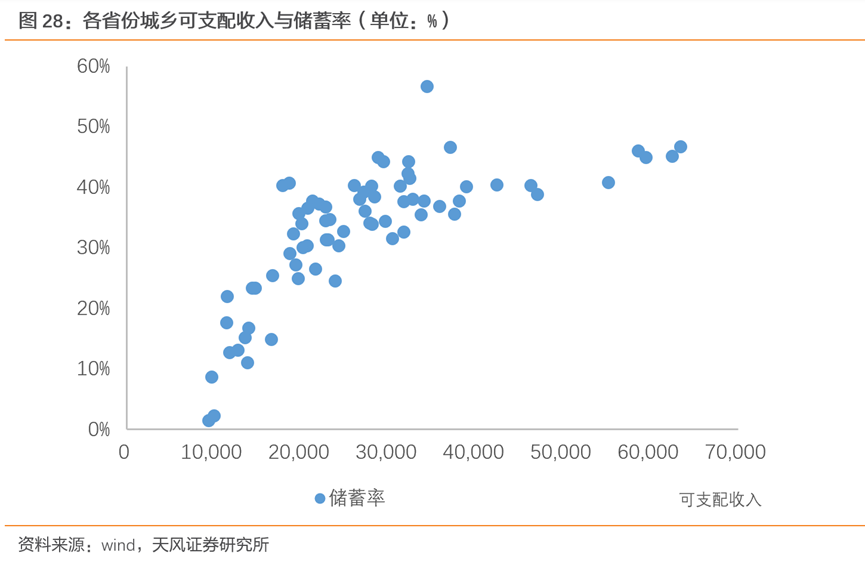

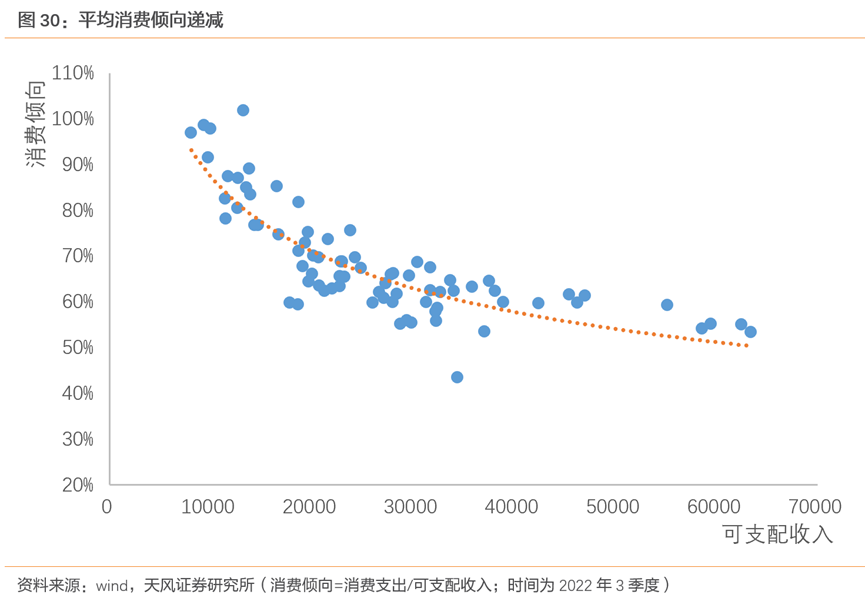

数据还显示,随着居民可支配收入水平持续上行,居民平均消费倾向会从接近100%(如2021年甘肃农村居民人均可支配收入1.14万元,人均消费支出1.12万元)逐渐下滑至50%左右。对于居民部门而言,高收入群体的边际消费倾向低,但持有超额储蓄规模大,对消费的支持力度弱;低收入群体的边际消费倾向高,但持有超额储蓄规模小,且部分低收入居民的储蓄率低于疫情前水平。这种结构上的分化会降低超额储蓄对消费的支持力度。

从预期数据上看,目前居民部门的收入预期依旧偏弱,四季度央行调查问卷数据显示,2022年4季度居民部门收入感受指数和就业感受指数相比于三季度分别下滑3.2个和2.3个百分点,收入信心指数和就业预期指数分别下滑2.1个和2.3个百分点,仅有44.4%和43%。考虑到明年1季度国内尚处于本轮疫情的尾声、海外需求下滑拖累出口等,居民收入和信心的修复或需要更长的时间,这也会对超额储蓄释放形成制约。

第一,消费的领先指标从疫情变为收入,收入修复是明年消费修复的前置条件,收入预期和收入来源都会影响消费修复。“劳动所得”(工资性收入、经营性收入)的修复利好必需消费,“无偿所得”(转移性收入、财产性收入)能够更有效的刺激居民增加可选消费。

如果明年居民收入修复主要靠工资性收入和经营性收入,而消费券只是锦上添花,则必需消费的修复更乐观,可选消费修复或较缓慢;如果明年财政加大对居民的直接转移支付,或者资本市场的赚钱效应能带动居民财产性收入提高,则可选消费将有更好表现。

第二,超额储蓄能否变为超额消费,与储蓄的来源有关。中国居民部门的超额储蓄主要来源于2020年减少消费支出而增加的“预防性储蓄”和2022年减少投资支出而增加的“定期存款”。未来能转化为超额消费的主要是“预防性储蓄”,这部分估算规模在5000-13000亿左右,对应社零1.1-2.9个百分点。至于能多大程度转化为消费,与居民的收入预期和储蓄的分布结构有关。

第三,目前国内超额储蓄或主要集中于高收入群体,而低收入群体的收入端明显承压且缺乏财政转移收入来源,2022年储蓄率不升反降。明年高收入群体的收入预期改善,储蓄率回落,高端可选消费如奢侈品消费有望率先改善,但是高收入群体的边际消费倾向低,对整体消费反弹的支持力度有限。明年低收入群体的实际收入修复,储蓄率可能先回升,初期部分收入可能用于回补近年来低收入群体的储蓄下降,这意味着低收入群体的初期消费力度偏弱,但如果收入能有持续改善,未来必需消费或将得到持续支撑。

风险提示

国内疫情演变超预期,居民消费意愿修复速度偏慢,超额储蓄估算依据往年均值增速具有一定主观性。

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。