【天风研究·固收】 孙彬彬/隋修平 (联系人)

地产与利率的关系,我们团队在前期报告(《如何从地产逻辑辨析利率位置?》,20221115)已有相关分析,地产投资和利率总体有着高度吻合的底部一致性。

2023年地产投资会如何?

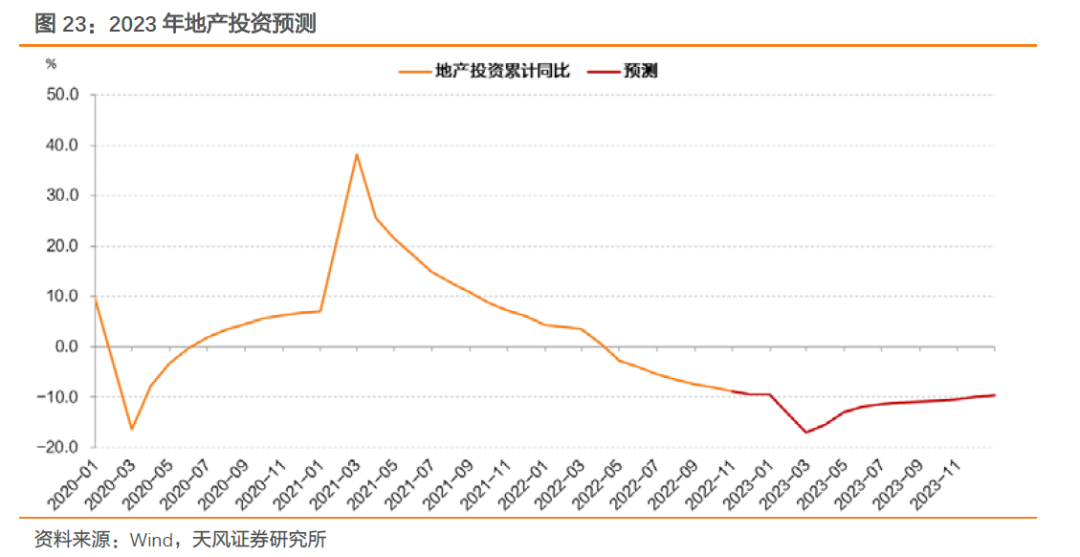

对比借鉴2014-2015,结合当前实际情况,我们预计2023年地产投资大概率从“探底”转向“筑底”,政策传导有拉长的可能。

数理测算,中性预期下,2023年地产投资增速约-9.6%,累计同比节奏前低后高,但总体形态是一个比较平缓的底部。这就决定了2023年总体基本面还是一个弱复苏的状态。

当然,如果2023年下半年地产投资回升,债市可能面临新的压力。

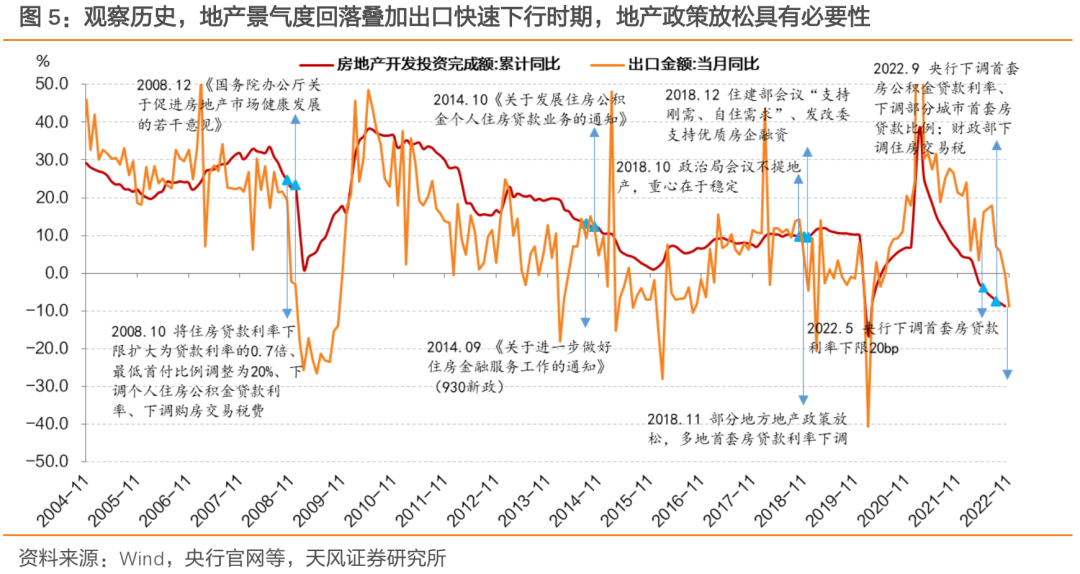

11月中旬以来地产放松政策频频出台,能否扭转地产困境?政策是否存在进一步放松的可能?明年地产投资怎么看?我们先从政策诉求入手。

2016年以来,房地产市场调控始终坚持“房住不炒”,二十大报告中再度明确这一基本定位,力求完善房地产发展长效机制。自2016年中央经济工作会议首次提出“房住不炒”,到2019年7月政治局会议明确提出“不将房地产作为短期刺激经济的手段”,再到疫情以后提出的“三道红线”、贷款和土地两集中等政策,都是为了抑制房价过快上涨、弱化住房金融属性的同时强化居住属性,防止房地产过度金融化、泡沫化。

但“房住不炒”并不意味着去地产化,政策核心诉求在于稳定。房地产一方面关乎民生,住房问题关系到千家万户的立身之地、安居之所;另一方面关乎发展,房地产在国民经济中占比高、产业链条长、牵涉行业广泛,且与社会信用和地方财力息息相关,因此政策诉求在于保证房地产市场平稳健康发展,而非失速下行。

发展仍然是解决一切问题的基础和关键。从三期叠加到三重压力,从供给侧改革到高质量发展,我们党的发展理念随着发展阶段、发展任务的变化,不断与时俱进、丰富创新。

“房住不炒”总方针毫无疑问要坚守,但地产困境愈演愈烈、基本面压力进一步加深的情况下,各项工具运用需要适应当前经济节奏和地产阶段性特征。正如2015年中央经济工作会议针对地产的表述,“要取消过时的限制性措施”。

更进一步,当前“三重压力”并未缓解,出口增速转入负增长,因此稳地产具有必要性和紧迫性。

2.1. 定性角度,地产销售与投资会快速修复吗?

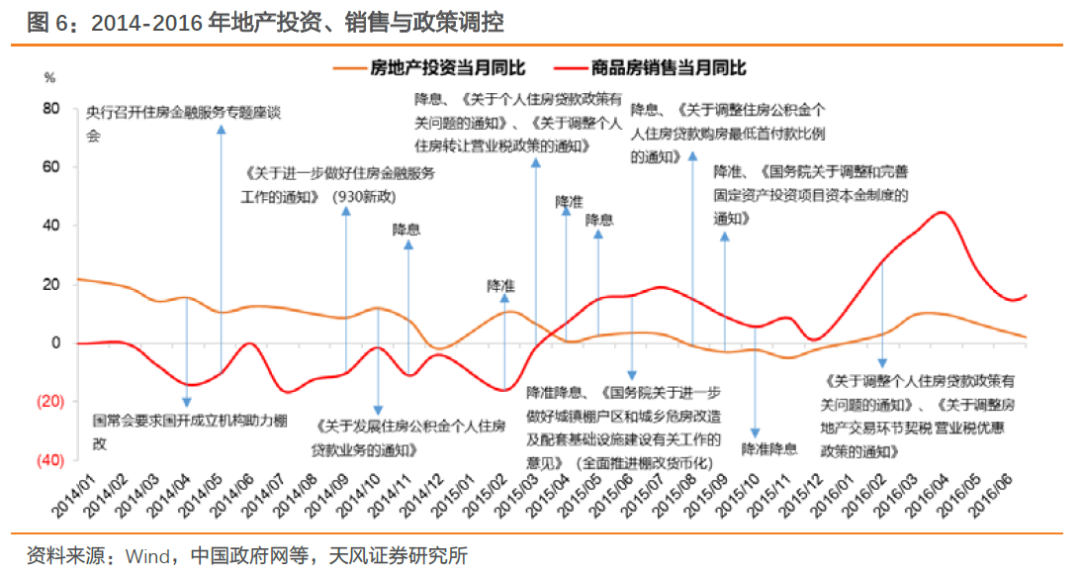

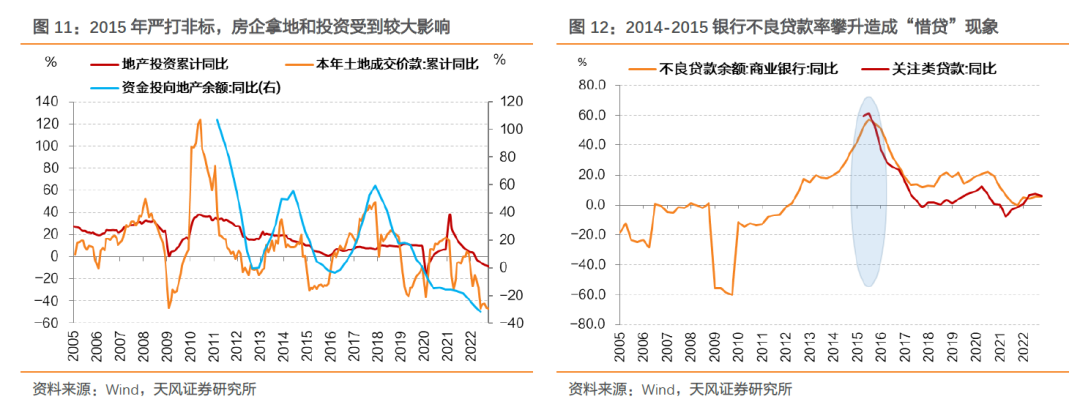

首先观察历史,2014年“930新政”以后,商品房销售于2015年2月见底;房地产投资于2015年11月见底。也即政策放松后销售和投资分别历时5个月、14个月后开始回升。

但需要注意,2015年商品房销售见底后并非持续回升,2015年下半年销售当月同比仍有阶段性回落,导致全年商品房销售增速回升斜率有限。

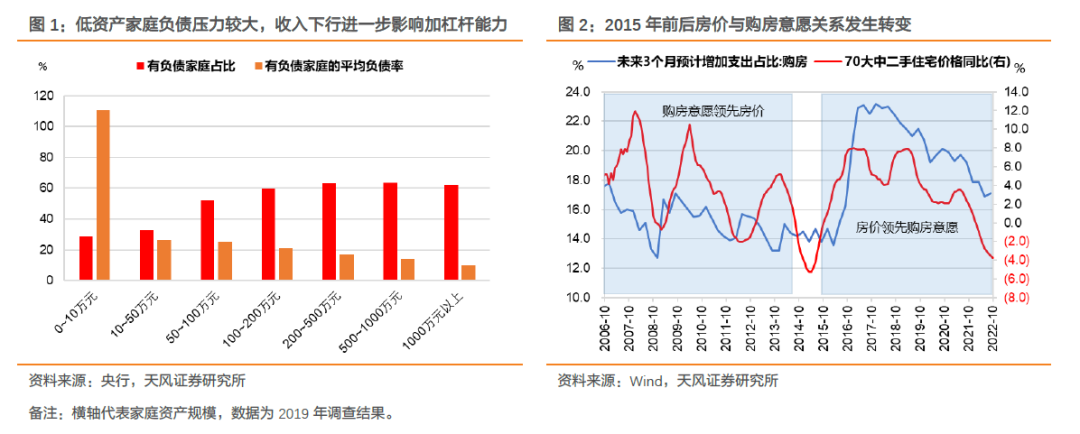

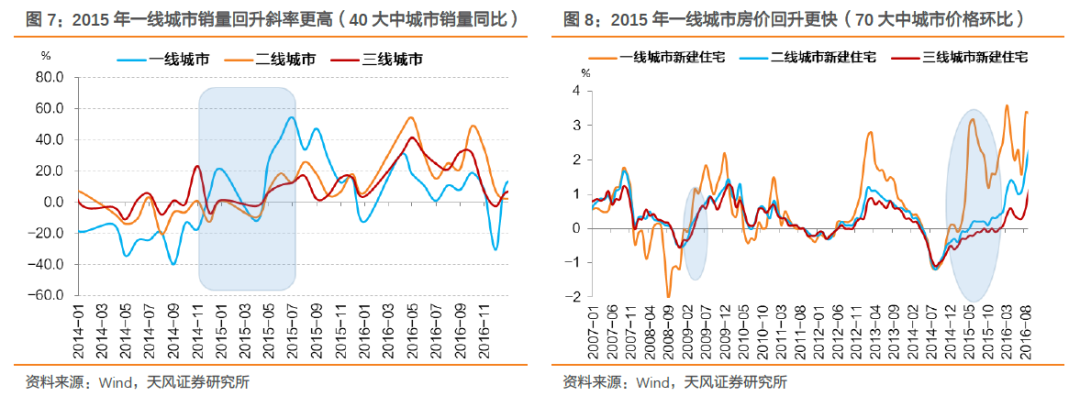

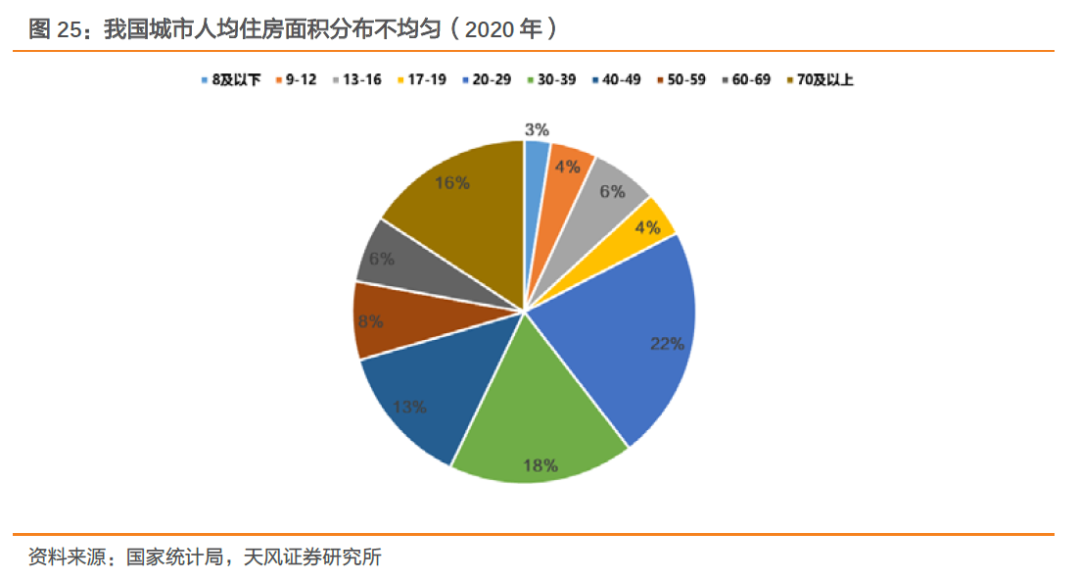

究其原因,一方面在于住房刚需回落、以及刚需人群购买力不足。我们在团队前期报告(《地方购房政策放松怎么看?》,20220301)中指出,长期内商品房销售与人口和城镇化率有关,我国适龄住房人口从2009年到达拐点、2012年转入负增长区间;城镇化提升斜率也在2015年到达拐点。此外,次贷危机后房价经历两轮大幅上涨,刚需人群购买力有限。

另一方面,住房投资属性凸显,也就意味着房价不涨、居民不买。

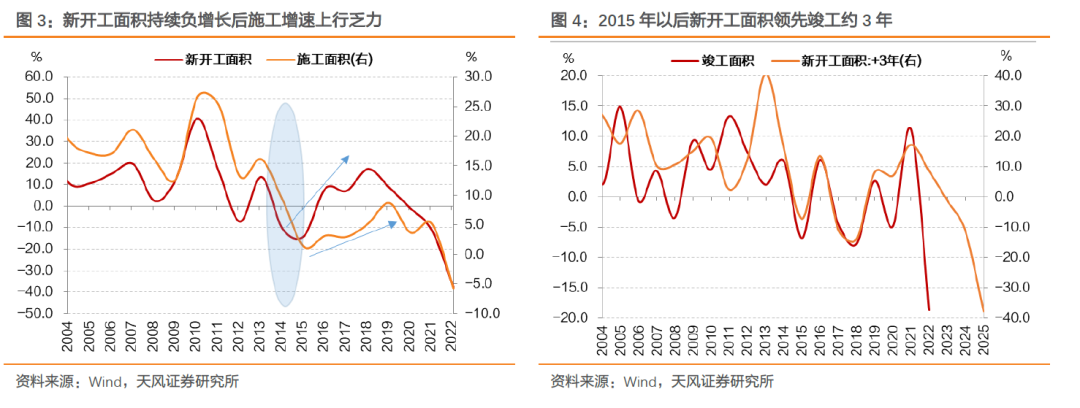

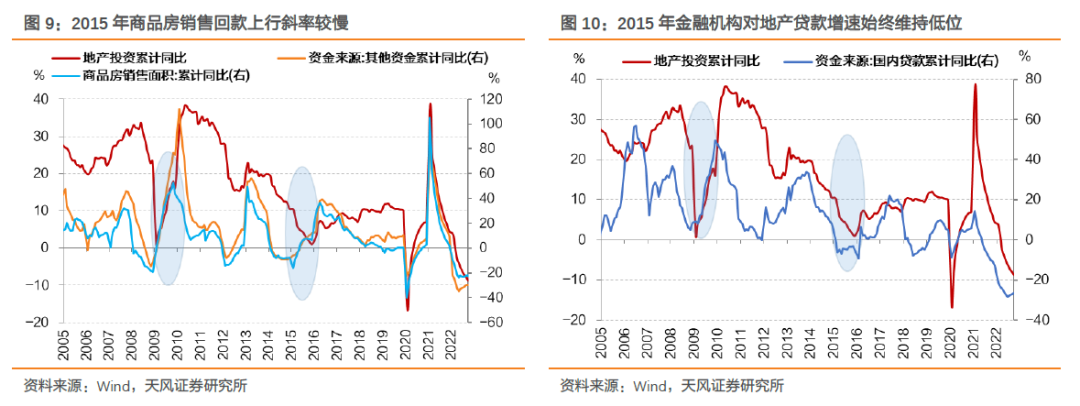

从地产到位资金来看,2015年商品房销售上行斜率偏缓,是销售到投资传导钝化的主因。

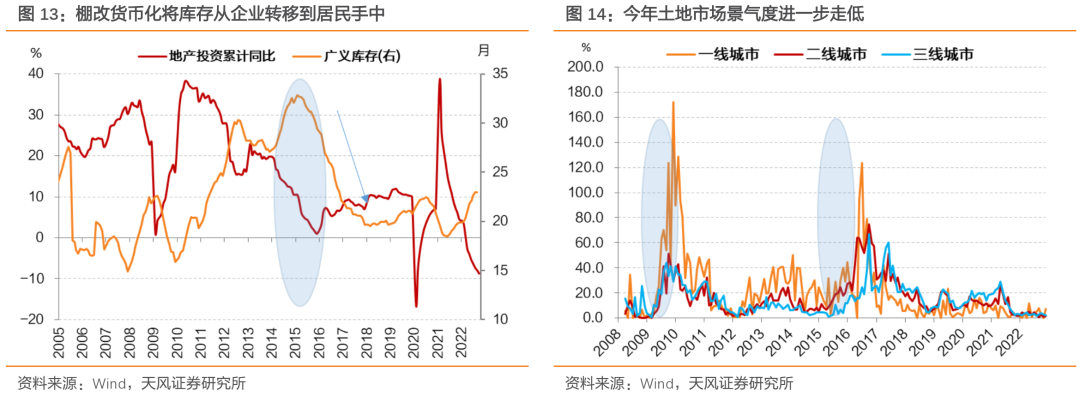

第二,2015年房企库存较高、去化速度较慢,现金流压力较大、扩张意愿不高。2010年下半年以来,一二线城市普遍限购,楼市逐渐降温,很多大中型开发商逃离被限购的一、二线城市,向三、四线城市进军、导致住房供应量剧增,其后三、四线城市吸纳外来人口能力较弱、市场饱和,而之前拿地、动工的项目仍在源源不断地制造大量住房,导致库存积压严重,房企资金紧张、盈利下滑,房企转型屡见不鲜。

此外,2015年银行表内和非标融资亦有收缩,拖累地产回暖节奏。其中不良贷款率大幅提高,有一定惜贷情绪,对小型房企甚至一律不贷款,三、四线的也基本不贷,只贷给一线城市的大企业、大品牌。

直观对比2015,我们判断明年商品房销售难言快速企稳回升。

第一,政策支持有待继续释放。无论从购房销售政策力度(当前一线城市购房政策并未大规模放开)、抑或从货币政策降准降息幅度,当前情况大概率弱于2015年;而且2015年棚改货币化是提振楼市的核心,目前还未见到相关政策落地。

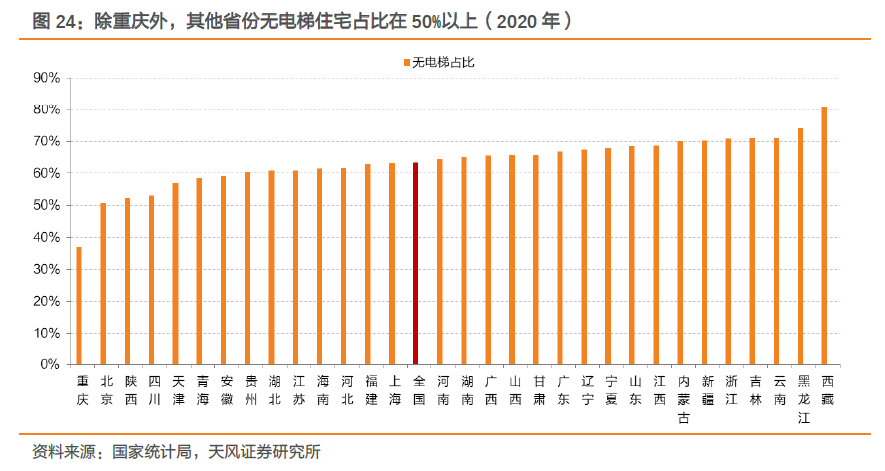

第二,当前刚需不足的问题更加严重。一方面,适龄住房人口增速和城镇化率增幅继续回落;另一方面,棚改货币化相当于库存从房企向居民转化,导致三四线城市有效需求进一步减少,因此低能级城市销售回升阻力更大。

此外,2015年股市行情也在一定程度上提振居民财富和信心。

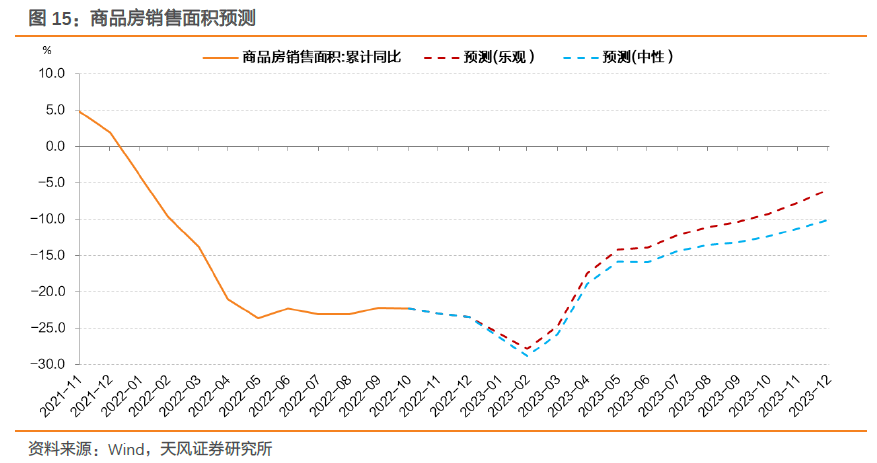

政策引导下,地产投资有望在明年一季度末见底,但后续回升斜率的关键仍在于销售回款。

从融资角度,自10月媒体披露年内每家大行对房地产融资至少增加1000亿元以来,金融十六条、“第二支箭”支持债券融资、“第三支箭”支持股权融资等政策频频出台,房地产行业初步形成信贷、发债、信托、预售资金、股权融资等多维度融资支持政策体系。截至12月初,商业银行给予房地产企业意向授信额度合计高达3.1万亿元。

此外,保交楼相关举措也在加速落实。在前期2000亿元保交楼专项借款资金已基本投放至项目的情况下,央行11月下旬再度推出2000亿元保交楼再贷款支持工具;AMC公司也在积极参与,且部分省市结合当地情况成立稳楼市纾困基金,有为政府和有效市场有望形成合力,支持地产施工和竣工增速降幅收窄。

两种预期下,对应商品房销售面积同比分别为-5.9%、-10%,综合基数考虑,商品房销售累计同比于明年2月见底,随后逐渐回升。

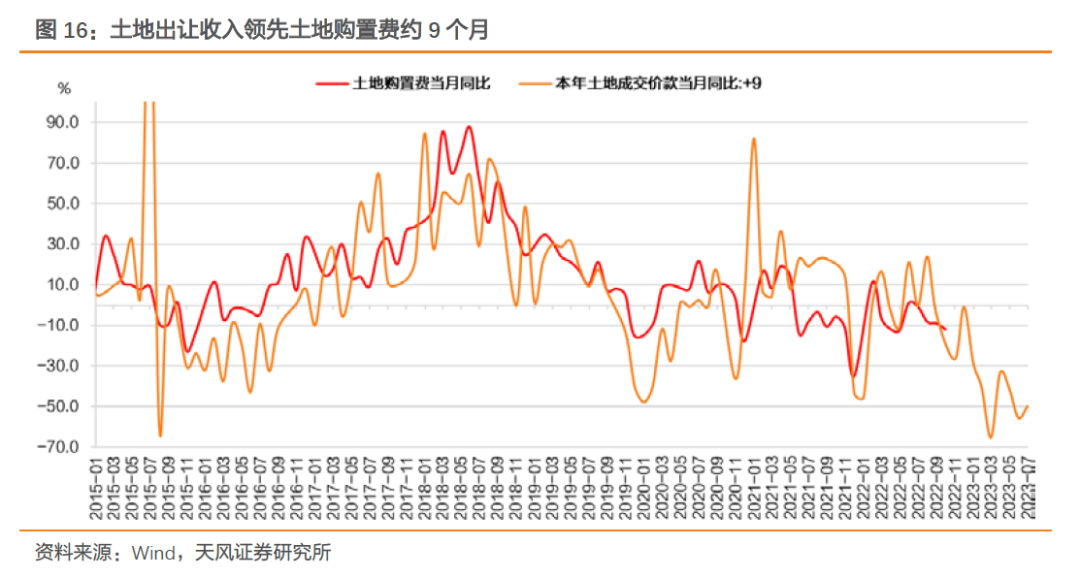

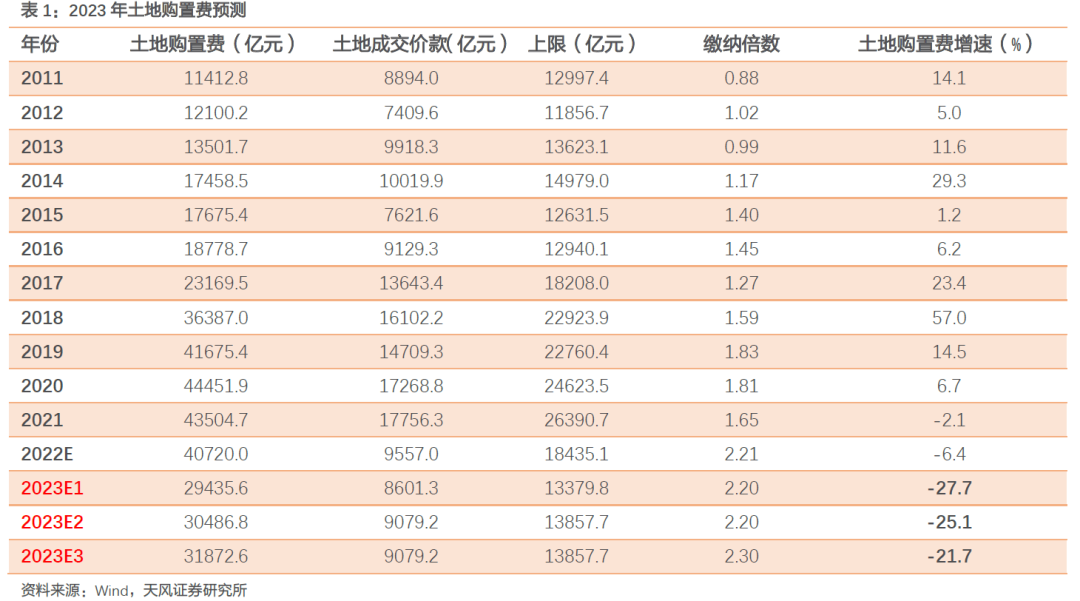

(1)乐观、中性、悲观预期下,我们预计2023年土地购置费同比约-21.7%、-25.1%、-27.7%

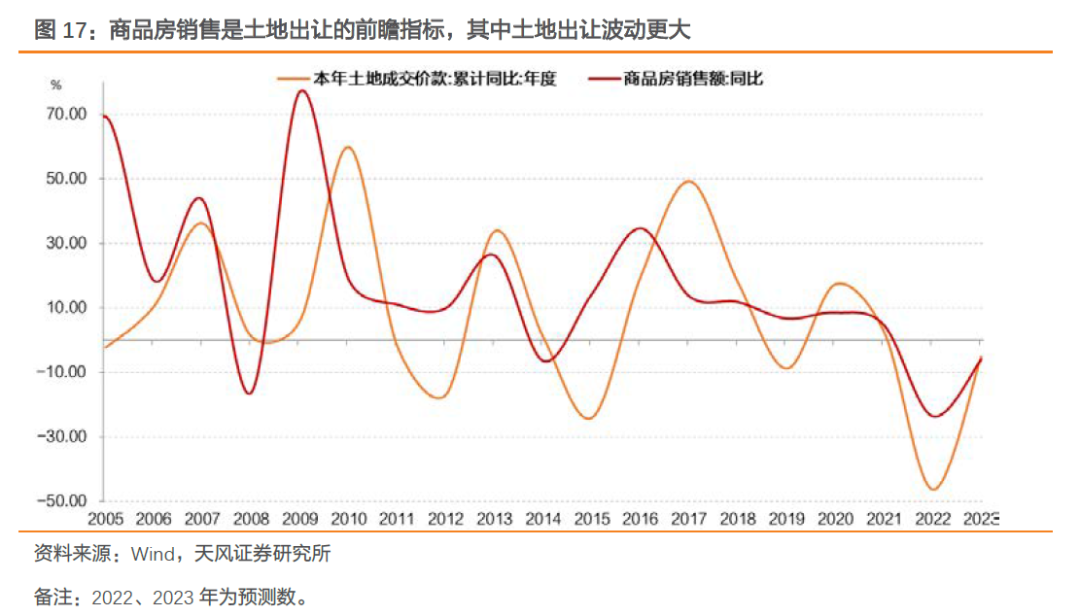

土地出让收入领先土地出让收入约9个月,明年土地购置费同比大概率继续走低;节奏先下后上,年中有望见底。

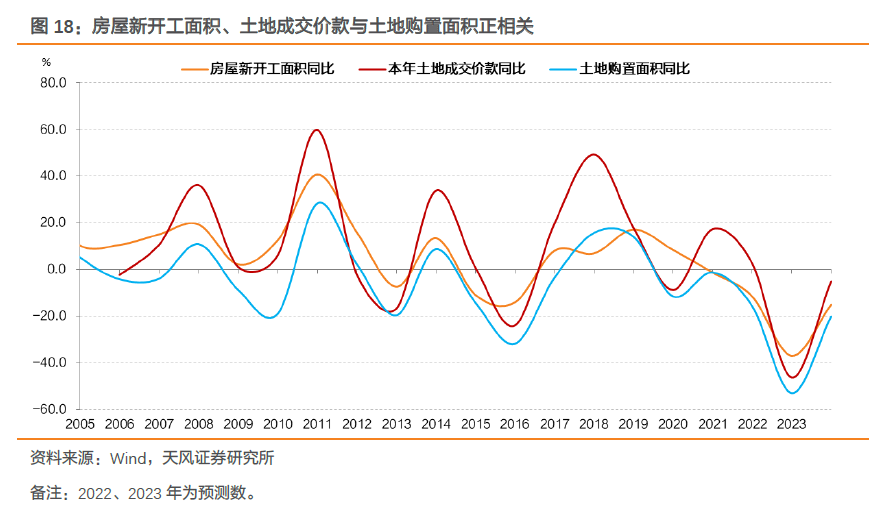

房屋新开工面积与当年拿地有直接关系,观察新开工面积、购置面积和土地成交价款的关系可以发现,土地成交价款增速通常高于土地购置面积增速,原因在于土地价格变化;新开工面积通常高于土地购置面积,原因在于两者分别对应房屋建筑面积和土地面积,此外还有房企开工节奏(房企拿地后可能留作未来进行施工)等因素影响;相比土地成交价款,房屋新开工面积波动较小。因此在投资回升过程中,新开工面积增速通常处于土地购置面积和土地成交价款之间。

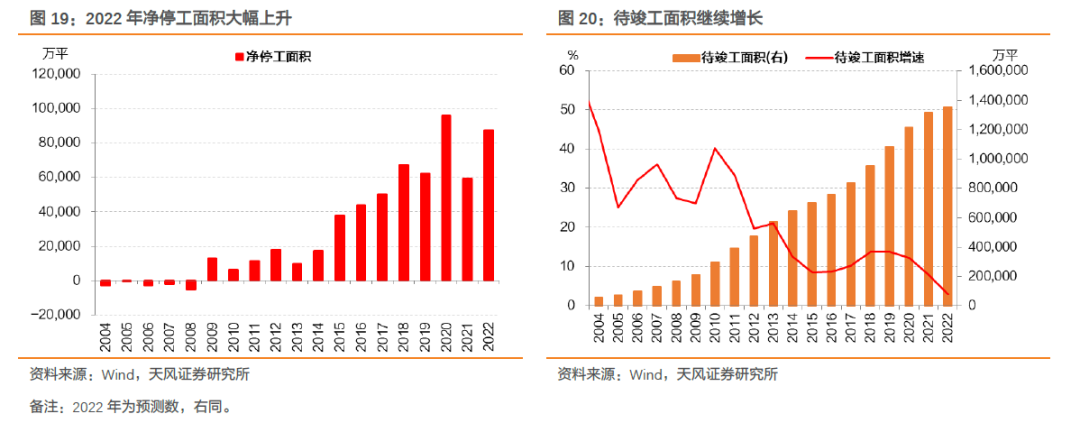

其次,在政策大力督促保交楼之下,我们预计明年净停工面积收窄到2021年水平,约6万平。

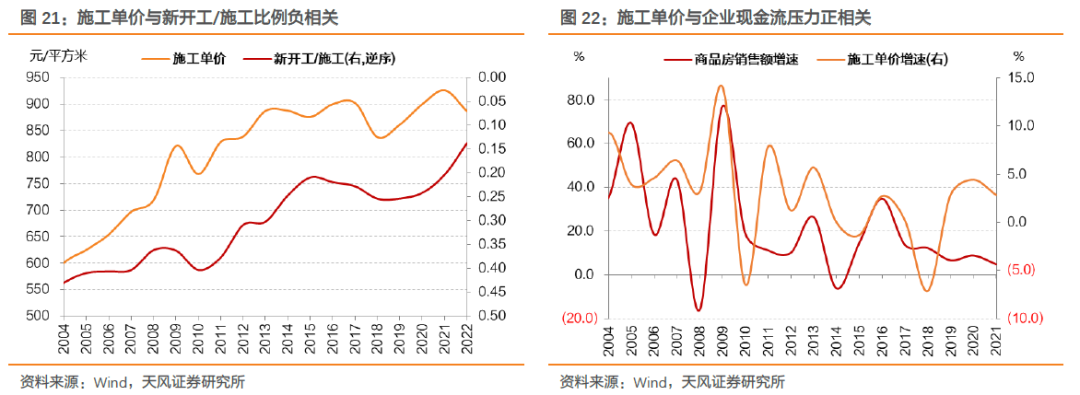

此外考虑施工价格,2023年新开工/施工面积继续回落,叠加地产政策进一步放松、销售增速小幅回升之下,我们预计施工强度上行,对应建安投资单价小幅升高,结合明年PPI,我们预计2023年建安投资约-3%。

住建部挂网新闻明确,“给予地方更多自主权,因城施策运用好政策工具箱中的40多项工具,灵活运用阶段性信贷政策,支持刚性和改善性住房需求。”

长租房方面,随相关机制逐渐完善,更多专业化地产公司开展“投资——租赁”业务,对地产投资也有一定提振作用。《北京市住房租赁条例》、《上海市住房租赁条例》分别于2022年9月份、2023年2月开始正式实施,严格规范市场秩序、明确具体规范要求。2022年11月初,我国首个住房租赁基金在北京正式设立,将通过盘活市场存量房产,向个人租户提供长租房服务。

- END -

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

证券研究报告:《2023年展望之地产怎么看?》

对外发布时间:2022年12月14日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003