【天风研究·固收】 孙彬彬/隋修平 (联系人)

2023年债市表现如何?市场交易会逐步从预期转向现实,也就是逐步开始兑现政策预期。在兑现过程中,经济回升斜率和节奏较为关键。

基于中央经济工作会议定调,我们认为明年GDP增速目标大概率在5%以上。

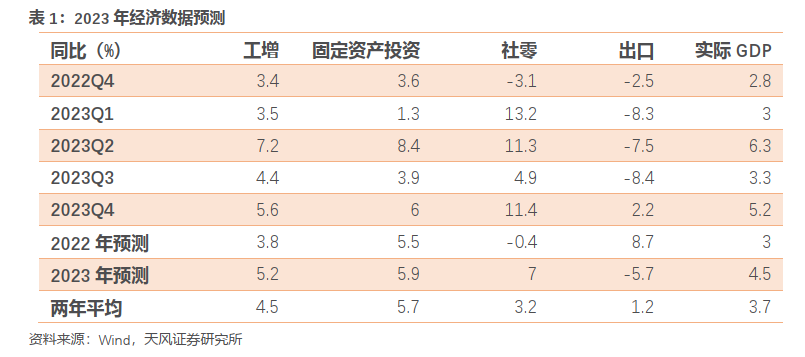

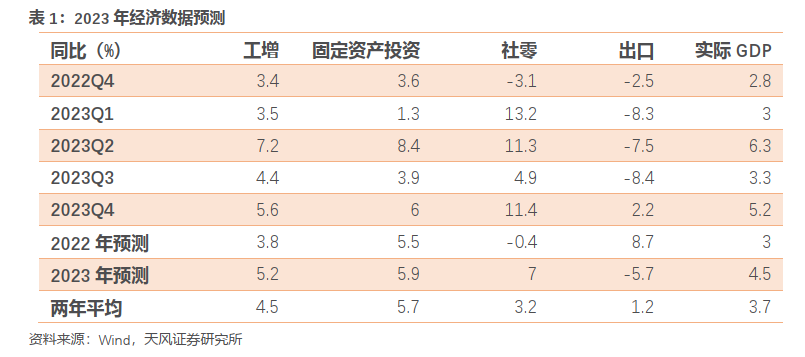

在政策引领下,明年可能是资产负债表修复的开始;但是,微观主体资产负债表依然压力重重,收入和信心的恢复需要时间,明年经济大概率修复、但实际斜率可能存在反复,或略低于目标预期。我们认为明年GDP同比约4.5%,基数影响下波动较大。

经济总体仍处于库存周期修复或者弱修复的阶段,债市风险之一在于超预期强修复,明确逐季回升,全年GDP增速站上5%。债市风险之二在于复苏趋势,虽然全年经济可能略低于5%,但是如果回升趋势已成,则要提防政策组合的变化,特别是货币政策和流动性。

站着目前的位置,市场关注一月能否开门红?我们估计2023和2022会有较大区别,政策不会毕其功于一役,预计会匀速发力,自上而下考虑,债市上半年不排除继续承压。当然因为疫情、微观预期和信心很难一蹴而就,自下而上有可能有交易机会,但总体预计只能浅尝辄止。第一个时间窗口可先布局一季度,疫情是主要因素,二季度逻辑上还是要审慎。

如何看待2023年债市?经济增长的基础展望是复苏,复苏的强弱和节奏决定了债市压力和节奏。

宏观图景依旧是 “经济三重压力 政策稳增长”的组合,升温的稳增长诉求能否化解三重压力?明年经济的弹性和节奏会如何?

展望明年经济之前,我们先找准今年经济复苏的核心动力。

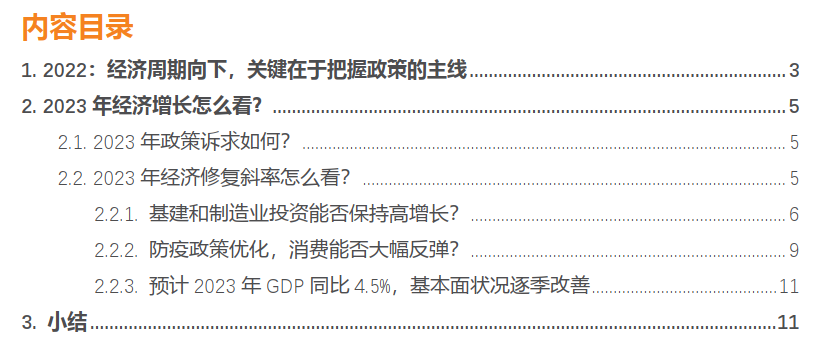

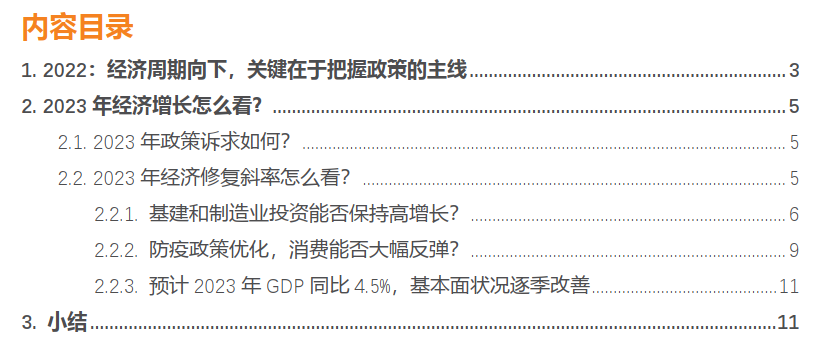

2022年经济走势一波三折。观察数据,其中工增是生产端主要支撑;对于需求侧,出口、基建和制造业是支撑,地产和消费是拖累。

疫情以及地产困境是三重压力的主要来源。疫情反复直接冲击就业、居民收入和消费,导致居民资产负债表受挫、信心低迷;伴生的是地产困境不断加深,造成社会信用局部收缩,微观主体扩张动能持续走低,实际GDP增速与年初目标相去甚远。

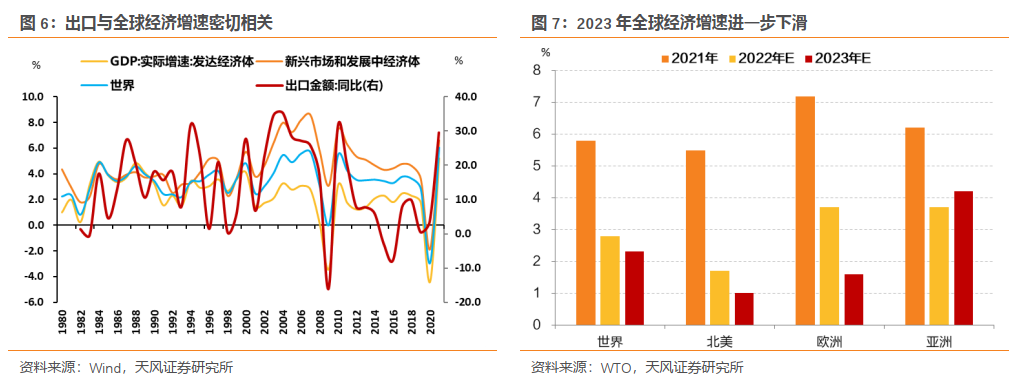

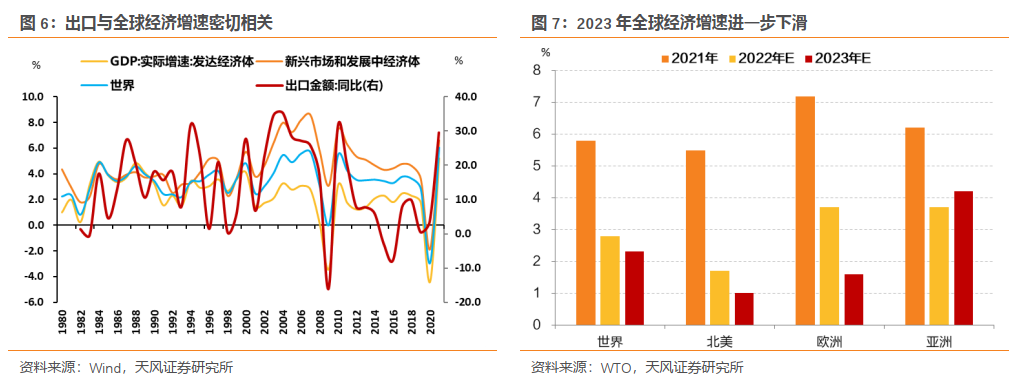

出口节奏也与经济走势息息相关。四月经济失速下行,但出口维持韧性,4月出口增速依旧维持正增长、5月大幅反弹,助力经济复苏;7月以后,出口增速逐渐下行,对经济的支撑走弱;10月出口增速转入负增长,开始拖累经济复苏进程,这也是四季度经济下行的原因之一。

经济周期向下,政策行为是基本面托底的主要来源,工增、基建、制造业投资有清晰体现。经济与政策是作用力与反作用力的组合,既然微观主体加杠杆的能力和信心不足,只有政府加杠杆才有可能驱动经济复苏。

如何把握政策的主线?

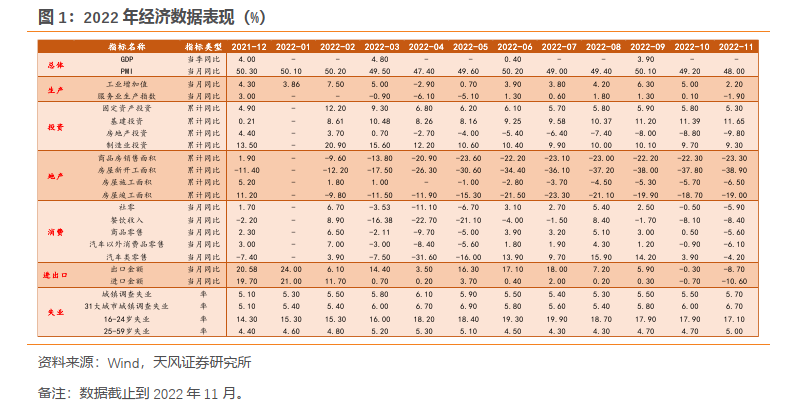

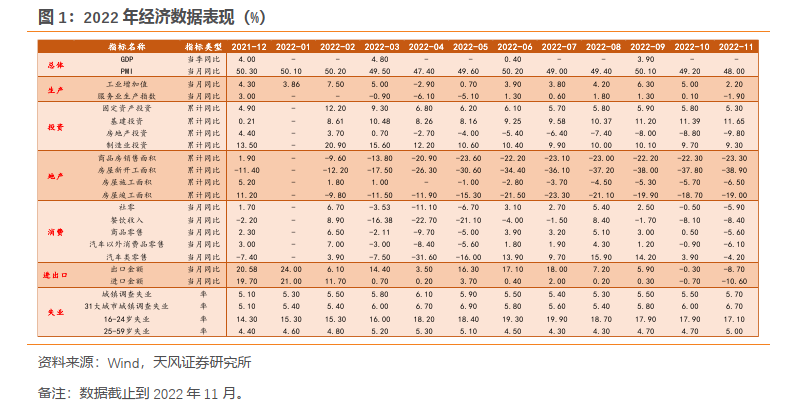

首先,疫情大背景下,把握政策变化节奏。前期我国始终坚持“动态清零”基本原则,四季度开始防疫相关举措不断优化。

4月16日工信部率先发布指引、引导工业企业复工复产;4月18日全国保障物流畅通促进产业链供应链稳定电视电话会议召开,明确要求“足量发放使用全国统一通行证,核酸检测结果48小时内全国互认”等,“央行23条”中要求做好产业链供应链融资支持。

4月末政治局会议明确要求,“保障城市核心功能运转,稳控安全生产形势,维护社会大局稳定。要坚持全国一盘棋,确保交通物流畅通,确保重点产业链供应链、抗疫保供企业、关键基础设施正常运转。”5月底“国务院33条”发布,作出保供保链专项部署,安排了7项政策支持。

11月11日国务院下发疫情防控20条,12月7日下发疫情防控新10条,与此同时,各地方成立整治“层层加码”工作专班,力求全国统筹一盘棋。

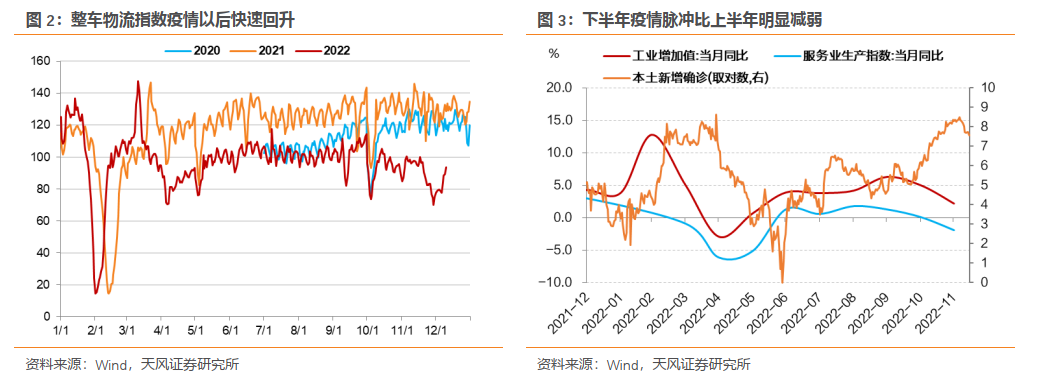

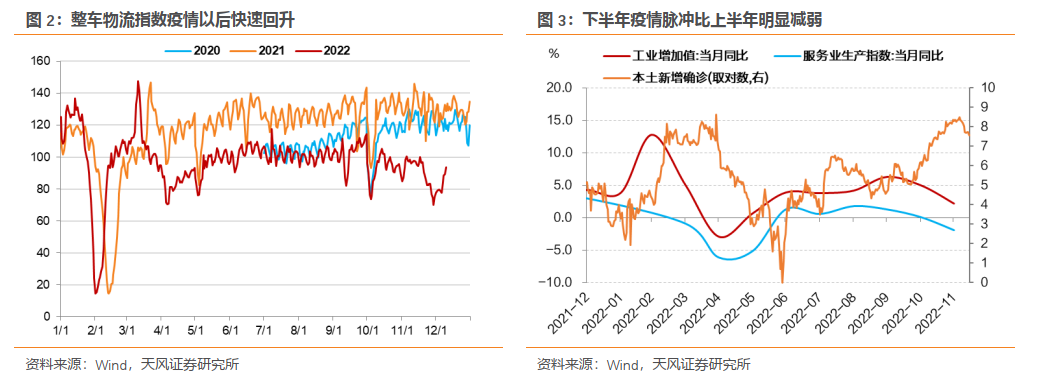

第一,年初财政货币靠前发力,尤其是财政资金投放明显加快,开门红取得一定成效。

财政角度,从安排2022年地方专项债项目资金需求报送、到专项债发行、再到各地方投资计划部署和披露,均比过去几年前置;货币角度,2021年12月央行提前降准、调降LPR,1月再度调降MLF和LPR,靠前发力稳增长(团队前期报告《两会前瞻,有哪些需要关注的细节?》,20220220)。数据角度,工增、投资和消费均有明显改善。

第二,5月以后经济修复节奏也与政策资金落实进度密切相关。

今年5月以来疫情形势逐渐好转,经济也开始渐进修复,但到7月修复进程中断,8-10月再度开始弱复苏。

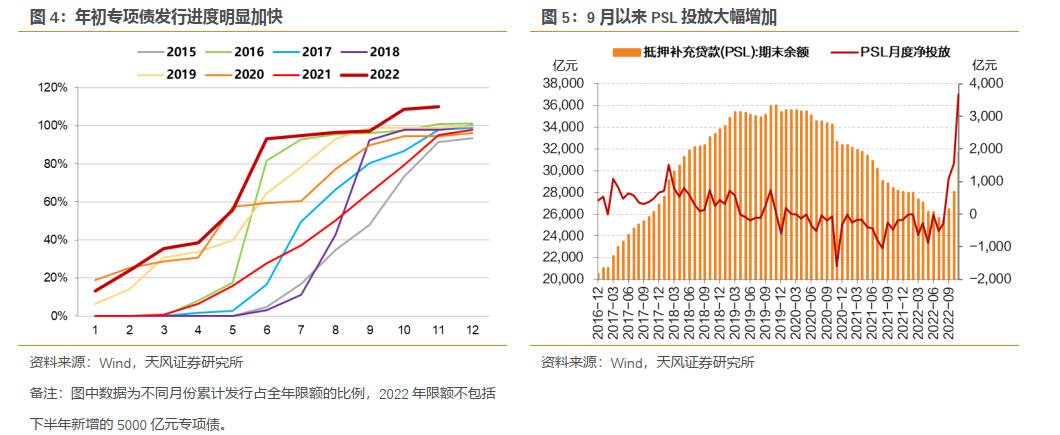

观察资金节奏,虽然5-6月有诸多政策出台,例如要求专项债于6月底发完、8月底落地,6月初增设8000亿元政策性银行贷款、6月底增设3000亿元专项金融债,但在实际执行过程中,政策落实主要在于6月上量,7月几乎无安排,第一批专项金融债于8月底才投放完毕,7月下达资金和形成实物工作量都相对有限。

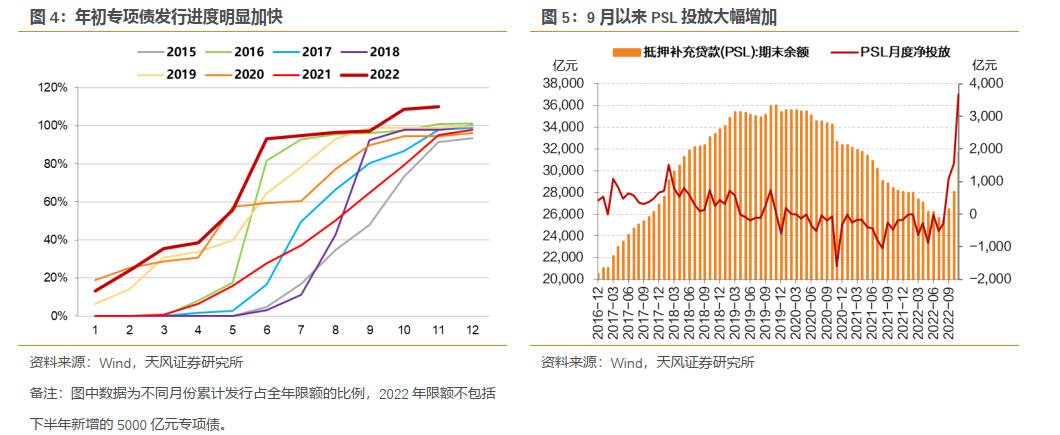

第三,进入8月,政策狠抓落实,前期信用支持开始加速落地

7月28日政治局会议以后,特别是8月降息和8月16日召开主要经济大省座谈会后,地方能动性明显提高;前期的政策资金加速落地,同时追加新政策工具,8月国常会要求增加3000亿元以上专项金融工具和5000亿元新增专项债,9月增设2000亿元设备更新改造再贷款,9-11月PSL连续大幅回升,支持基建和制造业投资稳定高速增长。

即将进入 2023 年,三重压力仍在,明年政策脉络依旧是关键。

2.1. 2023 年政策诉求如何?

2022年12月16日中央经济工作会议通稿发布,我们在团队前期报告(《降息周期可能在2023年结束》,20221217)中已有详细分析。

具体来看,全篇报告始终围绕经济这一重心,多次提及大力提振预期和信心,改六稳、六保为三稳,拼经济、稳增长,重心突出明确。

我们对2023年经济目标和经济结果的基本判断是:取乎其上,得乎其中。

中国式现代化,就是要立足实现十四五规划和2035远期目标。我们预计明年GDP增速目标大概率在5%以上。

实施扩大内需战略是应对外部冲击、稳定经济运行的有效途径。1998年、2008年分别面临亚洲金融危机和次贷危机冲击,外需明显收缩,党中央相继提出扩内需战略纲要,稳定经济增长。正如5月12日韩文秀所言,“我国在应对经济下行压力方面有丰富的调控经验、该出手时就出手”,其经验就来源于上述历史阶段。

2023年政策从微观入手,注重预期提振,以扩内需为主要抓手。其中中央经济工作会议多次强调信心、预期的重要性,二十大报告和中央经济工作会议中强调发展是第一要务,更加注重扩内需。

进一步来看,随防疫政策动态优化,会议在扩大内需的总基调下进一步突出消费和投资的作用。

从生产端来看,举国体制下,我国工业生产(尤其是规模以上企业)动能明显较强,尤其是今年4月以来保供保链政策延续发力,与2021年下半年“缺芯”问题影响汽车生产相类似的事件发生概率不大。

但持续高增长的工增仍要有稳定的需求与之匹配,否则工增带动下的GDP回升也仅仅是短期冲量行为,例如今年6月工增冲量、7月明显下滑,以及11月出口、地产、消费大幅回落下工增亦难有起色(当然,11月疫情对产业链和生产的影响也不能忽略)。

从需求端来看,此前我们团队已经针对地产投资(《2023年债市展望之地产怎么看?》,20221214)和出口(《2023年债市展望之出口怎么看?》,20221125)增速做出相应判断。

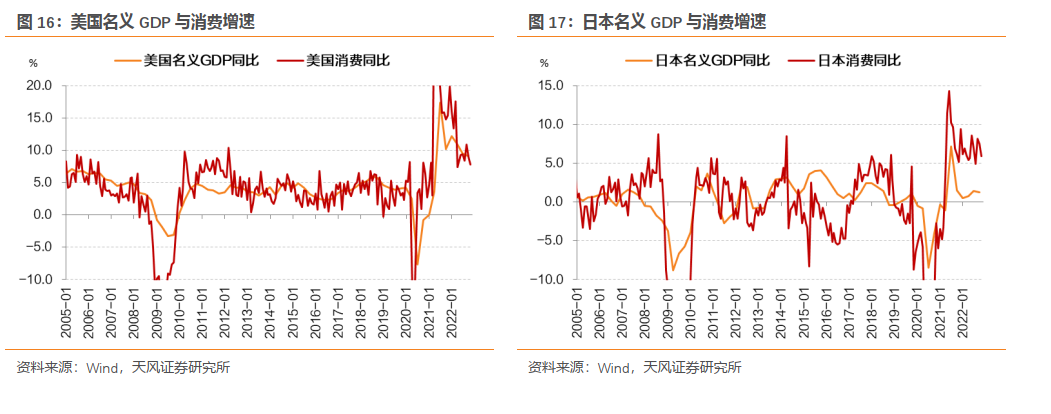

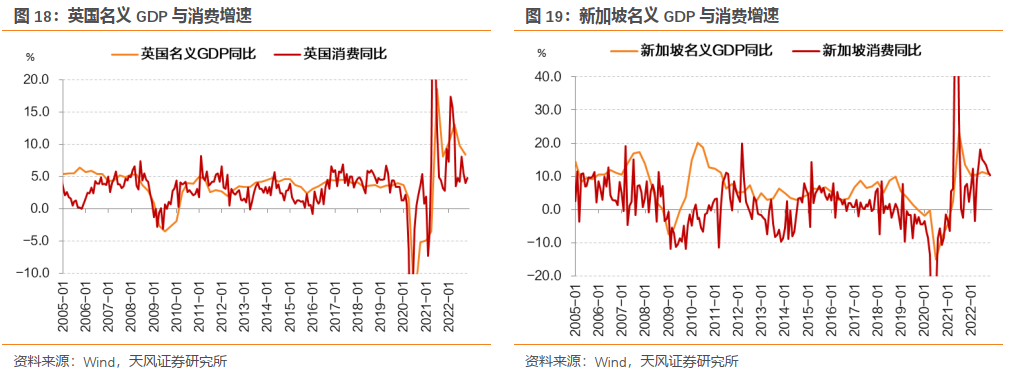

我们预计明年出口增速大概率回落,大逻辑在于全球经济增速回落,且外需结构变化对我国出口也难言利好。数理测算,如果明年发达经济体陷入衰退,我国出口增速可能降至-10%左右;如果明年发达经济体能够避免衰退,我国出口增速也可能将降至-5.72%。节奏上来看,明年出口同比拐点可能在三季度,转正需要四季度。

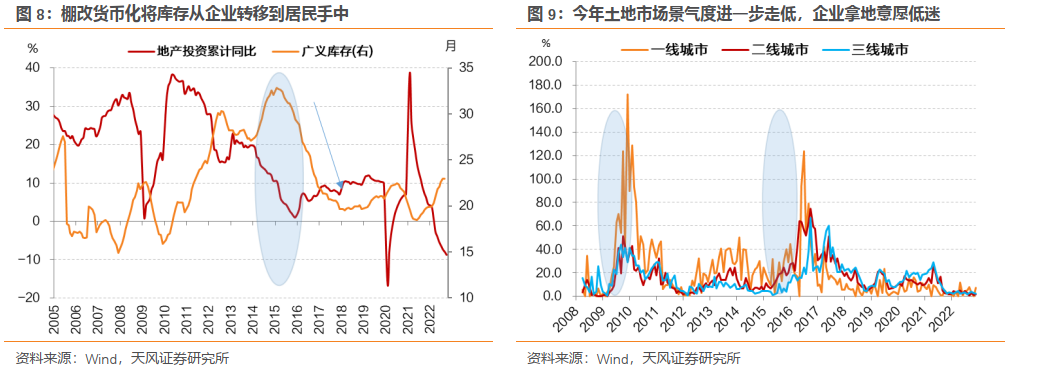

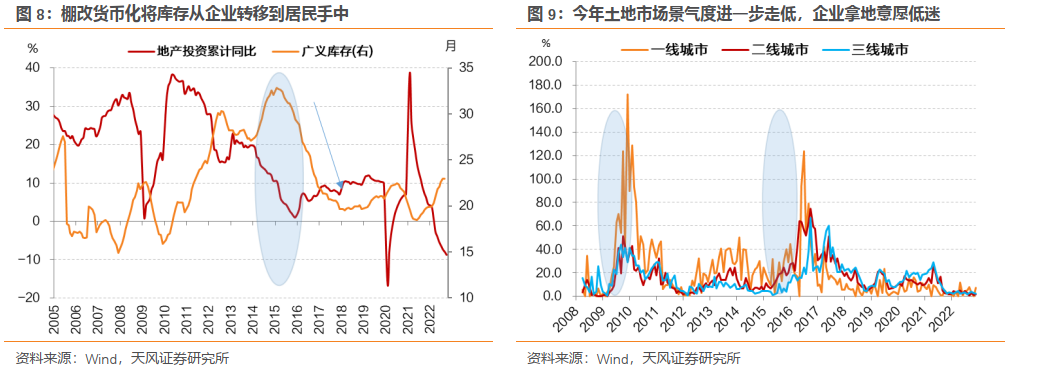

我们预计明年地产投资大概率从“探底”转向“筑底”,逻辑在于销售回升的斜率有限,对比2014-2015、当前刚需不足的问题更加严重。数理测算,中性预期下,2023年地产投资增速约-9.6%,累计同比节奏前低后高,但总体形态是一个比较平缓的底部。

地产筑底、出口下行,关键就落在基建投资、制造业投资和消费。

2.2.1. 基建和制造业投资能否保持高增长?

中央经济工作会议中强调,“要通过政府投资和政策激励有效带动全社会投资,加快实施“十四五”重大工程,加强区域间基础设施联通。政策性金融要加大对符合国家发展规划重大项目的融资支持。鼓励和吸引更多民间资本参与国家重大工程和补短板项目建设。”

一方面,政府加杠杆对冲经济下行压力,本就以扩大基建投资为主。另一方面,加强基础设施建设、扩大有效投资可以提振市场信心。因此,“扩内需纲要”中大篇幅谈及基建,中央经济工作会议亦有相应表述。

“1998年,亚洲金融危机对我国经济发展造成较大冲击,外需急剧收缩,党中央提出“立足扩大国内需求,加强基础设施建设”,实施积极的财政政策,发行长期建设国债、连续下调基准利率等,稳定了经济增长。

2008年,针对国际金融危机的冲击,党中央提出“把扩大内需作为保增长的根本途径”,出台以大规模增加政府投资为主要内容的一揽子计划,稳定了市场预期,使经济迅速触底反弹。

2020年以来,面对新冠肺炎疫情的严重冲击,习近平总书记指出“要围绕扩大内需深化改革,加快培育完整内需体系”。我国加快实施重大项目工程,积极稳定居民消费和企业投资,保持了经济稳定发展。”

——刘鹤《把实施扩大内需战略同深化供给侧结构性改革有机结合起来》

“首先,稳预期要稳经济、稳产业······积极扩大有效投资。扎实推进“十四五”规划102项重大工程项目建设。更好发挥政府投资引导作用,鼓励和引导民间资本参与市政、交通、物流等补短板项目建设。”

当然,市场核心关注在于,今年地方土地出让收入大幅下滑,地方财政压力已经较大;基于目前情况预测,明年土地出让收入可能边际回升、但依然是负增长。那么基建资金从哪来?

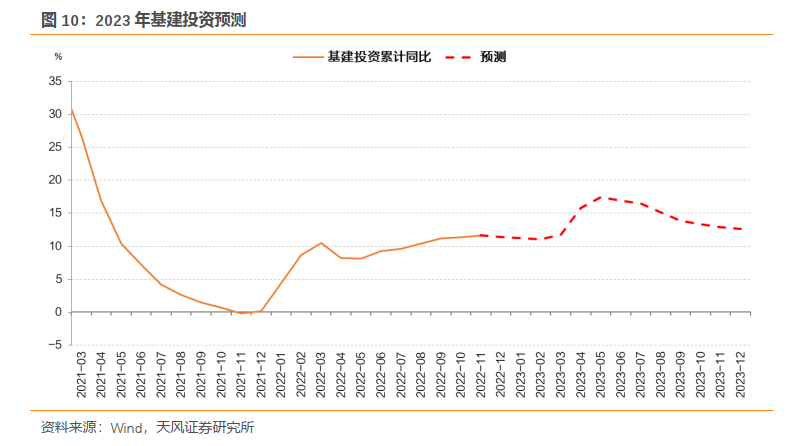

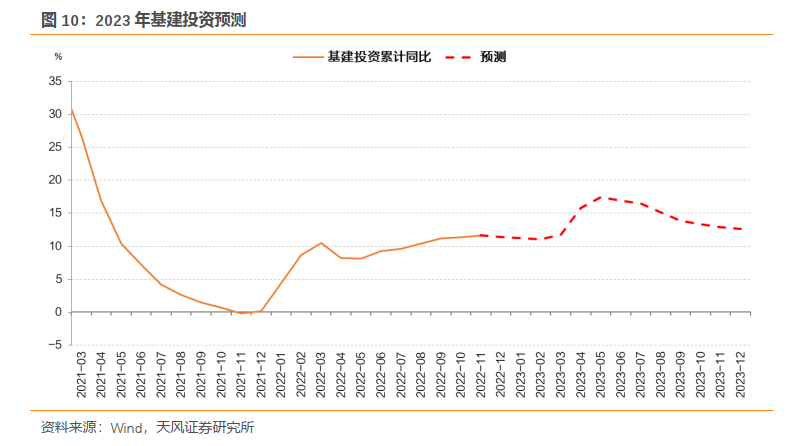

首先,明年财政政策可能更加积极,我们预计赤字率提高到3-3.2%,专项债发行额度可能达到4万亿,中央向地方转移支付也有望增加。中央经济工作会议中对财政政策的要求是“加力增效”,与去年定调“提升效能,更加注重精准、可持续”相比,力度上明显不同。

其次,表外工具大概率追加。未来政策性银行专项金融工具重要性有望继续凸显,PSL和商业银行贷款也大概率做好配套支持,或将起到弥补预算内资金不足、扩大有效投资的作用。

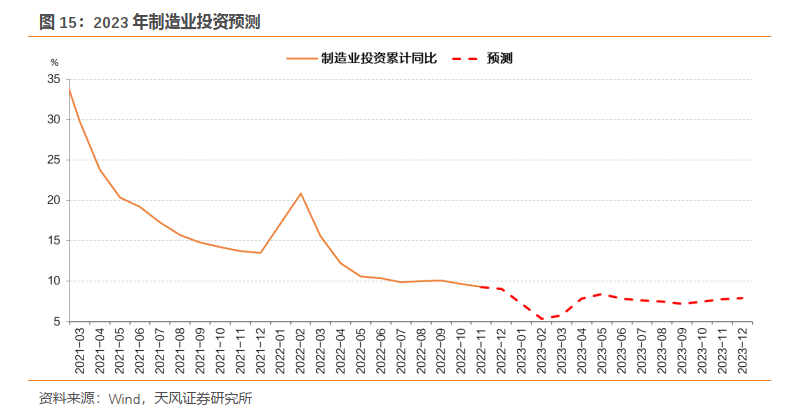

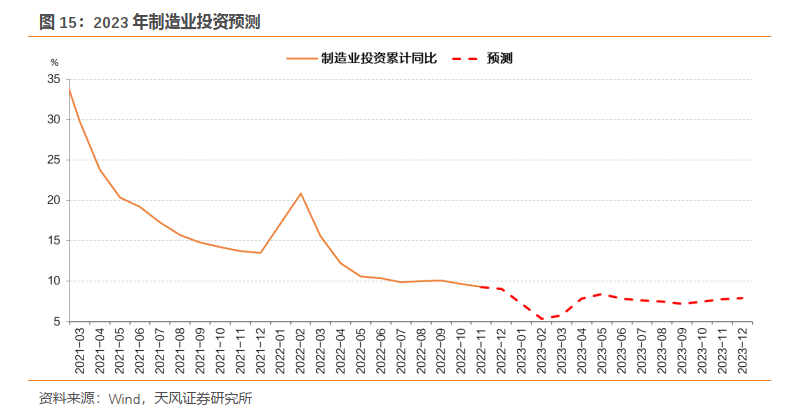

我们预计明年基建投资增速约11.7%,基数影响下,节奏先上后下。

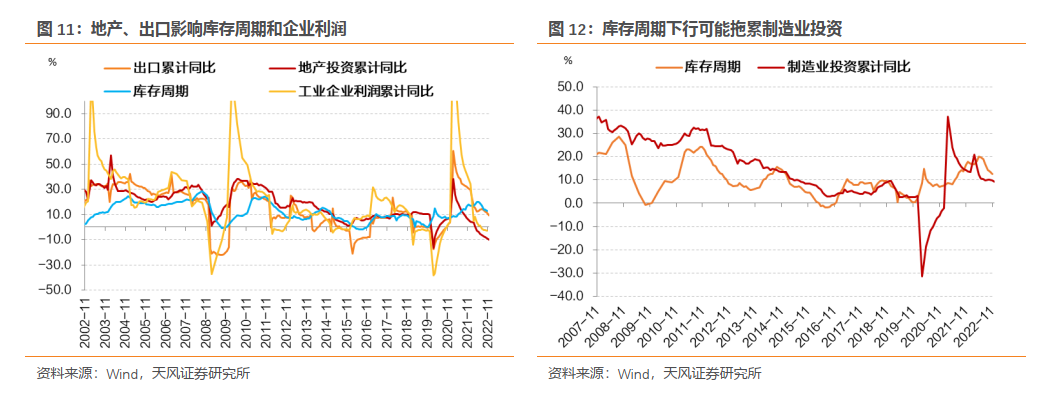

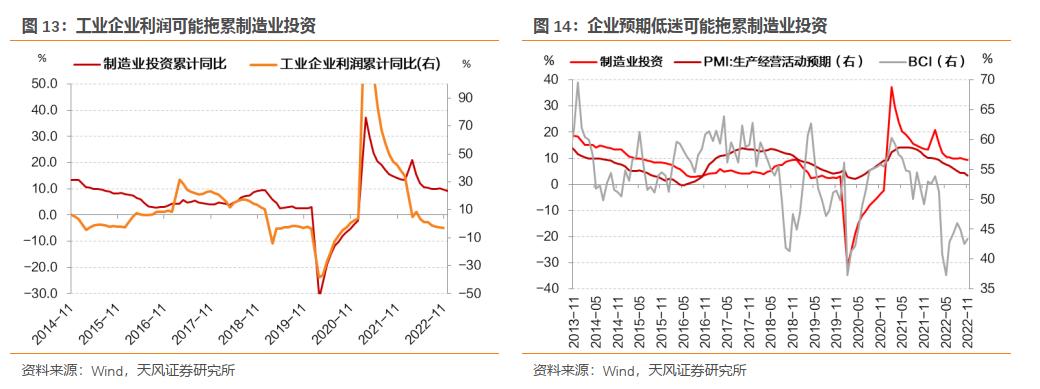

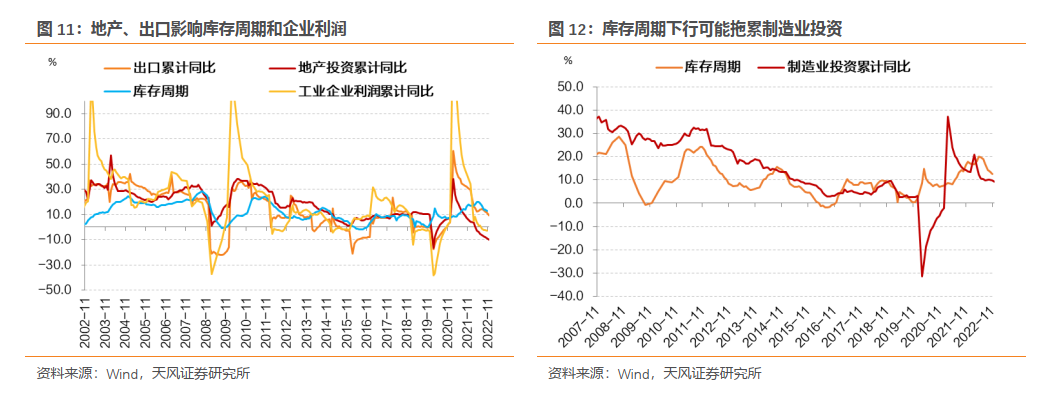

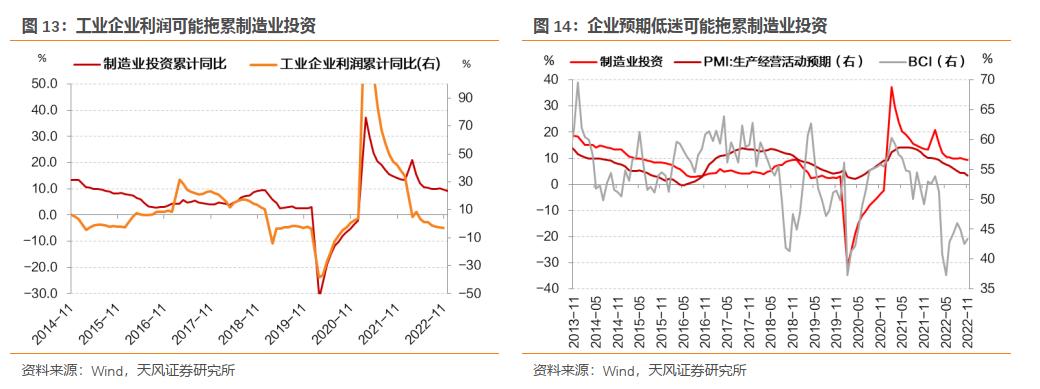

从原有逻辑出发,明年制造业投资增速大概率低于今年。一方面,制造业投资属于衍生需求,无论是库存周期,还是工业企业利润,都与地产和出口息息相关。另一方面,企业预期未呈现好转迹象。

但好的一面在于,明年一季度内疫情可能开始逐步好转,补偿性消费可能对制造业投资有一定支撑。明年二季度消费走势可能独立于基本面,这是疫情节奏导致的,且历史上并没有相似阶段可以参考,其效果可能会对制造业有一定提振作用。

此外,地产和出口可能展现一定阶段性修复,有望提振制造业投资。

从政策诉求出发,未来制造业投资是政策重点支持方向。科技创新再贷款、设备更新改造再贷款等结构性货币政策工具支持下,传统制造业优化升级、技术改造和先进制造业投资可能对制造业投资有一定支撑。

“加大传统制造业优化升级投资力度,扩大先进制造领域投资,提高制造业供给体系质量和效率。加大制造业技术改造力度,支持企业应用创新技术和产品实施技术改造。”

——《扩大内需战略规划纲要(2022-2035年)》

整体来看,我们预计2023年制造业投资增速约7.9%,相比2022年小幅下滑。

三季度货币政策执行报告对未来消费走势明显较乐观,“疫情防控更加精准后消费动能可能快速释放”;中央经济工作会议也对未来消费寄予厚望。

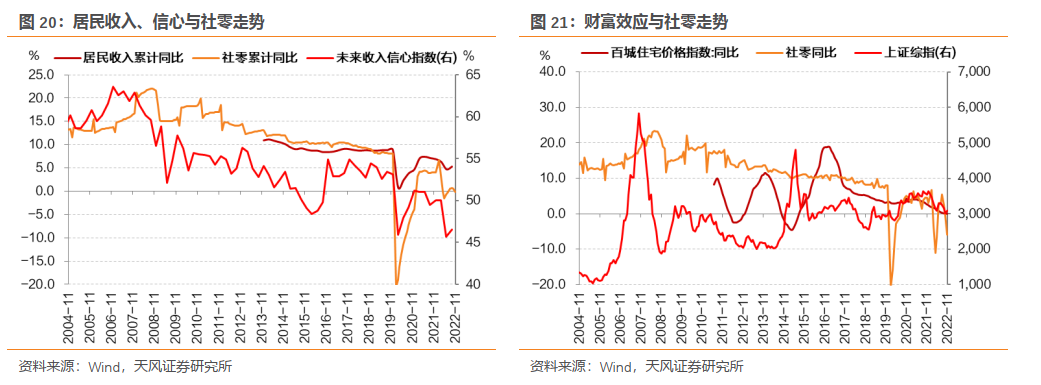

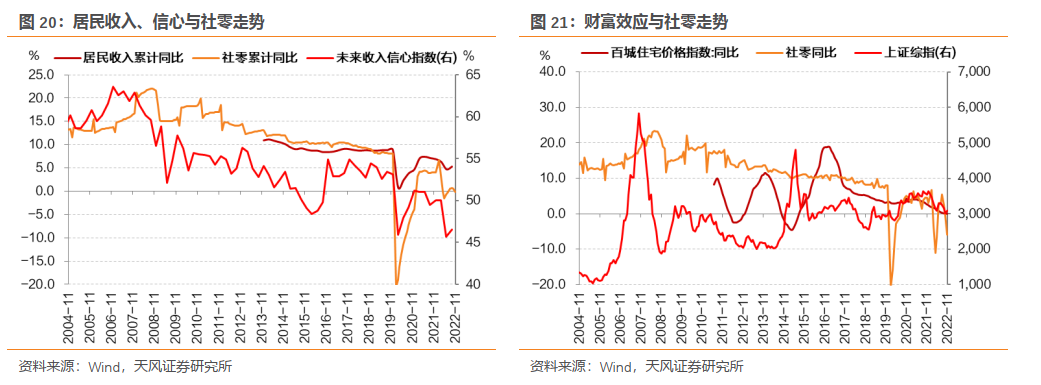

但市场关注在于,第一,防疫政策优化后,感染新冠人数上升会不会持续压制消费?第二,居民收入下滑、信心低迷,消费能力和意愿均受影响,尤其是地产低景气度也会拖累后周期消费,消费能快速复苏吗?

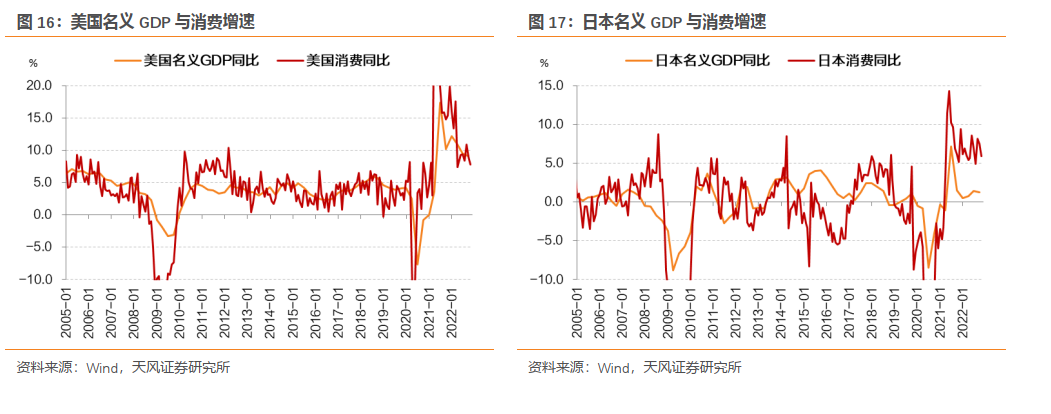

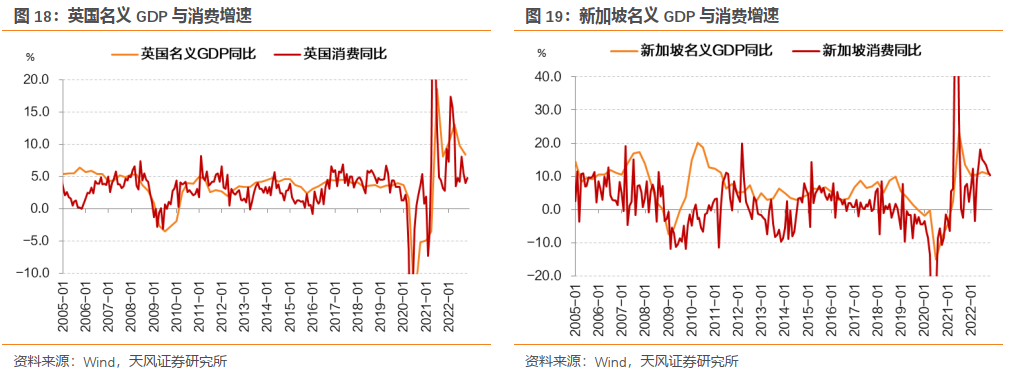

观察海外消费走势,首先,由于奥密克戎病毒重症率较低、患者恢复较快,长期压制消费的可能性较低。后疫情时代,海外国家消费都有快速上行阶段,一方面有基数效应影响,另一方面还有补偿性消费和政策刺激等因素在起作用;在此期间,各国新增确诊都有阶段性爆发,但对消费的脉冲较小。

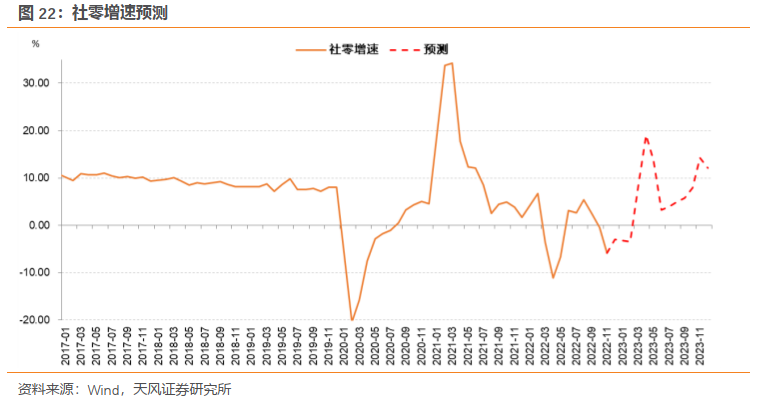

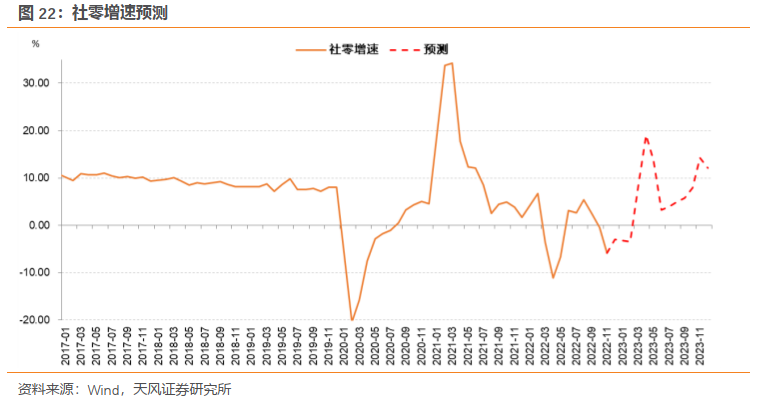

另一方面,明年消费走势受基数效应影响较大,短期刺激政策也可以发挥一定作用。

当然,中期内,消费增速中枢仍然要回归基本面整体走势,也即稳增长、提高居民收入是重中之重。消费本身是慢变量、是经济运行的结果,决定因素在于居民收入、财富效应和预期,上述因素基本与经济增长一致。

因此,中央经济工作会议突出消费的优先位置,我们认为其背后意图也是通过扩大投资等方式提升经济景气度,激发微观主体动能和信心。

基于上述判断,我们预计2023年消费增速有望达到7%左右,受基数影响、同比读数波动较大。

节奏上,我们预计明年初消费相对底部出现。短期内高发疫情可能还是会影响生产生活、压制消费复苏,因此还需要等待疫情拐点出现。

2.2.3. 预计 2023 年 GDP 同比 4.5%,基本面状况在筑底中逐步改善

综合来看,在政策引领下,明年可能是资产负债表修复的开始;但是,微观主体资产负债表依然压力重重,收入和信心的恢复需要时间,明年经济大概率修复、但实际斜率可能存在反复,或略低于目标预期。

我们认为明年GDP同比约4.5%,基数影响下波动较大。

2023年债市表现如何?市场交易会逐步从预期转向现实,也就是逐步开始兑现政策预期。在兑现过程中,经济回升斜率和节奏较为关键。

基于中央经济工作会议定调,我们认为明年GDP增速目标大概率在5%以上。

在政策引领下,明年可能是资产负债表修复的开始;但是,微观主体资产负债表依然压力重重,收入和信心的恢复需要时间,明年经济大概率修复、但实际斜率可能存在反复,或略低于目标预期。我们认为明年GDP同比约4.5%,基数影响下波动较大。

经济总体仍处于库存周期修复或者弱修复的阶段,债市风险之一在于超预期强修复,明确逐季回升,全年GDP增速站上5%。债市风险之二在于复苏趋势,虽然全年经济可能略低于5%,但是如果回升趋势已成,则要提防政策组合的变化,特别是货币政策和流动性。

站着目前的位置,市场关注一月能否开门红?我们估计2023和2022会有较大区别,政策不会毕其功于一役,预计会匀速发力,自上而下考虑,债市上半年不排除继续承压。当然因为疫情、微观预期和信心很难一蹴而就,自下而上有可能有交易机会,但总体预计只能浅尝辄止。第一个时间窗口可先布局一季度,疫情是主要因素,二季度逻辑上还是要审慎。

数据测算误差,货币政策大幅收紧,财政加码不及预期

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

证券研究报告:《2023 年债市展望之经济与节奏》

对外发布时间:2022年12月19日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003