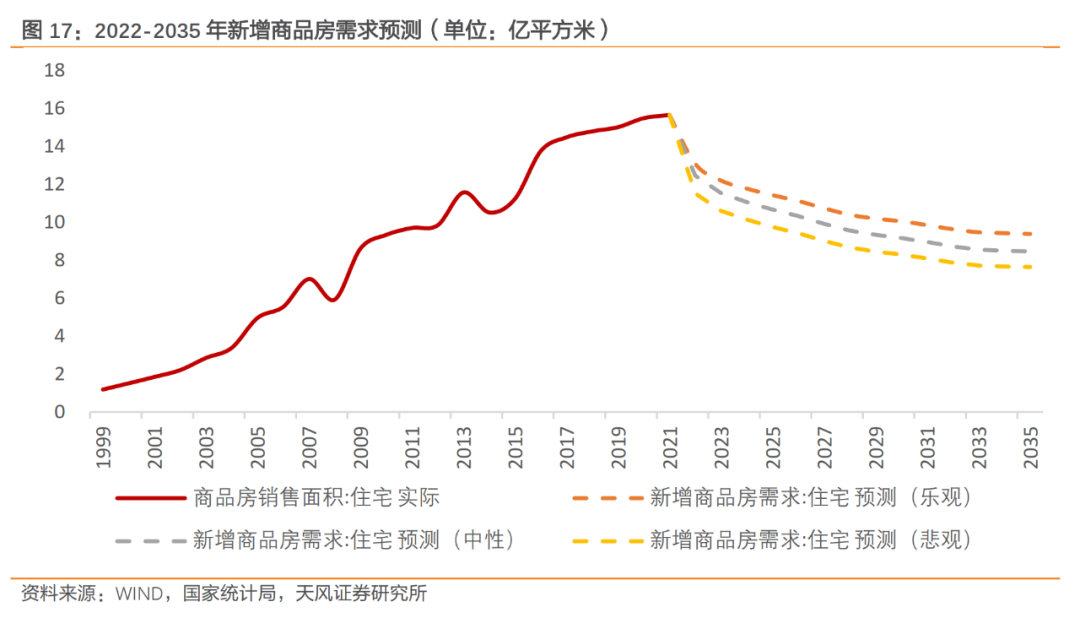

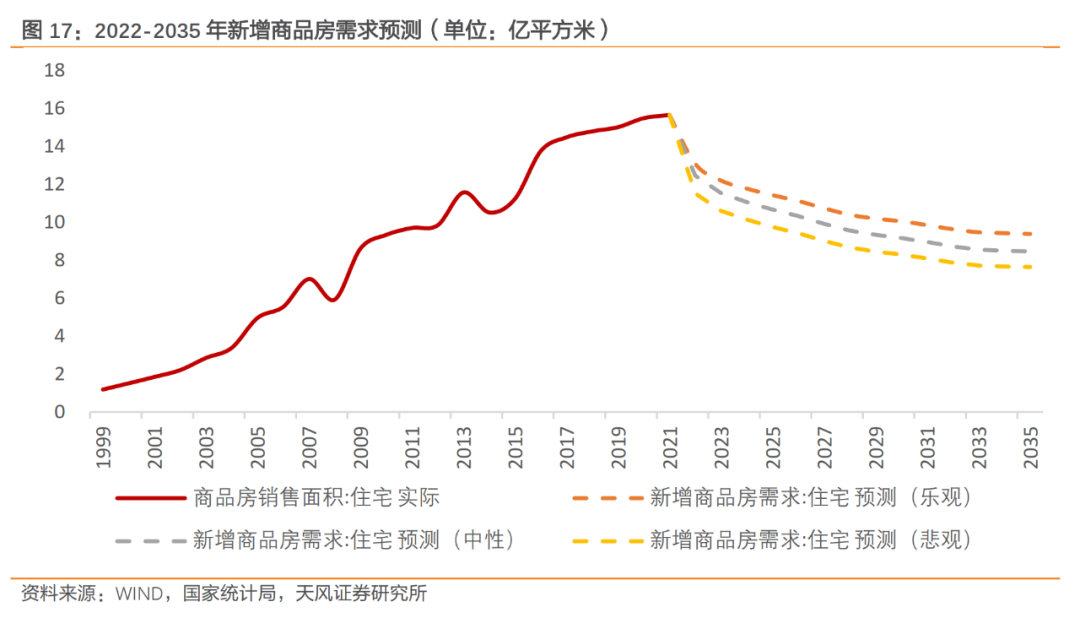

2022-2035年,中国新增商品房需求将呈现“L”型的回落趋势——2022-2025年,新增商品房的需求中枢约为11.3亿平方米,2026-2030年约为9.6亿平方米,2031-2035年约为8.7亿平方米。2022年,由于投机性需求集中衰退,相比于2021年,新增商品房需求将出现较大幅度的回落,此后尽管新增商品房需求仍在逐年回落,但回落的斜率将逐渐放缓。

过去多年,在人口红利和城镇化加速的支撑下,地产的真实需求持续抬升。彼时的调控政策之于房地产,更像是向下压住弹簧的手——下压的力度松一点,弹簧的反弹幅度就能更大一些。经历过2008、2012、2015年三轮地产调控放松以后,市场逐渐习惯于“调控政策放松-地产需求反弹”的经验规律。

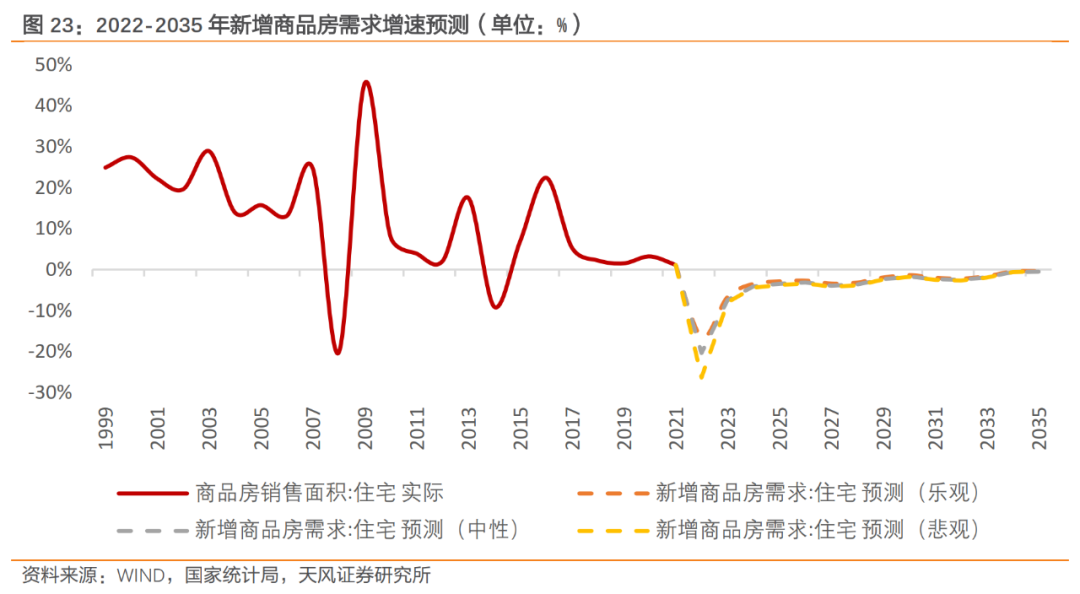

但实际上,在人口开始负增长、地产逐渐去金融化的当下,地产需求侧的逻辑正在发生质变,地产中长期需求的拐点已经形成。未来地产的需求可能很难再走出“V”型的反弹趋势,而更可能会是一种接近“L”型的回落趋势。

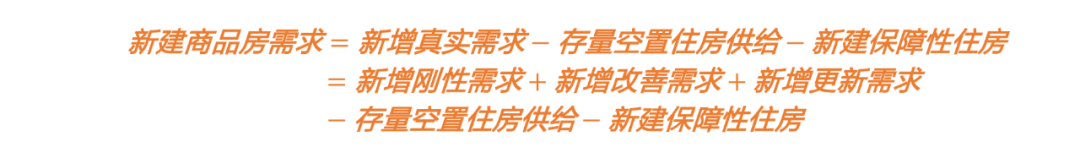

本文的目的是通过一系列测算,探究新建商品房的中长期需求趋势及中枢水平(本文所指地产需求为住宅类需求,不包括办公楼、商业营用房等其他类型的房地产需求)。主要的测算思路如下:

真实需求源自于城镇居民的居住需要,可以进一步细分为刚性需求、改善需求和更新需求三部分。刚性需求由城镇常住人口增加而产生,受总人口和城镇化率影响;改善需求由居民对更加舒适的居住环境的追求产生,受人均住房面积增幅和存量城镇常住人口影响;更新需求则由存量住房到期折旧、拆除而产生,受旧房拆除面积和拆迁后的货币安置率影响。在此我们不对购房或租房进行区分,因为租房者的租赁需求基本等于出租者的购房需求。

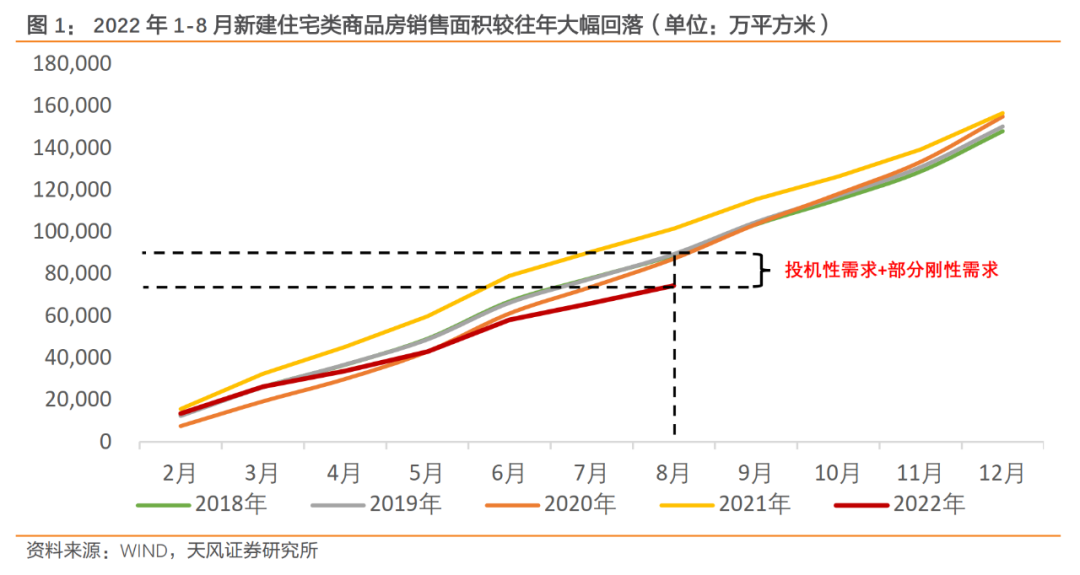

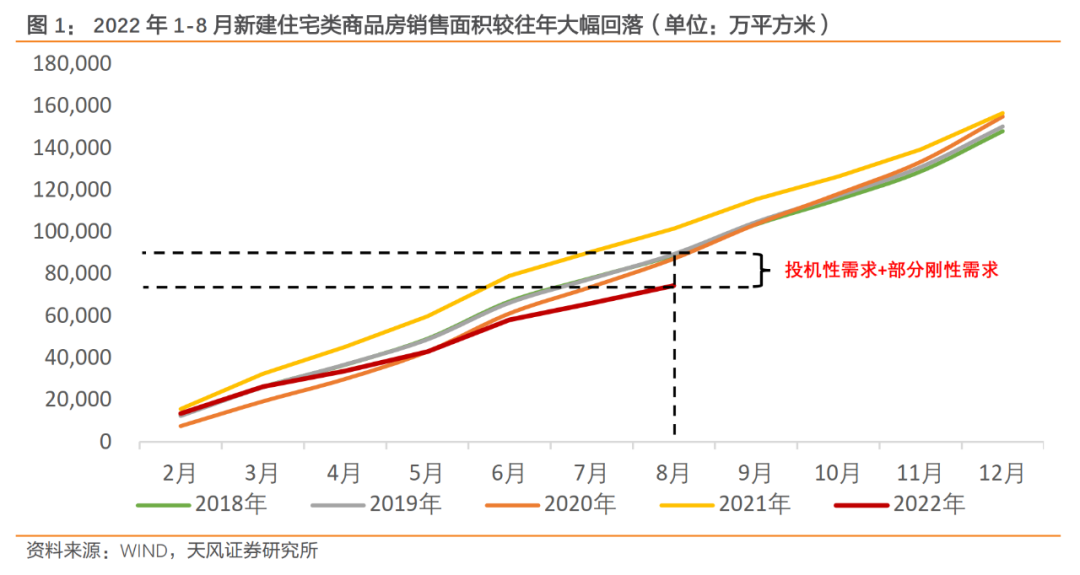

投机需求则源自于房地产的金融属性。但随着“房住不炒”的深入和房企的经营风险暴露,房地产正在经历去金融化的过程。我们认为今年住宅类商品房销售的大幅回落中,已经包含了投机性需求的明显衰减。1-8月,住宅类商品房累计销售7.4亿平方米,较2018-2021年同期均值下降1.7亿平方米。我们认为,这1.7亿平方米基本包含了绝大部分的投机性需求和部分刚性需求。在后续的测算中,我们假设投机性需求衰减为0。

住房的供给并不完全由商品房组成。由于本文的关注点在于未来新建商品房需求的合意水平,因此在总需求中还需剔除掉新建商品房以外的供给,主要包括存量空置住房释放和新建保障性住房。

未来将有更多的存量住房进入二手房市场。根据住建部原副部长仇保兴在2022中国城市高质量发展智库论坛的讲话,“当前我国住房空置率已经达到15%,有的省份达到25%甚至30%,高于国际5%的空置率标准”。随着投机性需求的衰退,原来出于增值目的而持有的住房将逐渐在二手房市场被出售,承接一部分新增住房需求,与新建商品房之间存在替代关系。

新建保障性住房的占比预计也将进一步提升。近年来,房价和收入的矛盾进一步凸显,2021年7月国务院办公厅发布的《国务院办公厅关于加快发展保障性租赁住房的意见》(国办发〔2021〕22号)指出,“新市民、青年人等群体住房困难问题仍然比较突出,需加快完善以公租房、保障性租赁住房和共有产权住房为主体的住房保障体系”。因此,我们认为,未来保障性住房在供给侧的贡献将出现进一步的提升,同样会对商品房产生替代效应。

综上,在供需基本均衡的情况下,新建商品房的合意需求水平将等于新增总住房需求减去由存量空置房释放、新增保障性住房提供的供给。即:

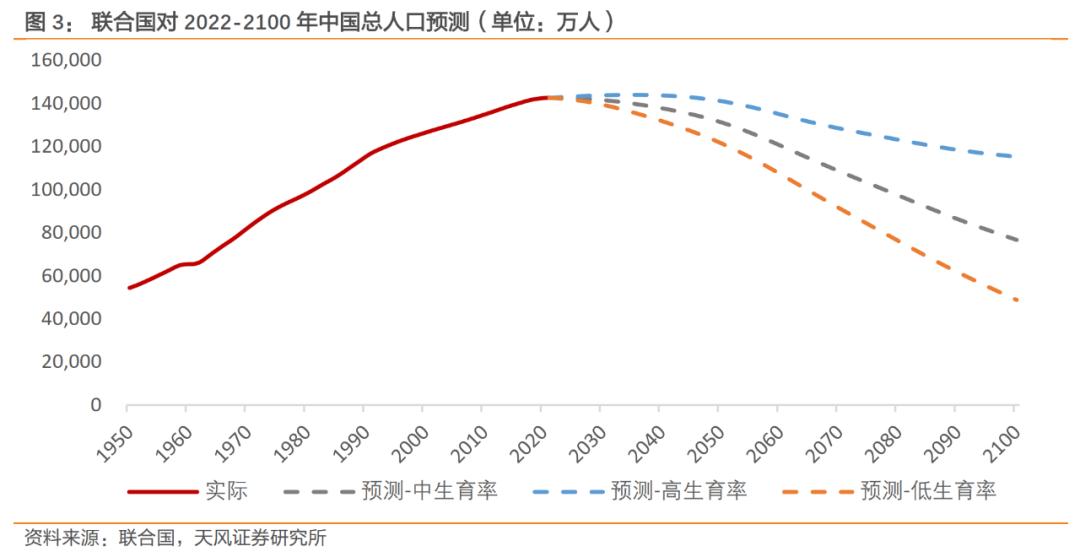

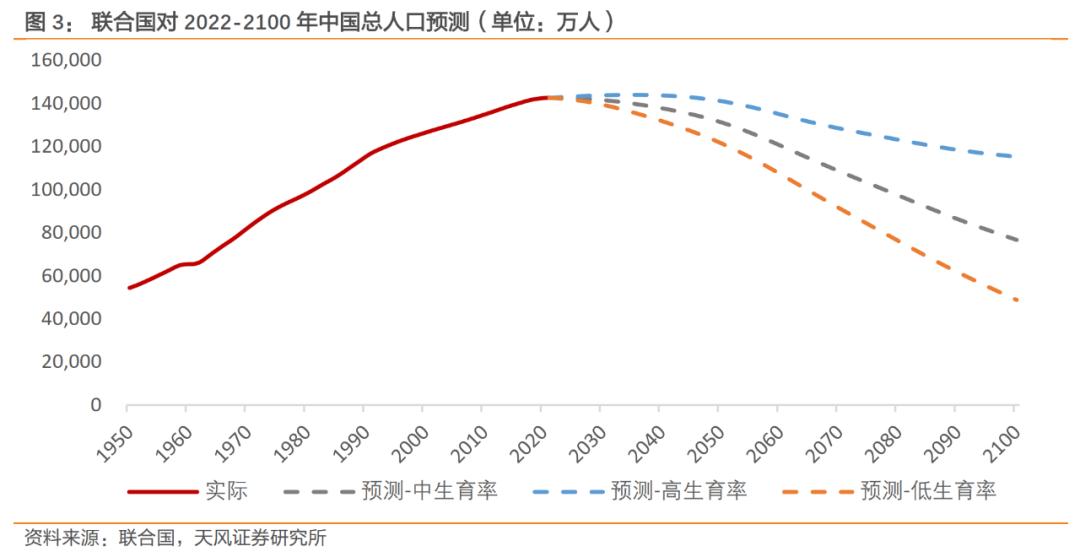

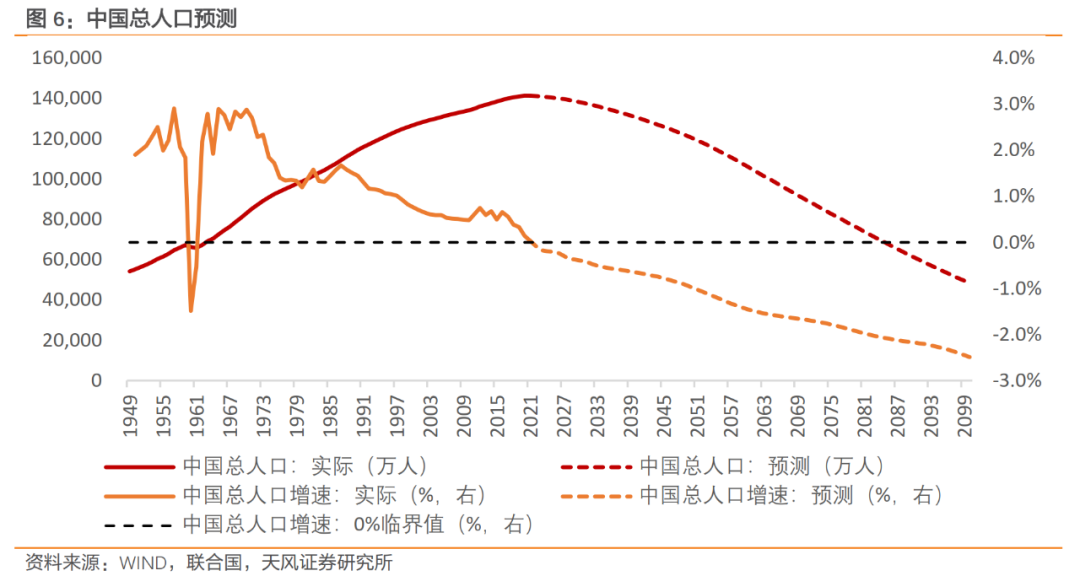

联合国在今年年中发布了《世界人口展望 2022》,其中分别在高、中、低生育率假设下对中国总人口进行了预测,中国总人口将分别在2036、2023、2022年开始负增长。

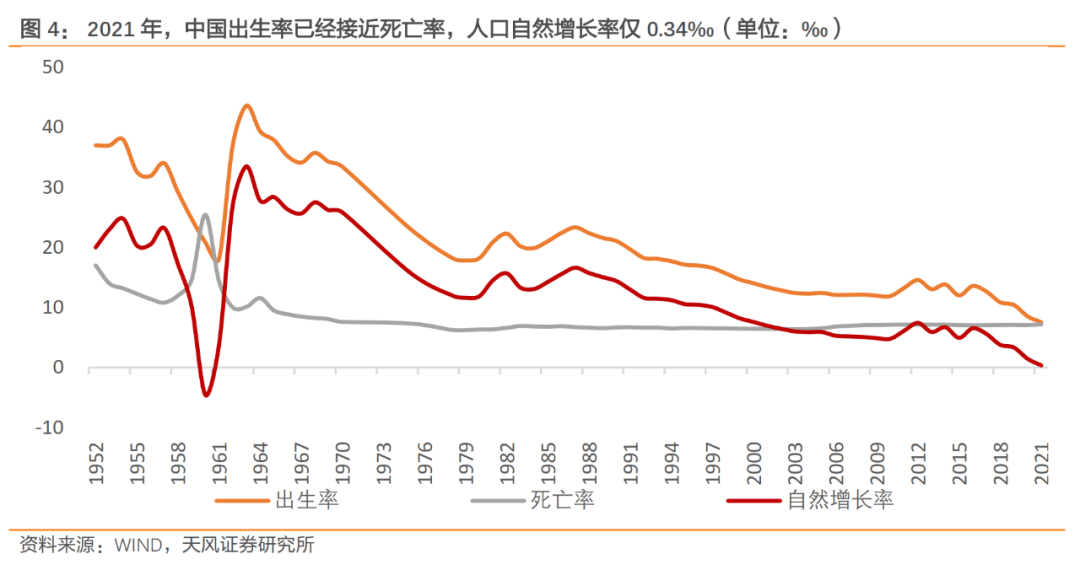

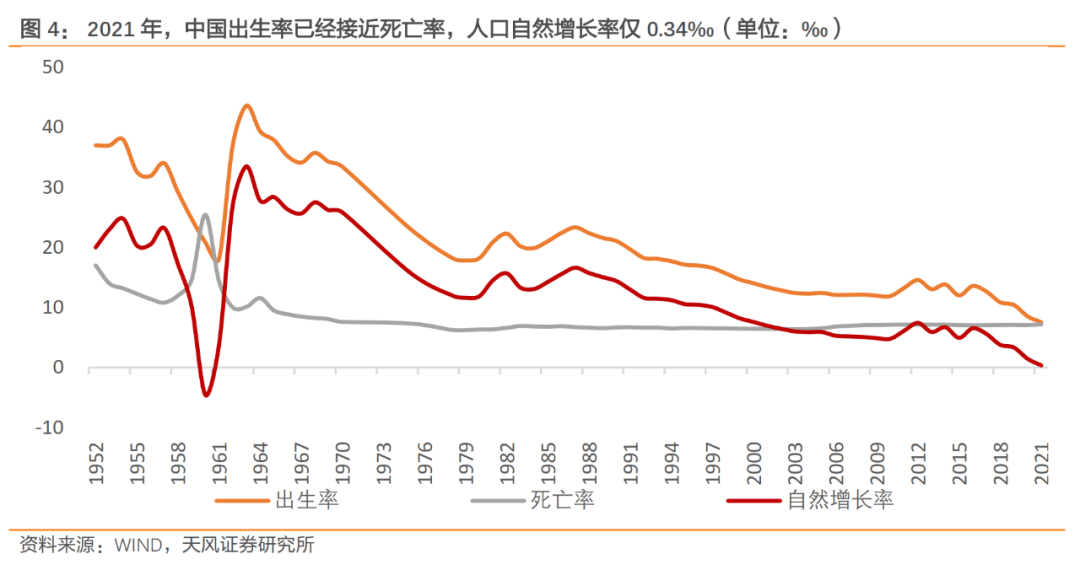

从统计局数据来看,中国2021年出生率为7.52‰,死亡率为7.18‰,出生率较2020年下降0.1个百分点,死亡率则提升0.01个百分点。照此趋势来看,预计2022年出生率将开始低于死亡率,导致人口自然增长率低于0,人口开始负增长。

实际上,部分省份今年以来的数据已经体现出了这种变化。以人口大省河南为例,2021年,河南省出生人数79.3万人,死亡人数73.0万人,人口自然增长6.3万人。而根据河南省政府披露的新生儿“两病”筛查数据计算,2021上半年、2022上半年河南省出生人数分别为41.1、37.2万人,2022年上半年同比下降9.5%。假设河南今年全年新生儿增速与上半年持平、死亡人数与去年持平,则河南今年全年出生人数、死亡人数分别为71.8、73.0万人,总人口大概率将开始负增长。

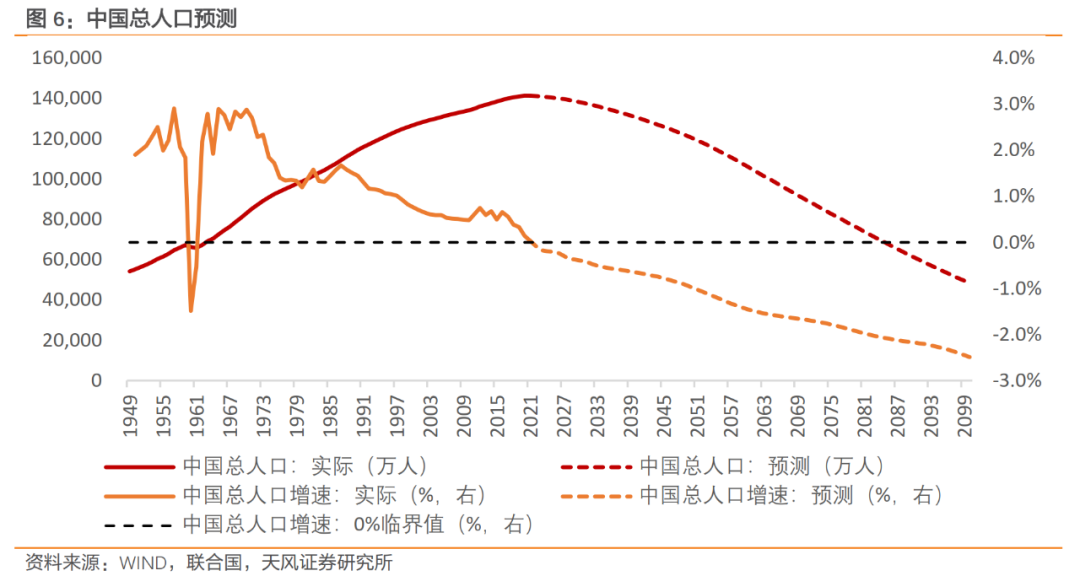

因此,我们选择采取联合国“低生育率”假设下的数据来对中国总人口进行估计(对政府出台鼓励生育政策而导致的生育率变化,暂时不予考虑,仅测算自然增长情况下人口变化)。

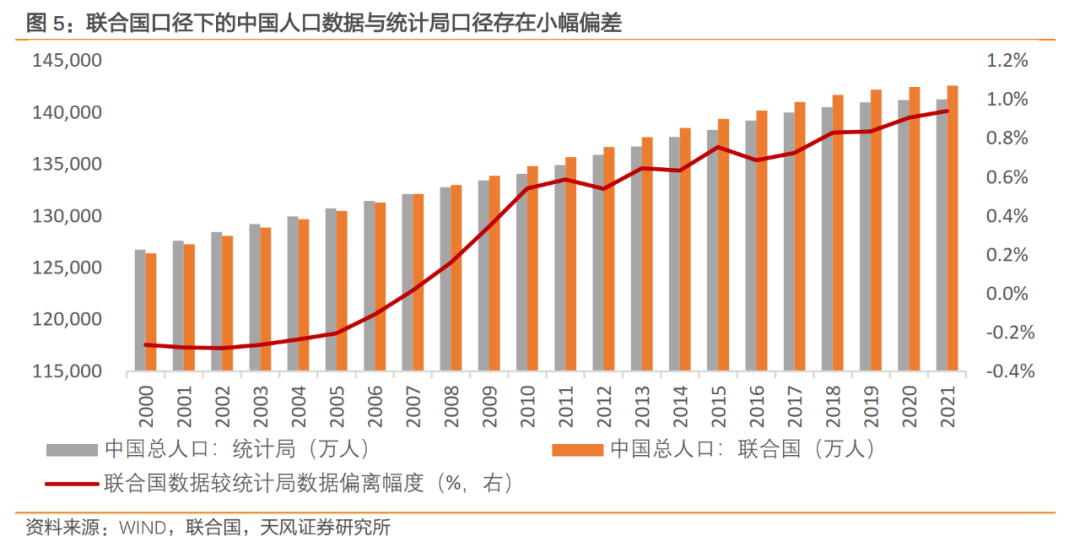

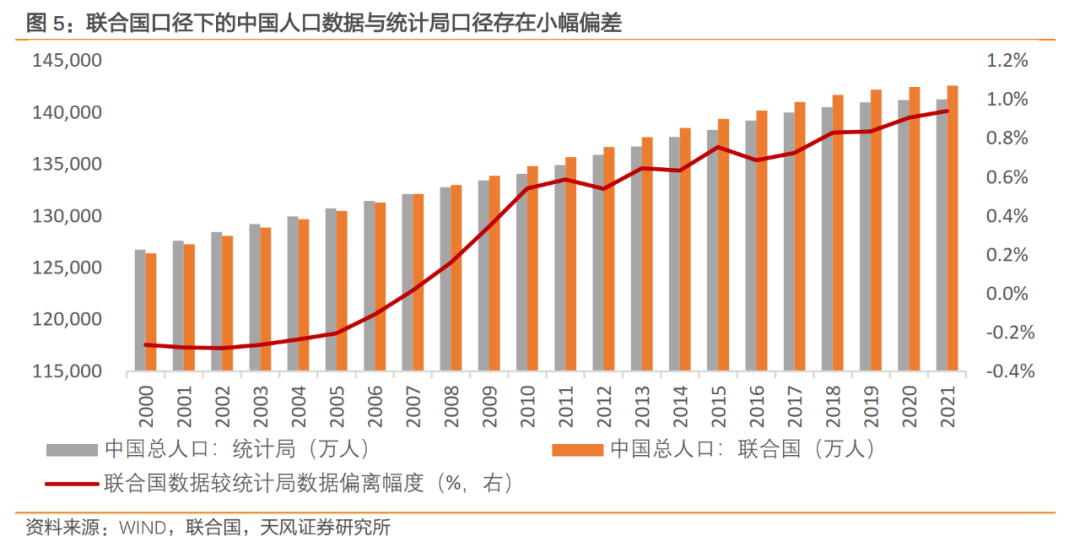

此外,从联合国《世界人口展望 2022》与统计局披露的历史人口数据来看,联合国口径下的中国人口数据与统计局口径存在小幅偏差,2007年以来联合国数据持续高于统计局数据。因此我们参照历史数据对联合国预测数据进行适度调整,使其与统计局数据能够实现前后匹配。

预测结果显示:预计到2025、2030、2035年,中国总人口分别约为14.0、13.8、13.5亿人,分别较2021年下降0.6%、2.3%、4.7%。

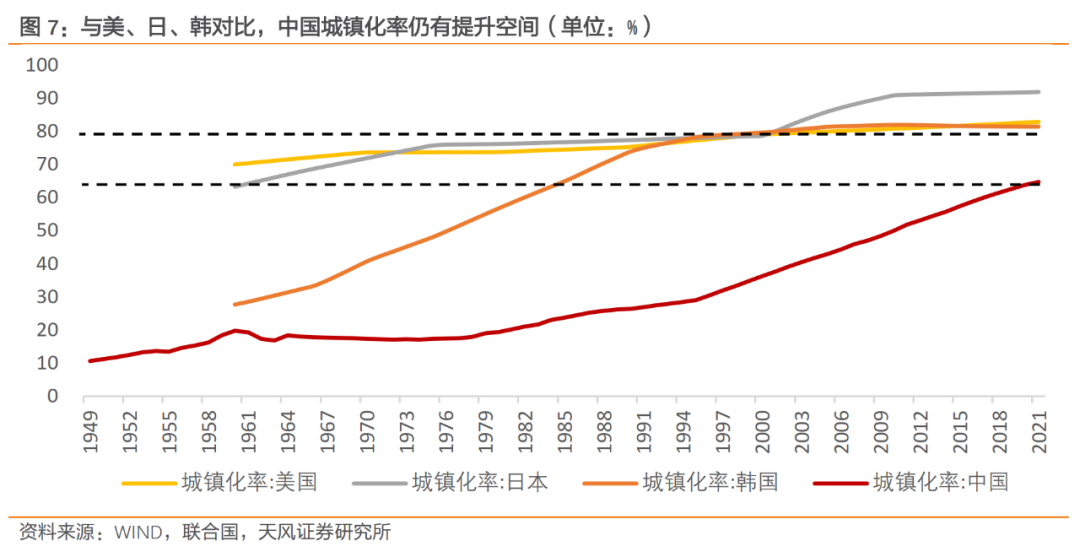

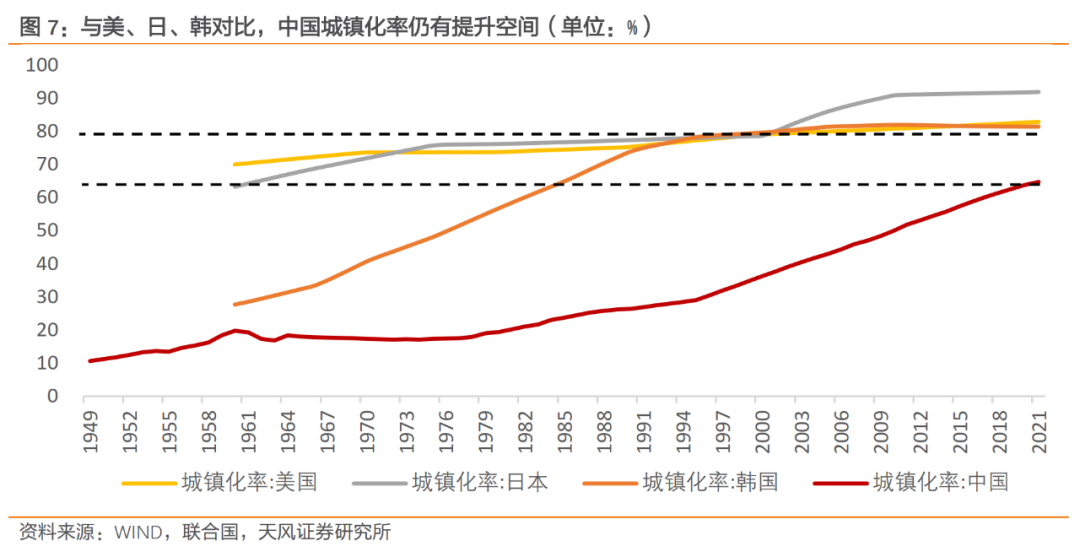

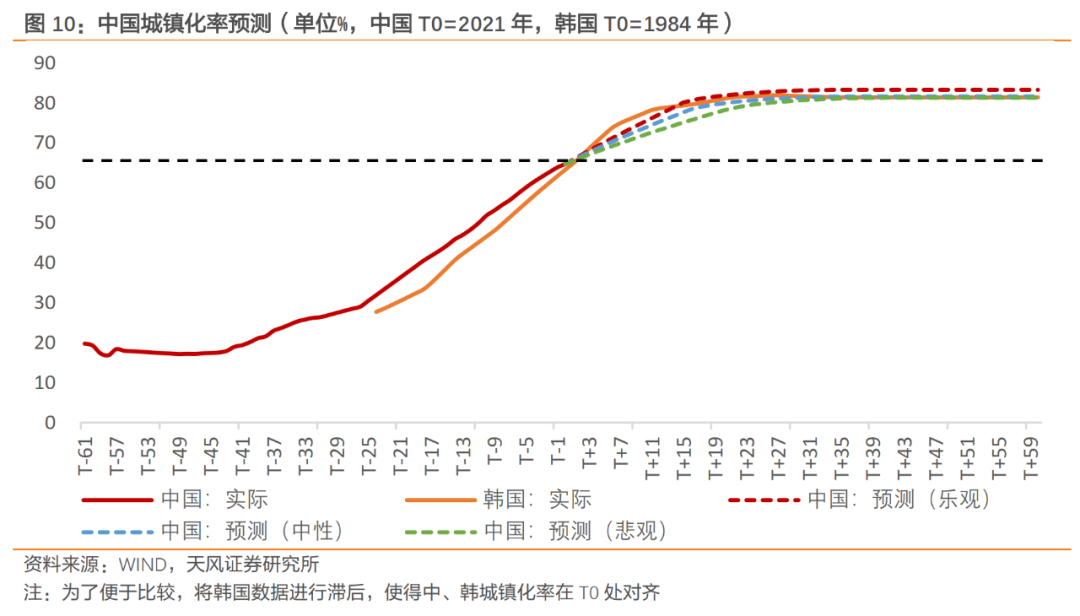

中国的城镇化进程尚未结束。2021年,中国城镇化率为64.7%,仅相当于韩国上世纪80年代、日本上世纪60年代、美国上世纪60年代以前的水平。从国际经验来看,如果不考虑日本在2000-2010年间由市町村“平成大合并”导致的城镇化率非自然提升,韩国、日本、美国的城镇化进程均在城镇化率接近80%时开始放缓、停滞。因此,按照韩国、日本、美国城镇化进程来看,我们认为中国城镇化率仍然有15个百分点的增长空间,这将成为中国房地产中长期需求的重要支撑因素。

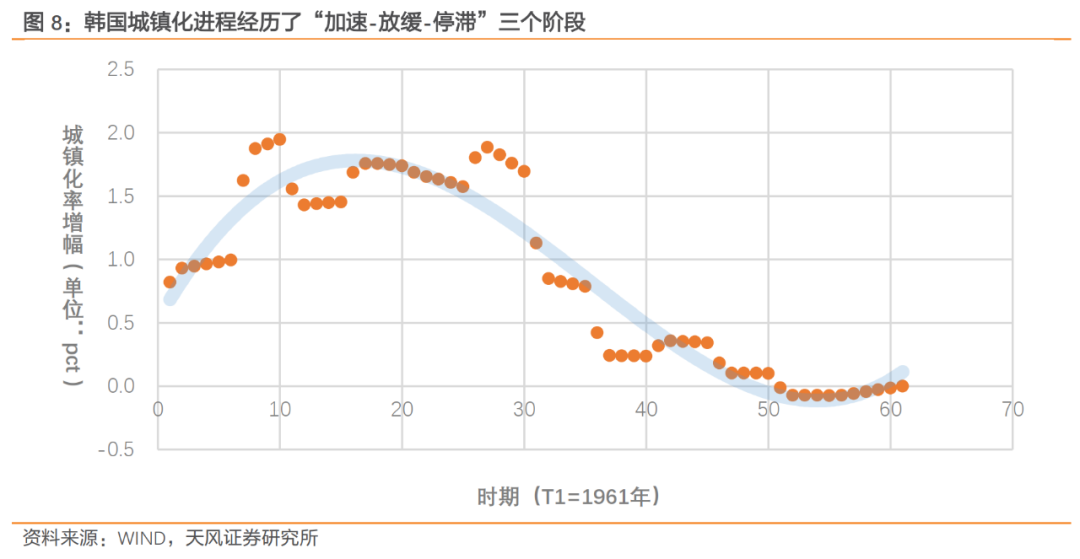

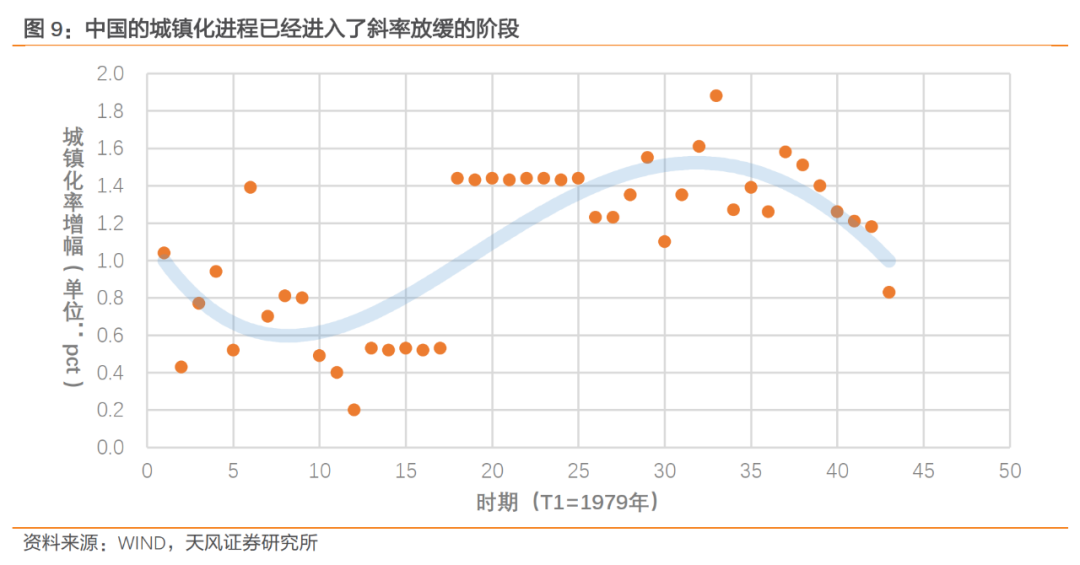

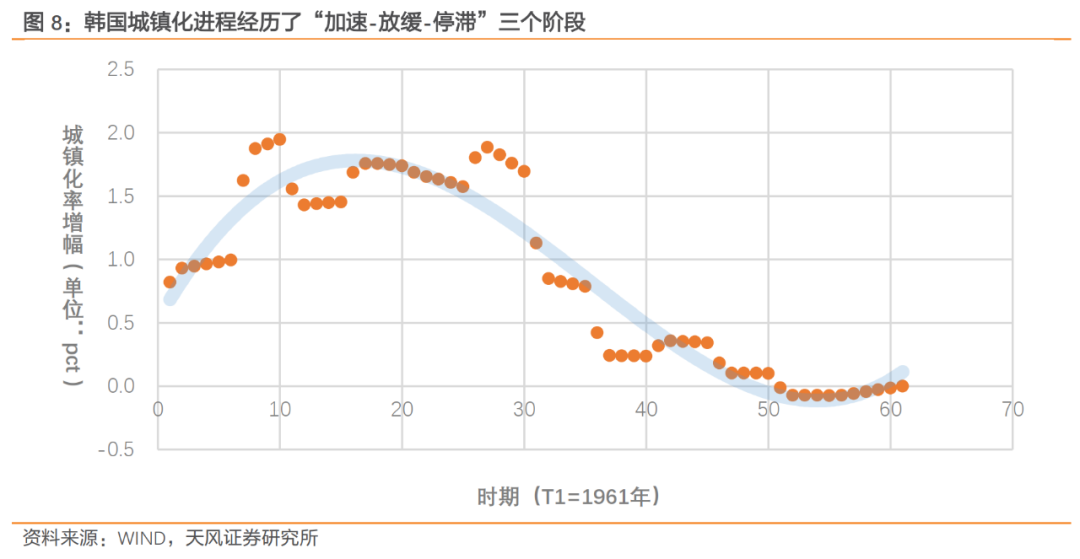

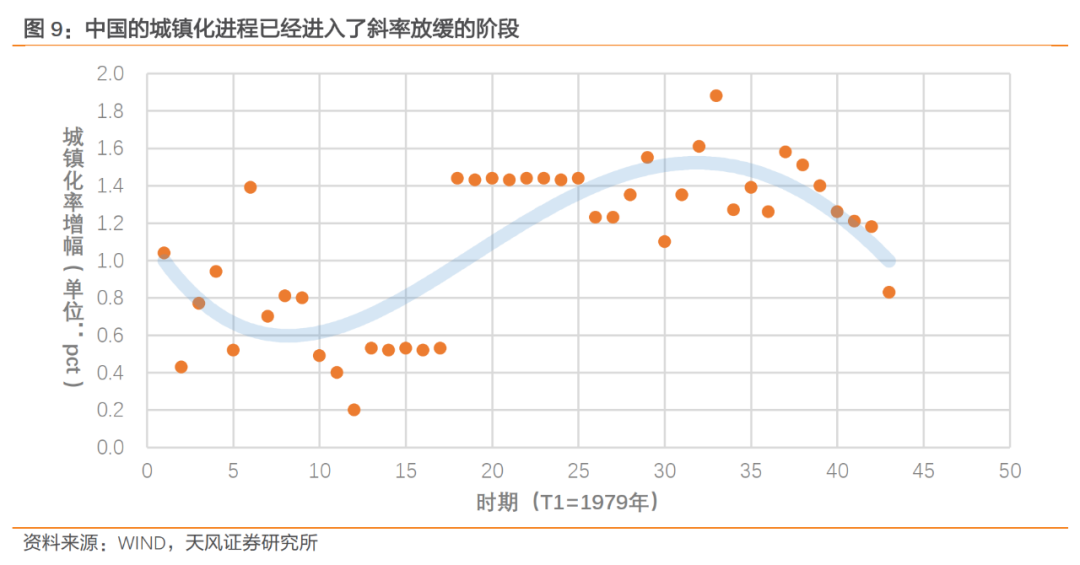

但中国城镇化率的提升正在放缓。从数据统计时间恰好覆盖城镇化全进程的韩国来看,城镇化率的提升大概要经历三个阶段——“加速-放缓-停滞”。从趋势上看,1976年之前,韩国处于加速城镇化的阶段,城镇化率增幅逐年提升;1977-2011年,韩国的城镇化斜率开始放缓,城镇化率增幅开始趋势性逐年递减;到2012年以后,韩国的城镇化基本进入到停滞的状态。中国的城镇化进程已经进入到了第二个阶段。2015年以来,中国城镇化率的增幅开始逐年下降,2021年则仅有0.83个百分点,为1996年以来首次低于1个百分点。

实际上,中国城镇化进入放缓阶段这一事实也得到了官方的承认。2022年3月15日,统计局国民经济综合统计司司长付凌晖在新闻发布会上表示,“和过去相比,城镇化增速有所放缓。应该说,这符合社会发展的一般规律。过去由于城镇化水平比较低,由快速城镇化逐步转向平稳发展阶段。从世界各国发展历史经历来看,这是符合一般规律的。”

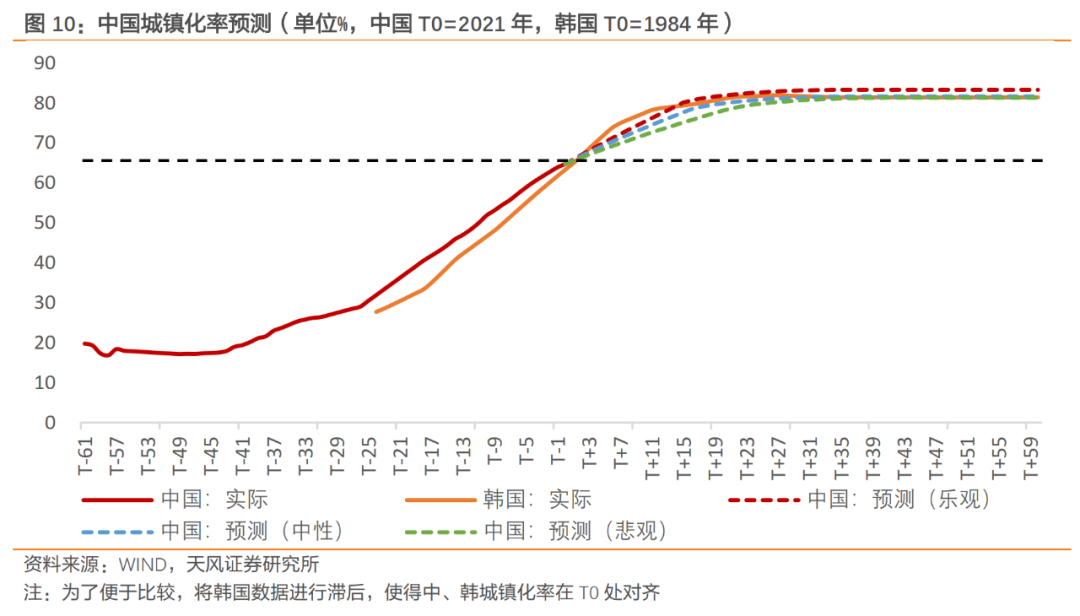

因此,在预测城镇化率时,我们以未来中国城镇化率增幅逐年放缓为基本假设,并分为放缓、停滞两个阶段分别进行预测,以城镇化率是否达到78.5%作为是否进入停滞阶段的判断标准(韩国城镇化进入停滞阶段时城镇化率接近78.5%)。

具体来说,我们分乐观、中性、悲观三种情景对放缓阶段的城镇化率增幅进行预测:

1) 乐观情景:由于2021年数据明显偏离2015-2020年趋势,假设为异常值,在拟合时予以剔除。2) 中性情景:将2021年数据考虑在内进行拟合。3) 悲观情景:假设2021年对2015-2020年趋势的偏离为永久性偏离,将乐观情景的预测值向下平移,平移幅度为2021年数据对趋势的偏离幅度。

此外,我们利用韩国1996年以后的数据对进入停滞阶段的城镇化率增幅进行预测。

乐观情景下,预计到2025、2030、2035年,中国城镇化率分别为69.1%、74.3%、79.2%;中性情景下,预计到2025、2030、2035年,中国城镇化率分别为68.6%、72.9%、76.9%;悲观情景下,预计到2025、2030、2035年,中国城镇化率分别为67.8%、71.3%、74.5%。

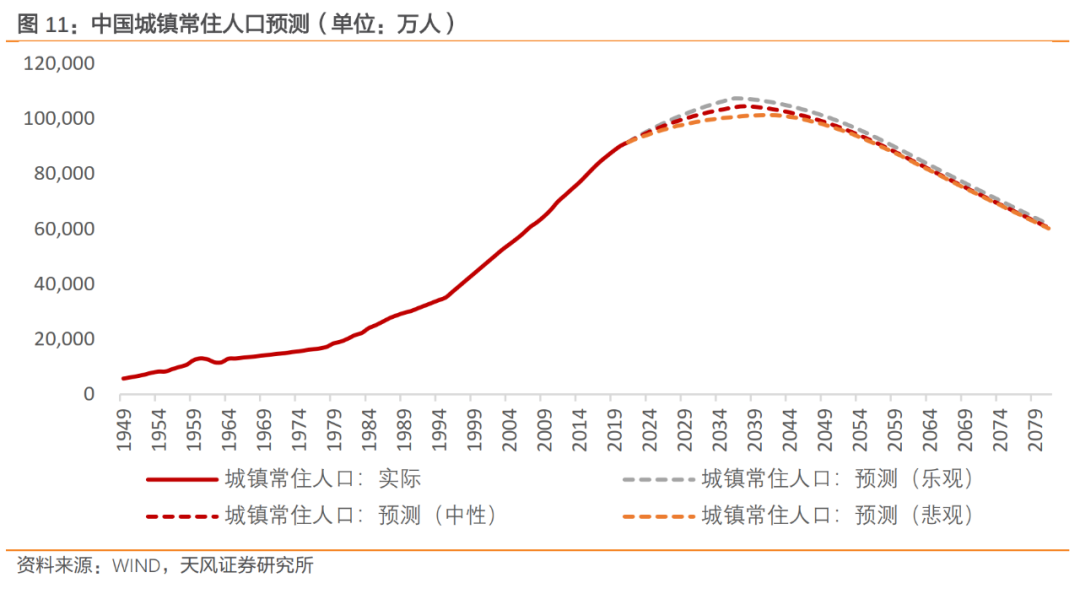

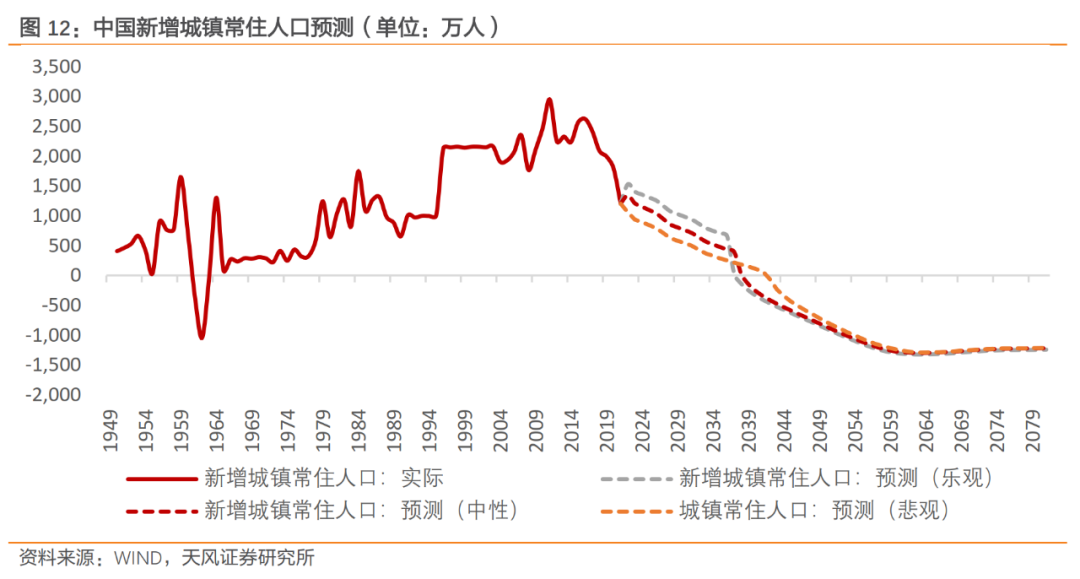

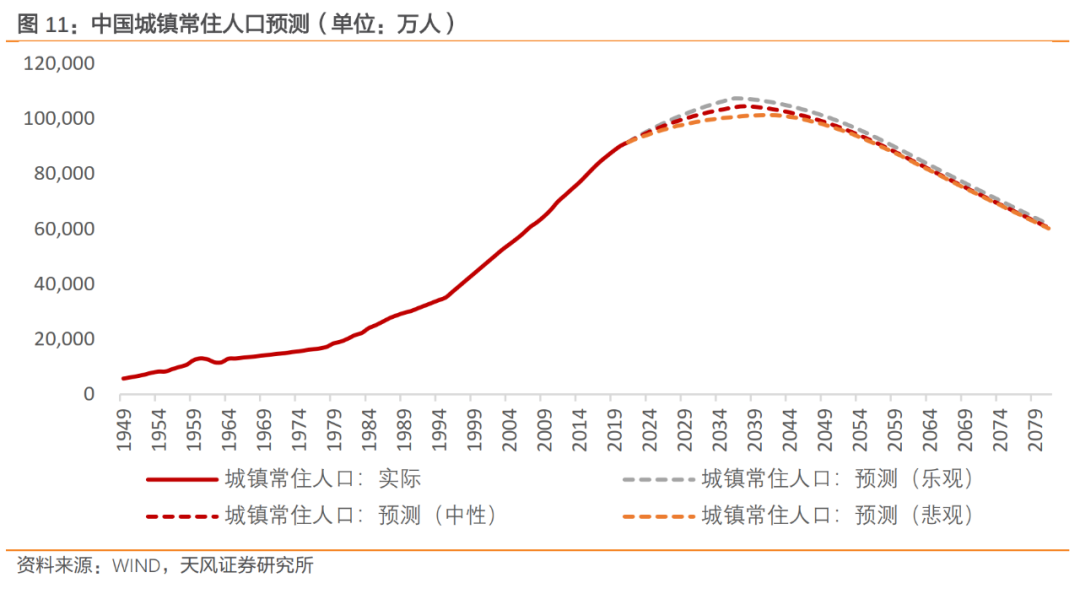

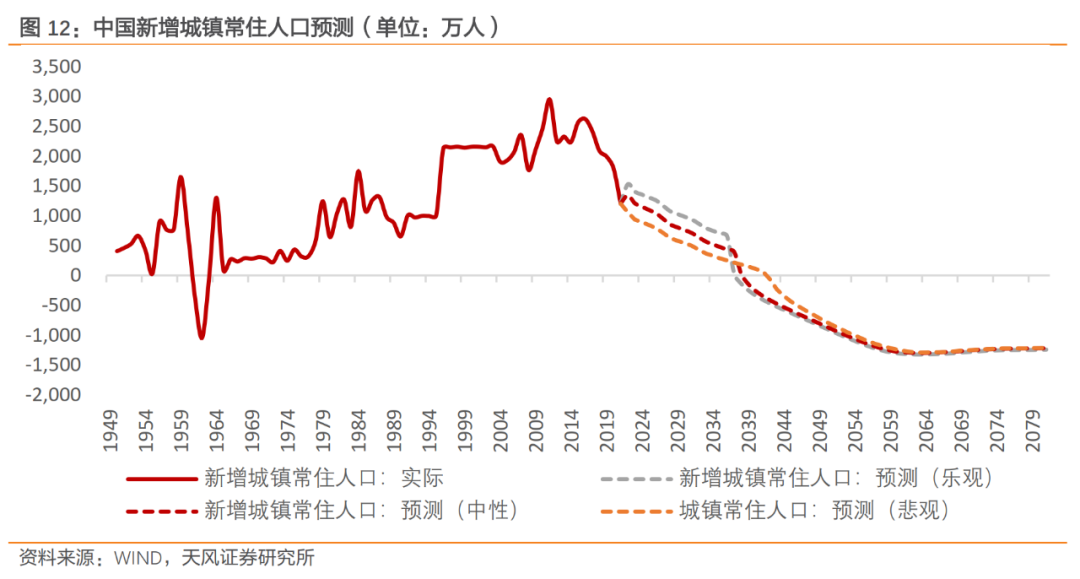

基于总人口负增长、城镇化斜率放缓的判断,未来中国城镇常住人口的增长斜率也将逐渐放缓。

乐观情景下,到2025、2030、2035年,预计中国城镇常住人口分别为9.7、10.3、10.7亿人,新增城镇常住人口分别为1306、985、703万人;

中性情景下,到2025、2030、2035年,预计中国城镇常住人口分别为9.6、10.1、10.4亿人,新增城镇常住人口分别为1097、759、477万人;

悲观情景下,到2025、2030、2035年,预计中国城镇常住人口分别为9.5、9.8、10.0亿人,新增城镇常住人口分别为844、542、288万人。

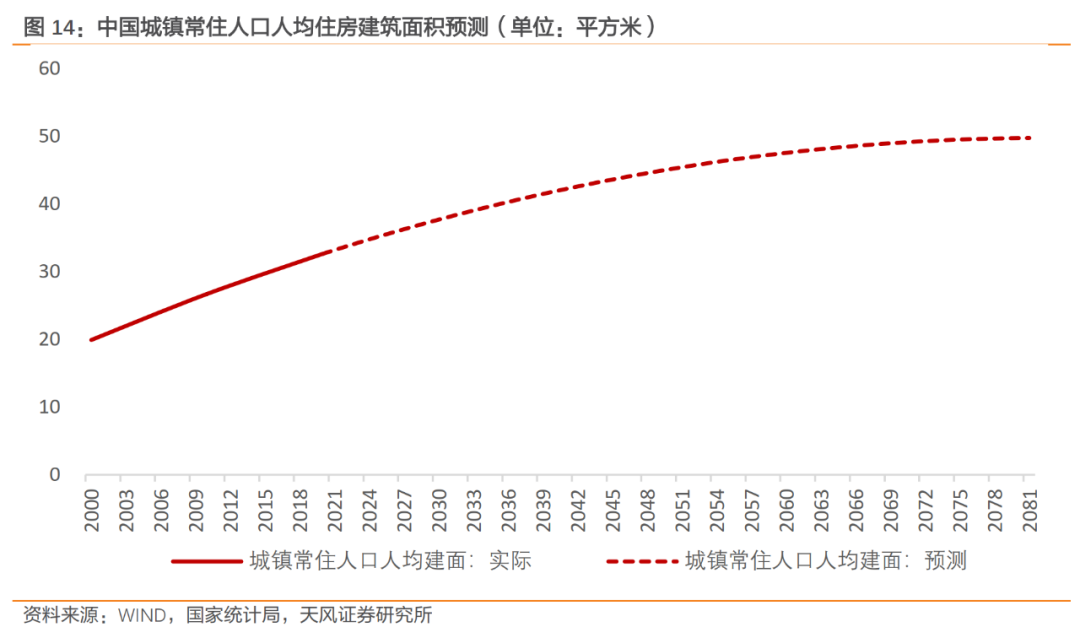

对于人均住房面积的预测,我们主要以第五、六、七次人口普查(以下简称“五普”“六普”“七普”)的数据为依据。

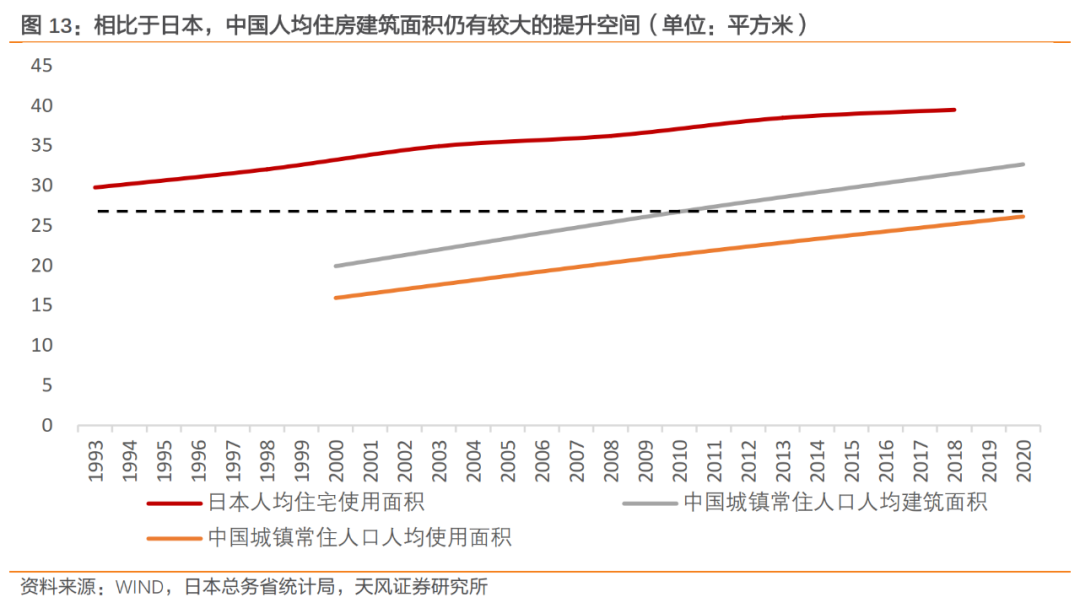

首先,对人口普查的人均住房面积数据口径进行调整。由于影响地产需求的是城镇常住人口而非户籍人口,因此我们需要的是城镇常住人口的人均住房建筑面积。而人口普查相关数据的统计对象是家庭户,并没有包含集体户在内的其他常住人口,因此需要对数据根据当年城镇家庭户人口、当年城镇常住人口的比例关系进行调整。调整结果显示,2000、2010、2020年,我国城镇常住人口的人均住房建筑面积分别为19.9、26.7、32.7平方米。

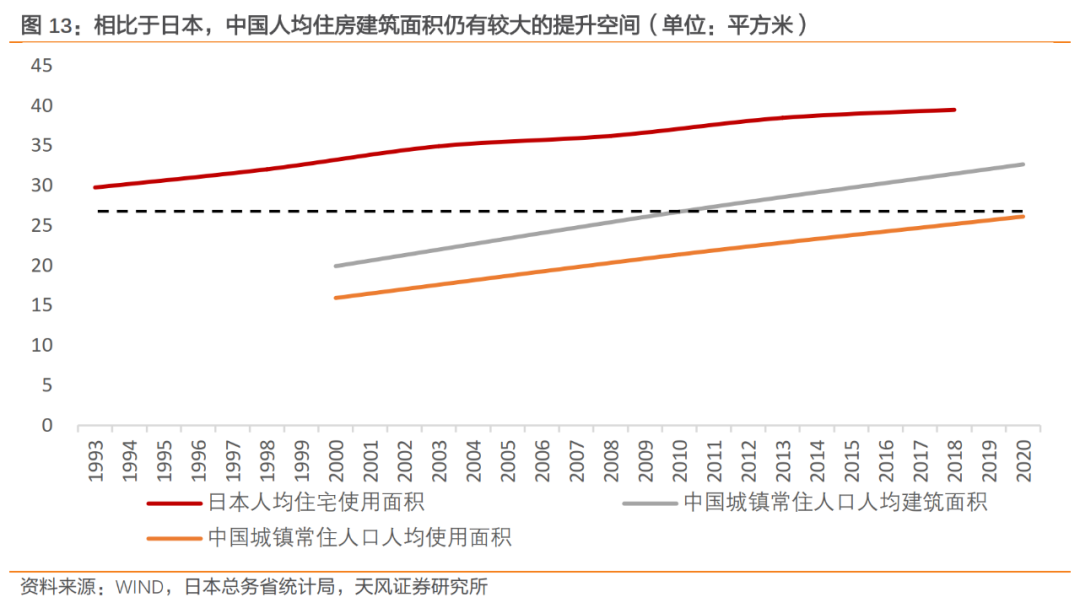

其次,对城镇常住人口的人均住房建筑面积进行预测。中国的人均住房建筑面积仍有较大的提升空间。根据日本总务省统计局《平成30年住宅·土地统计调查》,日本2018年人均住宅使用面积约为39.5平方米。假设中国平均得房率(剔除公摊面积后的使用面积/建筑面积)为80%,则2020年我国城镇常住人口的人均住房使用面积仅为26.2平方米,与日本相比仍有较大的提升空间。

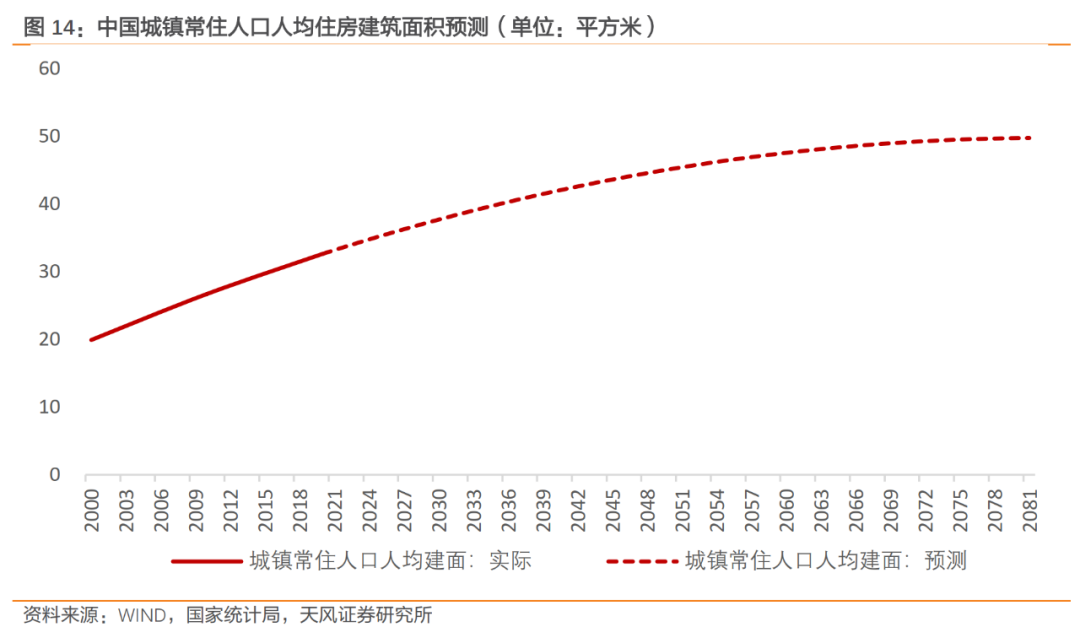

从五普、六普、七普数据来看,随着人均住房建筑面积的提升,其提升斜率也在放缓。六普期间,人均住房建筑面积年均提升0.68平方米,而七普期间年均仅提升0.59平方米,每年少提升0.09平方米。因此,我们基于五普、六普、七普数据,假设中国人均住宅建筑面积仍在提升、但提升斜率放缓,对未来中国城镇常住人口的人均住房建筑面积进行了预测。

预测结果显示:到2025、2030、2035年,中国城镇常住人口人均建筑面积预计分别为35.28、37.7、39.9平方米。

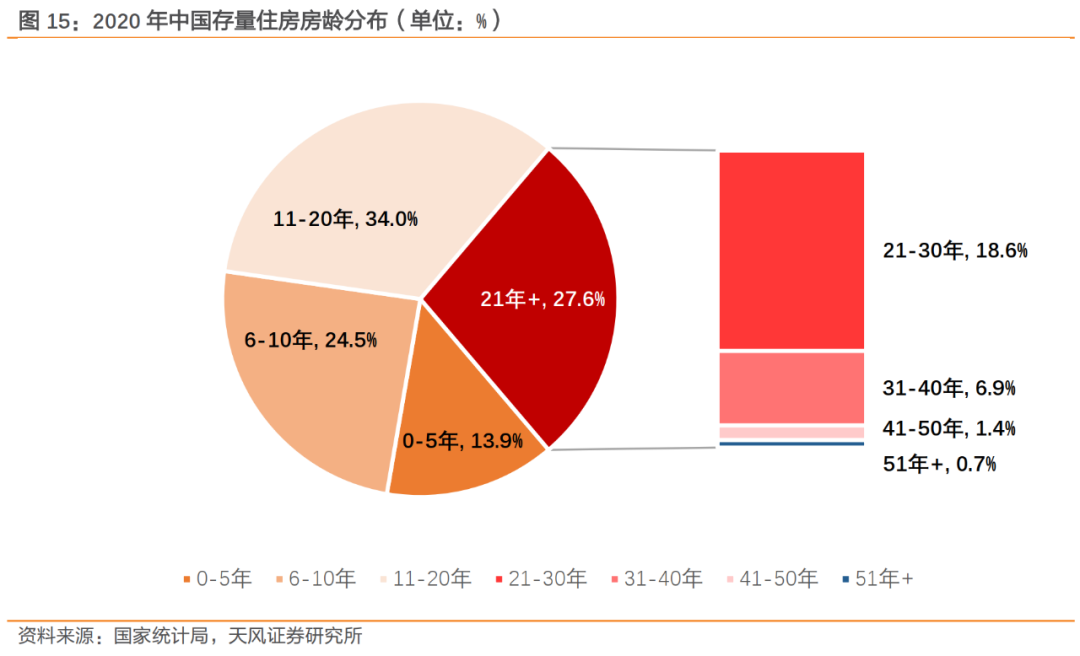

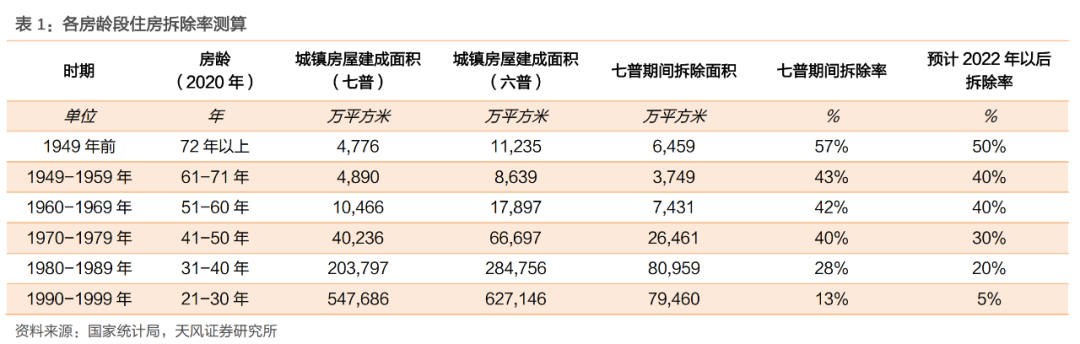

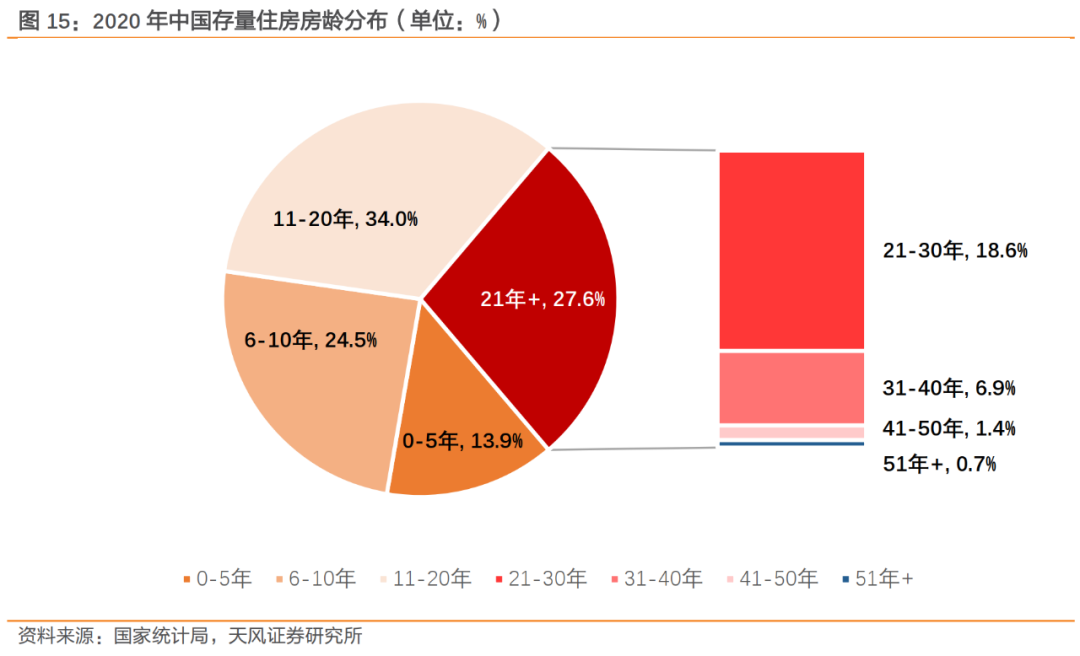

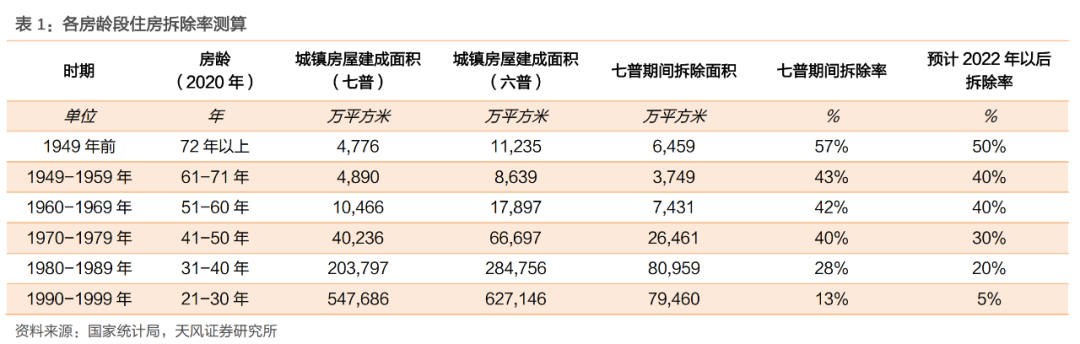

我国当前存量住房中旧房占比并不算低。从七普抽样调查数据来看,2020年,我国21年以上房龄的住房面积占比为27.6%,31年以上的为9%。一来,这部分21世纪前修建的住房已经逐渐达到其使用寿命;二来,我国1998年以后才开始正式发展商品房市场[1],因此大部分21世纪以前建成的住房规划设计已经难以适应当前的住房趋势,存在较大的更新需求。

往长期看,当前11-20年房龄的占比较高(2020年为34%),随着时间的推移,将会有更多的住房释放出更新需求。

进一步,我们将房龄分布细化到以年为单位。统计局披露了2000年以来每年的商品房竣工面积,根据每个时期内商品房竣工面积的分布情况以及七普数据计算得到的存量住房面积,可以计算出2000-2020年每年的房屋建成面积。1999年及以前,在各个时期内取平均值;2021年数据假设等于当年商品房竣工面积。

根据七普、六普的房龄分布数据,可以大致得出不同房龄旧房的拆除率。我国住房产权为70年,但通常而言实际使用寿命要比70年更短。目前,市场通常假设住房平均使用寿命30年左右,以此来倒推总体存量住房的拆除率为1/30。但这种假设方法忽略了房龄分布对各年拆除面积的影响。因此,我们将房龄也纳入到旧房拆除率的测算中,对不同房龄的住房赋予不同的拆除率。由于七普、六普均披露了房龄抽样调查数据,可以结合当期存量住房面积计算出不同房龄在当期的存量面积,而各房龄段存量住房从七普到六普减少的面积,即为七普期间拆除的面积,进而可以计算出各房龄段的拆除率。

七普期间,我国推进了棚户区改造工程,对大量旧房进行了拆除,而考虑到接下来在城市更新过程中要防止大拆大建,未来拆除率应较七普更低。因此,我们假设2022年及以后,72年以上房龄的住房拆除率为50%,51-71年的为40%,41-50年的为30%,31-40年的为20%,21-30年的为5%,20年及以下房龄的不予拆除。

至此,测算得到存量房屋的房龄分布和各房龄段的拆除率后,便可以计算得到每年需要拆除的旧房总面积。再考虑对拆除房屋的货币化安置率后,便可以得到因为拆除旧房而产生的新建商品房需求,即更新需求。

需要指出的是,对于更新需求而言,货币化安置率是一个敏感性变量,我们暂时假定为50%,即拆除旧房后,一半采取实物安置,一半采取货币安置。

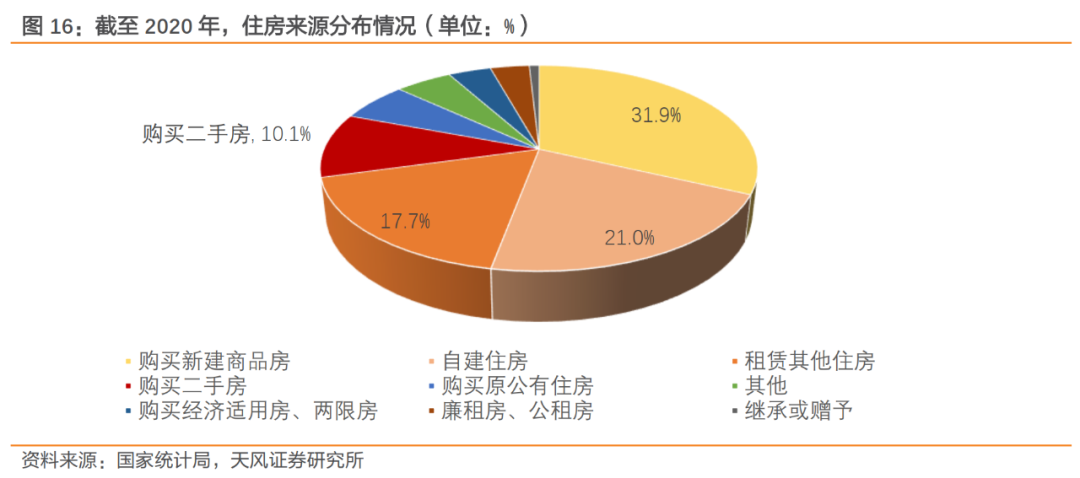

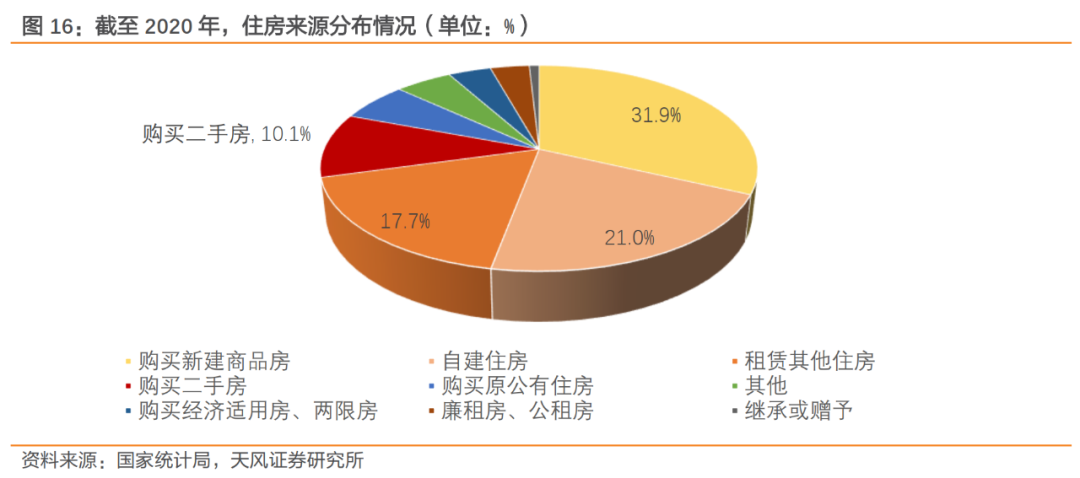

七普的抽样调查数据显示,截至2020年,存量住房中有10.1%源自于购买二手房。我们假设未来空置住房的供给释放节奏与七普数据持平,即每年新增商品房需求中,有10.1%由存量空置住房来满足。

“十四五”期间年均建设保障性住房1.2亿平方米。根据住建部,我国“十四五”期间筹建保障性租赁住房870万套,其中2021、2022年330万套,则2023-2025年需要建设540万套。即2021、2022年年均建成165万套,2023-2025年年均180万套。此外,《国务院办公厅关于加快发展保障性租赁住房的意见》(国办发〔2021〕22号)中指出,保障性租赁住房以建筑面积不超过70平方米的小户型为主,据此我们可以得到2022-2025年每年新增保障性住房面积。

对于40个重点城市,住建部曾经提出过两个要求。第一,“新市民和青年人多、房价偏高或上涨压力较大的城市,在‘十四五’期间,新增保障性租赁住房占新增住房供应总量的比例,应力争达到30%以上”。第二,“40个重点城市在‘十四五’期间计划新增保障性租赁住房650万套(间)”。

40个重点城市的商品房竣工面积占全国的38%(根据2018-2020年的中指院数据,因2021年数据不完整,故予以剔除),根据全国新增总住房需求,可以测算得到40个重点城市每年的新增总住房需求。由此可得到2025年40个重点城市新增保障性住房在新增住房供给中的占比仅能达到17-20%。

因此,40个重点城市在2025年以后仍然需要提升保障性住房在新增住房供给中的占比,假设占比每年提升1个百分点,直到提升至30%。由此可算出40个重点城市在2025年以后的每年新增保障性住房面积。40个重点城市新增保障房占全国的75%,假设这一比例保持恒定,则可以计算出2025年以后全国每年新增保障性住房需求。

结合前文对模型中各个变量的预测,最终可以得到在均衡状态下,每年新建商品房需求的中枢水平。尽管模型的预测过程中涉及部分假设和主观判断,可能会导致模型预测结果与实际情况产生一定的偏差,但模型所展示出的中国房地产需求在中长期呈现“L”型回落的趋势仍然具有参考价值。

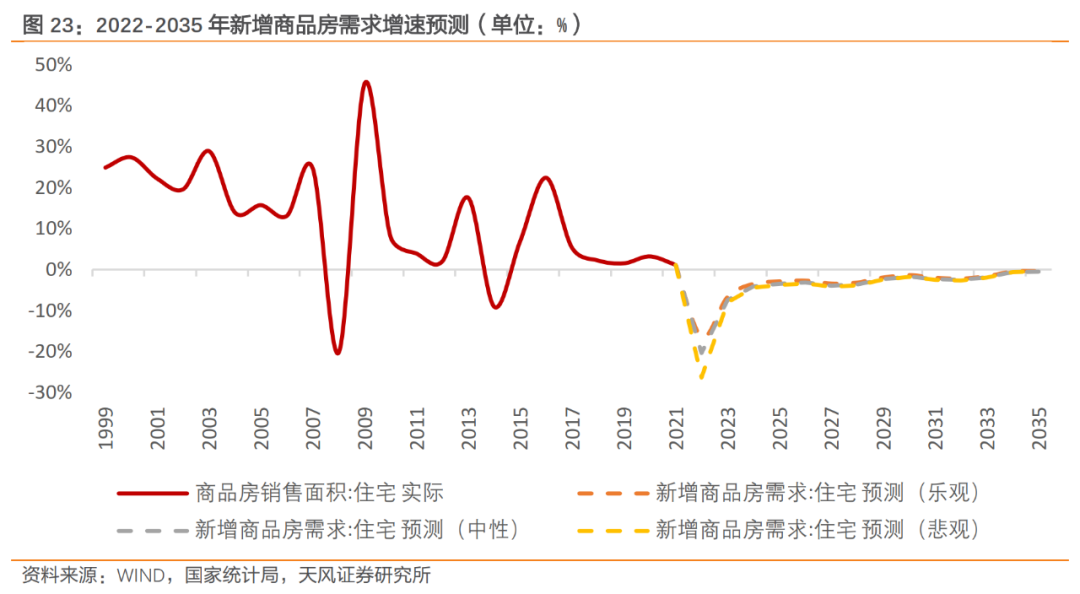

结论一:根据我们的预测结果,2022-2035年,中国新增商品房需求将呈现“L”型回落的趋势。

2022-2025年,新增商品房的需求中枢约为11.3亿平方米:乐观、中性、悲观情景下分别为12.1、11.4、10.5亿平方米;

2026-2030年,新增商品房的需求中枢约为9.6亿平方米:乐观、中性、悲观情景下分别为10.5、9.7、8.8亿平方米;

2031-2035年,新增商品房的需求中枢约为8.7亿平方米:乐观、中性、悲观情景下分别为9.6、8.6、7.8亿平方米。

从这个角度来看,关于是否会刺激房地产的答案实际上一目了然:一方面,房地产需求进入了新的周期,真实需求长期回落的情况下,小规模刺激效果有限。另一方面,未来想要实现此前几轮放松周期的政策效果,需要比以往更大的刺激力度,相应带来的高杠杆、高房价等潜在问题也会更大,因此再次出台大规模刺激政策的可能性有限。

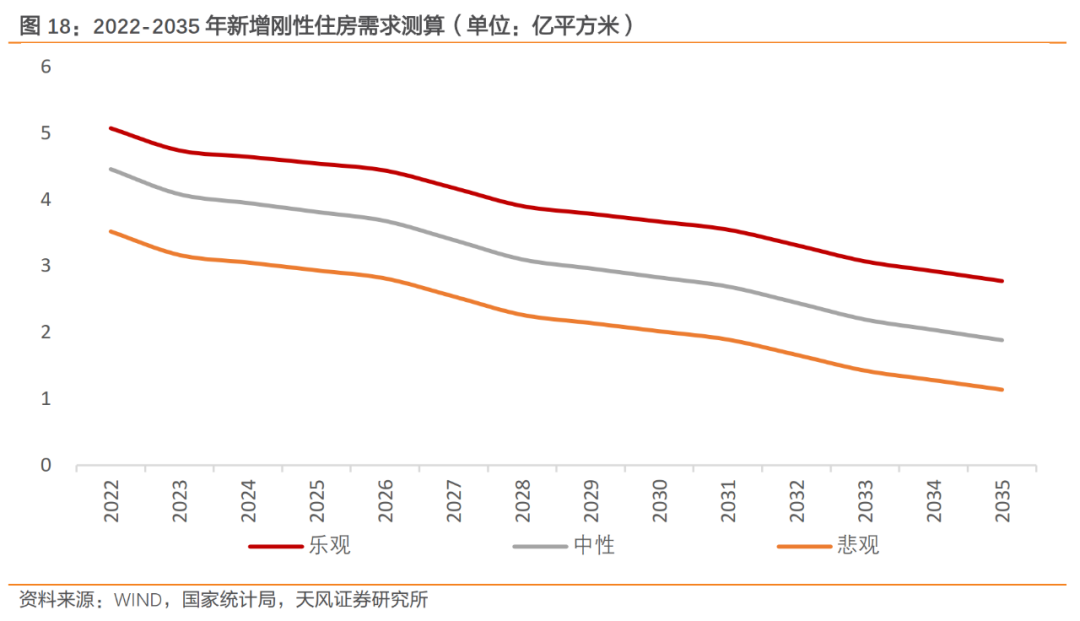

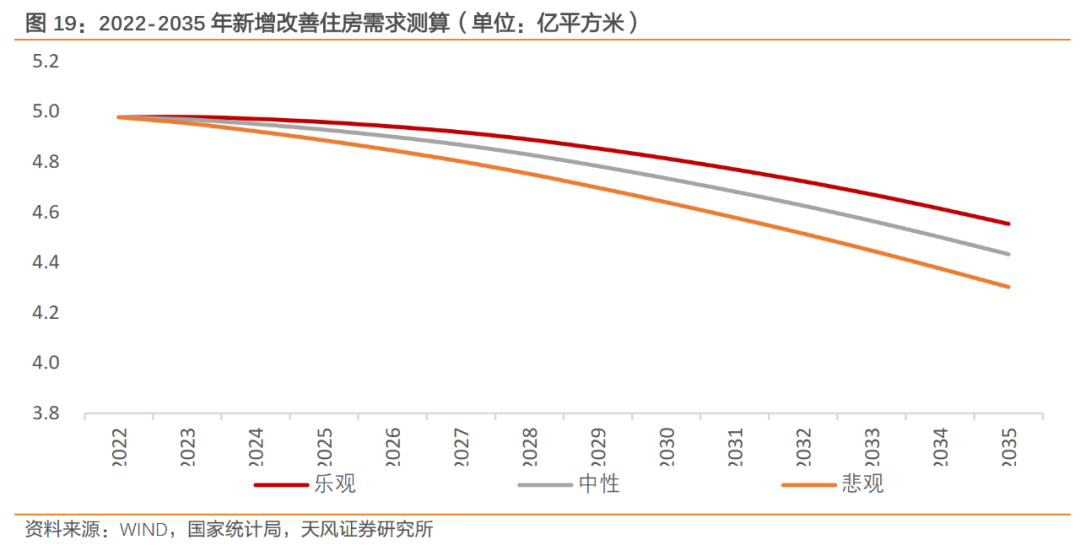

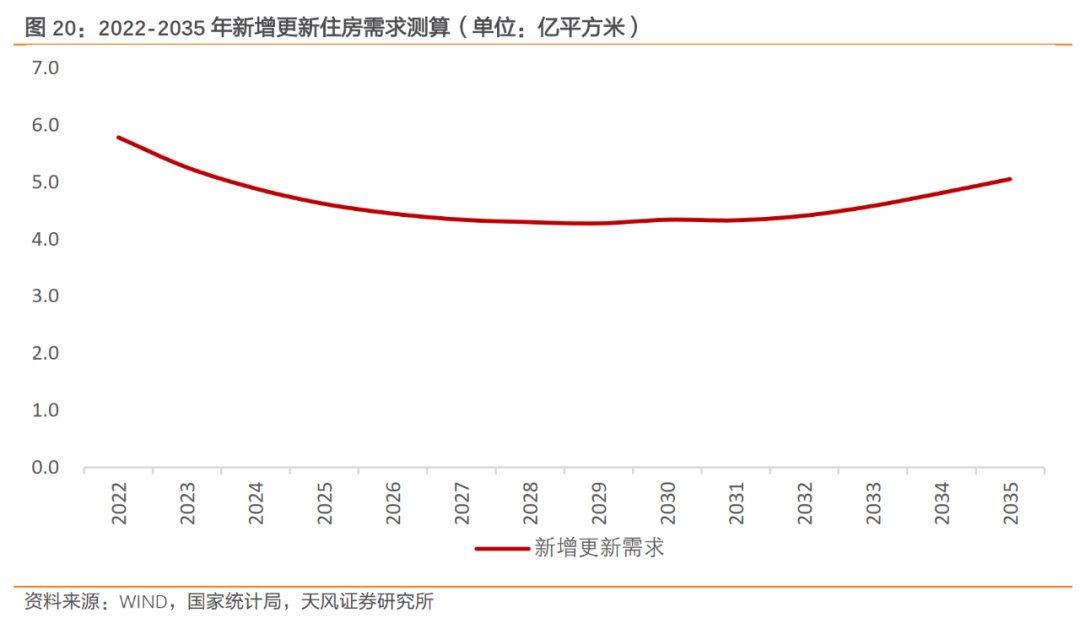

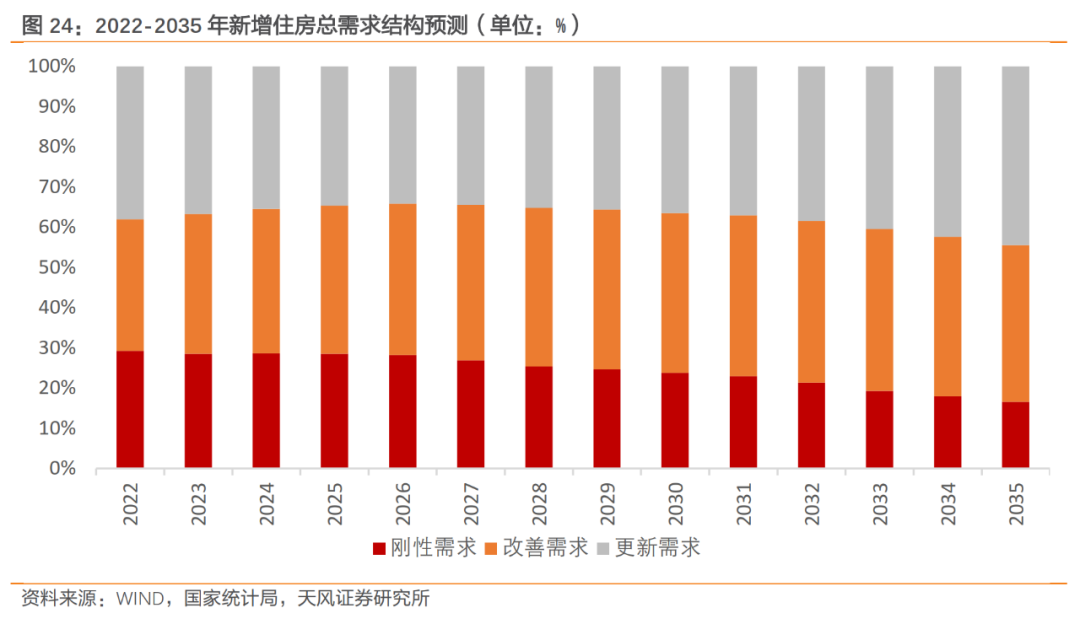

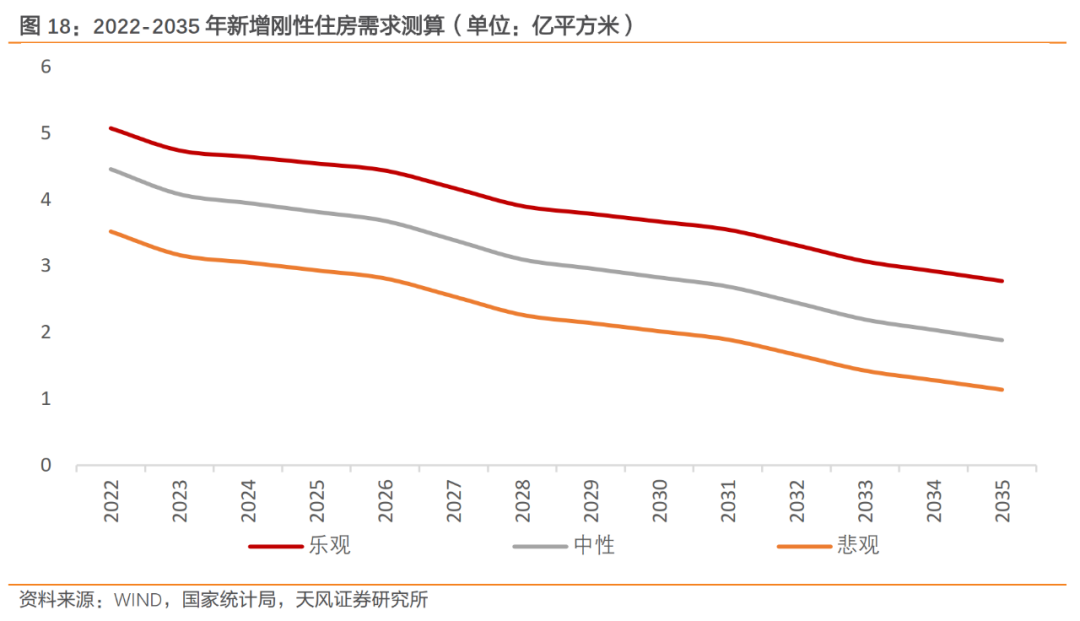

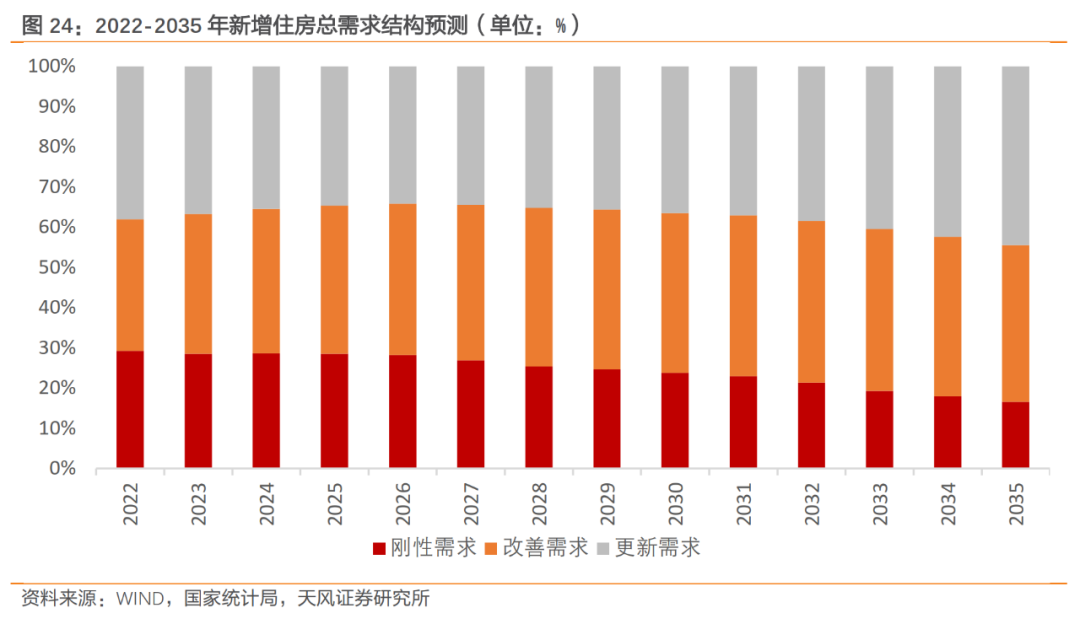

结论二:刚性需求逐年回落,改善需求平稳下降,更新需求呈现“U”型走势。

由于总人口达峰回落、城镇化斜率放缓,因此新增城镇常住人口也将逐年递减,对应新增刚性需求开始逐渐回落。

模型预测:2022-2025年,乐观、中性、悲观情景下,新增刚性需求的中枢分别为每年4.7、4.1、3.2亿平方米;2026-2030年,乐观、中性、悲观情景下,新增刚性需求的中枢分别为每年4.0、3.2、2.4亿平方米;2031-2035年,乐观、中性、悲观情景下,新增刚性需求的中枢分别为每年3.1、2.3、1.5亿平方米。

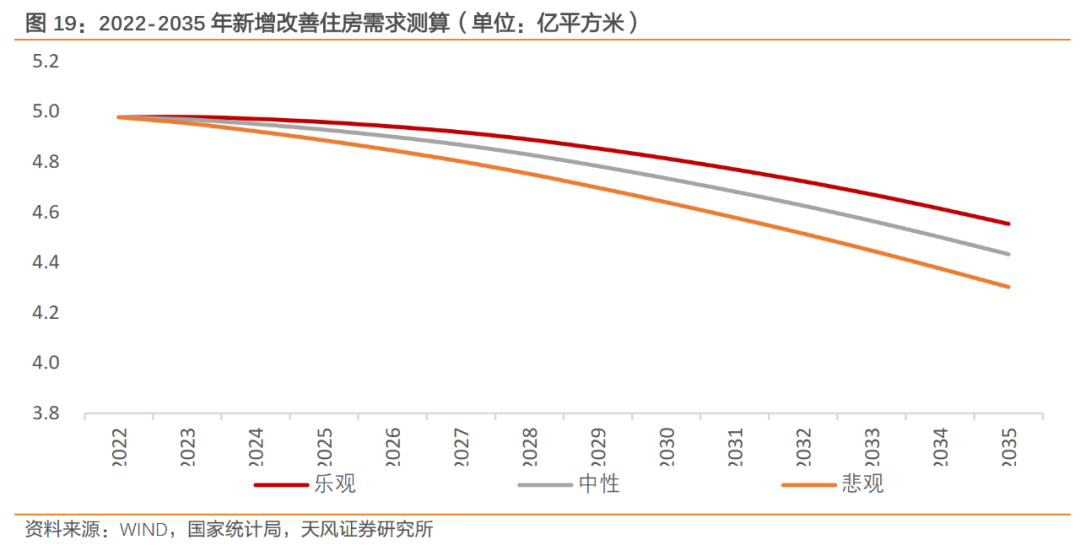

由于城镇人口增长与人均住房建筑面积提升的斜率都将逐渐放缓,因此新增改善需求也将趋于逐渐下降。但从模型预测结果来看,改善需求的回落将比刚性需求更加平稳:

模型预测:2022-2025年,乐观、中性、悲观情景下,新增改善需求的中枢分别为每年5.0、5.0、4.9亿平方米;2026-2030年,乐观、中性、悲观情景下,新增改善需求的中枢分别为每年4.9、4.8、4.7亿平方米;2031-2035年,乐观、中性、悲观情景下,新增改善需求的中枢分别为每年4.7、4.6、4.4亿平方米。

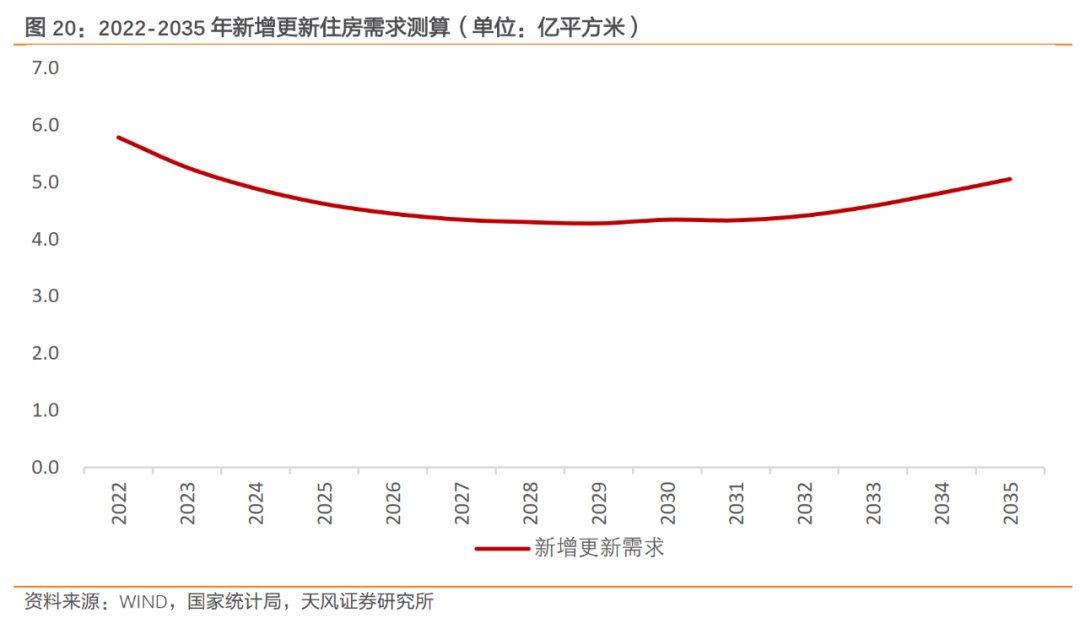

由于在2035年以前,2022年及以后建设的住房尚未达到拆除年限,对于更新需求的测算基于既定的历史数据,因此乐观、中性、悲观情景下的测算结果是一致的。

模型预测:2022-2025年,新增更新需求的中枢为5.1亿平方米;2026-2030年,新增更新需求的中枢为4.3亿平方米;2031-2035年,新增更新需求重新开始提升,中枢水平为4.6亿平。

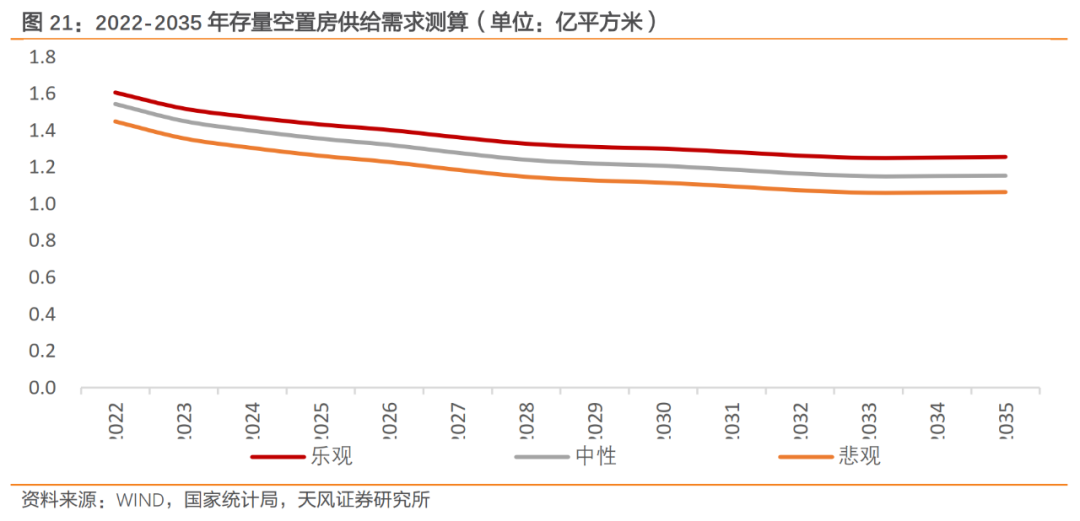

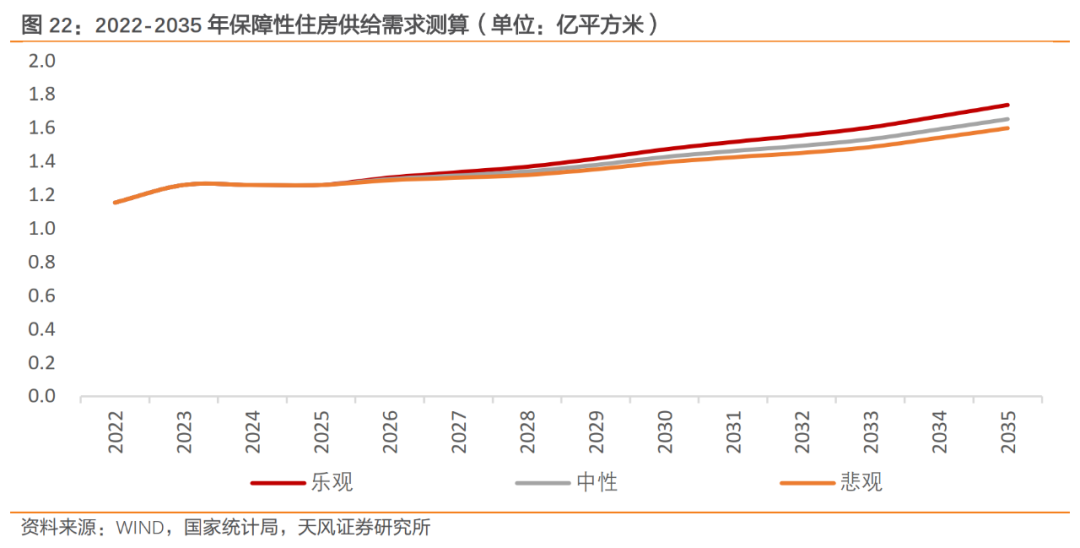

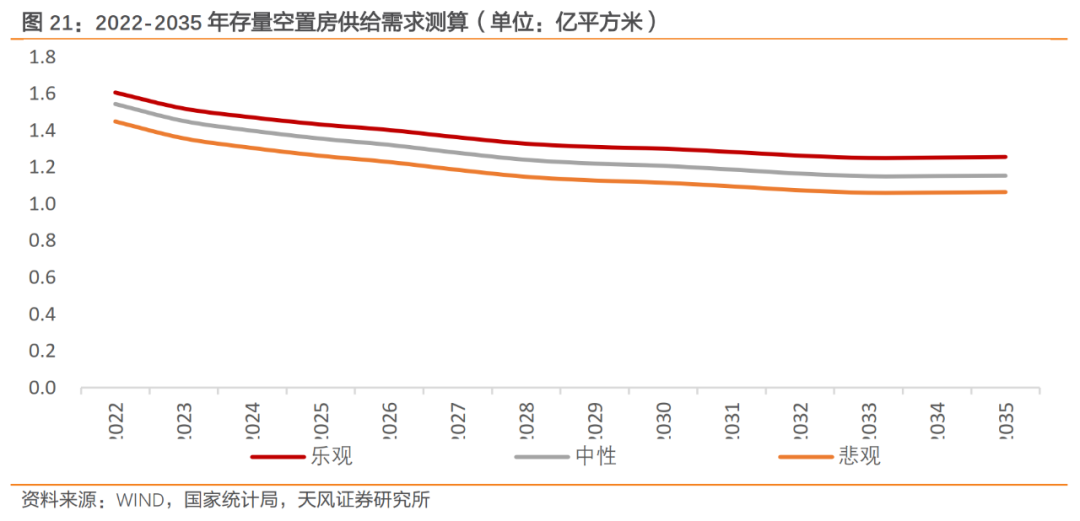

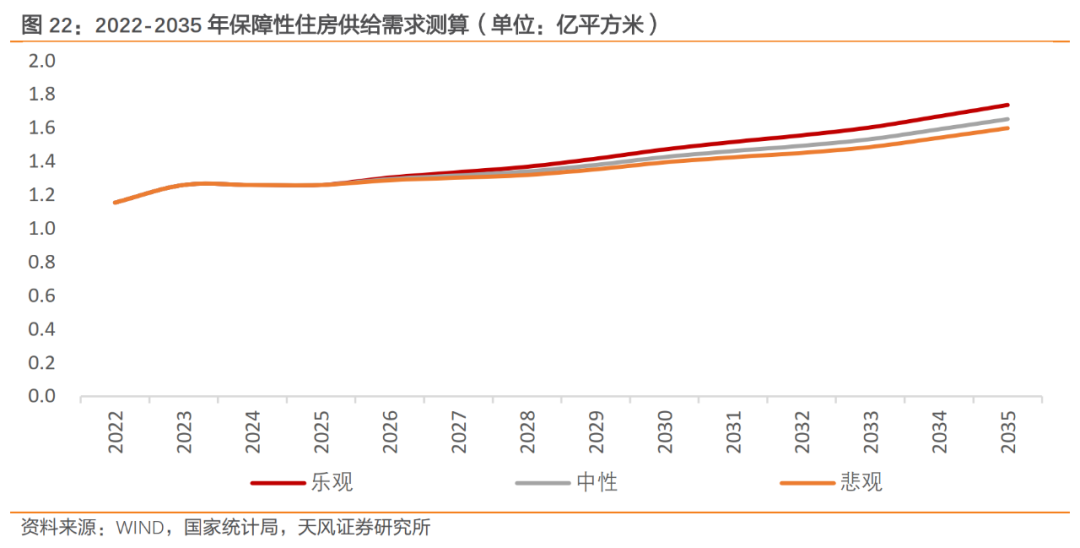

结论三:存量空置房供给较为平稳,保障性住房供给平稳增加。

存量空置住房对应供给的变化主要来自于当年的新增总住房需求的变化。

模型预测:2022-2025年,乐观、中性、悲观情景下,存量空置房供给的中枢分别为每年1.5、1.4、1.3亿平方米;2026-2030年,乐观、中性、悲观情景下,存量空置房供给的中枢分别为每年1.3、1.3、1.2亿平方米;2031-2035年,乐观、中性、悲观情景下,存量空置房供给的中枢分别为每年1.3、1.2、1.1亿平方米。

模型预测:2022-2025年,乐观、中性、悲观情景下,保障性住房供给的中枢分别为每年1.2、1.2、1.2亿平方米;2026-2030年,乐观、中性、悲观情景下,保障性住房供给的中枢分别为每年1.4、1.4、1.3亿平方米;2031-2035年,乐观、中性、悲观情景下,保障性住房供给的中枢分别为每年1.6、1.5、1.5亿平方米。

结论四:2022年,由于投机性需求集中衰退,相比于2021年,新增商品房需求将出现较大幅度的回落;此后尽管新增商品房需求仍在逐年回落,但回落的斜率将逐渐放缓。

从新增商品房需求的增速看,2023、20224年降幅逐渐收窄,中性假设下预计增速分别为-7.5%、-4.1%;2025年增速开始走平,维持较低的个位数负增长,2025-2028年平均为-3.6%,考虑合理的波动后,即使部分时点可能出现正增长,增速也不会太高且持续向上。

结论五:从新增住房总需求的结构上看,到2035年以前,刚性需求占比持续回落,改善需求占比持续提升,更新需求占比先降后升。

中性假设下,预计到2022、2025、2030、2035年,刚性需求占比分别为29%、29%、24%、17%,改善需求占比分别为33%、37%、40%、39%,更新需求占比分别为38%、35%、36%、44%。

*详细数据图表请联系天风证券研究所销售

风险提示

户籍政策变化可能导致城镇化进程超预期;房地产政策可能超预期;文中测算具有一定主观性,仅供参考。

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。