在4月7日的文章《世界进入两个石油体系》中,我们预判“俄乌战争分裂了全球石油定价体系,欧洲制造业特别是高耗能行业将经历成本冲击带来的份额转移,可能给中国带来能源密集型行业份额提升的新一轮红利”。

这个结果正在发生。

7月20日欧盟委员会推出“欧洲天然气需求缩减计划”,要求各成员国在今年8月到明年3月至少减少15%的天然气用量,如果出现严重的能源短缺,政府将减少对工业的供气,优先分配给家庭、医院等重要部门。工业用气量占到了欧盟用气总需求的38%,确保欧盟民众能安全过冬,意味着需要降低四成左右工业用气以满足“降低15%总用气需求”的目标。

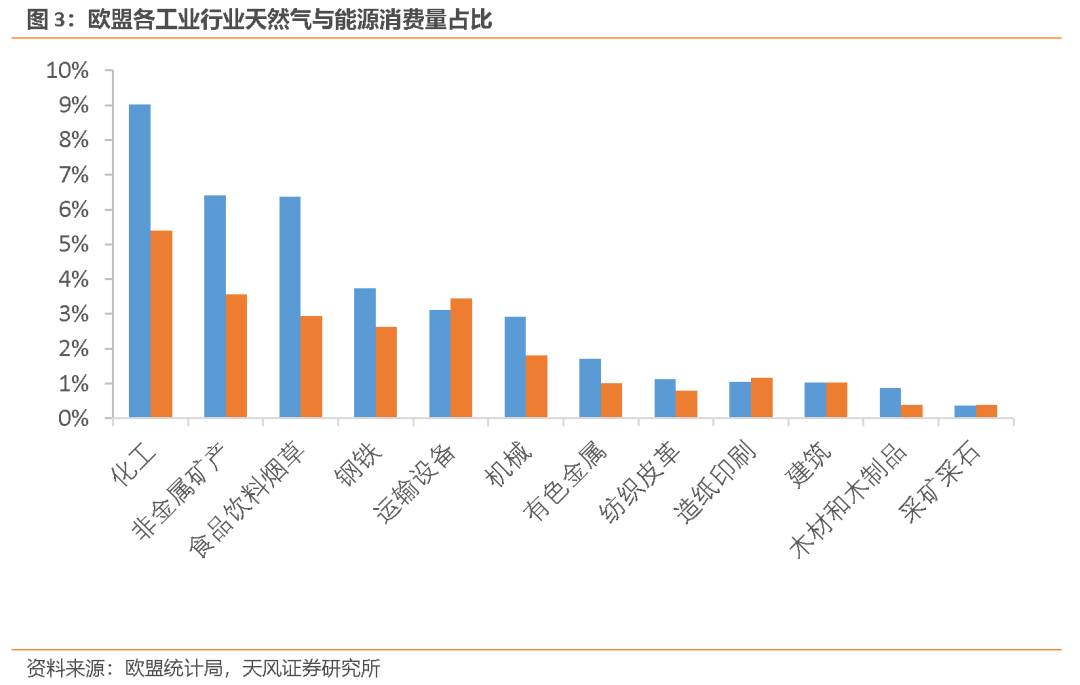

根据生产单位产品的气耗比和能耗比的排序,首当其冲的是气耗和能耗双高的化工。化工业的天然气消费量占2019年欧盟天然气总消费量的9%,占工业消费量的24%;能源消费量占欧盟能源总消费量的5%,占工业消费量的21%。7月底化工巨头巴斯夫在业绩发布会上表示,天然气供应限制可能带来欧洲主要生产基地的停产风险,考虑通过提高欧洲以外生产基地的产能利用率来部分补偿欧洲的产能损失。全球最大的合成氨生产商CF化肥公司已经关闭了英国因斯的合成氨和化肥厂。

其次是非金属矿产、钢铁、运输设备、机械、有色金属等。欧洲最大钢厂安塞乐米塔尔因高能源价格实施选择小时制停产电弧炉,并关停了法国和德国的中型钢厂。世界最大锌冶炼企业之一Nyrstar 9月初关闭了旗下的荷兰锌冶炼厂。美铝8月底将旗下位于挪威的电解铝厂减产了三分之一;全球铝业巨头挪威海德鲁将于9月底关闭斯洛伐克的一家铝冶炼厂;据上海钢联统计,从2021年10月至2022年8月欧洲电解铝产能已降低104万吨/年。

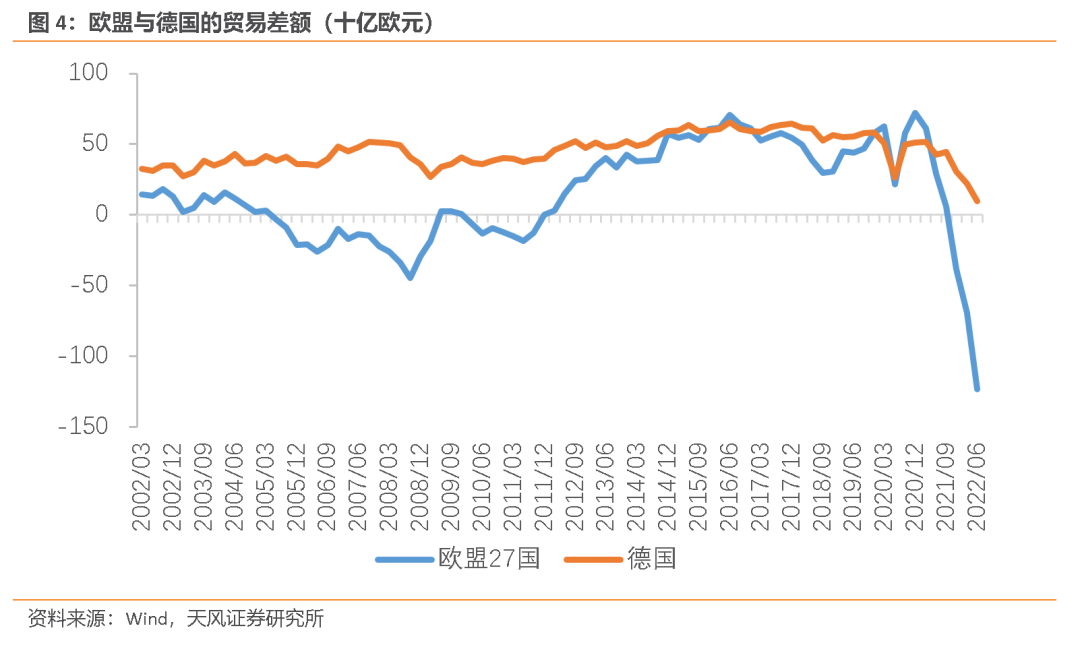

欧洲需要大量进口高耗能商品以满足自己的生产和消费需求,结果是欧盟的贸易顺差正在快速转为逆差。

二季度欧盟贸易差额已经下滑至-1231亿欧元,德国贸易差额下降至98亿欧元,较去年同期少了329亿欧元,这是20年来从未有过的最低水平。

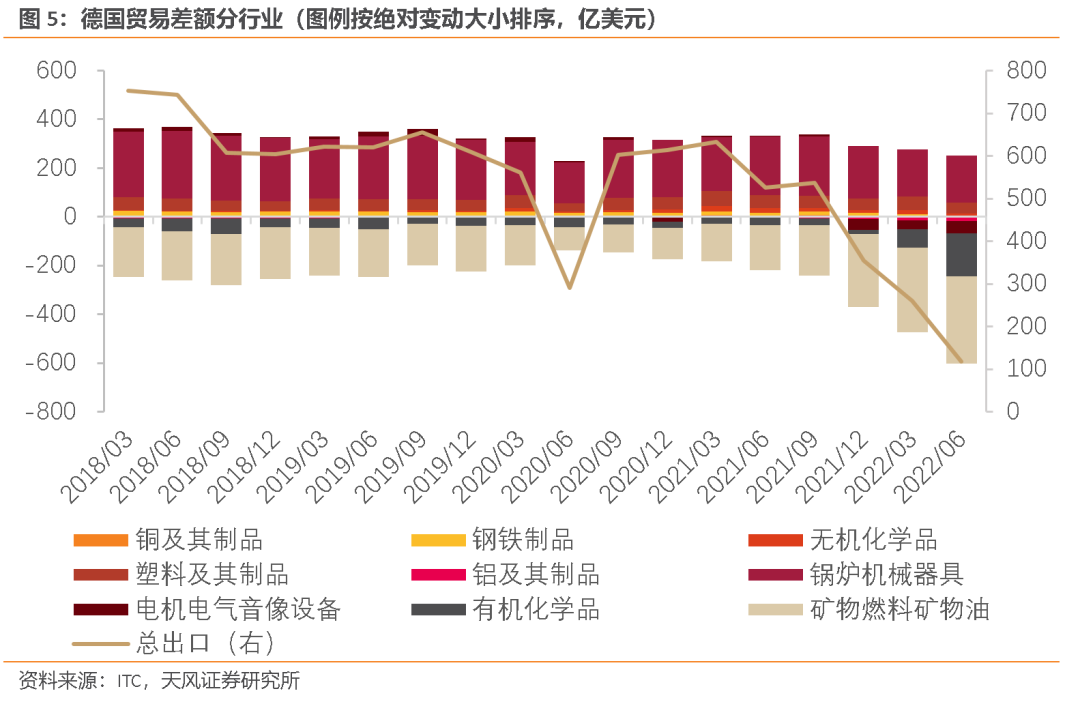

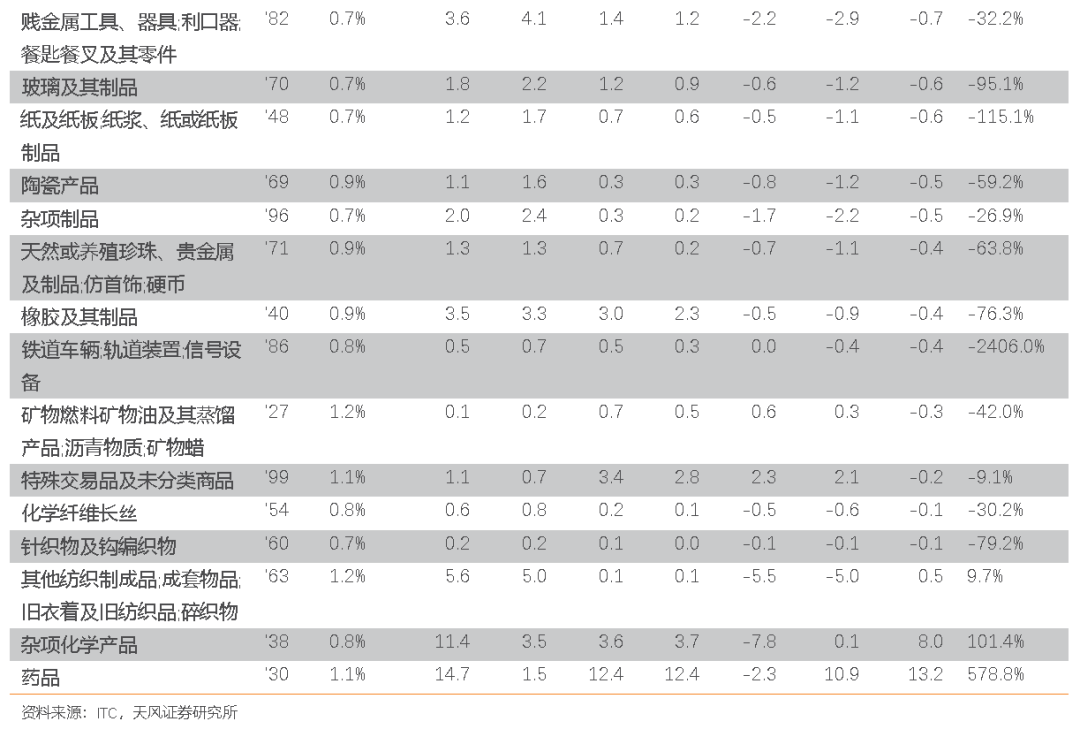

具体看德国二季度的贸易差额变动结构,除能源品外(-174.1亿美元),变动幅度最大的产品是(1)有机化学品(-143.8亿美元),其次是(2)电气设备、机械设备(-50亿美元左右)和(3)金属(铝铜钢)制品、塑料制品、无机化学品等(-10亿美元左右)。

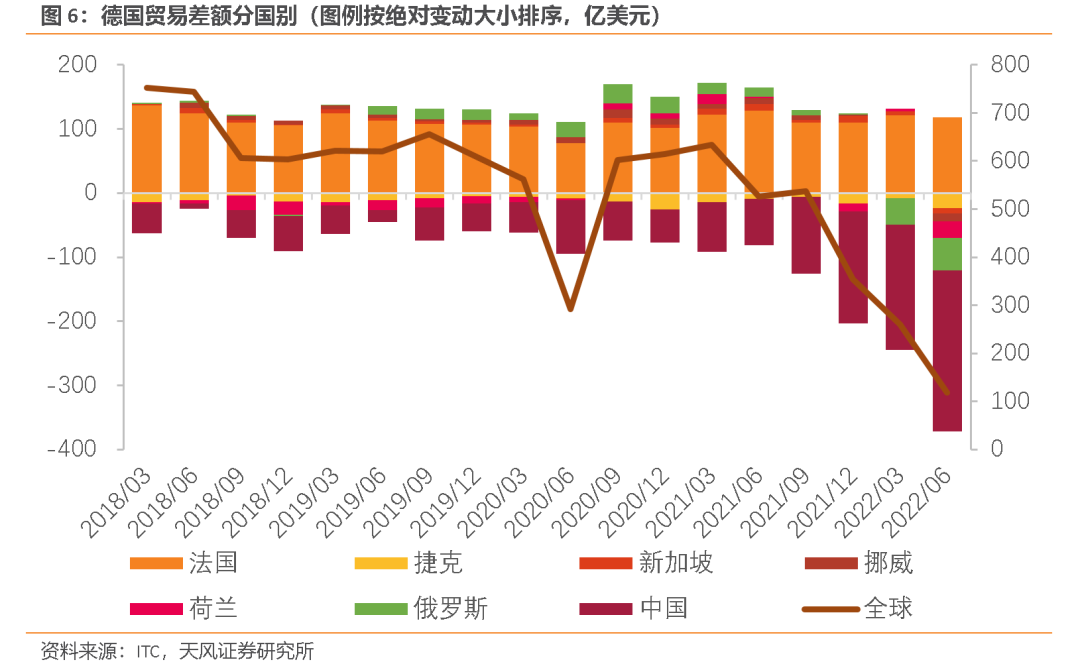

德国二季度最主要的贸易逆差国是中国。

二季度德国对中国的贸易逆差同比增长245%,较去年同期增加178.6亿美元,占到了二季度德国整体贸易差额变动的44%。

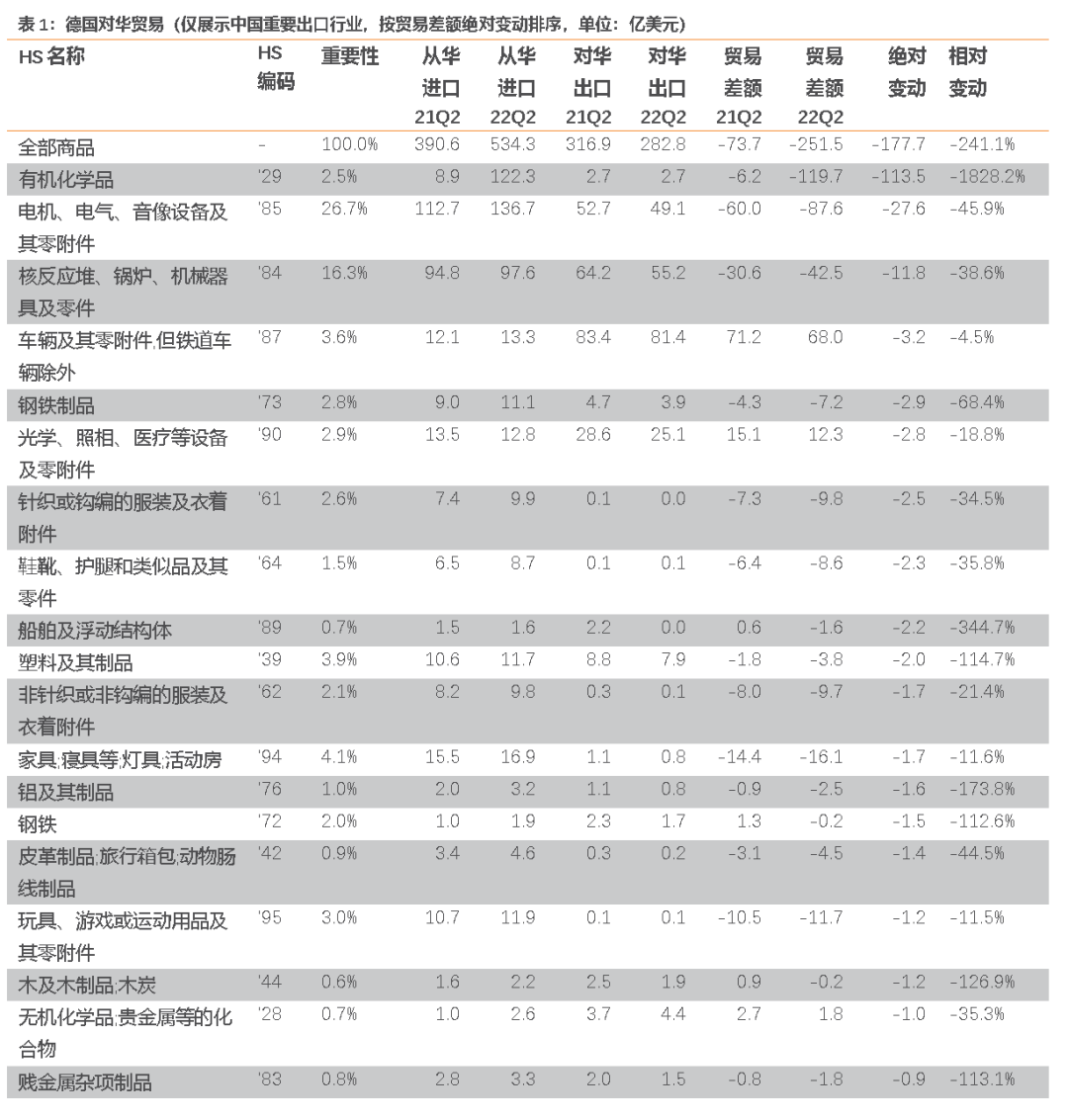

我们从二季度中德贸易差额的变化结构可以看出具体哪些中国产品正在受益于“两个石油体系”下的欧洲制造业份额转移。

德国向中国生产转移幅度最大的产品主要有四大类:

第一类是有机化学,其中内酰胺Q2贸易差额较去年同期下降111.3亿美元,几乎主导了全部变动,其他体量相对大、变动幅度也较大的产品还有三聚氰胺、柠檬酸、蛋氨酸、醋酸酯等。有机化学品是化工的下游,受合成化工停产的影响,精细化工的产品供应受限。根据天天化工网,欧洲产能全球占比较大的有机化学品(超25%)主要有维生素、蛋氨酸等添加剂和TDI、MDI、已内酰胺、PC等聚合物。

第二类是电气设备,贸易差额变动较大的产品有蓄电池、半导体器件、集成电路、变压器等。电气设备是德国的优势产业,生产受到能耗成本和供应链稳定性的影响,重点产品主要有电阻器、电容器、缩合器、感应器、无源及混合微电路、电子机械元件(连接器、开关),以及半导体和印刷电路板。

第三类是机械设备,贸易差额变动较大的产品包括阀门轴承、发动机、机床、农用机械、推土机等。机械是钢铁和有色的下游,生产受限风险较高,德国份额比重大的产品未来更可能出现订单的明显转移,主要包括(1)通用设备和零部件,如驱动技术机械、压缩气压及真空技术机械、精密仪器、加工机械、液压泵、液压设备、测量机械、工业炉和冶金设备、阀门管件、机床;(2)专用设备,如材料处理机械、农业机械、食品及包装机械、塑料及橡胶机械、印刷机械及造纸技术设备、纺织机械、木材加工机械、建筑机械、清洁机械设备。

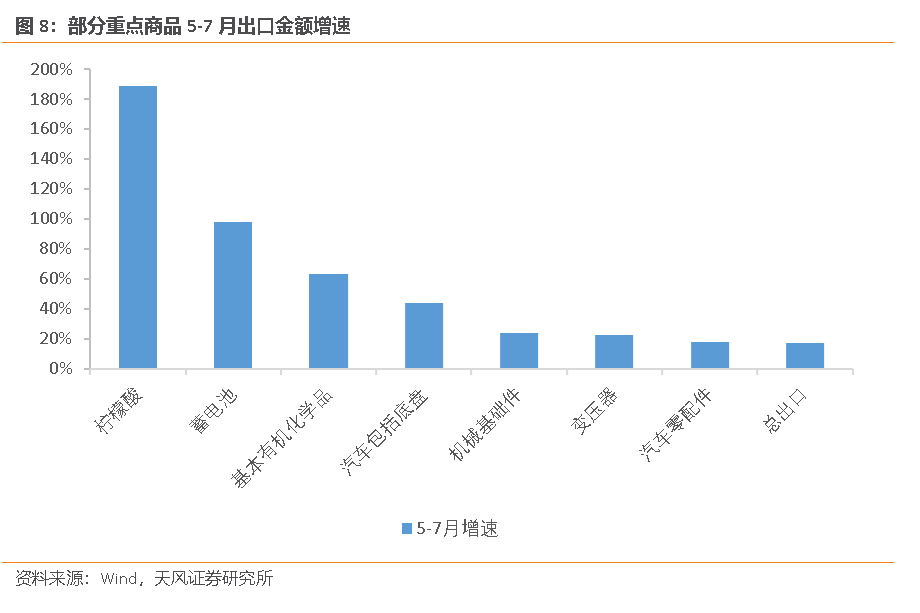

第四类是汽车及其零部件,变速箱和车身零附件是贸易差额变动最大的产品,其他变动较大的产品既包括制动器、悬挂系统、减震器、驱动桥等汽车零部件,也包括部分品类的整车。据汽车工业协会统计,今年前7个月中国汽车出口150.7万辆,同比增长52.3%;纯电动乘用车出口21.9万辆,同比增长146.1%。

除以上四大类行业外,德国向中国生产转移幅度较大的产品也包括钢铁和钢铁制品、铝及其制品、塑料及其制品、服装鞋靴等附加值偏低的高耗能品类。

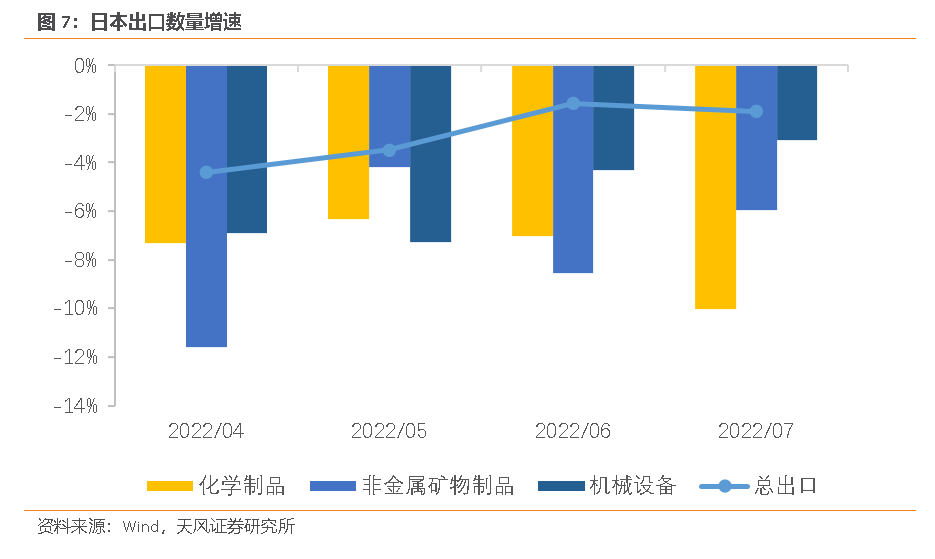

不仅是欧盟,日韩的能源密集型行业也在受到“两个石油体系”的影响。日本已经连续12个月贸易逆差,7月化学制品、非金属矿物制品、机械设备的出口数量分别下滑了10%、5.9%和3.1%,近4个月均弱于整体出口表现。韩国今年4-8月连续录得贸易逆差,为2008年后历史首次,2季度化学制品、机械设备、电气设备的产出增速比1季度分别回落了5.1pct、3.4pct和2.7pct,下滑幅度高于制造业整体水平。

过去三年的新冠疫情、供应链紊乱、能源危机,先后给全球经济带来了三次供给冲击。相比之下,中国不仅具备完备的产业链体系、庞大的内需市场、逐渐积累的技术能力,还同时具有了“两个石油体系”下的能源成本优势和稳定性优势,过去三年出口增速的持续超预期不是偶然。

当前世界环境下供给不足才是主要矛盾,中国制造业的全球比较优势应当得以重估。尤其是化工(有机化学品如内酰胺、三聚氰胺、柠檬酸、蛋氨酸、醋酸酯、TDI、MDI、维生素等)、汽车(整车、变速箱、制动器、悬挂系统、车身零附件)、机械(阀门轴承、发动机、机床)、电气设备(蓄电池、变压器)这四大类行业,缩小技术差异的同时也在积累供给优势,份额提升的趋势有望继续。

风险提示

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。