美国劳工统计局周五最新数据显示,美国7月非农就业人口增加52.8万人,好于市场预期的25万人,前值 37.2万人,创今年2月以来最大增幅,就业人数连续19个月增长,非农就业总人数回到疫情前水平。失业率小幅下跌至3.5%,创2020年2月以来新低。与此同时,美国经济数据在走弱,7月Markit制造业、服务业、综合PMI均创两年多新低, GDP连续两个季度负增长,陷入技术性衰退。

怎么理解美国劳动力市场和经济基本面的差异?

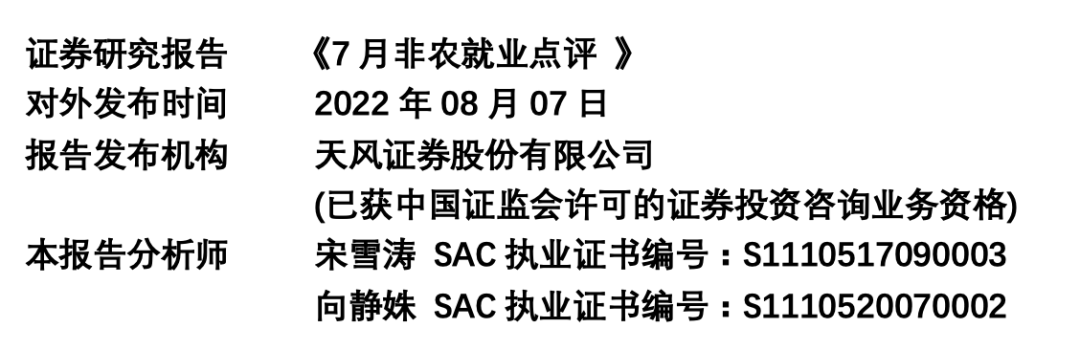

第一,新增非农就业的行业分布和美国经济的结构分化情况是基本对应的。

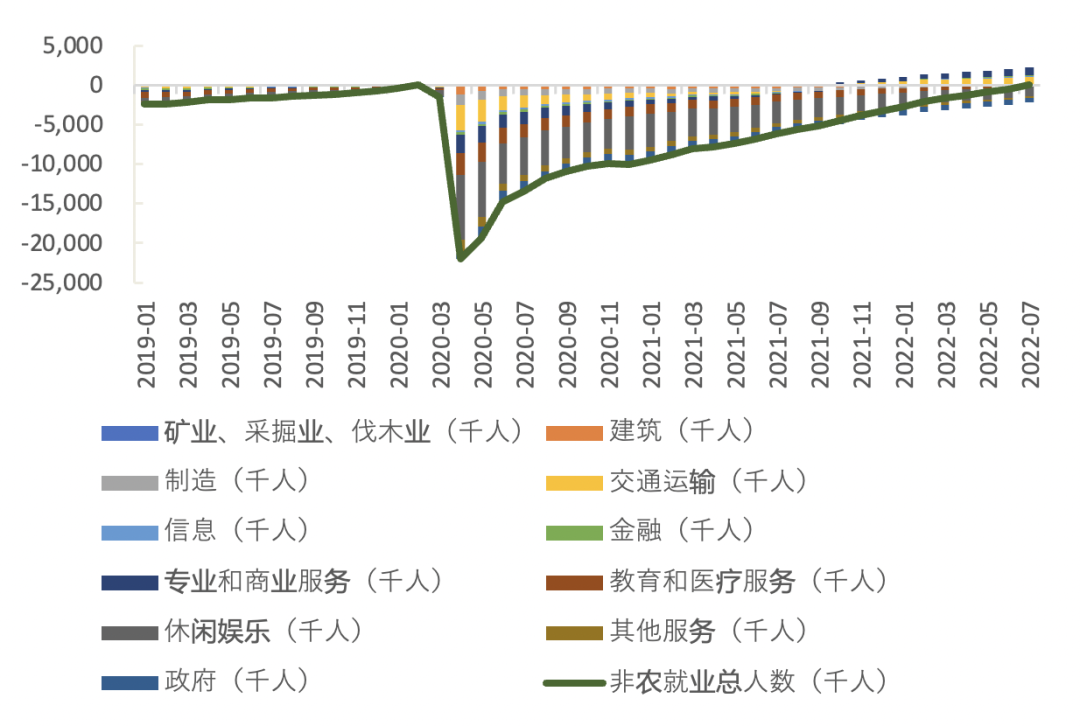

分行业看,非农就业新增主要集中在住宿餐饮、教育和医疗保健等服务业(政府部门新增就业主要也是教育业),这些就业领域尚未从疫情的冲击中完全恢复。以休闲和酒店业为例,新增就业9.6万人,但仍比疫情前水平减少了120万名员工。今年以来服务消费需求明显强于商品消费需求,这意味着“补齐员工以应对需求反弹”仍是服务业维持就业和薪资增速增长的动力。

|

图1:7月非农就业分行业(千人) |

|

|

|

资料来源:FRED,天风证券研究所 |

|

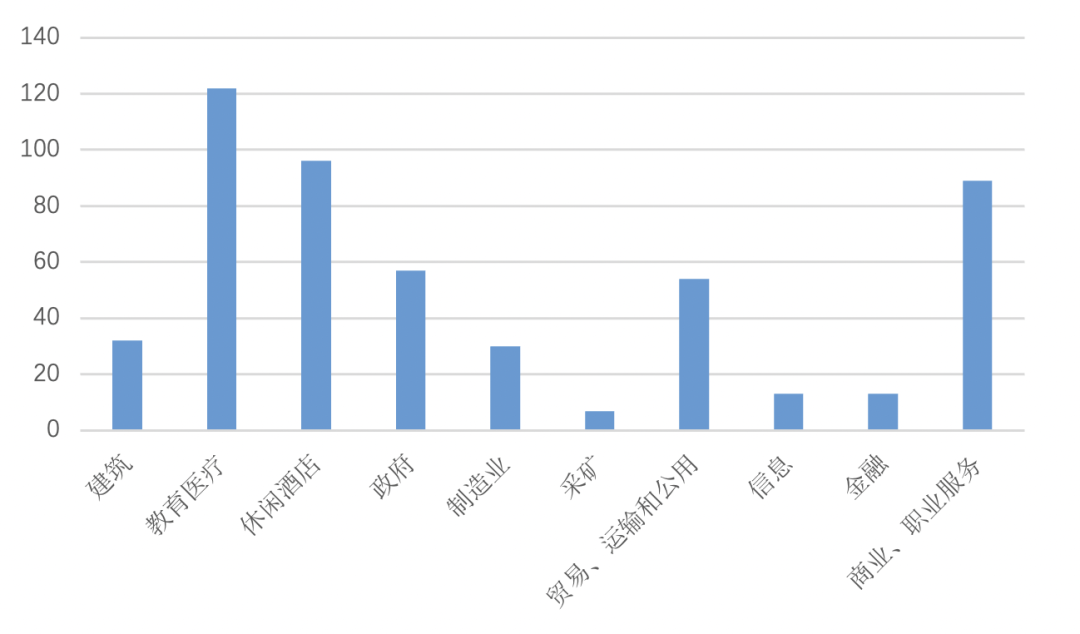

图2:政府部门细分就业情况 |

|

|

|

资料来源:FRED,天风证券研究所 |

|

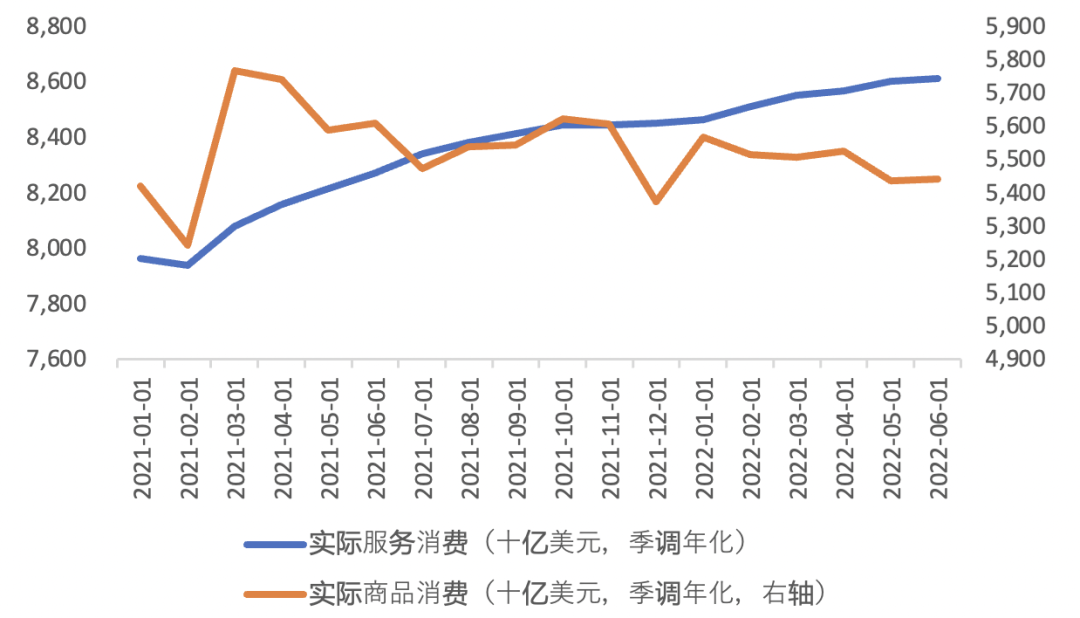

图3:今年以来美国服务需求明显强于商品需求 |

|

|

|

资料来源:FRED,天风证券研究所 |

|

图4:美国非农就业总人数回到疫情前水平 |

|

|

|

资料来源:FRED,天风证券研究所 |

|

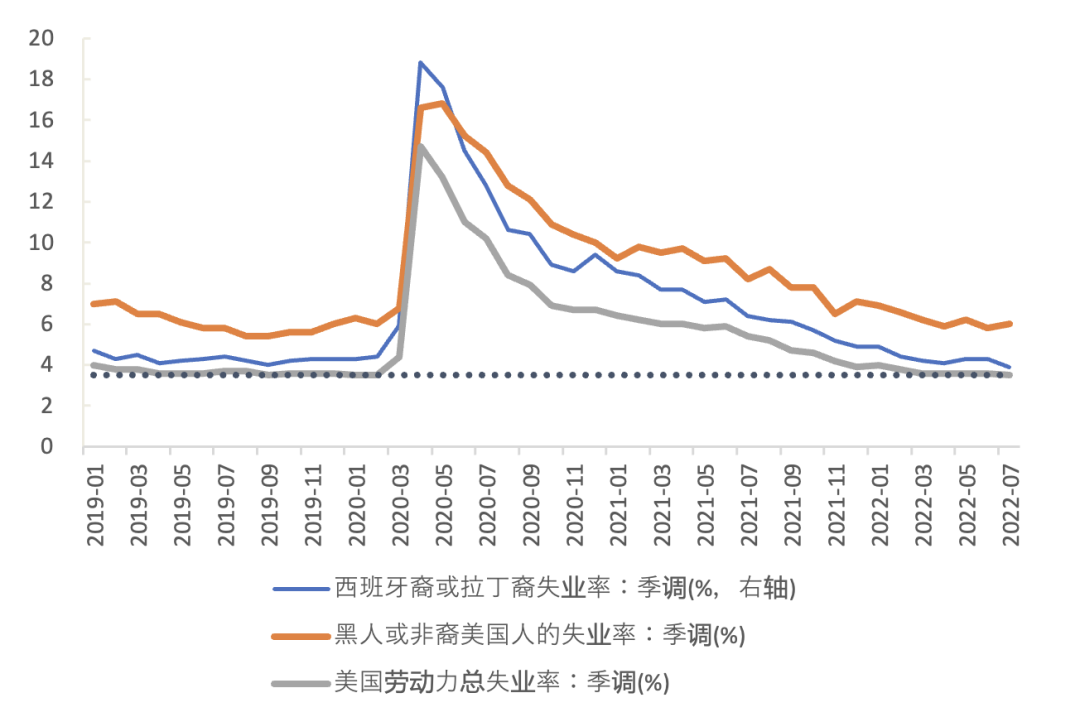

图5:7月失业率回到疫情前水平 |

|

|

|

|

第二,劳动力结构性短缺依然是就业市场的主要特征。

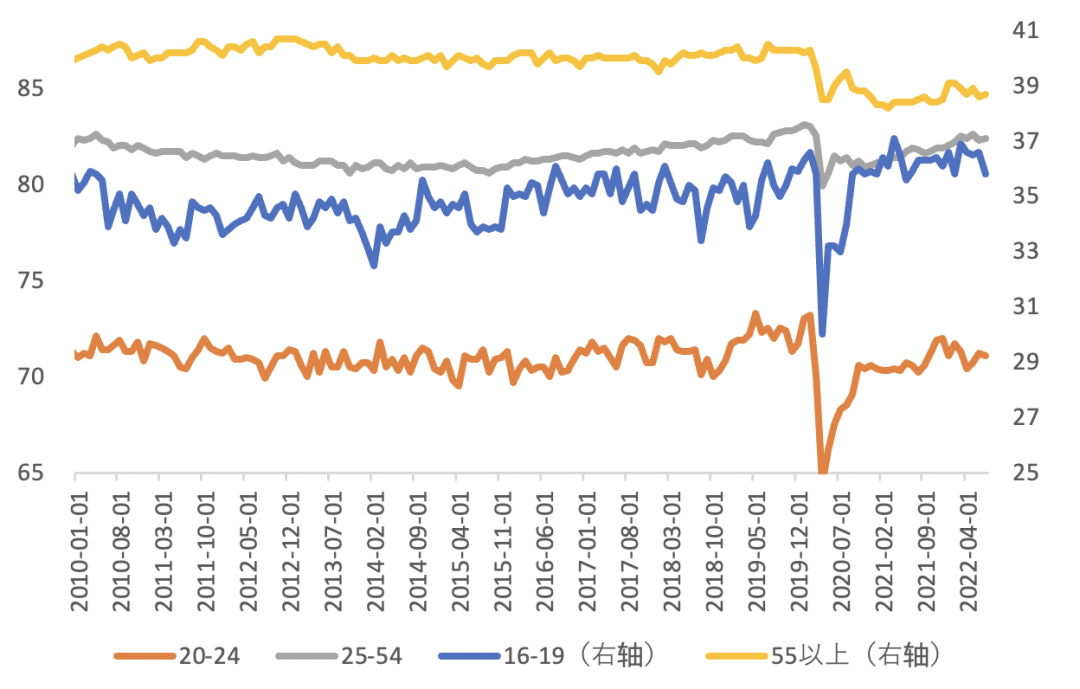

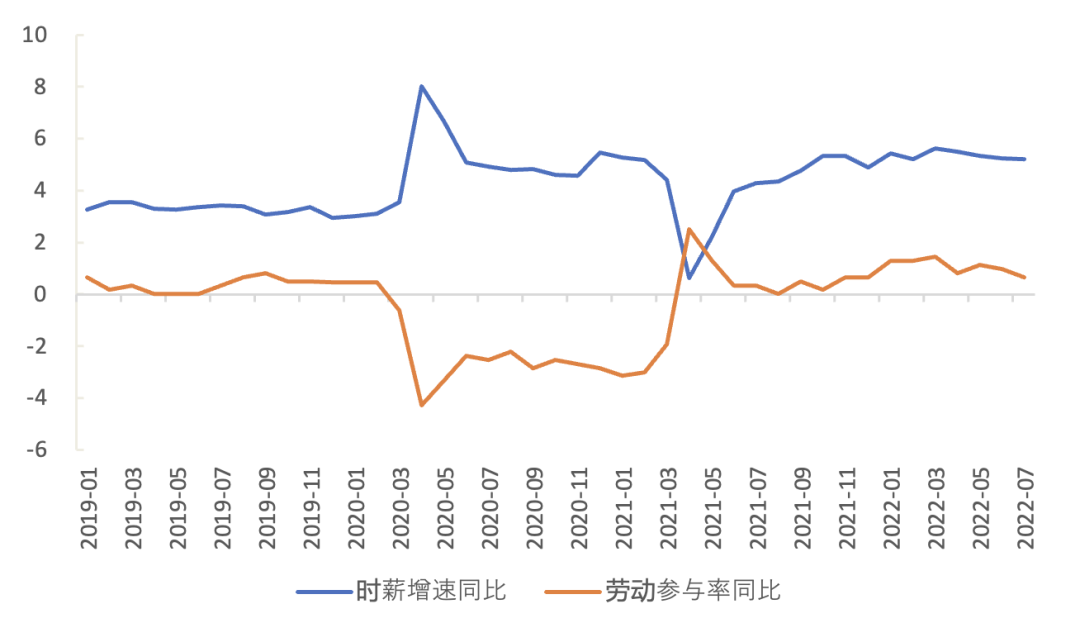

劳动参与率小幅下跌,7月数据微跌至62.1%,不及前值62.2%,主要原因为16-24岁年轻群体部分离开劳动力市场,千禧一代和Z世代人群不喜欢传统工作模式,更愿意灵活就业,转换工作频率更高。

|

图6:劳动参与率分年龄段 |

|

|

|

资料来源:FRED,天风证券研究所

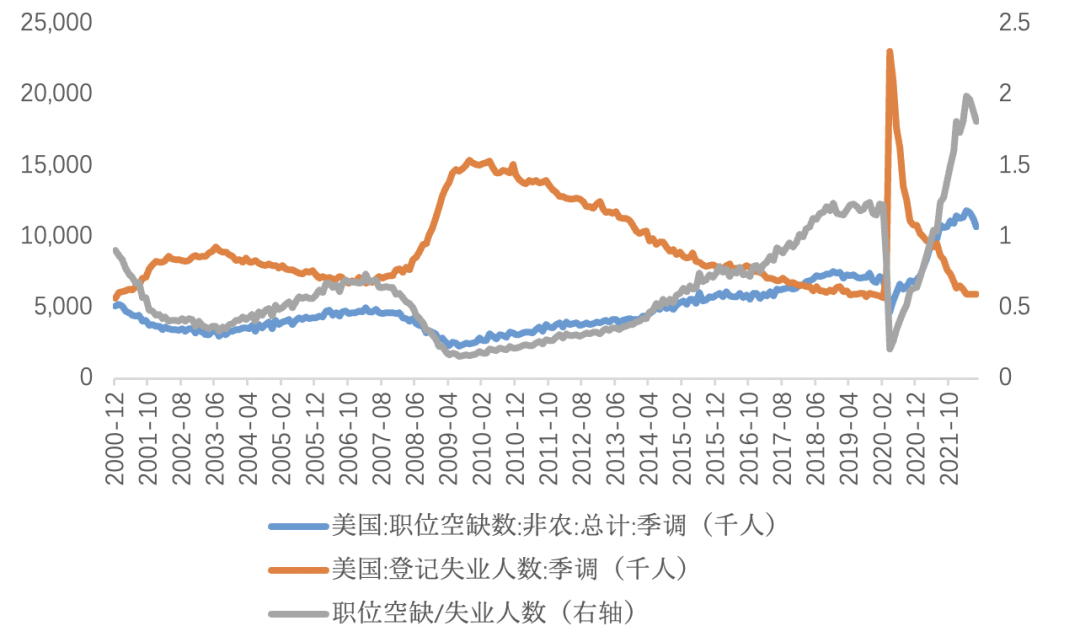

劳动力市场依然紧张。虽然职位空缺数从5月的1125万下降到1070万,显示招聘需求有所下降,但职位空缺数与失业人数之比仍高达1.81。 |

|

图7:失业人数下降同时,职位空缺有所下降 |

|

|

|

资料来源:WIND,天风证券研究所 |

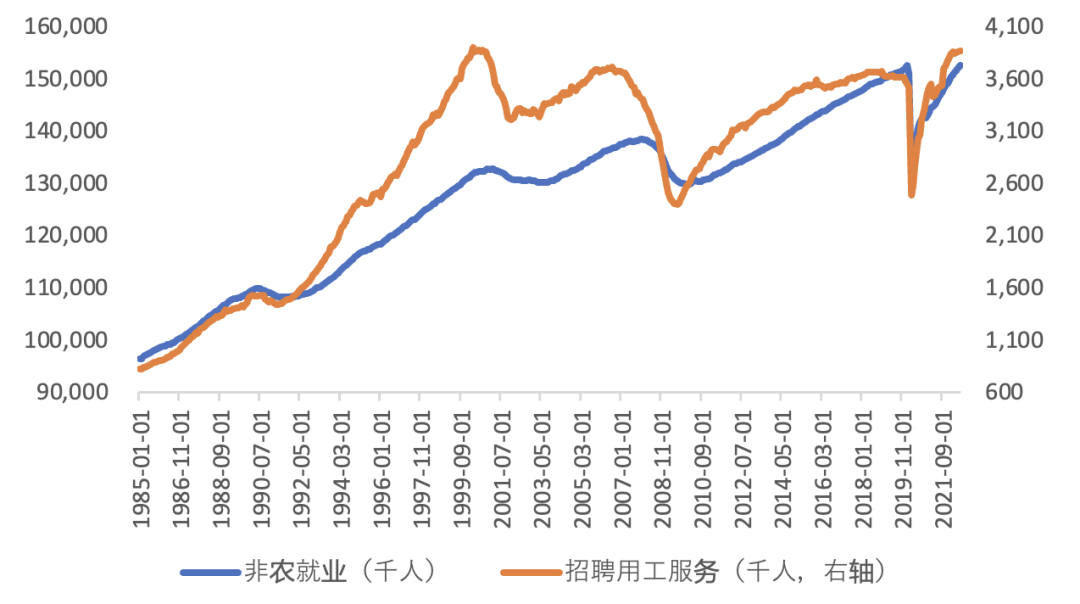

历史上来看,职业、商业服务里的招聘服务就业拐点领先于整个非农就业拐点(除1990年之外,领先8~16个月),目前招聘服务就业人数再创新高,表明招聘需求仍然强劲,劳动力市场转弱可能尚需一段时间。

|

图8:招聘服务就业拐点领先于整个非农就业拐点 |

|

|

|

资料来源:WIND,天风证券研究所 |

薪资涨幅强劲。7月时薪环比增长0.5%,超市场预期0.3%;同比增长5.2%,超市场预期的4.9%。工资增长可能加剧联储对通胀的担忧

|

图9:劳动参与率与时薪增速同比 |

|

|

|

|

未来一部分仍有较大就业缺口的行业如低端服务业,就业仍将持续增长;另一部分就业缺口已经弥合的行业如建筑、专业、商业服务、金融、信息等,受需求疲软的拖累,整体新增就业或将放缓。低端服务业薪资涨幅高,可能令薪资增速回落较慢,整体较紧的劳动力市场和薪资增速推高的通胀中枢,不排除联储可能再次作出误判,导致货币政策过紧、经济衰退提前和加深。

风险提示

美国通胀超预期,美联储紧缩超预期,美国劳动力市场走弱超预期

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。