【天风研究·固收】 孙彬彬

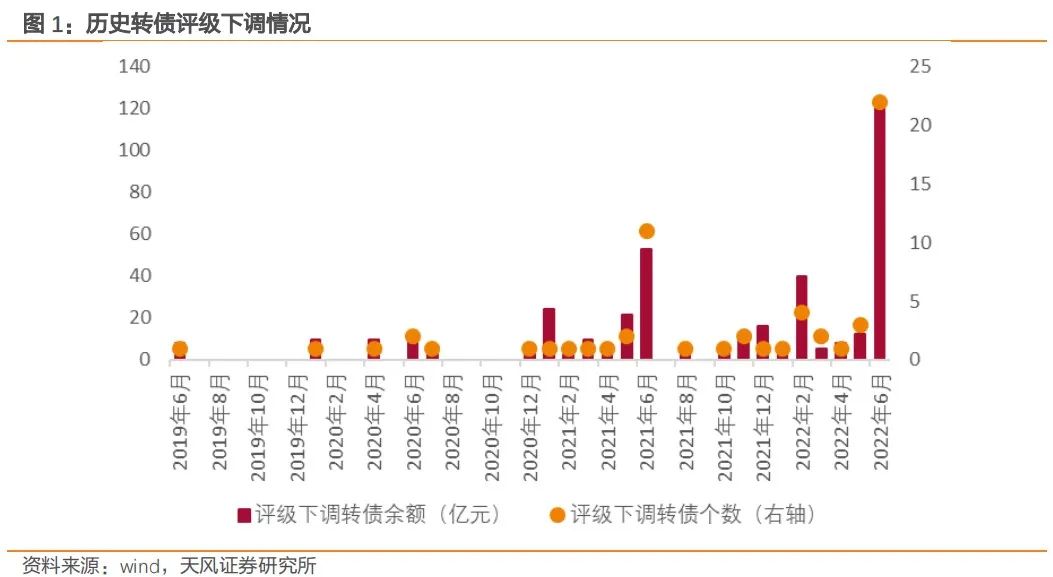

截至2022-7-11,今年共计有13个行业的25个转债涉及33次评级下调,而2016-2021的6年间只有19只转债涉及29次评级下调,今年转债评级下调的公告频出,具体呈现怎样的规律?对转债市场又会产生什么样的影响?

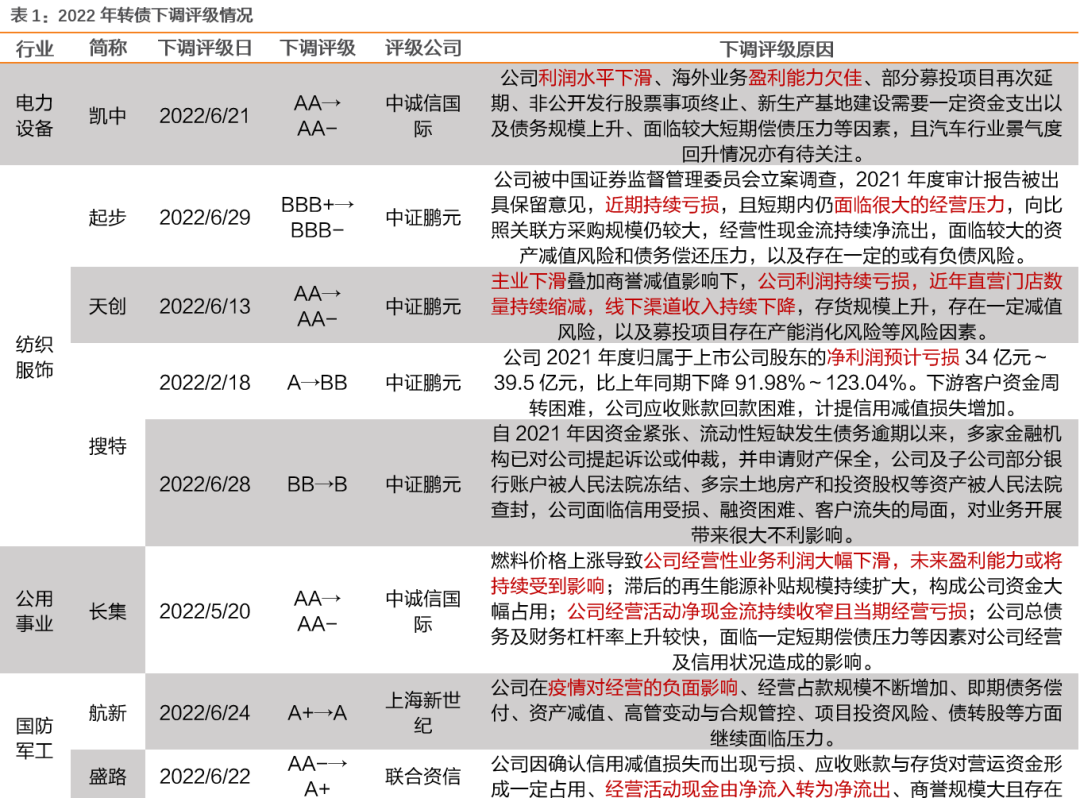

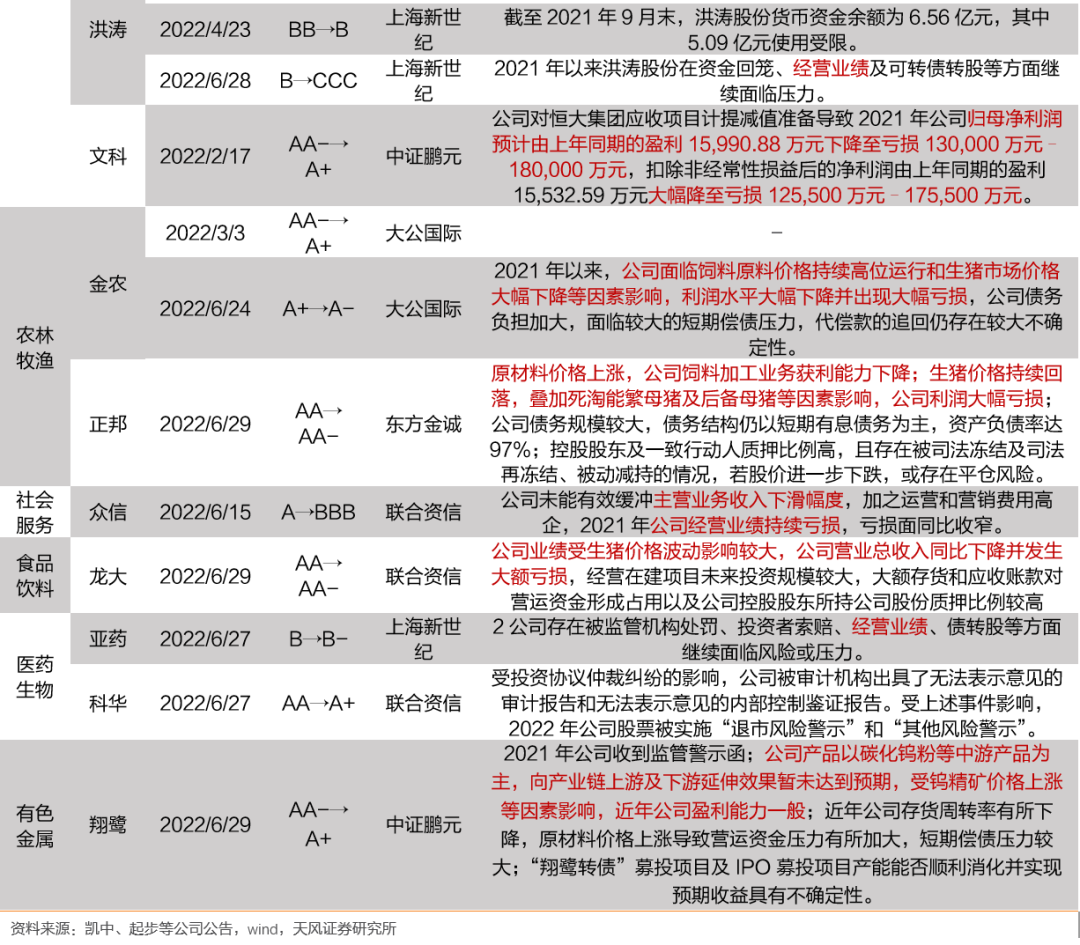

行业上,2022年纺织服装、计算机、建筑装饰行业评级下调的转债较多,其中纺织服装受疫情冲击较大,建筑装饰行业则受困于前2年地产及基建不振。评级上,在调整后评级仍高于或等于A-的有17只转债,3只转债评级下调至CCC。企业属性上,20个正股公司为民营企业,2个为地方国企,3个为公众企业(无实控人/未披露实控人)。评级下调原因,经营/业绩承压是出现频次最高的原因,而由于企业经营承压连带的应收账款回收困难、经营性净现金流下滑、商誉减值等风险亦对公司信用水平产生不利影响。

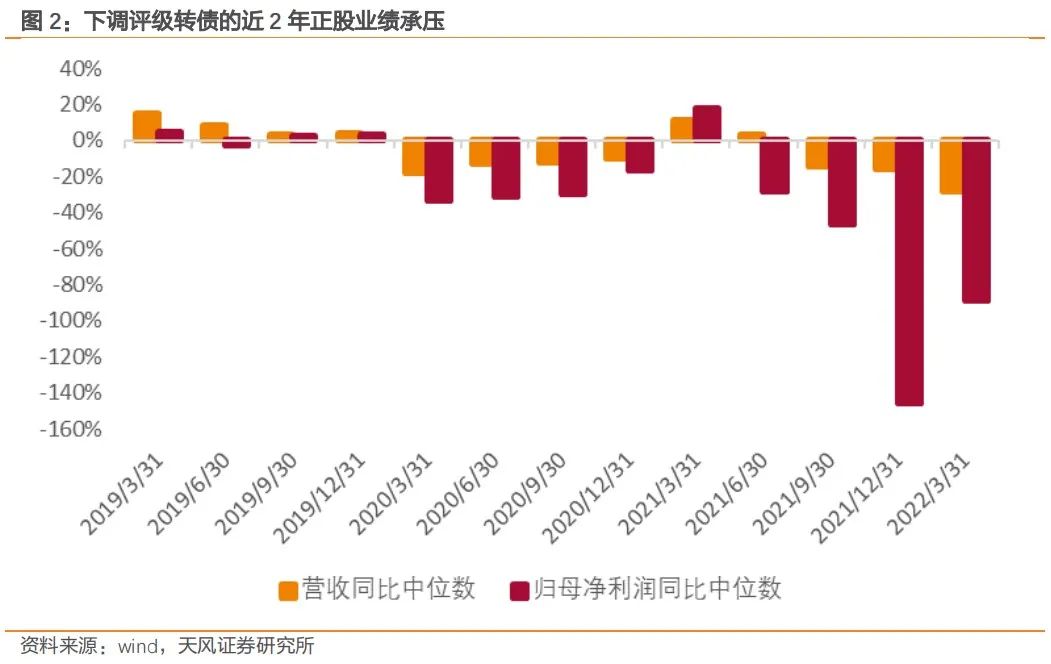

正股业绩显著下滑是主要共性,正股及转债2年前就大幅跑输市场。疫情使得国内企业受到较大冲击、近2年国内对互联网平台、医药生物及房地产等领域政策收紧、全球大宗商品价格上涨推动企业成本上行等多重因素叠加,部分企业的正常生产经营活动受到了较大的影响,进而导致企业业绩显著下滑和影响企业的信用水平。另一方面从市场表现看,由于企业经营显著承压,今年评级下调的25只转债,总体而言其正股及转债表现2年前就显著弱于市场,致使评级下调的因素或已提前反映在价格内。

2.1.T 1:对正股影响不明显,部分转债更承压

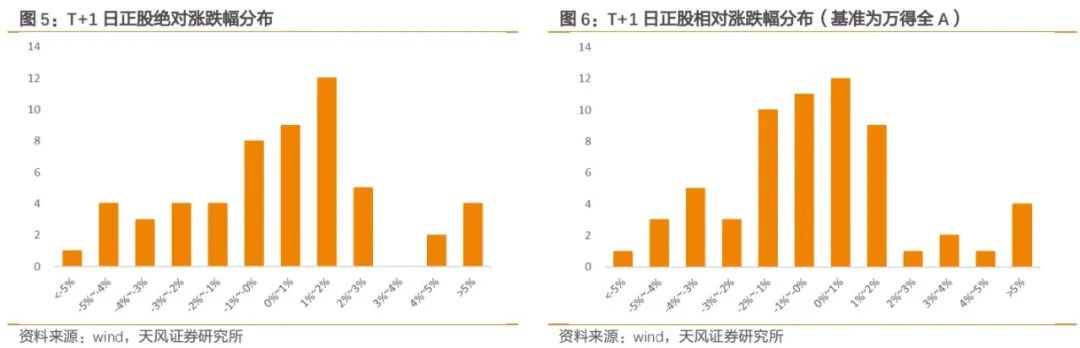

首先考察下调评级后一个交易日(即T 1日)正股及转债绝对和相对涨跌幅的变化。T 1日下调评级转债的正股相对涨跌幅接近正态分布,T 1日绝对涨跌幅中位数为0.25%,相对涨跌幅中位数为0.06%,下调评级对正股无明显影响。

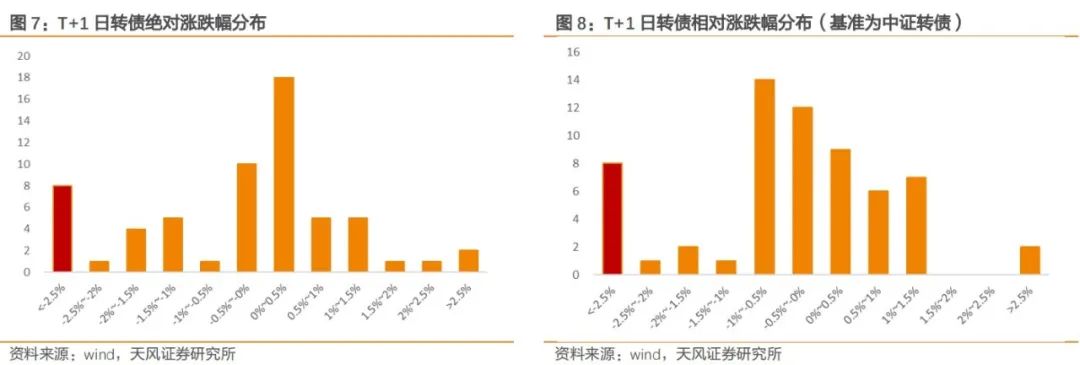

T 1日下调评级转债绝对涨跌幅中位数为0.03%,相对涨跌幅中位数为-0.27%,但跌幅大于2.5%的频次显著高于正态分布,或说明下调评级对部分转债产生了较大的冲击。

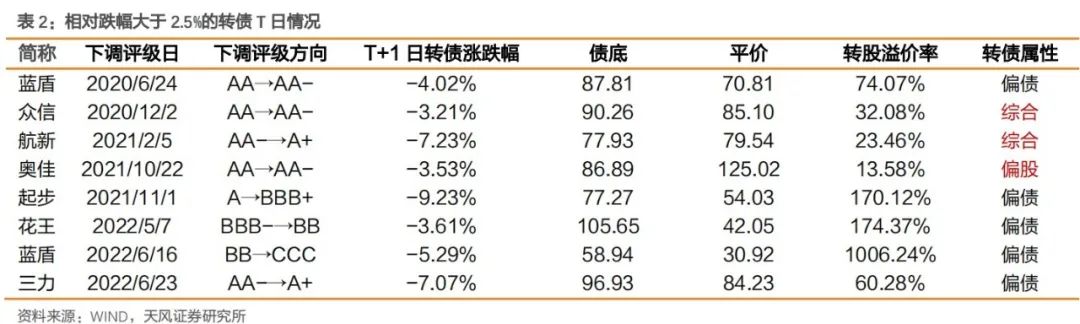

绝对跌幅>2.5%的转债标的共7只(其中蓝盾两次调整跌幅均>2.5%),其中大部分属于高溢价率的偏债型转债。众信、航新、奥佳由于其相对更高的评级,基金持有比例较高,在下调评级后容易形成短期抛压,导致此类转债表现不佳。

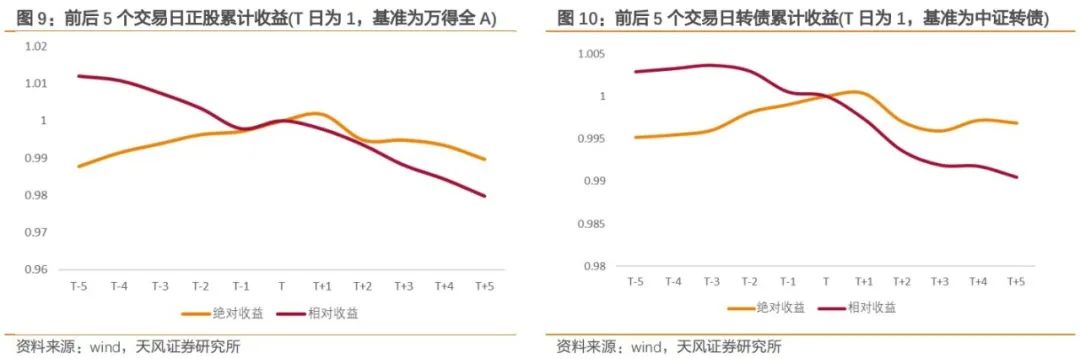

2.2.T 5:正股及转债均跑输指数

考察下调评级前后5个交易日(即T-5至T 5)正股及转债绝对和相对涨跌幅的变化。从正股看,T 5日绝对收益累计下跌约1%,但调整前正股相对收益就持续跑输指数,下调评级只是使得跑输指数加速,T 5相对收益累计下跌约2%。

从转债看,T-1日转债相对跌幅异常扩大,且T日后转债明显跑输指数,T 5日相对收益累计下跌约1%。

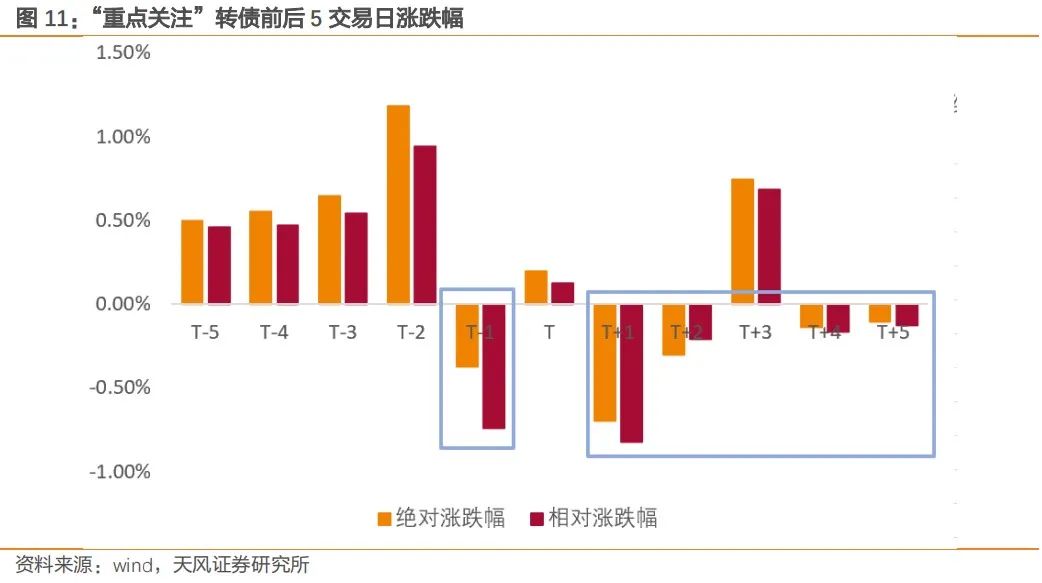

拓展T 1部分的回测结论,我们认为高转股溢价率的偏债型转债或基金持有比例较高的转债,在下调评级时转债价格更容易受到冲击,我们将此类转债定义为“重点关注”转债。将已经下调评级的转债中满足①债底>1.1*平价且转股溢价率>50%,或②基金持有比例>20%的标的单独分组,对其下调评级前后5个交易日的涨跌幅取均值可得下图。T-1日有较为明显的“提前交易”,以及T日后较显著的负收益。

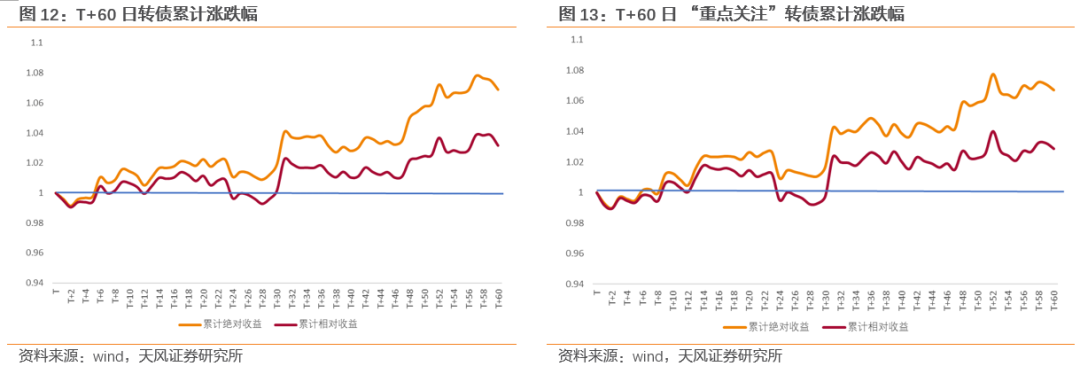

2.3. T 60:中长期无显著负面影响

考察下调评级后60个交易日转债累计涨跌幅的变化。无论是全部转债还是“重点关注”转债的累计涨跌幅中长期走势均显示下调评级未产生显著负面影响。全部样本和“重点关注”样本在T 60日累计相对收益分别为3.17%和2.28%,后者略微跑输。

“重点关注”转债最大跌幅更深且回到正收益的时间更长,但与全样本区别不大。全样本累计相对收益在T 6日重回1,期间最大跌幅发生在T 3日为0.94%;而“重点关注”转债累计相对收益在T 9日重回1,期间最大跌幅发生在T 3日为1.04%。

新冠疫情风险;海外紧缩超预期风险;欧、亚地缘政治风险;宽松政策效果不及预期风险;主体信用和舞弊等风险。

- END -

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

证券研究报告:《转债下调评级怎么看?》

对外发布时间:2022年7月13日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003