相比2季度,下半年经济数据的“环比”大概率会有较大改善,但经济数据的“同比”更有意义。因为目前经济处于未充分正常的状态,相比正常时期的“同比”,比相比不正常时期的“环比”,更能衡量经济修复的质量。

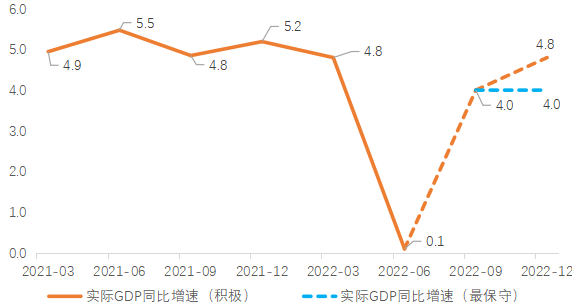

(1)下半年GDP“同比4%”是衡量经济修复质量的门槛,同比增速至少高于4%,经济修复的程度才可以称得上是“复苏”。

一方面,6月单月经济增速是否有4%,决定了2季度GDP增长能否为正。根据对官方数据的拟合,预计4月单月GDP增速在-3%~-2.5%,5月单月GDP增速在-0.5%。因此6月单月GDP增速如果能恢复到3.5%~4%,2季度基本可以保证正增长。

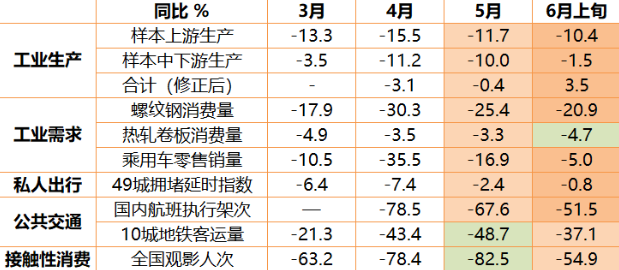

从6月上旬的高频数据来看,经济修复正处在总量不充分、结构不均衡的过程中。随着5月底以来多地陆续放松管控,恢复明显加速,出行活动和接触性消费都有一定改善,但公共交通和接触性消费的绝对恢复水平仍然较低。得益于汽车行业的快速复苏,中下游生产明显改善,但上游工业生产和工业需求的绝对水平仍然很弱。

|

表1:6月上旬的高频数据来看,经济修复正处在总量不充分、结构不均衡的过程中 |

|

|

|

资料来源:Wind,天风证券研究所 |

另一方面,同比4%对应了下半年经济预测的保守情形,是经济正常运行区间的增长下限。按照年初预期正常运行情况下,3季度增长5.5%,4季度增长5.0%。但在实际情况中,线下消费场景受损、供应链紊乱导致出口份额回落、居民收入预期走弱和去杠杆,这三者是经济正常运行以外的拉低经济增速的因素。根据测算,额外影响因素对下半年GDP增速的拖累大约在0.6%~1.0%。

在保守情形下,3季度修复不充分,增速在低基数下反弹至4.0%,4季度受额外影响因素拖累1.0%,增速实现4.0%,但与3季度持平。保守情形对应的是存在疫情但整体相对稳定的情况,额外影响主要有接触性服务业增速比去年回落2%~3%,供应链紊乱导致出口份额比去年回落0.2%~0.5%,居民杠杆率比去年少增1%并拉低社融增速0.4%。

这些假设前提,基本对应了经济正常运行区间的下限,所以下半年GDP同比增速至少要高于4%,即经济回到了正常运行区间内,才可称得上是复苏。而在乐观情形下,如果疫情持续稳定,且有增量政策积极落地,4季度基本完成修复,增速升至4.8%,与今年1季度持平。在这种情形下,今年经济将走出“耐克型”,下半年GDP同比增速实现4.5左右,3-4季度开启经济复苏。

|

图1:保守情形3/4季度增速反弹至4.0%,乐观情形4季度增速4.8% |

|

|

|

资料来源:Wind,天风证券研究所

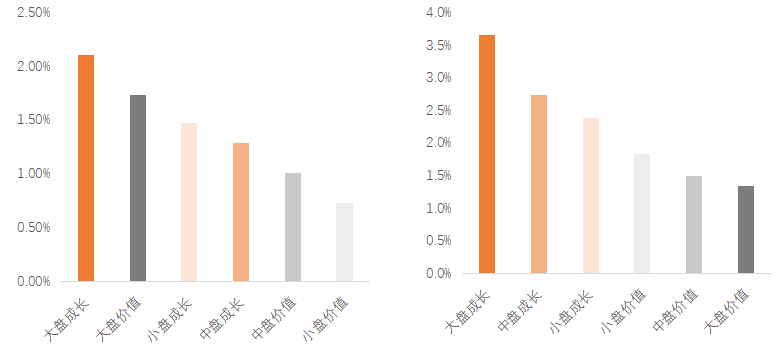

所以下半年GDP平均增速,基本可以归为三档——1)4.0以下,继续衰退;2)4.0-4.5,逐渐复苏;3)4.5-5.0,较快复苏。 (2)下半年经济修复的程度将对市场风格产生影响。 成长股与增长因子的平均相关性仅为5.4%,更在意长期基本面,比如产业趋势、行业成长性、企业竞争格局等,因此成长股在经济弱复苏的情况下,胜率提升的相对确定性更高。而价值股与增长因子的平均相关性达到16.3%,大盘价值的相关性达到24%,价值股往往在经济强复苏时表现更好。 从各经济阶段的市场历史回报来看,当经济处于衰退后期和复苏初期时,经济修复动能较弱,增速回落放缓或者刚开始改善,成长股表现好于价值股,大盘股表现好于中小盘股。 |

|

图2&3:衰退后段和复苏前段,成长好于价值,大盘好于中小盘 |

|

|

|

资料来源:Wind,天风证券研究所 |

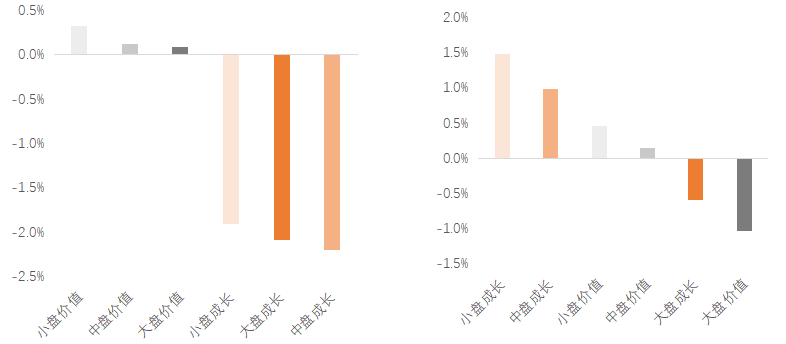

当经济修复动能增强,进入复苏中期时,宽信用打破资产荒,利率回升,价值股的表现好于成长股。

当经济处于复苏后期,过热通胀和货币收紧时,中小盘往往表现更好,成长和价值风格没有明显的比较优势。

当经济进入衰退早期和中期,市场风险偏好下降,偏向防御,货币宽松利率回落,价值可能表现更好。

|

图4&5:复苏中段,价值好于成长;复苏后段,中小盘好于大盘 |

|

|

|

资料来源:Wind,天风证券研究所 |

|

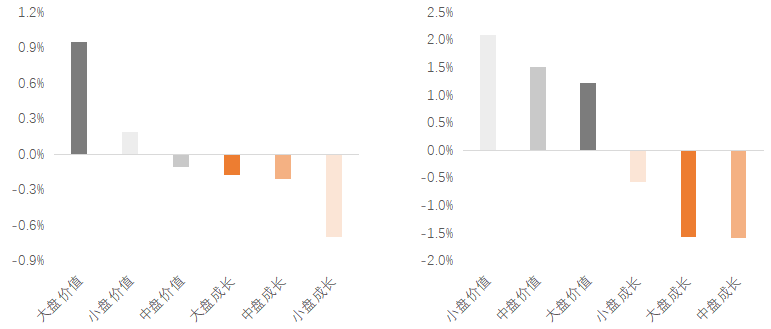

图6&7:衰退前段和衰退中段,价值好于成长 |

|

|

|

|

预计3季度同比增速4%,处于第一档(4.0以下)衰退后期和第二档(4.0-4.5)复苏初期,经验来看Q3成长股或将表现更好。4季度如果同比增速修复至4.8%,进入第三档(4.5-5.0)复苏中期,经验来看价值股可能表现更好;4季度如果同比增速维持4.0%,或者修复动能出现边际走弱,经验来看成长股和偏防御的大盘价值股或将更好。

风险提示

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。