【天风研究·固收】 孙彬彬/廖翊杰(联系人)、隋修平 (联系人)

5月数据怎么看?

从产需两端观察,规上工增和基建仍是经济最大支撑项,此外出口比上月也有一定程度回暖。

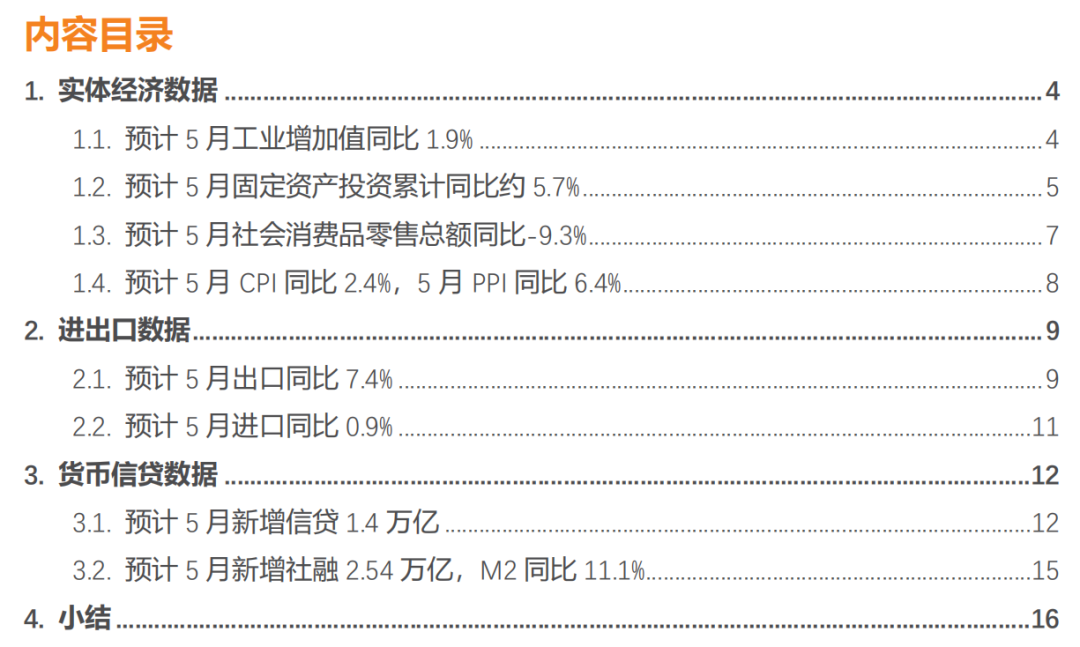

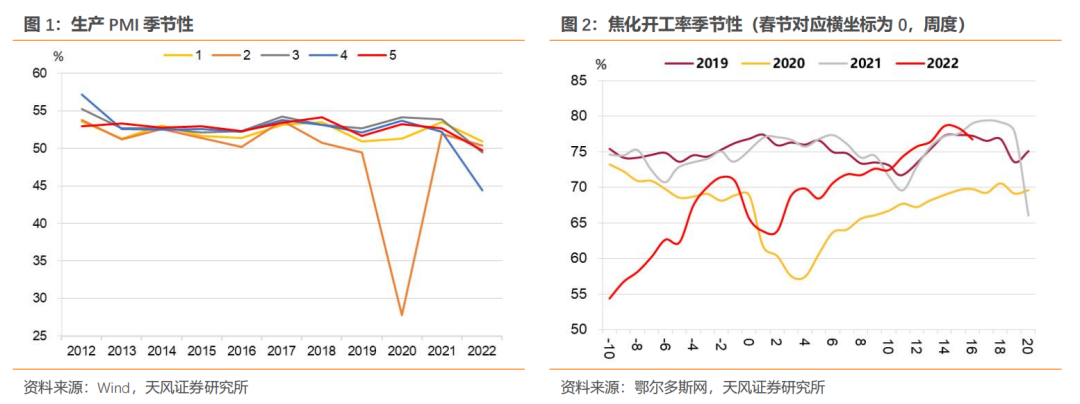

预计5月工业增加值增速当月同比为1.9%;固定资产投资增速累计同比为5.7%左右;社零增速当月同比为-9.3%;CPI当月同比为2.4%,PPI当月同比为6.4%。预计5月出口当月同比7.4%,进口当月同比0.9%。

预计5月新增信贷14000亿;社融25400亿;M2当月同比约11.1%。

5月经济弱回升,哪些指标最值得关注?

基于我们的预测结果,与4月相比,其中最引人注意的是两项指标:工增增速转正、出口增速回升。

规上工增与GDP增速中枢基本一致,工增增速转正,也就意味着4月经济底可以得到确认,后续经济复苏大幕徐徐拉开。

出口因为扭转了加速下行的趋势,进一步提振市场预期。

对于债市,工增和出口增速回升无疑会对债市带来压力,PMI数据公布后债市盘面变化已经有所体现。

但一方面,经济仍属弱回升,地产等结构性问题依旧明显,其中就业压力首当其冲;另一方面,社融回升斜率较缓慢。对于未来经济复苏节奏,仍需要进一步关注专项债发行和财政增量政策落实情况,以及城投融资进度。

在此背景下,货币政策大概率继续维持宽松,6月内资金面虽有波动但仍能维持充裕水平,长端利率虽有调整,预计还是横向震荡为主。

1.1. 预计5月工业增加值同比1.9%

5月以来,各主要部委推动一系列供应链梳堵与企业复工复产政策加速落地;全国主要省市进入疫情后半段或疫后修复期,4月经济底部进一步确认。

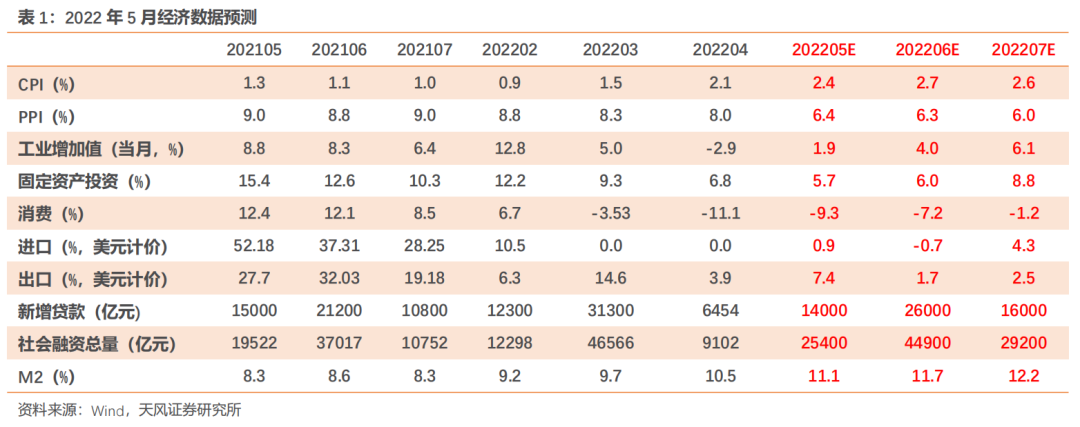

从PMI角度观察,5月生产PMI回升5.3个百分点至49.7%,不同规模企业PMI全面回升。供应商配送指数回升6.9个百分点至44.10,显示物流压力有所缓释,但由于其反向指标属性,对制造业PMI形成拖累。

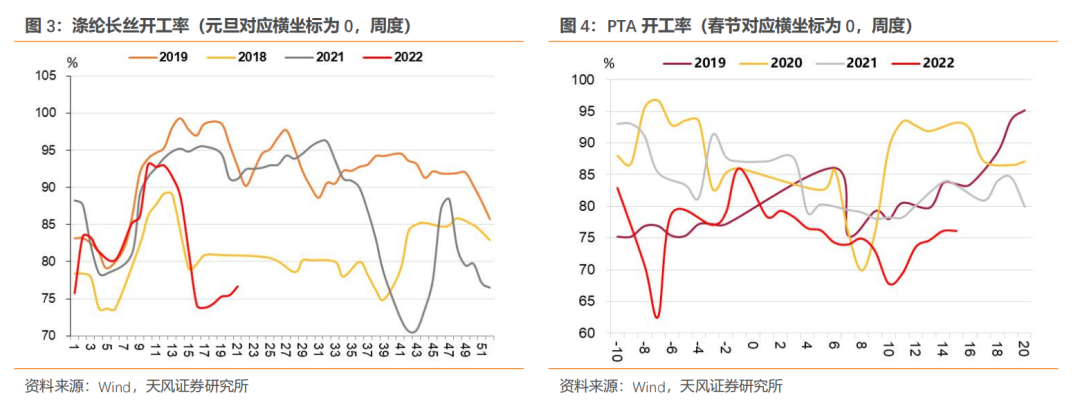

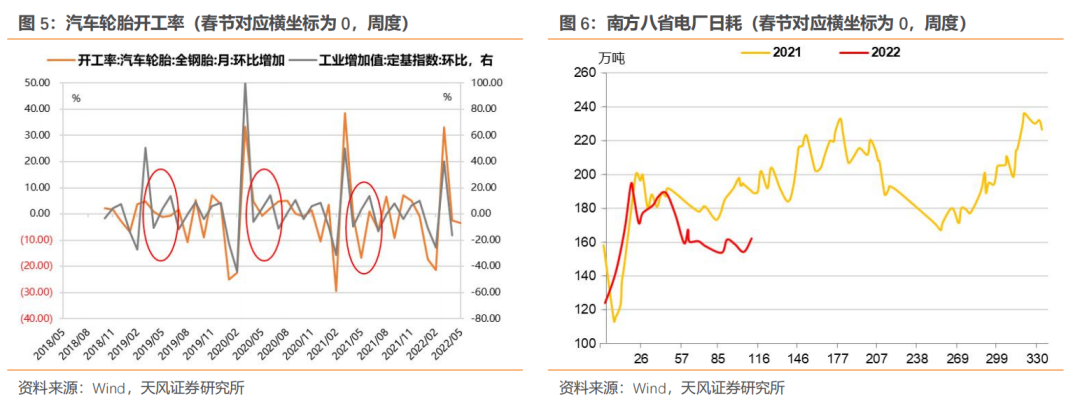

观察高频数据,经济虽有修复,但斜率不可高估。多数行业开工率进入回升区间,PTA、涤纶长丝开工率呈现逐周回升,但修复斜率较缓,整体数据表现仍低于季节性水平;5月华东地区复工复产进度加快,南方八省电厂日耗在5月最后一周于低位小幅回升。5月汽车轮胎开工率小幅回落,但观察历史,2019年以来5月均呈现汽车轮胎开工率环比回落、工增环比回升的季节性特征。

物流压力有所缓释,但弱于疫前水平。5月26日交通运输部举行5月份例行新闻发布会,提到物流保通保畅工作取得“问题动态清零、交通网络畅通、运行指标向好、枢纽逐步达产”的阶段性成效。5月全国整车货运流量指数较4月明显回升,但仍低于疫前水平。

预计5月工业增加值同比约1.9%。5月25日全国稳住经济大盘电视电话会议强调“必须抢抓时间窗口,努力推动经济重回正常轨道”,6月1日上海全面推进企业复工复产,后续需要关注回升斜率。

1.2. 预计5月固定资产投资累计同比约5.7%

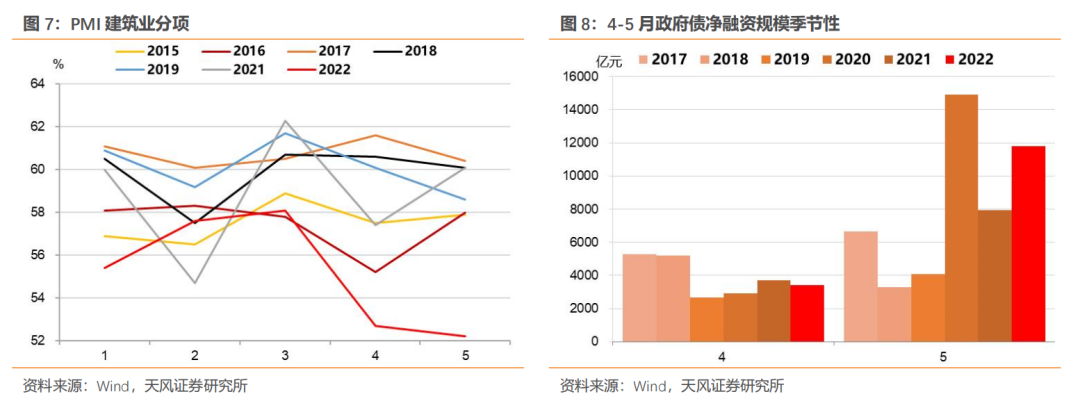

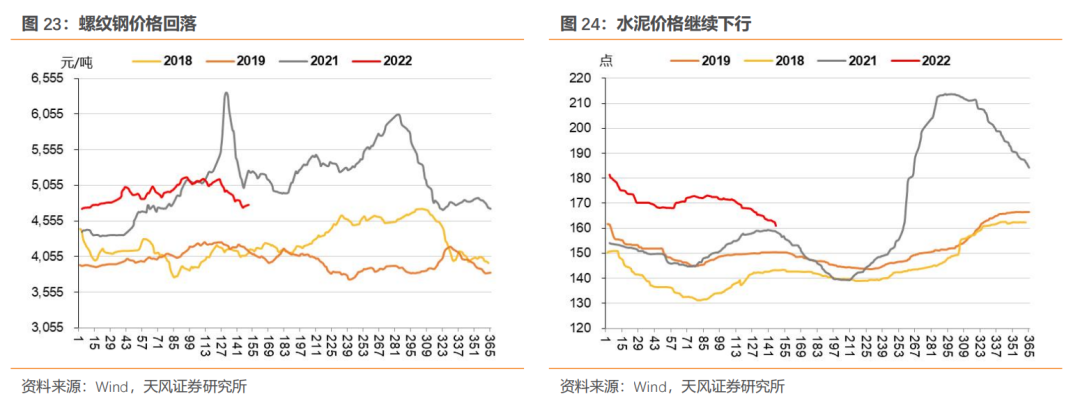

5月建筑业PMI回落0.5个百分点至52.2%,再创新低(除疫情初和次贷危机)。但土木工程商务活动指数回升1.7个百分点至62.7%,表明基建仍是建筑业支撑、地产行业继续拖累建筑业。

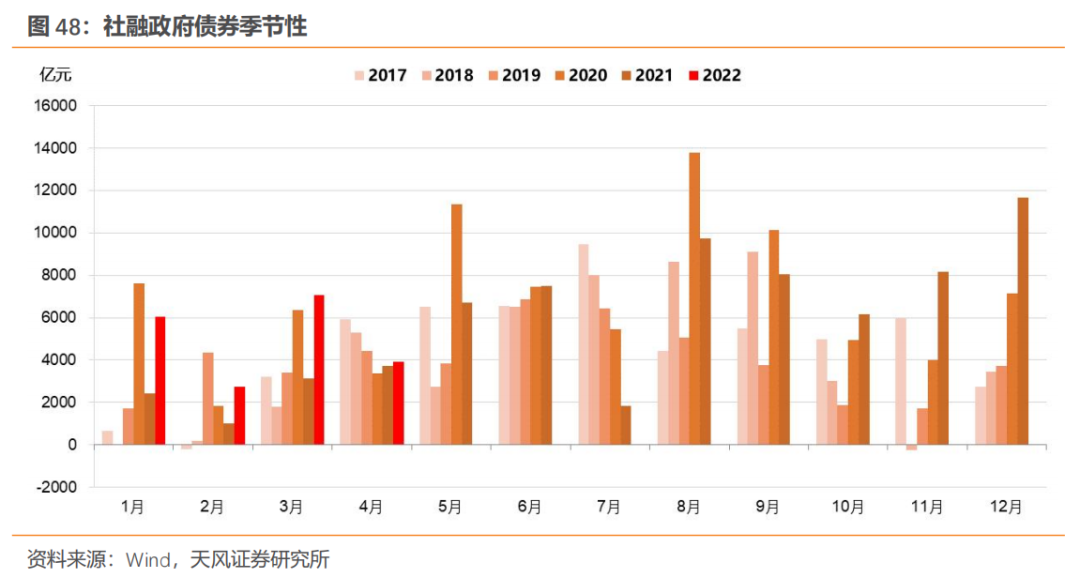

基建仍为投资端的重要支撑。4月26日,中央财经委员会第十一次会议强调“全面加强基础设施建设构建现代化基础设施体系”。4月财政部发文要求地方需在6月底前完成大部分新增专项债发行工作;5月23日国常会进一步明确“今年专项债8月底前基本使用到位,支持范围扩大到新型基础设施等”。按照发行截止日计算,5月政府债净融资规模仅次于2020年同期,达到1.1万亿。

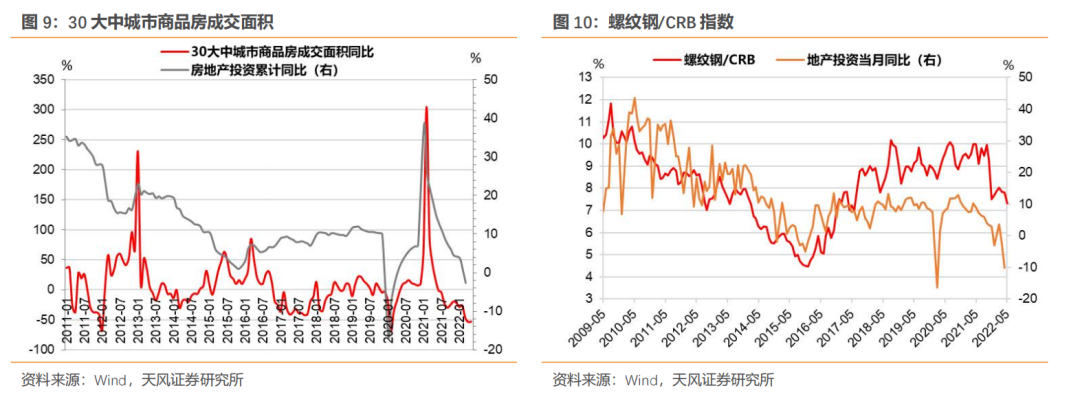

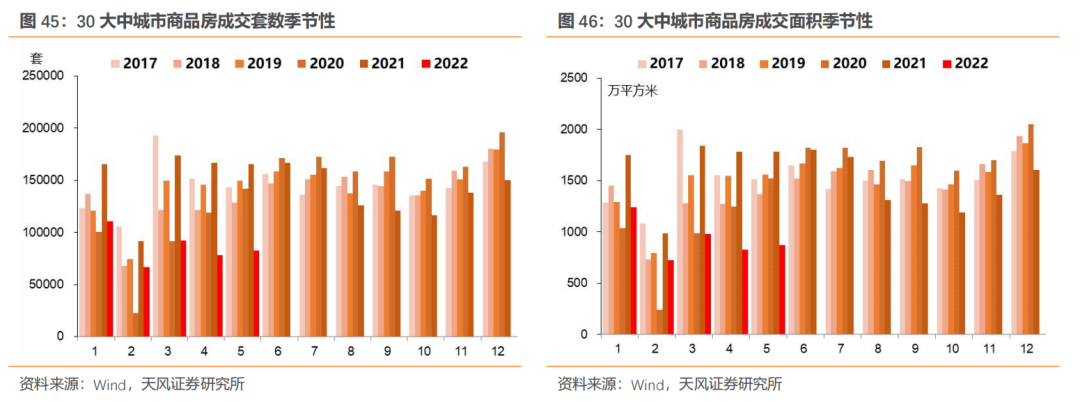

房地产方面,5月首套房贷款利率下限及5年期LPR双降,政策端激发购房需求意图明显。但从实际销售情况来看,30城商品房成交面积同比继续下行,居民端加杠杆意愿延续低迷。悲观预期叠加销售端低迷导致的房企现金流压力延续,房企拿地意愿不强。

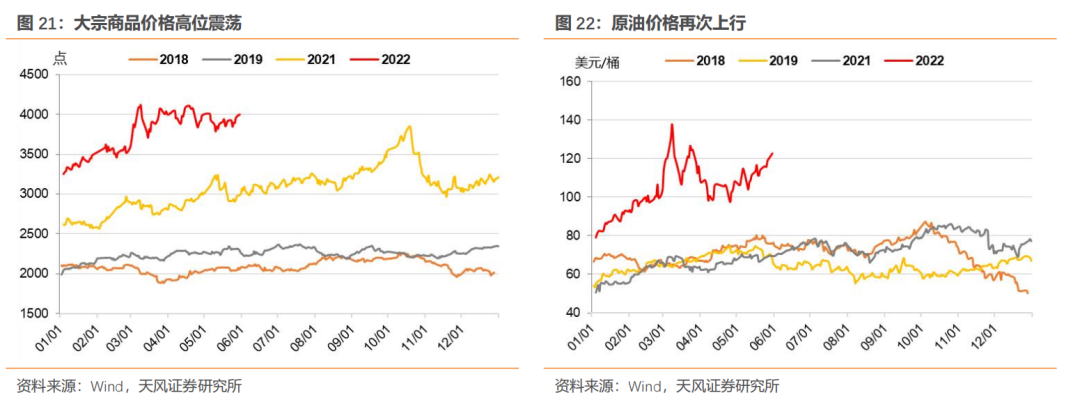

从高频指标来看,螺纹钢/CRB指数对地产投资有较强的指示作用,观察历史来看约领先1个月左右。仅从这一指标观察,5月螺纹钢/CRB指数较4月再次下行,预计5月地产投资大概率延续疲软。

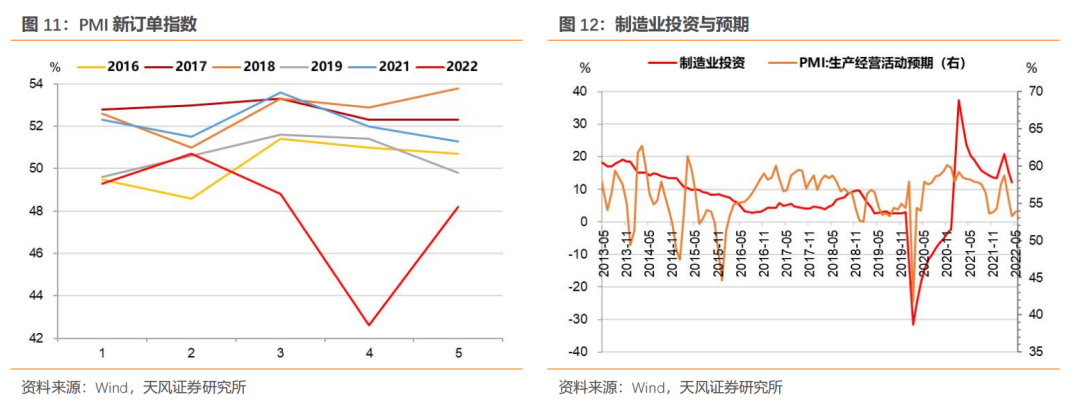

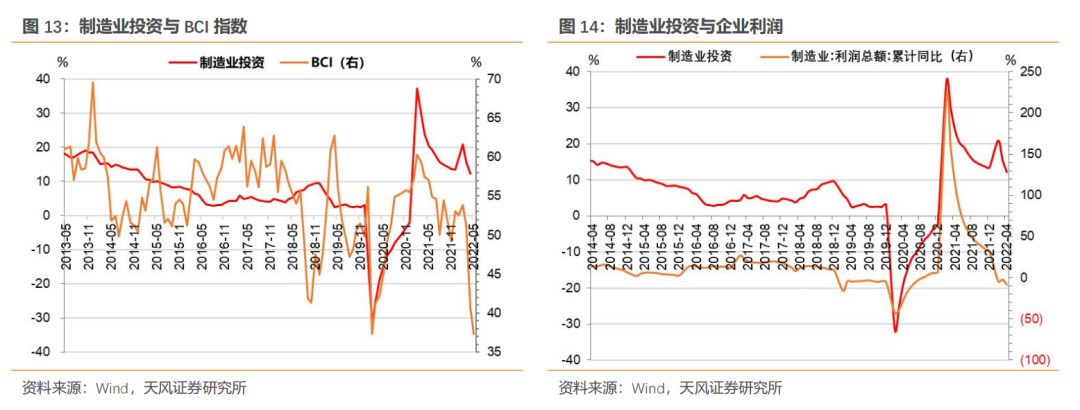

制造业投资方面,5月PMI新订单和新出口订单指数分别回升5.6和4.6个百分点至48.2和46.2。内需方面,疫情逐步缓解,保产业链供应链、复工复产政策效力凸显,经济整体呈现逐步回升态势;外需方面,疫情下的出口订单流失有所缓解,PMI新出口订单指数回升4.6个百分点录得46.2%。

企业预期有所改善,叠加制造业提振政策诉求明确,对制造业投资形成支撑。4月制造业企业盈利情况进一步恶化,对企业再投资能力形成一定约束。从企业预期来看,PMI经营预期指数小幅上行0.6个百分点至53.9,5月BCI指数大幅继续回落至37.34。PMI经营预期指数与BCI指数有所分化,但考虑到BCI自身波动性较强,叠加“33项措施”下提振制造业投资的政策诉求,预计制造业投资大幅下行可能性较小。

预计5月固定资产投资增速累计同比5.7%。

1.3. 预计5月社会消费品零售总额同比-9.3%

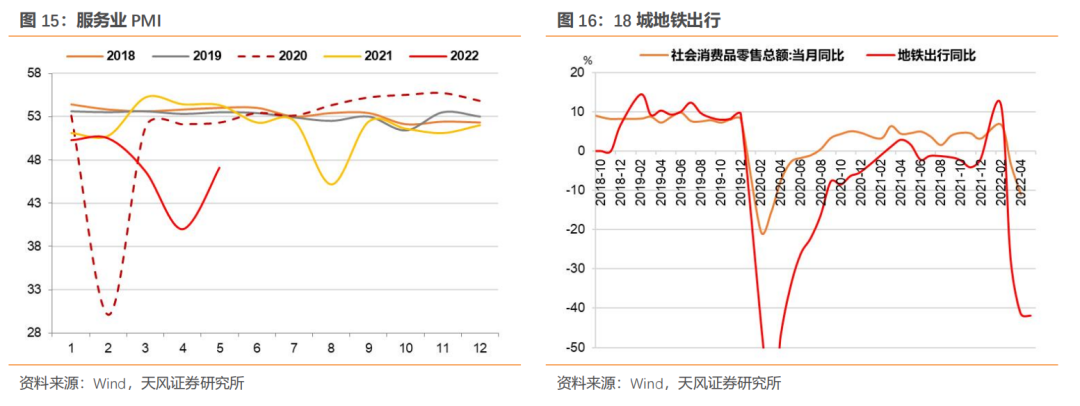

商品零售修复出现,服务业冲击延续。5月服务业PMI大幅回升7.1个百分点至47.1%,继续低于季节性水平,但预期指数回升。分行业观察,调查的21个行业中有17个商务活动指数高于上月,总体呈现结构性修复:零售、铁路航空运输等行业位于扩张区间;住宿、租赁及商务服务等行业商务活动指数继续位于40%以下低位。

从高频数据来看,18城地铁客运量与社零同比具有较强的相关性,5月18城地铁客运量同比触底企稳,预计社零也将触底并小幅修复。

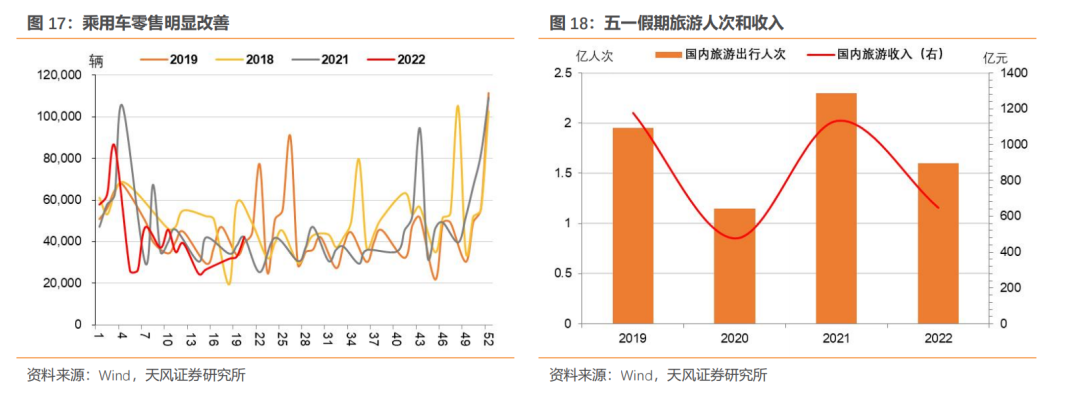

“五一”数据显示消费边际改善。受国内疫情影响,旅游出行恢复中断,“五一”期间全国国内旅游出游人次同比减少30.2%,按可比口径恢复至疫前同期的66.8%;实现国内旅游收入646.8亿元,同比减少42.9%,按可比口径恢复至疫前同期的44.0%。其中,旅游收入情况较清明假期有所改善(清明出行人次恢复至疫前68.0%,旅游收入恢复至疫情前32.9%)。

在汽车零售方面,5月汽车产需有所修复,汽车批发零售改善明显。在生产方面,5月以来上海部分“白名单”企业复工复产,但整体产能利用率不高,供给端有所修复但幅度有限。需求方面,5月23日国常会提出“放宽汽车限购,阶段性减征部分乘用车购置税600亿元”,叠加4月以来多地汽车促销费政策陆续出台,对汽车销售端构成支撑。根据乘联会数据,预计5月狭义乘用车零售销量预计132.0万辆,同比下降19.0%,降幅有所收窄。

预计5月社零增速-9.3%,未来需关注疫情演进和促消费政策力度。

1.4. 预计5月CPI同比2.4%,5月PPI同比6.4%

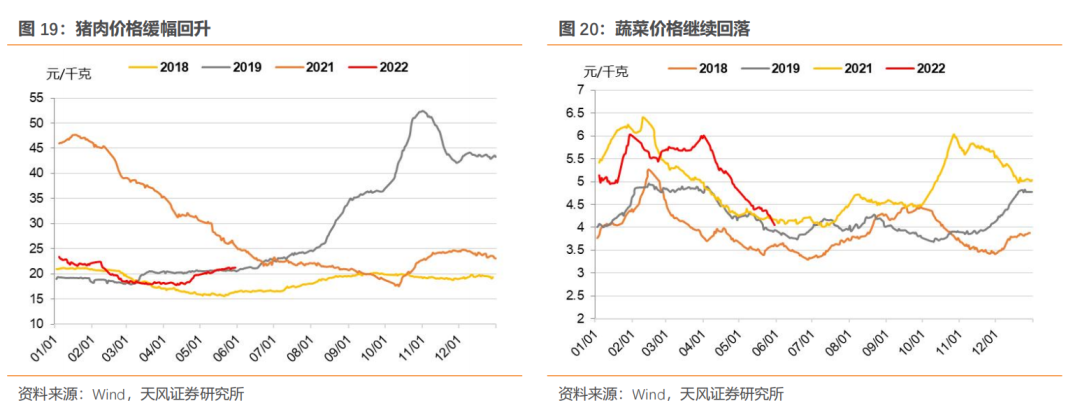

5月猪肉价格缓幅上行。随着生猪去产能近尾声,能繁母猪存栏量落入合理区间,猪肉价格进入前期下跌后的修复阶段。但考虑到国内疫情影响下终端需求修复未见明显改善,预计猪价短期内快速回升的可能性不大。

5月原油价格再次回升,对俄油制裁为主导因素。5月4日,欧盟宣布将在6个月时间内全面禁止从俄罗斯进口石油,国际油价开启新一轮上涨。但考虑到替代性能源供给短期内难以落地,国际原油供需整体基本达到平衡,原油价格上行空间有限。

此外,还需要关注全球粮食价格对我国粮价的影响。预计4月CPI同比2.4%。

对于PPI而言,地缘政治冲突叠加全球经济增速共振下行,全球通胀压力有所缓解;从内部来看,疫情导致工业原材料需求不佳,部分行业出厂价格指数回落属正常现象,后续需要关注经济复苏带来的通胀压力,以及政策保供稳价力度。

预计5月PPI同比6.4%。

2.1. 预计5月出口同比7.4%

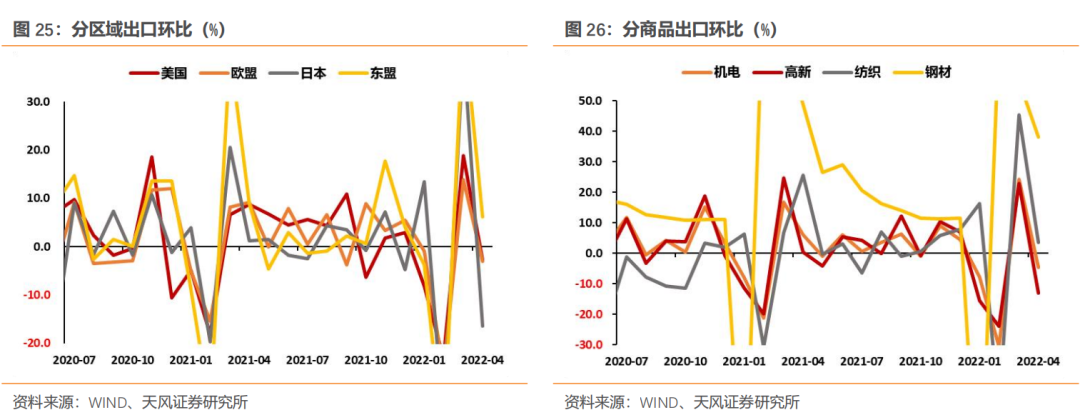

受国内疫情冲击、严格防疫政策影响与海外需求边际有所回落的共同影响,4月我国进出口增速断崖式回落。按美元计价,4月我国出口总额2736.2亿美元,环比降0.89%,同比增3.9%;4月我国进口总额2225亿美元,环比降2.71%,同比0%。对各区域、各类主要商品进出口数据均大幅回落。

如何看待5月数据?我们还是参考集装箱指数、经济景气度与邻国出口情况进行预测:

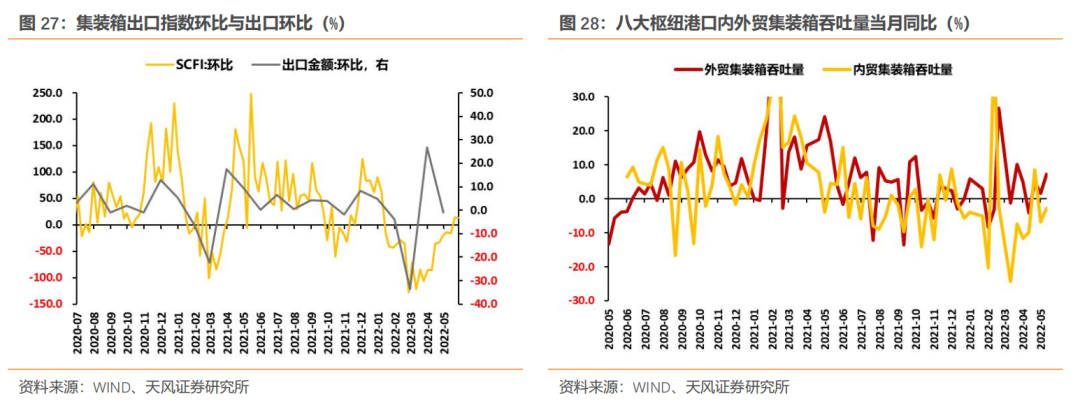

(1)集装箱指数与外贸货物吞吐量数据

5月24日,中港协发布的5月中旬港口生产运行监测与分析数据显示,中旬以来,国内疫情防控形势逐步好转,各地加快复工复产,港口集装箱业务呈恢复性增长。

5月中旬,沿海主要枢纽港口货物吞吐量同比增加2.2%,增速较前期加快;其中外贸货物吞吐量同比增加1.9%,内贸同比增加2.5%,5月上旬分别为-3.6%和4.6%。八大枢纽港口的集装箱吞吐量同样表现出回复性改善趋势。

集装箱指数观察,5月下月以来,SCFI指数环比今年以来首度正增长,同样显示了我国出口环比的恢复性改善趋势。

预计5月我国出口整体呈现出恢复性改善趋势。

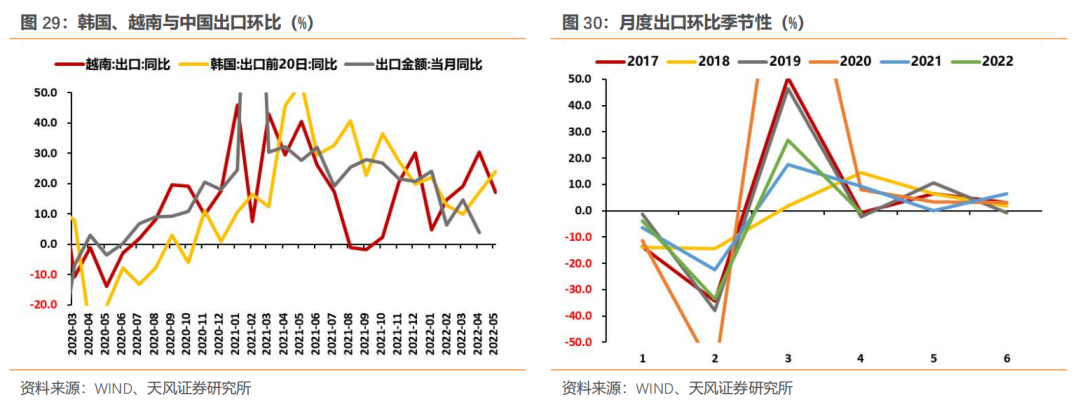

(2)韩国、越南出口与季节性

过去两个月,越南与韩国前20日出口同比表现并不弱,虽然同比增速有升有降,整体延续了今年以来的回落趋势,但基本维持在了较高水平,说明当前海外需求整体并不弱。

而从季节性观察,5月我国出口环比通常为正。

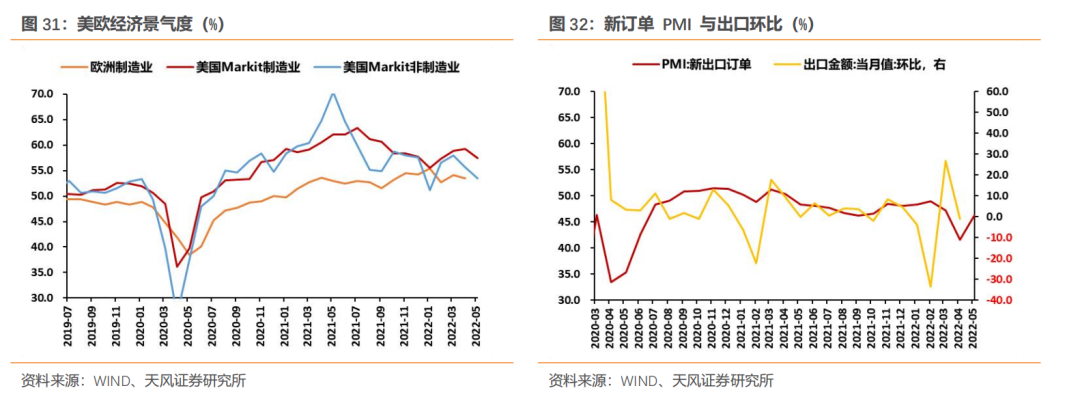

(3)经济景气度指数

5月美国Markit制造业景气度有所回落,但57.5%的读数仍处在较快扩张区间。非制造业读数回落至53.5%,但也处在扩张区间。欧洲5月景气度指数尚未发布,但从53.5的前值来看,5月回落至50%以下收缩区间的可能性较低。表明海外需求扩张有放缓迹象,但当前仍维持在了不弱的水平。

5月国内PMI新出口订单指数录得46.2%,与2021年9月水平相同,较上月的41.6%明显回升,但整体仍延续了今年以来的回落趋势。

整体而言,国内疫情防控形势逐步好转,各地加快复工复产,海外需求不弱,5月我国出口预计呈现恢复式增长。

但是考虑到出口新订单景气度仍延续了今年以来的回落趋势,且海外需求扩张有放缓迹象,预计出口环比增速的反弹力度,仍将维持在稍弱于季节性的水平。具体而言,预计5月出口环比3.5%左右,折合出口总额约2830亿美元,同比7.4%。

未来两个月,预计出口环比增速仍将继续低于季节性,预计6、7月出口环比增速分别为1.0%、1.2%,折合出口同比增速分别为1.7%、2.5%。

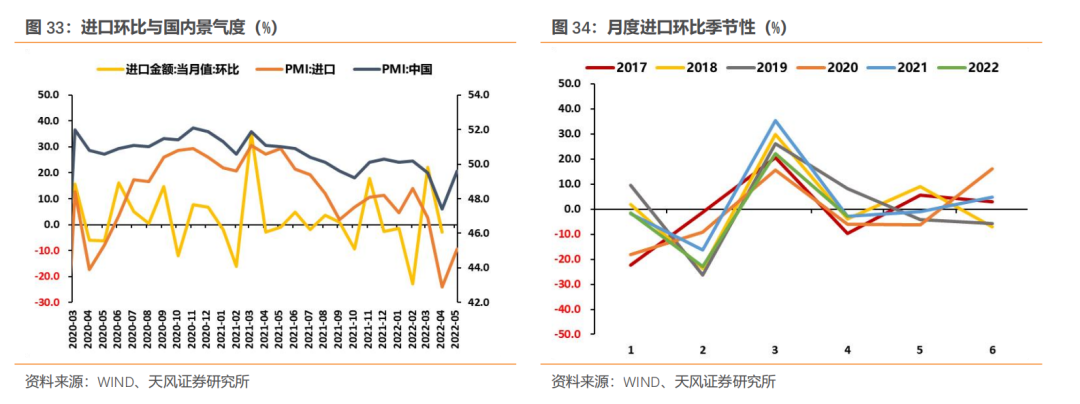

2.2. 预计5月进口同比0.9%

5月我国PMI录得49.6%,较4月的47.4%明显反弹,高于3月0.1个百分点。进口分项PMI录得45.1%,同样较4月的42.9%有明显反弹,但低于3月1.8个百分点。

进口分项的反弹弱于综合PMI的反弹,或反映了国内景气度的提升主要是内因推动。从全球产业链分工的角度考虑,外需仍有待恢复,使得进口分项的反弹相对较弱。

季节性考虑,5月进口环比没有表现出明显的季节性特征,2015-2021年的平均环比增速为-0.24%。

我们预计5月进口环比0左右,对应进口金额约2225亿美元,同比增速0.97%。

未来两个月,按照季节性水平估计,6、7月我国进口环比分别为3%、3%,折合同比分别为-0.75%、4.27%。

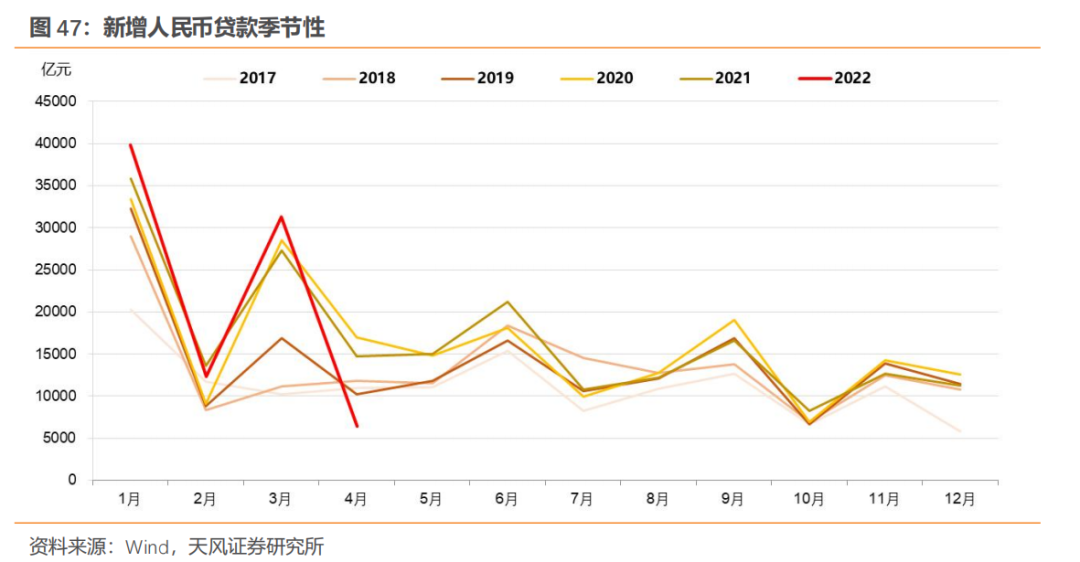

3.1. 预计5月新增信贷1.4万亿

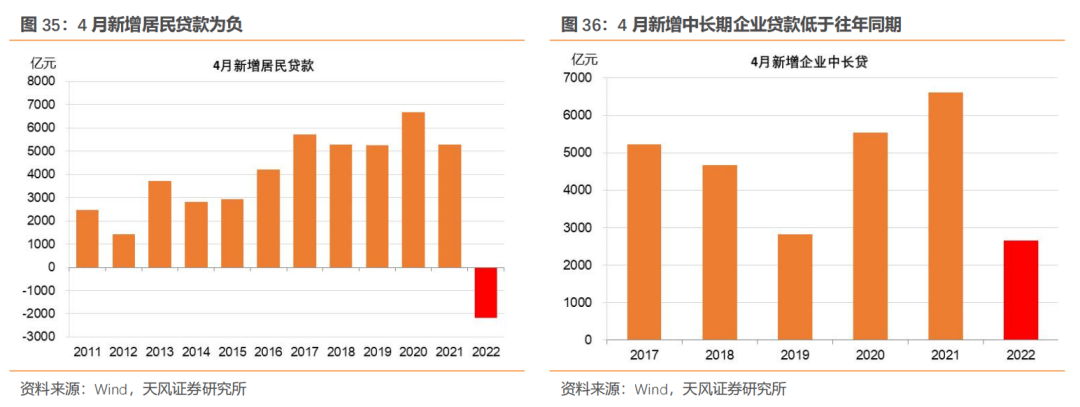

4月新增信贷腰斩,结构表现更差,其中企业和居民中长贷构成明显拖累。疫情冲击下,居民购房、企业投资能力和意愿进一步下滑,经济内生动能更趋弱势。

进入5月,政策发力明显,复工复产、保产业链供应链、保供稳价、弱势群体纾困政策形成合力,叠加疫情修复,助力经济弱回升,预计信贷需求亦有一定程度回暖。但毕竟疫情“长尾”,且经济与疫情前水平仍有差距,因此信贷回暖幅度需要合理估计。

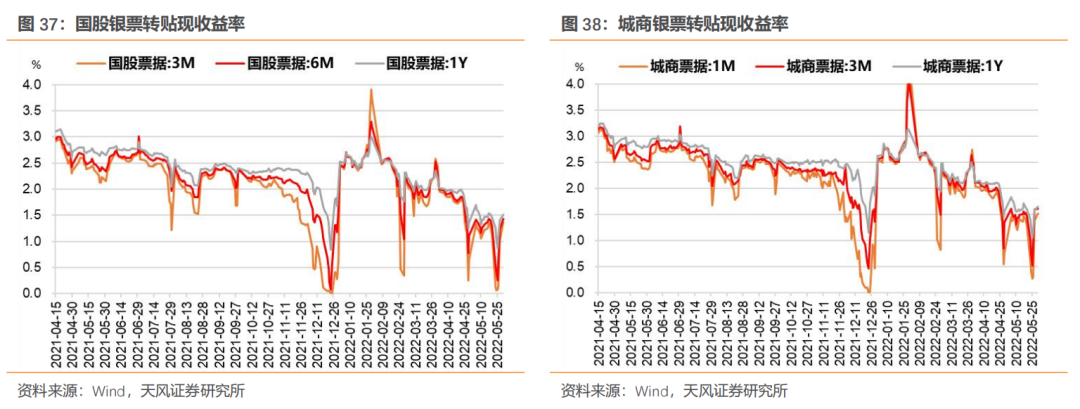

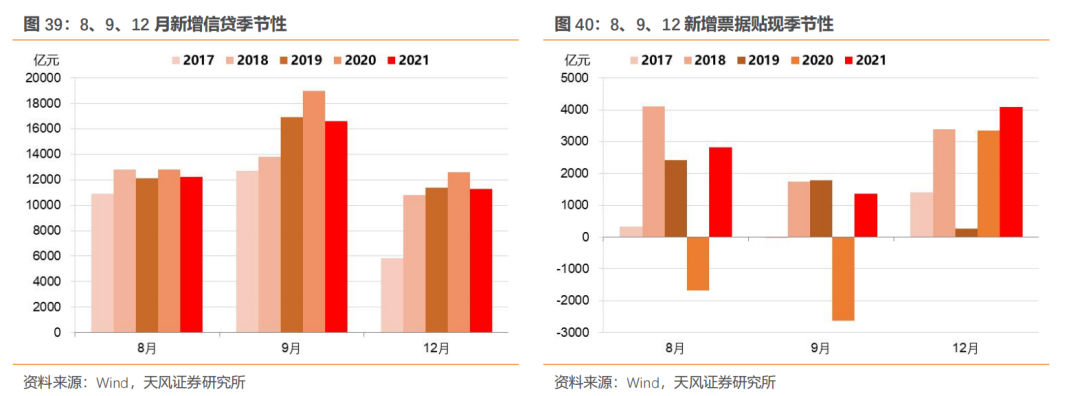

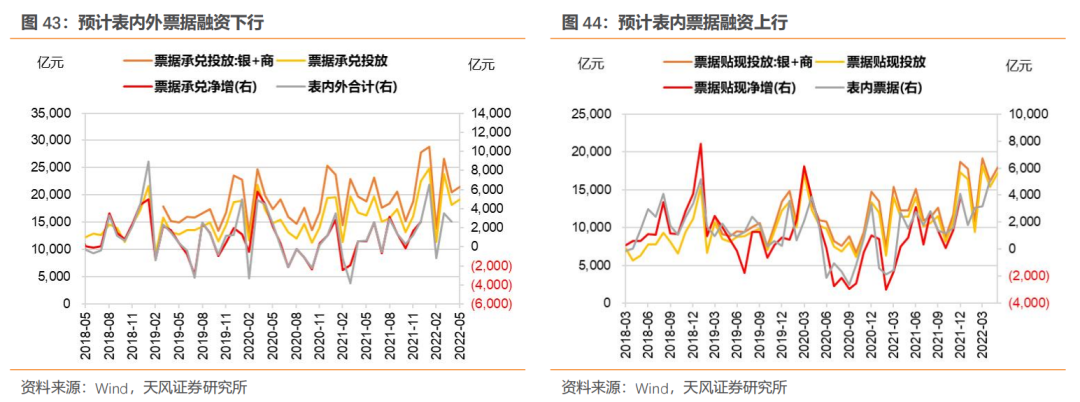

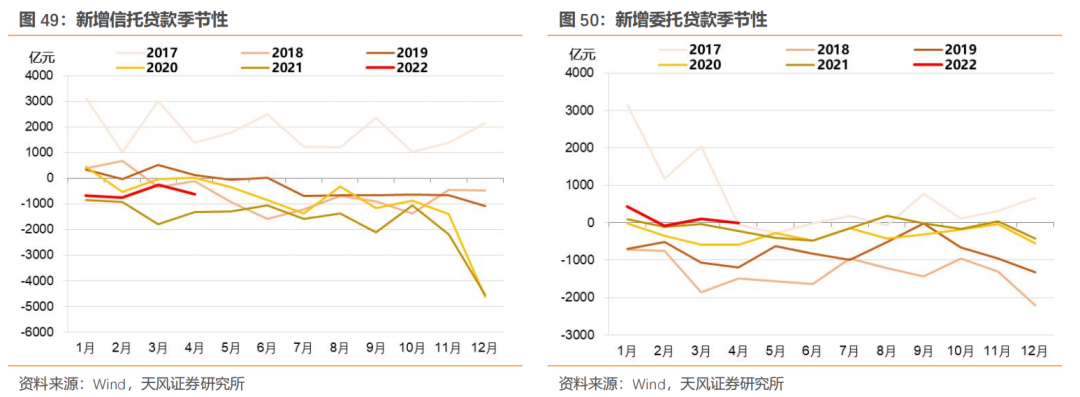

从票据融资来看,5月票据利率平均水平较低且月末大幅下探,指向商业银行依靠票据进行信贷冲量,实体信贷需求较弱。但另一方面,本月最后4个工作日票据利率反而有所回升,这种情况在去年8、9、12月也有发生,通常新增信贷持平或略高于季节性,但低于过去两年水平,且票据贴现行为持续。

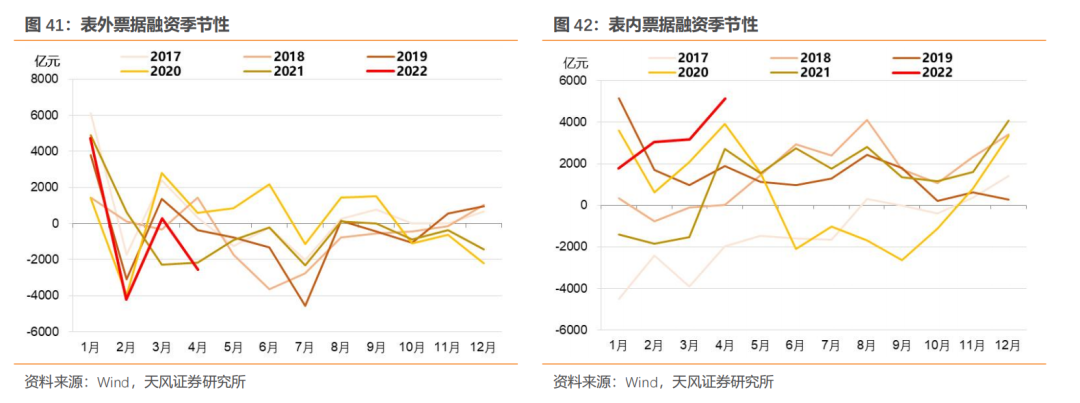

细致观察,5月表内外票据融资涨跌不一,但最近三年表内票据融资均有一定程度下滑。此外,考虑到票据利率变化,结合票交所数据,我们预计5月表内票据融资在3800亿元左右,表外票据融资-700亿元左右。

预计居民贷款继续同比少增。5月全国疫情形势有所好转,对居民消费场景限制边际减弱,但上海、北京疫情仍有反复,因此总体来看难言乐观。观察商品房销售数据,比4月边际回升,但远不及季节性,预计居民中长贷继续同比少增;就业形势并未明显好转,居民收入和预期继续受到压制,预计居民短期贷款回暖幅度有限。

未来需要继续关注疫情走势,以及增量政策对市场信心的提振作用。上海、北京已经陆续开始解封,经济开始进入修复阶段,但市场信心恢复需要政策继续加码,其中货币政策需要保驾护航,前提是货币政策总量宽松,其次是结构性政策对弱势群体提供针对性帮助;关键增量政策在于财政,以及重磅产业政策、城投政策和地产政策调整,对社融和信贷起到直接带动作用。

综合来看,预计5月新增贷款约1.4万亿元,在前两年高基数情况下信贷余额同比继续回落,结构改善也仍需时间;6、7月新增贷款约2.6万亿和1.6万亿。

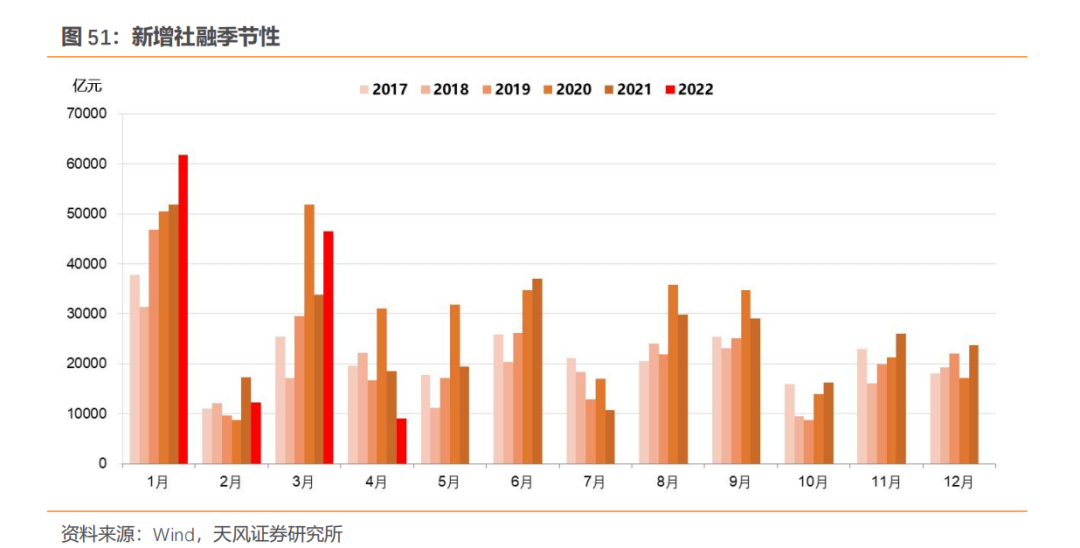

3.2. 预计5月新增社融2.54万亿,M2同比11.1%

结合Wind数据统计,我们预计:

(1)5月政府债券净融资约为11300亿元;

(2)5月企业债券净融资约为1000亿;

(3)5月信贷资产支持证券净融资规模预计为-360亿元。

信托贷款方面,根据金融界报道,2022年开年,已有信托公司收到窗口指导,监管要求将融资类信托业务规模继续压降20%,预计2022年信托压降力度本应继续维持。但考虑到疫情冲击下经济压力增大,以及地产等企业现金流问题,非标压降力度会有放缓,今年以来信托、委托贷款比去年确实有较大幅度同比少增,预计5月信托贷款规模下降600亿元。

委托贷款方面,结合季节性我们预计5月委托贷款规模下降100亿元。

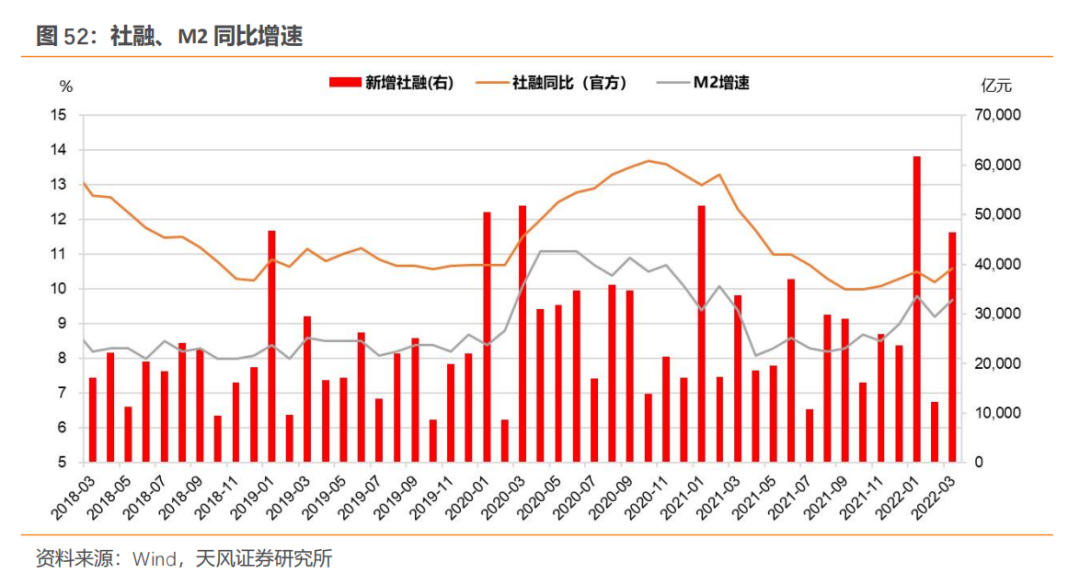

综合来看,我们预计2022年5月新增社融约2.54万亿,高于去年同期水平,社融余额增速上行至10.4%;6、7月新增社融分别约4.49万亿、2.92万亿。

M2增速方面,考虑社融增速上行,以及政府债加速发行、央行上缴利润助力财政直达资金加速拨放,预计5月M2增速为11.1%。

5月数据怎么看?

从产需两端观察,规上工增和基建仍是经济最大支撑项,此外出口比上月也有一定程度回暖。

预计5月工业增加值增速当月同比为1.9%;固定资产投资增速累计同比为5.7%左右;社零增速当月同比为-9.3%;CPI当月同比为2.4%,PPI当月同比为6.4%。预计5月出口当月同比7.4%,进口当月同比0.9%。

预计5月新增信贷14000亿;社融25400亿;M2当月同比约11.1%。

5月经济弱回升,哪些指标最值得关注?

基于我们的预测结果,与4月相比,其中最引人注意的是两项指标:工增增速转正、出口增速回升。

规上工增与GDP增速中枢基本一致,工增增速转正,也就意味着4月经济底可以得到确认,后续经济复苏大幕徐徐拉开。

出口因为扭转了加速下行的趋势,进一步提振市场预期。

对于债市,工增和出口增速回升无疑会对债市带来压力,PMI数据公布后债市盘面变化已经有所体现。

但一方面,经济仍属弱回升,地产等结构性问题依旧明显,其中就业压力首当其冲;另一方面,社融回升斜率较缓慢。对于未来经济复苏节奏,仍需要进一步关注专项债发行和财政增量政策落实情况,以及城投融资进度。

在此背景下,货币政策大概率继续维持宽松,6月内资金面虽有波动但仍能维持充裕水平,长端利率虽有调整,预计还是横向震荡为主。

地产失速下行,基建发力不明显,疫情超预期扩散

- END -

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

证券研究报告:《疫情好转,5月数据怎么看?》

对外发布时间:2022年6月1日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003