3月FOMC美联储正式宣布进入加息周期,美债利率快速上升。与紧缩预期不断加码矛盾的是,衰退预期交易愈演愈烈,美债期限结构不断走平。3月最后1周,美债2*10y收益率已经两次发生倒挂。作为市场最为关心经济衰退预测指标之一,美债2*10y利率倒挂让投资人开始担忧美国经济衰退预期提前。美债倒挂到衰退相隔多久?

Q2

从倒挂到衰退相隔多久?时间由什么决定?

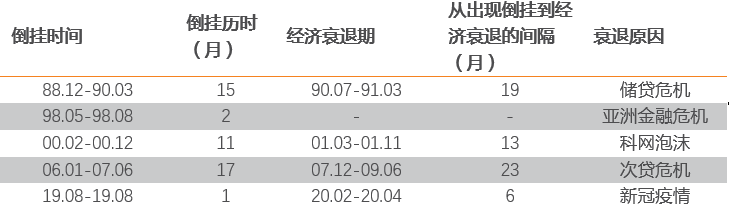

从历史规律上看,除98年的短暂倒挂以外,一般倒挂开始1-2年后,美国经济大概率进入衰退(NBER定义)。2019年倒挂到衰退的时间较短(6个月),是因为新冠疫情的爆发提前引发衰退。

2006年的倒挂和衰退相隔时间较长(23个月),是因为当时新兴市场和欧日的经济增长相对强势,带动美国产能利用率在2007年4月和9月又触及新高,一定程度上延缓了美国经济步入衰退的节奏。可见海外因素虽然会影响对国经济的短期走向,但最终走向还是由美国经济的内生性力量主导。

1998年美国经济本身经济韧性较好,虽然当时受97年亚洲金融危机的影响短暂下行,但产能利用率在1999-2000年又回到了高点。因此美债曲线虽然1998年短暂倒挂,但之后并没有出现衰退,再次说明了美国经济的最终走向由美国内生性力量主导。

从历次倒挂后出现衰退的情况看,美债曲线倒挂对美国经济衰退的预测性,主要和美国经济的内生性因素有关。曲线倒挂和衰退的间隔时间,主要和外部经济环境对美国的影响有关。外部经济环境越强,衰退发生得越晚。反之,外部经济环境越弱,或受疫情等因素影响,全球经济走弱高度趋同,衰退发生得越快。

表1:美债倒挂与衰退之间的领先关系

资料来源:Wind,天风证券研究所

(内容整理自:

天风证券研究报告《五问五答:美债利率倒挂意味着什么?》)