4月第3周各大类资产性价比和交易机会评估:

权益——疫情对经济影响深化,对冲政策加码必要性上升

债券——流动性回到极宽松水平,市场对货币政策预期仍维持中性

商品——IEA成员国抛储,OPEC 和美国产量小幅回升,油价高位回落

汇率——美债实际利率不是主要矛盾,中美利差倒挂是果不是因

海外——利率倒挂下联储鹰派依旧,美债利率突破2.7%,美股赔率进一步降至偏贵水平

上期报告:风险定价 | 疫情和联储虽负面但已定价,市场情绪继续修复

文:天风宏观宋雪涛/联系人林彦

|

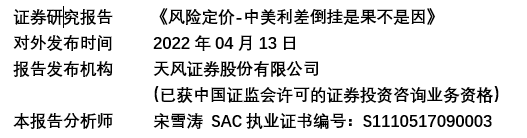

图1:4月第2周各类资产收益率(%) |

|

|

|

资料来源:WIND,天风证券研究所 |

|

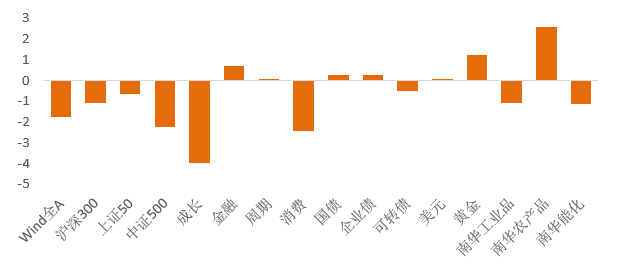

图2:4月第3周国内各类资产/策略的风险溢价 |

|

|

|

资料来源:WIND,天风证券研究所 |

|

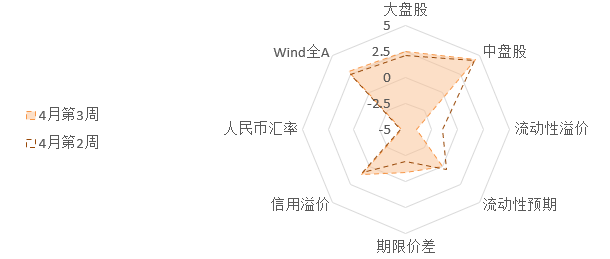

图3:4月第3周海外各类资产/策略的风险溢价 |

|

|

|

资料来源:WIND,天风证券研究所 |

1、权益:疫情对经济影响深化,对冲政策加码必要性上升

本轮国内疫情的反弹是历次之最,除了人口流动、接触性消费受疫情影响严重以外,供应链受冲击的程度也是历次之最。港口集装箱吞吐量、道路、航班、水泥发运量等数据大幅回落。物流是经济活动的大动脉,物流不畅会导致供应链上下游的效率大大降低,原材料供给短缺的同时产成品也面临被动补库的局面。原本国内经济就面临“需求收缩、供给冲击、预期转弱”的三重压力,疫情的爆发使得原本就不乐观的经济形势雪上加霜,降准降息和就业纾困等对冲政策加码的必要性进一步提升。

A股市场没能延续上涨,Wind全A回调1.74%。成长股和消费股下跌3.97%、2.41%,金融股和周期股与上周基本持平,小幅收涨0.68%、0.04%。大盘股表现持续占优中盘股,大盘股(上证50和沪深300)和中盘股(中证500)分别下跌0.60%、1.06%和2.21%(见图1)。

大盘股(上证50和沪深300)的短期交易拥挤度与上周基本持平(10%和9%分位),中盘股(中证500)的短期拥挤度维持在历史低位(12%分位)。宽基指数的拥挤度从高到低的排序是:中证500>上证50>沪深300。以沪深300作为基准的A股情绪指数连续四周大幅回落后出现小幅回升,但仍处于【极度悲观】水平(8%分位)。

板块指数目前都处在严重超卖的区间段内,4月第2周,金融股和消费股的短期拥挤度出现小幅回升(均来到13%分位);周期股和成长股的短期拥挤度仍处在下行通道(14%分位、13%分位)。短期拥挤度从高到低的排序是:周期>金融≈消费≈成长。

目前一级行业整体交易拥挤度偏低,30个行业交易拥挤度分位数平均值维持在23%分位。一级行业中只有煤炭(92%分位)、地产(77%分位,相较上周大幅上升14%分位)、建筑(61%分位)三个行业交易拥挤度在中性上方;汽车、电子、家电、食品饮料和消费者服务、机械交易拥挤度排名靠后,持续处在5%分位以下,超卖幅度较为极端,技术上看,短期盈亏比较高。

Wind全A目前估值水平处于【便宜】区间(见图2)。上证50与沪深300的风险溢价持续回升,估值处于【便宜】水平,中证500的估值维持【很便宜】水平,赔率处在历史高点附近。板块的风险溢价多数回升,金融估值维持【很便宜】(92%分位),周期估值【很便宜】(91%分位),成长估值【便宜】(79%分位),消费估值【中性偏便宜】(59%分位)。风险溢价从高到低的排序是:金融>周期>成长>消费。

4月第2周,北向资金周度净流出65.57亿,北向情绪较上周明显降温。贵州茅台、宁德时代和中国建筑净流入规模靠前。南向资金净流入0.39亿港币,恒生指数的风险溢价小幅下降,性价比中性偏高。

2、债券:流动性回到极宽松水平,市场对货币政策预期仍维持中性

4月第2周,央行公开市场操作净回购5800亿,资金面保持平稳,跨月需求过后,流动性溢价迅速回落(11%分位),目前处于【极宽松】水平。中长期流动性预期停留在中性位置(51%分位),反映市场对未来流动性环境的预期中性,对货币进一步宽松保持观望态度。3M的FR007利率互换价格开始回落,随着疫情影响的深化,对二季度降息预期与4月第1周相比有所增强。

4月第2周,期限价差维持回升至中位数下方(41%分位),久期策略性价比中性略偏低。信用溢价与上周基本持平,目前处于中性略偏高水平(61%分位),高评级信用债估值较便宜(信用溢价继续维持81%分位),中低评级信用债估值偏贵(信用溢价上行至41%分位),评级利差快速收敛至历史较低位置。

4月第2周,债券市场的情绪小幅升温。利率债的短期拥挤度连续两周大幅回升(37%分位)。中证转债指数的短期交易拥挤度有所反弹,但超卖幅度仍较为极端(8%分位)。信用债的短期拥挤度维持在历史较低位置(19%分位)。

3、商品:美国超纪录释放SPR打压油价,但难以解决结构性短缺问题

能源品:2月6日,IEA宣布成员国将释放1.2亿桶原油储备,具体细节将很快公布,短期原油供应将会增加,但难解地缘政治风险带来的长期紧平衡。OPEC小幅增产,美国原油库存开始回补,多重利空下油价回落。

4月第2周,布伦特油价震荡下跌1.91%,回落至102.4美元/桶。美国原油产能利用率小幅上升,产量较上周增加10万桶(1180万桶/天),原油库存(不含战略储备)虽仍处2014年以来低位,但开始小幅回升。俄乌战争对俄罗斯油气出口的影响从起初的“几乎不可能”逐渐变成了“等待靴子落地”,高波动、定价体系分裂、布油价格中枢上升成为油价的特征。

基本金属:4月第2周,LME铜全周基本收平,录得10344美元/吨。COMEX铜的非商业持仓拥挤度小幅上行(68%分位),市场情绪较乐观。有色金属价格多数下跌,沪铝回调4.69%,沪镍跌幅放缓,收跌2.79%。

贵金属:4月第2周,伦敦现货金价止跌回弹1.15%,收于1946.93美元。COMEX黄金的非商业持仓拥挤度上行至34%分位,市场情绪偏中性偏悲观。全球最大的黄金ETF-SPDR的黄金持仓总量略有下降,但仍处去年三月以来的高位。

4月第2周,农产品、能化品和工业品的风险溢价都处于历史低位,估值【贵】。

4、汇率:避险情绪再次降温,美元指数高位震荡

4月第2周,美债实际利率迅速上行26bp至-0.15%,基本回到新冠爆发前2020年3月的水平;美元指数强势上涨1.29%至99.83。避险情绪逐渐降温之后,实际利率上升为美元指数的强势提供了持续的支撑。联储落后通胀曲线较多,5-6月的FOMC存在超预期收紧的可能。我们的定量模型预测5月底之前美元指数的高点可能在100-105附近。

美债实际利率去年7月见底,之后反弹回调再反弹,持续了大半年时间,期间直接影响美股长久期资产(成长股),间接影响A股赛道股。尽管逻辑上有间接影响,但实际利率不是A股当前阶段的主要矛盾。只要人民币汇率没贬值,A股的主要矛盾就在内不在外,在分子不在分母,在如何恢复经济预期重建市场信心。

实际利率对美股的影响也不是静态稳定的,像所有技术指标一样,因子影响是随环境和状态而动态变化的。另外实际利率和TIPS利率不完全一样,后者只是前者的观测指代,两者之间的差异,一是tips的流动性溢价,二是金融市场的通胀预期和真实世界的通胀预期异。学术界对实际利率的观测和建模也没有统一定论。

|

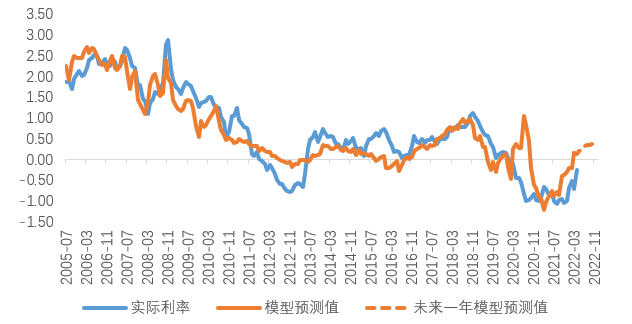

图4:天风宏观10Y TIPS利率模型预测值与10Y TIPS利率实际值 |

|

|

|

资料来源:WIND,天风证券研究所 |

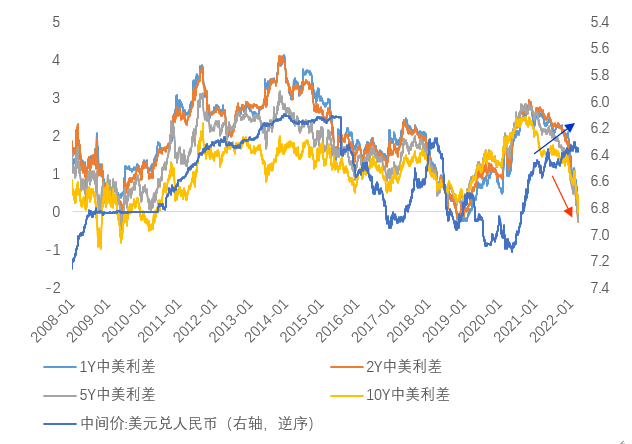

4月第2周,美元兑人民币汇率小幅上涨0.08%至6.3644。人民币的短期交易拥挤度经两周迅速回落后维持在14%分位,看多情绪降温到低位。中美利差继续收窄,已经接近倒挂,人民币性价比下行至历史极低水平(4%分位),处在2008年以来的最低位置。

但中美利差倒挂只是一个中美经济周期和货币政策周期错位的一个结果,并不能用来预测后续外汇的价格走势。中美利差的影响不能简单根据历史外推,这次利差和汇率已经持续背离两个季度,背后是经常账户盈余的持续支撑。疫情和战争改变了一些历史规律,货币和原油正朝着两个体系演变,改变了中国的长期出口份额和rmb的避险属性,可能会影响中美利差和汇率的相关性。

所以利差的具体影响还是要看汇率,中国出口没有明显转弱之前,人民币币值依然保持稳定,货币政策还能以我为主。根据EPFR数据显示,海外资金持续两周净流入中国市场(包括中国香港),金融市场现金流对人民币的中性偏利好。

|

图5:中美利差倒挂只是一个中美经济和政策错位的结果,并不能用来预测后续外汇走势 |

|

|

|

资料来源:WIND,天风证券研究所 |

5、海外:美债2*10一周内两次倒挂,衰退预期提前,美股赔率回到低位,二次回踩风险增加

即使利率曲线倒挂开始为美国经济拉响衰退的警报,美联储依旧维持鹰派强势,原因是本轮收紧落后通胀曲线太多,短期内可能加快收紧,衰退迹象出现后再放松。CME美联储观察显示,期货隐含的全年加息次数预期从维持在10次左右,5月加息50bp的概率由前一周的65%上升至81%,5-6月两次加息会议加息100bps的概率维持在60%附近。

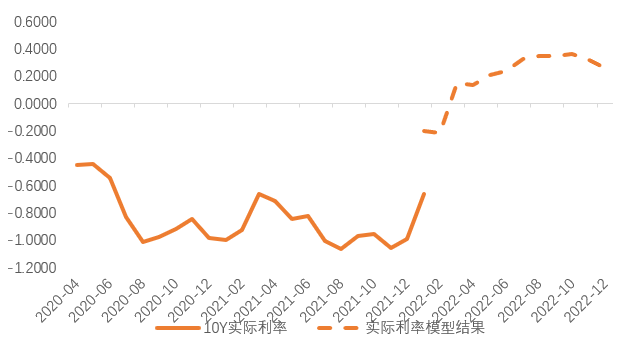

4月第2周,受加息预期强化的影响,实际利率继续迅速上行26bp至-0.15%,根据我们的定量模型预测如果年内美联储加息六次以上(每次25bps),10Y TIPS利率可能冲击0.3%;10年期美债名义利率在实际利率的推动下大幅上行34bp至2.72%;10年期盈亏平衡通胀预期(BEI)回升至2.87%;美债期限溢价较上周有所回升(16%分位)。

|

图6:如果年内美联储加息六次以上(每次25bps),10Y TIPS利率可能冲击0.3% |

|

|

|

资料来源:WIND,天风证券研究所 |

美元流动性溢价在在岸流动性的拉动下回落至略高于中性的位置(57%分位),流动性环境向中性靠近。美国在岸流动性市场明显放松(流动性溢价迅速回落至较低位置),离岸美元流动性溢价维持在历史高位(92%分位),但没有进一步收紧。信用溢价较为稳定(25%分位),美国投机级与投资级的信用溢价与上周基本持平(16%分位和33%分位),目前美债信用环境仍然处在宽松区间内。

4月第2周,道琼斯工业、纳斯达克指数和标普500均录得跌幅。但在美债利率快速上行的拖累下,三大股指的风险溢价连续两周明显回落:标普500和纳斯达克的风险溢价降至中低位置(26%分位、29%分位),估值偏贵;道琼斯风险溢价小幅下行(9%分位),估值贵。历史上的五次美债期限结构倒挂对应五次美国经济的衰退,美债利率再次倒挂,可能预示着美国经济进入衰退的倒计时。去年Q4美股业绩仍超预期,未来如衰退迹象出现,美股业绩增速可能出现超预期回落,同时欧日中等非美主要经济体无法支撑美股的海外业绩,将给美股带来二次回踩的风险。(详见《五问五答:美债倒挂意味着什么?》)

风险提示

风险提示:Omicron致死率超预期;经济增速回落超预期;货币政策超预期收紧

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。