鲍威尔提到的“软着陆”是美联储对未来美国经济的最美好期望,但并不现实。1965年和1984年两次加息周期经济软着陆是在宽财政的背景下避免了经济衰退,与现在可比的案例只有货币财政双紧的1994-1995加息周期。但今天的美国经济很难与90年代“金发女郎”相比:通胀蚕食居民可支配收入,消费者信心低迷;知识产权投资增速上行斜率放缓,资本开支大概率进入下行周期。整体而言,美国经济实现软着陆的希望渺茫,未来紧缩政策将被迫面临“两难”下的转向。

|

|

|

|

|

|

|

|

|

|

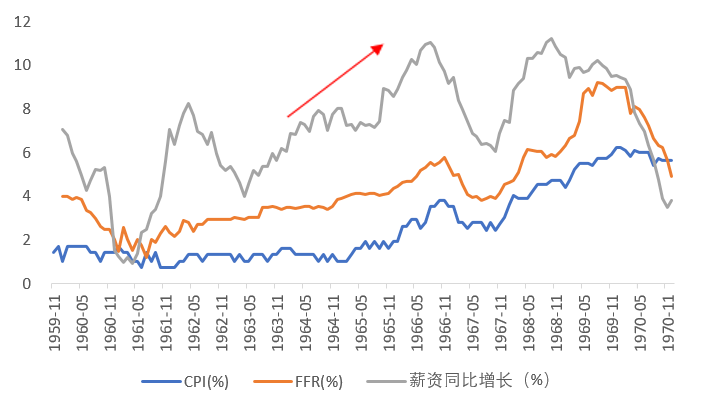

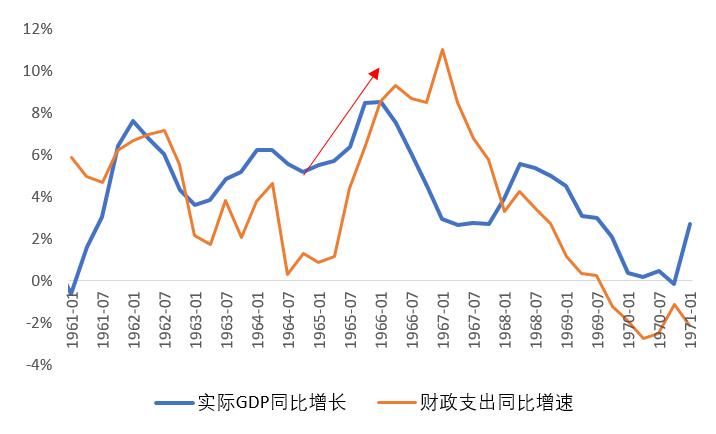

伟大社会政策主张维护黑人利益以及解决贫困问题,向低收入人群提供大量援助。1965年的《经济机会法》对贫困家庭的青少年提供教育资助,对辍学失业的青年提供职业培训和基本技能训练。1965年的住房和城市发展法增加了对低收入群体及弱势群体的住房补贴。1965年社会保障法修正案的通过增加了对贫困人群的医疗保障和援助。薪资快速增长导致CPI温和上涨至1966年底的3.5%,但随后快速下行,缓解了通胀压力,加息也告一段落,货币政策在1967年初转为降息。

|

图3:薪资增长主导通胀和货币政策利率 |

|

|

|

资料来源:FRED,天风证券研究所 |

里根入主白宫后,为了摆脱经济滞胀,恢复美国国威,加强美国经济、军事实力以重振霸权,于1981年2月提出了《经济复兴计划》,对经济进行综合治理。主要内容包括以下几个方面:大幅度抑制财政开支增长。除国防和必要的社会保障外,全面削减联邦政府其他开支,计划在1984年达到财政收支平衡。大规模削减个人、企业税。从1981年成立经济复兴法至1985年度止,名义减税额度达383亿美元。此外还降低遗产税和捐赠税,减轻双职工收入税,创设非课税储蓄证等。

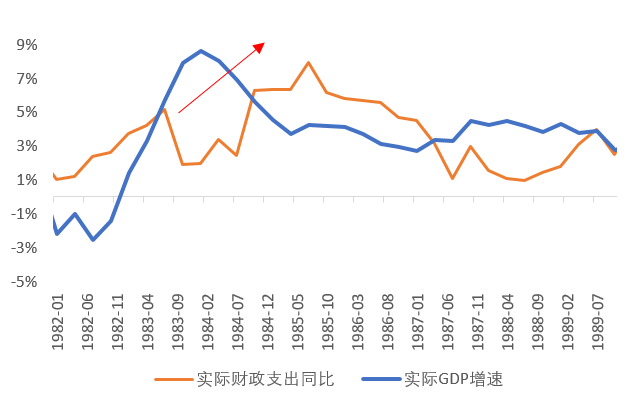

尽管里根企图令财政收支在1984年达到平衡,但是受减税和1981-82年经济衰退的影响,财政收入达不到预期目标,另一方面国会反对削减内政费用,支出反而因国防费用猛增而急剧扩大,联邦财政赤字不但没有缩小,反而成倍增加。从1981年的780亿美元扩大到1982年的1270亿美元,1983年达到2070亿美元,其GDP的比重由2.5%上升到3.8%和5.7%。财政支出同比增速自1983年Q4的1.9%升至1985年的7.9%,缓解了经济的下行压力。

|

|

|

|

|

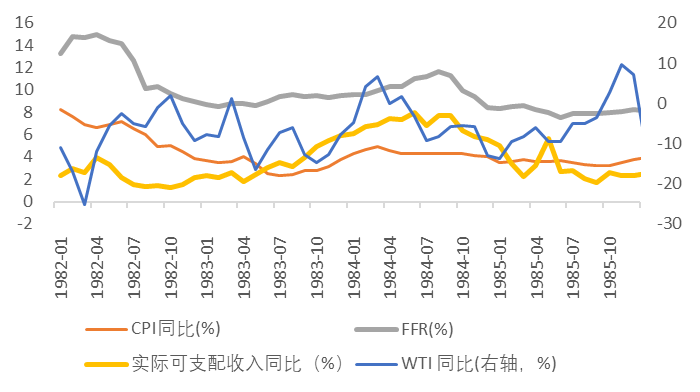

本次加息的原因,并不在油价上涨,事实上,油价在1981年触底后趋于回落,之后有所反弹,但同比增速不超过6.7%。减税带来的实际可支配收入增速回升是通胀的主要助推。实际可支配收入从1982年底的1.2%上升至1984年中的8%后回落,而货币政策在2个月后转为宽松,滞后CPI转向约半年。

|

|

|

|

|

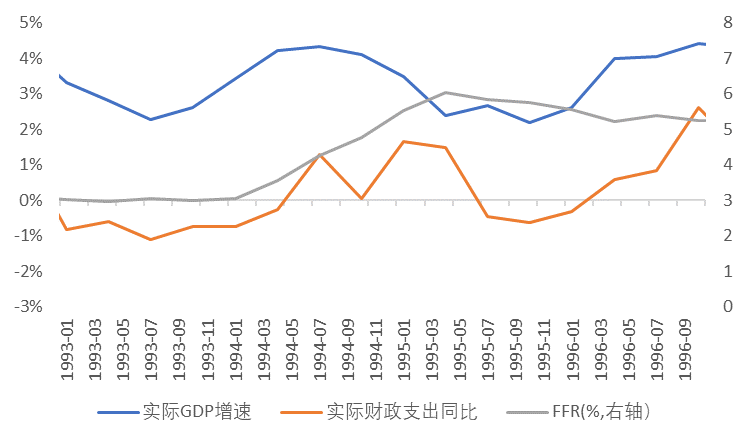

经济方面,加息期间,财政支出同比增速最高仅1.65%,对GDP增长支撑有限。1992年美国的财政赤字达到创纪录的2904亿美元。为摆脱财政困境,克林顿政府实行了以平衡预算为目标的财政政策,其总体目标是:优化财政开支结构,逐步减少财政赤字,最终实现财政盈余。克林顿政府1993年制订了《综合预算调整法案》,规定在1994~1998年的5年间削减联邦政府预算赤字5000亿美元。为此,克林顿政府从财政收入和支出两方面采取了双管齐下的措施。

在财政收入方面,实施对富有阶层的增税,并对公司实行增加税收;在削减政府开支方面,大刀阔斧地精简了一大批联邦政府机构,大幅度减少了国防支出,砍掉了一些社会福利项目。通过实施卓有成效的财政政策,美国财政赤字大幅下降:1996财政年度为1073亿美元,1997财政年度迅速减到226亿美元,为1974年度以来的最低水平。

|

|

|

|

|

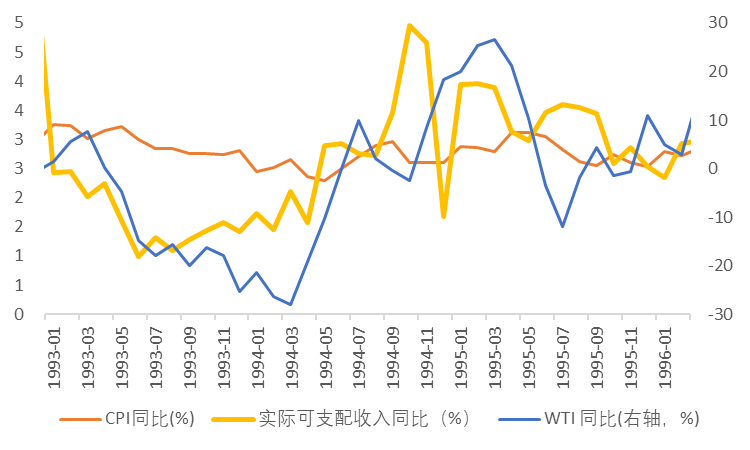

通胀小幅上行,居民可支配收入增速震荡向上。国际原油价格虽然在加息周期一路上行,但同比涨幅有限,最高到1995年3月的26.5%,而通胀在随后一个月触顶3.1%。温和的通胀没有削弱居民购买力,实际可支配收入在1994年Q4最高触及5%,整个加息周期平均达到3%以上。

|

|

|

|

|

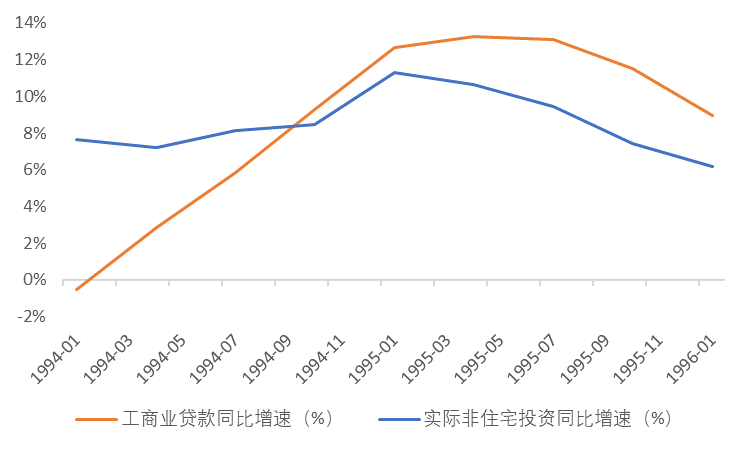

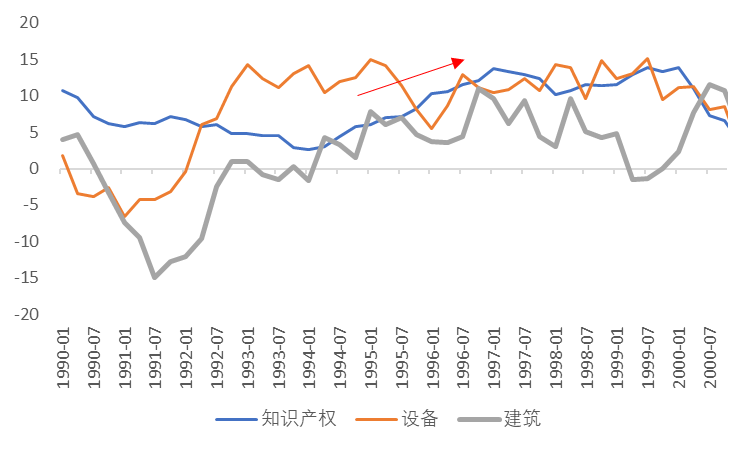

经济增长的主要动力来自非住宅投资。1992年《北美自由贸易协定》带来了海外巨大的软件电信市场。1993年,克林顿提出投资4000亿美元的《信息高速公路计划》,标志着美国以信息化为主的高科技战略进入新阶段。1996年《美国电信法》颁布之后,鼓励竞争,放低进入门槛,计算机、电话、广播等现代电信行业进入新发展时期。1997年《全球电子商务纲要》指出对互联网不征新税,把互联网作为全球性的非贸易壁垒区域,更是鼓励了互联网的投资热情。因此在1995-96年和1998-99年,知识产权投资增速逆势上扬,分别从3%和9%上升至11%和16%。

|

|

|

|

|

|

|

|

|

|

财政支持趋弱

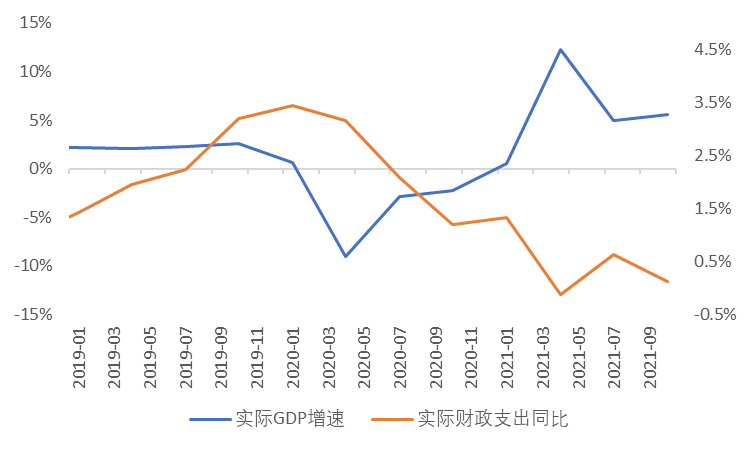

新冠疫情后,美国政府通过大量财政刺激促进经济复苏,美国财政赤字始终处于历史高位。今年民主党希冀继续通过扩张的财政政策收买人心,但在中期选举来临之际获得共和党人的支持希望渺茫。其次,与1965和1984年的温和通胀相比,当前的CPI读数已经威胁到拜登的支持率,政府不具备继续宽财政的执政基础。最后,参考2013年~2015年,在美联储加息缩表的制掣下,宽财政的概率偏低。根据CBO在2021年11月发布的2022-2031联邦收入和支出预测,预计2022财年,美国政府总支出将减少到5.87万亿美元,相比2021财年减少1.147万亿美元,同比减少16.35%。

|

|

|

|

|

通胀蚕食居民收入和消费

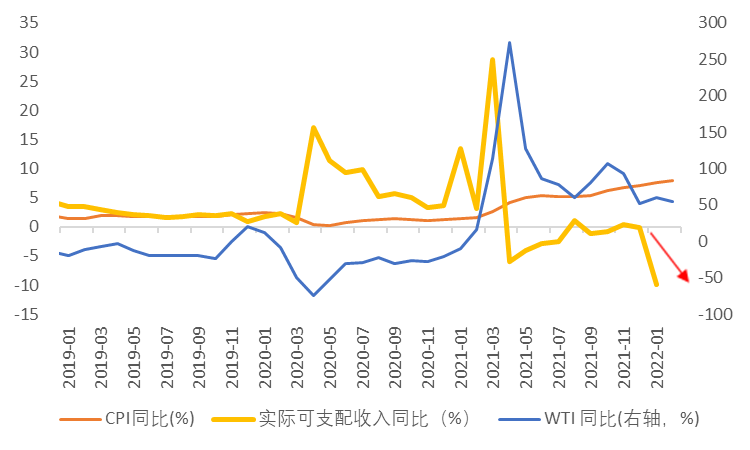

高企的能源价格将转嫁给消费者,消费者花在非能源商品和服务上的钱会减少。今年1月美国居民实际可支配收入增速已降至40年来最低的-9.9%,,密歇根消费者信心指数降至近10年低谷62.8。我们在《油价100美元,离衰退有多远》中测算,油价每上升20美元/桶,实际可支配收入增速大约降低0.66%,除食品能源外实际消费增速降低1.04%,实际GDP增速降低0.94%。疫情期间积累的超额储蓄是支撑美国消费的最后一根稻草,但超额储蓄在不同收入阶层人群的分布和其消费倾向给美国消费带来了较大不确定性。

|

|

|

|

|

投资能否再起是个疑问

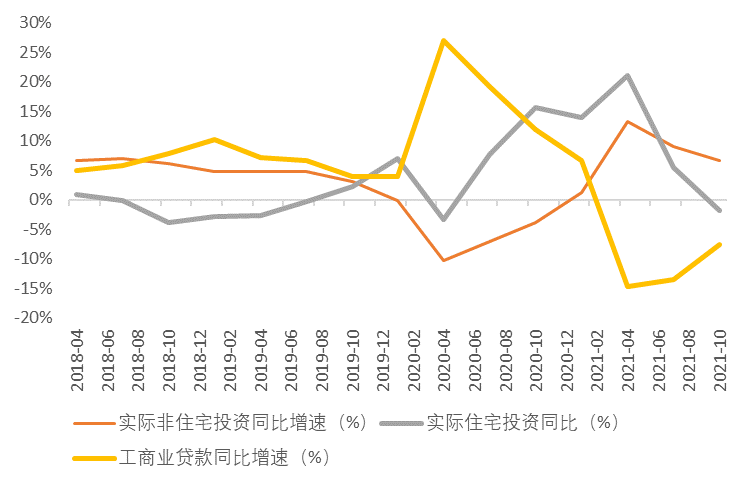

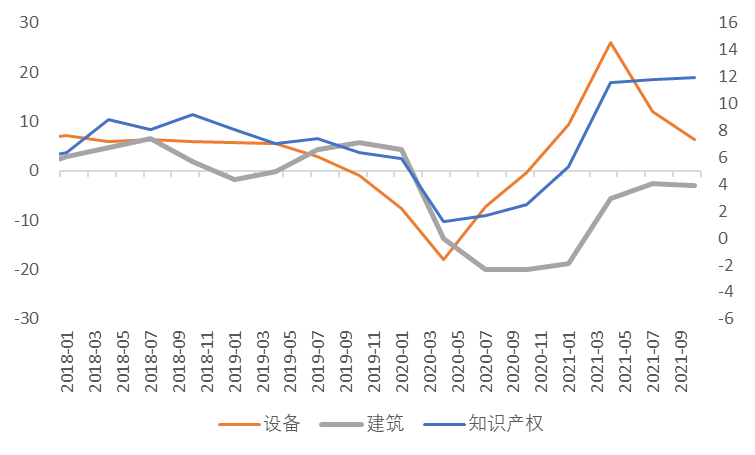

90年代美国的信息技术,互联网产业在多年的技术积累和政策推进下高速发展,知识产权投资增速因而居高不下,而当前我们正处在旧技术周期的末尾、新技术周期开启的前夕,知识产权投资呈周期性和结构性变化。一方面,旧技术(ICT-移动互联网)的商业模式创新和市场容量增速在放缓,规模效应提升,马太效应增强,龙头公司在线上线下榨取最后的流量。另一方面,新技术(人工智能)的基础创新、技术创新、硬件创新正在孕育,硬件厂商迎来飞速发展,但硬件投资不属于知识产权投资。当前私人投资的周期项已回落,知识产权项增速上行放缓,其中知识产权投资增速在去年Q4达到科网泡沫以来最高峰11.9%。未来几个月,工商业贷款增速能否再起(最近一个月回落),知识产权投资能否稳增长将是我们重点观察的领域。

|

|

|

|

|

|

|

|

|

|

三、结论

风险提示

美国通胀超预期,美联储货币政策紧缩超预期,美国财政紧缩超预期

免责声明:

本栏目刊载的内容来源于下述研究报告,相关内容仅供天风证券客户中的专业投资者参考,且仅为投资者教育之目的,不构成任何投资建议,研报的法律声明、评级说明、风险提示等信息,请务必查阅报告原文。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投教基地力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。