文:天风宏观宋雪涛/联系人郭微微

海外代表性ESG基金

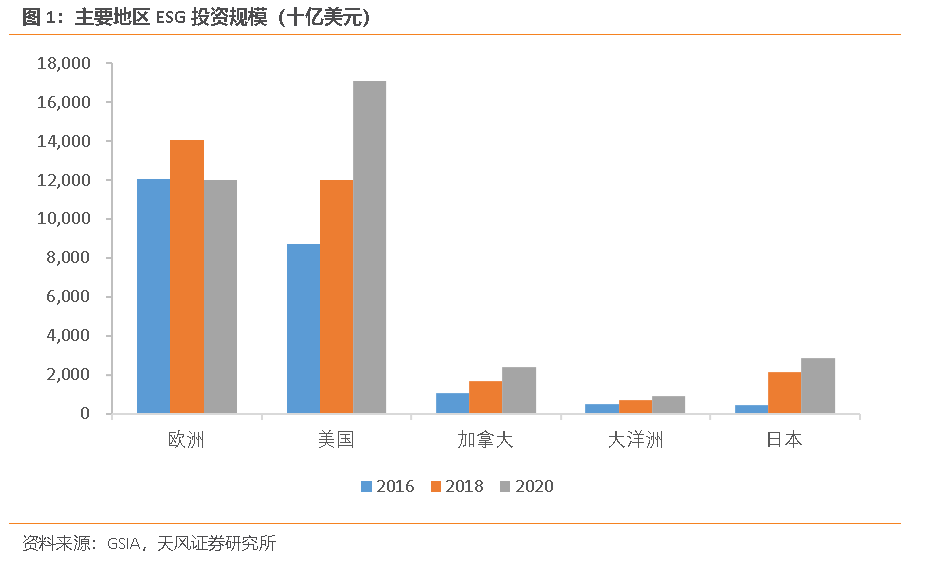

2016年以来,海外ESG投资发展迅速。据GSIA统计,2020年底欧洲 美国 加拿大 日本 大洋洲的ESG资产管理规模达到了35.3万亿美元,占以上地区总资产管理规模的35.9%,过去四年复合增速11.5%,也明显高于总规模增速的4.7%。(注:欧洲地区ESG资产管理规模回落的原因是2020年欧盟出台了《欧盟可持续金融分类法》,对绿色经济活动做出了更严格的定义,压缩了金融“漂绿”空间。)

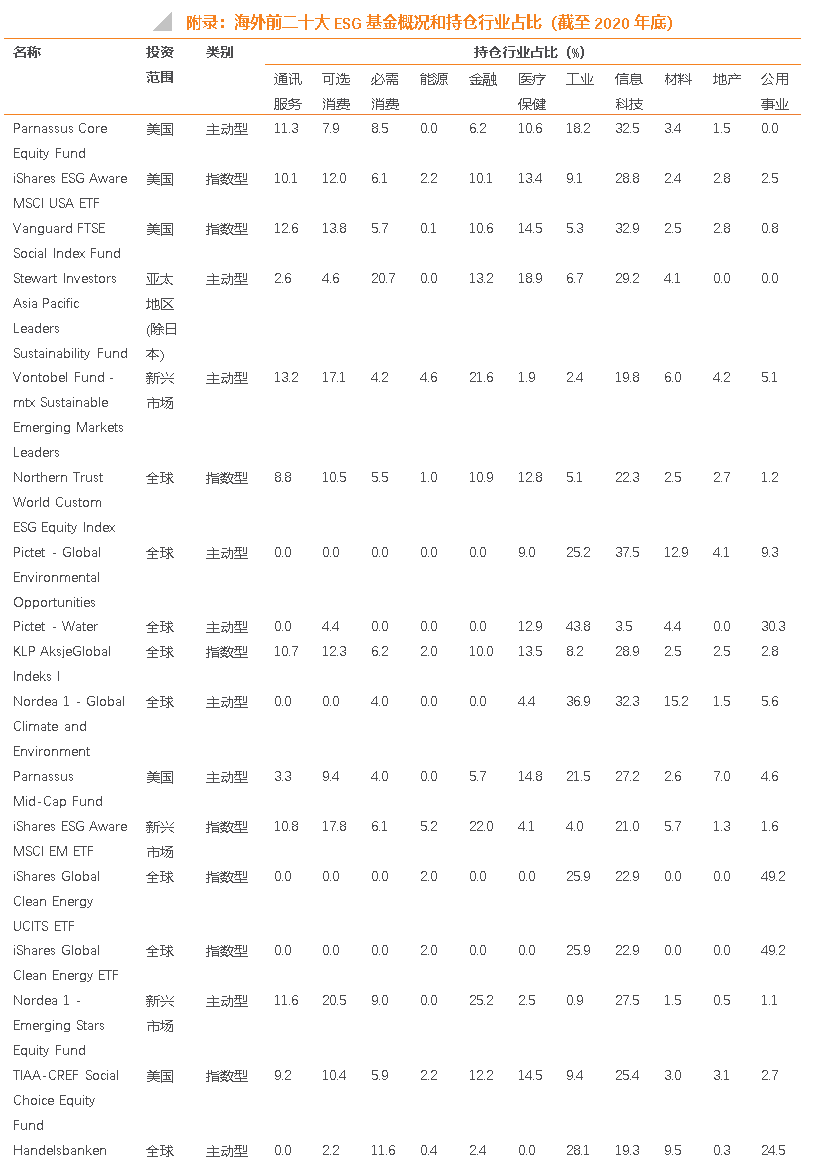

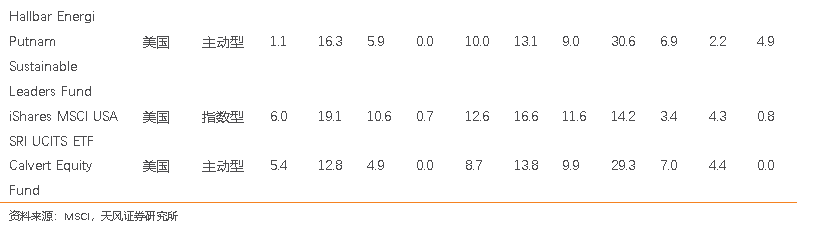

2020年底,规模排名全球前20大的海外ESG基金中,主动型基金有11只,规模合计964.3亿美元,管理机构包括Parnassus、Stewart Investors、Vontobel(冯托贝尔资产管理)、Pictet(百达集团)等;指数型基金有9只,规模合计720.9亿美元,管理机构包括BlackRock(贝莱德)、Vanguard(先锋)、TIAA-CREF(美国教师退休基金会)、Northern Trust(北方信托)等。

从持仓特征来看,前20大海外ESG基金对信息科技的偏好较高,持仓比例中位数27.3%;对能源的偏好较低,持仓比例中位数0.2%。基金重仓股的MSCI评级多数在BBB以上,对苹果和微软的平均持仓比例最高,分别为5.6%和5%。(具体信息见附录一)

海外ESG基金主流投资策略

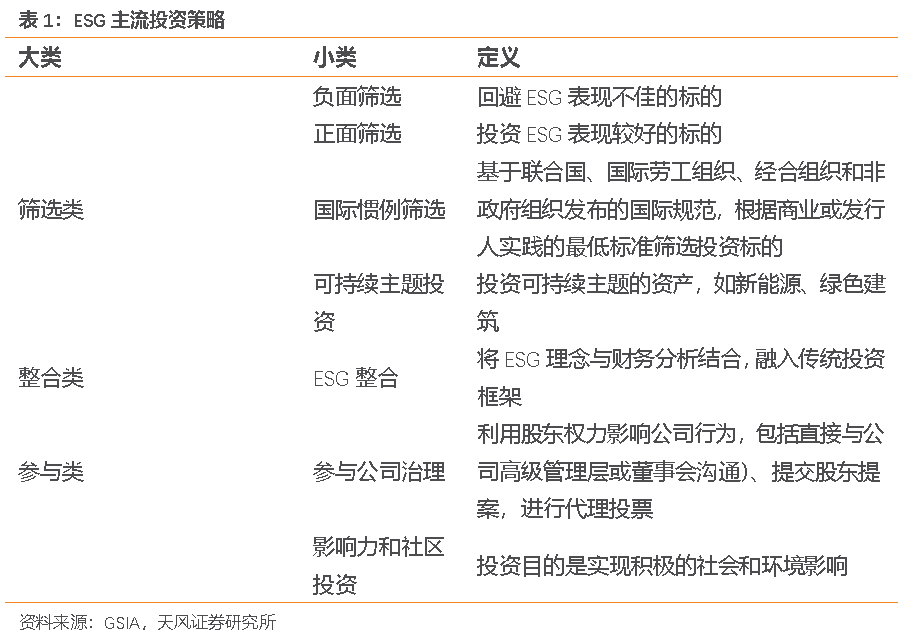

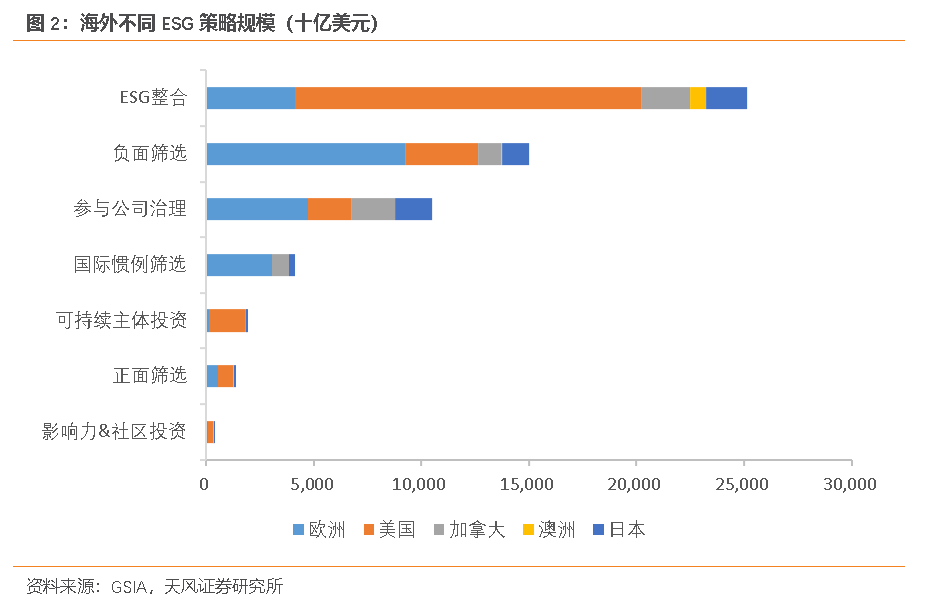

海外通用的ESG投资策略分为三类:第一是筛选类,即基于ESG价值观或国际规范最低标准,对投资标的进行排除和选择,主要包括负面筛选、正面筛选、国际惯例筛选、可持续主题投资;第二是整合类,即将ESG理念融入传统投资框架,实现更好的风险收益平衡;第三是参与类,即通过投资发挥主观能动性、推动公司行为、实现积极的社会和环境影响,主要包括参与公司治理、影响力和社区投资。其中最主流的ESG投资策略是整合策略和负面筛选策略,前者在美国市场较为通用(占ESG投资规模的64%),后者多用于欧洲市场(占比61%)。

美国ESG主动投资基金代表:PCEF

Parnassus Core Equity Fund(PCEF)成立于1992年,规模293.6亿美元,是海外规模最大的ESG基金,主要投资于具有长期竞争优势、管理团队优秀、ESG表现良好的美国大盘股。其管理公司Parnassus Investment旗下共有5只ESG基金,其中四只为股票型基金,一只为债券型基金。

PCEF基金主要采用的ESG投资策略是负面筛选。首先,基金筛选出ESG表现较差的公司建立限制名单,禁投两类公司:一是10%及以上收入来自酒精、化石燃料、赌博、核能、烟草或武器的公司;二是经公司研究团队和ESG团队合作判定ESG风险管理不善的公司。对于不同的行业,基金评判和关注的重点有所差异,例如对通讯服务公司重点关注内容管理和数据安全,对可选消费公司重点评判商业道德和供应链管控。

其次,基金会对不在限制名单上的拟投股票进行进一步的ESG分析,对公司业务风险和舆情风险进行评判。研究员将参考公开资料、卖方报告和外部机构ESG评级出具一页纸的ESG风险评分和变动趋势报告,交由CIO决定是否将股票纳入投资组合。

最后,基金会定期更新投资股票的ESG审查报告,决定是否将股票移出投资组合。卖出时点具体取决于投资收益、市场状况和税收影响,但不会晚于决定的6个月。

除负面筛选之外,基金还采用了参与公司治理和社区投资的ESG策略。一方面,基金的ESG团队积极督促所投公司加强ESG行动、完善风险管理、妥善处理争议事件。另一方面,基金可以将资产的2%向社区发展金融机构(CDFIs)和类似组织提供融资,以帮助弱势群体改善经济条件。

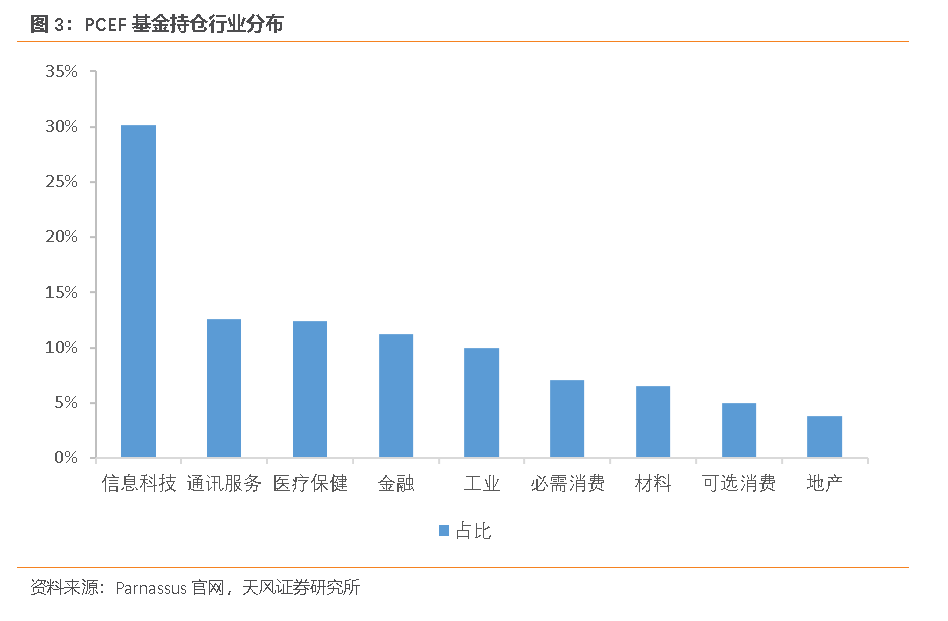

分行业来看,基金持股主要分布在信息科技、通讯服务、医疗保健、金融和工业,权重合计占比76.3%;未持有能源和公用事业类股票。截至2022年2月末,基金共持有41只股票,前十大重仓股为微软(7%)、谷歌(6.4%)、费哲金融服务(4.2%)、芝商所(4.1%)、万事达卡(3.9%)、迪尔公司(3.7%)、贝迪医疗(3.7%)、丹纳赫(3.6%)、标普全球(3.3%)、嘉信理财(3%),合计占比基金净值的42.9%。

新兴市场ESG主动投资基金代表:VF-SEML

Vontobel Fund - mtx Sustainable Emerging Markets Leaders(VF-SEML)成立于2011年,规模95.8亿美元,是海外规模较大的ESG主动基金。基金主要投资于新兴市场,中国大陆和中国台湾权重合计达到60%以上。

VF-SEML基金主要采用负面筛选和ESG整合策略。

首先,基金排除了三类公司,一是武器、烟草、棕榈油相关业务的公司;二是来源于核能、煤炭煤电、油沙、军用合同、成人娱乐、烟草零售等领域的收入超过阈值的公司;三是违反主要国际规范的公司。然后,基金在备选股票中选出ROIC位于前25%的股票,并依据行业地位、估值和ESG指标再次进行筛选。最后,基金筛选出在ROIC、行业地位和ESG方面均高于平均水平、增长高于平均水平、估值低于平均水平的标的。

ESG评价方面,基金搭建了可持续发展框架,对25个指标进行了严格评估。这些指标包括:(1)环境类的环保承诺强度、目标、管理体系、KPI、环境产品管理、对国际及行业标准的遵守情况;(2)社会类的人力资本管理、健康与安全、数据安全与隐私、供应链管理、人权、合规风险管理、商业道德、产品和服务是否具有积极社会影响;(3)公司治理类的董事会独立性和多样性、所有权结构、小股东权力、高管薪酬、审计监督等。

基金对不同行业设置了不同的指标权重,规定公司必须达到35%以上的及格分数才能进入投资备选池。此外,基金还设置了一票否决的“F-Score”,即当公司在任一指标上存在重大风险或重大争议时(分数为F),直接淘汰。

基金ESG评价年度更新,数据来源主要是Sustainalytics、MSCI、商道融绿、ISS、彭博和Reprisk等ESG评级机构,以及卖方的ESG研究成果。据基金官网披露,通过加入ESG评价,基金将至少20%的潜在投资标的被排除在投资组合外。

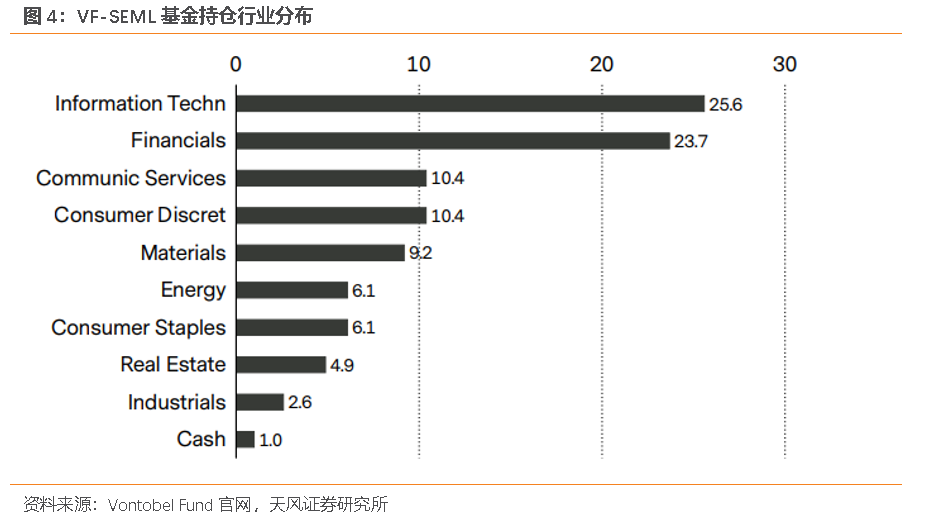

截至2022年2月底,基金共持有46只股票,前十大重仓股为台积电(6.9%)、腾讯控股(5.3%)、联发科(4.2%)、曼迪利银行(印尼,3.8%)、阿里巴巴(3.6%)、伊利股份(3.6%)、印孚瑟斯技术(印度,3.3%)、HDFC银行(印度,3.2%)、中海油(2.7%)、邮储银行(2.7%),权重合计占比39.3%。分行业来看,基金持股主要分布在信息科技和金融,权重合计接近50%;工业和地产权重偏低,分别为2.6%和4.9%;医疗保健和公用事业权重为0。

ESG指数基金代表:iShares ESG ETF系列

iShares ESG Aware MSCI USA ETF成立于2016年,2022年3月末规模达到248.8亿美元,是海外规模最大的ESG指数基金。

其管理公司BlackRock(贝莱德)的iShares ESG ETF系列基金可以大致分为三类:(1)筛选类,即不投资武器、烟草、油砂、动力煤等特定业务领域的公司;(2)主题类,即专注于投资ESG主题赛道,如清洁能源、低碳、联合国可持续发展目标、《巴黎协定》目标;(3)广泛类,即更多投资于MSCI ESG得分较高的股票,较少投资于ESG得分较低的股票,该类别又可以分为意识(aware)、进步(advanced)、领军(leader)和ESG 等四个小系列。

海外ESG投资策略比较

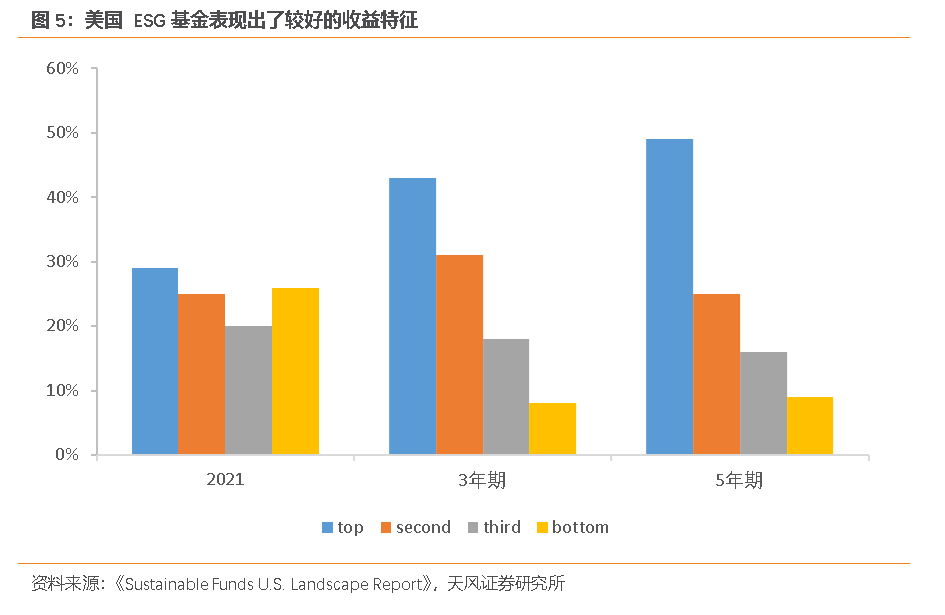

海外ESG基金整体表现出了较好的收益特征。据晨星《SustainableFunds U.S. Landscape Report》,2021年美国ESG基金表现基本持平于市场,有54%的基金取得了高于市场中位数的收益,主要原因是ESG基金对去年表现强劲的能源股配置较少;3年维度和5年维度上美国ESG基金表现优于市场平均,有74%的基金收益高于平均水平,说明ESG在长期能够发挥更大价值。

整合策略和筛选策略作为ESG两大主流策略,各有优劣。

ESG整合策略的优点是将ESG作为新的思考维度纳入了投研体系中,使ESG成为了价值、质量、动量、低波动率、规模等经典因子的有益补充。

但问题是ESG整合策略需要参考公司的ESG评分,而ESG评分标准往往具有较强的主观性和差异性。如果不能建立恰当的ESG评价体系,就难以充分发挥ESG整合策略的正面作用。

ESG负面筛选策略的优点是市场对排除标准的认定较为统一,操作较为简单,组合风险较为稳定。

但问题是策略缩小了股票投资池的范围。ESG负面筛选策略往往会回避烟草、酒精、煤炭、石油等“罪恶股”,但这些板块反而可能由于部分资金的绕道表现出低估值、高分红的特征。一个典型的例子是能源板块,由于不符合ESG评价标准,金融机构对传统能源企业的投资下降,传统能源公司长期投资不足,而能源供求失衡导致的价格飙升推动了能源股的强劲表现。

这两种策略之外,ESG正面筛选策略和ESG主题投资也存在一些问题。前者可能会产生较为集中的风险敞口。根据Alessandrini和Jondeau(2019)的研究,欧洲公司、信息技术公司和大市值公司往往具有更高的ESG评分,采用正面筛选策略的全球资产配置组合可能会超配这些板块,带来区域、行业、风格的被动集中。后者往往会投资于清洁能源、低碳技术、绿色建筑等主题赛道,但如果机构持仓的行业集中度过高,可能受到行业增速下滑、行业估值较高、资金抱团瓦解等潜在不利因素干扰,投资绩效或具有较大波动性。

对中国ESG发展的启示

海外的ESG实践经验对中国ESG发展有两点启示。

第一是需要建立合适的ESG评价标准,增强中国在全球ESG评价体系中的话语权。当前国际通用的评级结果在A股市场并未带来超额收益(详见《现行ESG评价在中国有效吗?》),海外和本土评级机构给出的结果也具有较大差异(详见《A股ESG评价体系的比较、现状与问题》),说明海外ESG评价体系并不完全适用于A股市场。应当重视适合中国国情的ESG评价标准的建立,这样一方面有助于挖掘有持续性的优质公司、有助于增进投资组合价值,另一方面有助于吸引外资长期流入,避免海外不恰当ESG评价引发资金流出和股价波动。

第二是需要因时制宜,选择合适的ESG投资策略。中国目前的ESG产品多为泛主题类产品,采用的策略多是可持续主题投资(详见《中国ESG市场的发展现状和策略特征》)。在ESG价值观并未被广泛接受的当下,对于大部分尚未建立起合适ESG评价体系的投资机构而言,可持续主题投资和负面筛选操作更为简单,更适合A股投资生态,但应当注意持仓是否过度集中、排除标准是否合理等相关问题。

风险提示

ESG政策支持不及预期;ESG概念发展不及预期;ESG投资者认知度低于预期

团队介绍

宋雪涛 | 宏观团队负责人

美国北卡州立大学经济学博士,2018-2020年金牛奖最具价值分析师,2019年金麒麟新锐分析师,2020年入围新财富和水晶球最佳分析师,金麒麟最佳分析师,发表有央行工作论文、CF40金融书籍和多篇学术论文。

向静姝

伦敦商学院硕士,主要负责海外宏观和大类资产研究。曾任职于英仕曼投资旗下核心量化对冲基金AHL。

赵宏鹤

中央财经大学金融学硕士,主要负责国内宏观经济和政策研究。曾任职于中国出口信用保险公司发展战略部。

林彦

武汉大学金融工程硕士,主要负责大类资产配置研究。曾任职于弘尚资产。