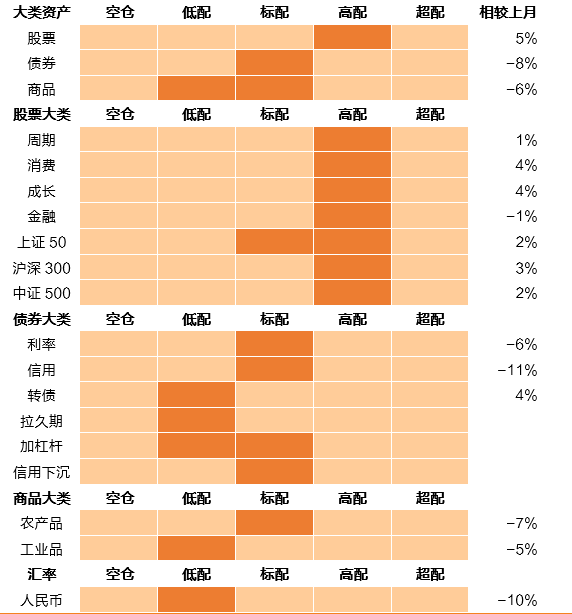

3-5月大类资产配置建议:

权益:提高战术配置至【高配】,大盘股投资价值与前期持平,中盘股投资价值继续小幅回升。消费股与成长股的投资价值小幅上升。

债券:维持利率债【标配】,下调高评级信用债至【标配或低配】,维持转债【低配】

商品:维持【低配】工业品,下调农产品至【标配或低配】

做多人民币汇率:【低配】

文:天风宏观宋雪涛/联系人林彦

12月市场回顾

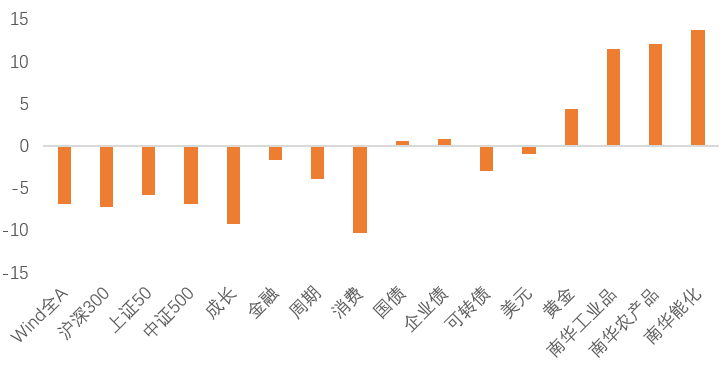

图1:1-2月各类资产收益率(%) |

|

资料来源:Wind,天风证券研究所 |

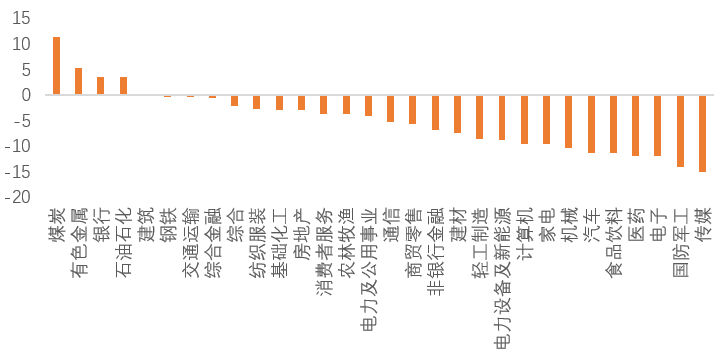

图2:1-2月A股行业收益率(%) |

|

资料来源:Wind,天风证券研究所 |

债券市场:1-2月利率债指数与上月基本持平,信用债指数震荡略偏强,可转债交易持续降温,中证转债指数下跌3.05%。

商品市场:1-2月大宗商品强势上涨,能化品、农产品、工业品分别收涨13.71%、12.01%、11.41%。美债实际利率自低位回升;黄金价格在前期小幅回调后持续上攻。

外汇市场:1-2月美元指数震荡上行,美元对人民币贬值0.97%,2月末收于6.311,刷新18年来新低,人民币对一篮子货币多数升值。

宏观环境与政策状态

宏观环境:虽然1-2月的经济数据超市场预期,但是无论是从金稳会还是两会的表态来看,目前经济的下行压力仍大。我们认为目前地产、稳增长、防疫已经开始逐渐朝着积极的方向变化。地产方面,“郑州19条”开了核心城市放松限购、限贷、棚改货币化的先河,宁波、青岛、广州也开始局部放松限购或限贷。稳增长方面,两会明确了全年增长的目标。两会结束后,除了气温回暖和开工条件逐渐成熟,地方政府在明确的政策目标下,开工意愿也有望逐渐回升。防疫方面,尽管中国当前正处于2020年以来的疫情高峰,但防疫策略出现了积极变化。预计随着本轮疫情新增过峰后,供需两端将会逐渐恢复。

政策状态:3月的降息预期落空有经济数据超预期的原因,同时也是货币政策当局在关注经济复苏的可持续性,为后续留存弹药。2月社融不及预期,主要是受1月社融大超预期透支,综合1-2月社融来看,信用环境基本走平,要支撑5.5%增速目标难度较大,仍需政策进一步支持。

3-5月大类资产配置建议

图3:3-5月大类资产配置建议 |

|

资料来源:Wind,天风证券研究所 |

(1)权益:提高战术配置至【高配】,大盘股投资价值与前期持平,中盘股投资价值继续小幅回升。消费股与成长股的投资价值小幅上升。

3-5月Wind全A、中证500胜率维持在中高位置,与上期持平。上证50和沪深300胜率小幅回升,目前处在中性偏高的位置,略低于wind全A与中证500。政策底带来的稳增长与宽信用预期支撑了A股的中期胜率。

行业风格中,金融、消费、周期和成长板块的胜率都与前期基本持平。消费、成长和金融的胜率中高,周期胜率略高于中性。

金融股胜率与前期持平,胜率位置处在中高位置。稳增长步路蹒跚但方向不变,银行超储率处在历史低位,虽然短期降息预期落空,但货币政策的进一步宽松必要性仍在加强。

消费股在货币政策持续发力和信用周期底部回升的刺激下,胜率维持在中高位置,虽短期内受疫情突发压制,但防疫政策开始出现积极变化,新增确诊过峰后有望改善。

成长股对信用回升和流动性宽松更敏感,对基本面钝化,从方向上看仍是利多大于利空,胜率与前期持平,目前处在中高位置。

周期股和金融股相似,对总需求回落更加敏感,对流动性的敏感度低于消费和成长,受原材料价格和行业杠杆的约束,周期股对信用扩张的反应相对钝化,目前胜率维持在中性略偏高的位置。

赔率方面,Wind全A估值水平下降至【便宜】。上证50与沪深300的风险溢价目前处在【较便宜】区间,中证500的估值维持【便宜】。金融的估值回落至【便宜】(87%分位),周期估值【便宜】(83%分位),成长估值【便宜】(81%分位),消费估值【中性偏便宜】(59%分位)。

配置策略:提高战术配置至【高配】,大盘股投资价值与前期持平,中盘股投资价值继续小幅回升。消费股与成长股的投资价值小幅上升。

(2)债券:维持利率债【标配】,下调高评级信用债至【标配或低配】,维持转债【低配】

3-5月利率债的胜率下降至中性位置。利多因素是通胀开始高位回落且流动性环境较为宽松。但信用回升对长端利率波动下限的支撑也愈发明显,1-2月份数据超预期也让稳增长发力预期逐渐增强。后续长端利率中枢的抬升速度仍将由信用回升的速度决定。

3-5月高评级信用债的胜率回落到中性下方。本期信用债的胜率回落主要是受经济回落速度减缓以及信用维持回升态势的驱动,方向与利率债一致。AAA级3年信用利差快速上升至中高位置,AA级3年信用利差回落至中性下方,信用溢价发生反转。

前期压制转债胜率的稳增长和宽信用政策出现积极变化,胜率小幅回升,年初以来的调整驱动赔率有所回升,但目前仍在中性以下。

利率债的期限利差再次回落到中性附近,久期策略的性价比中等;流动性溢价维持在中低水平,短端利率的风险定价偏贵。信用溢价中性略偏低,信用债的性价比略低于中性。

配置策略:维持利率债【标配】,下调高评级信用债至【标配或低配】,维持转债【低配】

(3)商品:维持【低配】工业品,下调农产品至【标配或低配】

3-5月工业品胜率与前期基本持平,处在中性下方;农产品胜率小幅回落,目前仍高于中性。

工业品的胜率再次回落,主要受高通胀下全球经济衰退预期增强所拖累。农产品对应的必需消费涨价预期兑现结束后,胜率开始回落,目前仍在中性以上。虽然政策的态度非常明确,财政弹药也十分充足,但总需求的高频数据和信用数据仍然成色一般。需求方面,房地产销售数据断崖式下跌,钢材需求量仍明显弱于往年同期;供给端,在保供政策支持下,多数商品的边际供给继续恢复。未来工业品的供需缺口的变化要关注在短期疫情冲击之后,稳增长政策的兑现程度。

工业品的金融属性压力仍大,美联储正式进入加息周期,并表示将会开启缩表,通胀数据见顶前,美债仍存在超调的可能。工业品、农产品和能化品的赔率基本与上期持平,目前都处在历史低位,大宗商品整体盈亏比低。

配置策略:维持【低配】工业品,下调农产品至【标配或低配】

(4)做多人民币策略:下调至【低配】

3-5月人民币胜率与上一期基本持平,目前处在中低位置。2月中国制造业PMI继续在荣枯线附近震荡,在稳增长政策迟迟不见兑现的拖累下,经济下行压力仍大。美国Omicron疫情造成的短期经济冲击过去之后,2月美国制造业PMI显著反弹基本回到这轮疫情爆发之前(去年12月)的水平,目前处在58.6的高位。货币政策相向而行,经济周期错位都给人民币的币值带来了较大的贬值压力。但在出口强势的背景下,巨大贸易顺差带来的结汇需求对人民币的支撑仍在。未来出口的走弱可能是人民币贬值的重要路标。随着美债利率的进一步回升,中美短期利差收敛较快,目前已经回落到历史低位,人民币赔率中低。

配置策略:【低配】做多人民币策略