投资的视角:信用债市场、策略及细分行业年度回顾与展望(2022年度系列之九)

来源 : 天风证券投教基地

浏览数 :3901

2022-01-11

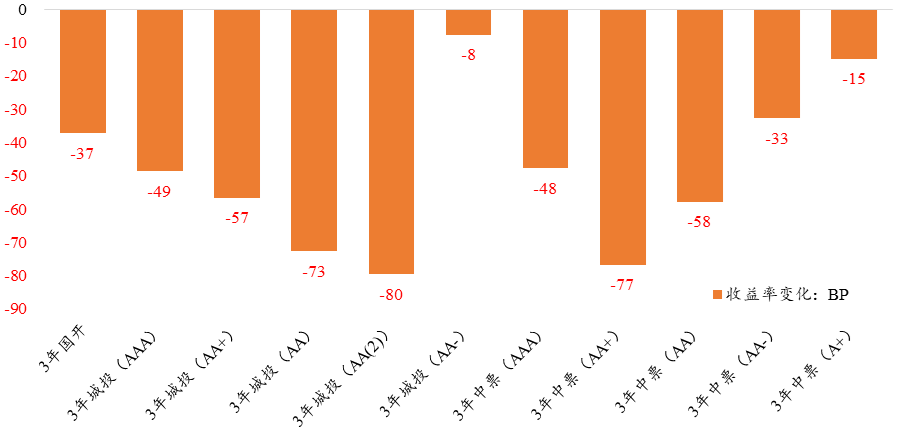

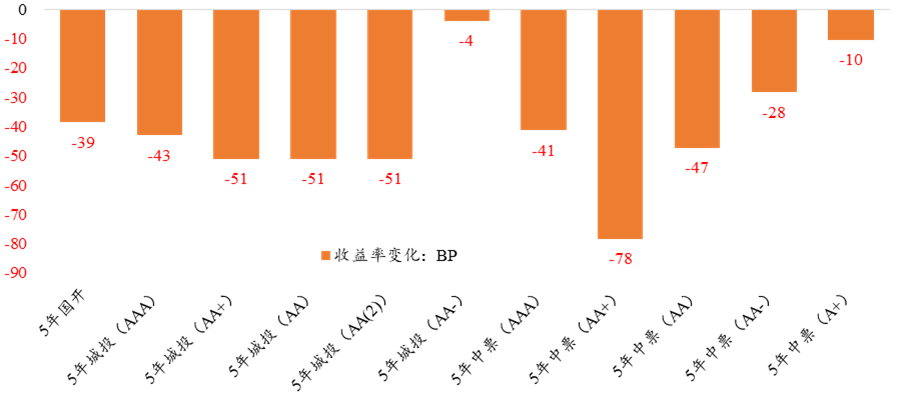

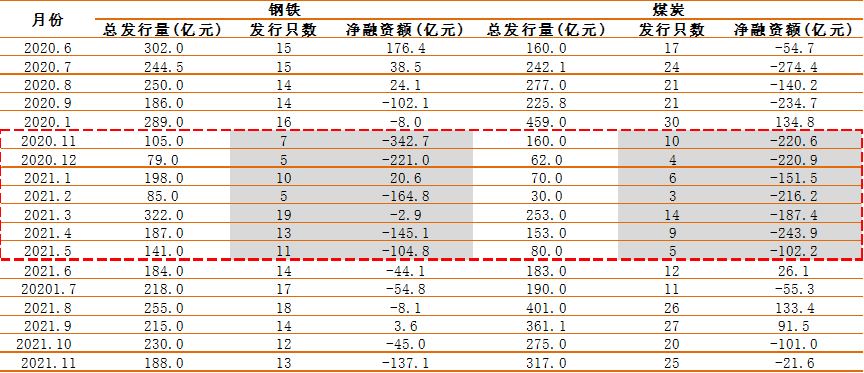

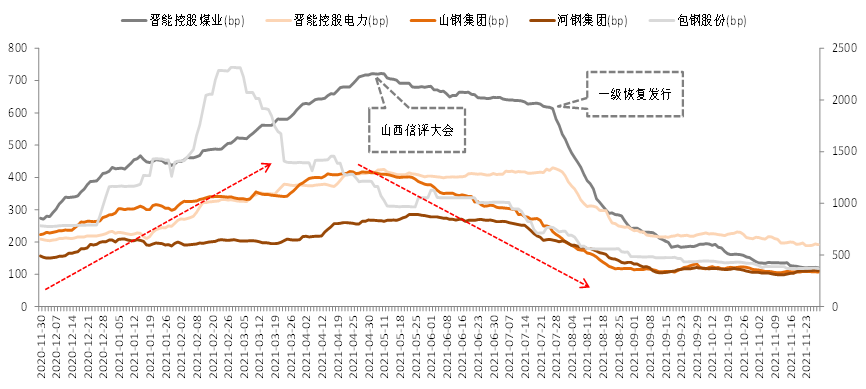

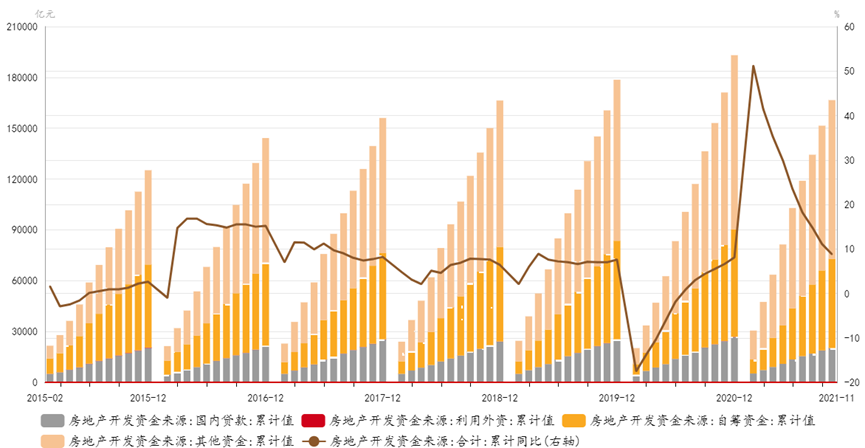

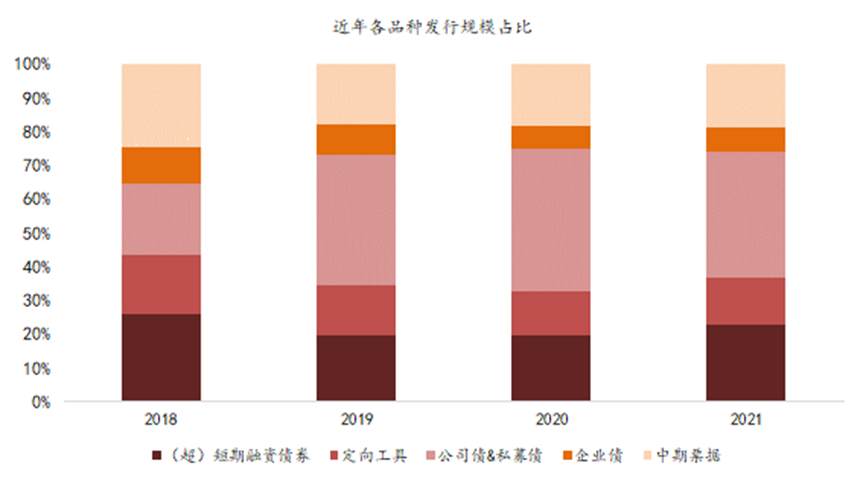

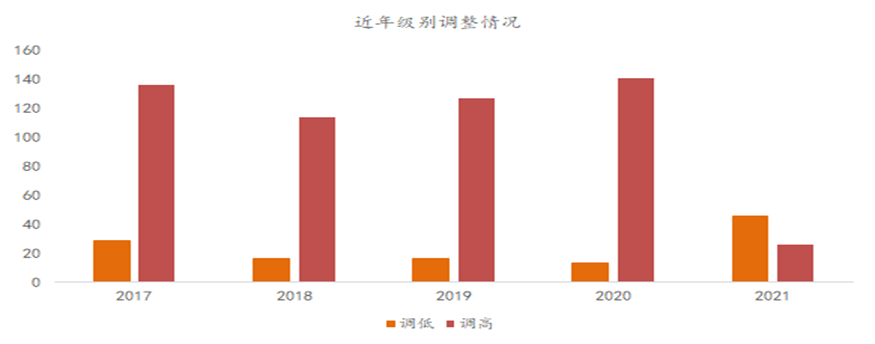

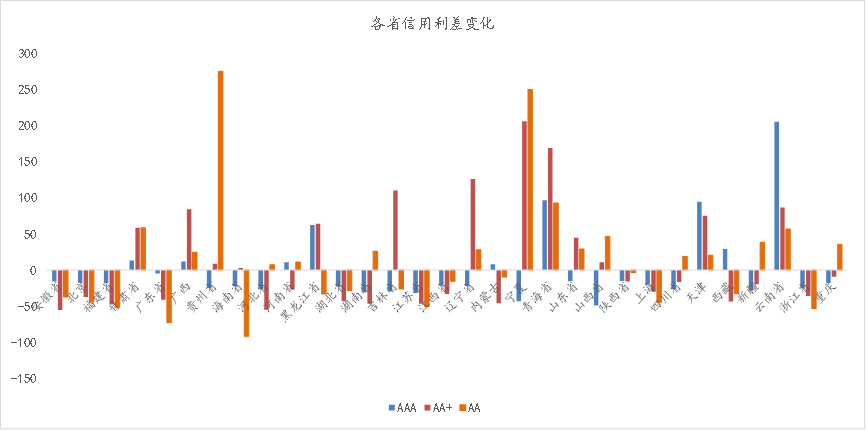

资料来源:Wind

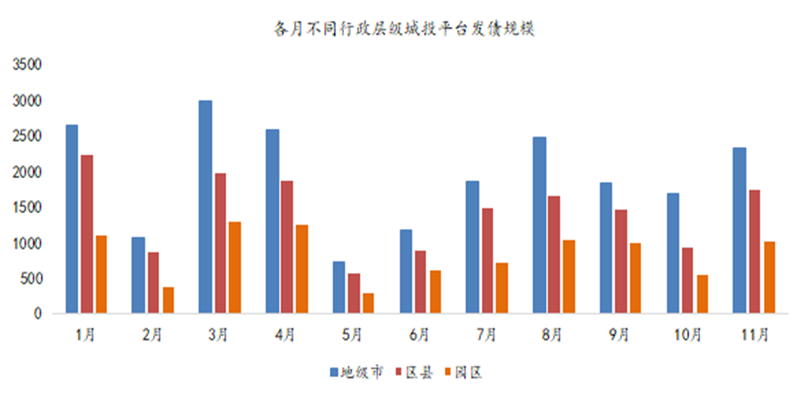

资料来源:Wind

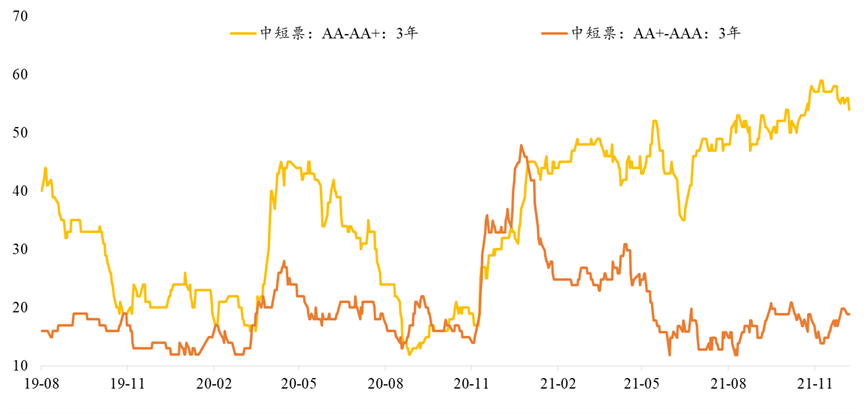

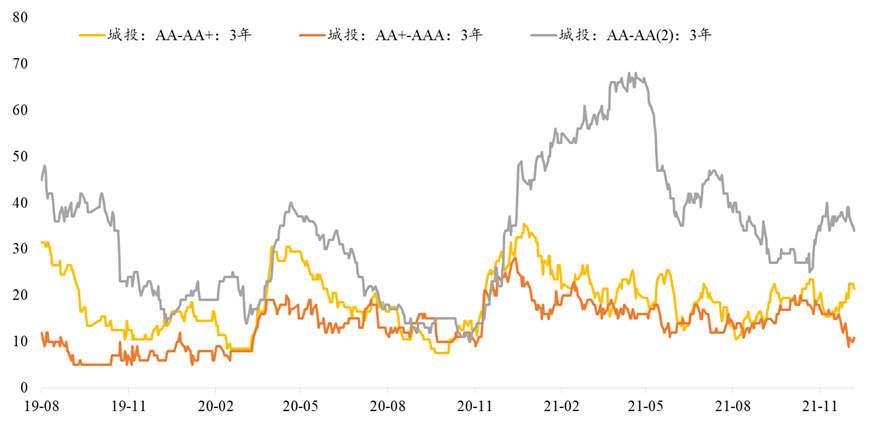

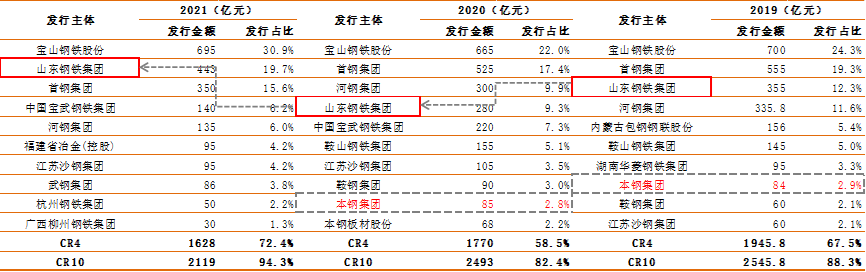

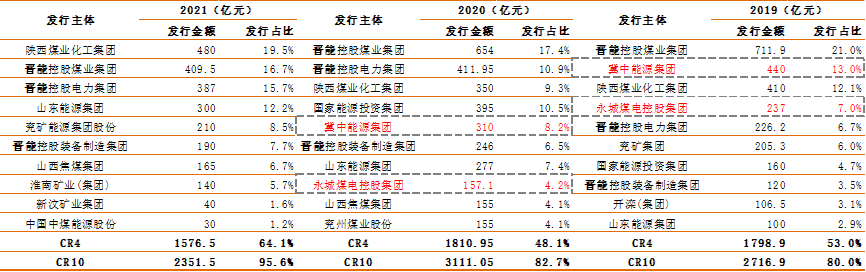

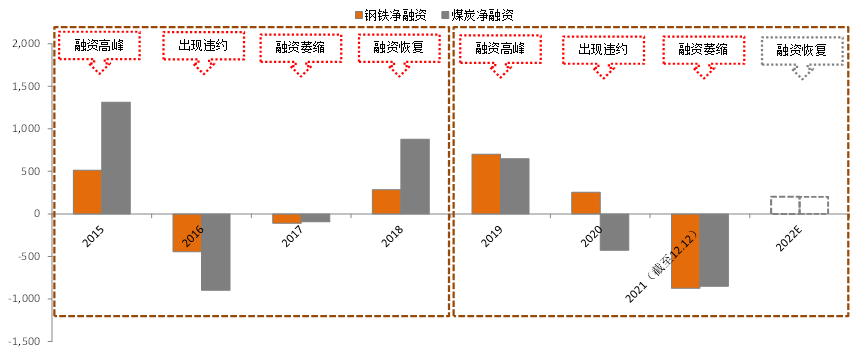

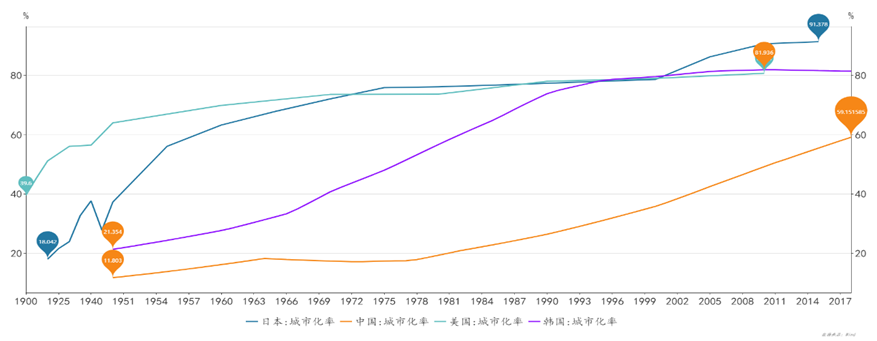

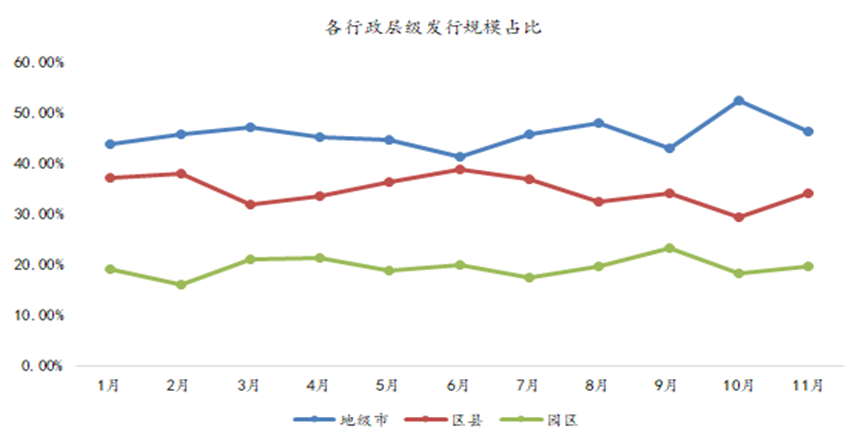

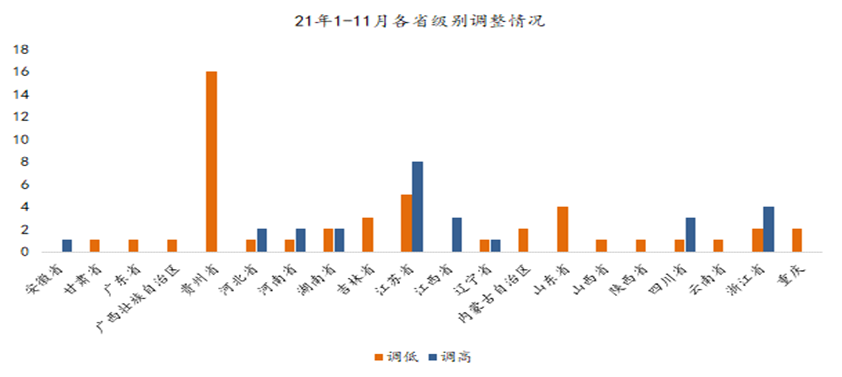

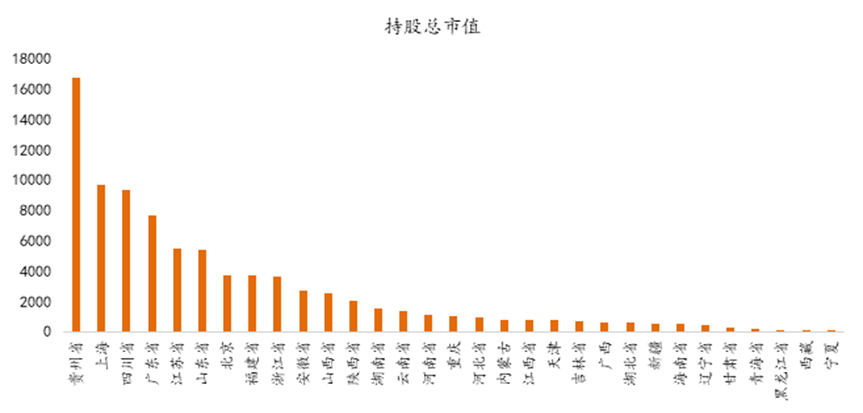

资料来源:Qeubee

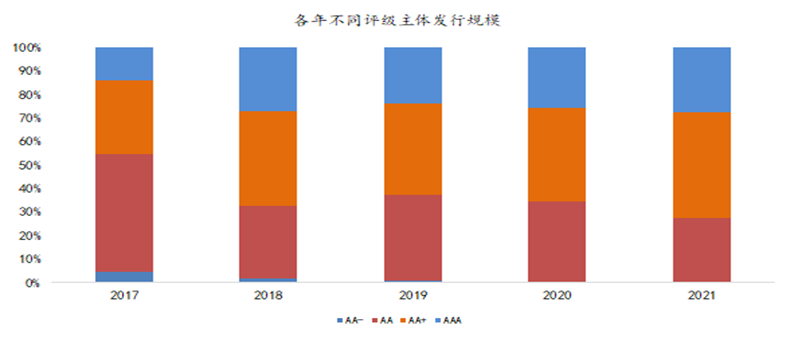

资料来源:Qeubee

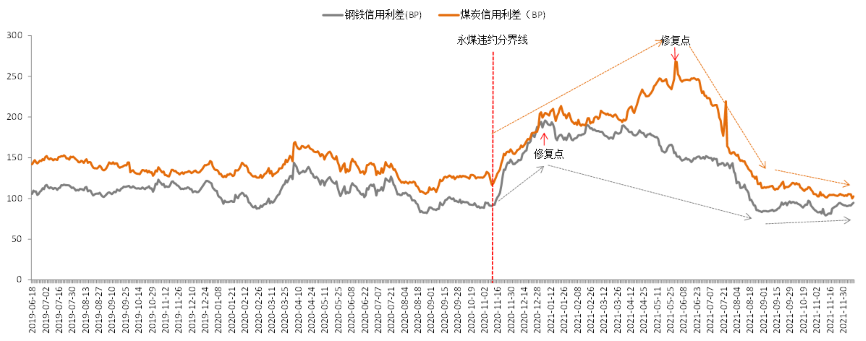

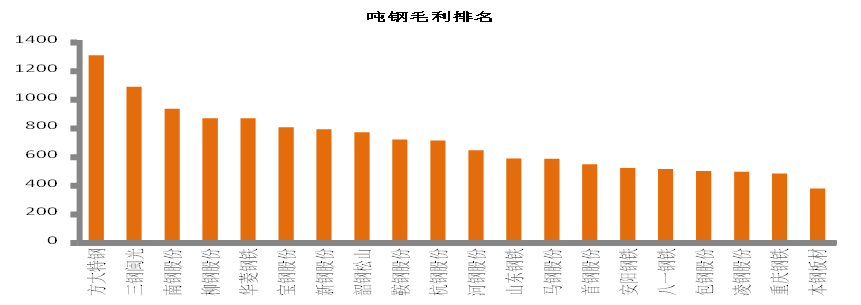

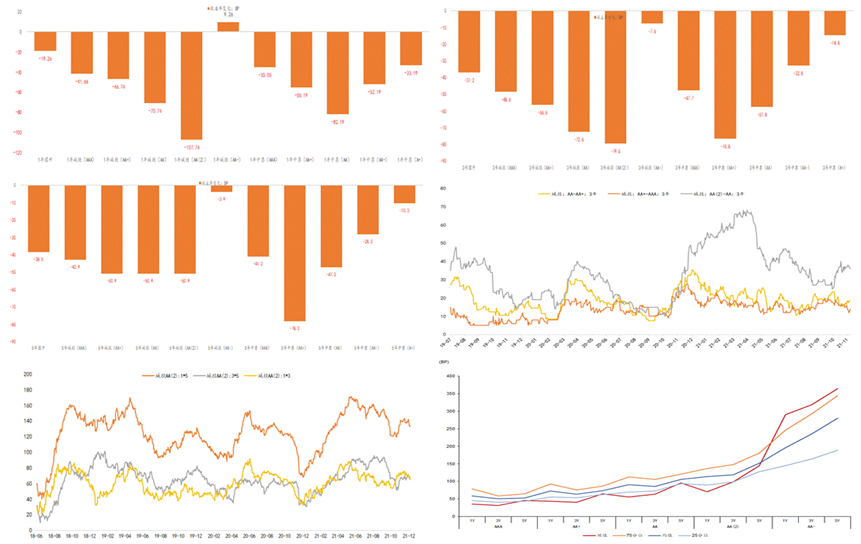

资料来源:Wind

资料来源:Wind

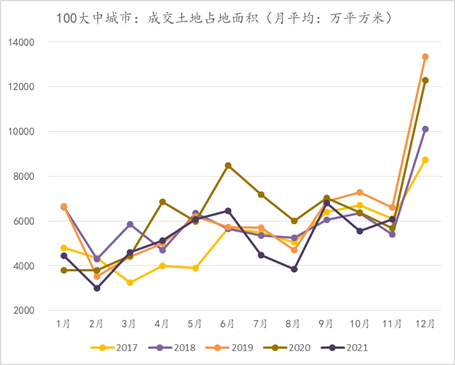

资料来源:Wind

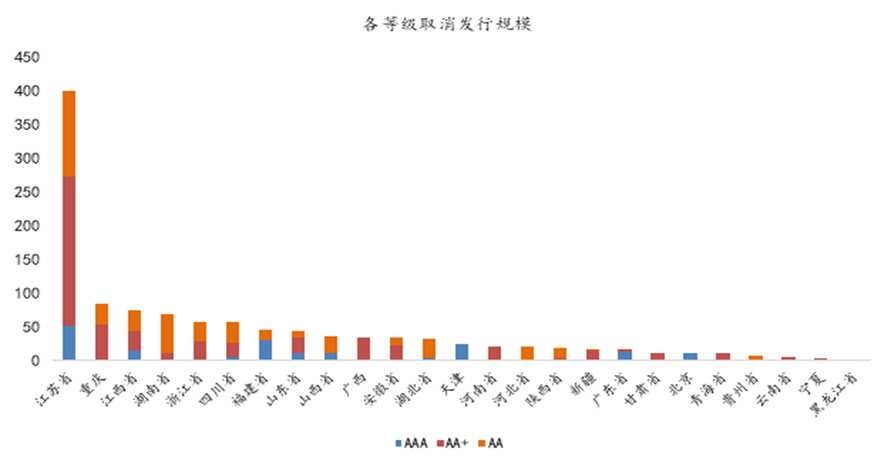

资料来源:Wind 图表 44:各等级取消发行规模

图表 44:各等级取消发行规模 资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind

资料来源:Wind

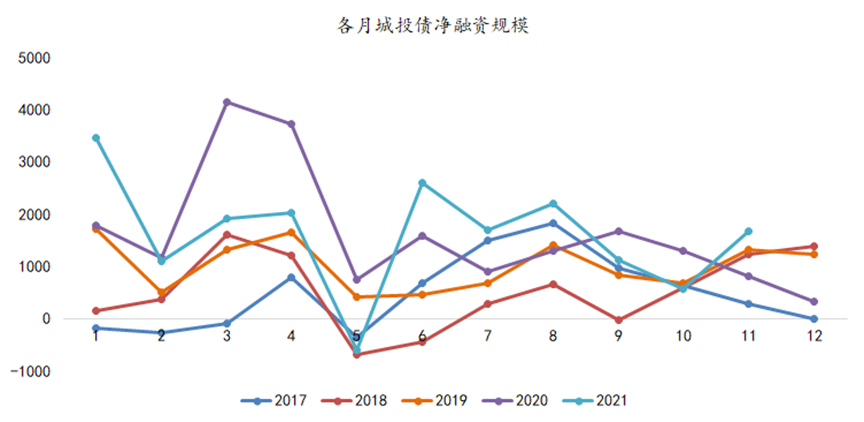

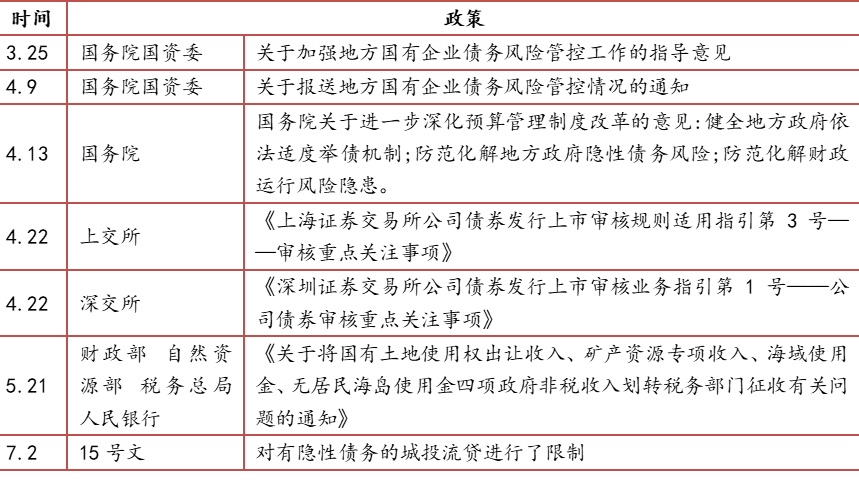

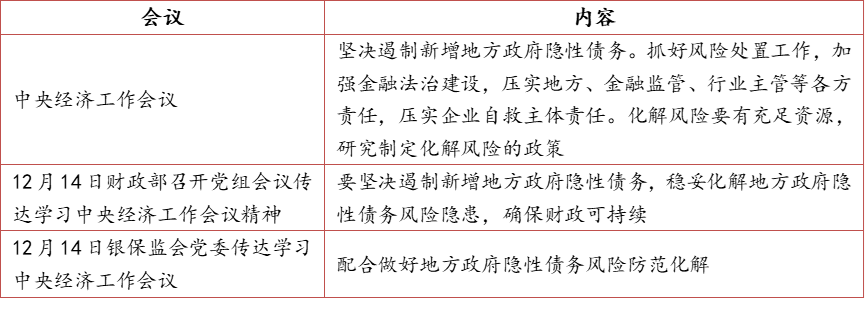

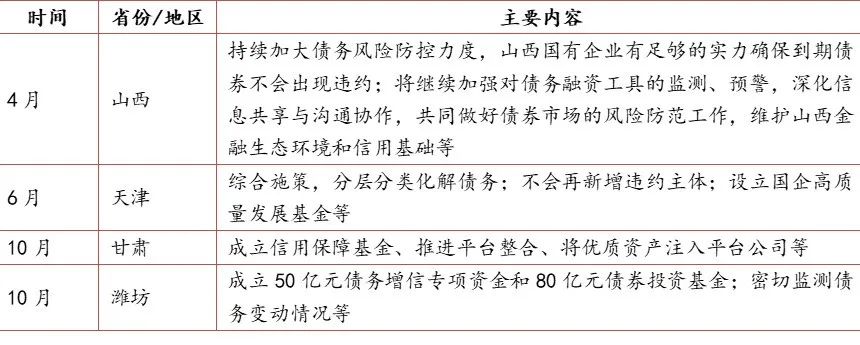

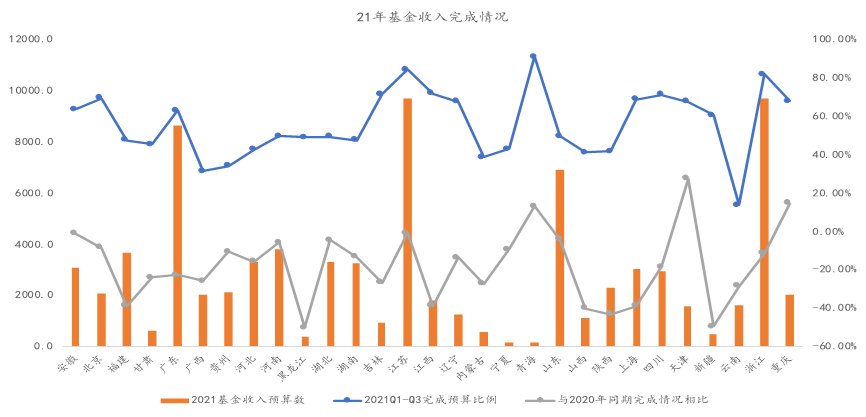

资料来源:Wind 从目前中央经济工作会议的主导思想来看,结合2022年下半年将召开二十大的背景下,以维稳为主,预计2022年整体政策思路仍然是隐性债务不能新增同时逐步压缩存量,优化结构,批量打破刚兑的可能性较小。

从目前中央经济工作会议的主导思想来看,结合2022年下半年将召开二十大的背景下,以维稳为主,预计2022年整体政策思路仍然是隐性债务不能新增同时逐步压缩存量,优化结构,批量打破刚兑的可能性较小。

资料来源:Wind

资料来源:Wind

资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind

资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind

来源:晨曦的思想圈

本报告分析师及SAC执业证书编号:

翟晨曦 S1110114040016

瞿莹 S1110116100018

荣毅 S1110120040023

丁婷婷 S1110120050019

李金子 S1110119010013

黄馥 S1110118070100

唐思慧 S1110119100045

文章讨论

0条评论