【天风研究·固收】 孙彬彬/隋修平(联系人)

摘要:

原油价格连续创新高,历史角度,不管是战争影响下的美国债券市场,还是外围因素导致原油价格突破高位后国内债市,利率都会出现阶段性上行。这个背景在于原油价格可能会出现3个月或者12个月的进一步上升。当然,具体走势要结合通胀的走势和基本面政策面的变化。对于CPI而言,由供给引致的油价上涨对CPI影响有限,还需要总需求、货币供应和通胀预期的配合。当前国内需求并未改善、未来出口大概率下行,考虑猪周期等因素,短期内(比如3-6个月)油价上行引致CPI大幅上行的可能相对不大。对于PPI而言,油价上行的斜率和延续性很重要,背后反应的是当期环比和上年同期基数的对比;此外,国内定价商品也对PPI有较大贡献。因此综合基数和国内定价商品角度考虑,如果考虑战争对于原油价格的影响不超过3个月,则全年PPI仍然是回落为主,只是中枢抬升。如果战争对于原油价格影响超过3个月,甚至达到12个月的时长,则原油价格较战前翻一番的可能性上升,较差的情形下,PPI年可能维持高位震荡,中枢在7%以上。当然以上分析还没有进一步考虑国内黑色和其他商品价格跟随大幅上涨的情况。总体而言,从全球角度结合历史背景,当前胀的因素再度上升。远期展望,可能还需要考虑全球如果进入危机状态对通胀压力的对冲影响。回到国内,目前情况下宽信用、稳增长是主线,维持流动性合理充裕之下,央行降准的可能性仍存。但原油价格上行带来物价环比走高,央行跟随物价调降政策利率以降低实际融资成本的可能性进一步降低。对于降低实体融资成本,预计还是以结构性政策应对为主。对于债市,政策利率不变则债市利率中枢不变,国内需要关注稳增长宽信用与开门红的组合,历史观察3月到4月中旬,类似年份利率仍然是上行为主。全球角度,通胀阴霾挥之不去,短期内市场仍然需要合理消化一系列负面压力,建议继续谨慎应对。

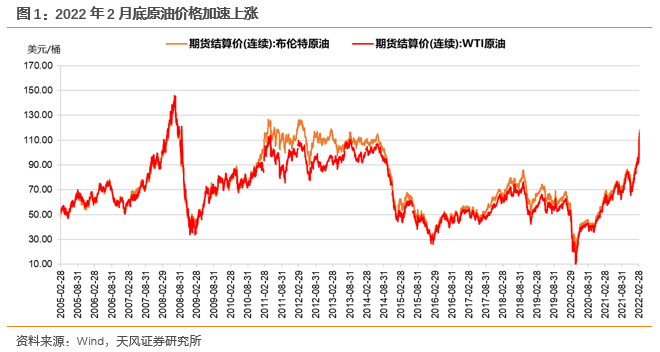

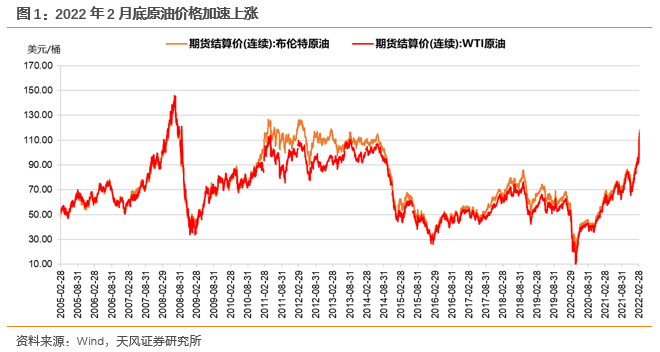

俄乌开战后,原油价格加速上涨,3月7日布伦特原油和WTI原油双双升破120美元/桶,创次贷危机后新高。油价上涨,年内PPI是否会受影响?债市会如何?