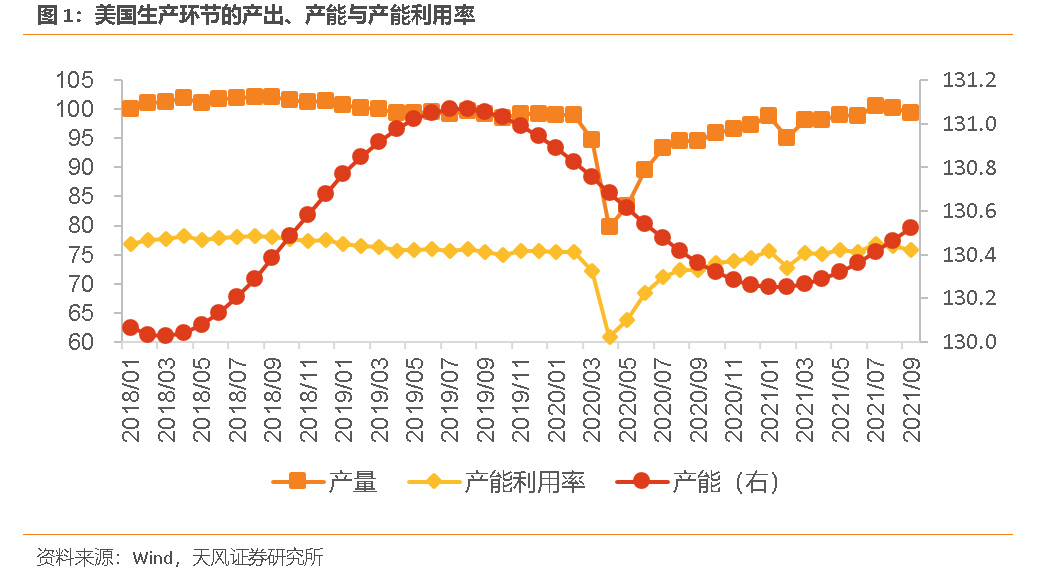

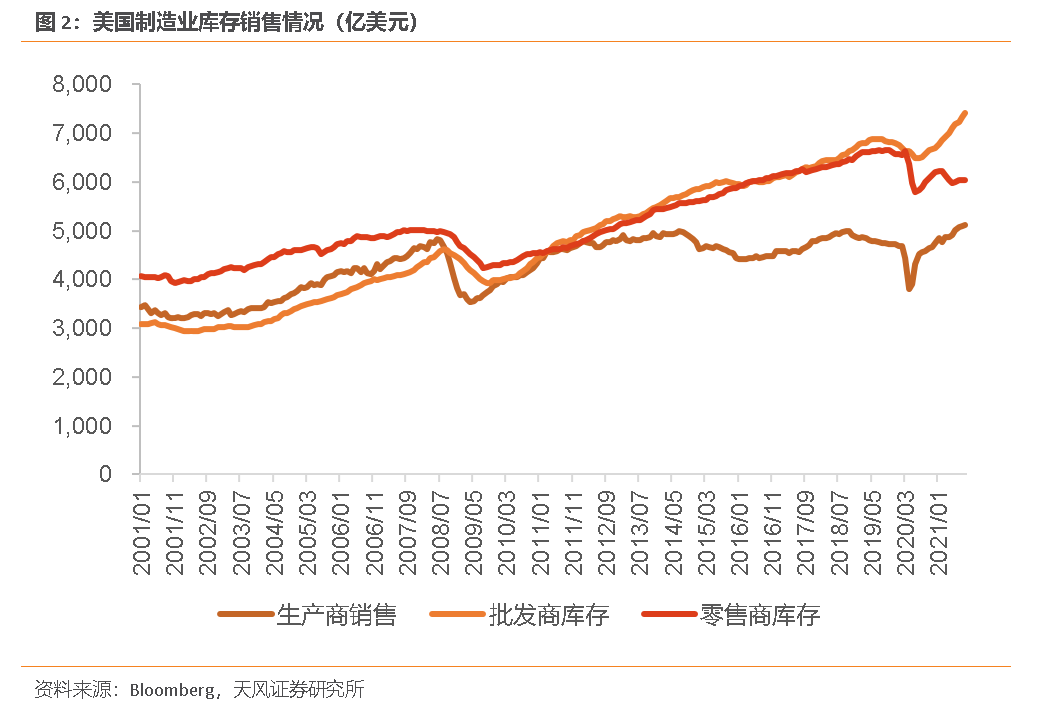

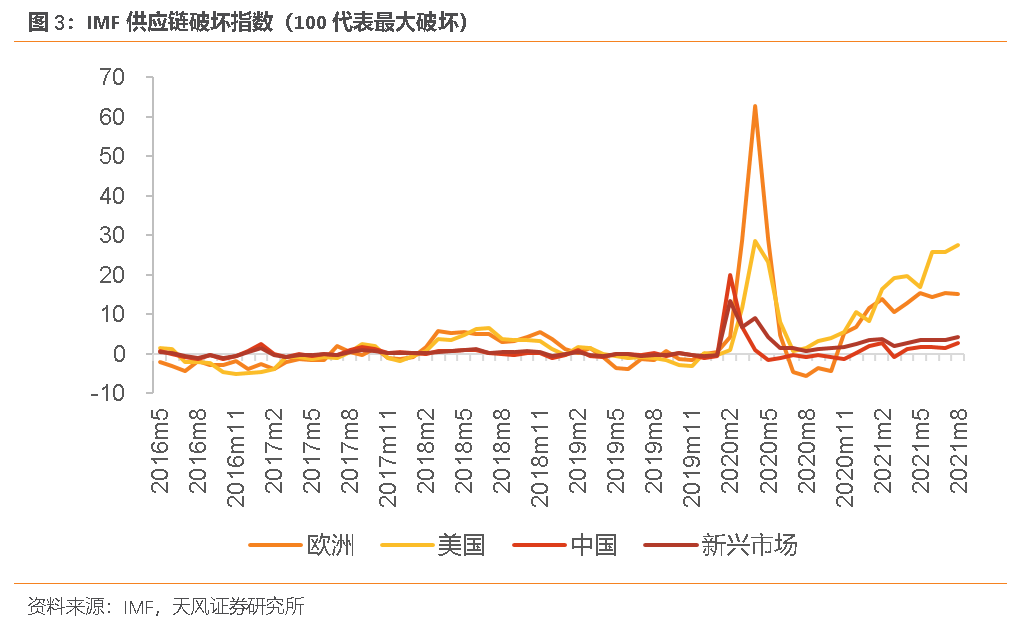

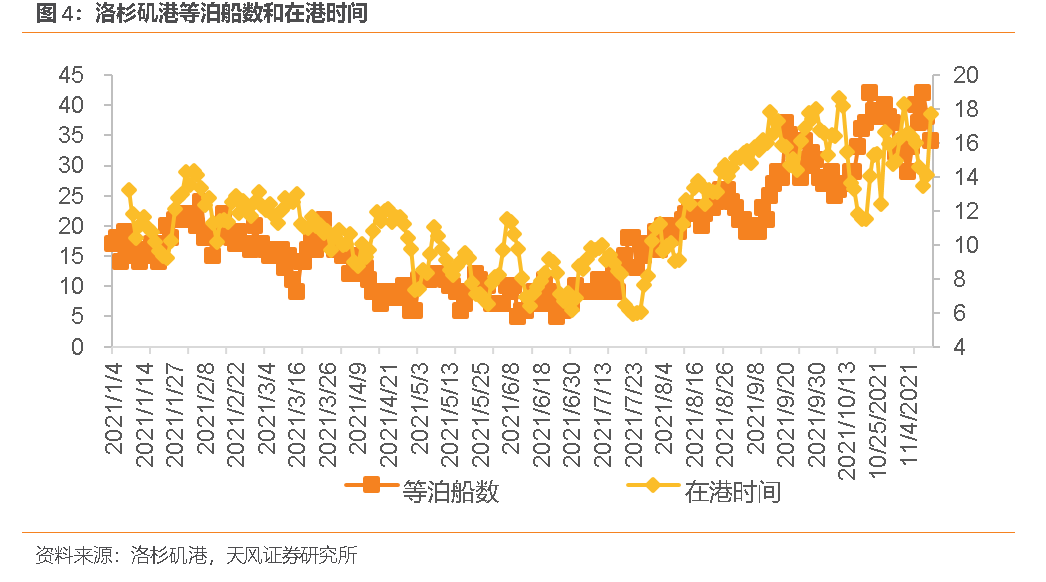

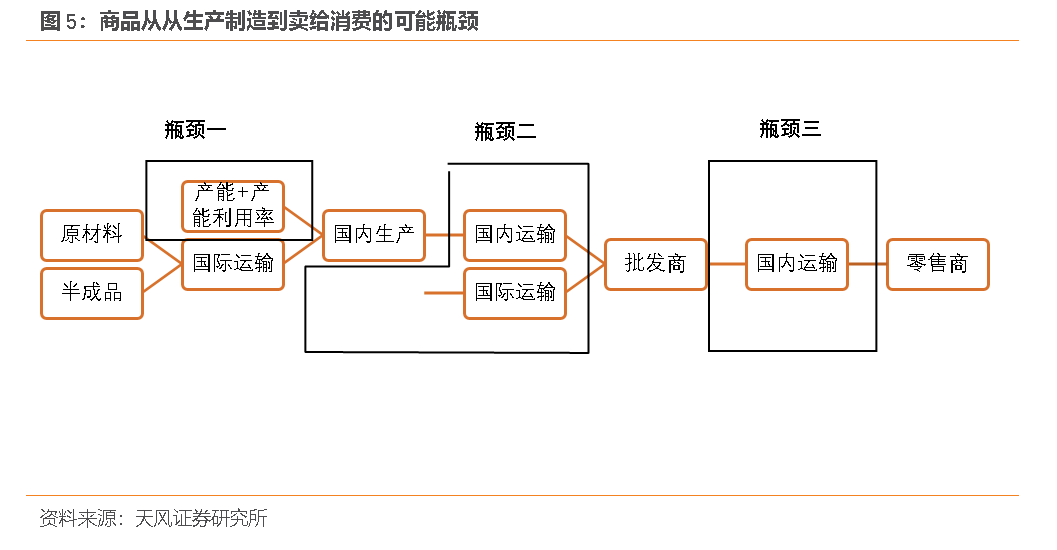

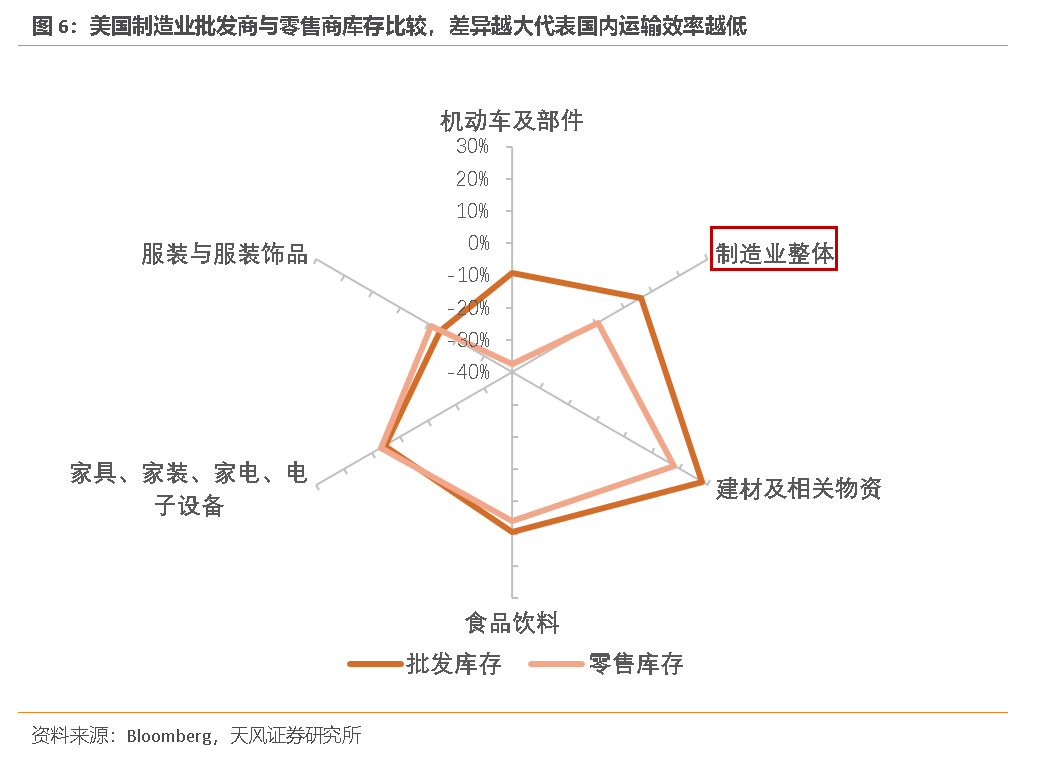

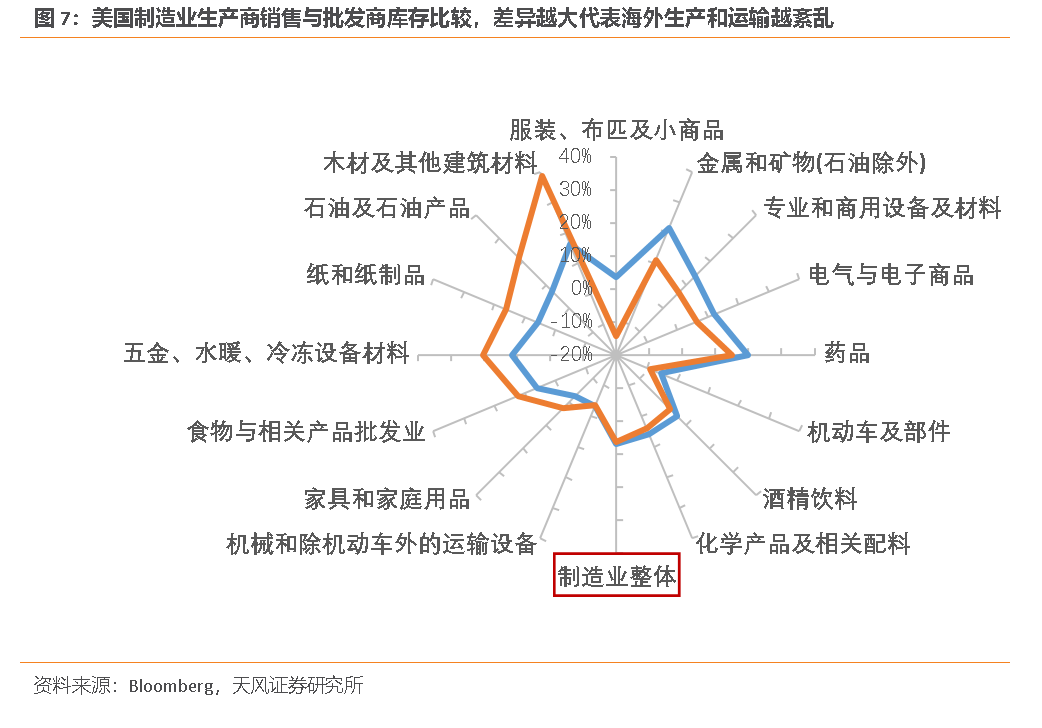

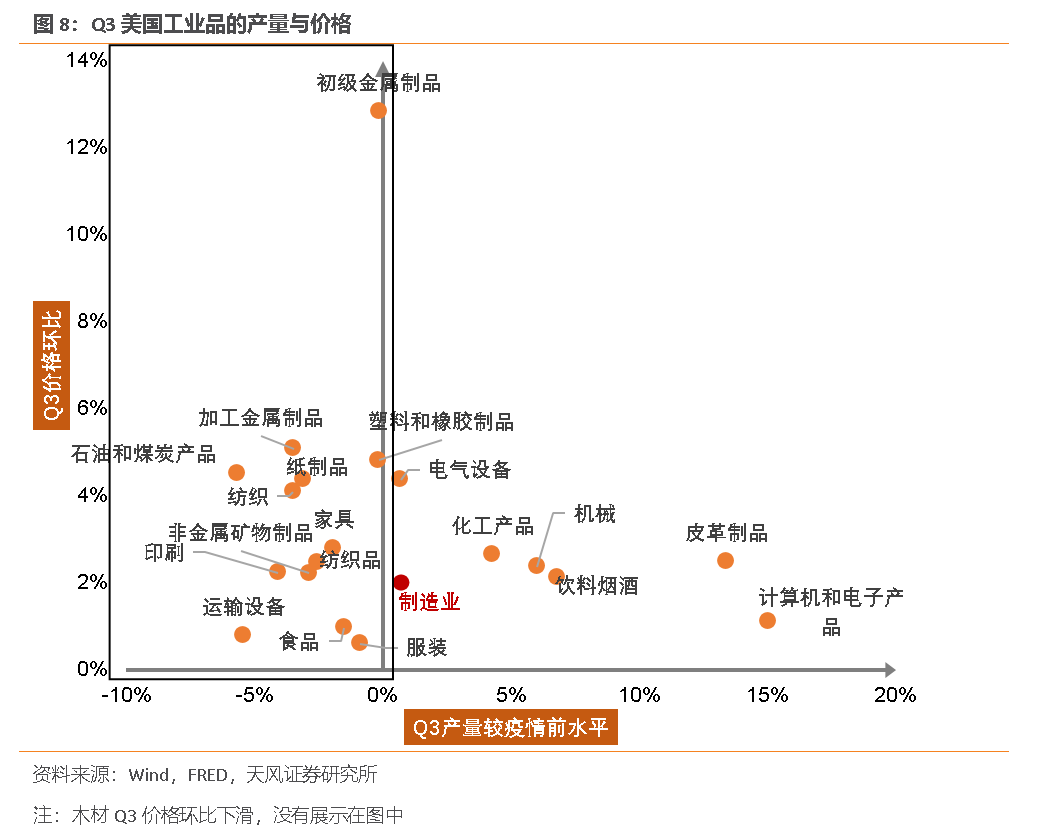

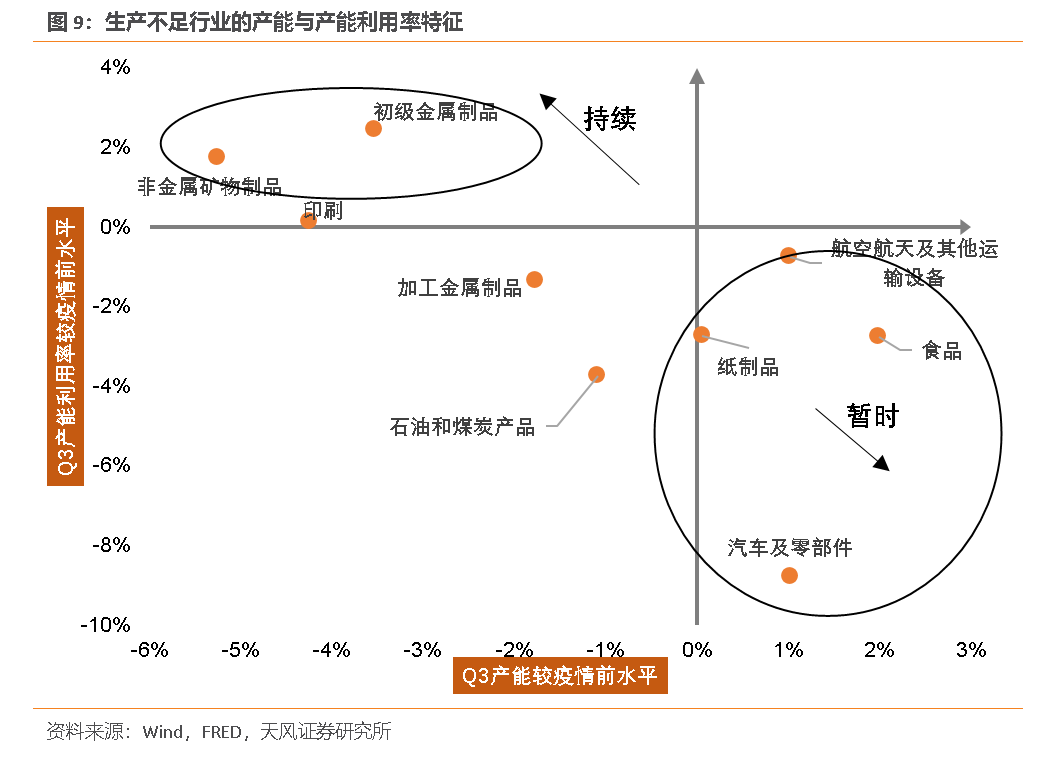

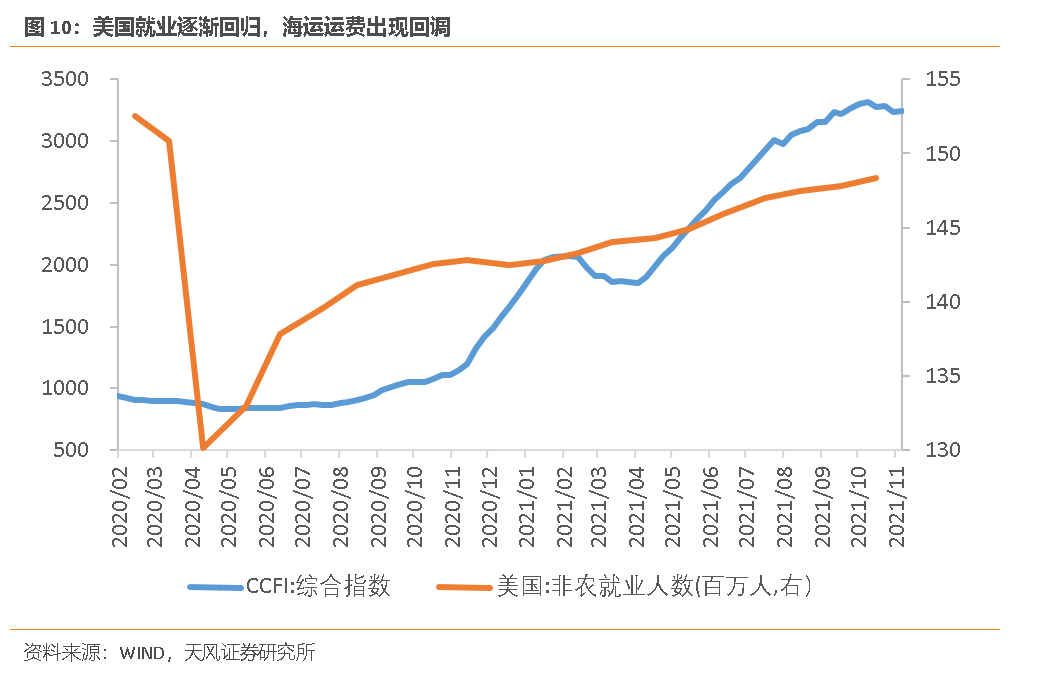

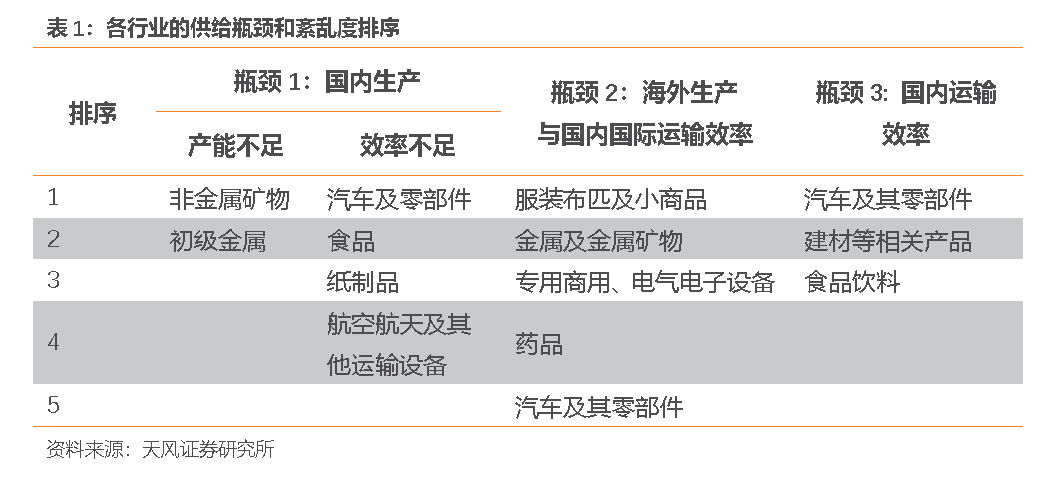

美国卡车短缺“卡”在哪儿? 供应链瓶颈是效率问题还是产能问题? 各个行业的供应瓶颈有何不同? 生产不足,暂时性还是持续性? 供应短缺造成的涨价要持续多久? 文:天风宏观宋雪涛/联系人郭微微 (一)美国卡车短缺卡在哪儿? 美国港口堵塞已经是众所周知的事情。 港口堵塞的瓶颈是从码头到卡车的最后一公里。尽管美国总统拜登已经要求美国最大的两个港口洛杉矶港和长滩港实行7*24的工作制,但港口的货场已经堆满,没有足够的卡车把集装箱运走,货轮无法停靠港口装卸,只能堵在港外。 卡车短缺的原因之一是缺司机。疫情过后美国卡车运输就业修复持续缓慢,截至10月运输行业就业人数仍低于疫情前同期水平0.6%,无法匹配工作岗位的增长。根据美国卡车运输协会统计,2019年美国已经面临6.2万人次的卡车司机短缺问题,而今天这个数字增长到了8万人次以上。 缺司机和疫情有关。新移民最容易从事的工作之一就是卡车司机,美国交运行业一线工作人员中有47.1%为少数族裔,但是疫情以来的边境关闭和移民工作签证减少让卡车司机出现大量职位空缺,同时部分年长的卡车司机退休或转行。 卡车短缺的另一个原因是缺车头。美国最大的卡车制造商PACCAR已经表示芯片短缺导致三季度卡车交付量减少,预计芯片短缺、生产效率低下的情况将持续至四季度。而芯片等关键零部件可能正困在集装箱里,形成一个死循环。除此之外,中国是全球最大的卡车底座生产国,美国加征关税使得底座价格从1.2万美元猛涨到了2.5万美元,进一步加剧了卡车短缺。 可见美国港口堵塞不是一个简单的问题,既涉及到就业市场、财政补贴、移民政策、疫情防控、关税政策、国际协调等方方面面,也是今年以来全球供应链紊乱的真实写照,类似的事情正在其他地区、行业、环节上演。 (二)供应链瓶颈是效率问题还是产能问题? 疫情以来,全球需求在刺激政策下很快恢复,供应却迟迟无法回到常态,供求错配和商品涨价成为全球共同面对的问题。 全球化的供应链环环相扣,从采掘、冶炼、生产、加工到运输、报关、装卸、分销,任何一个环节出现问题都会拖累整个链条的运转效率。 比如缺芯导致了汽车生产和销售下滑。 目前我们可以观察到以下事实: 第一,美国制造业生产基本已经恢复正常,三季度制造业产出比2019年同期增长0.6%,产能利用率较2019年同期提升0.8%,产能连续9个月扩张。 第二,截至9月美国制造业生产商销售水平超过了疫情前,批发商补库已经完成,但零售商库存比疫情前低10%左右,补库空间仍然较大。 第三,根据IMF供应链破坏指数,当下全球供应商交付时间远高于产出对应水平且尚未出现缓解迹象,其中又以美国和欧洲最为严重。 美国港口拥堵情况7月后出现了进一步恶化,洛杉矶港的等泊船数和在港时间波动走高。 综合以上事实不难看出,对于整体而言,供应瓶颈更多出在了运输环节而非生产环节。但是对于行业而言,情况可能有差异。 (三)各个行业的供应瓶颈有何不同? 一件商品缺货,可能有三个原因——国内生产问题、海外生产问题、运输效率问题。 一件商品从生产制造到卖给消费者,需要经历三个环节——生产商、批发商、零售商。 批发商库存是观察整个供应链紊乱程度的枢纽,因为批发商库存既受到国内生产和海外生产的影响,也受到国内运输和国际运输效率的影响。 我们利用美国NAICS各行业的库存、销售和生产数据,用(1)生产商销售-批发商库存衡量海外生产、国际运输和国内运输环节的效率水平,用(2)批发商库存-零售商库存衡量国内运输环节的效率水平,把行业根据供应瓶颈的差异分为三类: (1)主要受限于国内运输效率的行业——对应瓶颈三(即零售商库存恢复情况差于批发商库存):机动车及部件、建材等相关产品、食品饮料等,单位体积的价值较小。 (2)既受限于海外生产,也受限于国内国际运输效率的行业——对应瓶颈二(即批发商库存恢复情况差于生产商销售):服装布匹及小商品、金属和金属矿物、专用和商用设备(计算机、复印、测量设备)、电气和电子设备(家电、手机、电力设备等)、药品、机动车及部件等,外贸依赖度较高。 (3)国内生产不足的行业主要有:汽车及零部件、石油和煤炭产品、印刷、加工金属制品、纸制品、非金属矿物制品、食品、初级金属等。这些行业3季度产出低于疫情前水平,且价格进一步上涨,说明生产不足。 (四)生产不足,暂时性还是持续性? 生产不足(对应瓶颈一)的原因,既可能是上游原材料运输、进口等暂时性因素,也可能是产能不足等持续性因素。 只存在生产效率问题的行业,特征是产能利用率较低、产能相对充足。如果行业产能不足(产能受损、资本开支修复不足),特征是产能利用率在高位、产能持续下降。 对比2021年3季度产能和产能利用率较疫情前的水平,暂时性生产不足的行业主要有:纸制品、食品、汽车及零部件、航空航天及其他运输设备。 以美国汽车及其零部件行业为例,行业产能在疫情后小幅扩张,截至三季度末较2019年同期增长了1%;产能利用率持续低位震荡,7月修复至69.8%,8-9月受东南亚疫情蔓延影响再度回落至62.9%,低于2019年同期10%。由此可见,汽车产业链的问题不在于产能约束,而在于上游缺芯对生产的限制。 生产不足的问题可能持续的行业有:非金属矿物、初级金属。考虑到美国本土需求的持续性和海外供给的接续难度,这两类产品可能面临持续的涨价压力。 硅料是美国非金属矿物产业资本开支持续收缩的典型。2015年至2019年间美国硅料生产持续收缩,年产量从41万吨下降至31万吨,全球份额从5.4%下降至3.7%。疫情以来,这一趋势得到进一步强化,2020年7月美国主要的硅料生产商之一CCMA关闭了部分硅铁生产设施,11月《化学与工程新闻》披露迈图计划关闭位于纽约沃特福德的有机硅产能。叠加持续旺盛的需求和受中国限电冲击的海外供给,美国硅料库存在7-8月明显走低。 铝是美国有色金属产能不足的代表。2020年美国铝业公司关停了Intalco铝冶炼厂,裁减了约700名员工。2021年美国最大的铝坯生产商Matalco提前告诉客户,从明年起可能要压缩产能并且调整铝坯的供货。 最后,石油及煤炭产品的生产不足,既不属于效率问题(产能较疫情前下降),也不属于产能问题(产能利用率低),是垄断定价的问题。 (五)总结:供应短缺造成的涨价持续多久? 综合以上分析,如果供应短缺的主要原因是运输效率和生产效率等短期因素,那么涨价有希望在全球疫苗大规模接种之后缓解(但短期内也不可能完全解决)。如果是产能不足等长期因素,那么涨价可能会成为长期趋势。 从前面的分析结果来看,大多数商品涨价的原因是运输效率紊乱,例如受美国国内运输效率影响较大的建材、食品饮料;受国际货运效率影响较大的服装布匹小商品、专用和商用设备、电气和电子设备、药品。 少部分商品涨价的原因是生产效率紊乱,产能受原料或就业的约束无法完全释放,例如汽车及零部件、食品、纸制品、航空航天及其他运输设备等。 以上两类商品的供应瓶颈并不会长期存在,但扫除障碍既需要时间,也需要各国共同提升疫苗覆盖率、协作控制疫情,价格的拐点可能出现在运费下降和就业回归后。从CCFI综合指数和美国非农就业数据来看,10月美国非农就业人数新增53.1万人,好于市场预期的增加45万人;中国海运运费也出现了向下的拐点。全球供应错配问题稍现缓解,预计明年二季度基本回归正常。 但也有部分商品的供需格局发生了趋势性变化,例如受供给端产能约束的非金属矿物、初级金属等。这些商品的价格体系正在重塑,涨价可能持续较长时间。 风险提示 全球疫情发展超预期;全球产业链紊乱超预期;中美关系变化超预期 团队介绍 宋雪涛 | 宏观团队负责人 美国北卡州立大学经济学博士,2018-2020年金牛奖最具价值分析师,2019年金麒麟新锐分析师,2020年入围新财富和水晶球最佳分析师,金麒麟最佳分析师,发表有央行工作论文、CF40金融书籍和多篇学术论文。 向静姝 伦敦商学院硕士,主要负责海外宏观和大类资产研究。曾任职于英仕曼投资旗下核心量化对冲基金AHL。 赵宏鹤 中央财经大学金融学硕士,主要负责国内宏观经济和政策研究。曾任职于中国出口信用保险公司发展战略部。 林彦 武汉大学金融工程硕士,主要负责大类资产配置研究。曾任职于弘尚资产。