总结今年,我们看对了什么,看错了什么?

我们看对了,

看对了,全年的经济政策展望——20Q4和21Q2是经济复苏的双头顶,Q2更低(20年12月《明年增速在9%左右,拐点可能是双头》《复苏双头顶》);21年信用结构性收缩,杠杆率走平,货币下半年放松(20年12月《明年信用环境会重复18年吗?》);21年制造业温和复苏(20年12月《制造业投资的抑与扬》)

看对了,下半年的经济政策预测——下半年财政支出提速和基建改善空间有限,明年上半年财政前置,托而不举(7月《下半年没有“财政后置”》);地产投资加速下行刚开始,政策底即将出现(9月《关注房地产短期政策底的可能性》);3季度GDP增速低于5(10月《3季度GDP增速很可能低于5%》);4季度国内交易衰退和流动性宽松,海外交易滞胀和流动性边际收敛(10月《四季度的主要交易逻辑》)

看对了,联储taper和美债利率区间——联储下半年开始讨论taper,决定时间在年底(1月《taper预期的冲击可能在今年下半年出现》);3季度-4季度多国开始实行重新开放计划(1月《答案来自疫苗:全球经济何时重新开放?》);美债年内波动区间为1.3-1.7%,高点1.8%左右(2月《美债利率的上行空间有多少?》);拜登基建计划年内完整落地的可能性很低(4月《拜登基建的三个绊脚石》);充分预期的taper影响不大,开启之前利率将回落(7月《这次taper会有多大影响?》)

看对了,美元、黄金、铜、人民币的走势——美元全年反弹(2月《美元短期可能出现反弹》);8月是美元流动性的二阶导拐点(6月《8月是美元流动性的拐点》);美元指数突破96后进一步冲高空间有限(11月《创年内新高后,美元怎么走?》);今年黄金价格区间震荡,没有投机价值,也没有系统风险(4月《黄金没有“黄金机会”》);铜价三季度见顶(5月《铜价见顶的信号是什么?》);今年人民币汇率双向波动,不是单边市(5月《汇率双边市》);Omicron难以改变市场趋势,短暂调整后反弹(11月《Omicron,市场无需太恐慌》)

也看错了,

低估中国PPI和美国CPI的高度(《明年是否会出现持续高通胀?》《美国再通胀会有多高?》);低估今年油价的高点(《油价起落?》);低估下半年货币宽松程度(《6月流动性前瞻:最宽松已过,波动率上升》);高估猪价3季度企稳回升(《猪价何时见底?》);高估7月LPR下调(《LPR会不会降?》);高估8月利率继续下行(8月《现在仍然是对债市最好的时候》)

今年,我们自认为最重要的两篇研究,无关经济波动,而是用复杂性的视角看待经济现象!

一个关注地球气候系统的剧变正在加速当前新旧能源的矛盾——《难以忽视的能源真相》

另一个关注供应链紊乱可能放大了真实的供求错配情况——《多囤了三五斗》

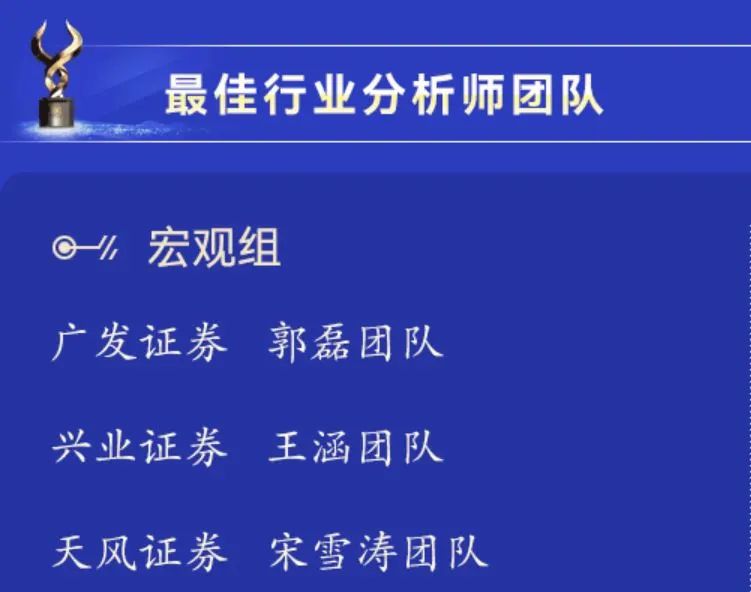

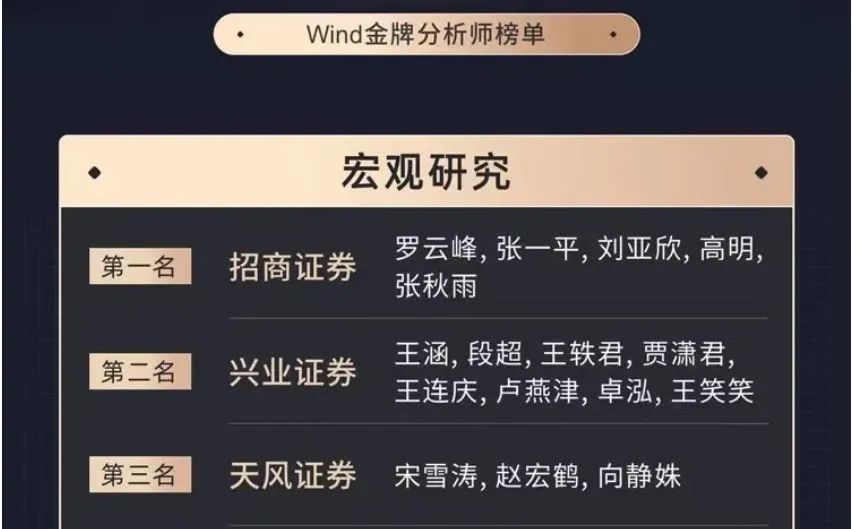

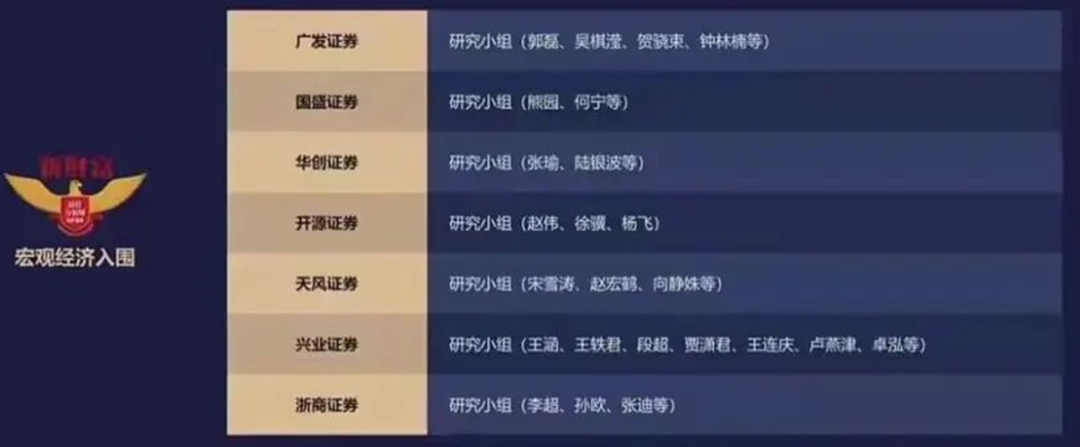

今年,我们继续获得一些奖项,感谢每一份支持!

第12届中国证券业金牛奖:第三名

第3届上证报最佳分析师:第五名

第9届Wind金牌分析师:第三名

第19届新财富最佳分析师:入围

第3届金麒麟新锐分析师:第二名

展望2022年,我们勾勒了两条投资主线——政策纠偏,疫情拐点。

对于明年经济,我们展望:

《2022类似哪一年?》——2022的宏观环境和政策基调类似2019年,但路径和节奏又注定不同。

《明年目标5.0%还是5.5%?会降息吗?》——全年增长目标在5%左右或略高,上半年以定向降息为主。

对于明年政策,我们展望:

《房地产行业的底部在哪里?》——今年底到明年,房地产行业会依次出现销售、开工、投资、施工和建安的数据底部。

《对房地产税的几个重要判断》——房地产税时点改革将重塑房地产投资价值预期,但不是长期房价的决定性因素。

对于外部风险,我们认为:

《用加息预期打败加息》——美国未来货币政策态度可能发生180度转向。

《央行紧货币的决定性变量》——央行被迫紧缩的唯一必要条件是通胀。

感谢一年的关注,天风宏观(宋雪涛、赵宏鹤、向静姝、林彦、郭微微)提前祝您新年快乐!

来源:天风宏观宋雪涛