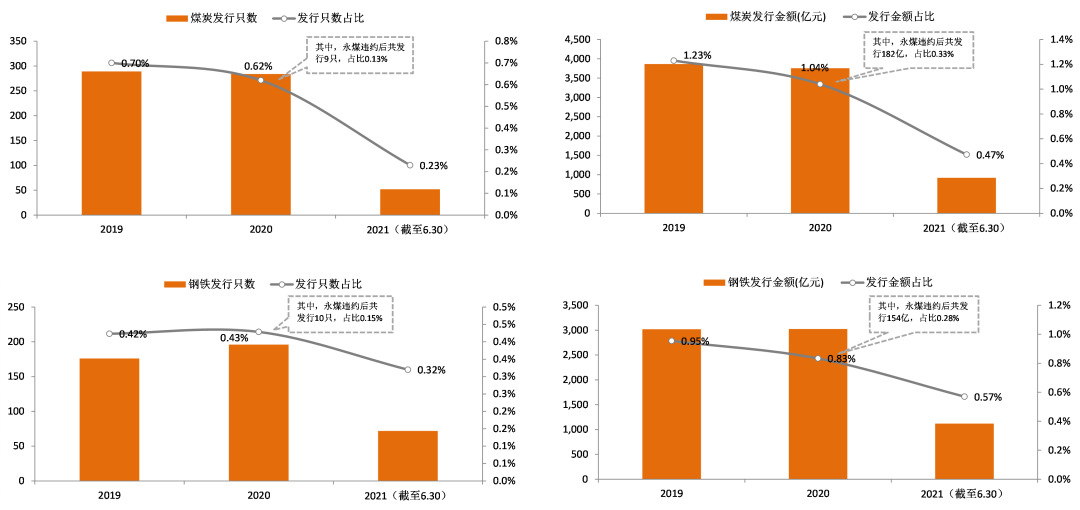

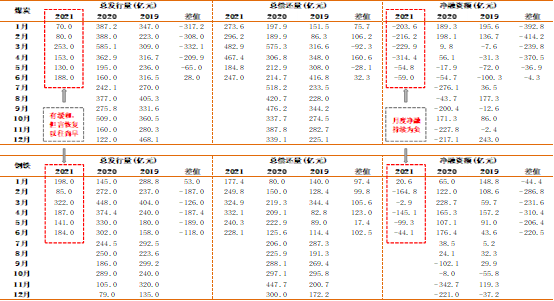

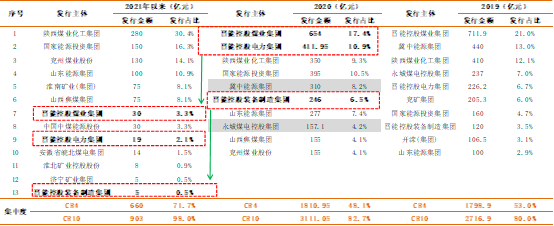

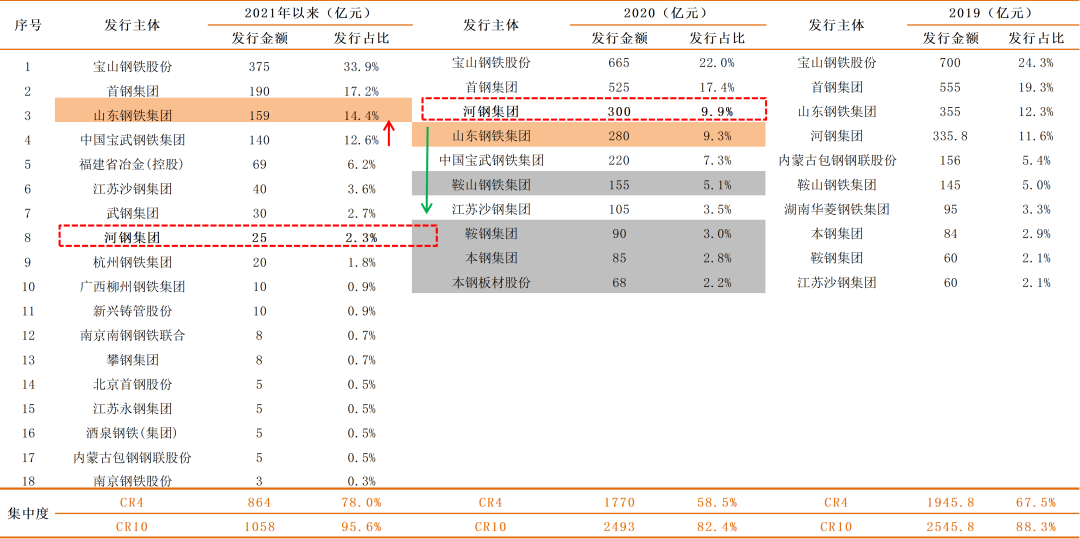

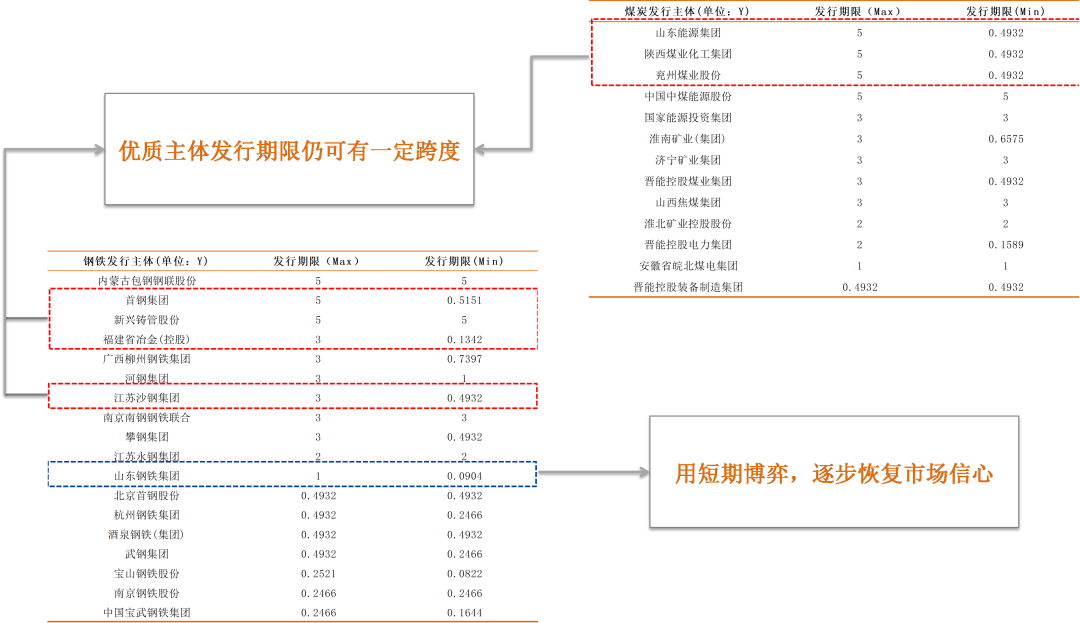

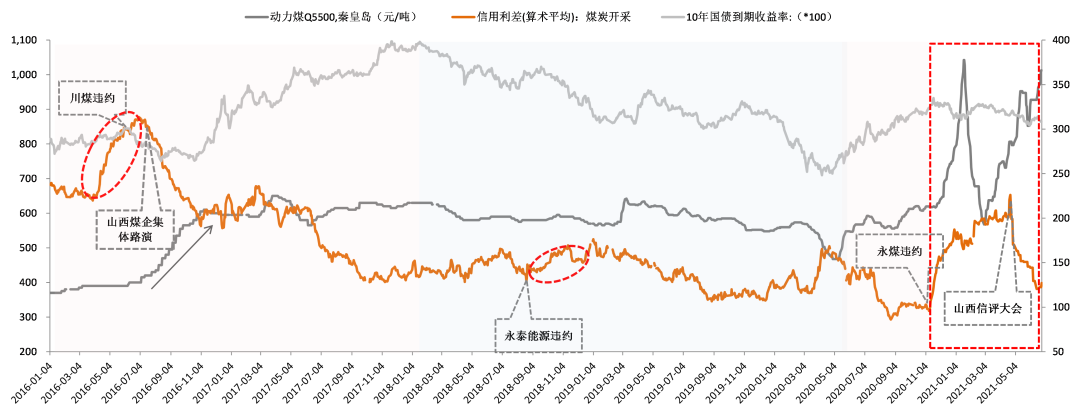

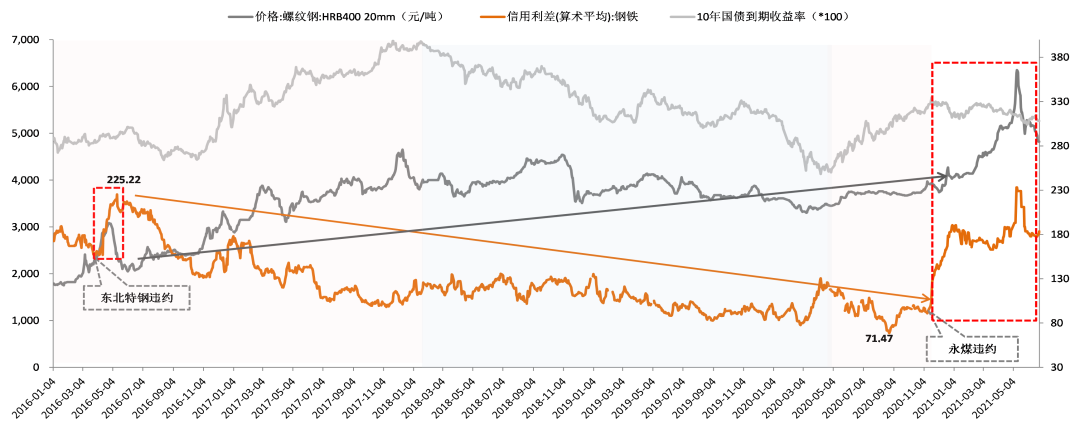

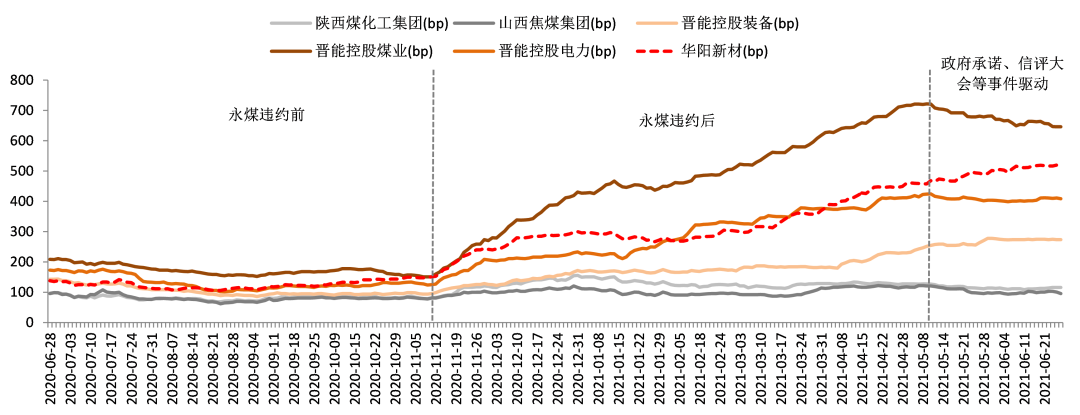

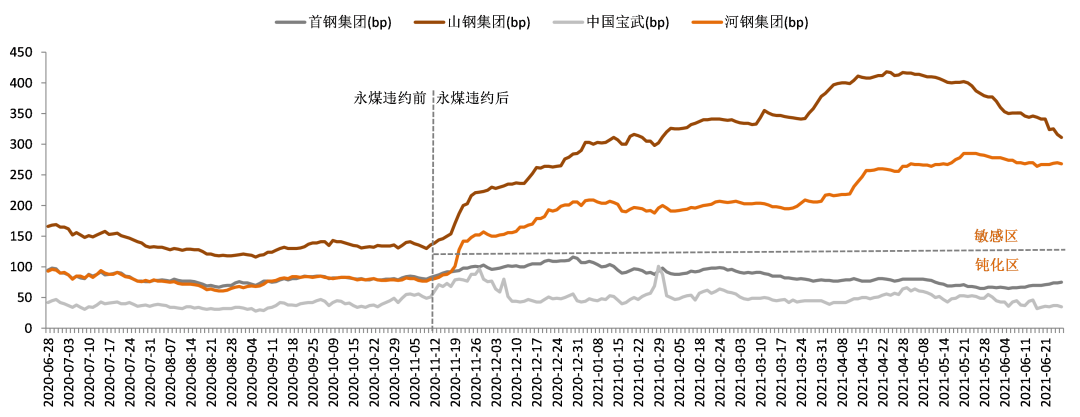

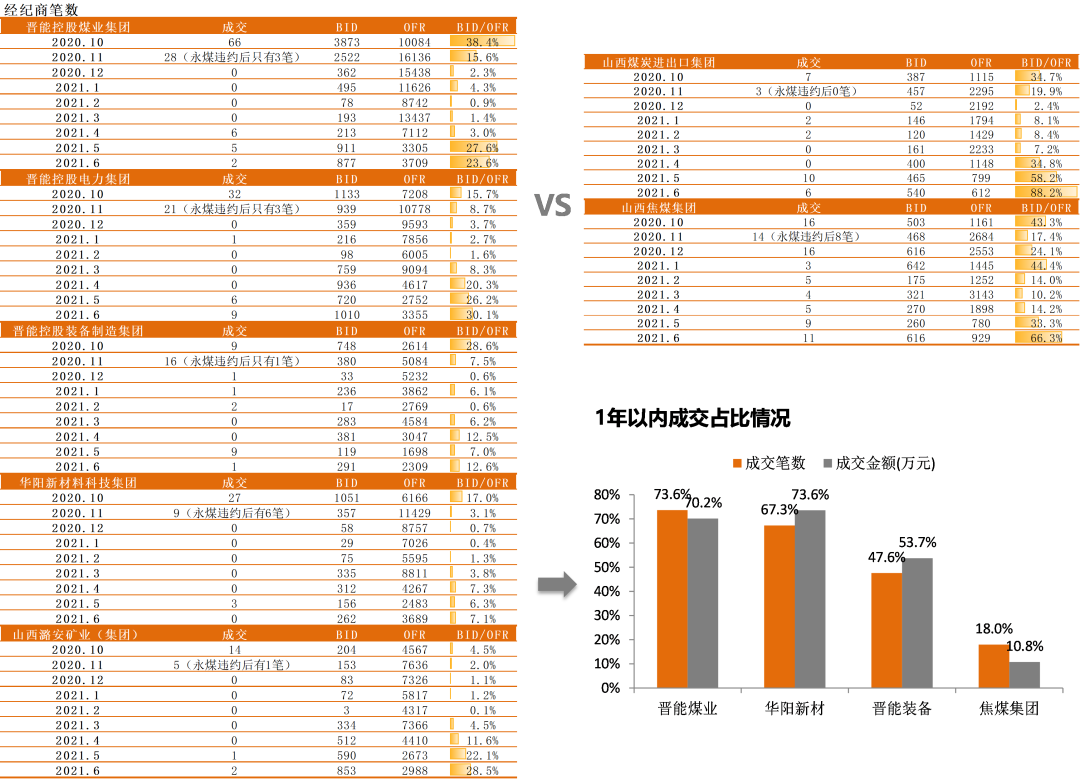

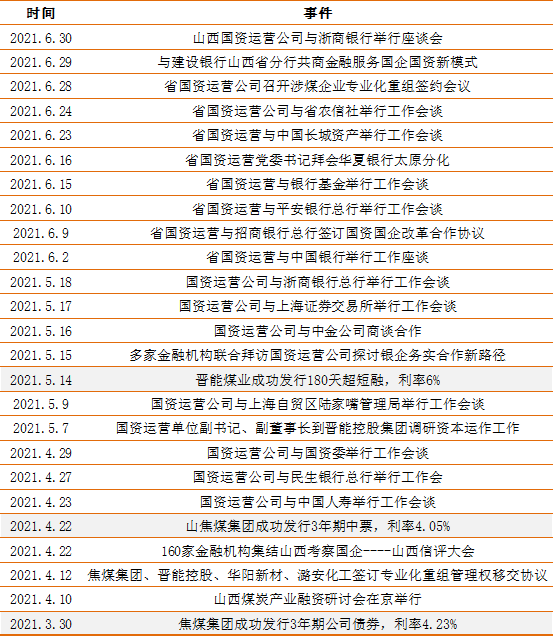

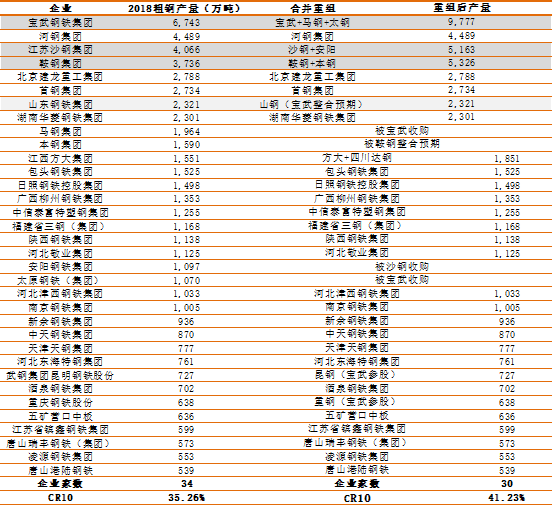

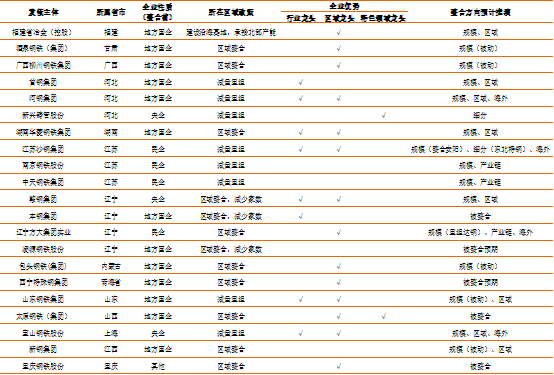

◇作者◇ 丁婷婷 天风证券固定收益总部信用研究部资深分析师 01. 一级市场:发行靠“实力” 一级发行量骤减 以永煤违约(2020.11.10)为时间分隔点,在违约发生后:煤炭在2020剩余期限发行仅有9只,2021上半年(截至6.30),发行52只;钢铁在2020年仅有10只,2021上半年(截至6.30),发行72只。 图表1:过剩领域一级发行情况(亿元) 资料来源:Wind 2021年以来月度净融资额持续为负,但有缓和趋势 从钢铁与煤炭2021年以来各月的净融资情况来看,各月趋势上有一定的缓和,但净融资额仍是负值。 图表2:过剩领域2021年以来净融资情况 资料来源:Wind 2021年有哪些主体还可以在一级市场发行? 2021年(截至6.25):煤炭领域仅有13个主体在一级市场成功发债,2020年有38家,主体减少催生发行集中度提升的表象,其中: 冀中能源集团、永城煤电已从一级市场消失; 山西系各大主体一级发行规模大幅度收缩; 以陕煤化、国家能源、山东能源等相对优质主体为首,仍可在一级市场成功发行。 图表3:煤炭领域各主体一级发行情况 资料来源:wind 2021年(截至6.25):钢铁领域有18个主体在一级市场成功发债,2020年有33家,其中: 鞍钢系和本钢系截至报告日目前没有一级发行; 河钢集团一级发行规模下降较为明显; 山钢集团发行占比逆势上升。 图表4:钢铁领域各主体一级发行情况 资料来源:wind 优质主体在发行期限上仍有一定跨度 煤炭一年以内发行债项占比33%,优质主体仍可偏长期化发行;钢铁一年以内债项占比76%。 图表5:过剩领域各主体一级发行期限情况 资料来源:wind 02. 信用体系崩塌后行业恢复需要更高层次的条件支撑 2016年3月初行业利差曾大幅跳升,但起点要早于川煤违约,主要原因在于:煤炭企业在2015年度的大面积亏损及高负债数据于当下时点公布;在川煤违约之前,已经开始出现评级下调的负面信号,市场已提前做出反应; 2016年下半年开始,一方面是供给侧改革的利好,另一方面是以山西煤企集团为代表的核心主体向市场传达积极信号,煤炭行业利差自此也进入到了趋势震荡下行的周期领域; 本轮永煤违约,同样在产品价格大幅上行的背景下,前期行业利差始终处于相对较高的位置,后续自4月末开始有所下行。 图表6:煤炭价格及信用利差走势 资料来源:wind 2016年3月东北特钢违约,钢铁行业信用利差相对快速跳升,在2个月的时间里上升了近56个bp,但仅经历了为期约2个月的时间,行业利差便进入到趋势下行周期,期间国债收益率仍处于上升阶段-----与行业供给侧改革息息相关; 本轮永煤违约,钢铁行业信用利差自违约案例发生后最大幅度跳升近100个bp,且至今仍处于一个相对较高的分位,但在“碳中和”概念的助推下,产品价格已创下近期历史新高; 直至2021.6月,在各项利好因素的持续积累后,信用利差转向下行。 图表7:钢材价格及信用利差走势 资料来源:wind 03. 2021下半年展望 当前市场形势:经历低谷期后开始恢复,情绪面转好 煤炭核心投资级主体市场表现: 在永煤违约前后利差呈现明显的赛道切换点; 利差偏离程度与主体资质呈现反向相关;(贴合风险规避点) 历经近半年时间,在各地方政府发出承诺及山西信评大会助推下,利差开始缓慢下行,但仍有主体(华阳新材)未见明显缓和趋势。 图表8:煤炭主要核心主体信用利差走势 资料来源:QB 钢铁核心投资级主体市场表现: 钢铁领域利差同样受到永煤违约拖累; 利差上升弹性主要体现在弱主体或相关主体身上; 有基本面向好预期的主体利差恢复下行速度较快。 图表9:钢铁领域核心主体信用利差走势 资料来源:wind 行业展望:落脚基本面,重组是核心 从单个主体信用利差走势对比分析看,近期主要是前期利差超预期大跨越上升或者是自身资质较好的主体利差在下行; 在市场担忧情绪上,与以往相比,投资者降低了信仰但却增加了对基本面的关注; 从《关于加强地方国有企业债务风险管控工作的指导意见》我们可以预见,对于弱主体而言在基本面没有明显改善的前提下,后续一级发行仍存在较大难度; 综上,我们认为仅有通过重组、改革等一系列方式去提升资产质量,寻求再度获取市场的认可才是可取的出路。那么,有基本面向好预期的主体或许应是我们后续重点关注的对象,而变好的方式或应是以重组为核心。 Ⅰ典型重组事件之山西煤企:短期情绪在恢复,但长期分歧仍在 趋势上各主体在成交、BID及BID/OFR笔数大体上均呈现出明显的先下后上的态势,标志性事件仍是永煤违约; 相对资质偏弱的主体自4月以来,成交开始有所恢复,反应了当前市场逐渐缓和的情绪; 在恢复程度上,山西焦煤及煤炭进出口(被山西焦煤合并)表现相对有一定的韧性,在最为敏感的时期仍有一定的买盘; 短期债项成交占比与企业资质呈现出较高的相关性特征(债项估值中枢基本上:晋煤>8%,华阳>6%,晋能>5%,焦煤>3%); 从当前市场成交数据判断对于资质略有分歧的主体在成交上仍是以短期为主,市场多数仍是采取控制久期的策略。 图表10:山西主要煤企二级市场表现 资料来源:wind,DM 对于山西煤企而言,当前需要首要矫正的是一二级估值的差距分歧,当下弱主体短期成交略有回暖,利于二级估值的下行,若想一切顺利恢复或许需要时间来消化,至少当下市场在心态上已经渡过了最谨慎的时期,若在市场不发生额外的超预期风险的情况下对于企业而言或许需要的是用时间来换取空间。 对于一级发行的恢复除了估值问题外,市场仍是比较关注山西煤企重组的推进进程,那么在一切尚未有定论的情况下,企业近期面临的短期偿债压力确是非常现实的问题,企业每期的兑付情况及后续是否有相关实际利好的出台应是在时刻影响着投资者的短期情绪,一级试水恢复的节奏与程度对于市场信心能否继续恢复也起到了非常关键的作用。 图表11:山西国资运营动态 资料来源:山西国资运营公众号 Ⅱ钢铁领域全方位重组布局 根据国内钢铁行业早期相关规划,到2025年国内钢铁行业前十大钢企的集中度要提升至60%,但目前CR10仅为34.25%,CR4为20.83%。 在大规模兼并开启之前(2018年底),国内60%的粗钢产量是由约34家的钢铁企业集团所提供,也即后续的兼并重组几乎是需要3家合并至1家的强度; 在经历2020年及2021年至今,包括宝武整合马钢后对太钢的合并、沙钢对安钢的吸收及鞍钢对本钢的重组预期等,国内钢铁企业集团间的兼并重组步伐明显加快; 若以2018年的静态产量为起点计算(暂不考虑宝武整合山钢预期或参股集团的合并),上述案例全部完成后国内钢企集团CR10可由35.26%提升至41.23%,上升幅度明显。 图表12:主要钢铁集团产量分布 资料来源:中钢协 计划到2025年国内将形成8000万吨级的钢铁集团3-4家、4000万吨级的钢铁集团6-8家。当下8000万吨级以上的仍仅有宝武集团1家,4000-8000万吨级的也仅有河钢、沙钢、鞍钢(吸收本钢后)等3家企业。从总量需培育9-12家4000万吨级以上级别的企业集团目标看,预计集团间兼并重组的空间仍较大: 1、在被整合方向上,部分弱势钢企被整合或许是他们最终的优选之路; 2、在主动整合扩张的主体方向上,预计后续得以扩张的多会是以央企或区域龙头为主。鞍钢集团存在“效仿”宝武,成为业内“第二个带头大哥”的预期,而被整合的企业集团或多是集中在盈利偏弱(历史负担重)、有区域整合需求或者拥有国家扶持集团发展所需的“战略资源或战略要地”的企业主体; 3、当下除了宝武、鞍钢集团的扩张外,还包括以民企为代表的如沙钢集团、方大集团、敬业集团的扩张。所以目前是两个方向发展,即国企方向、民企方向。 图表13:主要钢铁集团整合动态预估推演 资料来源:天风固定收益总部 ◇免责声明◇ 本报告是机密的,仅限天风证券股份有限公司(简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。 本报告是基于合法取得的已公开的资料或信息撰写,本公司对这些信息的准确性、完整性、可靠性和及时性不做任何保证。本报告中的观点、数据、图表等信息仅供参考,不构成所涉证券买卖的出价或询价。本报告所载的分析意见、评估及预测仅为本报告出具日的观点和判断。过往表现亦不作为日后表现的预示和担保,在任何情况下均不构成投资建议。该等意见、评估及预测无需通知即可随时更改。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。客户应自行承担投资风险,不应以本报告取代其独立判断或仅根据本文作出决策。市场有风险,投资需谨慎。 本报告的版权归本公司所有,本公司保留所有权利,未经本公司事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载,否则,本公司将保留随时追究其法律责任的权利。