从应对经济下行压力角度观察,货币政策维持宽松仍是基本取向。但是宽松分多种,对于目前债券利率位置,货币工具运用如果维持量宽价平,那么后续空间就较为有限,毕竟曲线形态依赖于资金利率的引导。财政货币政策一定会配合,但配合不意味利率下行,要具体问题具体分析。就如同2015年地方债启动大规模置换的配合与2020年应对疫情的配合,同样都是配合,但是与市场心中的配合不同,市场心目中货币财政配合的结果是资金平稳、利率下行。但是央行眼中的配合,可能仅仅是营造一个合意的货币环境,满足财政发力和地方债顺利发行,但是资金利率与债券利率是否向下走,这是不确定的。历史经验表明,在后续地方债供给显著上升的时候,流动性上央行会有适当对冲。不过可能未必会明显宽松加码,利率也未必下行。在货币整体保持宽松,财政和地方债逐步发力,且重点区域信贷政策落实之下,社融增速的下行有望趋缓,叠加基数效应,四季度大概率能够看到社融的再度扩张。那么在此基础上,市场会如何评估货币与信用的组合?可能需要适应不同于上半年的变化。我们判断货币量宽价平,那么就涉及到市场利率与政策利率的关系问题:一、央行反复强调要关注价格而非数量,在目前政策利率维持稳定的情况下,预计资金利率仍有下限,其下限应该就是今年二季度的水平。二、市场利率围绕政策利率上下波动,这可能意味着4、5月DR007持续低于7天OMO利率以及当前CD利率持续大幅低于MLF利率的情况可能难以持续。三、国债利率围绕MLF利率波动。在政策利率不动的情况下,我们认为10年国债利率仍会按照央行的引导围绕MLF利率作中枢波动或者上下波动,具体区间推测在2.95%上下20BP附近,即2.75%-3.15%之间。

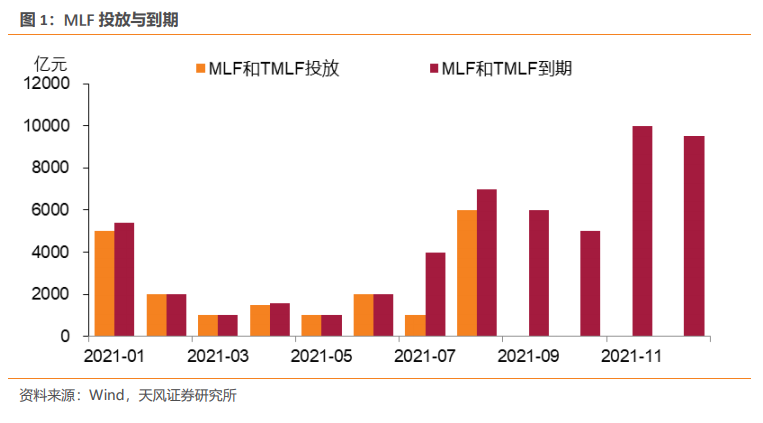

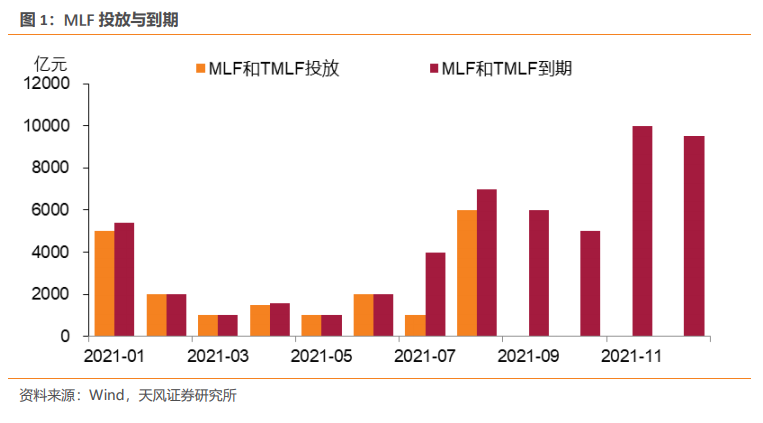

2021年8月16日,央行进行MLF投放6000亿元,当月到期7000亿元,净回笼1000亿元,中标利率为2.95%,与上月持平。当日还有逆回购投放100亿元,到期100亿元,无净投放净回笼,中标利率为2.2%,与前值持平。对此我们点评如下: