没有沃尔克,难见“烟花易冷”

第二个感性的认知是,大金融系统的资产负债结构可能在持续恶化。且变化在加速。

今年1-2月份同业存单有点卖疯了的意思。价量齐升。存单价格现在是往5%看了。某超级行以前协存一不报价格二不报规模,爱要不要,今年不仅报了一个很大的规模而且报了一显著高的价格。这是系统性缺负债。

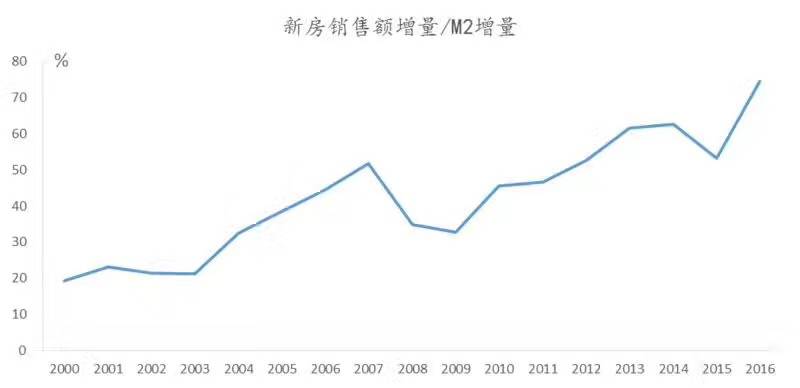

建议多看看这张图。如果加上二手房交易额5-6万亿,整个房子一年的交易额占M2增量的比例就会超过100%,2009年那会还低于40%。想想银行如何会不短缺负债,负债端成本如何可能下降? 交易性机会怎么能靠喊口号出来呢?

现在的经济分析框架的确是做得越来越繁复,思维越是沉溺于细节,但往往迷失了一击而中的质朴和简洁。

我们可以从另外一角度再来感受一下。去年下半年开始,有少数机构采取“屯着流动性放回购”的策略,有意识地压缩资产的久期,收益一直不错,显著战胜长久期资产的配置。这一策略其实对应的只是一个简单趋势的判断:即中国货币市场的利率中枢正在进入显著上升的通道。这是一种系统性压力的释放过程,间歇式的“钱紧”发生的概率可能已经上升至一个很高的水平。

负债端压力的背后还是资产端周转率的加速衰竭,创造现金流的能力的加速衰竭。以前1块钱负债获得的收益,现在可能6-7块钱才能拿到。我不展开了,还是那点事。

中国的货币市场利率能很快转入一个下行的通道吗?交易者知道。

利率的压力从根本上讲,不是来自于大金融监管收紧,这是宏观周期的变化。很多话我不好明说。大家心里都明白。

今天中国央行打开了一切绿灯,恨不得全球所有的主权财富基金都来买我们的国债,3.5%的价格为什么没有吸引力?简单恒等式就可以告诉你答案。

在这个基础上我们可以设想一下未来新的一轮利率下行趋势形成的场景,我想那多半是在房泡缩水已然确立并深化至一定阶段之后,我们才可能见到。国债十这个3-3.5底部的坚硬程度某种意思也对应着房泡的坚硬程度。如果没有了层层叠加杠杆的金融衍生品交易,这个底能有效打穿吗?

这种深入骨髓的“胀”,说实在话,没有沃尔克,难见“烟花易冷”。

易行长讲现在是金融稳杠杆,我理解这“稳杠杆”到“去杠杆”,恐怕还有个路漫漫的距离。打个比方,银行对非银行金融机构的净债权在2016年净增加达到了10万亿元以上,到今年一月份已经达到12万亿。这种通过同业负债支撑资产扩张的模式,肿瘤细泡分裂的速度是指数级的。我们今天使用的化疗手段(资管新规),能抑制其分裂的速度,能把它控制在12万亿,这工作就算做得很NB了。那离所谓去杠杆,肿瘤开始缩小,比方说12万亿往10万亿缩,10万亿往8万亿缩,这完全还是那个不同层次的东西。现在本质上还是个央行与交易者意志博弈的局,贪婪和侥幸能够麻痹交易的“心”,但也为从线性到非线性孕育着能量。泡沫破裂是有概率的。

反正二季度是金融市场传统的流动性旱季,我们不妨再检验一下央行的真爱几许。今年的宏观策略,灭了周期之后,主要就是看“钱紧”。