从“资产荒”到“负债荒”意味着什么

我的直觉是,今年又回到了2013年,因为我们又看了和2013年相同特征的出现:信用市场开始结冰,“资产荒”转化为“负债荒”。费雪(1933)“债务-通缩理论”揭示了这一转化的过程——这是一个完整的信用泡沫幻灭的过程。这篇文章之后九十年过去了,宏观经济架构发生了翻天覆地的变化,金融完全内生化,今天宏观经济政策和金融政策的框架都是九十年前不敢想像的,但是费雪提出的债务或者杠杆周期演变的规律经久不息,从来没有消失过,之后八十年西方历次债务危机的演变其实都被费雪的债务通缩理论精准描述,就是这个样子,经典就是永恒。

无非就是分成两个阶段:在第一阶段(经济下行+利率上行),债务链还没有破裂,由于收入不能支撑高企的融资成本,债务人不得不依靠进一步负债来维持资金的周转,此时经济下行的同时利率上行。在第二阶段(经济下行+利率下行),由于泡沫破裂,信用违约真实发生,被确认为坏账的债务人不再寻求新的资金,等待的是债务重组和资产清算,此时货币需求会快速下降,经济下行和利率下行同时发生。

在当下我们看到了2013年相似的一幕,就是各个层级的信用市场开始结冰。无论是从货币市场到各个层级的信用融资市场,无论是低级的还是高级,利率都出现了显著的上升。6个月的AAA中票,半年前是什么价格?2.7%;现在是什么价格?4.3%,160个BP,半年时间悄然无息地就这样上去了,我觉得过5%应该问题不大。某银行定位的“三优一特”领域是享受优惠贷款利率的方向,基准最低还可以下浮10%,4.15%的贷款利息下浮10%最低可以做到3.8%,但是今年同样的的项目到行里不做到5%以上,行里很难批准放钱。

所以我说资产荒到负债荒,去年还是资产荒,资产荒可能是个伪命题,因为资产荒背后的镜像反映的就是加杠杆的过程,这是一个硬币的两面,两个过程相互的自我证实、自我强化,收益率越下,所需杠杆率越高,所需资产就越多,机构越是疯抢。大家回忆一下去年7月份中国金融市场的场景。反转的时候,就演变成负债荒,收益率越上(资产开始冰冻),越是缺钱。直到部分资产冻死,才能真正从“荒”中解脱出来。央行也希望去杠杆的进程加快。

我知道权益市场中有一个很流行的观点,现在债也不好,房子也不让买,这个钱都被逼到到股市里面去了。简单地讲,这样一个观点是头脑当中根本没有建立一个现代金融信用运行的概念。等下付鹏先生会讲,付鹏是最近几年我看到的在中国市场真正能够理解金融信用的少数几个人之一,他对这个事有很深的理解。最近的一篇文章我也看到了,和我讲的基本上是同一个意思,就是信用周期、资产周期是一个自我强化的过程,它一定是对称的,怎样把它买上去?怎样上去的就怎样下来。尘归尘,土归土,但是对很多人而言只愿意相信左侧,不愿意相信右侧,这就需要时间的检验。

简单讲从“资产荒”到“负债荒”意味着什么?意味着你的信用周期和资产周期翻转到一个拐点的时候。

2013年6月份发生了一个钱荒,接下来的下半年非常煎熬,做债的朋友对那半年时间应该都是记忆犹新的。2013年我们是如何把利率上行的趋势压回去的呢?就是2014年1月份我们的宏观政策做了一个重大的转向,启动了2014年到2016年中期差不多两年半时间的超级货币宽松周期,宽松的货币政策促进了金融杠杆的进一步增加,而金融市场加杠杆的过程又派生出更多的流动性,强行推动了中国利率下行两年半的时间,也就是我们常讲的享受到中国史上最长的一轮债券牛市。

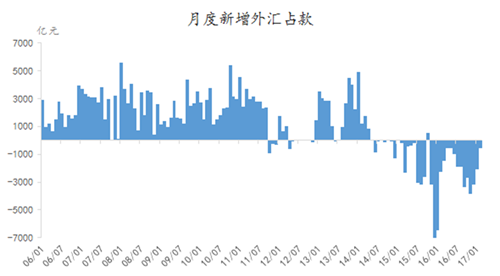

我们之所以在2014年能够选择放水冲沙的方式把经济下行、利率上行的状态压过去,因为存在操作的现实基础。2013-2014年中国的人民币要素和资产的价格还不算太贵,人民币的地基还很牢固,2013年1-5月份中国外汇占款增高达1.8万亿,接下来的几个月中国的官方外汇存底还接近4万亿美金,再看今天人民币的地基已经松松垮垮,汇率大坝出现了越来越多的管涌,还能不能再采用2014年放水冲沙的宽松货币政策未必能导致利率下行。因为强行去杠杆带来的系统性金融风险较大,监管当局未必会冒这个险。

我们再看CPI,有一点应该明白,至少通货膨胀不等于CPI,CPI可以安抚一下老百姓焦虑的心,但是债券交易员判断通胀水平的指标不仅仅是CPI。3月份的CPI多弱啊,只有0.9%,没有什么反应。有人说CPI对货币政策的决策会不会有影响?我可以告诉你,央行可能更相信统计局的数据。

中国经济中最真实的“胀”是什么东西?我个人的经验,任何指标都有它的瑕疵,想明白了,经济当中最真实的“胀”不就是市场中债券人“驿动的心”,如果他们感觉交易很难受很不顺,胸闷气短,那一定是“胀”深入骨髓。债券交易的是什么?交易的就是对通货膨胀的感受。所以往往最简单的恒等式的常识最可靠。名义汇率对经济所要求的均衡的偏离,这个缺口要靠什么补上?这就是通货膨胀。

我也经常听到很多研究者都在争论,人民币汇率要不要贬值?还有多大的贬值压力?这种争论往往都有点“张飞打岳飞”的意思,争个半天,发现大家说的原来不是一个事。在我的理解,人民币现在这个价格(CNY和CNH)是不是站得住,与这个价格是不是偏离均衡,是两个完全不同层次的问题。人民币现在这个价格能不能站得住更多是一个技术性的命题。

一个不完全的市场结构,央行绝对的管控预期的能力,严格的资本项管制,还有一批能够用强制结售汇管制的市场参与者(央企国企),这些决定了这个价格短期内能不能够站得住。但是那个6.9的价格可能是一个偏离均衡很远的价格,而且我们应该知道偏离均衡是可以长时间存在的,向均衡回归也是可以在漫漫时空隧道中穿梭的。这个时间越长,经济所承受的负向作用也越多,意味着你将长时间待在“胀”的桑拿天中,你的交易会很不顺畅。

人民币现在的价格和经济所要求的均衡到底偏离了多远呢?这也是一个争论不休的问题,各种各样的模型。我个人不太用模型,但是我觉得有时候一些常识性的东西在脑中一过心里就一目了然了。2011年到现在中国经济当中最大的变化是什么?你的名义汇率没有大的变化,当年我们对美元的汇率就在6.8-7之间。今天又从终点回到起点,当然中间这个圆弧形的过程我们不去计较,但是再看这六年当中人民币资本品的价格天翻地覆,翻了好几个跟头。如果不是那么严格地感知,资产部门对应的是经济不可贸易的部分,汇率对应的是经济的可贸易部分,现在就应该很清楚了,在这六年当中中国经济到底发生了什么变化?应该是经济系统中发生了严重的资源要素的错配,大量的资源要素被吸收到生产率更低的不可贸易部门去制造泡沫,形成所谓交易性资产;可贸易部门获得资源要素的成本越来越高,可贸易部门、有效率的部门、制造业,受到越来越严重的挤出。从而压制出口利润,侵蚀其科研能力,影响制造业的竞争力。这就像体内长了个肿瘤,在最近5年间这个肿瘤细胞经历了最旺盛的分裂时间,随着肿瘤的快速生长,对你的正常脏器,你的心脏、肝、肾、脾、胃,形成越来越大的压迫,直至其功能衰竭,这就是我们今天面临的问题。

汇率影不影响经济?有些研究者说过汇率其实是外生变量,好像只要有那么个能稳住的名义价格,就可以当它不存在。哈哈,去年下半年到现在全球的总需求是一个偏暖的态势,去看看发达国家PMI,再看一看中国的出口,1-2月份中国的出口增长了4%,同期亚太供应链上的其它经济体,韩国是15.7%,日本是6.5%,东南亚诸国都接近20%。刚才我讲了熔盛重工的例子,去年成本(钢材)价格上涨了那么多,可是定单根本不敢提价,一提价就跑。

如果在汇率的框架下面再去设想一下利率的制约,个人认为未来如果中国还能够再出现新的一轮利率下行的趋势(类似于2014-2016),我所设想的场景可能多半是在房地产泡沫缩水以及确定并深化到一定阶段之后才能看到,否则今天国债十3%-3.5%的区间可能是一个坚硬的底部,很不容易被打穿。除非是去年7月份之前,金融机构预测央行会提供充足的流动性,预测不停地加杠杆套利,可是央行低成本的资金供给终不会永远持续下去。

汇率不能太动的时候利率必然受到美国的更多牵引。我们还得看看美国的情况,美国现在不仅面临加息周期,还面临着缩表,也在做压力测试。美联储现在持有结构,五年期以下的国债占其持有国债头寸的55%,也就是说这些国债陆陆续续到期不进行再投资的话,五年之后美联储缩表1.35万亿美元,从现在的4.5万亿降到那个时候的3.1万亿。还有就是加息,联储代表性的“鸽派”人物拉斐尔前一段时间的表述,今年后面的时间再加两次也是合理的,今年可能加三次基本上是一个共识,确定性的状态。当然当下美国经济的动能也不是很强,你看利率期限结构很平,短端利率上升很稳健,长端有点踟蹰不前,但是正常的套利机制也会被动地推动长期利率慢慢往上走,平坦化-陡峭化-平坦化。到了今年年底再加两次的时候国债十正常情况是应该到3%,如果明年再加三次可能能进入3.5%-4%这个区间,然后对应对中国利率的牵引,中国的国债十要对应到一个什么样的水平?我个人感觉有可能会回到2013年6月份之后下半年中枢的水平,也就是4.5%-5%之间,对应着2013年中国的要素和资产价格,可能是合适的,那个时候不是特别贵,但是当下的资产价格水平会不会有压力?每个人心里面都会犯嘀咕,也都会琢磨。

我个人可以理解这种用非常刚性的行政方式迅速地冰封房地产市场,可能是当下没有办法的办法。因为人民币贬值的预期较强,不把这个市场迅速冻起来怎么办?非常之时行非常之事。

短期内让散户的买卖双方见不着面,今天中国的房子这个资产非常古怪,就像打“跑得快”,输家脸上惩罚性地贴上各种纸条,什么人才有资格买,买了以后几年才能卖,社保要交几年,或者要工作几年,甚至结婚了几年、离婚了多久都要贴上去。增加摩擦让买卖双方见不着面,短期内可以维持一个有价无量的市场,但金融信用环节对于资产流动性耗散的重估回避不了哈,因为房子是金融信用投放最重要的抵押品,我们实际上每天都会要面临资产流动性耗散的评估,比方说去年这房子抵押七折贷款给出去,今年流动性耗散状态我就会考虑进去,抵押可能只能放五折的贷款,这就是金融信用的收缩。金融信用的收缩传递过去就是融资成本和利率中枢的上移,再进一步传递就是资产的评估,迂回了一点而已。我们并不在意房价未来会出现什么样的状态,我们真正关心的是这种冰封的楼市和导致的信用收缩。