【天风研究·固收】 孙彬彬/隋修平/马戎(联系人)/魏予陶(联系人)

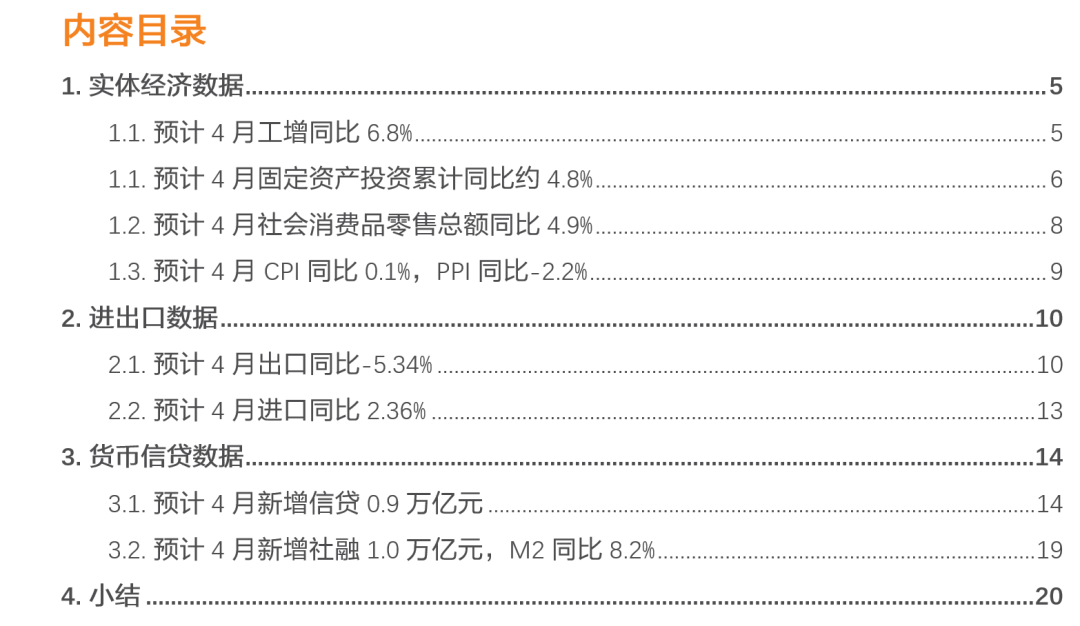

结合PMI和各项高频数据,我们预计4月工增同比6.8%,4月固定资产投资同比4.8%,4月社会消费品零售总额同比4.9%,4月CPI同比0.1%,4月PPI同比-2.2%。

我们预计4月出口金额同比-5.3%,进口金额同比2.4%。

我们预计4月新增信贷0.9万亿,新增社融1.0万亿,M2同比8.2%。

4月数据整体回升,但主要受低基数效应影响,除制造业投资以外其他分项动能并不算强,且制造业投资也主要依赖政策支持。

但4月PSL大额回笼、政府债净融资为负,说明目前政策诉求仍然偏稳健,我们判断财政金融支持力度显著超预期的可能性不大,宏观图景继续支持债券多头思维。

4月PMI季节性回落,结构有所分化,如何评估4月宏观数据?

1.1. 预计4月工增同比6.8%

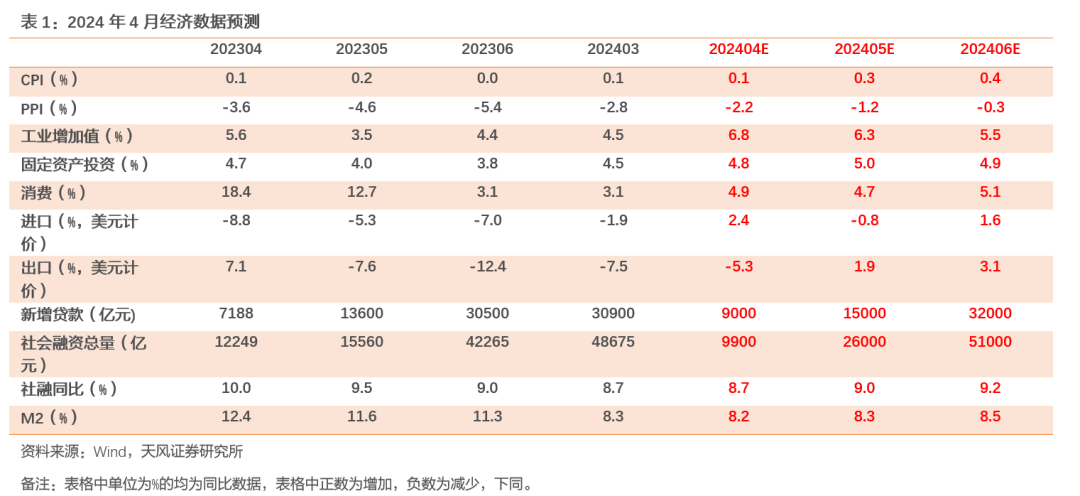

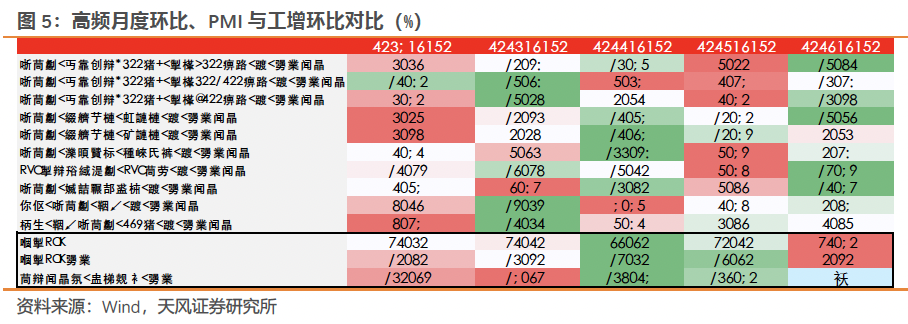

总体来看,4月生产PMI和高频数据背离,观察历史,4月生产PMI对工增的指示意义相对较强。

4月生产PMI反季节性上行,超市场预期。4月生产PMI上行0.7个百分点至52.9%,且绝对水平维持在季节性高位,似乎显示4月工增表现较好。

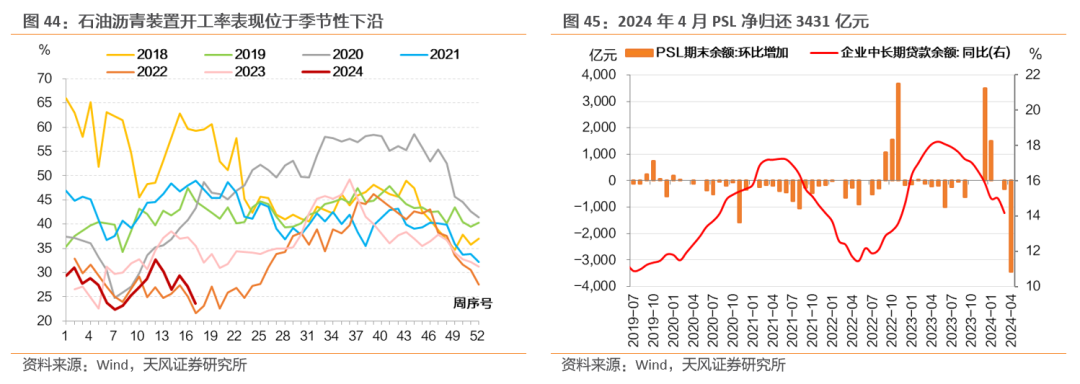

但4月高频数据整体偏弱。从绝对水平来看,石油沥青、PTA、焦化、汽车轮胎、高炉开工率均位于季节性低位,涤纶长丝开工率则位于季节性中枢水平;观察变化,石油沥青开工率下行斜率陡峭,汽车轮胎开工率小幅下行,高炉开工延续回升,PTA和焦化开工率见底后反转,但从月度环比来看依旧为负。

分企业规模来看,不同规模企业的生产PMI均有上行,其中中型企业生产PMI显著回升,一定程度上解释了高频数据与生产PMI的背离。此外,4月大型企业制造业PMI季节性下滑,但中小企业制造业PMI稳中有升,绝对水平处于季节性高位,中小企业经营状况继续好转。

综合来看,过去两年受疫情影响,基数波动较大,我们预计4月工增同比回升至6.8%,5-6月同比读数逐渐回落至6.3%和5.5%。

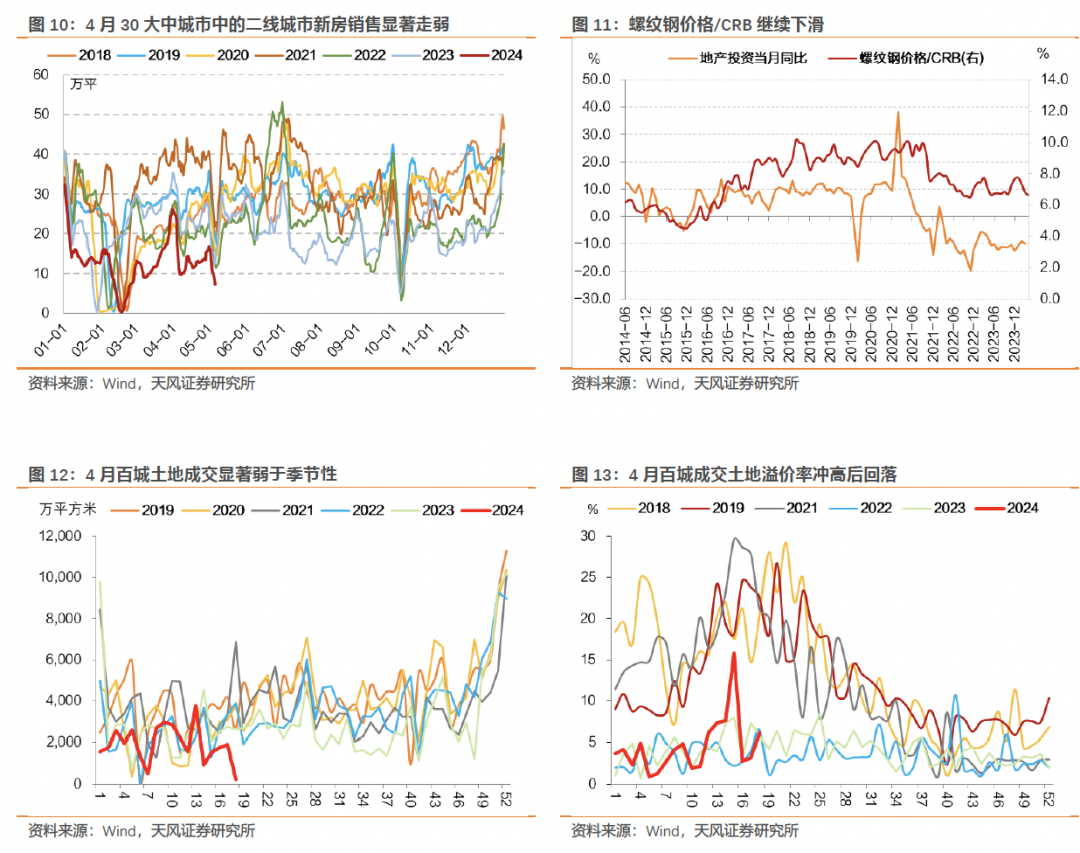

地产基本面维持弱势,但结合基数效应,我们认为4-5月地产投资同比小幅回升。

4月地产销售表现继续分化,投资端企稳仍需时间。一线城市销售表现较好,清明节后延续强势,基本持平于2018和2020年,但低能级城市表现不佳,处于季节性低位。

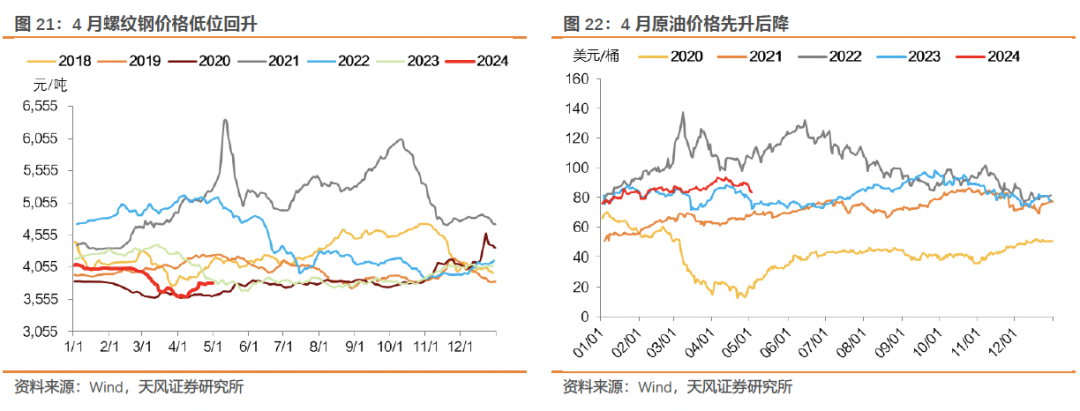

从螺纹钢价格/CRB的表现来看,4月施工和竣工表现可能依旧较差;4月土地溢价率冲高后回落,但土地成交显著下滑,拿地和新开工也继续拖累地产。

展望未来,政治局会议明确去库存,后续一线和核心二线城市限购政策可能进一步放松。但放松限购限贷仅仅是政策起点,关键是提供有力度的财政金融工具,一方面支持保交楼和竣工,另一方面支持存量化解和增量优化,从而推动销售、新开工和居民企业预期回升。

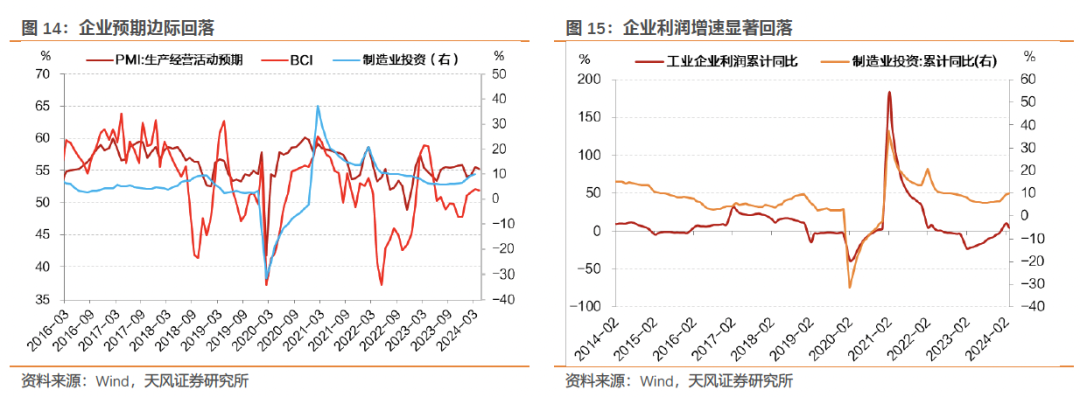

3月工业企业利润增速下滑,4月企业预期回落,但政策端对制造业投资的支持诉求依旧较高,我们预计二季度制造业投资增速高位震荡。

4月PMI新订单指数季节性回落,幅度大于疫情前。4月新订单指数回落1.9个百分点至51.1%,回落幅度略高于2020-2021年、显著高于疫情前,需求有所回落。

3月工业企业利润显著下降,不利于制造业投资。3月工业企业利润累计同比增速4.3%,比2月回落了5.9个百分点,当月同比转为-3.5%。

4月企业预期小幅回落,绝对水平继续弱于季节性。4月PMI生产经营活动预期指数回落0.4个百分点至55.2%;BCI指数回落0.19个百分点至51.9%,企业预期出现反复。

展望未来,制造业投资内生动能偏弱,主要依赖政策支持,4月7日央行创设5000亿元科技创新和技术改造再贷款工具,4月28日四部门联合召开大规模设备更新和消费品以旧换新金融工作推进会,加大金融支持力度。

综上,我们预计4月固定资产投资增速累计同比约为4.8%,5-6月同比读数约5.0%和4.9%。

1.3. 预计4月社会消费品零售总额同比4.9%

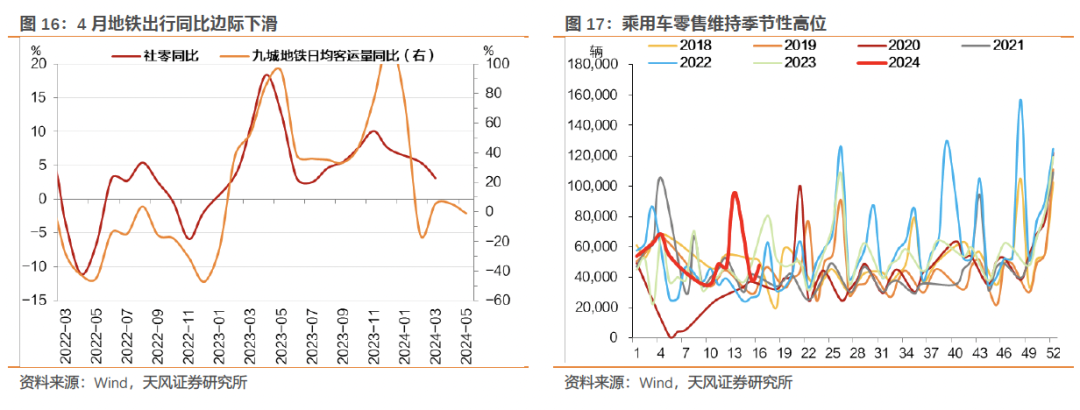

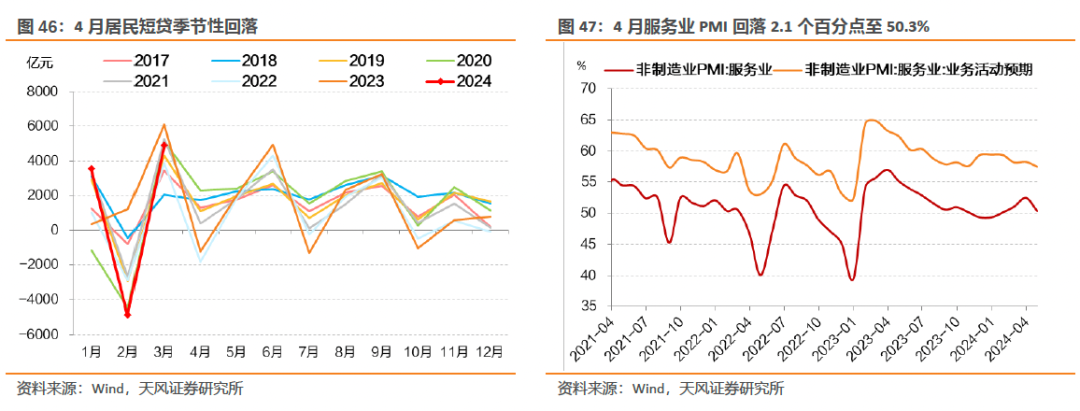

4月服务业PMI连续回升4个月后再度回落,跌至低于去年9月以前的水平,显著低于季节性。4月非制造业商务活动指数较前月下降1.8个百分点至51.2%,其中服务业PMI读数环比上行2.1个百分点至50.3%。

观察高频数据,出行同比和航班执行均有回落,乘用车零售3月末冲高后回落,总体仍高于季节性。

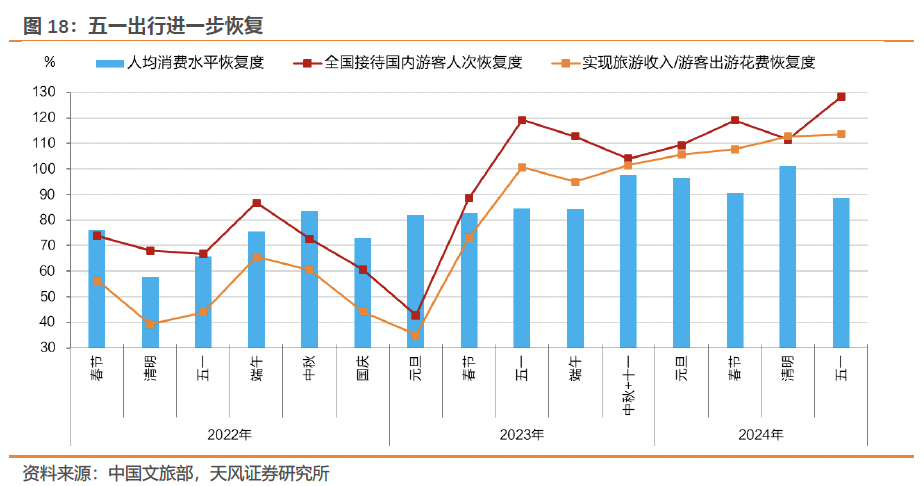

从假期出游数据来看,五一出行恢复度相对清明进一步上升。2024年“五一”假期,全国国内旅游出游合计2.95亿人次,同比增长7.6%,按可比口径较2019年同期增长28.2%。国内游客出游总花费1668.9亿元,同比增长12.7%,按可比口径较2019年同期增长13.5%。

综合来看,我们预计4月社零动能相对偏弱,但去年同期基数较低,因此4月社零同比约4.9%,5-6月社零同比4.7%、5.1%。

1.4. 预计4月CPI同比0.1%,PPI同比-2.2%

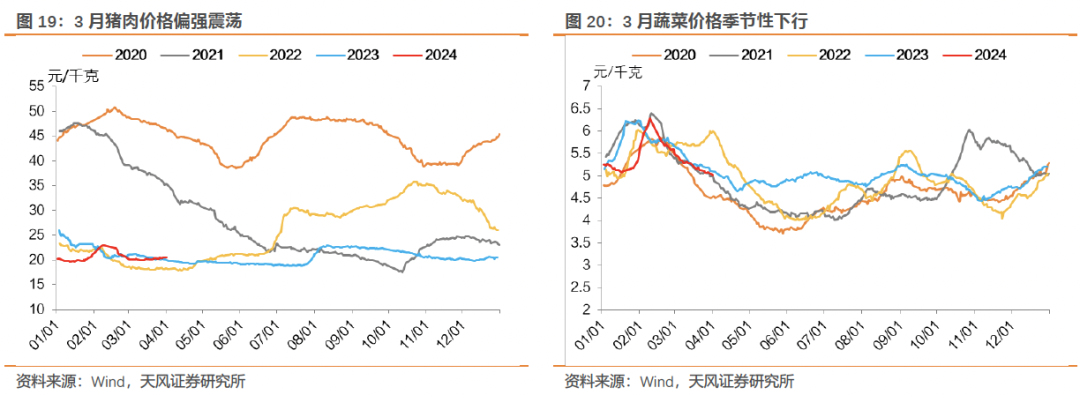

4月猪肉价格先升后降,全月环比略有上升。进入4月,需求季节性走弱,叠加一季度行业整体压栏增重,使得生猪出栏体重同比上升,基本对冲了生猪出栏量的下滑,使得猪肉产量总体基本持平,因此猪肉价格整体维持震荡。

4月果蔬供应充足,蔬菜价格季节性下跌,水果价格先涨后跌,全月来看蔬菜价格跌幅低于去年同期,水果价格环比略低于去年同期。

但居民消费动能可能相对偏弱,核心CPI环比略低于季节性。

综合来看,我们预计4月CPI环比-0.1%,同比0.1%。

展望未来,生猪产能去化仍然较慢,叠加入夏后需求不足,后续猪肉价格大概率震荡。雨季来临可能对果蔬价格有一定扰动。结合基数效应,我们预计5-6月CPI缓慢回升,分别约0.3%和0.4%。

对于PPI而言,4月出厂价格指数上行1.7个百分点至49.1%,主要原材料购进价格指数上行3.5个百分点至54%。我们预计4月PPI环比录得0.1%,同比读数录得-2.2%。

内因方面,4月项目资金到位率边际回升,以及受预期提振因素影响,螺纹钢、水泥、沥青等价格略有好转,但施工端仍然面临诸多制约,螺纹钢整体维持去库、石油沥青开工率也继续回落。此外,市场供应仍保持充裕,加之煤电、化工行业需求短期难有提振,市场煤炭价格低于去年水平。

外因方面,OPEC 延长减产期限、地缘政治冲突继续支撑油价,此外4月国内汽油指导价上调,也对国内PPI有一定支撑。

展望未来,项目需求不足依旧是核心影响因素,后续专项债和特别国债可能加速落地,我们判断二季度内因定价商品有小幅回升;对于外因定价商品,主要关注OPEC 减产执行情况以及后续美国经济和美联储政策走向,综合二季度低基数效应,我们预计5-6月PPI同比读数约-1.2%和-0.3%。

2.1. 预计4月出口同比-5.3%

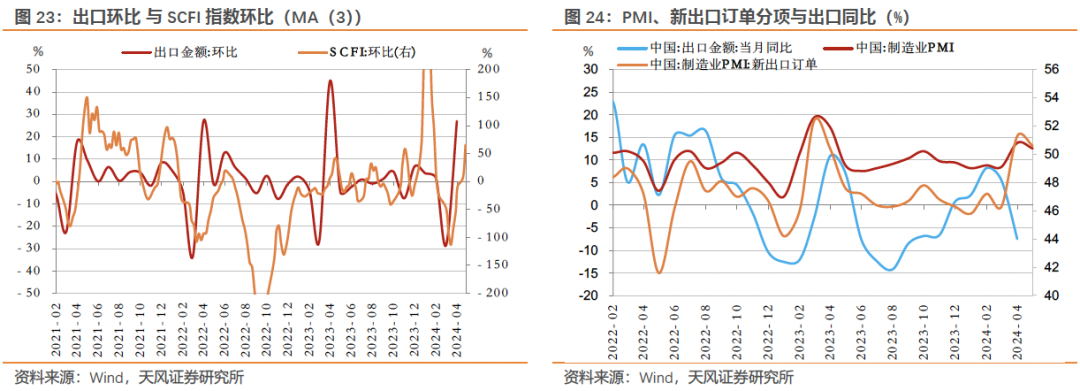

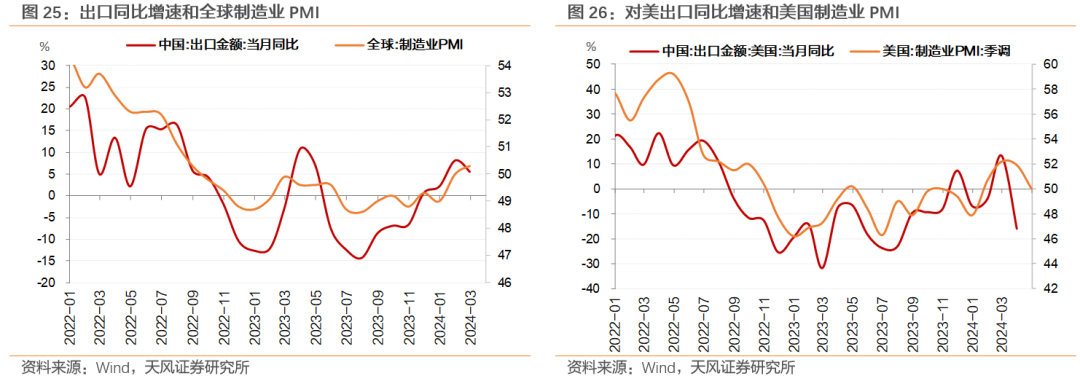

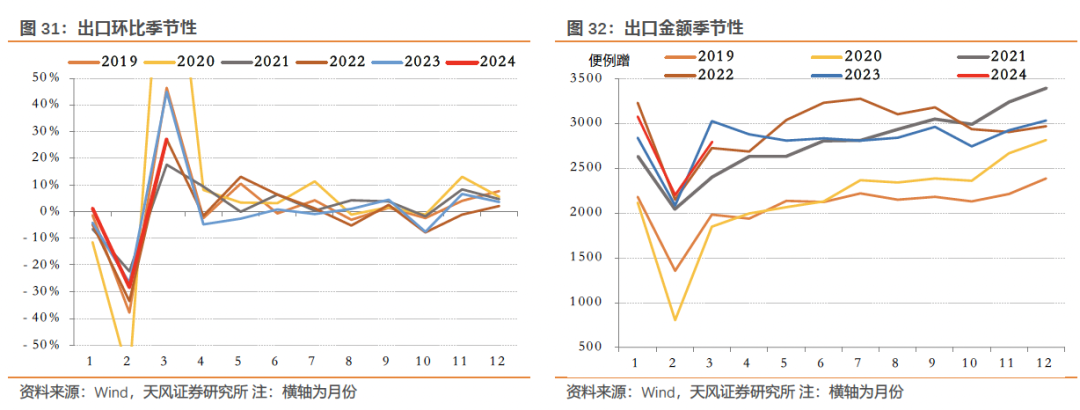

高频和外需指标均表现分化、整体偏弱,4月出口环比可能略低于季节性,但去年同期出口环比位于季节性低点(2019年以来),低基数效应推动4月出口同比增速上行。

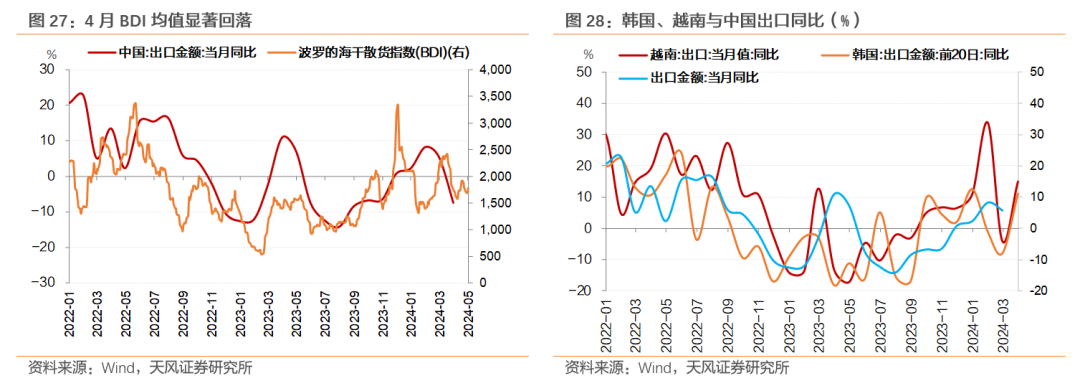

观察数据,4月欧美等发达国家外需均有回落,BDI指数相比3月也下滑明显,4月PMI新出口订单分项下滑,SCFI指数相比3月的环比也小幅为负。但韩国、越南两国4月出口表现均不弱,可能指向劳动密集型产品和汽车出口不弱。

综合来看,我们预计4月出口同比增速-5.3%。向后展望,4月下旬以来BDI、SCFI指数低位回升,但受欧美国家需求回落、中美贸易摩擦可能发酵等因素影响,预计出口动能不会显著强于季节性,结合去年二季度出口低基数,我们预计5月出口同比1.9%,6月出口同比3.1%。

观察出口集装箱运价指数,上海出口集装箱运价指数(SCFI)在3月末触底后持续回升,4月均值相比3月下行0.94%。4月为海运市场的传统淡季,海运价格的持续上行,同红海危机后欧美国家积极补库有关。值得注意的是,4月以来,多家船司宣布提涨运价,涨价将在5月陆续实施。红海危机延续叠加市场担忧运价持续上涨,预计补库将持续推动5、6月运价的上涨。

PMI指标角度,4月制造业PMI、新出口订单分项均较前月小幅下降,指向出口表现环比回落,但新出口订单表现好于季节性且处于扩张区间,对出口仍有一定支撑。4月,PMI较上月回落0.4个百分点至50.4%,其中新出口订单较上月小幅回落0.7个百分点至50.6%。

4月,全球贸易景气度区间震荡,受季节性影响有所回落,但位于历史较高水平。4月,伴随国际船用燃油价格的回落,波罗的海干散货指数较3月有所下行。BDI指数4月均值较3月回落501.57点至1731.33。

外需走势分化,全球贸易需求延续回暖,美欧需求边际回落。4月摩根大通全球制造业PMI录得50.3,自2024年以来持续处于扩张区间;但4月美国、欧元区PMI持续回落,4月美国ISM制造业PMI下行1.1个百分点至49.2%,重新回落至荣枯线以下;欧元区制造业PMI下行0.4个百分点至45.7%。

观测出口导向型国家,越南、韩国保持较高同比增速,指向外需改善、全球贸易景气度上升。4月韩国前20日出口同比增速上行0.1个百分点至11.1%,越南出口同比增速为12.35%。

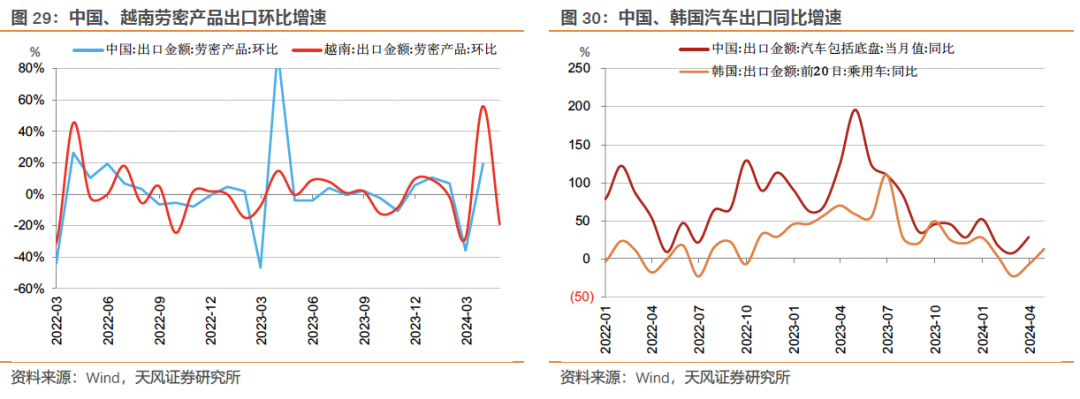

进一步观察商品结构,预计劳密产品出口回落,汽车出口表现改善。越南的劳密产品在4月从高点回落,但韩国的汽车出口有所改善,分别对我国箱包、纺服、塑料等劳密产品和汽车出口具有一定指示意义。

最后考虑基数效应,2023年4月出口环比增速-4.8%,位于2019年以来季节性最低水平,低基数效应对本月出口同比增速有一定支撑。

2.2. 预计4月进口同比2.4%

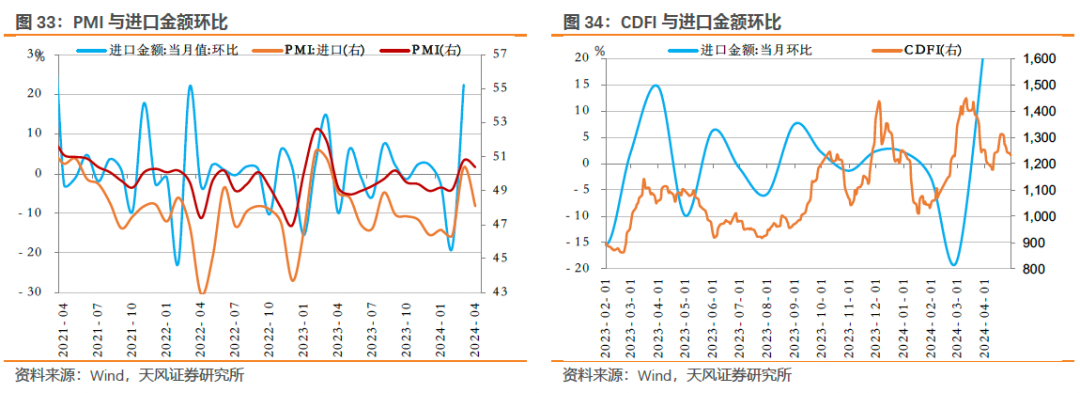

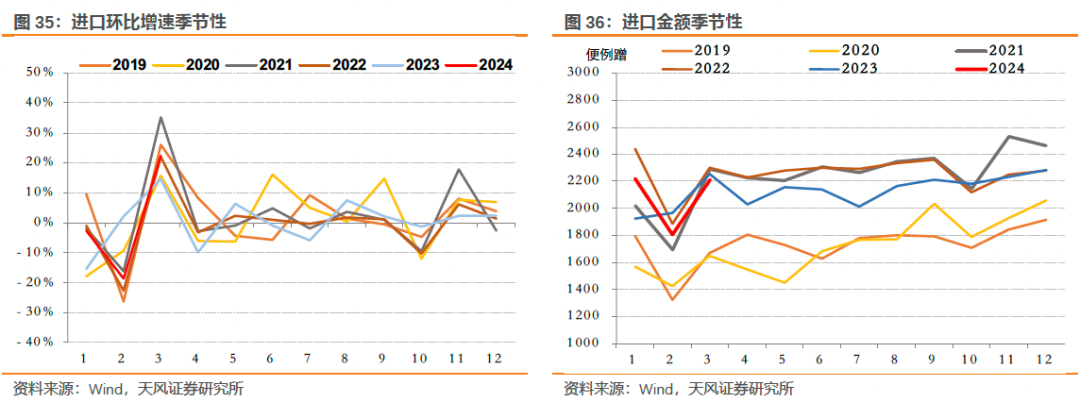

综合来看,4月我国进口环比转弱,主要受内需偏弱影响。受低基数效应影响,我们预计4月进口亦有回升,同比增速2.4%,5月进口同比-0.8%,6月进口同比1.6%。

观察国内高频指标,从PMI指标来看,PMI和进口分项指标均有回落,进口分项回落更大。4月制造业PMI进口分项大幅下行2.3个百分点至48.1%,重新回落至收缩区间。

从进口干散货运价指标来看,CDFI指数本月先回落、后回升、再回落,月度均值较3月有小幅下行,同步指向进口数据边际承压。

最后考虑基数效应,2023年4月进口环比增速-10%,位于季节性低点(2019年以来)。预计基数效应对4月进口有一定支撑。

展望后续,短期内低温天气因素对国内经济活动的制约逐步减弱,经济内生动能有望延续修复。中期看仍需进一步观察设备更新、扩大消费等结构性政策是否能推动内需修复,以对进口形成进一步支撑。

3.1. 预计4月新增信贷0.9万亿元

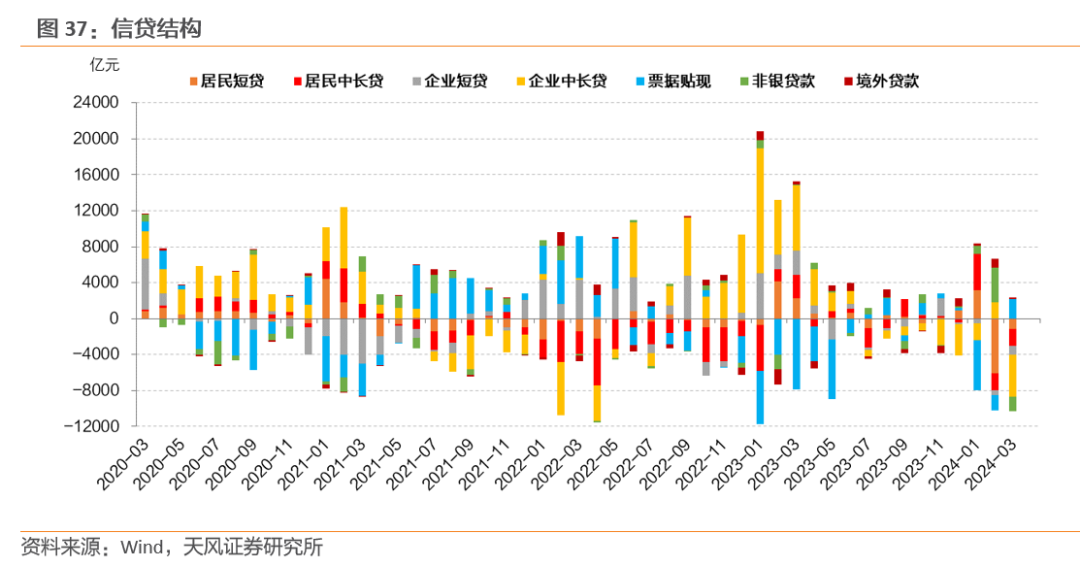

回顾2024年3月金融数据关注有三:

第一,社融方面,表外票据、企业债券、信托贷款构成主要支撑项,人民币贷款、政府债券、委托贷款、股票融资构成主要拖累项。

第二,贷款方面,仅票据融资同比多增,企业贷款、居民贷款、非银贷款构成主要拖累项。尤其是,企业中长贷也出现大幅同比少增,说明在盘活存量、提高资金效率的背景下,实体融资需求也略有不足。

第三,M1继续回落,库存周期仍在主动去库阶段。

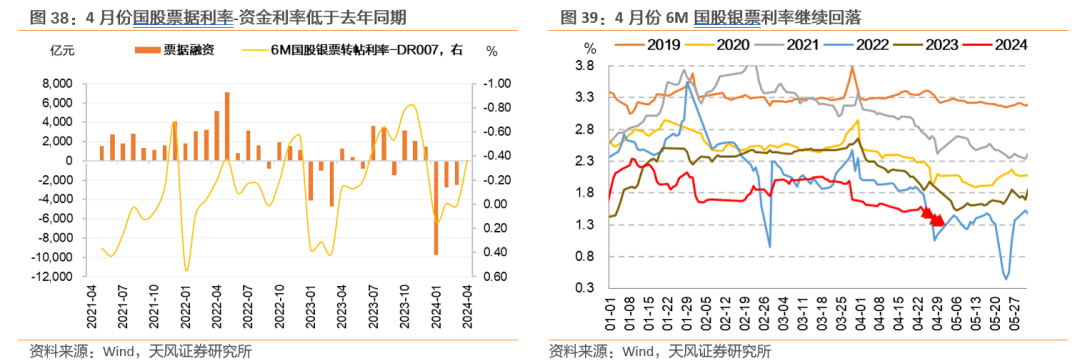

进入4月后,票据利率继续回落,显示出4月信贷大概率会季节性走弱,不过月末下行幅度弱于季节性,说明票据冲量或有减少。

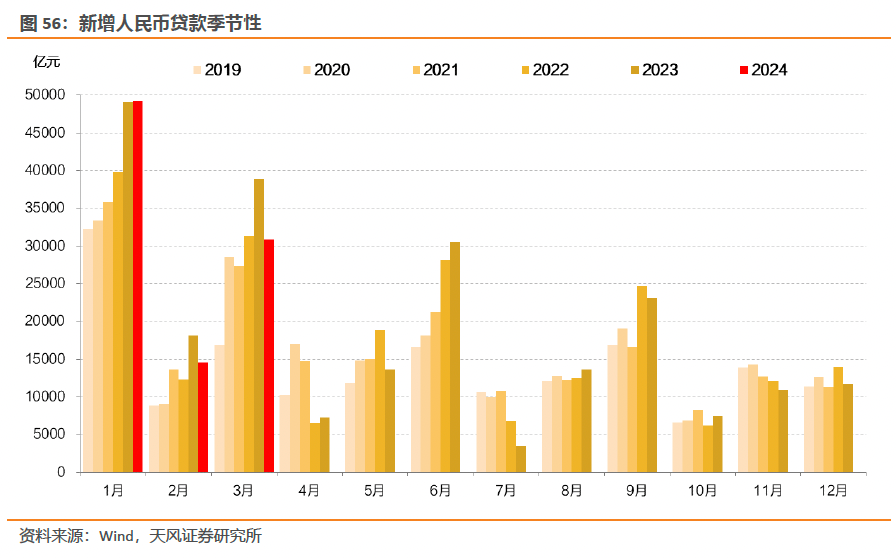

总体来看,我们预计,4月新增信贷0.9万亿元,同比多增约1800亿元;2024年5月、6月新增信贷1.5万亿元和3.2万亿元。

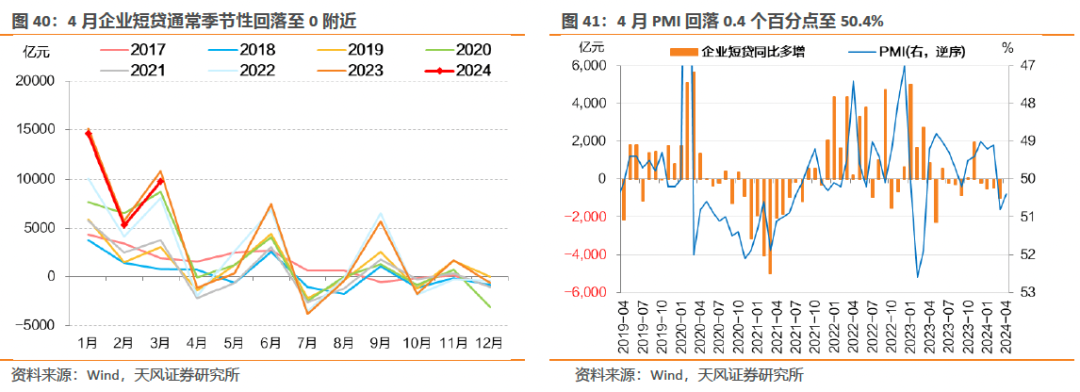

具体来看各个分项表现,我们预计,4月企业短贷环比季节性回落、同比持平。

今年一季度企业短贷不弱,参考去年同期,2023年4月企业短贷在一季度开门红后有所回落。与此同时,4月PMI 50.4%,相比前月略有回落,历史上PMI与企业短贷同比通常是负相关。总体上企业短贷可能同比持平。

我们预计,4月企业中长贷环比回落、同比持平。

受一季度季末冲量等因素影响,4月企业中长贷通常环比回落。

而新旧动能转换背景下,结合政策表态与高频数据,4月企业中长贷可能同比持平。

政策继续强调新旧动能转换、优化资源配置。对于旧动能,要通过信贷均衡投放、维持偏高的实际利率推动旧动能控产能去库存。对于新动能,政策通过金融机构座谈、创设新工具等方式予以支持。

4月3日,央行一季度例会强调“引导信贷合理增长、均衡投放”、“在经济回升过程中,也要关注长期收益率的变化”、“提高资金使用效率”、“引导金融机构增加有市场需求的制造业中长期贷款”。

4月7日,央行设立科技创新和技术改造再贷款额度5000亿元,助力做好金融“五篇大文章”,落实国务院常务会议关于推动新一轮大规模设备更新和消费品以旧换新的决策部署。

4月18日,国新办发布会央行领导回应实际利率问题时指出:“对于目前有一些需要从紧配置金融资源的领域,实际利率稍微高一些的,一定程度上也有利于推动企业控产能、去库存。这也是中央金融工作会议‘总量上保持合理充裕、结构上有增有减’要求的体现。”

4月28日,大规模设备更新和消费品以旧换新金融工作推进会强调,“推动大规模设备更新和消费品以旧换新,既利当前又利长远,既稳增长又促转型,既利企业又惠民生。要坚持市场为主、政府引导,坚持鼓励先进、淘汰落后,坚持标准引领、有序提升。”

4月30日,政治局会议强调要“落实好大规模设备更新和消费品以旧换新行动方案”、“因地制宜发展新质生产力”、“统筹研究消化存量房产和优化增量住房的政策措施”。

5月6日,央行公布4月PSL净归还3432亿元。

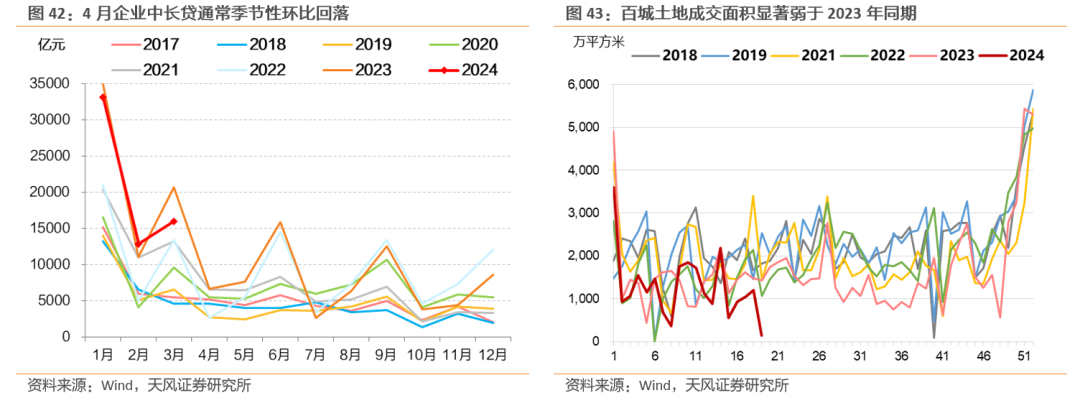

4月高频数据主要反映新旧动能转换过程中旧动能环节的调整。在3月阶段走强后再度走弱,土地成交和石油沥青装置开工率弱于季节性。其中,4月土地成交面积周度均值为931万平方米,处于历史同期低位,而2022年、2023年同期分别为1595万平方米、1417万平方米。4月石油沥青装置开工率在30%以下继续回落,走势与2022年同期接近,显著弱于2023年同期。

考虑到新动能金融支持对企业中长贷的带动作用,我们判断,4月企业中长贷可能环比回落、同比持平。

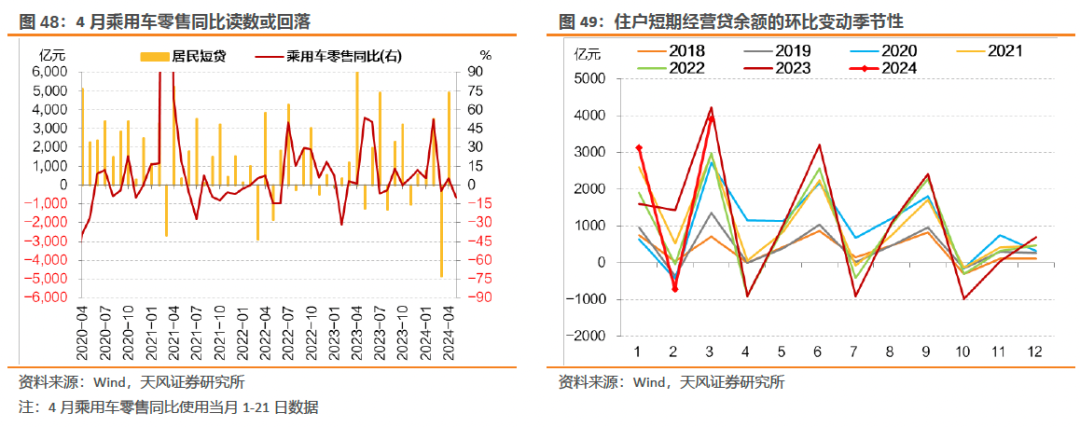

我们预计,4月居民短贷环比下降、同比略下降。

4月居民短贷的积极因素在于,4月服务业PMI回落2.1个百分点至50.3%,仍在荣枯线以上。

拖累因素在于居民消费能力和意愿不强,4月汽车市场恢复缓慢,4月1日-4月21日厂家乘用车零售同比下行至-10%附近,根据乘联会分析,厂商价格及优惠政策频繁推出,但实际效果较为有限,月底北京车展临近、消费者关注度和车市表现或有提高,乘联会预测4月狭义乘用车零售同比-1.5%。

综合来看,我们预期4月居民短贷环比下降,同比略下降。

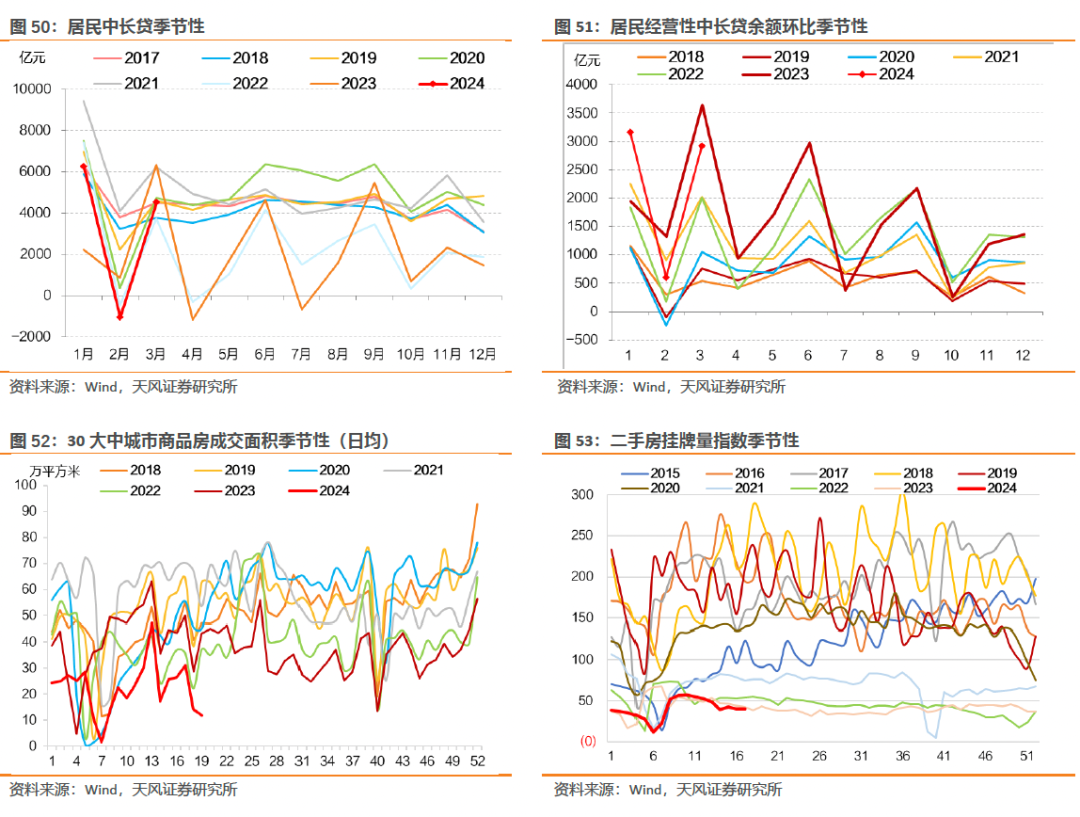

我们预计,4月居民中长贷环比回落,同比少增。

环比来看,居民中长贷季节性主要来自经营性贷款,3月新增居民中长贷4516亿元中,新增经营性中长贷达到2928亿元,冲量现象明显,4月大概率季节性回落。

同比来看,观察一手商品房销售高频和二手房挂牌数据,4月一手房销售弱于2023年同期,二手房挂牌量与去年同期持平,总体来看居民中长贷可能同比少增。

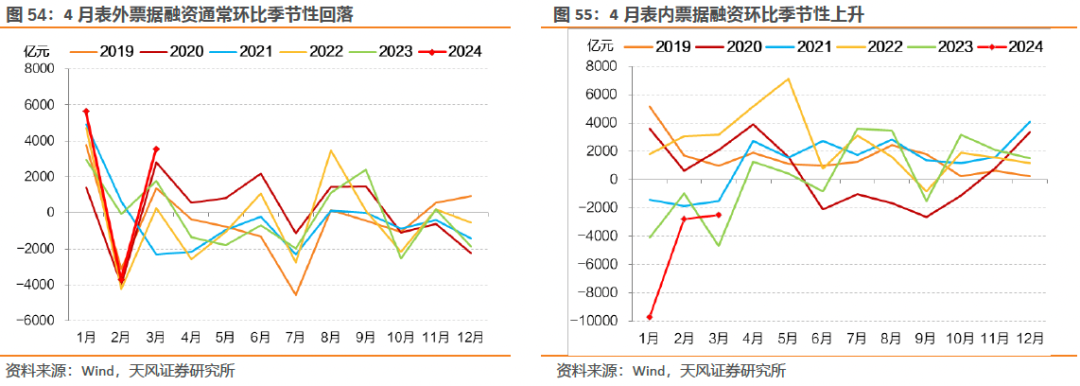

票据融资方面,预计4月表内票据环比同比均上升;表外票据环比回落,同比上升。

4月票据利率延续回落趋势,总体低于2023年同期,表内票据环比、同比可能均上升。

表内票据回升叠加PMI等指标表现相对好于2023年同期,表外票据可能环比回落、同比上升。

综合来看,我们预计,4月新增贷款规模为0.9万亿元,同比多增约1800亿元。

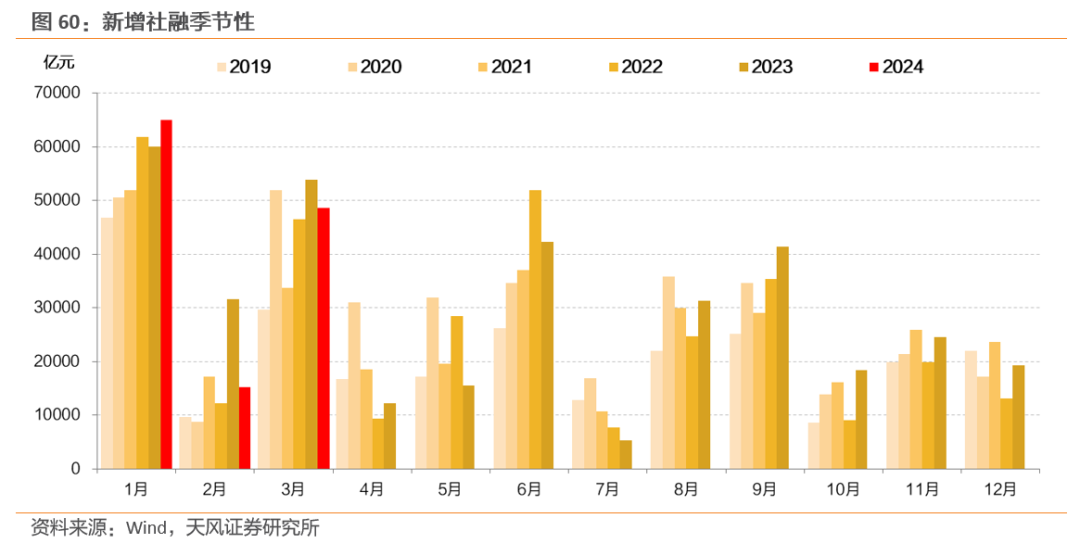

3.2. 预计4月新增社融1.0万亿元,M2同比8.2%

结合Wind数据统计,我们预计:

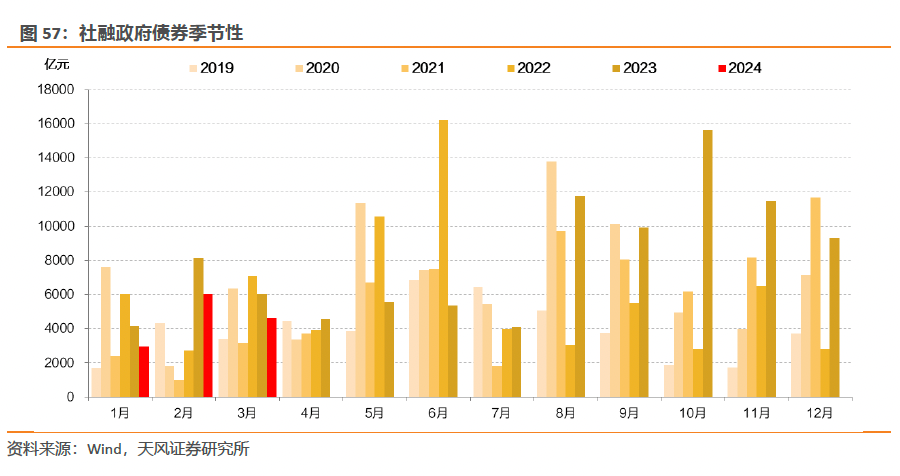

(1)4月政府债券净融资约-600亿元;

(2)4月企业债券净融资约为3000亿元;

(3)4月信贷资产支持证券净融资规模约为-600亿元。

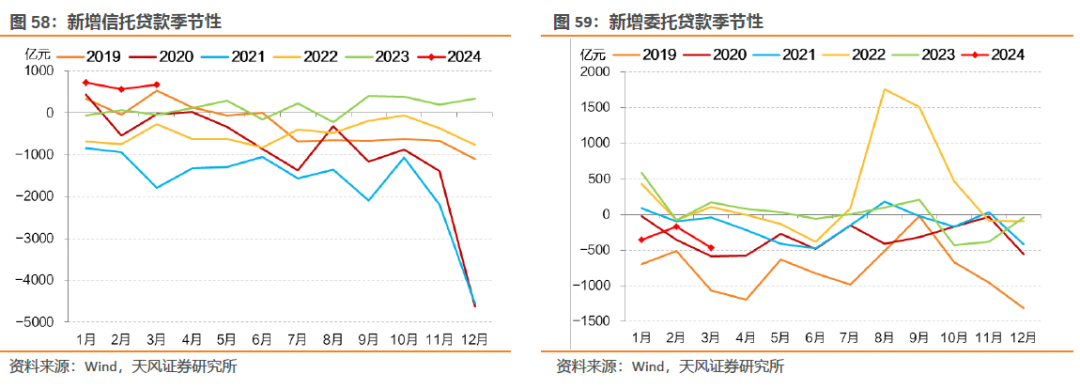

非标融资方面,受经济表现反复、潜在风险事件等因素影响,预计非标压降力度继续维持较低水平。同时保交楼等地产行业金融支持对信托贷款或有带动作用,我们预计3月信托贷款新增600亿元、委托贷款压降200亿元。

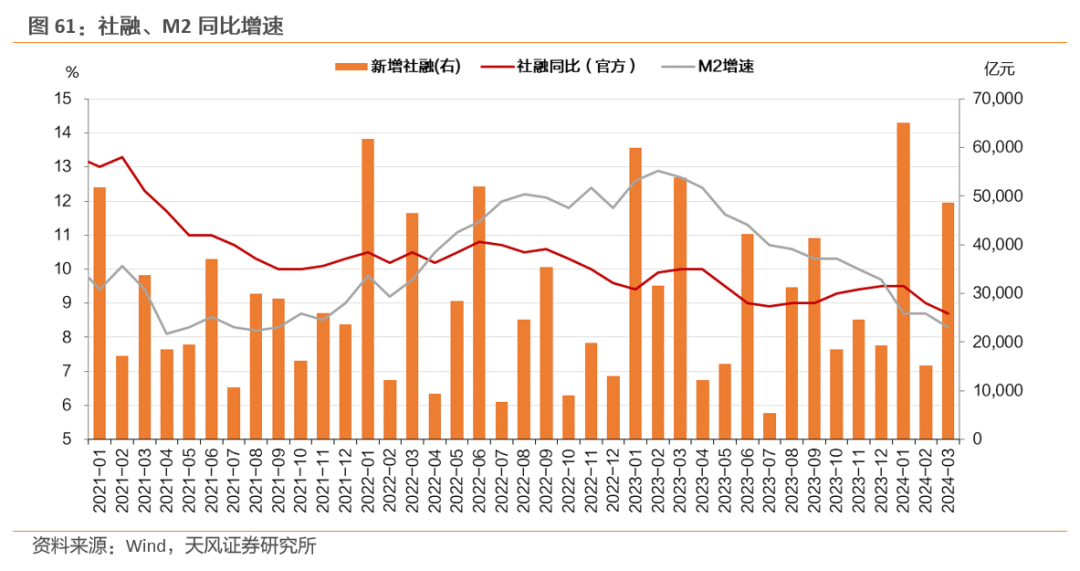

综合来看,我们预计2024年4月新增社融约为1万亿元,社融余额同比增速维持8.7%;2024年5月、6月新增社融分别约为2.6万亿、5.1万亿元,社融余额同比9.0%、9.2%。

M2增速方面,我们判断,4月M2增速可能回升有限,我们预期4月M2同比下行0.1个百分点至8.2%;2024年5月、6月M2同比约8.3%、8.5%。

结合PMI和各项高频数据,我们预计4月工增同比6.8%,4月固定资产投资同比4.8%,4月社会消费品零售总额同比4.9%,4月CPI同比0.1%,4月PPI同比-2.2%。

我们预计4月出口金额同比-5.3%,进口金额同比2.4%。

我们预计4月新增信贷0.9万亿,新增社融1.0万亿,M2同比8.2%。

4月数据整体回升,但主要受低基数效应影响,除制造业投资以外其他分项动能并不算强,且制造业投资也主要依赖政策支持。

但4月PSL大额回笼、政府债净融资为负,说明目前政策诉求仍然偏稳健,我们判断财政金融支持力度显著超预期的可能性不大,宏观图景继续支持债券多头思维。

- END -

证券研究报告:《PMI结构分化,4月数据怎么看?》

对外发布时间:2024年5月6日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

隋修平 SAC 执业证书编号:S1110523110001