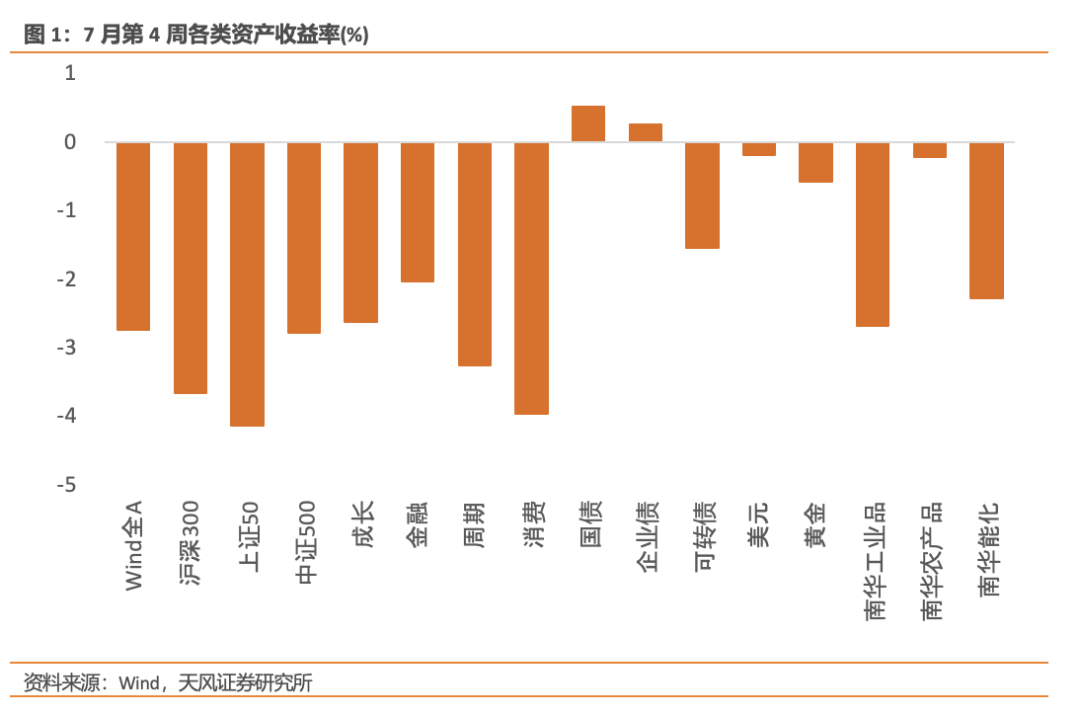

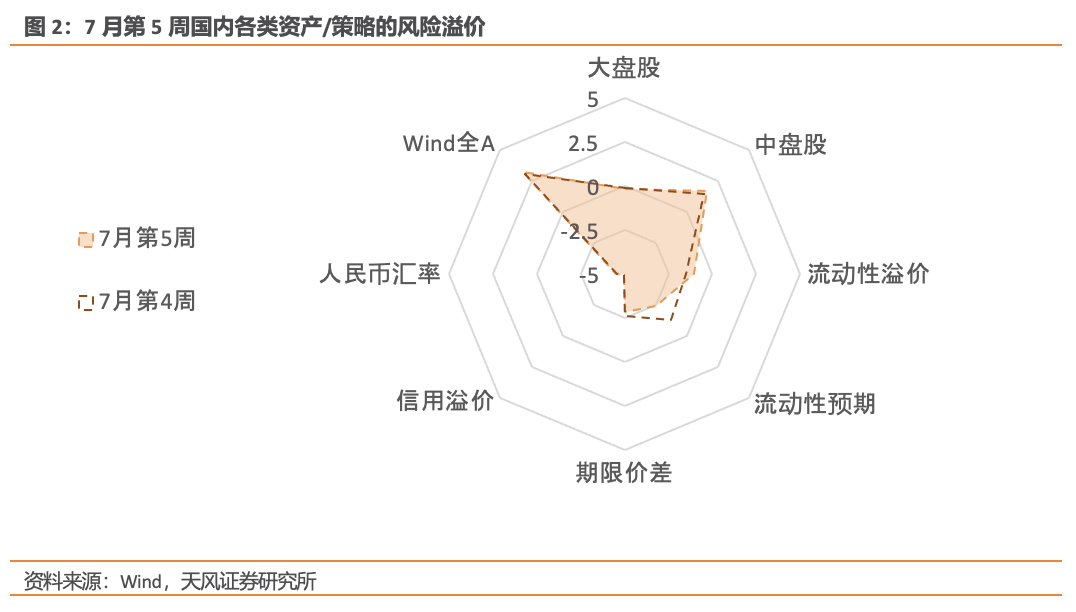

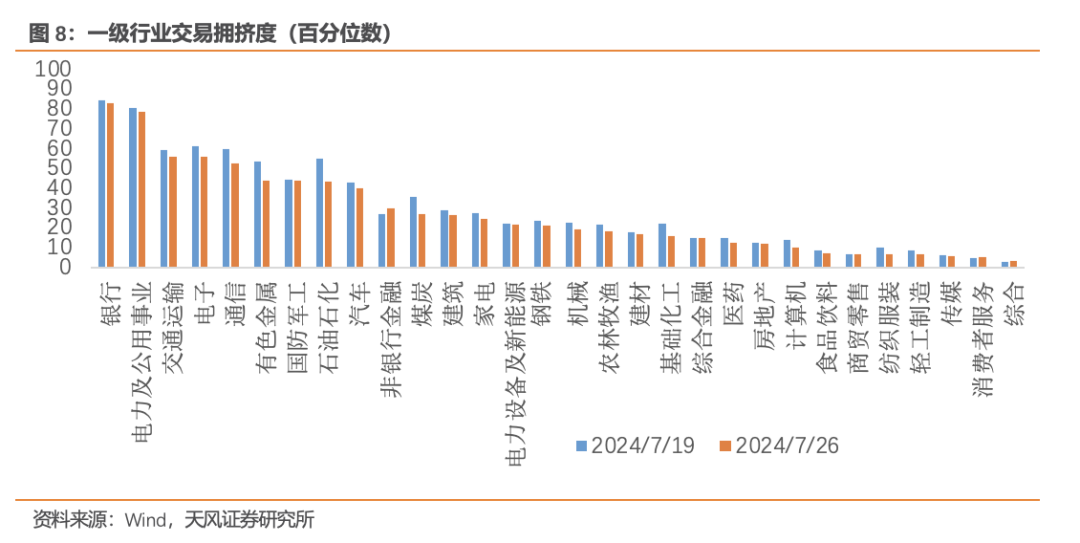

7月第4周(7月22日-7月26日),美股三大指数涨跌互现,Wind全A窄幅震荡,日均成交下降至6320亿元。30个一级行业中,国防军工、综合涨幅领跑,食品饮料、有色金属表现靠后。信用债指数上涨0.27%,国债指数上涨0.52%。

上期报告:风险定价 | 红利拥挤度降至中性以下 - 7月W4(天风宏观林彦)

债券

商品

能源品:7月第4周,布油下跌至79.85美元/桶。美国石油总储备继续上升,战略储备维持稳定,随着美国进入出行旺季,垒库的结果体现出需求增强并不明显,在供给端没有新增冲击的情况下,油价上升缺乏动能。

基本金属:7月第4周,有色价格普遍下跌。铜下跌3.63%,沪铝下跌1.81%,沪镍下跌3.11%。

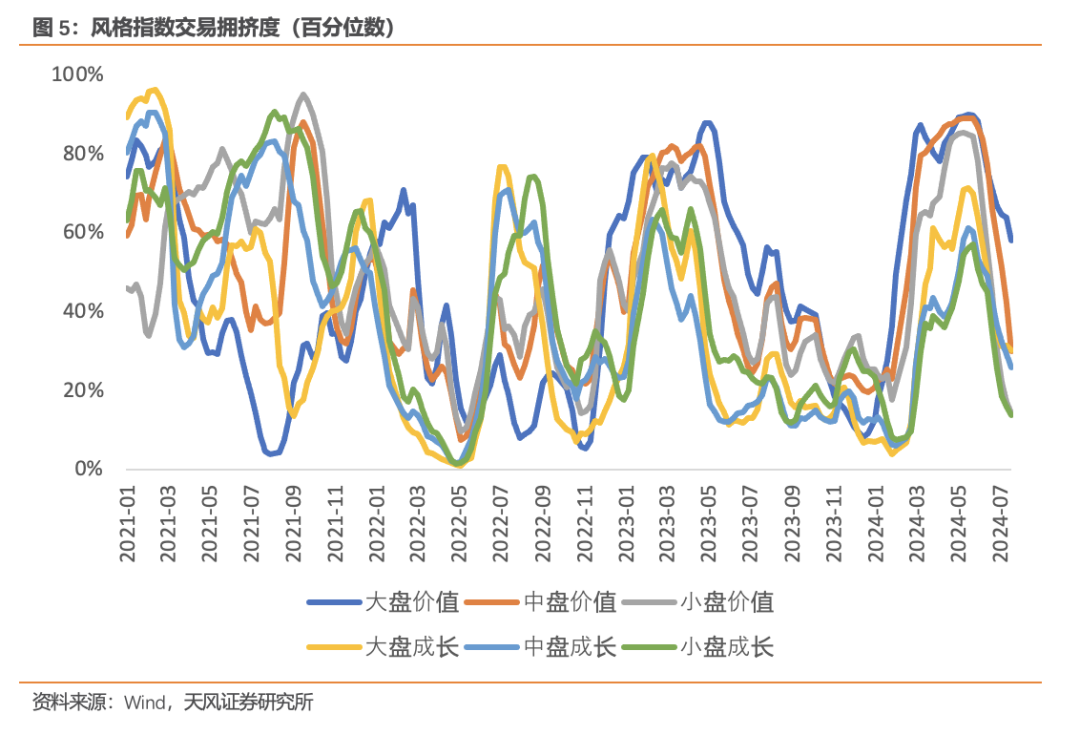

贵金属:伦敦金现货价格下跌0.57%。7月第4周,现货黄金ETF的仓位小幅上升,机构投资人的仓位仍低。我们判断,黄金中期配置价值依旧非常有吸引力,扳机点在于海外风险偏好的变化驱动的资产配置转变,黄金从目前低配转为标配。

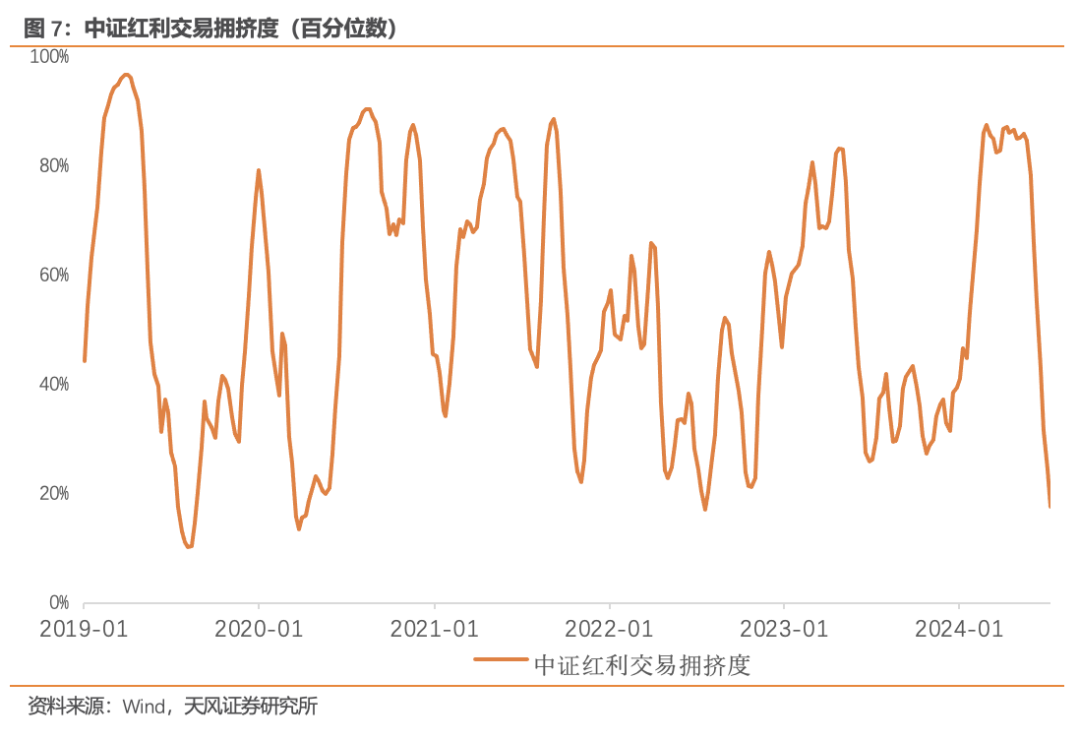

黄金的短期交易拥挤度上升至82%历史分位,目前交易吸引力偏低。在交易盘进场之前,市场或有交易盘定价,COMEX黄金的非商业(投机交易盘)多头持仓拥挤度下降至89%,短期内看多的黄金交易机会仍较难把握。

动量较强的纳斯达克回调,导致全球相对低息的货币存在美股仓位获利回流的动机,日元、人民币和新加坡币都有所升值,离岸人民币汇率下跌至7.25。中美实际利差的历史分位数仍低于中性,从赔率上看,人民币目前吸引力不强。

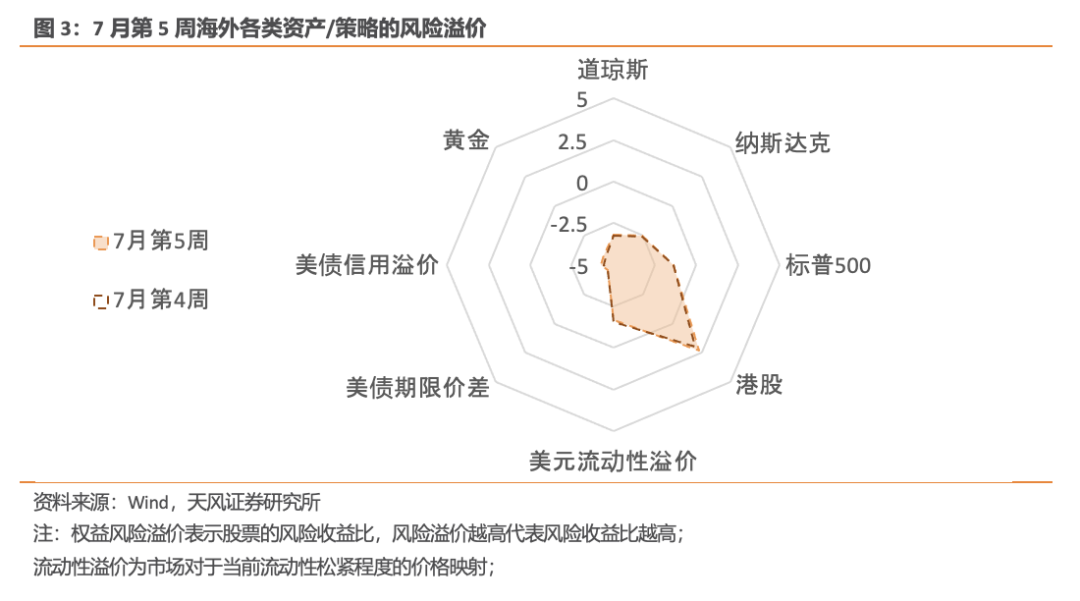

7月第4周,CME美联储观察显示市场笃定9月将至少降息一次(25bps),全年降息次数预期超过2.7次。7月第4周,10Y美债名义利率下跌至4.2%,10Y美债实际利率保持在1.9%,10年期盈亏平衡通胀预期维持在2.3%。美国10年-2年期限利差倒挂幅度下跌至16bps。

7月第4周,美股三大指数涨跌互现。标普500下跌0.83%、纳斯达克下跌2.08%,道琼斯上涨0.75%。标普500、道琼斯和纳斯达克的风险溢价保持稳定,分别位于36%、18%和25%分位。

越来越多的指标显示美股正处于泡沫化正反馈的加速期时(详见《美股的焦点》,2024年7月18日),美股的脆弱性不低。美国投机级信用溢价处在3.8%的低位,投资级信用溢价则处在11%分位,美国信用环境宽松。

风险提示