【天风研究·固收】 孙彬彬/孟万林

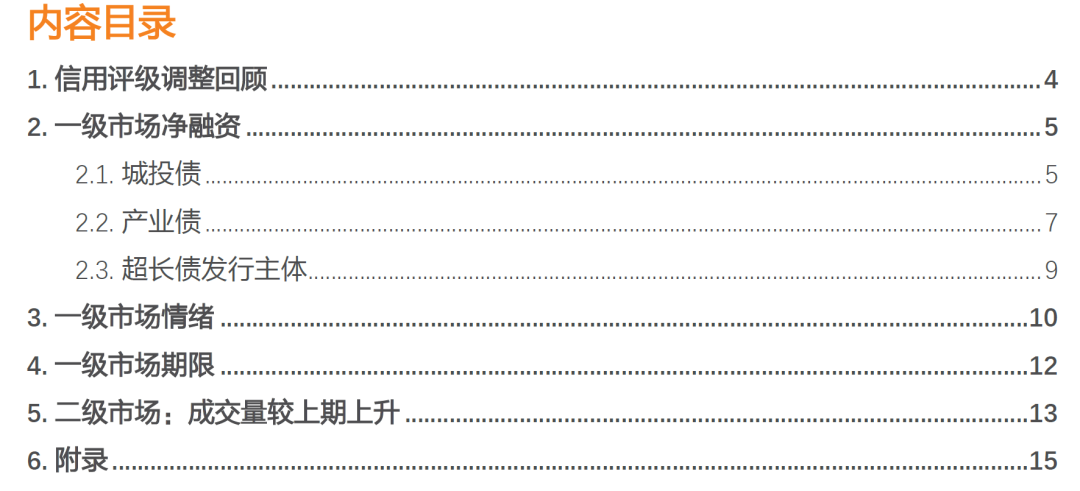

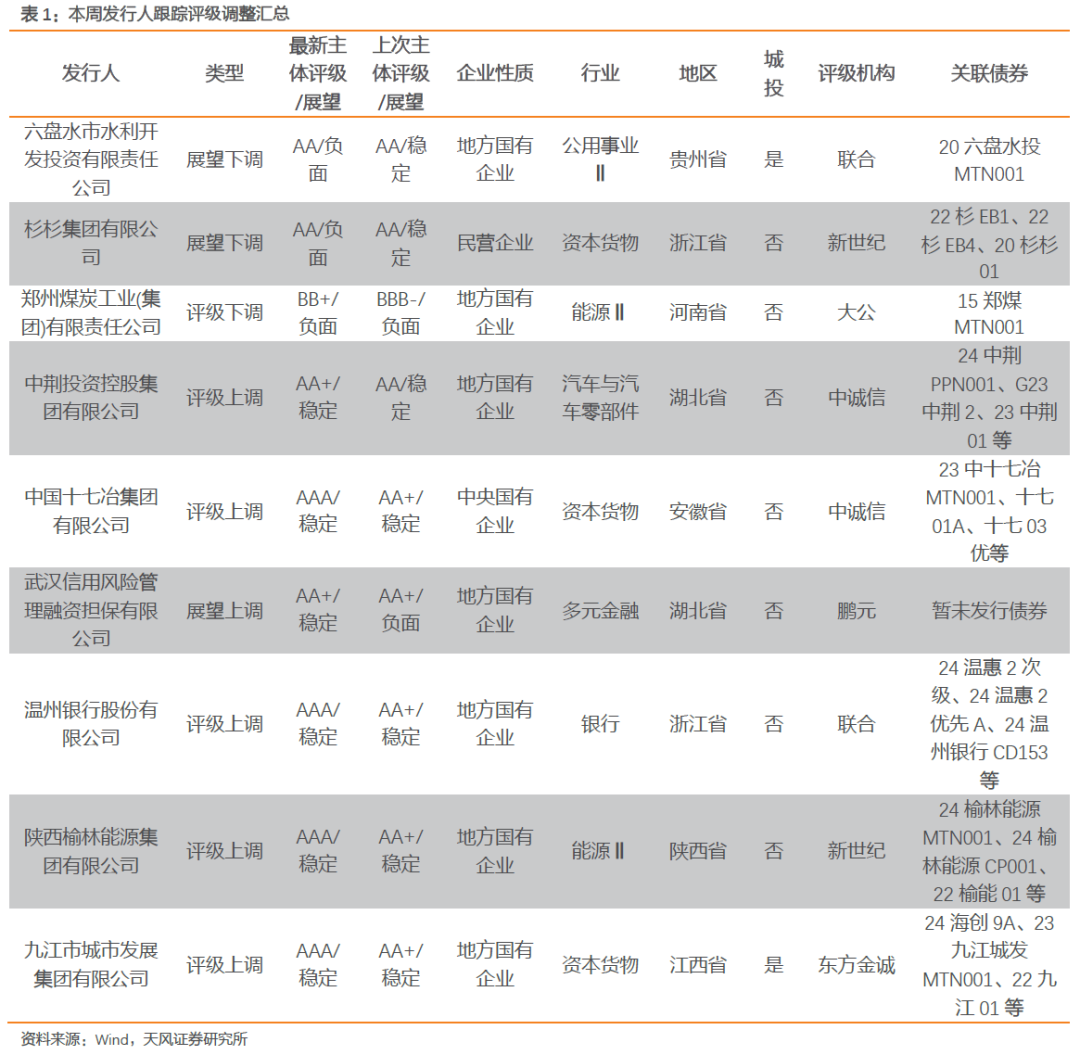

本周(7.22-7.26)共有9家发行人及其债券发生跟踪评级调整。其中无主体评级调整超过一级。

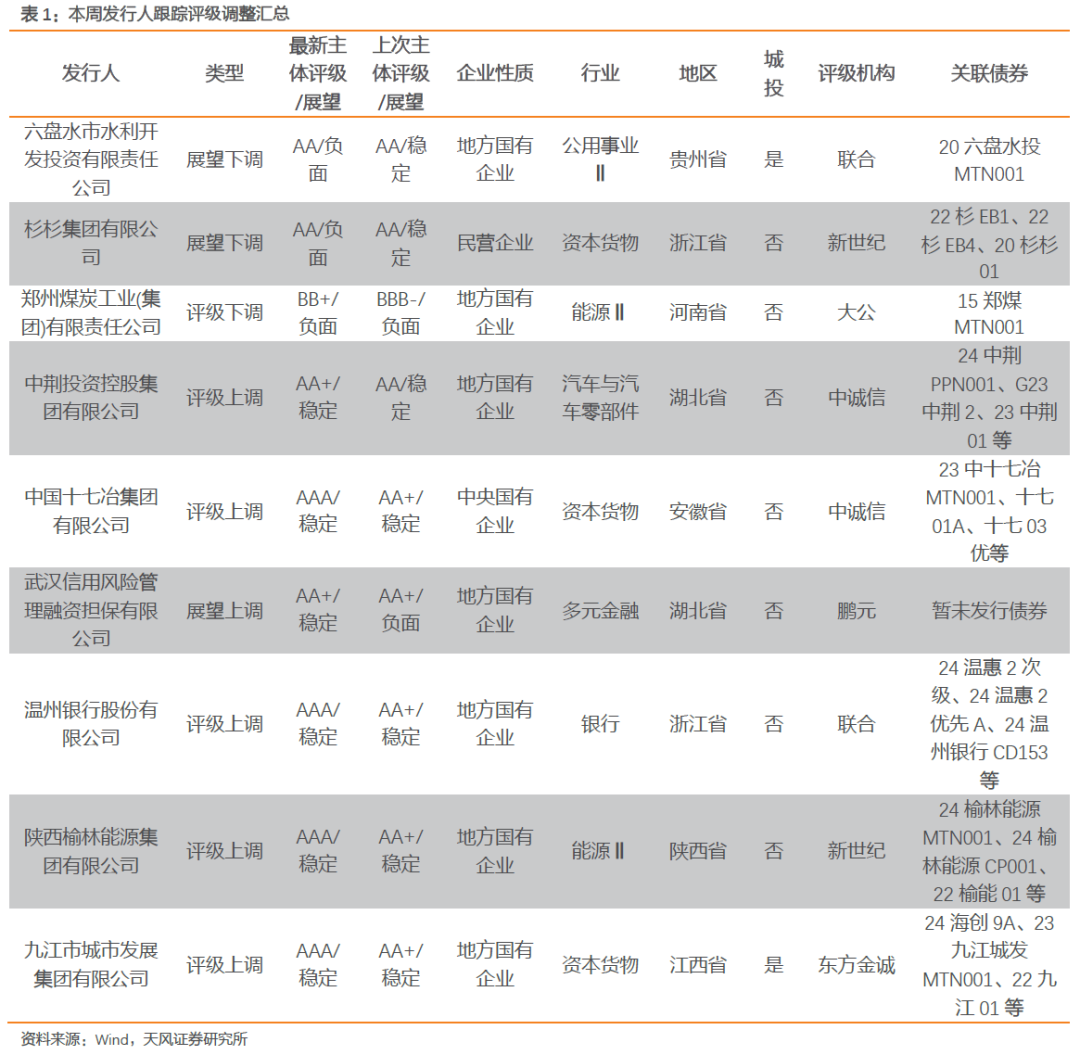

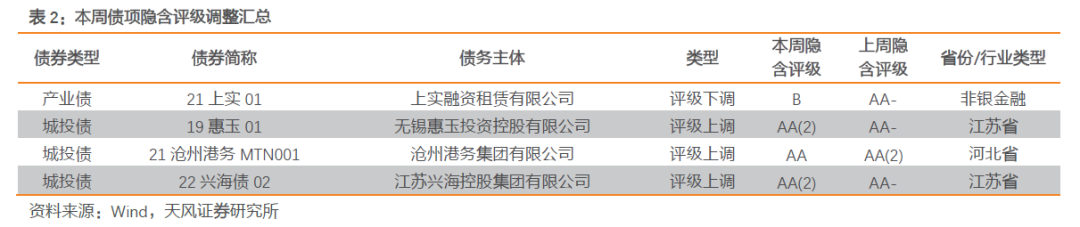

本周(7.22-7.26)共1只债产业债、3只城投债隐含评级发生变动,涉及主体共4家,分别为上实融资租赁有限公司、无锡惠玉投资控股有限公司、沧州港务集团有限公司和江苏兴海控股集团有限公司。

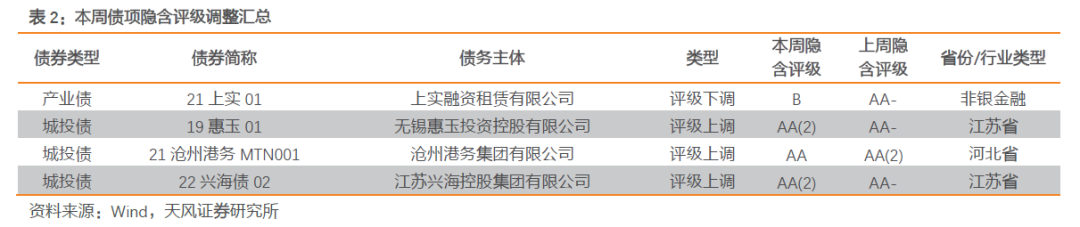

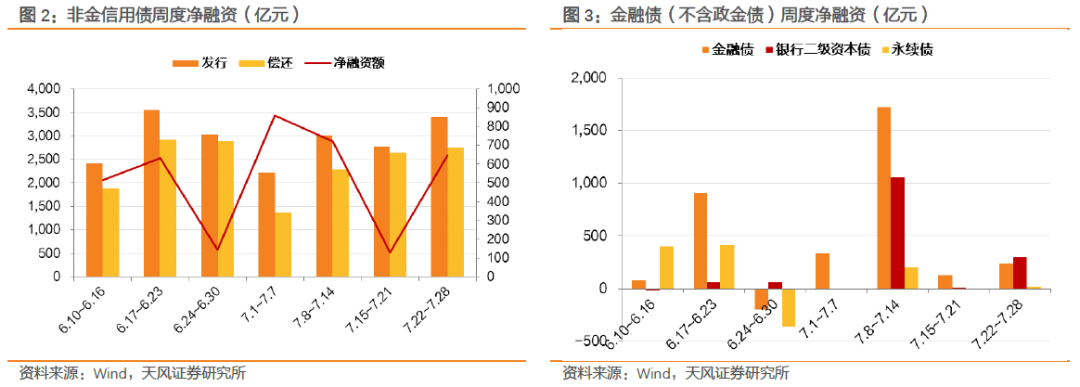

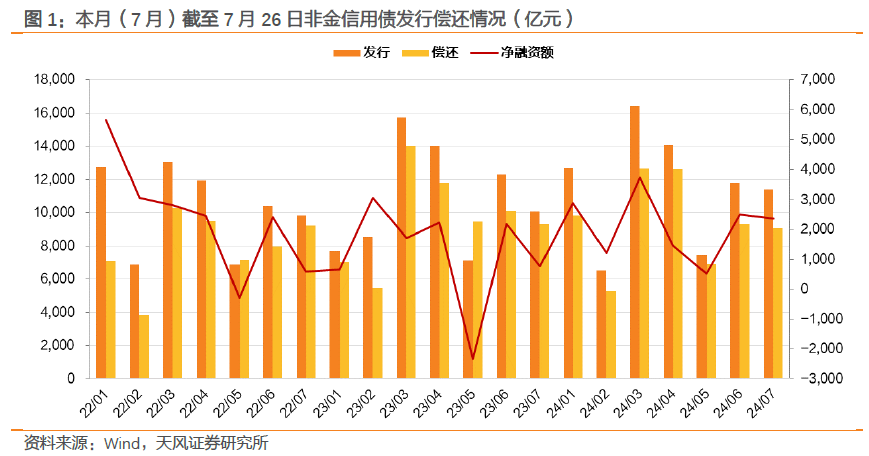

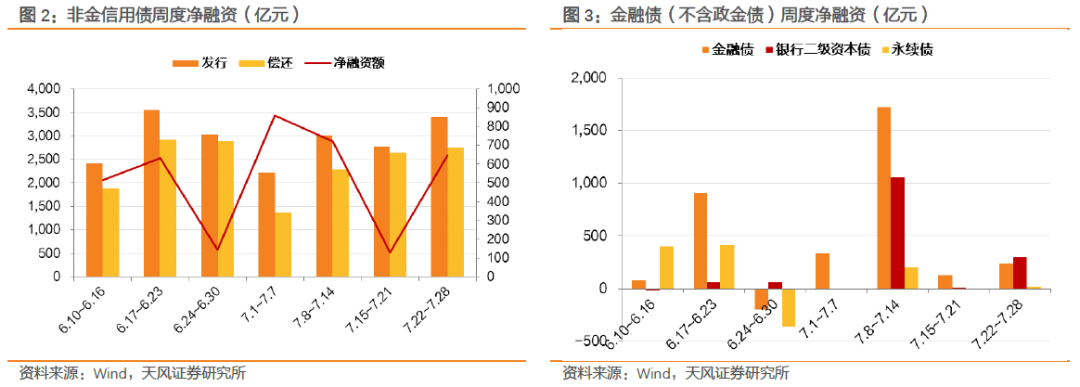

本月(7月)截至7月26日非金信用债净融资为2356亿元,城投债净融资为389.8亿元,产业债净融资为1966.2亿元。 本周(7.22-7.26)非金信用债净融资额为644.74亿元,相比上周上升512.76亿元;金融债净融资额239.00亿元,相比上周上升113.30亿元,其中银行二级资本债净融资额为300亿元,永续债净融资额为14亿元。二级资本债相比上周上升292亿元,永续债相比上周上升14亿元。

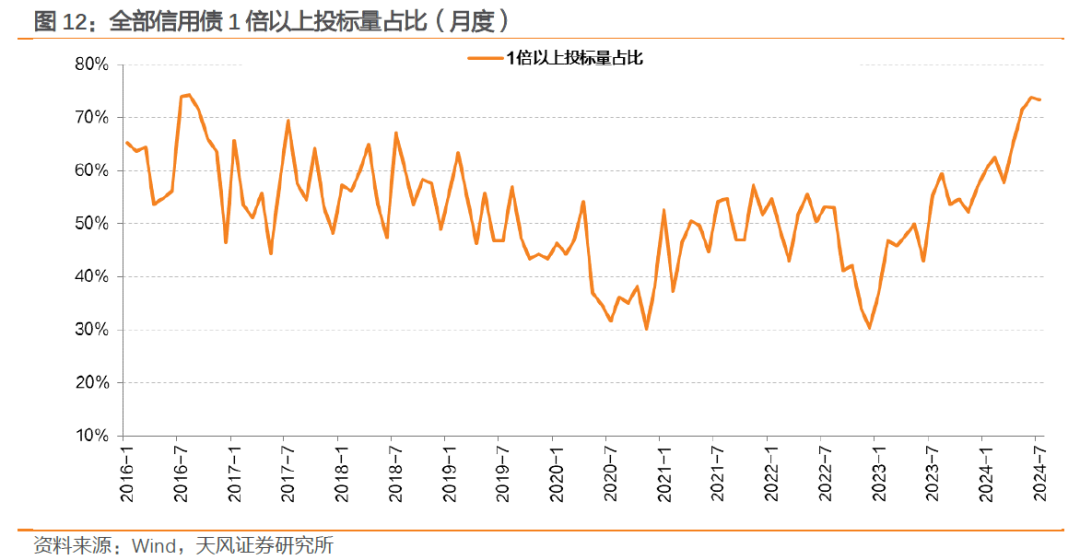

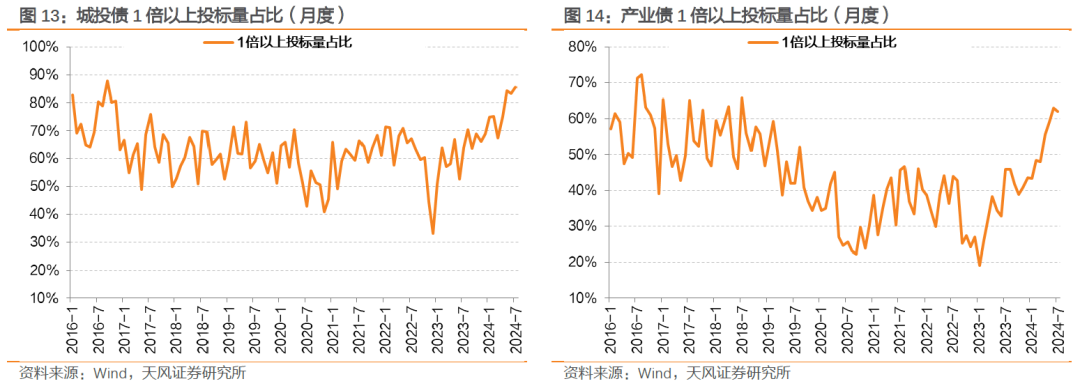

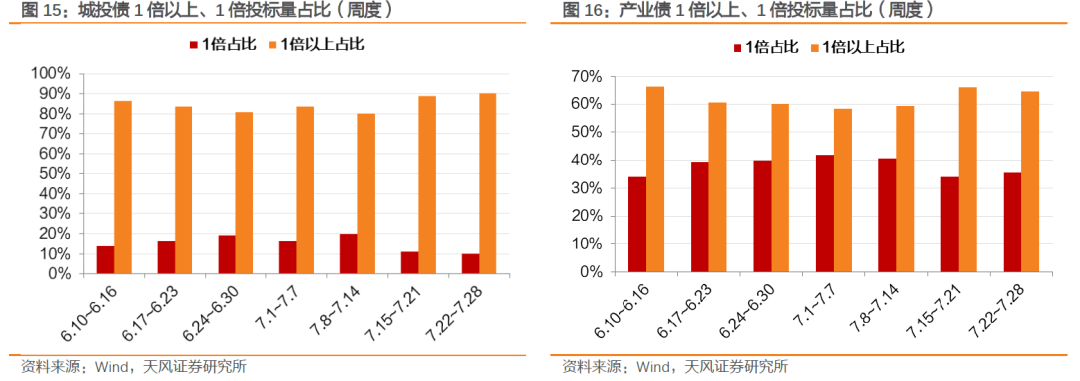

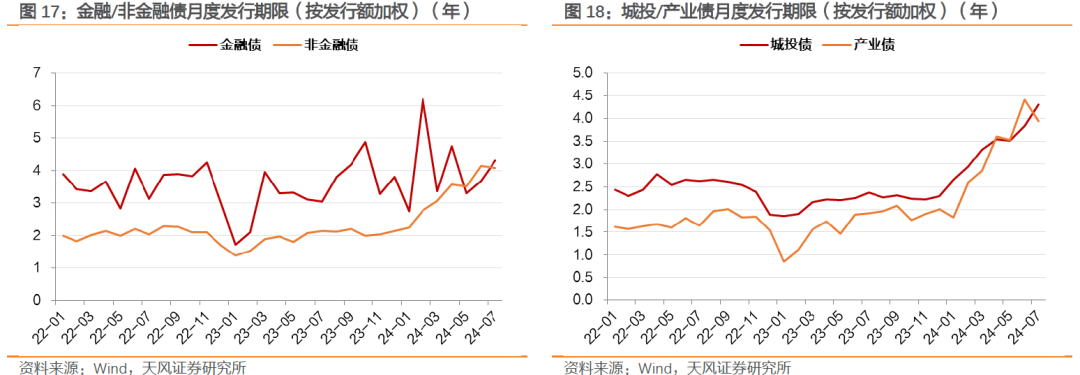

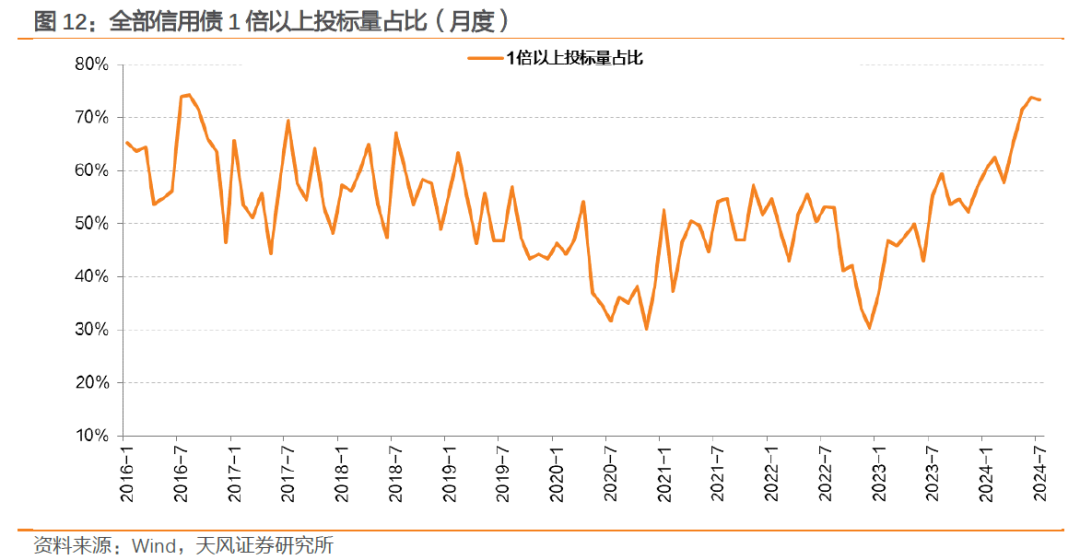

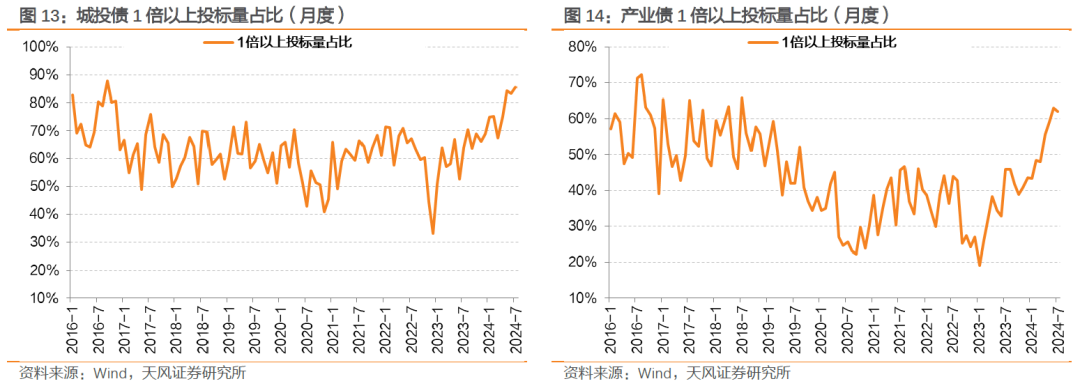

截至本周(7.22-7.26),7月所有信用债有投标倍数的主体中1倍以上投标量占比为73%,城投债、产业债7月1倍以上投标量占比为85%、62%。金融债发行期限为4.32年,非金融债发行期限为4.09年。

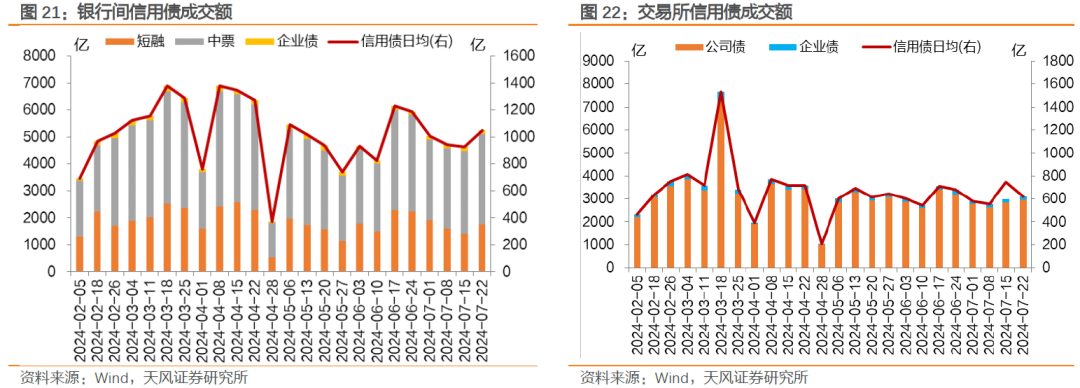

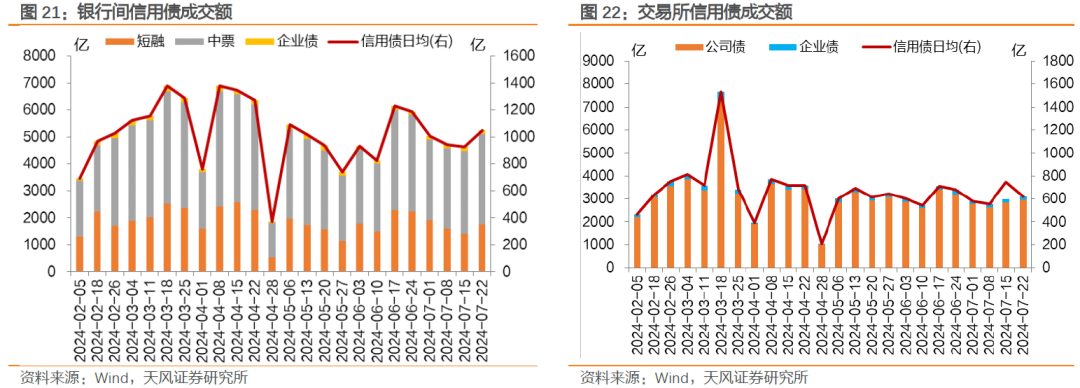

银行间和交易所信用债合计成交96893.96亿,总交易量相比上周上升。分类别看,银行间短融、中票和企业债分别成交1763.87亿元、3339.52亿元、153.29亿元,交易所公司债和企业债分别成交2955.71亿元和146.89亿元。交易所公司债市场和企业债市场交易活跃度较上周下降。公司债成交活跃债券净价上涨数大于下跌数,企业债成交活跃债券净价上涨数小于下跌数。总的来看公司债净价上涨516只,净价下降319只;企业债净价上涨177只,净价下跌193只。

本周(7.22-7.26)共有9家发行人及其债券发生跟踪评级调整。其中六盘水市水利开发投资有限责任公司和杉杉集团有限公司展望由稳定下调为负面,郑州煤炭工业(集团)有限责任公司由BBB-下调为BB ;武汉信用风险管理融资担保有限公司展望由负面上调为稳定,中荆投资控股集团有限公司由AA上调为AA ,中国十七冶集团有限公司、温州银行股份有限公司、陕西榆林能源集团有限公司、九江市城市发展集团有限公司由AA 上调为AAA。

本周(7.22-7.26)共1只债产业债、3只城投债隐含评级发生变动,涉及主体共4家,分别为上实融资租赁有限公司、无锡惠玉投资控股有限公司、沧州港务集团有限公司和江苏兴海控股集团有限公司。

上实融资租赁有限公司存续债隐含评级由AA-下调至B,无锡惠玉投资控股有限公司存续债隐含评级由AA-上调至AA(2),沧州港务集团有限公司存续债隐含评级由AA(2)调至AA,江苏兴海控股集团有限公司存续债隐含评级由AA-上调至AA(2)。

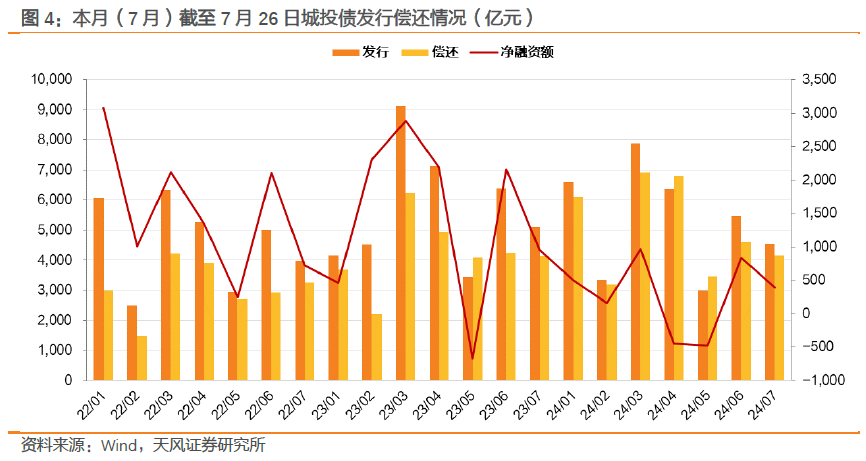

本月(7月)截至7月26日非金信用债净融资为2356亿元,相比上月同期下降271.6亿元,相较于2023年7月同期上升960.9亿元。

本周(7.22-7.26)非金信用债净融资额为644.74亿元,相比上周上升512.76亿元;金融债净融资额239.00亿元,相比上周上升113.30亿元,其中银行二级资本债净融资额为300亿元,永续债净融资额为14亿元。二级资本债相比上周上升292亿元,永续债相比上周上升14亿元。

2.1. 城投债

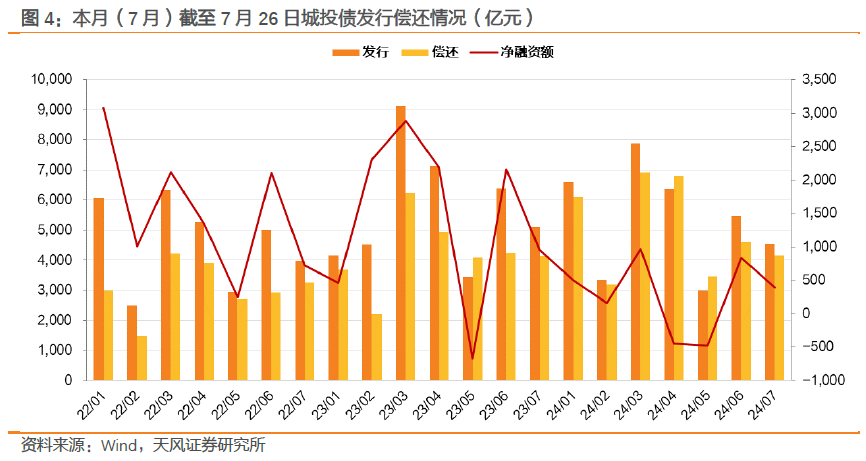

本月(7月)截至7月26日城投债净融资为389.8亿元,相比上月同期下降324.3亿元,相较于2023年7月同期下降827.0亿元。

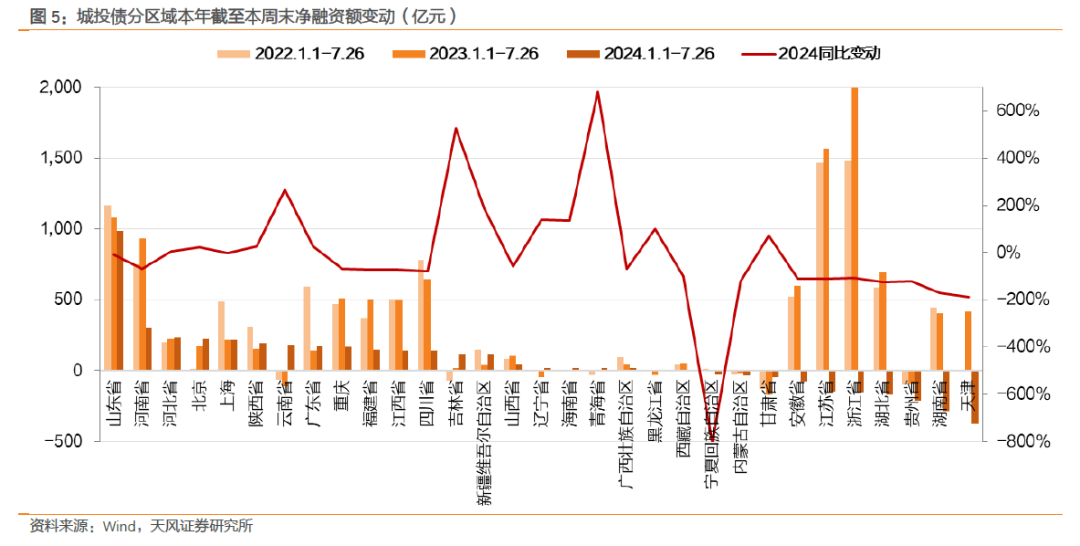

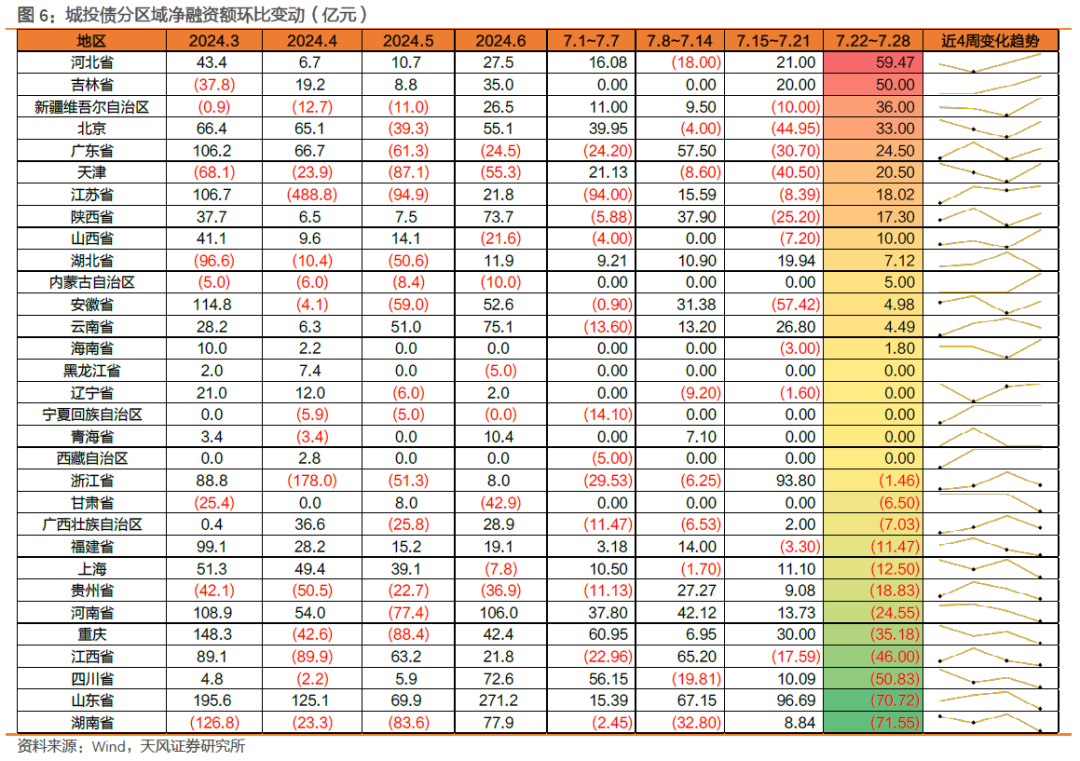

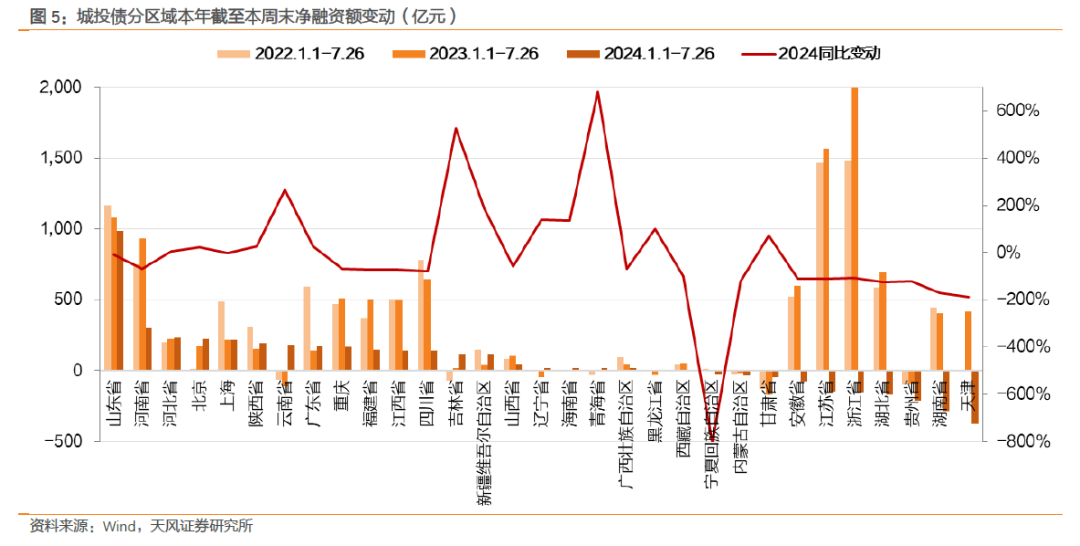

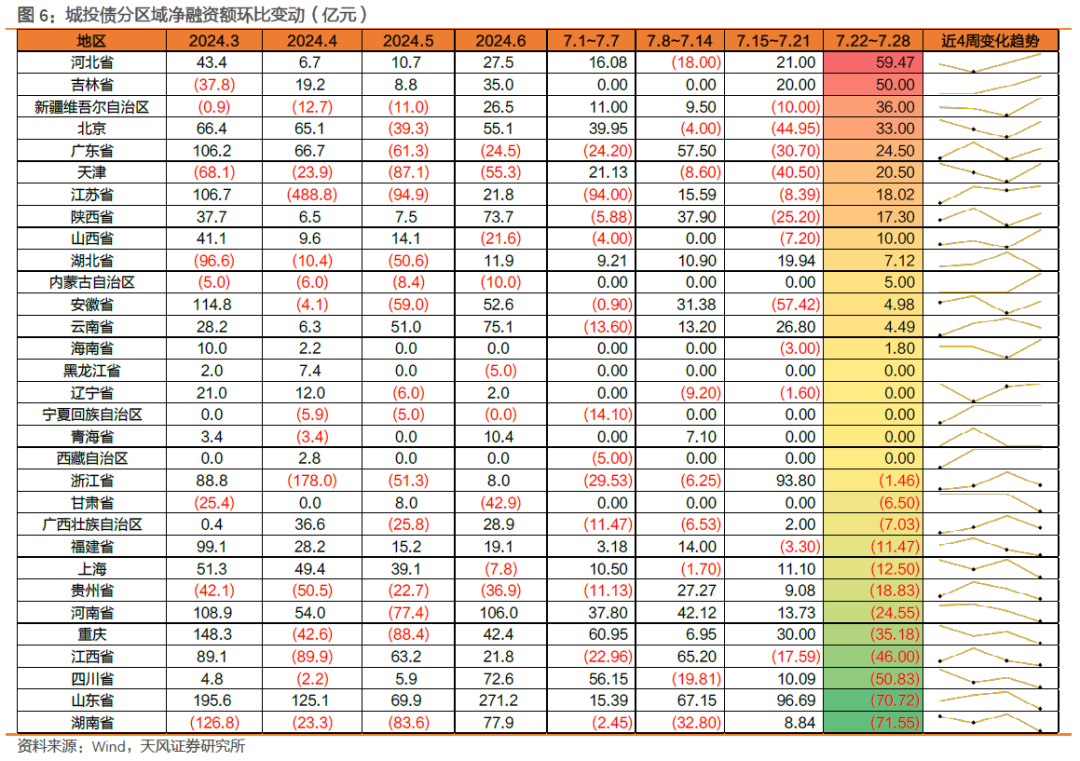

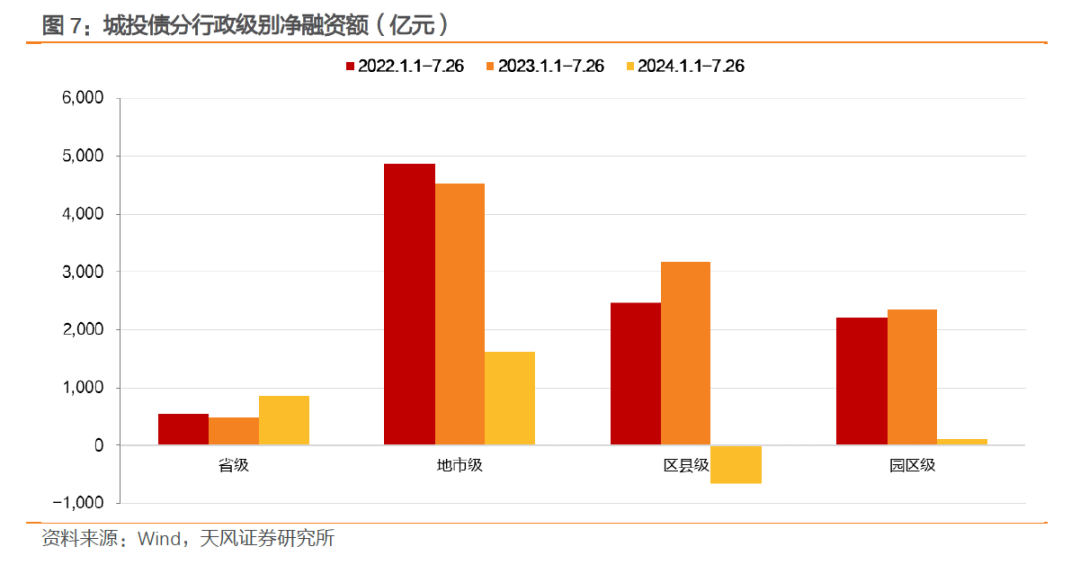

本周(7.22-7.26)城投债合计净融资额-64.44亿元,2024年初截至7月26日净融资额合计1927.68亿元,2022年同期为10105.21亿元,2023年同期为10553.09亿元,2024年同比下滑81.73%。分区域来看,本周前3名净融资的地区分别为河北省、吉林省、新疆,后3名分别为湖南省、山东省、四川省。

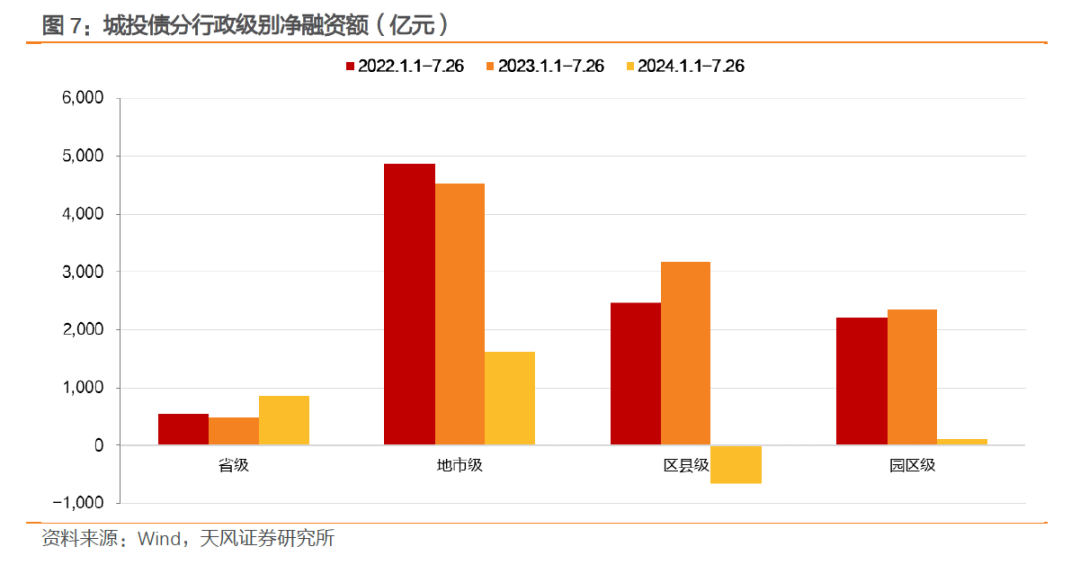

分行政级别看,城投债2024年1月1日至7月26日,省级、地市级、区县级与园区级的净融资额分别为863.51亿元、1611.21亿元、-657.23亿元、110.19亿元,分别较2023年同期变动75.25%、-64.44%、-120.71%、-95.32%。

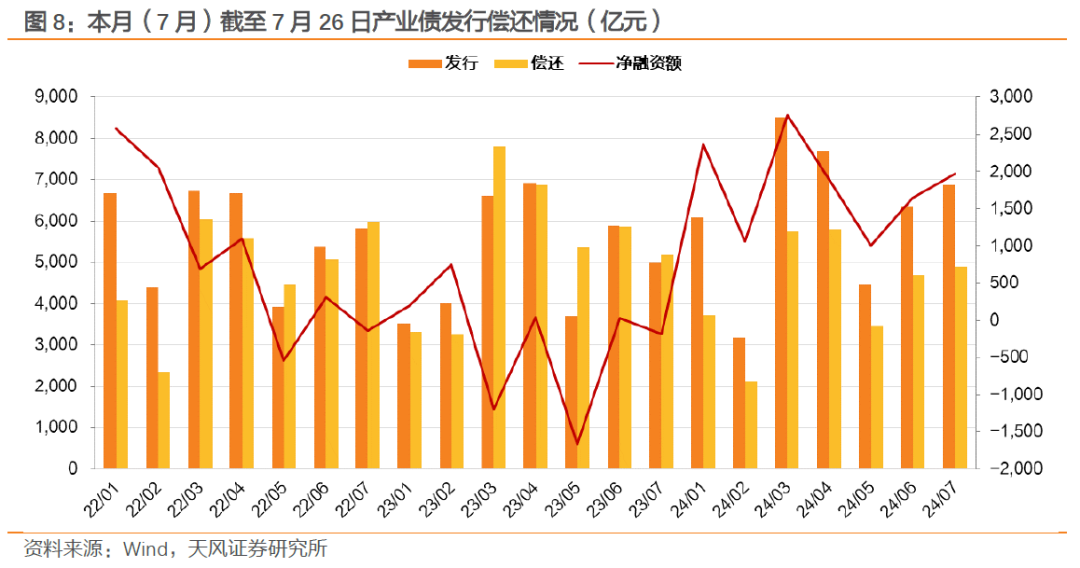

2.2. 产业债

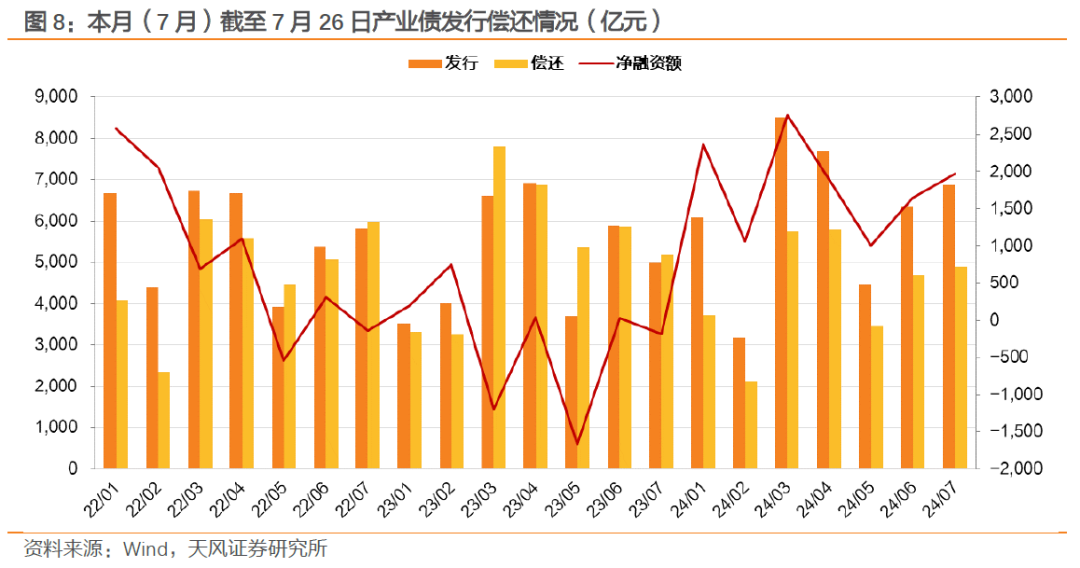

本月(7月)截至7月26日产业债净融资为1966.2亿元,相比上月同期上升52.7亿元,相较于2023年7月同期上升1787.9亿元。

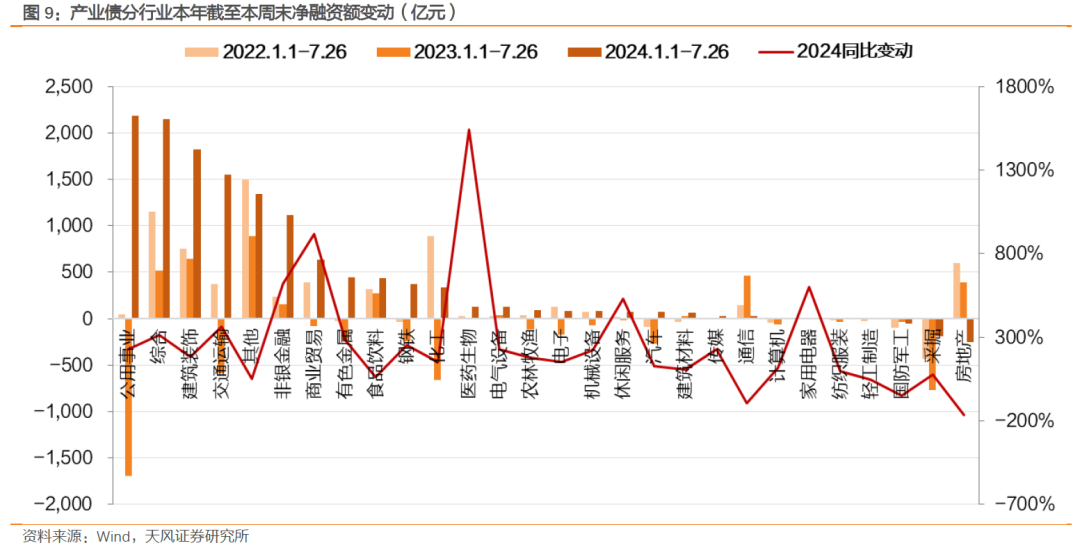

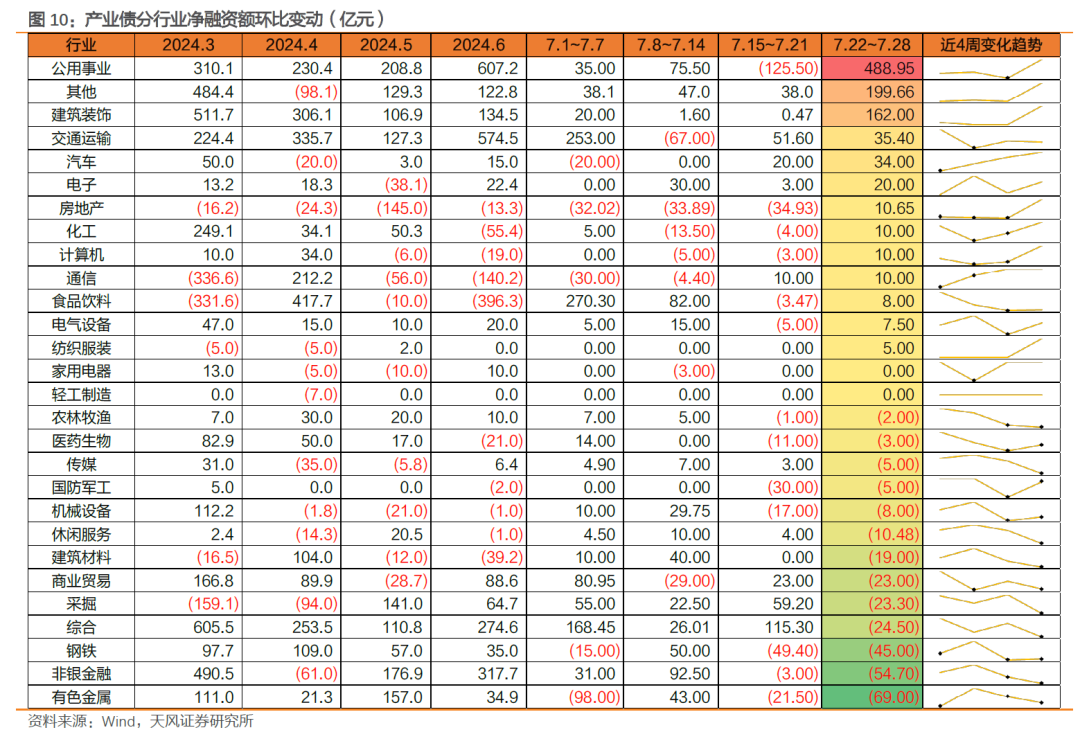

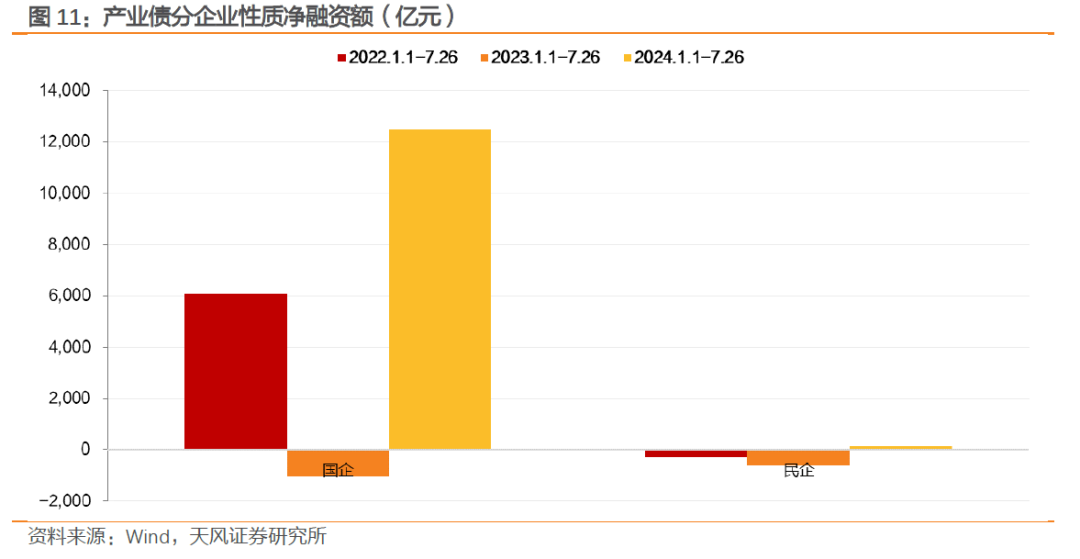

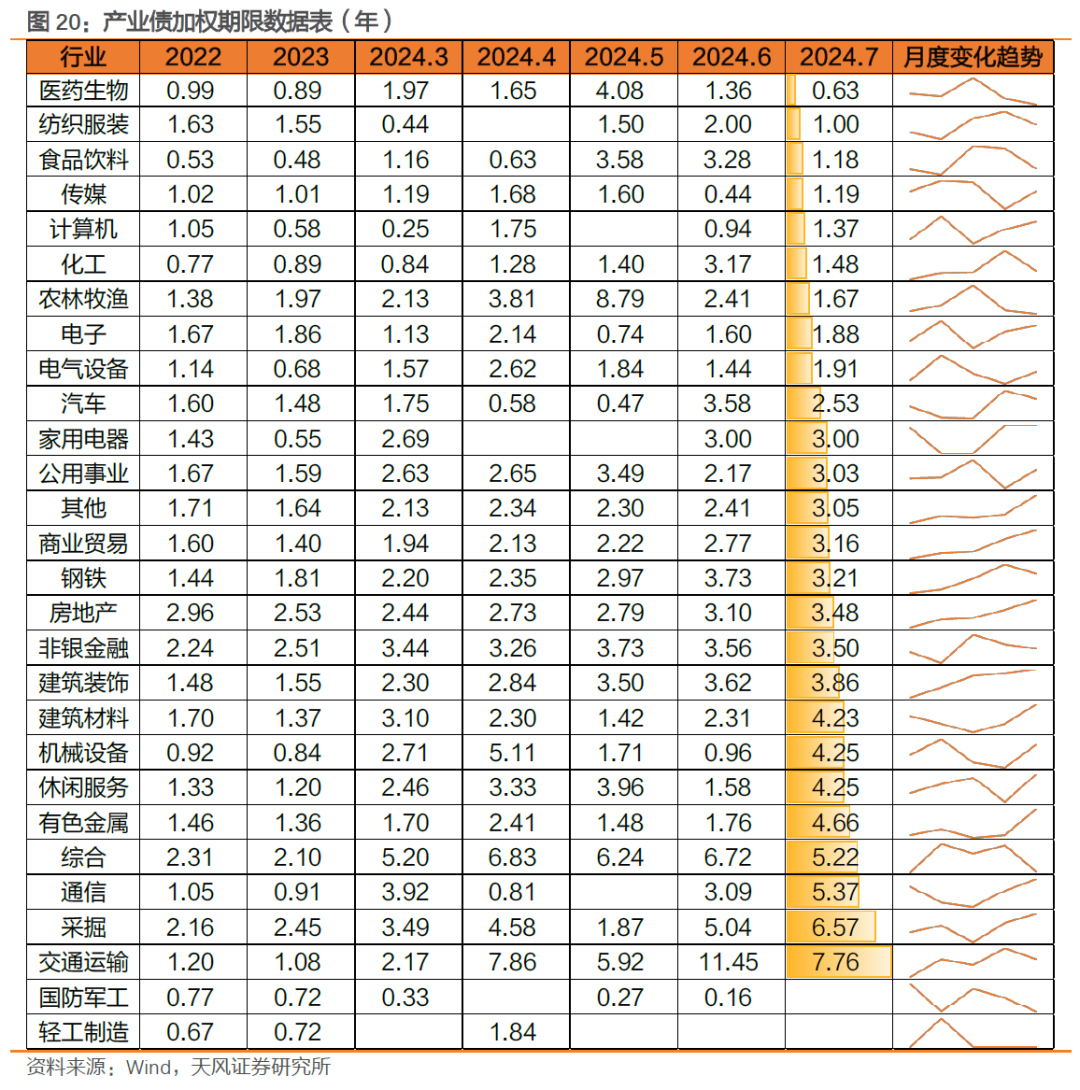

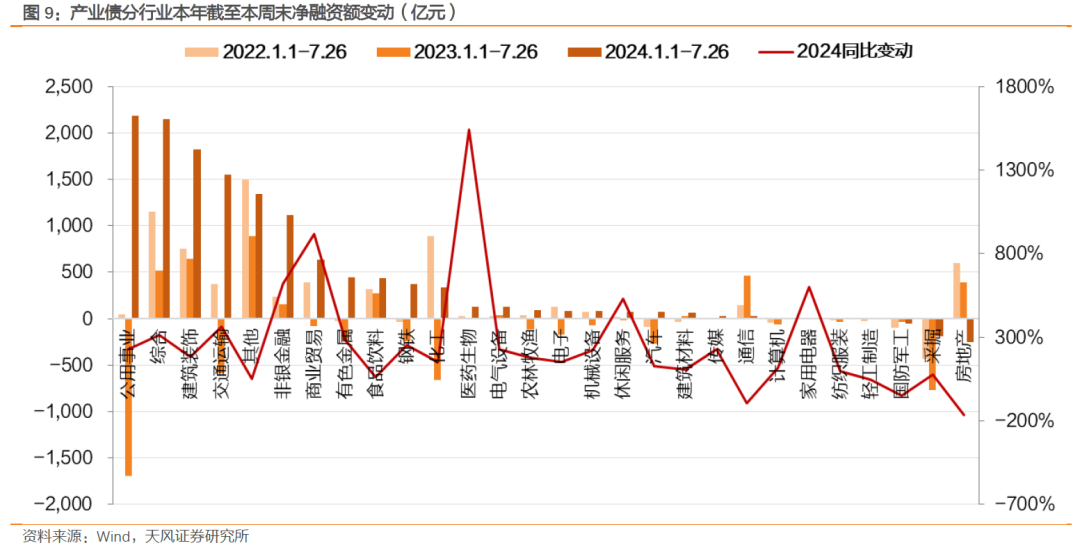

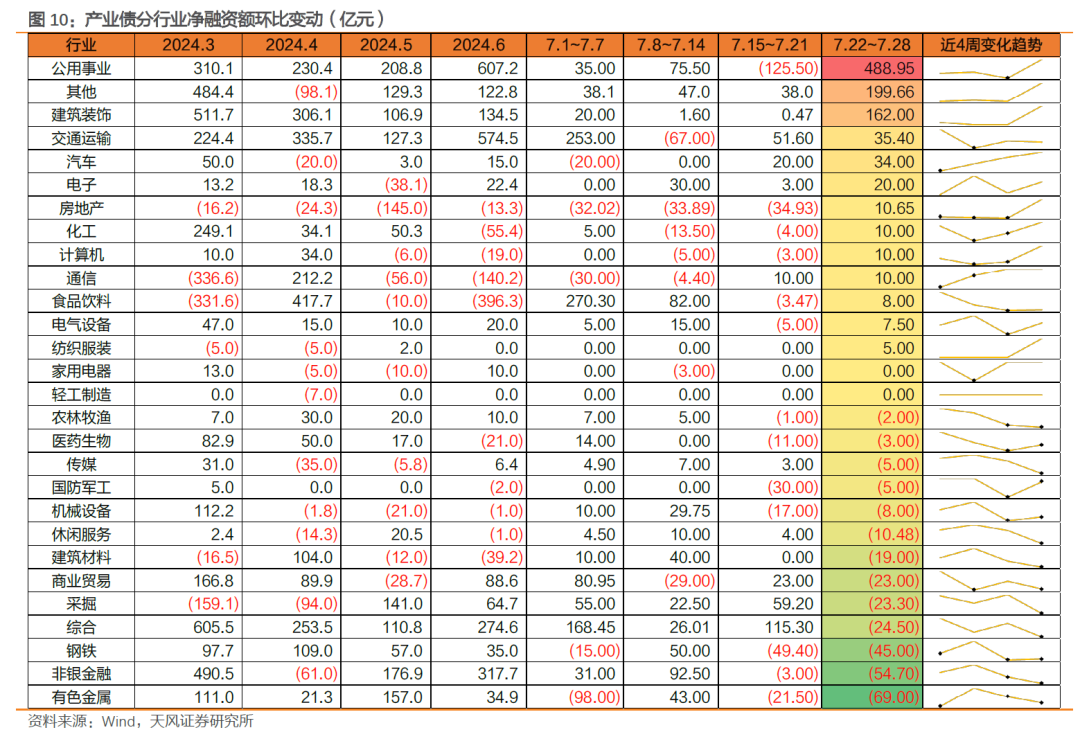

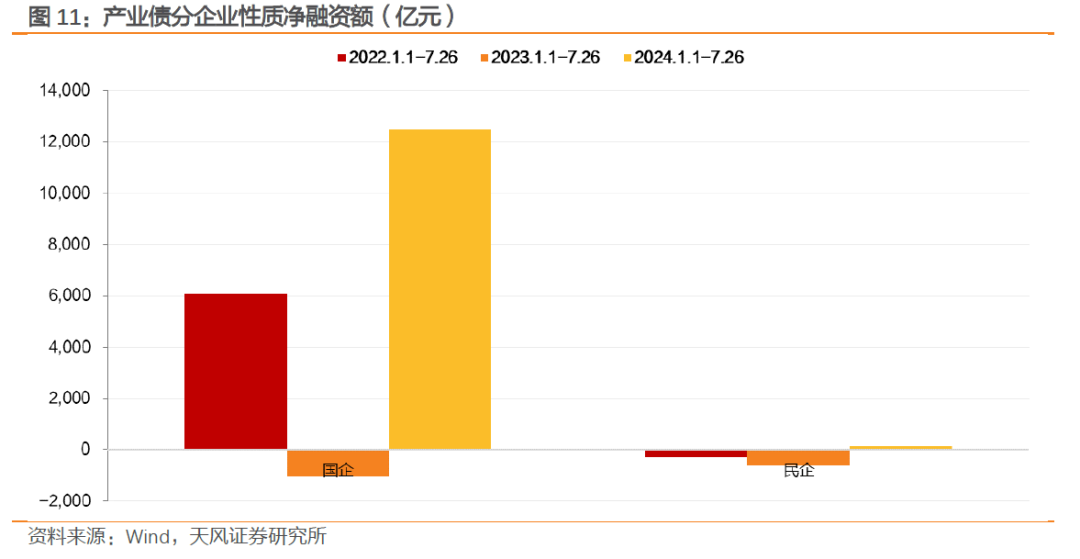

本周(7.22-7.26)产业债合计净融资额709.18亿元,2024年初截至7月26日净融资额合计12701.01亿元,2022年同期为5896.26亿元,2023年同期为-1670.24亿元。分行业来看,本周前5名净融资的行业分别为公用事业、其他、建筑装饰、交通运输、汽车,后5名分别为有色金属、非银金融、钢铁、综合、采掘。

分行企业性质看,2024年1月1日至7月26日国企与民企的净融资额分别为12508.18亿元、165.24亿元,国企净融资额较2023年同期大幅上升。

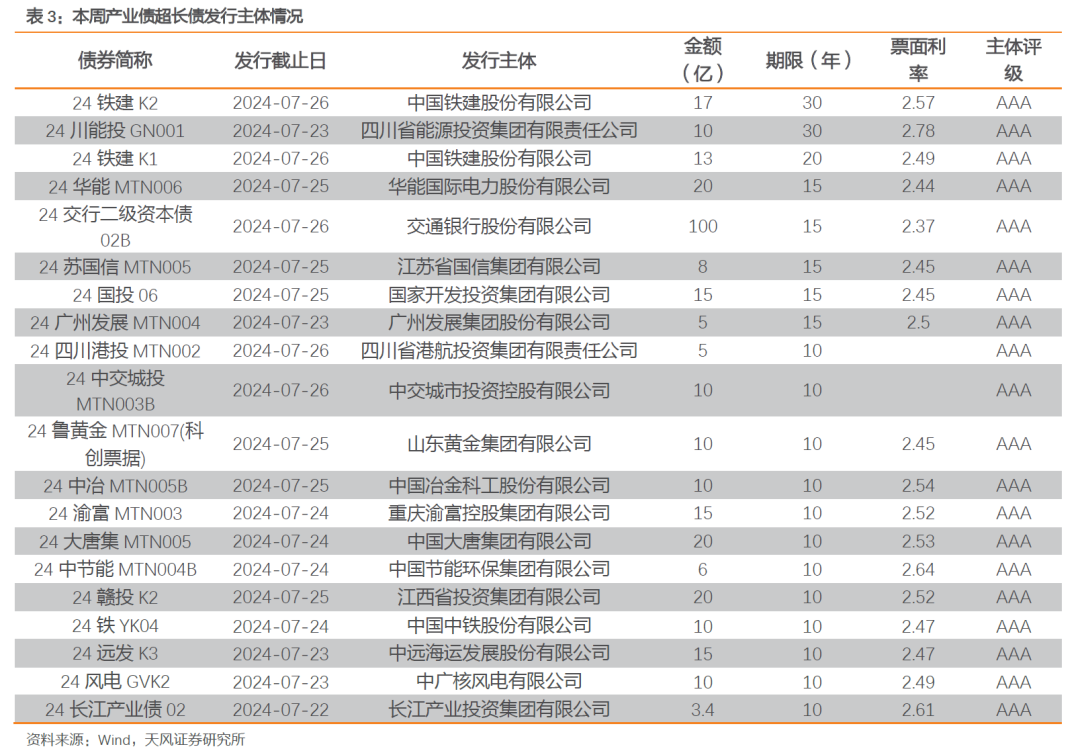

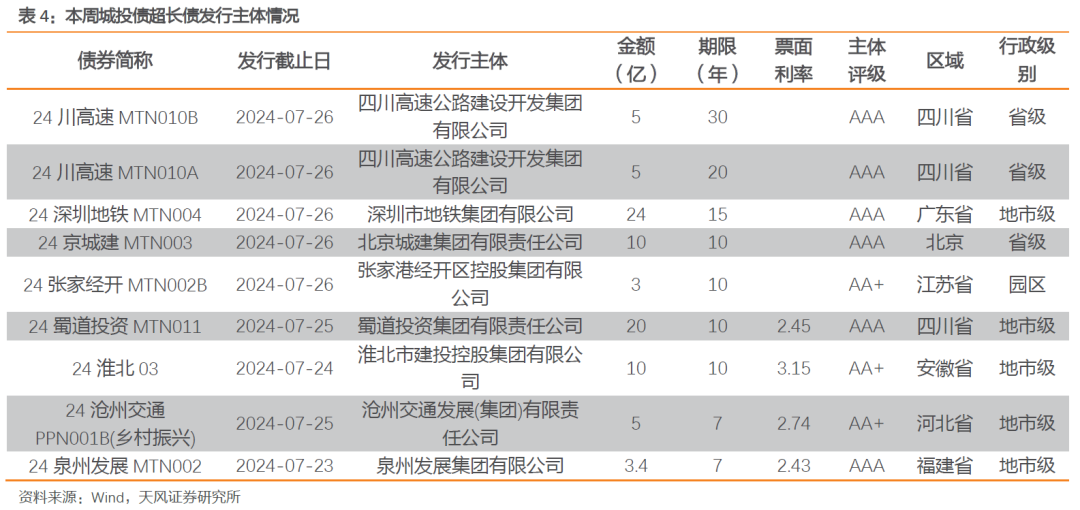

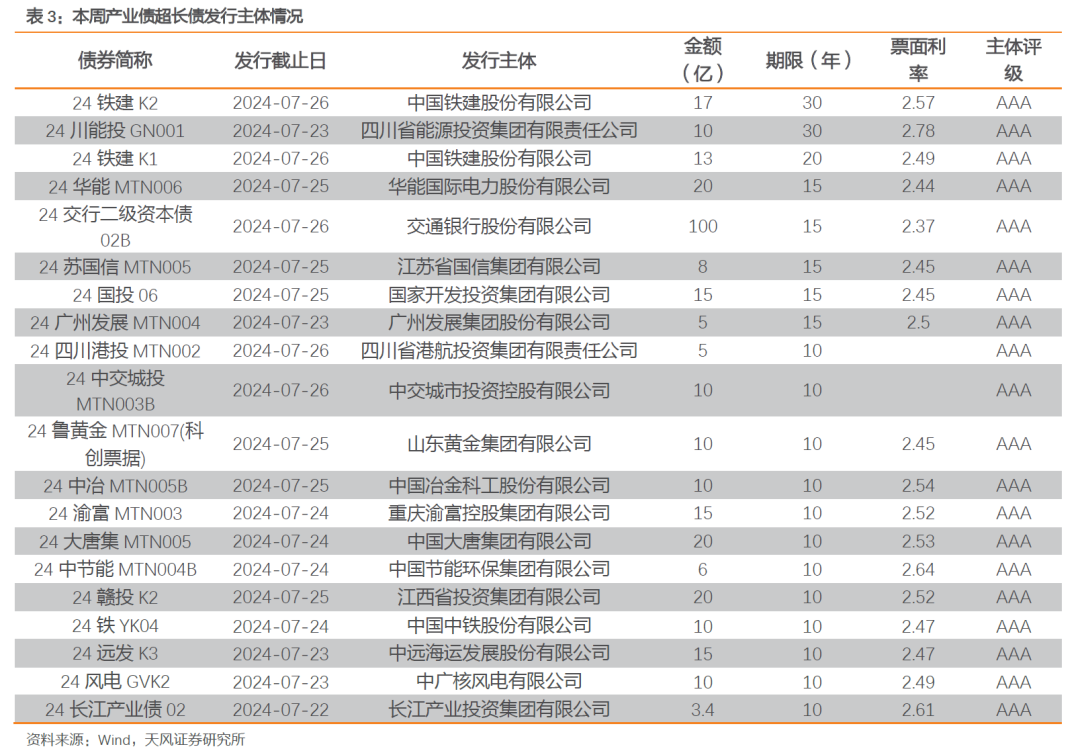

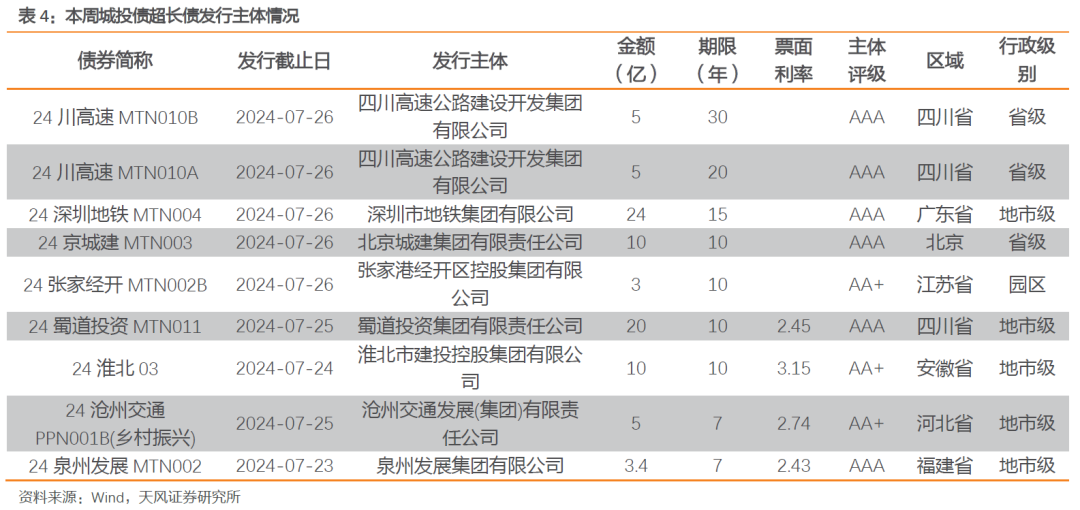

2.3. 超长债发行主体

本周(7.22-7.26)共发行期限在7年及以上的超长产业债20只,共322.4亿元,期限最长为30年,发行主体评级均为AAA。共发行9只超长城投债,共85.4亿元,期限最长为30年,发行主体主要为地市级城投平台,区域主要分布于四川省等地。

截至本周(7.22-7.26),7月所有信用债有投标倍数的主体中,1倍以上投标量占比为73%,较上月的74%略有回落,相比2023年7月的55%有所提升。分品类看,有投标倍数的城投债本月1倍以上投标量占比为85%,较上月的83%有所上升,同比也有所上涨;有投标倍数的产业债本月1倍以上投标量占比为62%,较上月的63%略有回落,同比则有所提升。

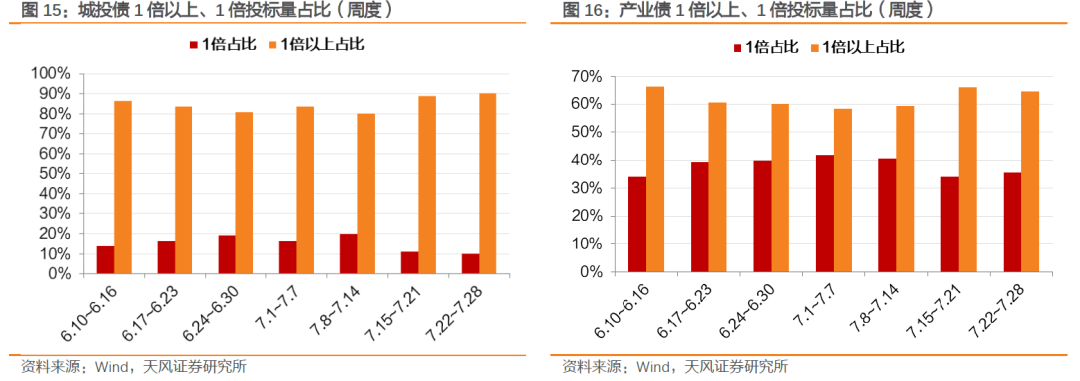

周度层面,本周(7.22-7.26)城投债有投标倍数的主体中,1倍投标量占比为10%,较上周下降,1倍以上投标量为90.09%,较上周上升1.11个百分点。本周产业债有投标倍数的主体中1倍投标量占比为36%,较上周有所上升,1倍以上投标量为64.46%,较上周下降1.54个百分点。

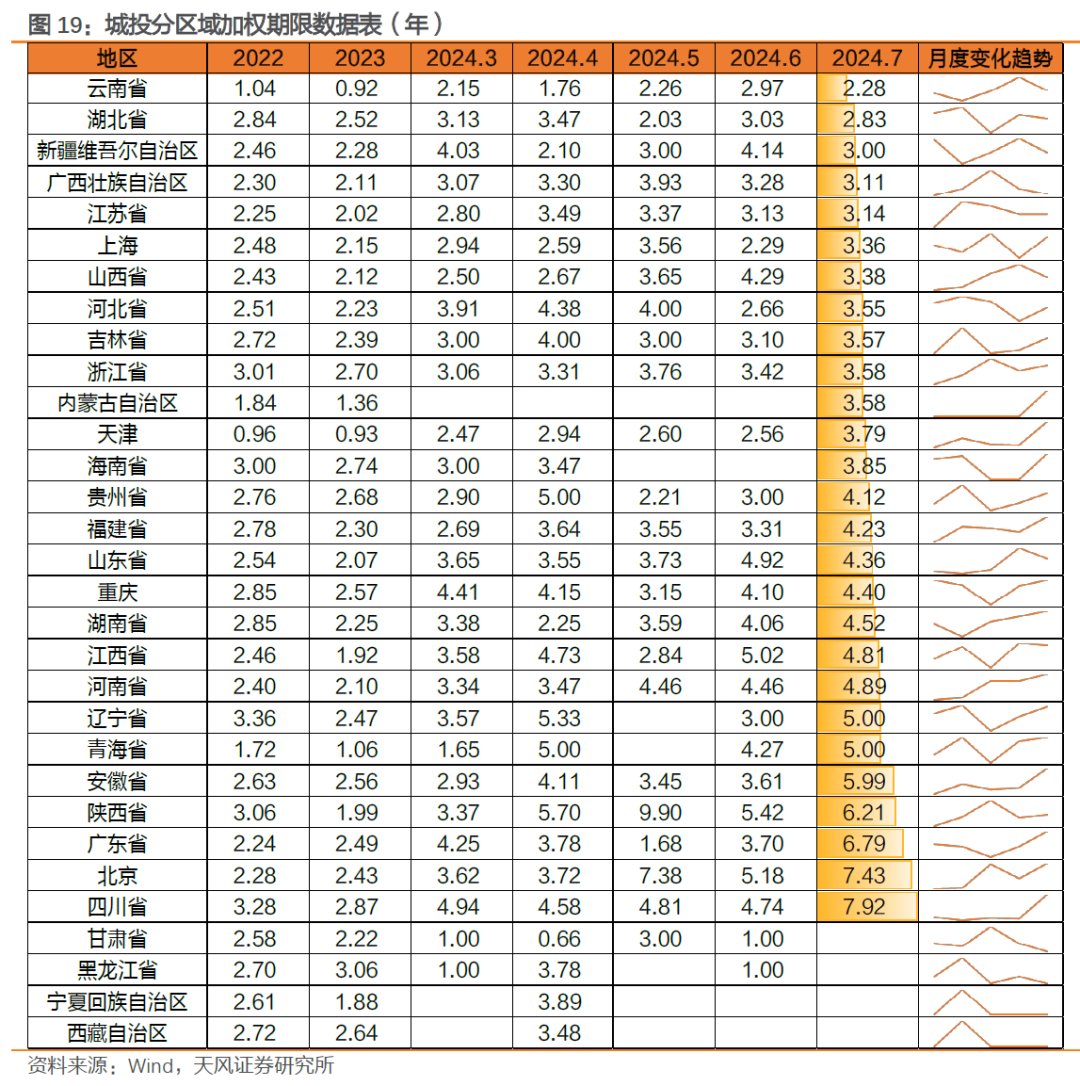

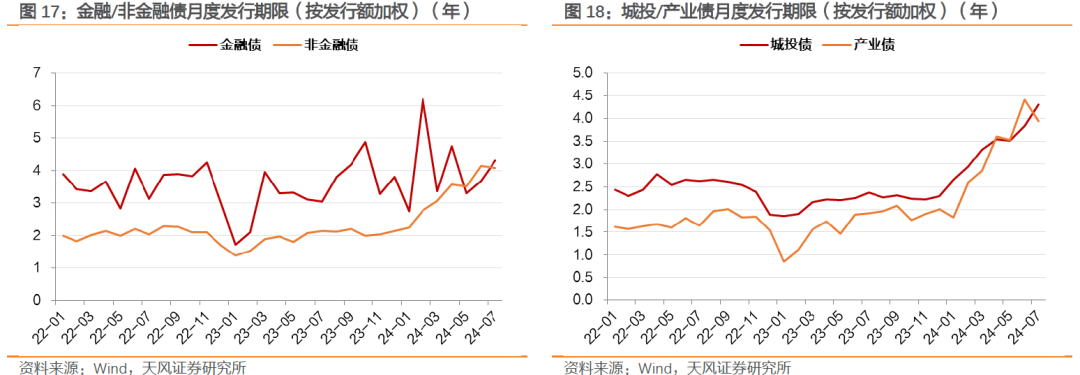

本月(7月),金融债发行平均期限为4.32年,较上月平均拉长0.63年,较2023年7月拉长1.27年。非金融债发行期限为4.09年,较上月缩短0.06年,较2023年7月拉长1.94年。城投债发行平均期限为4.30年,较上月平均拉长0.46年,较2023年7月拉长1.92年。产业债发行期限为3.94年,较上月缩短0.46年,较2023年7月拉长2.03年。

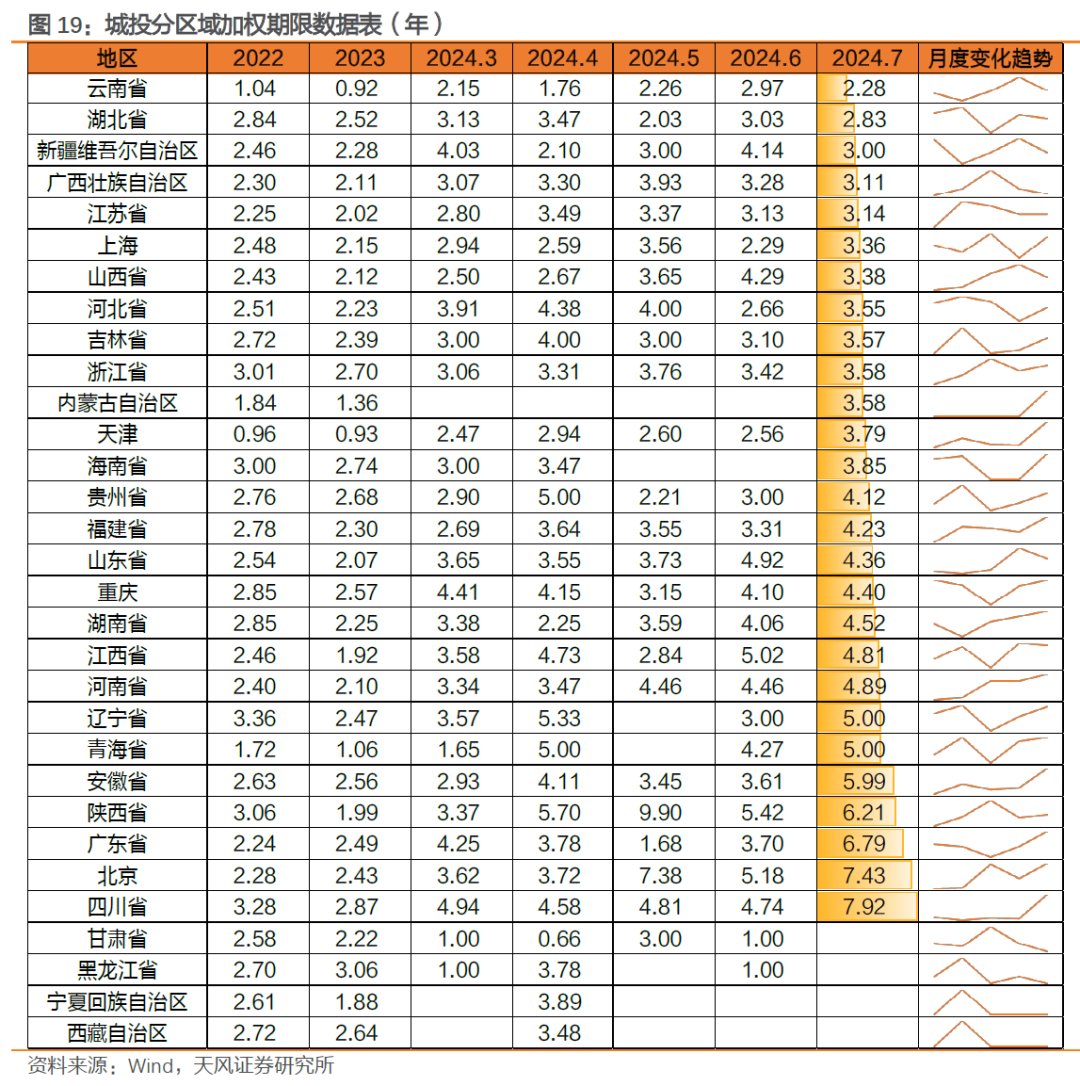

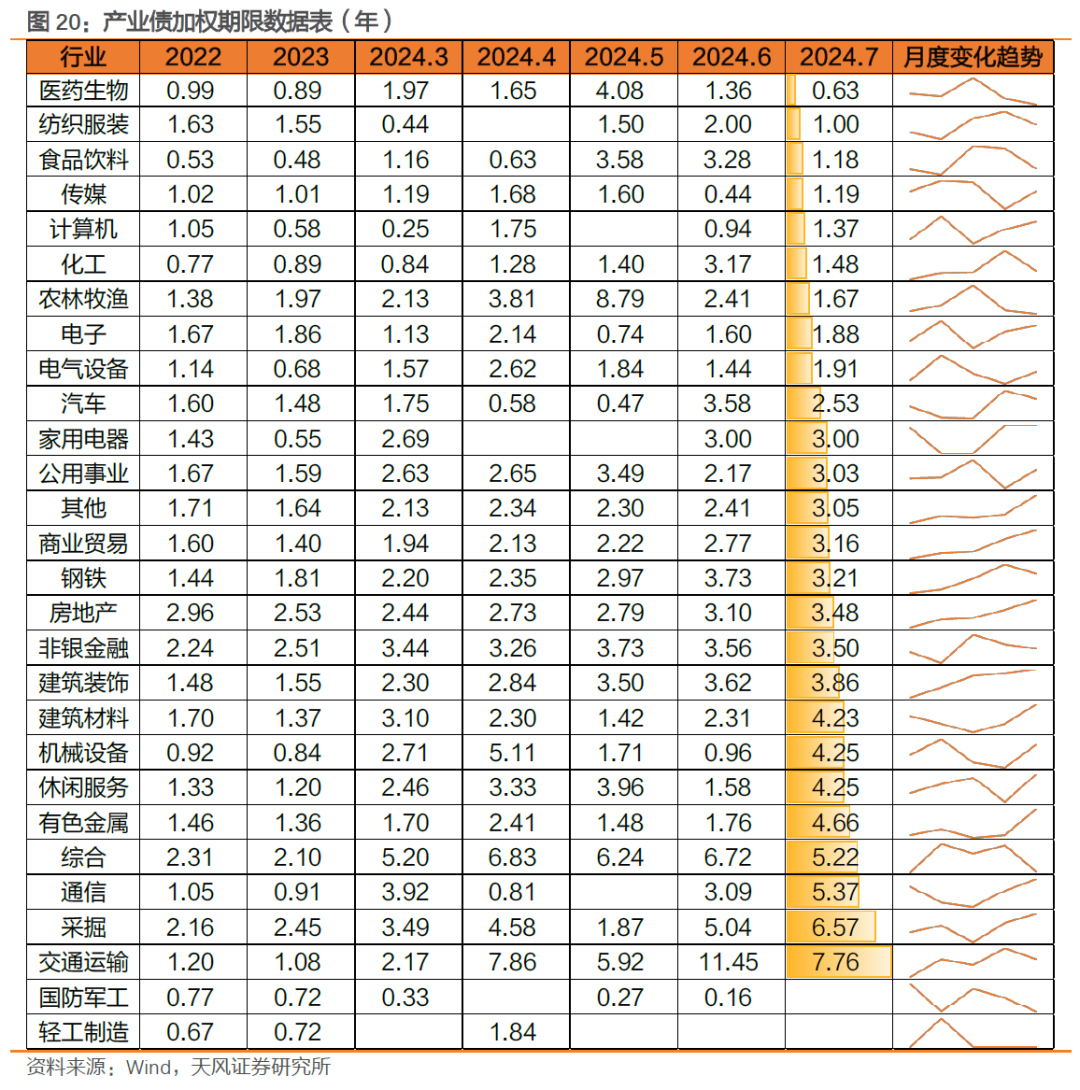

城投债分地区看,7月发行期限最长的地区前3位分别为四川省、北京、广东省,发行期限最短的地区前3位分别为云南省、湖北省、新疆。产业债分行业看,7月发行期限最长行业前3位分别为交通运输、采掘、通信,发行期限最短的行业前3位分别为医药生物、纺织服装、食品饮料。

银行间和交易所信用债合计成交96893.96亿,总交易量相比上周上升。分类别看,银行间短融、中票和企业债分别成交1763.87亿元、3339.52亿元、153.29亿元,交易所公司债和企业债分别成交2955.71亿元和146.89亿元。

交易所公司债市场和企业债市场交易活跃度较上周下降。公司债成交活跃债券净价上涨数大于下跌数,企业债成交活跃债券净价上涨数小于下跌数。总的来看公司债净价上涨516只,净价下降319只;企业债净价上涨177只,净价下跌193只。

宏观经济变动超预期、城投信用风险、政策超出预期;本报告为市场情况监控,不构成投资建议。证券研究报告:《本月非金信用债已实现净融资2356亿(2024-07-28)》

对外发布时间:2024年7月28日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

孟万林 SAC 执业证书编号:S1110521060003