【天风研究·固收】 孙彬彬/孟万林

1.1. 收益率、利差被大幅压缩

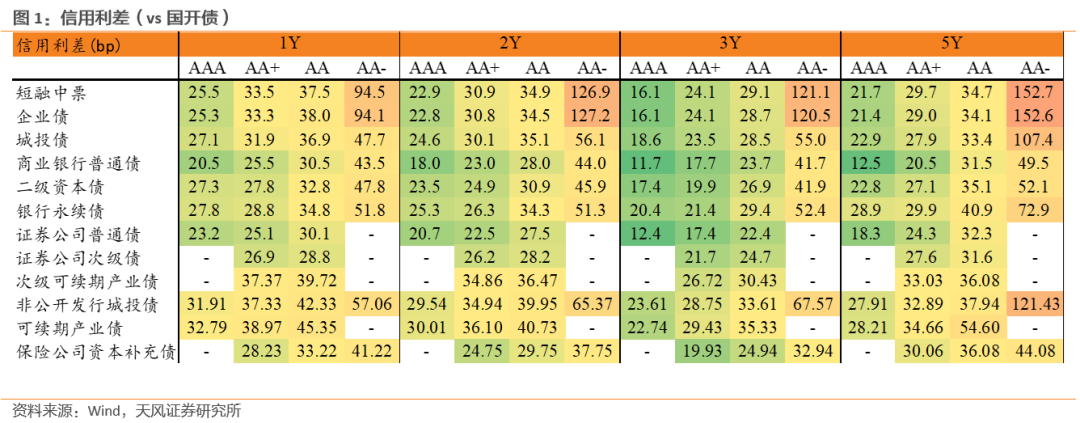

目前,固收类资产的利差绝对值已经被压缩至低位,从信用利差(vs国开债)来看,目前AAA利差多在15~25bp之间,AA /AA多在20~40bp之间。考虑到投资者参与普通信用债还需要缴纳增值税、所得税等,因而,我们认为实际上信用利差进一步压降的空间有限。

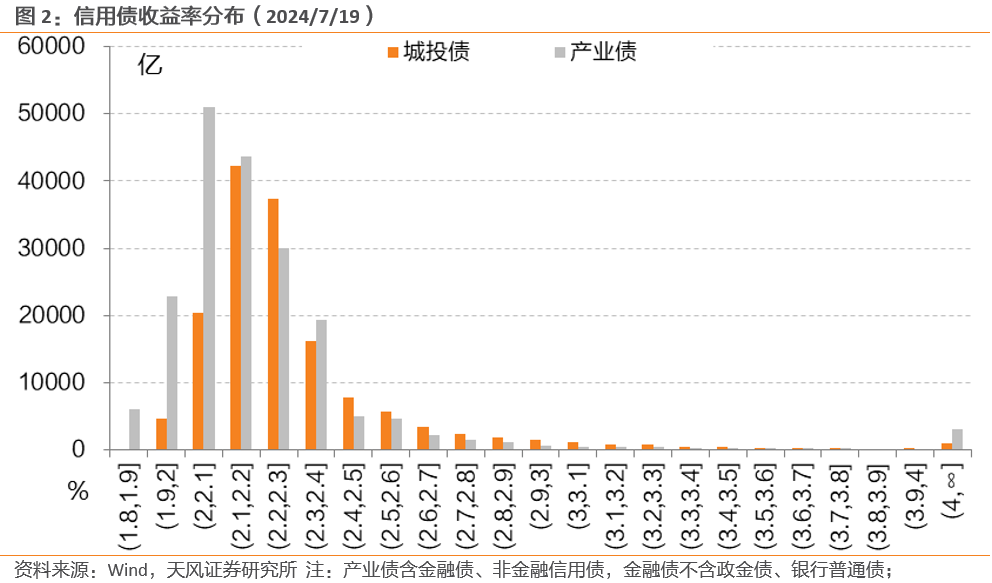

信用债票息已经被大幅压缩,票息在2.4%以上的信用债占比仅14.6%,2.8%以上的信用债占比仅5.1%。

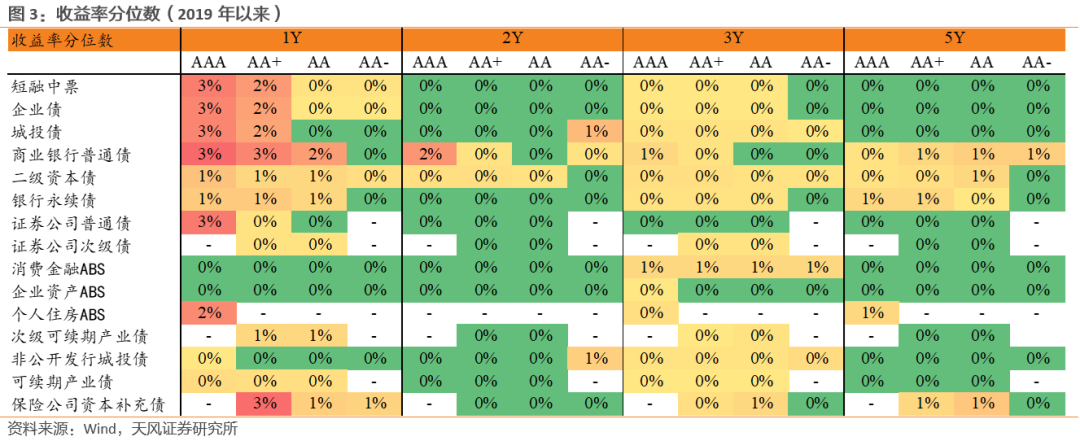

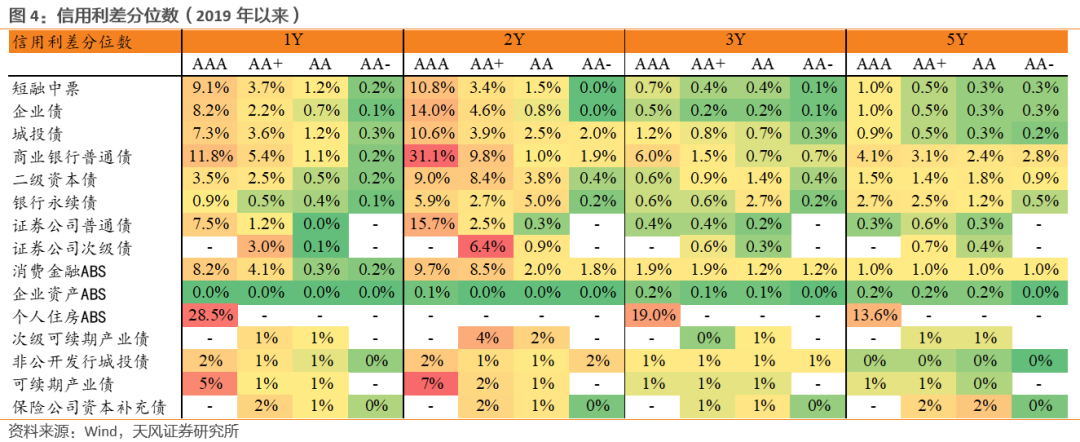

从历史分位数来看,债券的收益率分位数、利差分位数均已经处于历史分位数低位(收益率均在5%分位数以内,利差多在10%历史分位数以内)。

1.2. 信用风险事件发生频率大幅降低

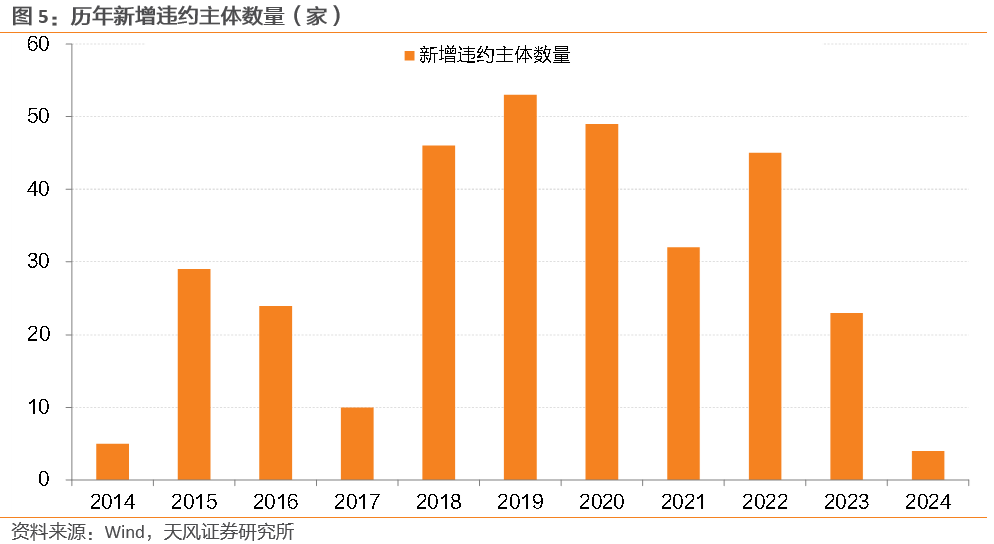

随着房地产企业出清,城投平台在“一揽子化债政策”支持下,信用风险得到有效控制,目前,信用风险事件发生的频率大幅度降低。我们认为在可以预见的一段时间内,债券市场的信用风险应该是可控的。

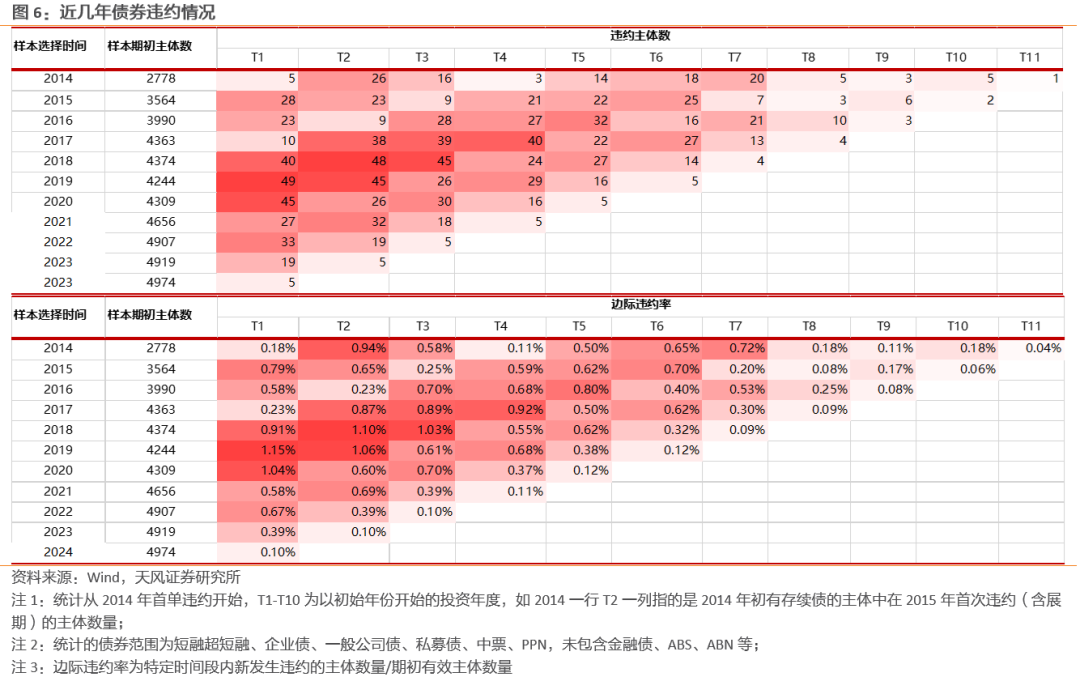

从数据来看,2023年以来,债券市场新增违约主体数量显著减少,2024年至今仅有4家新增债券违约或展期。但进一步观察能发现,违约或展期的主体早就已经出现信用风险暴露,新增的预期外信用风险相对微弱。从违约率也能观察到最近两年的边际违约率逐步走低。

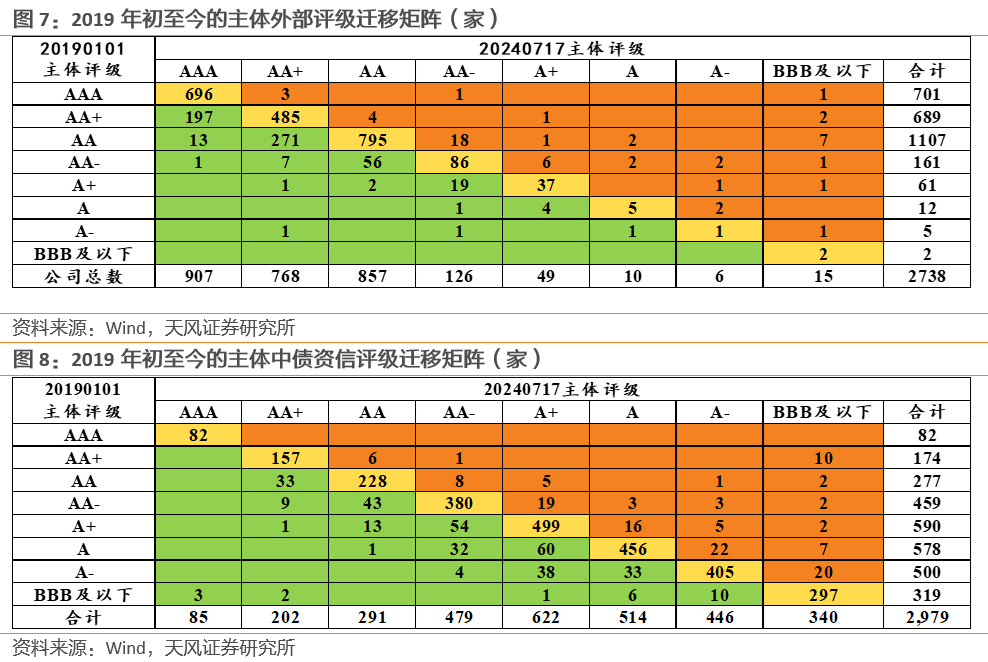

违约数量的减少,还有一部分原因可以用外部评级迁移情况进行解释。从数据能观察到,2019年初至今多数主体的评级实现了上调,下调评级的主体数量较少。国内外部主体评级相对偏高,我们又补充了中债资信的评级迁移情况,可以观察到类似的情况。

整体而言,随着部分弱资质主体通过违约/展期/完成兑付等方式从债券市场退出,当前存量的信用债发行人整体信用资质还是比较不错的。叠加“一揽子化债政策”对城投平台的债券支持,当前,信用债市场的违约风险整体偏低,这是“信用利率化”的重要基础支撑。

1.3. 投资中资本利得占比提高

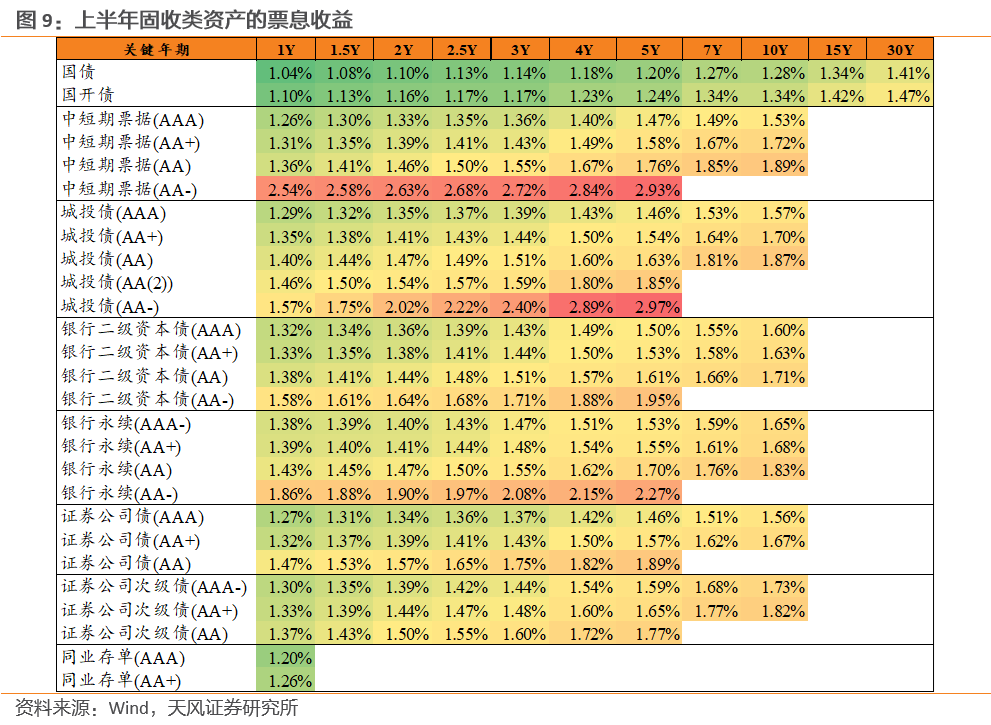

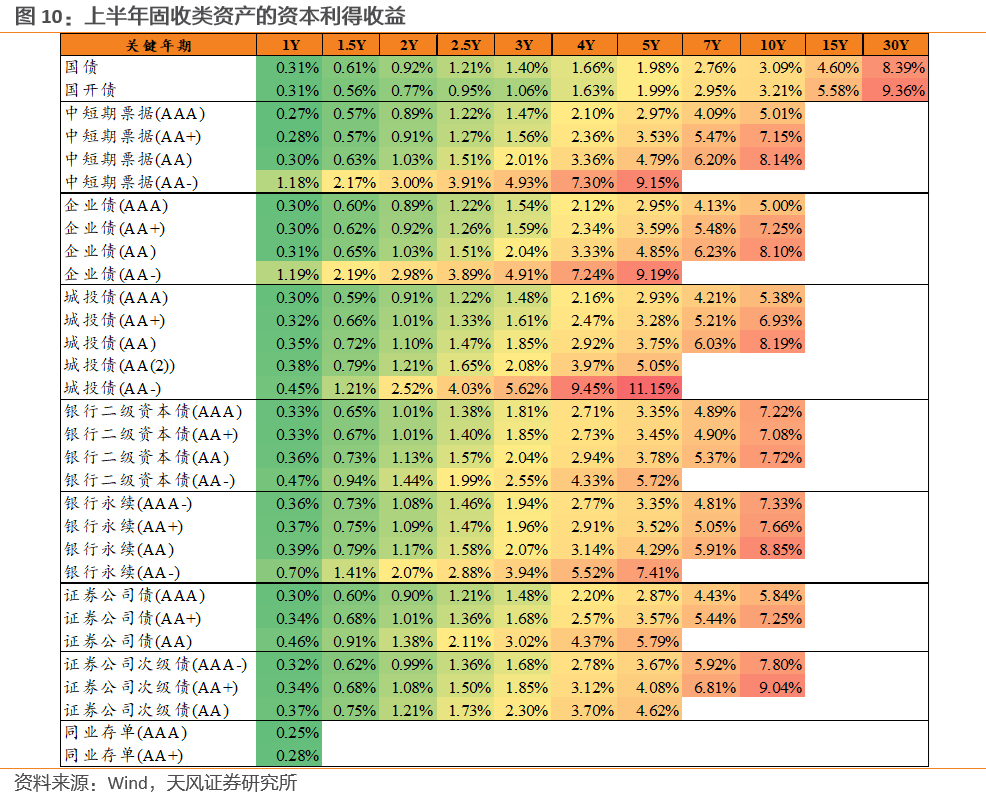

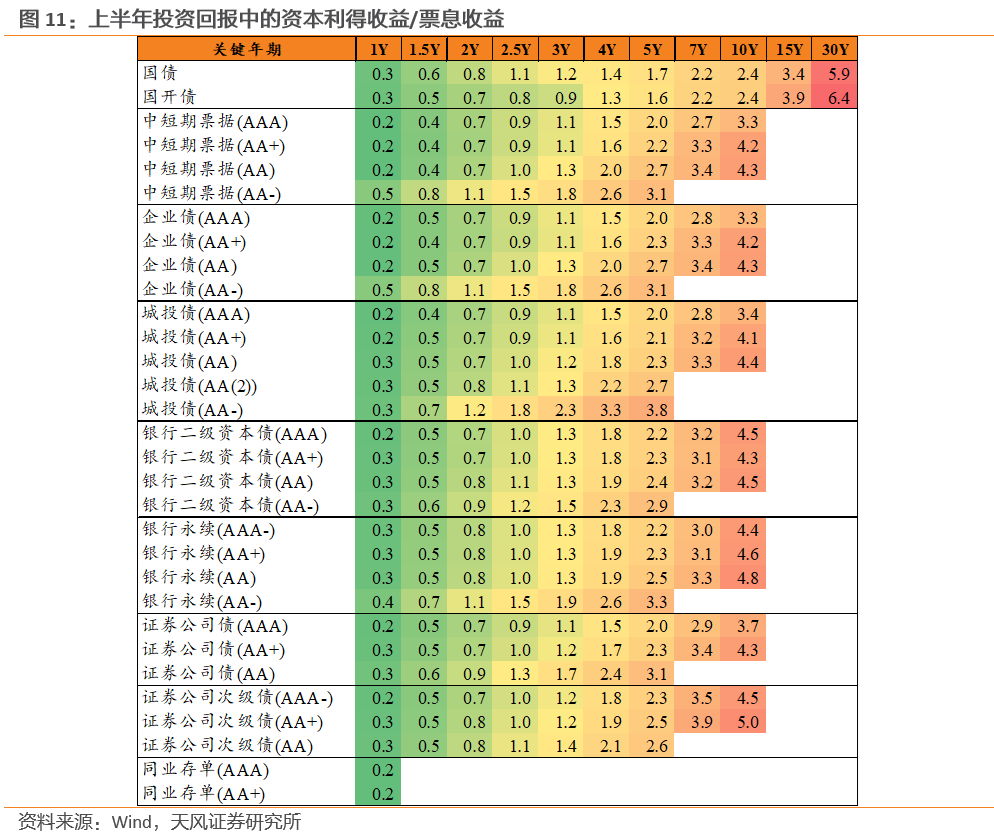

信用债的投资收益率中一般票息占比较高,但随着信用债收益率持续走低,资本利得在投资收益中的占比越来越高,与交易型投资者参与利率债的目的类似,这也是“信用利率化”的一大特征。

2024年上半年的债券投资回报中,久期越长,资本利得在投资回报中的占比越高,资本利得收益/票息收益比例越高。

票息优势不够明显,投资回报中资本利得占比越来越高,也是“信用利率化”的一大特征。

为什么会出现“信用利率化”?最核心的原因还是困扰当前债券市场的“资产荒”。

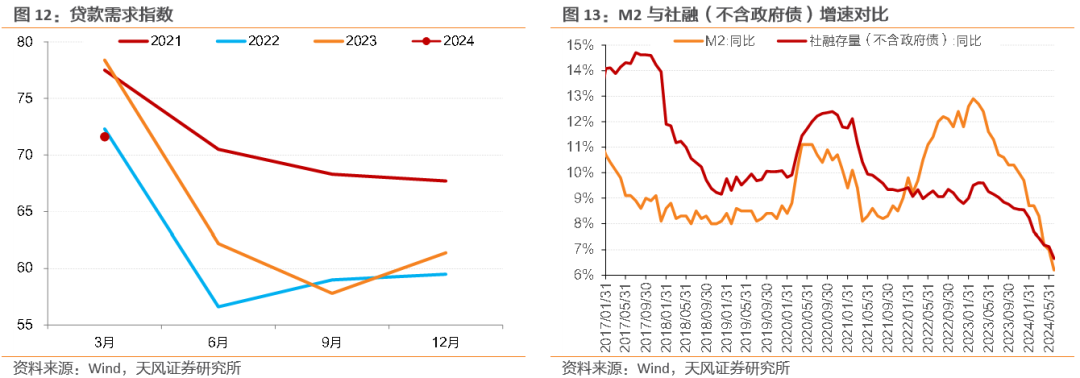

供给层面,当前社会融资需求仍偏弱。当前,社会需求指数仍处于季节性偏低的水平,社融增速持续下行,整体显示出社会融资需求不足。

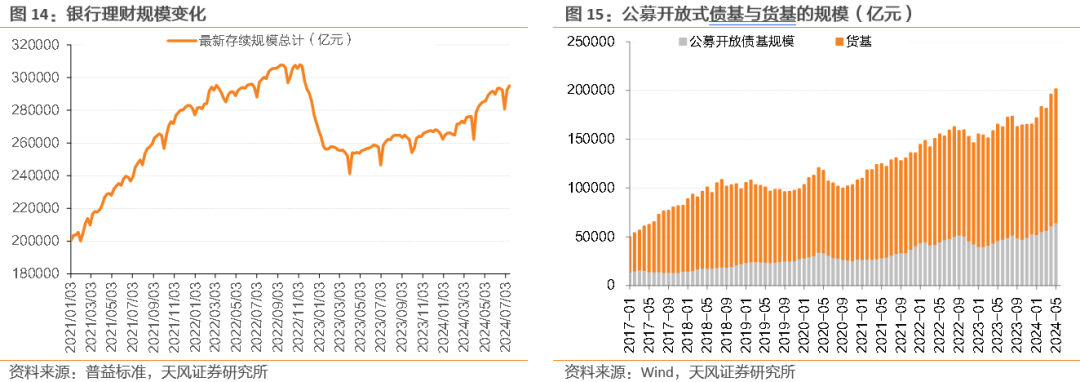

需求层面,非银规模仍持续快速增长,总体缺资产状况明显。4月以来,银行理财规模增长3.3万亿,达到29.5万亿;货基和开放式债基4~5月合计增长了1.98万亿,市场持续处于缺资产状态。

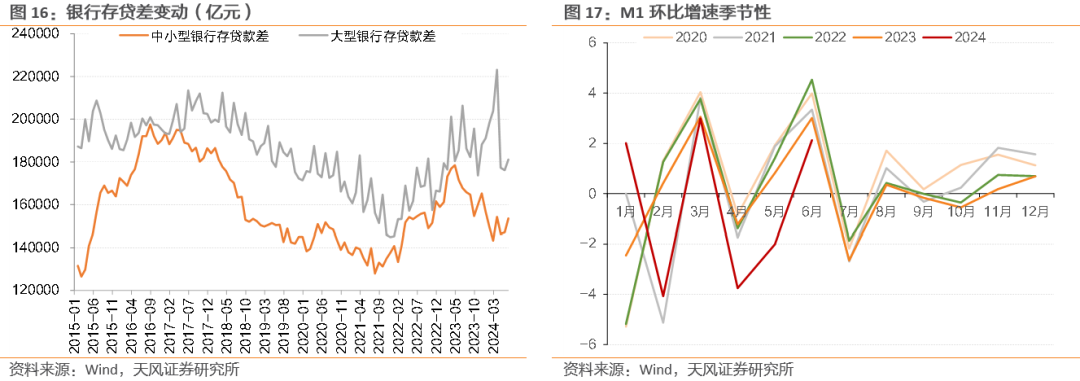

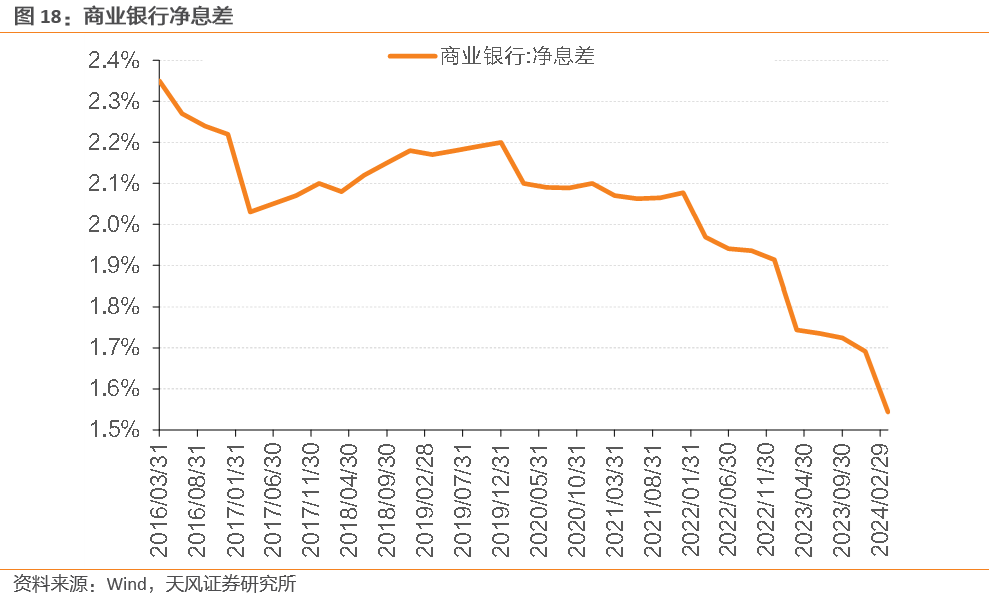

禁止手工补息影响逐步消退,银行仍缺资产。6月,M1同比-5%,仍处于低位,但环比已经非常接近过去几年的环比均值,禁止手工补息的影响正在逐步消退。从银行存贷差观察,无论是大行,还是中小行,存贷差均已经小幅回升。但整体来看,银行仍面临缺资产的状况,银行净息差持续承压。

整体而言,当前禁止手工补息带来的银行存款搬家正在逐步消退,但市场缺资产的状态仍未改变。

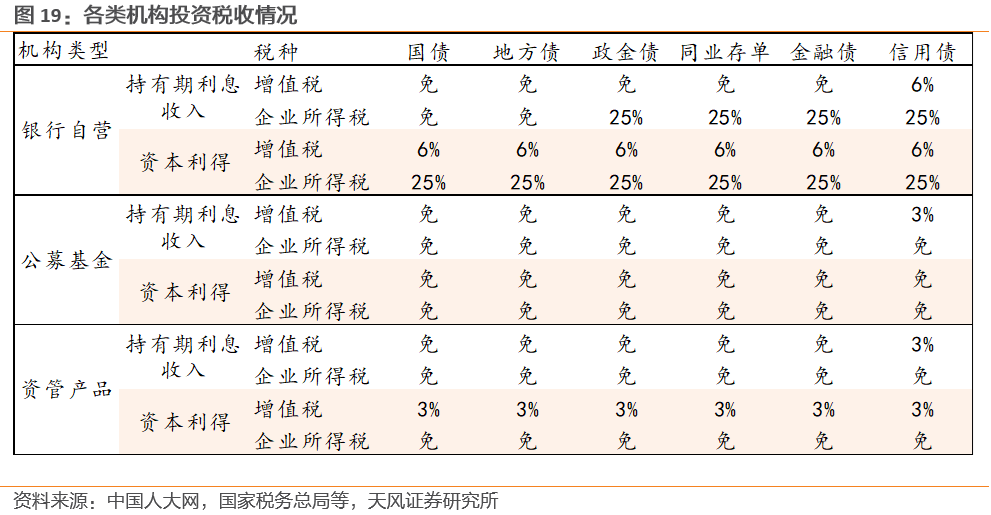

3.1. 信用与利率的税收区别

对不同机构而言,税收上存在较大差别。公募基金在普通信用债投资上需要缴纳3%的增值税,资管产品在此基础上还需要对资本利得缴纳增值税,银行自营税收负担更为沉重。因而,对不同机构而言,实际上信用债和利率债的投资回报差异会很明显。而2024年以来,资金主要从银行流向非银,非银税收负担不重,也是“信用利率化”的一部分原因。

即使社会融资需求不足的问题不发生改变,但如果未来资金流向发生改变,由于不同机构的税收不同,可能也会对市场形成一些明显的影响。

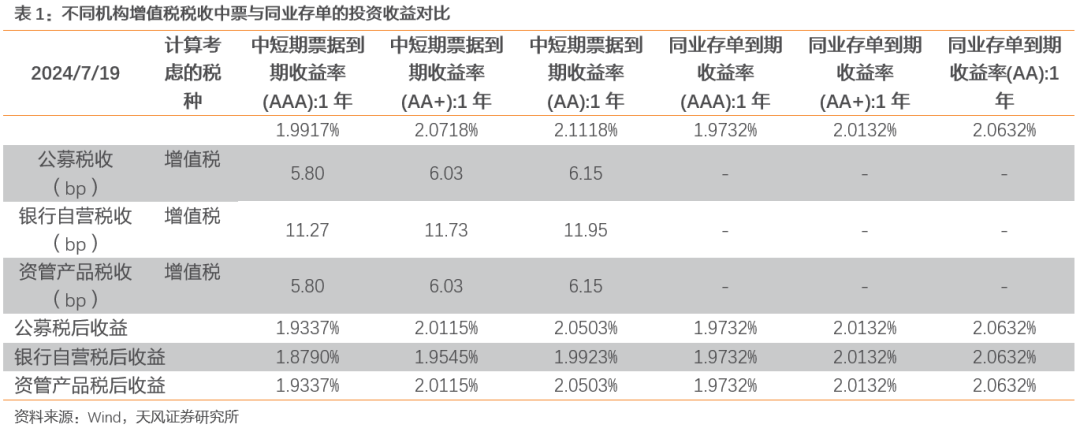

比如,同业存单和剩余期限为1年的短融中票相比,公募基金投资同业存单是免税的,而参与短融中票需要缴纳3%的增值税, 因而实际上虽然短融中票虽然估值高,但税后收益并没有显著优势,甚至AAA等级还低于同业存单。对银行而言,实际考虑更为复杂,增值税、所得税(公司层面征收)、资本占用带来的机会成本等等。

3.2. 信用债流动性偏弱

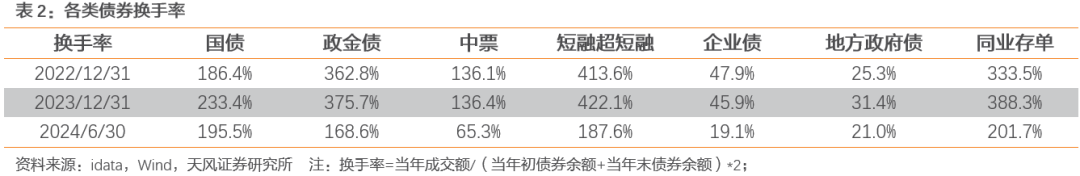

信用债相比利率债,流动性整体偏弱。国债、政金债年度换手率均较高,尤其是政金债换手率明显高于中票、企业债等中长期信用债。如果考虑到利率债新券相比于老券流动性更好,实际上信用债的流动性远弱于换手率呈现出来的对比。

当前,信用债的信用利差中隐含了流动性补偿和信用风险,隐含AAA的高等级债券利差应该主要是流动性补偿,信用风险补偿不高。这既是“信用利率化”的体现,也是未来的风险所在。

3.3. 信用风险的潜在威胁

市场当前对信用风险的定价较低,但我们单就城投基本面而言,并不能说完全没有压力。我们对城投的付息压力进行了简单测算,可以发现:

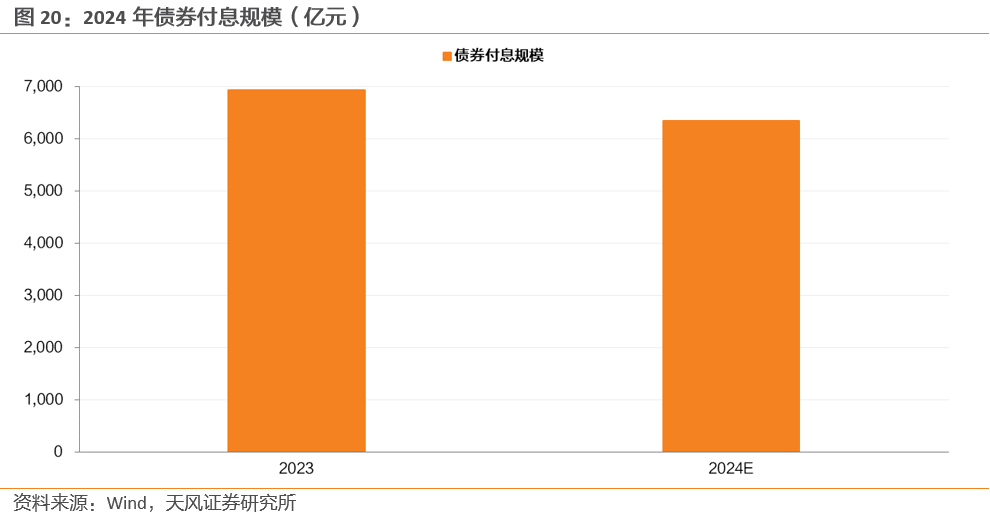

①“一揽子化债政策”出台以来,城投实际的付息压力降低并不大。债券端的付息压力降低有限,我们测算2024年债券付息合计6,343.63亿元,较2023年下降592.02亿元,下降幅度仅为8.54%。银行贷款系统性降低主要是LPR调降,但考虑到有息负债规模的增长,实际上,银行贷款付息压力降低更为有限。

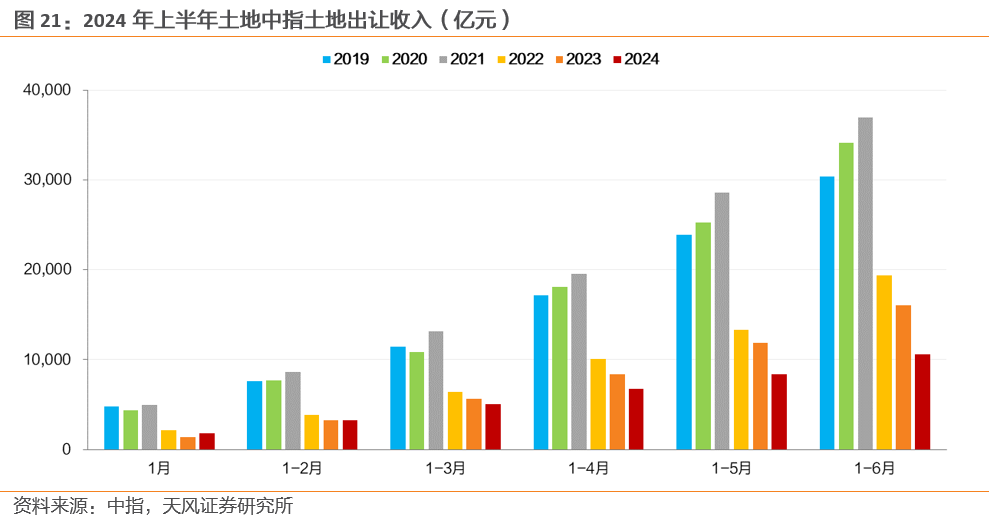

②土地出让收入仍较低,对城投付息压力覆盖能力仍然或有不足。中指口径下2024年上半年土地出让收入10,555.06亿元,较2023年同比下降34.40%。

①本文基于大量市场数据,梳理统计或有遗漏;