【天风研究·固收】 孙彬彬/隋修平/马戎(联系人)

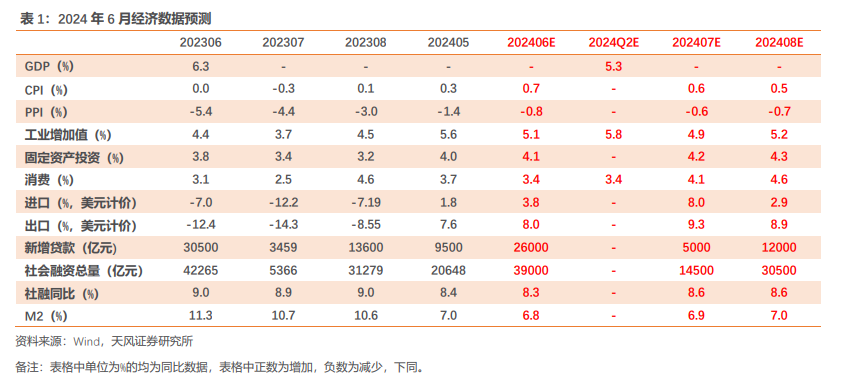

我们判断,6月宏观数据可能延续生产稳/需求弱的宏观图景。

一方面,生产PMI微幅回落、维持在扩张区间,另一方面,投资和消费高频依然偏弱,信贷继续均衡投放而政府债发行未超季节性。此外,从新出口订单表现来看,出口环比或难超预期。

猪肉价格走高可能对CPI形成一定支撑,但核心CPI环比可能仍然弱于季节性;PPI环比大概率为负,但基数效应支撑下,降幅或继续收窄。

我们预计6月工增同比5.1%,固定资产投资累计同比4.1%,社零同比3.4%,CPI同比0.7%,PPI同比-0.8%,二季度GDP同比5.3%。

我们预计6月出口同比8.0%,进口同比3.8%。

我们预计6月新增信贷2.6万亿,新增社融3.9万亿,M2同比6.8%。

从宏观数据表现观察,目前债市可能仍然将维持多头思维。

风险提示:

1.1. 预计二季度GDP同比5.4%,6月工增同比5.1%

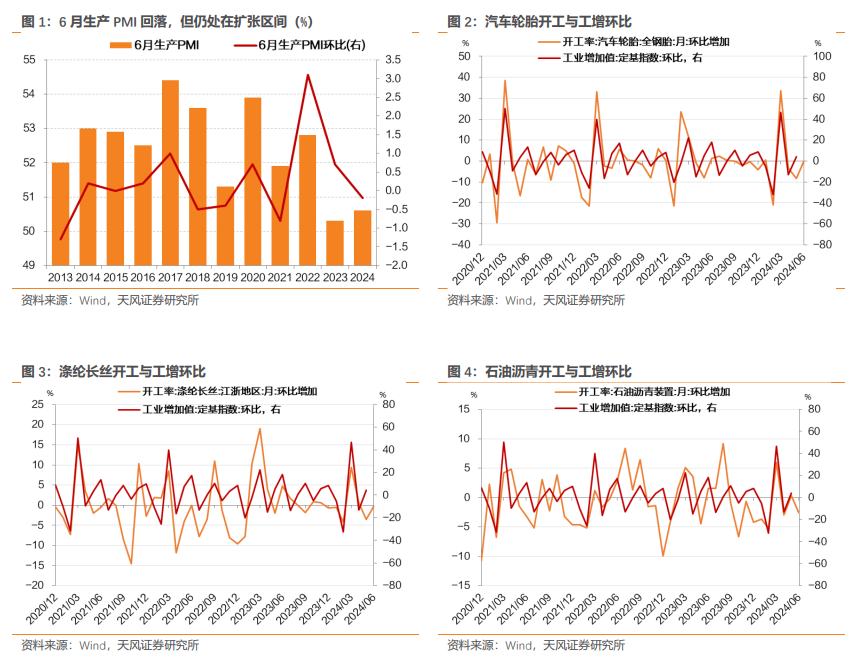

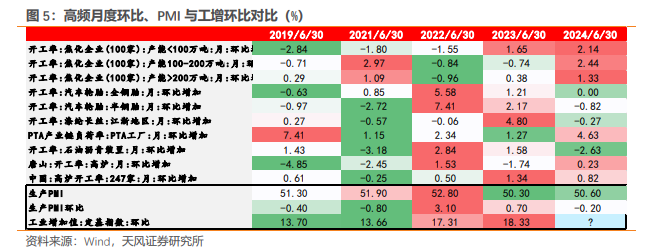

6月PMI生产项延续回落,生产高频表现分化,整体强于2019年和2021年,但弱于2022年,与去年基本持平。整体来看,2022年以后二季度工增的节奏发生了较大变化,工增环比与高频数据和PMI的相关性似乎都不高,我们综合考虑5月工增环比较低、以及去年6月的工增冲量现象明显,我们判断今年6月的工增非季调环比高于2022年、但低于去年同期。

6月生产PMI回落,表现偏弱。6月生产PMI为50.6%,较上月回落0.2个百分点,绝对水平和环比均低于季节性。

6月高频数据表现分化,整体偏中性。从绝对水平来看,石油沥青开工率、PTA开工率、开工率、焦化企业开工率处于季节性低位;高炉开工率、涤纶长丝开工率、汽车轮胎开工率符合季节性。环比角度,焦化企业开工率、PTA开工率、高炉开工率改善好于季节性;石油沥青开工率、涤纶长丝开工率、汽车轮胎开工率环比变化弱于季节性。

分企业规模来看,中型企业的生产PMI重新回升,大型和小型企业生产PMI回落,小企业经营压力延续。6月大型企业制造业生产PMI回落0.6个百分点至52.1%,中型企业生产PMI相应回升0.4个百分点至51.2%,小型企业生产PMI录得46.3%,仍然面临显著的经营压力。

综合来看,过去两年受疫情影响,基数波动较大,我们预计6月工增同比回落至5.1%,7-8月同比读数约4.9%和5.2%。

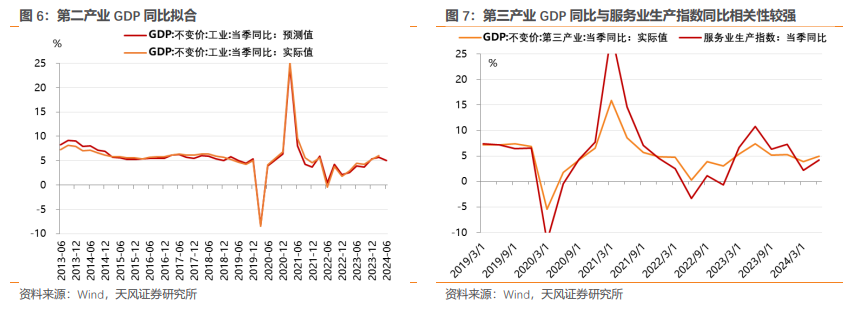

对于GDP,我们使用生产法进行测算。由于第一产业GDP占比低、波动小,因此基于季节性进行粗略估算;第二产业基于工增和建筑业进行拟合;第三产业基于服务业生产指数进行拟合。分别拟合过后进行加总,并计算同比。

我们预计2024年二季度实际GDP同比读数约5.4%。

1.2. 预计6月固定资产投资累计同比约4.1%

6月建筑业PMI显著弱于季节性水平。6月建筑业PMI回落2.1个百分点至52.3%,建筑业扩张速度进一步放缓。

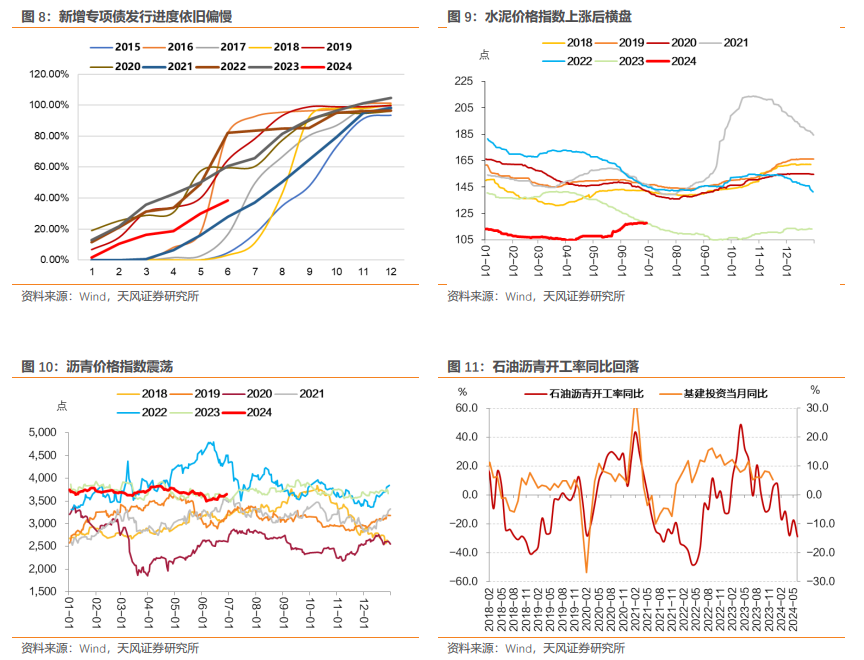

从政府债发行与落实来看,5月发改委发布会提到加快中央预算内投资下达和地方政府专项债券发行使用进度,5月地方债发行边际提速,但6月新增专项债发行再度放缓,资金到位可能偏慢。

根据百年建筑调研,6月部分市场新开工不足,项目“断档”,资金到位率表现较差,拖累续建工程进度,此外,部分地区还受到高温和降雨天气影响。

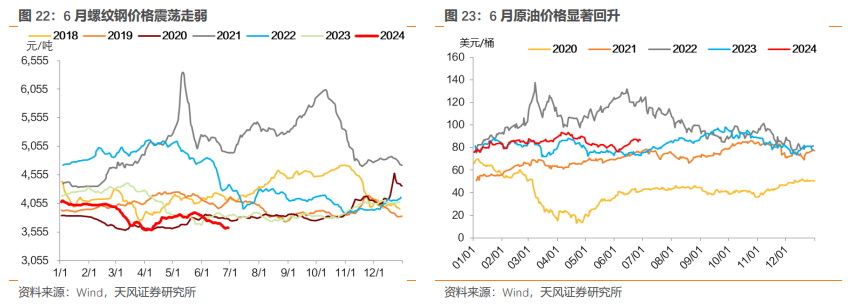

建筑业相关高频数据表现分化,整体来看表现较5月边际转弱。走势上来看,螺纹钢等黑色系商品震荡下跌,前期政策预期带动上涨后,市场关注政策实际落地后对需求的带动情况,螺纹钢消费仍然显著弱于季节性;沥青受原油价格支撑,呈震荡格局;水泥价格6月初上涨至高位后横盘震荡,主要受到新国标实施影响,叠加涨价预期下下游囤货增加。

整体来看,我们判断6月基建实物工作量边际回落,我们预计6月基建投资当月同比读略有回落;7月基建累计同比开始回升。

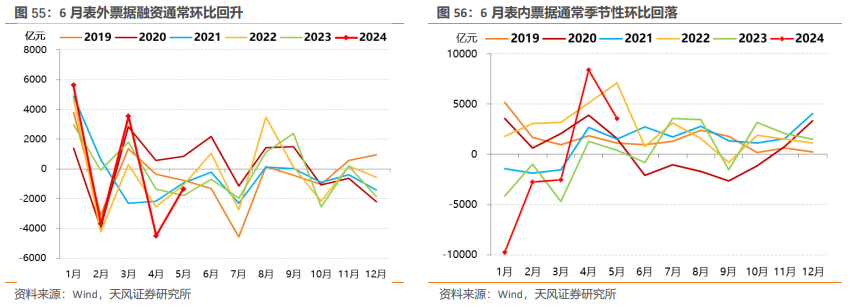

地产基本面维持弱势,我们预计6月地产投资累计同比继续下行;7-8月地产投资累计同比或逐渐企稳,但整体维持在-9.5%~-10%之间震荡。

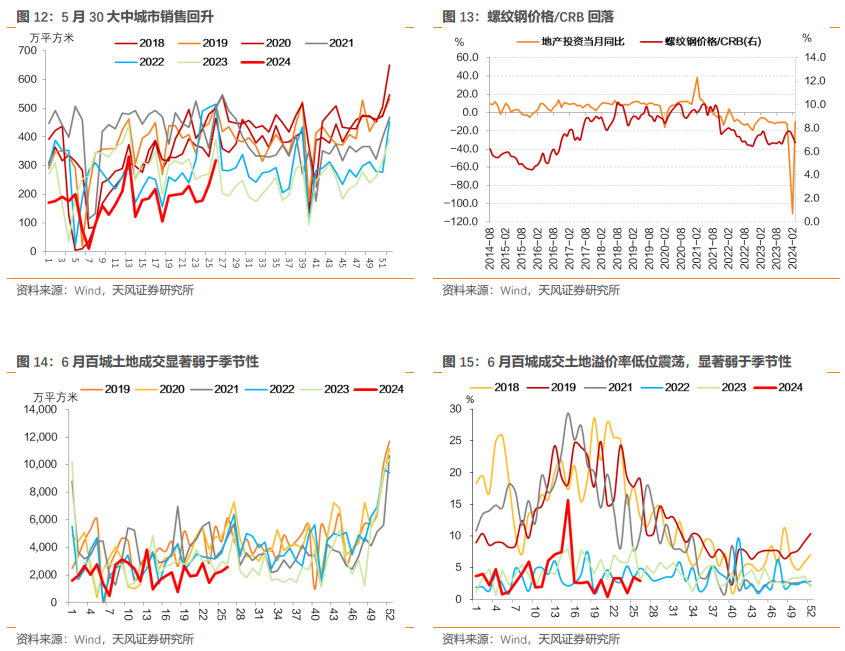

6月地产销售延续分化,环比涨幅扩大,整体仍弱于季节性。一线城市销售有所改善,5月27日,上海跟进“517新政”并放松限购;5月28日,广州、深圳跟进“517新政”;6月26日,北京跟进“517新政”。低能级城市表现依旧欠佳,地产销售震荡下行,明显弱于季节性。

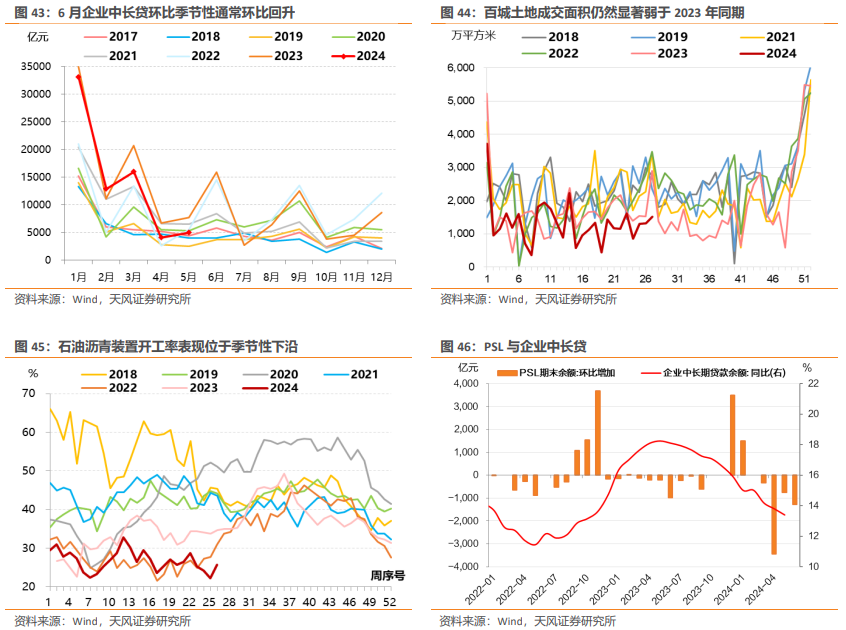

6月土地成交量价均显著弱于季节性;从螺纹钢价格/CRB的表现来看,6月施工和竣工表现可能仍然不佳,根据百年建筑调研,6月部分地区房建项目资金变差。

地产政策持续出台落地,短期内已经出现一定的带动作用,后续需要观察是否有增量政策进一步出台,以及销售企稳趋势能否向中低能级城市蔓延。

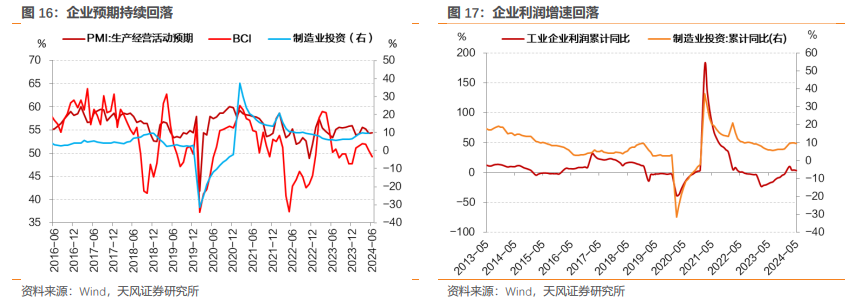

5月企业利润增速回落。5月工业企业利润累计同比增速3.4%,较4月回落0.9个百分点,当月同比回落至0.7%。

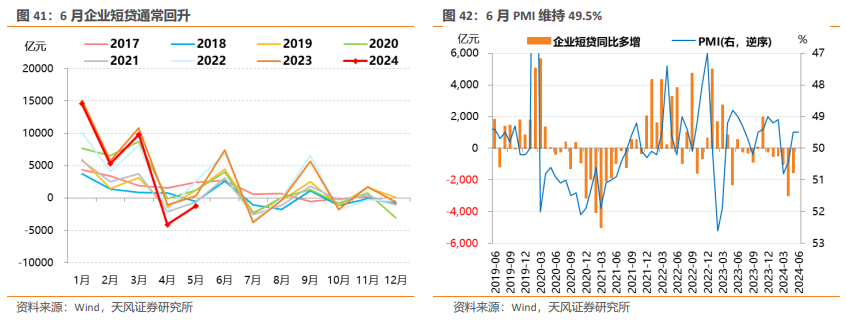

6月PMI新订单指数反季节性回落。6月新订单指数为49.5%,低于5月份0.1个百分点,制造业市场需求维持在收缩区间。

6月企业预期继续回落,绝对水平继续弱于季节性。继5月环比回落0.9个百分点后,6月PMI生产经营活动预期指数小幅回升0.1个百分点至54.4%;BCI指数回落1.32个百分点至49.26%,企业预期整体有所减弱。

经济转型过程中,制造业投资可能受到政策的持续支撑。我们预计制造业投资在三季度仍然维持较高增速。5月底发布《2024—2025年节能降碳行动方案》,发改委有关通知答记者问时提出“加快节能降碳改造和用能设备更新”,结合相关信贷政策,制造业投资可能维持较好增长。

展望未来,制造业投资内生动能偏弱,主要依赖政策支持,后续关注科技创新和技术改造再贷款工具使用情况及大规模设备更新和消费品以旧换新落实力度。

综上,我们预计6月固定资产投资增速累计同比约为4.1%,7-8月同比读数约4.2%和4.3%。

1.3. 预计6月社会消费品零售总额同比3.4%

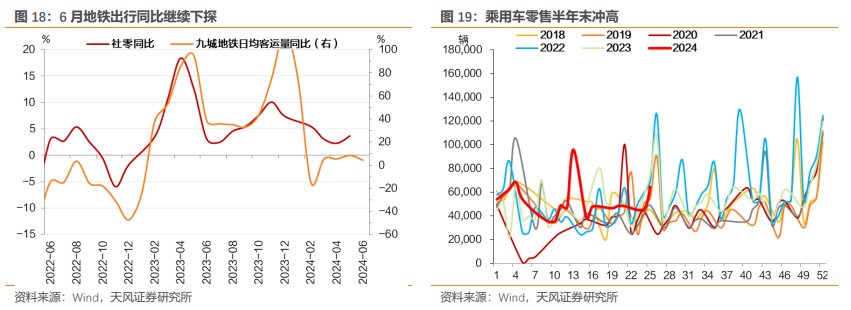

6月服务业PMI回落,显著低于季节性。6月非制造业商务活动指数较前月继续下降0.6个百分点至50.5%,其中服务业PMI读数环比下行0.3个百分点至50.2%。

观察高频数据,乘用车销售半年末出现冲量,但力度有限,根据乘联分会数据,6月乘用车市场零售数量同比-8%。半年末收官,销售方积极发力,在春季新车降价潮结束、北京电动车号牌5月底发放和汽车报废更新补贴政策有力拉动的共同影响下,6月车市实现半年末冲量。

网上购物方面,今年“618”购物节热度同比出现下滑。2024年“618”全网GMV7428亿元,而2023年为7987亿元,同时,部分电商购物结算时点前置,导致“618”的订单在5月落地较多,6月受到的拉动下降。根据统计局公布的数据来看,2024年网上购物的占比有所下降,购物节对社零的拉动可能有所减弱。

综合来看,我们预计6月消费动能依旧偏弱,社零增速或仍将承压,因此6月社零同比约3.4%,7-8月社零同比4.1%和4.6%。

1.4. 预计6月CPI同比0.7%,PPI同比-0.8%

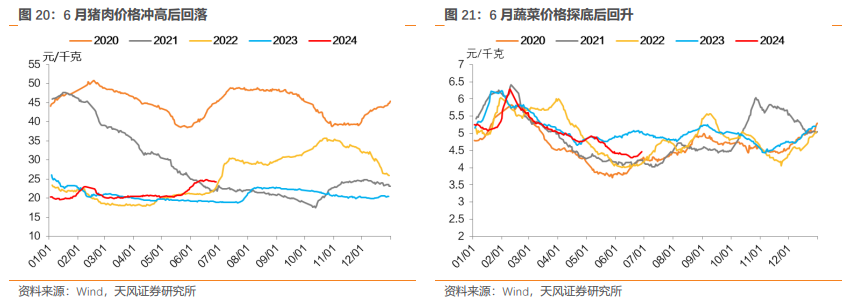

6月猪肉价格冲高后震荡回落。一方面,猪肉消费逐渐进入淡季;另一方面,前期二次育肥及压栏大猪出栏导致供应增加,供需关系有所缓和,猪肉价格6月前半月冲高,之后震荡走弱。

6月果蔬价格下跌后出现反弹,6月果蔬价格绝对水平高于季节性。部分地区出现极端天气,可能影响果蔬供应,导致运输、仓储等成本提高。

结合消费表现,当前居民消费动能可能仍然偏弱。

综合来看,我们预计6月CPI环比0.2%,同比0.7%。

展望未来,当前需求端进入消费淡季和供给端出栏增加的状况可能仍将持续一段时间,猪肉价格可能短期仍维持偏弱震荡,待消费淡季和出栏增加的影响逐渐消退,叠加猪肉消费进入旺季,价格可能重新转强。极端天气增多,果蔬价格短期可能维持偏强走势。我们预计7-8月CPI维持高位,分别约0.6%和0.5%。

对于PPI而言,6月出厂价格指数下行2.5个百分点至47.9%,主要原材料购进价格指数下行5.2个百分点至51.7%。我们预计6月PPI环比录得-0.2%,同比读数录得-0.8%。

内因方面,6月项目资金到位率涨势暂缓,部分项目施工进度受阻;水泥新国标对熟料要求的提升与错峰停窑导致的熟料紧张,推动水泥价格持续上涨;前期政策对宏观情绪的带动告一段落,黑色系、有色系商品显著回落,化工系偏弱震荡。

外因方面,OPEC 延长减产措施至2024年底,叠加地缘政治冲突和消费旺季的影响,原油价格显著上行,国内成品油价两次调整,先降价后月底涨价,国内成品油价6月整体下降。

展望未来,项目需求不足依旧是核心影响因素,后续专项债和特别国债可能加速落地,我们判断三季度内因定价商品价格有望企稳,但整体上涨空间可能不大;对于外因定价商品,主要关注OPEC 减产执行情况以及后续美国经济和美联储政策走向,我们预计7-8月PPI同比读数约-0.6%和-0.7%。

2.1. 预计6月出口同比8.0%

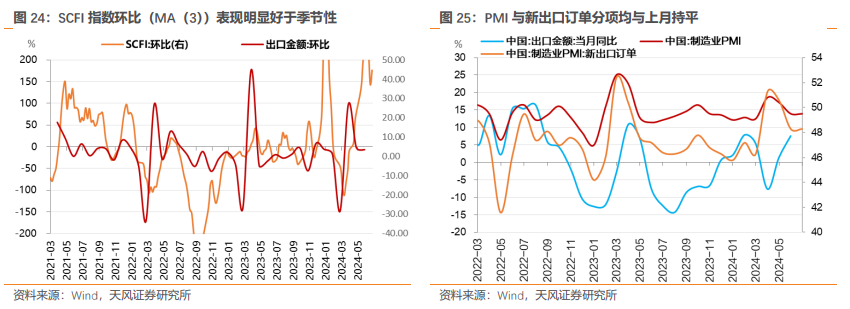

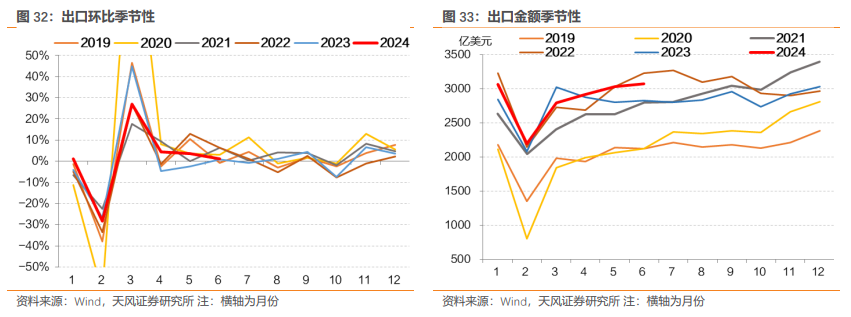

6月高频和外需指标表现仍处修复区间、部分指标走势略有分化,我们判断出口仍具备韧性,低基数效应将推动6月出口同比增速上行。

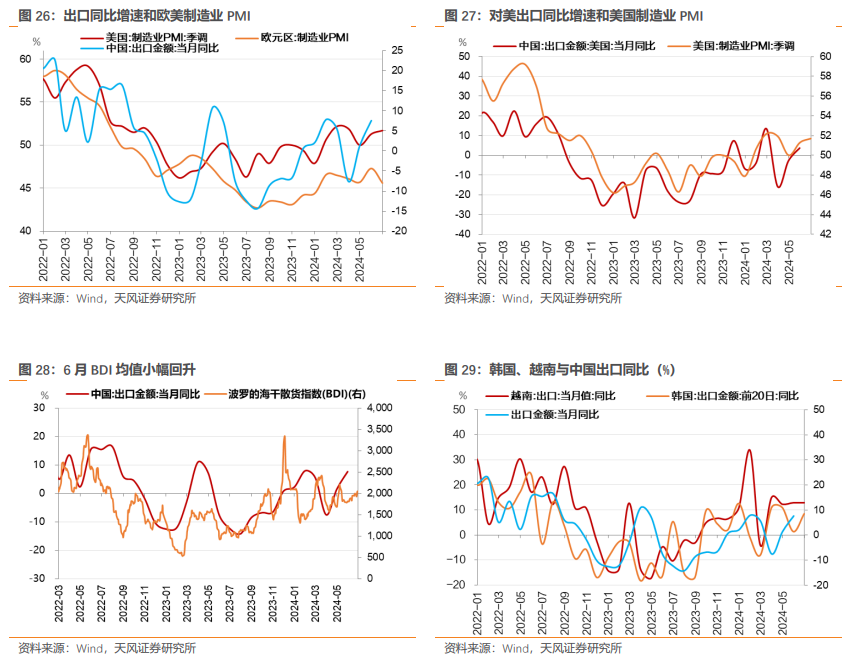

观察数据,6月全球外需继续走强,SCFI指数相较5月再度上升,维持季节性高位,指向外需及全球贸易景气度良好;BDI指数持续回升,指向我国贸易景气度的持续改善;6月PMI新出口订单分项与上月持平,处于2019年以来的季节性高位,上述数据均指向6月出口动能延续。

综合来看,我们预计6月出口同比增速8.0%。展望未来,全球外需继续处于偏强的状态。然而,美国对华贸易制裁举措进一步升温,6月出台《脱离外国敌对电池依赖法》,波及中国储能电池行业,且继续施压日本和荷兰对华芯片限制;欧盟拟对中国钛白粉加征临时关税,均对出口动能形成一定制约。我们预计7月出口同比9.3%,考虑到23年8月较高的基数效应,预计8月出口同比8.9%。

观察出口集装箱运价指数,上海出口集装箱运价指数(SCFI)持续上升,6月均值相比5月再度上升,月度环比增速远超季节性。也门胡塞26日袭击以色列商船加剧了红海的紧张局势,欧美逐步进入三季度运输需求旺季,美东航线码头工人罢工以及亚洲多个关键港口拥堵加剧等因素促使海运成本进一步上升,多家航运巨头6月再次发布涨价通知,涉及非洲、南美、北美、中东等多条航线,因此,红海危机和港口罢工潮等因素带来的运力缺口、以及外需略有回升,是SCFI指数价格的持续超季节性回升的主要推动力。

全球贸易景气较高。6月全球贸易景气度较5月小幅上升;节奏上,5月末波罗的海干散货指数见底后持续上升,6月28日达到月内高点2050。

美欧需求表现有所分化。美国PMI小幅回升至51.7%,而欧元区制造业PMI回落1.7个百分点至45.6%。

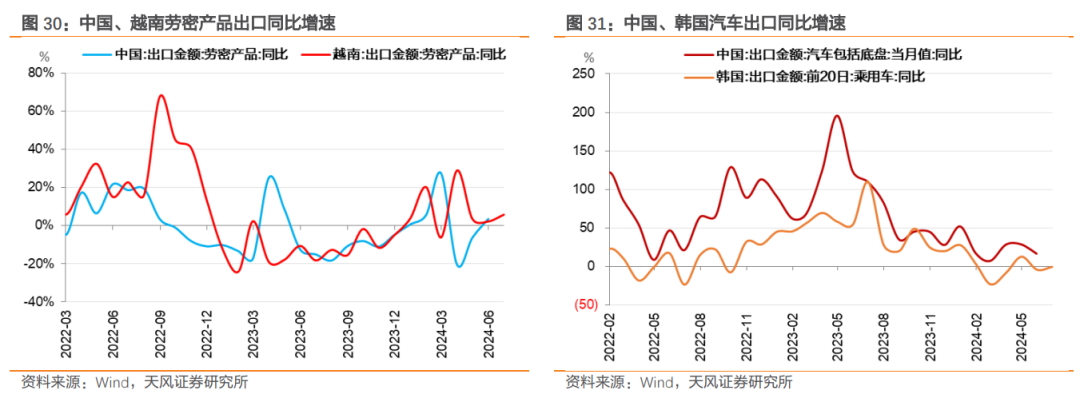

出口导向型国家出口表现较好,韩国同比增速大幅回升,越南出口稳定复苏。5月韩国前20日出口同比增速大幅回升至8.5%,越南出口同比持平于上月录得12.94%,侧面印证外需表现有韧性。

进一步观察商品结构,预计劳密产品出口继续上升,汽车出口表现改善。6月,越南的劳密产品出口同比保持上升;韩国的汽车出口同比小幅回升,但读数依然为负,分别对我国箱包、纺服、塑料等劳密产品和汽车出口具有一定指示意义。

最后考虑基数效应,2023年6月出口环比增速0.9%,位于2019年以来季节性次低水平,低基数效应对本月出口同比增速有一定支撑。

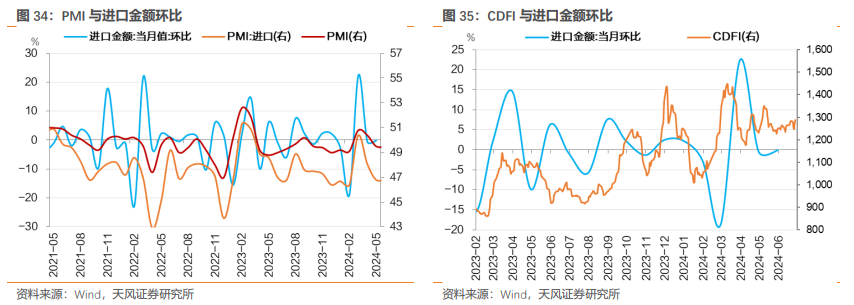

2.2. 预计6月进口同比3.8%

综合来看,我们预计6月进口同比回升至3.8%,主要受低基数效应影响。展望未来,我们预计7月受重大会议召开、政府债发行尚未显著提速等影响,内需可能维持筑底,到8月存在改善的可能性,但由于7月基数偏低、8月基数偏高,因此7到8月进口同比可能先升后降,读数分别约8%、2.9%。

从PMI指标来看,PMI新订单指数继续回落,但PMI进口分项指标有微幅回升,表明内需状况未见显著好转。6月PMI新订单指数回落0.1个百分点至49.5%,PMI进口分项微幅回升0.1个百分点至46.9%。

从进口干散货运价指标来看,CDFI指数月均值较5月整体回升,月内窄幅震荡上升,28日录得月内高点1288.12。

最后考虑基数效应,2023年6月进口环比增速-1%,位于季节性次低点(2019年以来)。预计低基数效应下将对6月进口同比增速形成一定支撑。

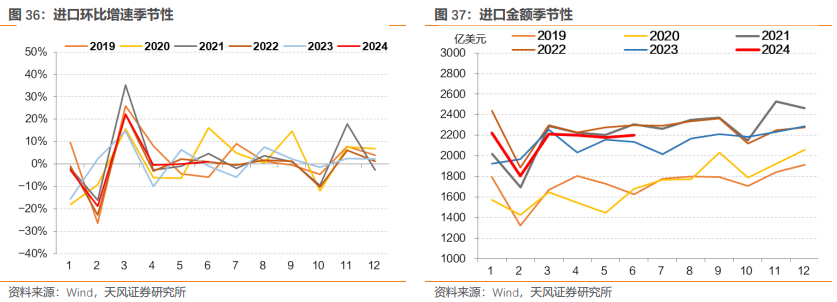

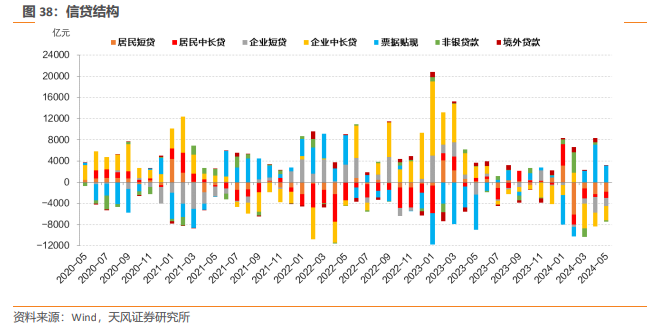

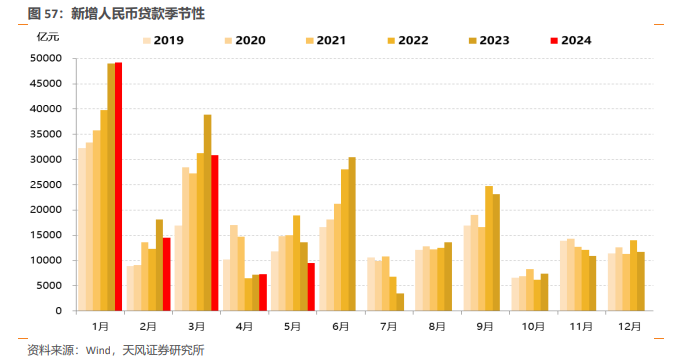

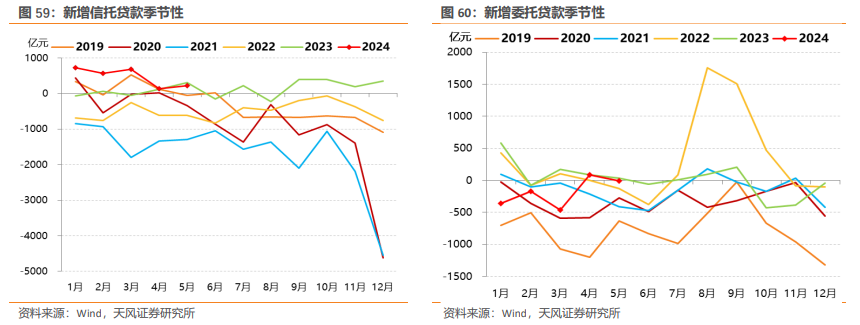

3.1. 预计6月新增信贷2.6万亿元

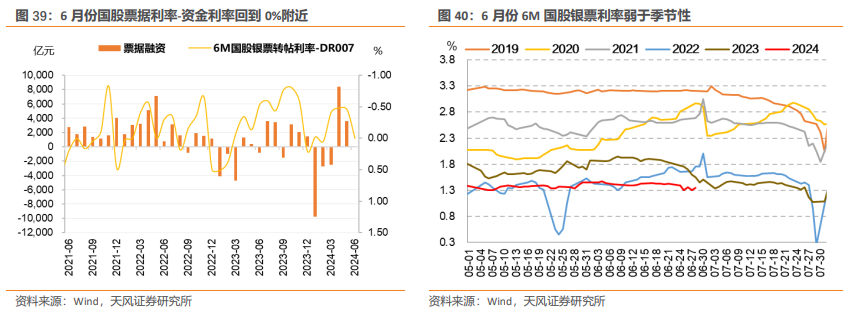

6月6M票据利率稳定保持在历史较低水平,月末小幅下行,表明6月信贷表现或仍不强。

结合政策表述观察,6月19日潘功胜行长在陆家嘴论坛的主题演讲指出:

“对于一些不合理的、容易消减货币政策传导的市场行为,我们加强规范,包括促进信贷均衡投放、治理和防范资金空转、整顿手工补息等。短期内,这些规范市场行为的措施会对金融总量数据产生‘挤水分’效应”。

“货币信贷总量增长速度的变化,实际上是我国经济结构变化,及与此相关联的我国金融供给侧结构变化的反映。”

“很多存量贷款效率不高,盘活低效存量贷款和新增贷款对经济增长的意义本质上是相同的。”

“当前近250万亿元的贷款余额中,房地产、地方融资平台贷款占比很大,这一块不仅不再增长,反而还在下降。剩下的其他贷款要先填补上这个下降的部分,才能表现为增量,全部信贷增速要像过去一样保持在10%以上是很难的。”

总体来看,我们预计,6月新增信贷2.6万亿元,同比少增0.4万亿元;2024年7月、8月新增信贷0.5万亿元和1.2万亿元。

具体来看各个分项表现,我们预计,6月企业短贷环比回升、同比少增。

6月PMI 49.5%,仍处于收缩区间,历史上PMI与企业短贷同比通常是负相关。结合票据利率走势来看,企业短贷相比5月大概率环比回升。

不过也要注意信贷均衡投放、金融增加值核算方法“挤水分”等因素影响下,季节性环比上行幅度或更平缓,我们判断企业短贷可能同比少增。

我们预计,6月企业中长贷环比回升、同比少增。

6月信贷政策主要是在均衡投放、盘活存款的基调下,推动前期创设的货币政策工具落地应用,领域上则主要聚焦于保障性住房、科技创新等方面。

5月30日,陶玲副行长接受采访时表示要“加快推动科技创新和技术改造再贷款政策工具落地见效,大力支持中小科技企业首贷和重点领域大规模设备更新。”

6月13日,中国人民银行召开保障性住房再贷款工作推进会,调研推广前期租赁住房贷款支持计划试点经验,部署保障性住房再贷款推进工作。会议强调:“金融机构和有关单位要深入贯彻落实中共中央政治局和国务院常务会议部署,深刻认识房地产工作的人民性、政治性,既要解放思想、拓宽思路,又要稳妥把握、扎实推进……着力推动保障性住房再贷款政策落地见效,加快推动存量商品房去库存。”

6月14日,央行公告表示,“中国人民银行与科技部依托‘创新积分制’评价,遴选了首批近7000家符合条件的企业,向21家全国性银行推送。各银行快速响应,迅速行动,首笔科技创新贷款近日已发放,后续其他贷款将陆续投放。中国人民银行与科技部正在组织开展第二批32万余家科技型企业创新积分评价,遴选企业名单推送给银行。”

6月19日,潘功胜行长在陆家嘴论坛的主题演讲继续强调信贷均衡投放和盘活存量。

7月1日,公布6月PSL净归还1274亿元

结合高频数据观察,土地成交、石油沥青装置开工率均处于季节性低位,说明地产销售端“四限”放开、加大金融支持等措施对上游环节开工的提振作用在现阶段仍然有限。

我们判断,6月企业中长贷可能环比回升、同比少增。

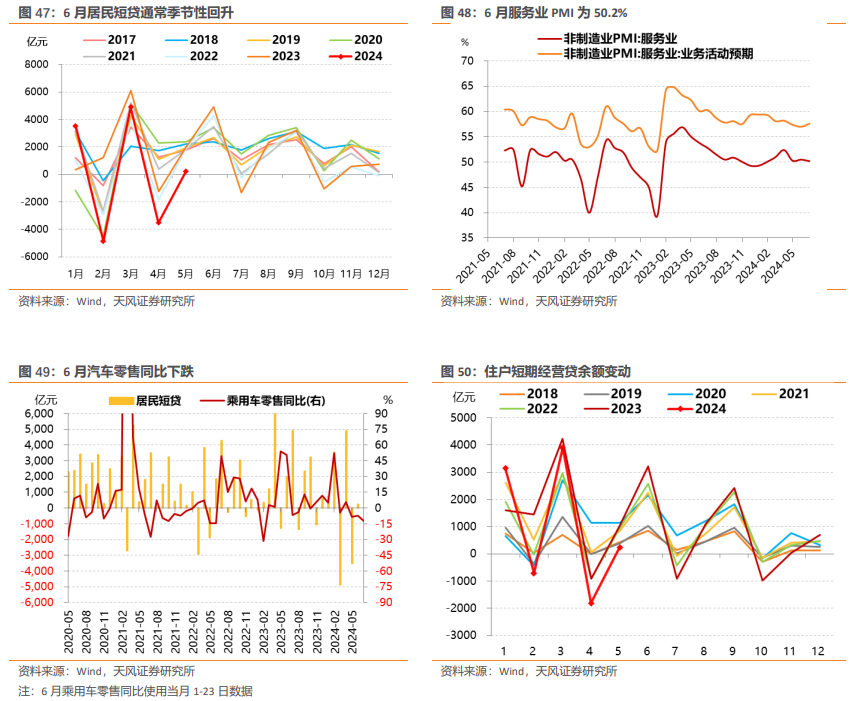

我们预计,6月居民短贷环比回升、同比少增。

6月服务业PMI相比前月回落0.3个百分点至50.2%,处于2012年以来同期最低水平,拖累因素在于居民消费能力和意愿不强。

文旅方面,根据文旅部统计,6月端午节期间国内出游1.1亿人次,出游总花费403.5亿元,与2019年同期相比恢复率为117%和103%,人均贡献旅游业收入为2019年同期的89%。

汽车消费方面,6月乘用车市场零售数量同比-8%,厂商价格优惠频出但效果有限。

综合来看,我们预期6月居民短贷环比回升,同比少增。

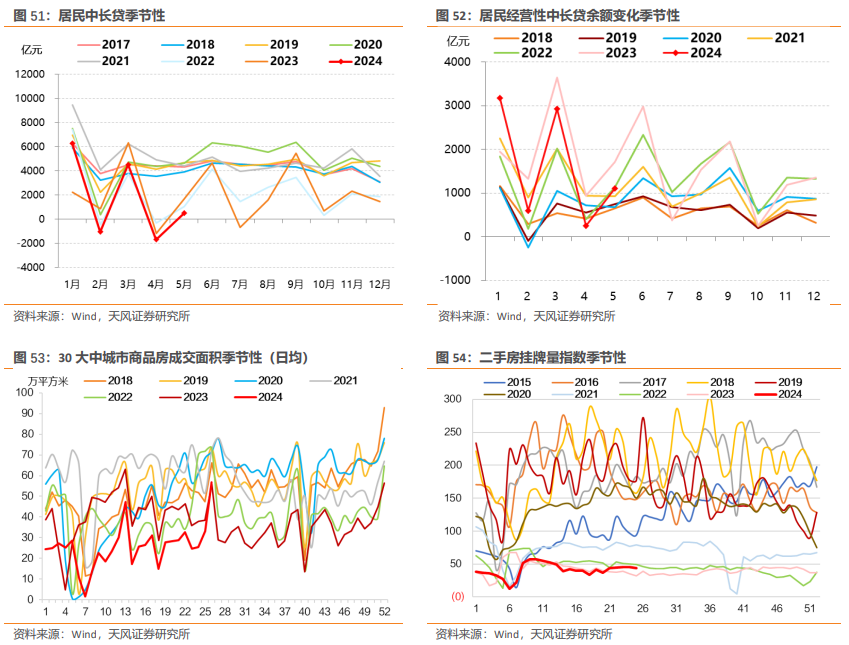

我们预计,6月居民中长贷环比回升,同比少增。

环比来看,5月17日央行开启新一轮地产支持政策后,5-6月份各地关于居民购房的支持性政策频出。与此同时,6月居民经营性中长贷可能季节性回升,对居民中长贷也有带动作用。

同比来看,观察商品房销售高频和二手房挂牌数据,6月一手房销售总体略弱于2023年同期,二手房挂牌量从5月下旬开始略高于去年同期,叠加当前房价相比去年同期有一定变化,总体来看居民中长贷大概率同比少增。

我们判断,6月居民中长贷环比回升、同比少增。

票据融资方面,预计6月表内票据环比回落、同比上升;表外票据环比回升,同比略多增。

6月票据利率延续平稳走势,月末维持稳定。对比而言,去年票据利率总体高于今年,6月表内票据可能环比按季节性回落、同比上升。

考虑到PMI表现好于2023年6月,表外票据可能按季节性环比回升、同比略多增。

综合来看,我们预计,6月新增贷款规模为2.6万亿元,同比少增0.4万亿元。

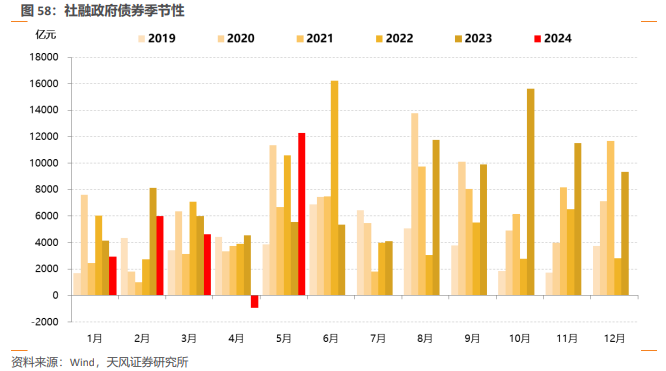

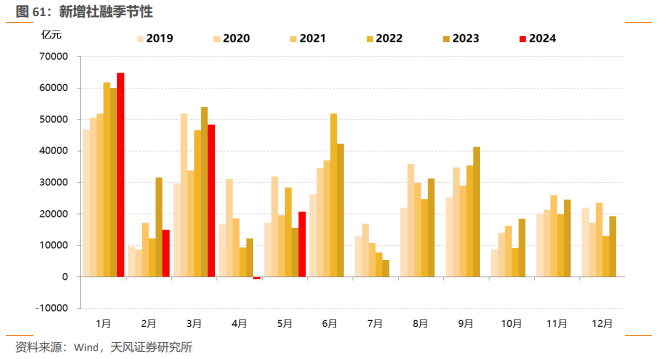

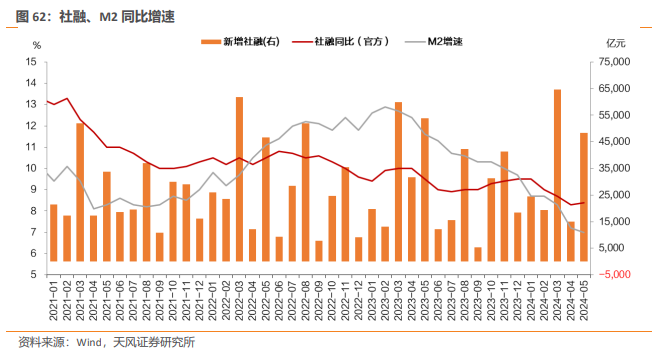

3.2. 预计6月新增社融3.9万亿,M2同比6.8%

结合Wind数据统计,我们预计:

(1)6月政府债券净融资约7500亿元;

(2)6月企业债券净融资约为1500亿元;

(3)6月信贷资产支持证券净融资规模约为-100亿元。

非标融资方面,受经济表现反复、潜在风险事件等因素影响,预计信托贷款、委托贷款压降力度继续维持较低水平。同时保交楼等地产行业金融支持对信托贷款带动作用或减弱,我们预计6月信托贷款新增100亿元、委托贷款压降100亿元。

综合来看,我们预计2024年6月新增社融约为3.9万亿元,社融余额同比增速回落至8.3%;2024年7月、8月新增社融分别约为1.5万亿、3.1万亿元,社融余额同比8.6%、8.6%。

M2增速方面,我们判断,防空转、金融数据“挤水分”等影响仍在持续,规范手工补息后存款持续出表,6月中下旬理财回表力度相对可控,高基数下6月M2同比增速可能继续下行,我们预计6月M2同比6.8%。2024年7月、8月M2同比约6.9%、7.0%。

宏观经济走势存在不确定性,货币政策和财政政策效果和是否追加存在不确定性,市场走势受基本面政策面情绪面预期影响存在不确定性等。

- END -

证券研究报告:《6月宏观数据怎么看?》

对外发布时间:2024年7月4日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

隋修平 SAC 执业证书编号:S1110523110001