在控通胀视角下的“加息不足”,与财政视角下的“加息适度”之间,联储主动选择后者。代价是年内去通胀进程的停滞与经济活动波动的加剧,联储能做的是尽量减少波动,在经济明显走弱前保持利率的稳定。

当前联储加息的幅度有限,尽管已经保持利率区间5.25%-5.5%近一年,但美国经济迟迟“不着陆”,反映出货币政策或并没有明显的限制性。即使在5月CPI超预期弱的情况下,鲍曼等联储官员仍然对加息呈现出开放式态度;这意味着在去通胀的视角下,美国利率水平仍是不够高。

今年联储已经连续两次在SEP预测中指向了更高的长期利率预期;并且今年杰克逊霍尔央行年会的主题也早早确定为——重新评估货币政策的有效性和传导性——。去年全球央行会议前,联储提前吹风“疫后自然利率抬升”,今年的议题可以看作是去年的延续,也是联储这一年的反思与总结。

资本市场的利率终点也沿着“货币政策不够具备限制性”的方向在演进,体现在长期利率在疫情后持续上行。去年三季度以来,长期利率预期维持在3.5%以上,相较于2017-2019年均值上升1.2pct以上。

美国货币政策限制幅度有限是因为“加的不够多,缩的不够快”,而非传导不畅。

在此前报告《美联储,非必要,不降息》中,我们认为美国名义中性利率或已经升至3.8%左右。当前相对应的5年期国债收益率仅在4.3%水平,甚至在年初一度下行接近3.8%;以此视角下,货币政策确实没有明显的限制性。

缩的不够快,反映在美国当前银行准备金依然充裕,接近持平于2022年4月加息刚开始时的水平。银行间流动性并未受到资产负债表整体大幅收缩的影响,进而维持了金融市场融资功能的基本稳定,自然也就难以抑制投资与消费活动。

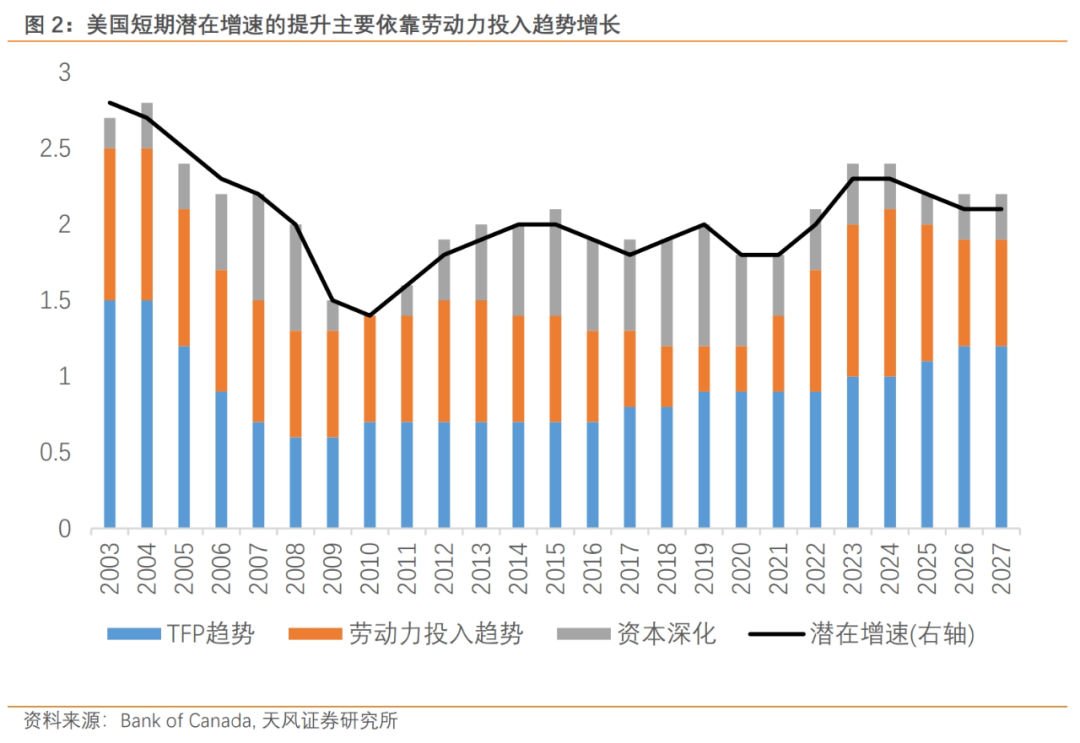

一方面,更高的政府投资倾向和居民消费倾向使得资本要素相对不足;2022-2024年美国居民消费占其可支配收入的比重较疫情前十年的均值上升了2pct至92.7%。

另一方面,大规模移民推升了短期美国趋势劳动力投入水平,在资本投入强度持平的情况下,潜在增速也亦有所增加。

两者都助推了自然利率的抬升,“更少储蓄、更多消费和投资”,给均衡利率带来了上行压力。自然利率的抬升意味着货币政策的限制性下降。

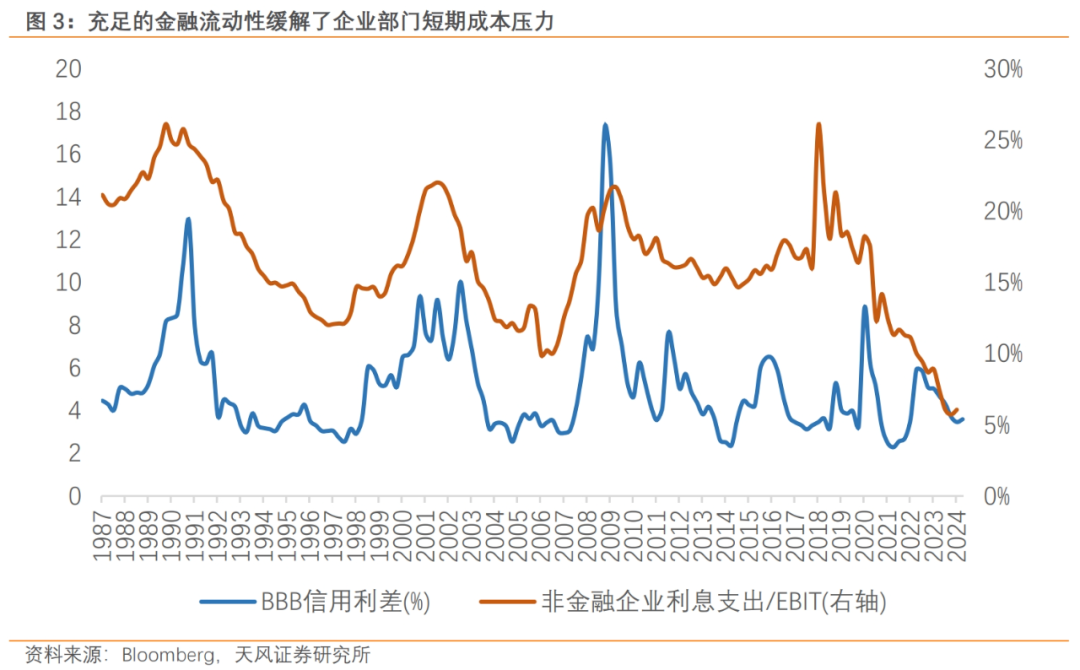

企业部门在疫情期间大量的低息再融资拉低了利息支出水平,直至2024Q1尚未反弹;且在历史级别的税后利润下,企业部门偿债能力仍然健康。当前充足的金融流动性使得信用利差维持在低位;美国非投资级企业债在2024年前6个月发行总量就已超过2023年全年水平。

在大财政时代开启的背景下,货币政策的边界越发清晰。当下美国经济并未展现出大幅放缓的迹象,仅有个别利率敏感型部门有所松动,财政依然可以有的放矢。无论是大选前还是大选后,以预防式降息以托底经济,对于联储来说都是吃力不讨好的任务。

联储没有过度加息,而是在名义利率和自然利率刚刚匹配的位置上就停了下来,反映了联储的心态——不与财政夺权。即使通胀很难回到2%,也不能主动制造衰退,所以其一再强调观察数据,即便未来难免陷入过晚行动的局面,也要力挺财政扩张的大旗不倒,因为财政才是今天美国经济的核心。

所以在控通胀视角下的“加息不足”,与财政视角下的“加息适度”之间,联储主动选择向后者靠拢。代价是年内去通胀进程的停滞与经济活动波动的加剧,联储能做的是尽量减少波动,即经济明显走弱前保持利率的稳定。

风险提示