预计二季度GDP在5.1%左右,实现全年增长目标对下半年名义GDP提出了更高的要求。

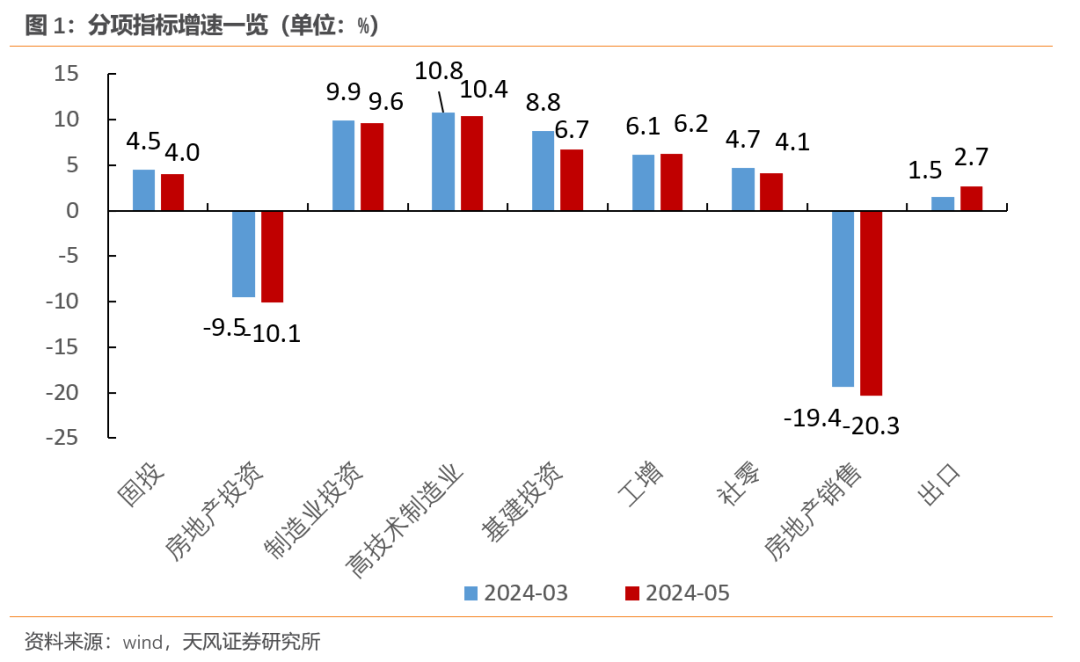

在一季度经济实现开门红之后,二季度经济产需有所走弱。生产端,服务业生产指数从一季度的5.5%回落至4、5月的3.5%和4.8%;4-5月工增企稳在6.1%左右。

需求端,出口在低基数下从一季度的1.4%回升至4-5月的4.5%;固定资产投资增速受地产下行和基建高开低走的影响,从一季度的4.5%回落至4-5月的3.4%;社零增速从一季度的4.7%回落至4-5月的3%。

在产需双双走弱时,我们预计二季度GDP增速或回落至5%左右。

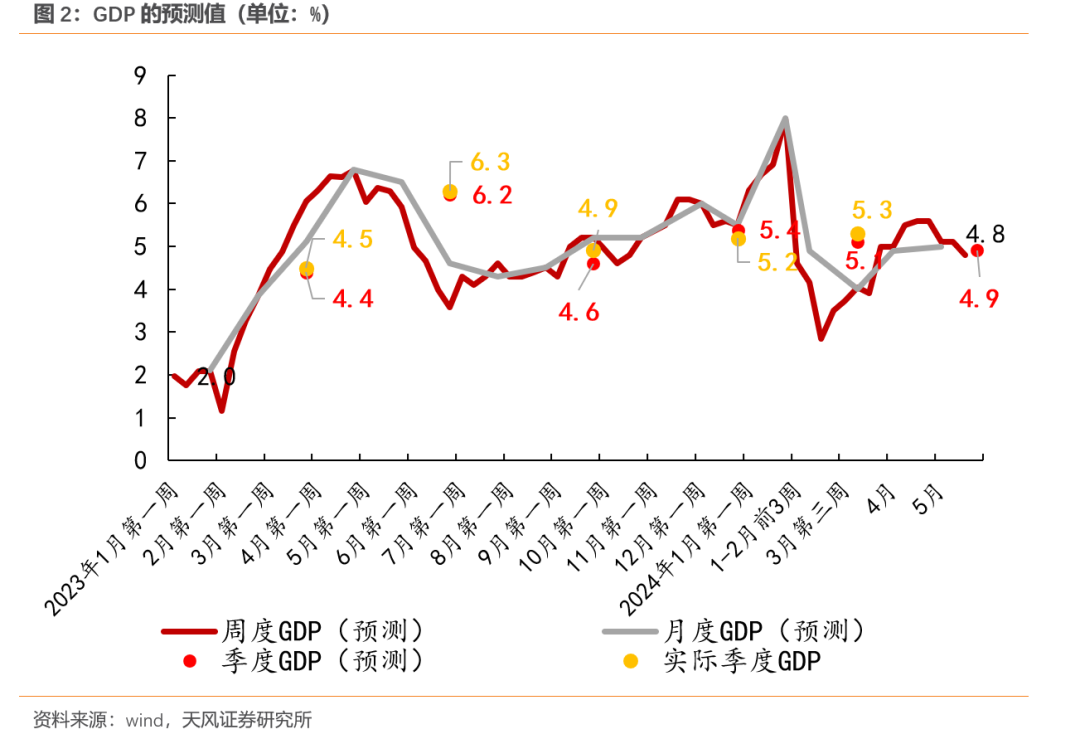

对于季度GDP估算,我们先使用高频数据估算出工业增加值/服务业生产指数,再估算出第二产业GDP和第三产业GDP,最后估算出季度GDP的不变价增速(详见《如何估算一季度GDP?》,2023.04.11)。

按照官方公布的4、5月工增和服务业生产数据,我们预计4月GDP同比增速在4.9%左右,5月GDP增速在5%左右(以上数据按照一季度估算值与实际值的误差进行了调整)。

基于6月前两周的高频数据,我们预计6月GDP增速回落至4.7-5%左右。

由此估计二季度的工业增加值同比增速在5.7-5.9%左右,服务业生产指数同比增速在4.3%左右,二季度GDP同比增速在4.9%左右。考虑到估算值和实际值之间的偏差,我们最终预计二季度GDP同比增速在5.1%左右。

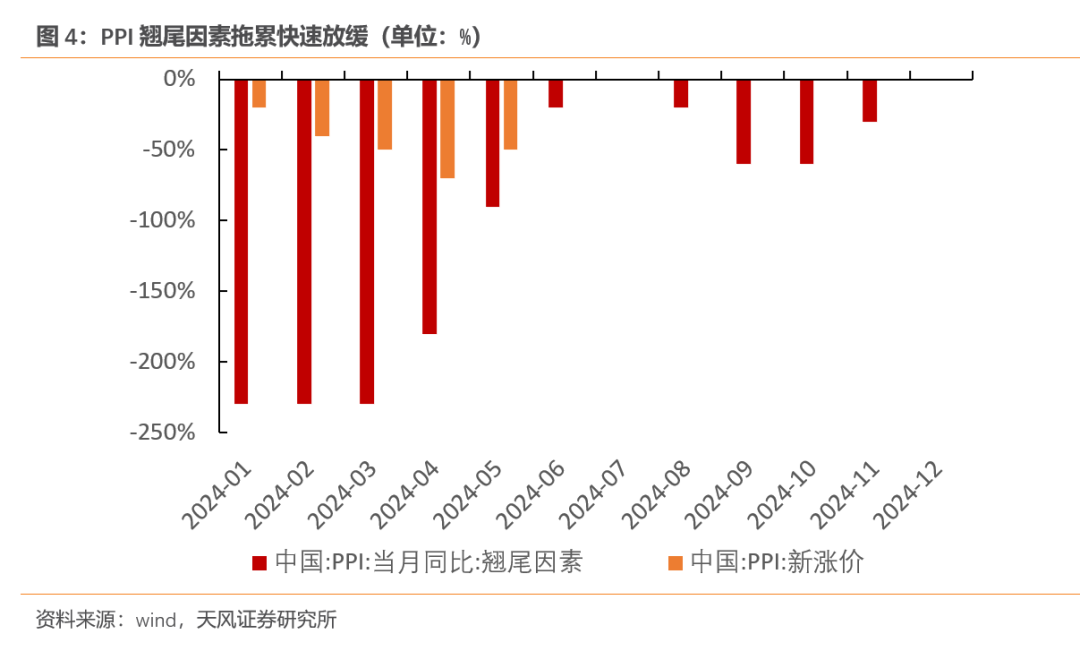

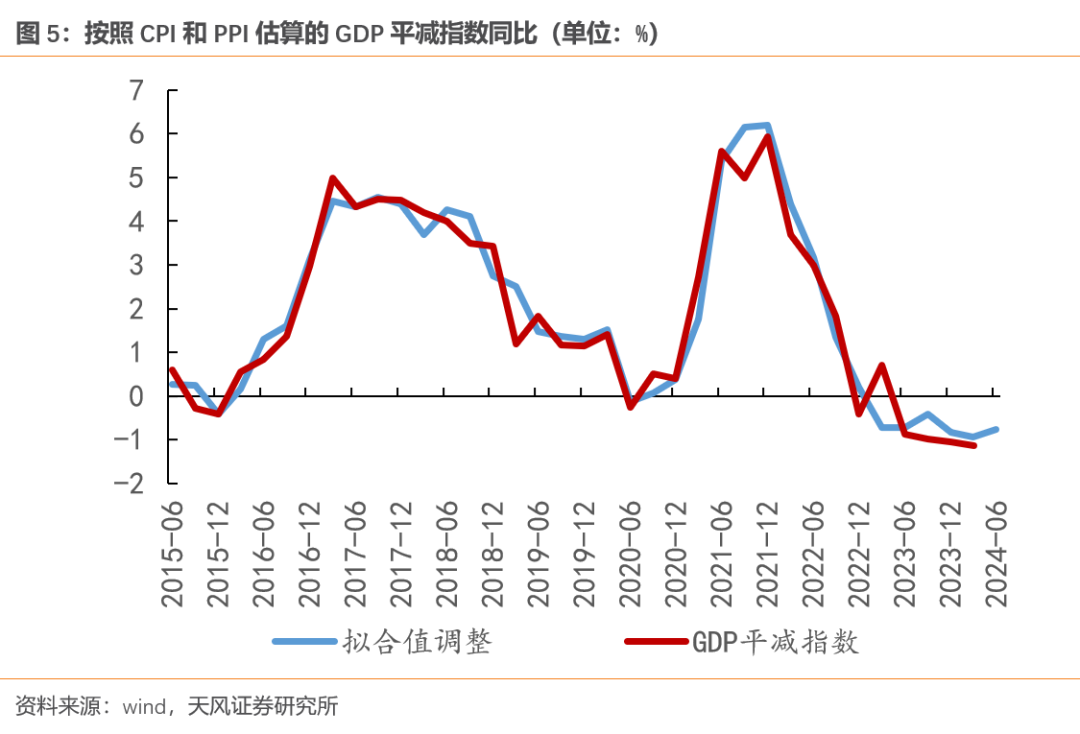

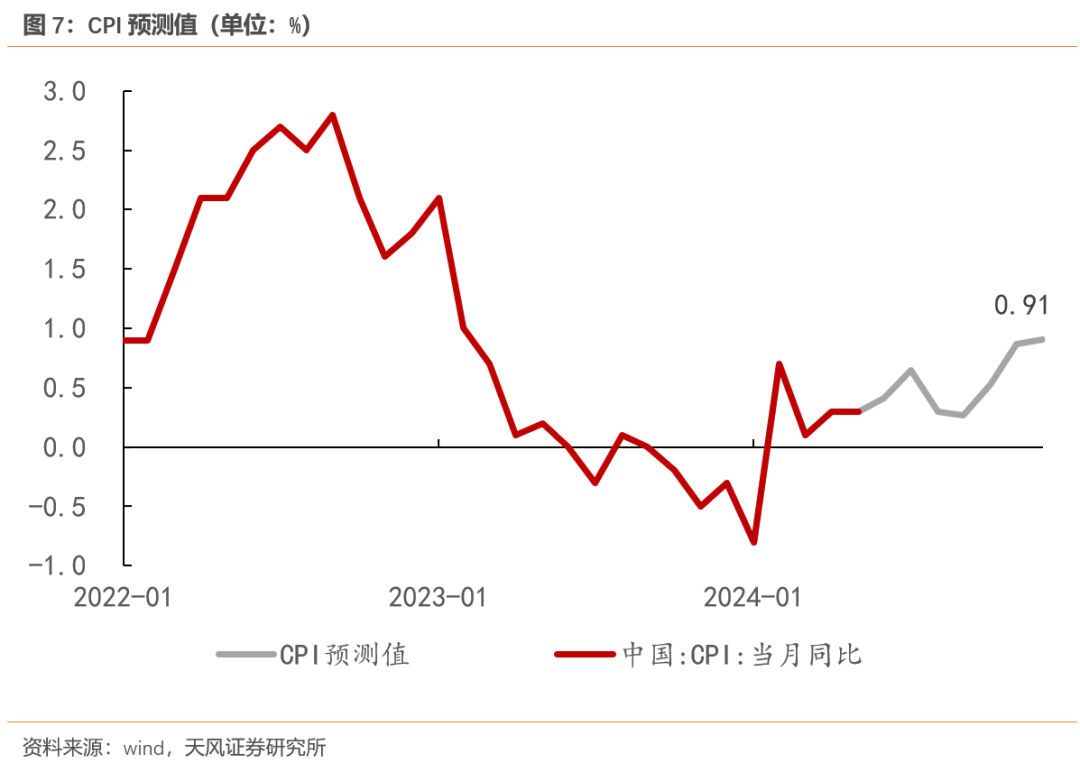

二季度翘尾因素对PPI的拖累逐渐减弱,PPI同比显著回升。基于高频数据,我们预计6月PPI同比增速将回升至-0.7%左右,CPI同比在0.3%左右,二季度GDP平减指数在-0.6%左右,相比于1季度明显提高,对应二季度名义GDP增速或在4.5%左右。

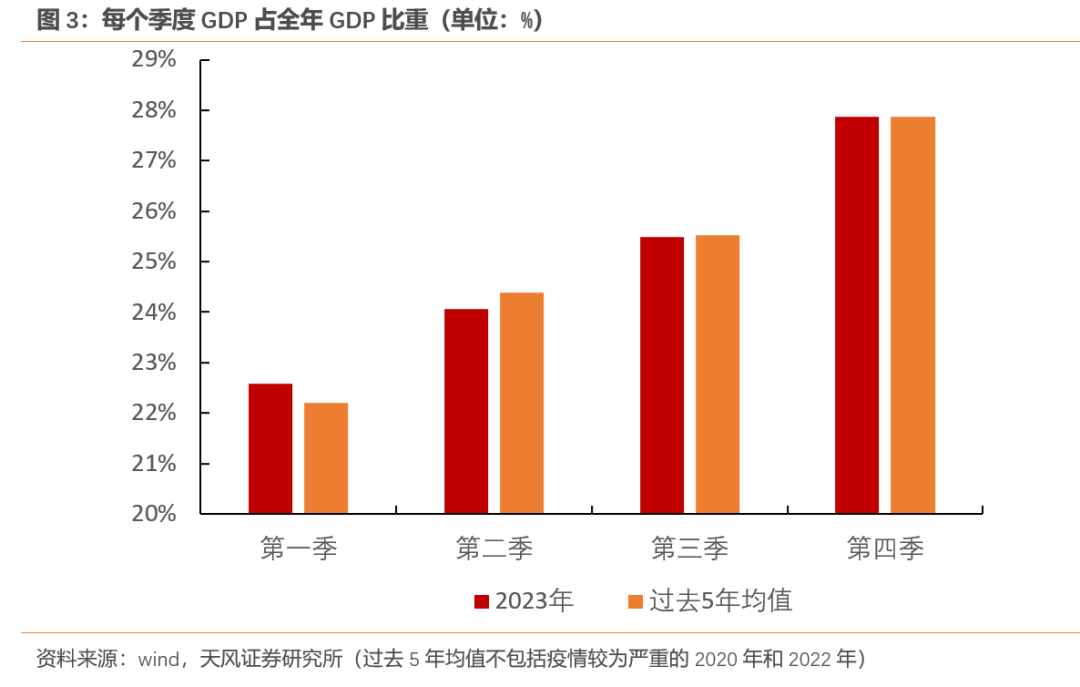

如果要完成全年5%的增长目标,下半年需要实现4.9%以上的实际GDP增速,而对应的名义GDP增速会更高。

因为下半年PPI的翘尾因素拖累将逐渐减弱,8月开始PPI同比有望小幅转正,CPI同比也将保持震荡上行至年底1%左右。

三四季度的GDP平减指数有望逐渐转正,这意味着名义GDP同比增速需要达到4.9%以上才能实现全年增长目标(1季度名义GDP增速4.2%)。

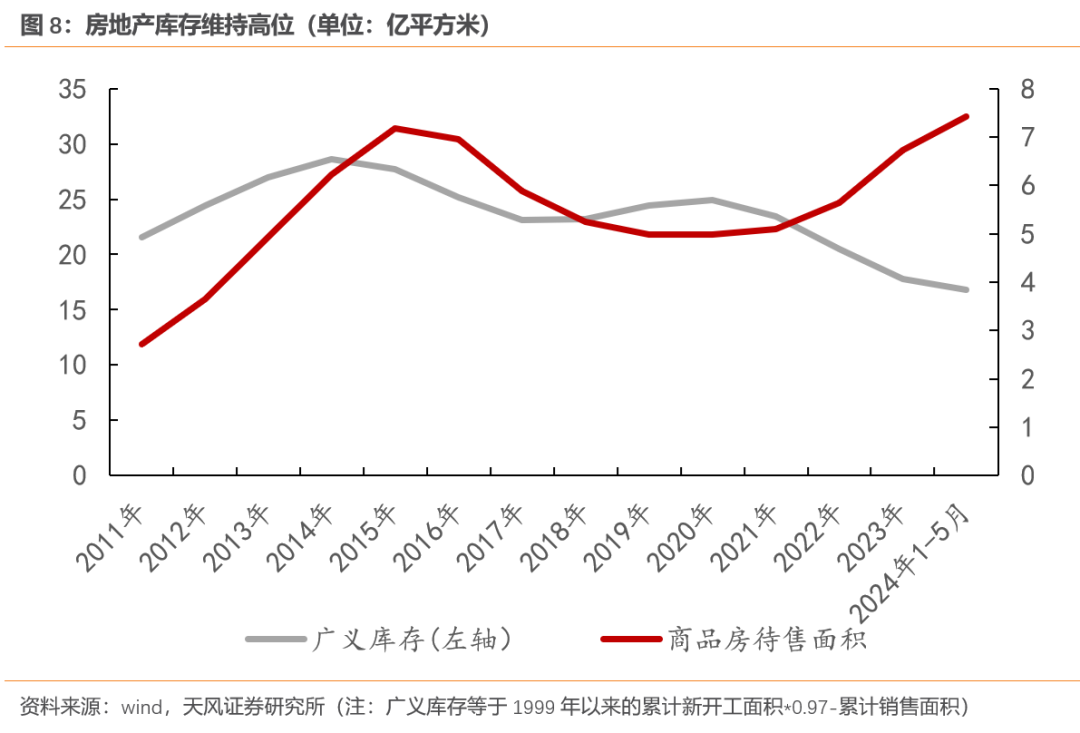

但实现这个目标并不容易。扣除掉土地购置后,房地产投资对GDP的拖累从一季度的0.7个百分点扩大至1-5月的0.8个百分点。当下房企资金端持续承压,销售端尚未见到明显拐点,1-5月房地产资金到位同比-24.3%,商品房销售面积-20.3%,后续地产投资将继续面临下行压力。

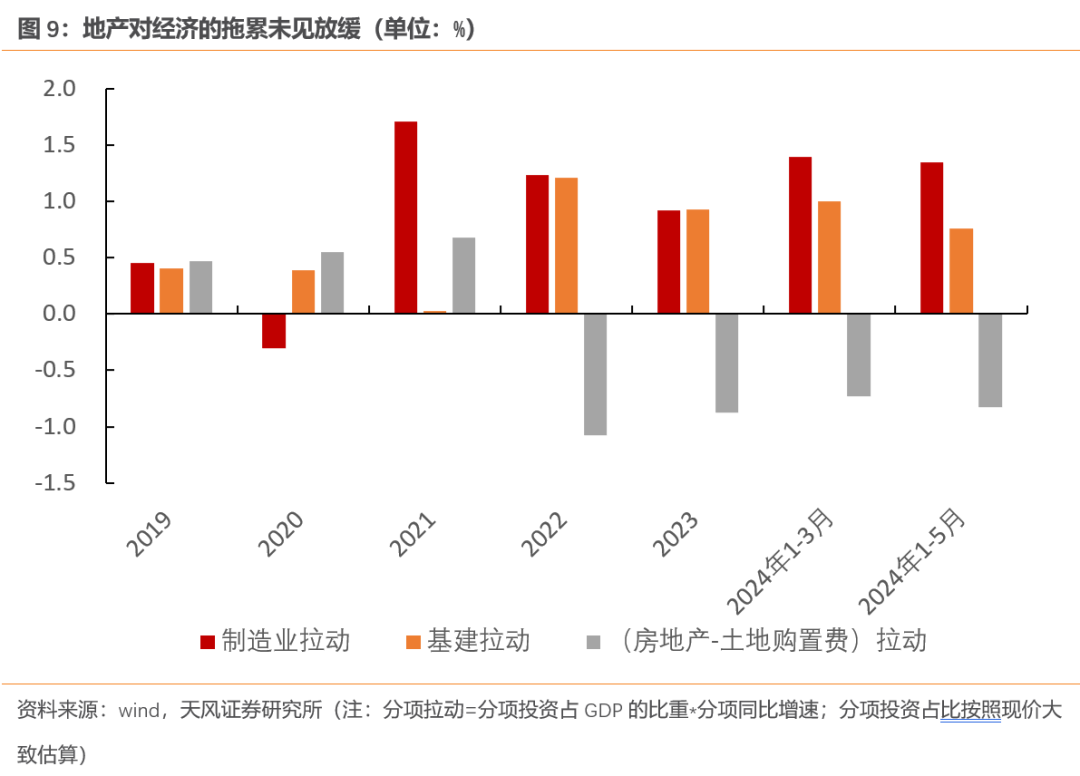

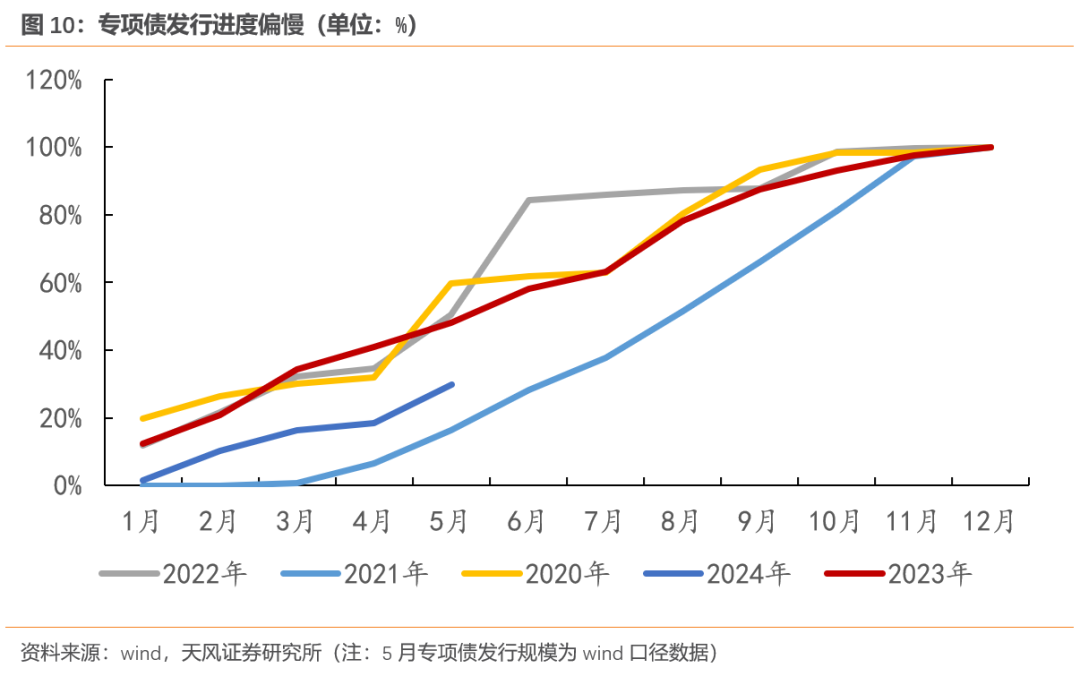

同时受资金到位偏慢等因素的影响,基建投资增速持续走弱,基建投资对GDP的拉动从一季度的1个百分点左右下滑至1-5月的0.8个百分点,且未见到拐点。1-4月国有土地使用权出让收入-10.4%,政府性基金收入同比-7.7%;专项债发行进度偏慢,截至5月进度为30%。

当前经济的主要支撑是出口、制造业和服务消费。

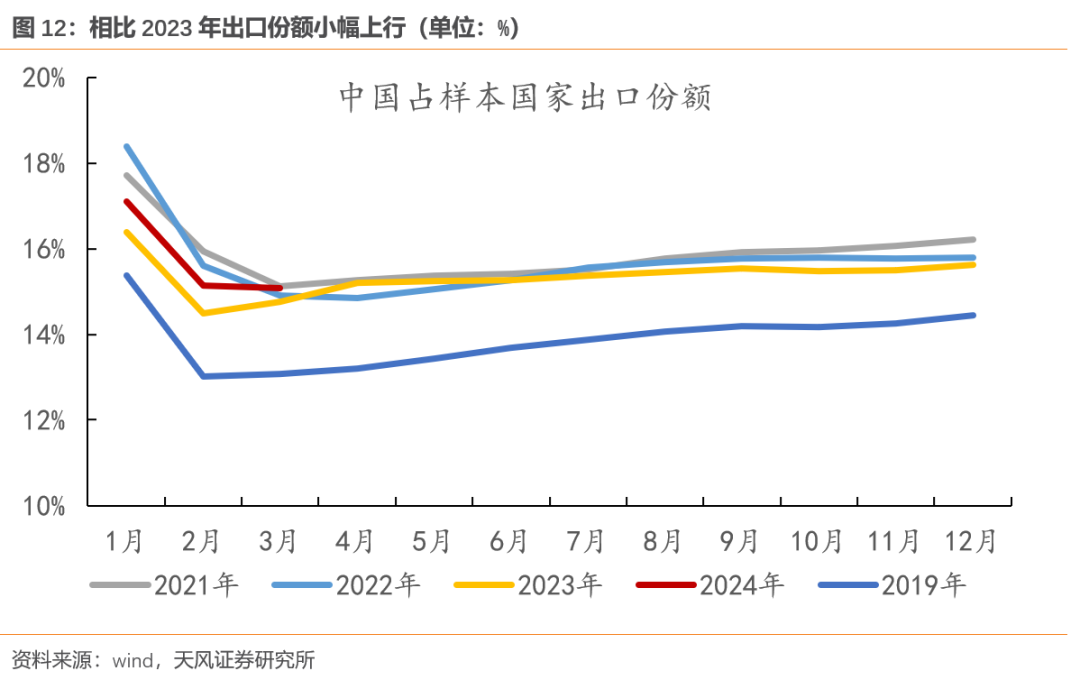

出口对经济的支撑还在走高。一季度出口同比增长1.5%,商品和货物净出口对GDP的拉动率为0.8个百分点。出口同比增速有望继续上行,7月出口同比增速可能超过10%。考虑到2023年出口占GDP的比重在19.7%左右,出口对GDP的拉动有望在1.5个百分点左右。

制造业景气度在政策和出口的支持下维持高位。1-5月,我们估算制造业投资拉动GDP同比增长1.35个百分点,接近一季度水平,后续制造业投资有望维持韧性。

消费对经济的支持有所走弱。在服务消费的带动下,一季度居民人均消费支出同比增长8.3%,最终消费拉动GDP同比增长3.9个百分点。5月服务零售累计同比7.9%,但低于一季度10%的增速。

下半年4.9%左右的GDP增速,需要出口、消费、制造均保持稳定。按照2023年分项占GDP的比重估算,对应下半年的最终消费增速需要稳定在5%左右,出口增速在7%左右,资本形成总额同比在3.5%左右,这并不是一个很容易实现的目标。

总的来看,在年初经济开门红后,二季度GDP同比增速或回落至5%左右,这意味要想实现全年目标,下半年增速需要达到4.9%以上。在GDP平减指数回升时,这对现价增速提出了更高的要求。出口景气度成为观察政策是否发力重要指标。

风险提示