【天风研究·固收】 孙彬彬/隋修平

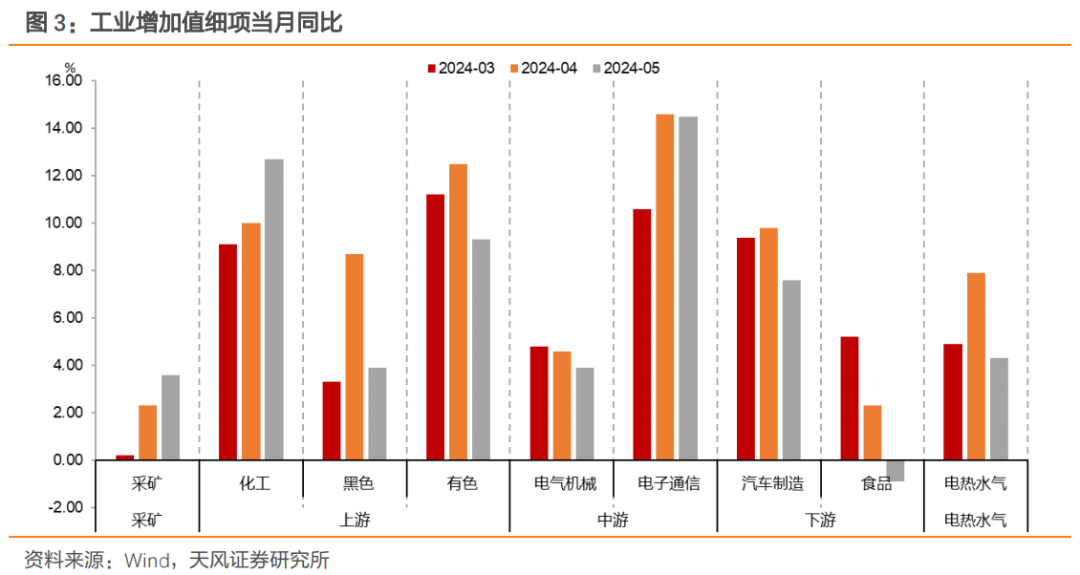

第一,工增增速边际回落,与5月高频数据相互验证。5月工增数据主要受基数影响,但非季调环比并未显著低于疫情前水平,综合考虑年初以来工增表现,以及上个月工增冲量,实际上本月工增表现并不差。

第一,工增增速边际回落,与5月高频数据相互验证。5月工增数据主要受基数影响,但非季调环比并未显著低于疫情前水平,综合考虑年初以来工增表现,以及上个月工增冲量,实际上本月工增表现并不差。

5月规模以上工业增加值同比5.6%,较4月回落1.1个百分点,5月工增非季调环比4.2%,低于过去两年同期,但并未显著低于疫情前水平。

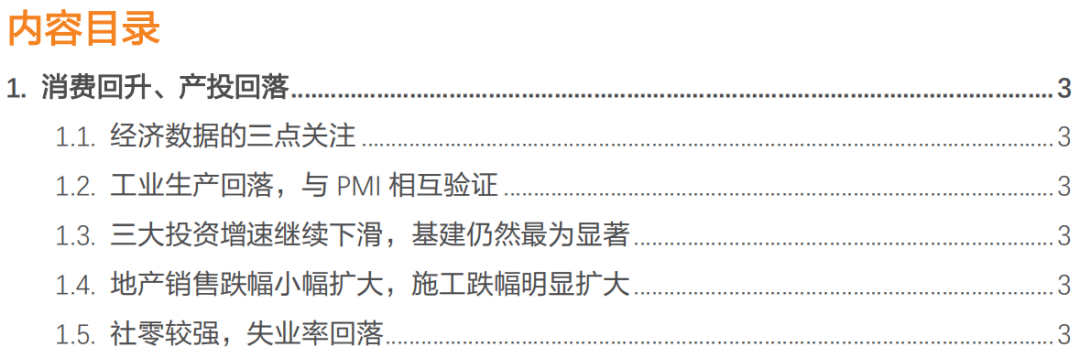

5月固定资产投资、基建(旧口径)、房地产、制造业投资累计同比分别为4.0%、6.7%、-10.1%、9.6%,分别比上月变化了-0.2、-1.1、-0.3、-0.1个百分点。当月同比分别为3.4%、3.8%、-11.0%、9.4%,分别比上月变化-0.2、-2.1、-0.5、0个百分点。

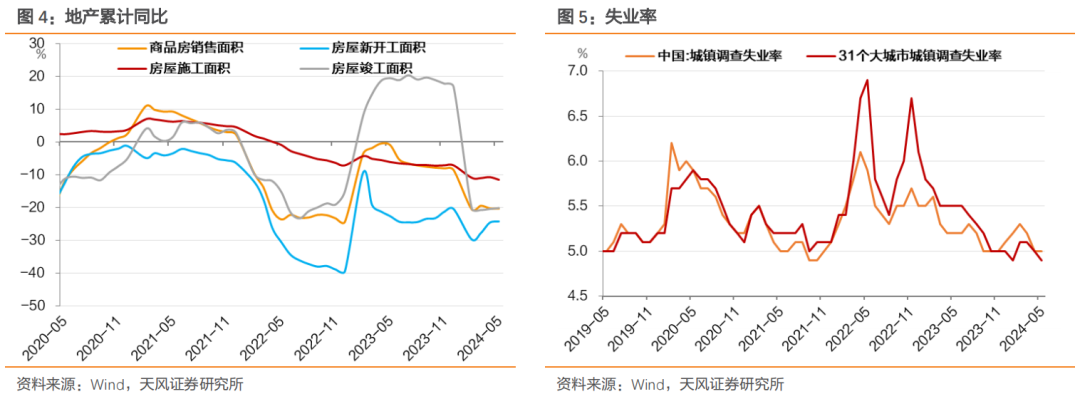

5月地产销售跌幅略有扩大,新开工和竣工跌幅继续收窄,施工跌幅重新放大,具体来看,新口径下,销售、新开工、施工、竣工面积累计同比分别为-20.3%、-24.2%、-11.6%、-20.1%,分别比上月变化-0.1、0.4、-0.8、0.3个百分点;当月同比分别为-20.7%、-22.7%、-84.1%、-18.4%,相对上月分别变化2.1、-8.7、-103.5、0.7个百分点。

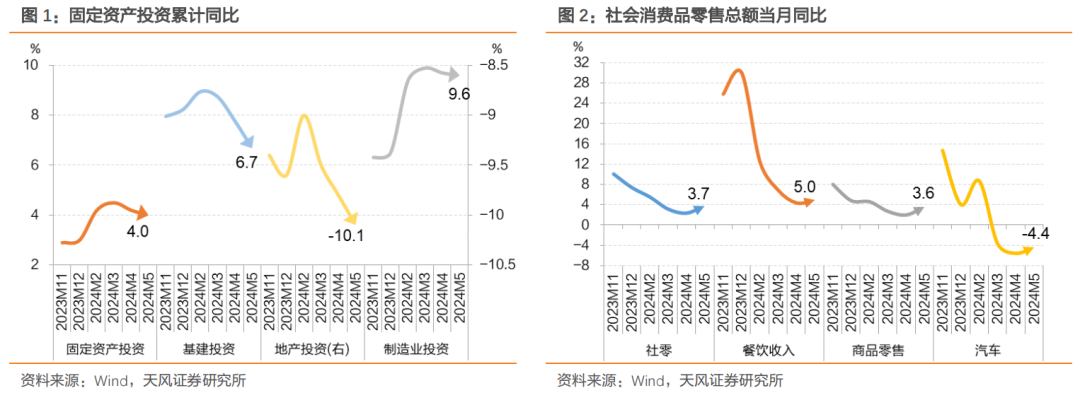

5月社零当月同比3.7%,比4月回升1.4个百分点。商品零售非季调环比9.9%,处于季节性较高水平,仅低于2020和2022年同期,2016-2019年均值约7.2%;餐饮收入非季调环比9.2%,表现显著弱于季节性,仅高于去年同期。

- END -

证券研究报告:《消费回升、产投回落——5月经济数据点评》

对外发布时间:2024年6月17日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

孙彬彬 SAC 执业证书编号:S1110516090003

隋修平 SAC 执业证书编号:S1110523110001

- ETF课堂 | ETF进阶课堂vol.95 揭秘指数期权与ETF的“共生密码”

- 北交所退市 | 北交所退市整理期“八问八答”(8)退市整理期结束还持有退市股票怎么办?

- ETF课堂 | ETF入门课堂vol.95 太空主题相关指数有哪些?投资者如何选择?

- 北交所退市 | 北交所退市整理期“八问八答”(7)退市整理期届满后什么时候摘牌?

- 休市日历 | 2026年A股休市日历

- 北交所退市 | 北交所退市整理期“八问八答”(6)退市整理期首日有哪些特殊交易规则?

- 风险提示 | 关于“*ST 正平”(603843)风险提醒的通知(260106)

- 北交所退市 | 北交所退市整理期“八问八答”(5)北交所哪些股票有退市整理期?