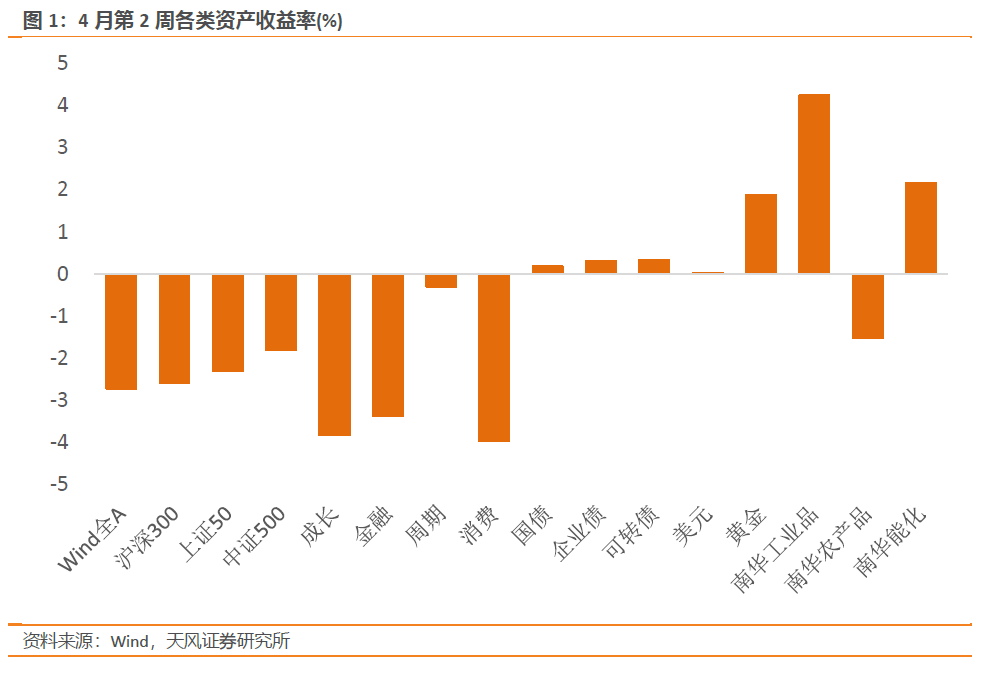

4月第2周(4月8日-4月12日),美股三大指数普遍下跌,Wind全A小幅震荡,日均成交小幅下跌至8420亿元。30个一级行业中,电力及公用事业、有色金属、煤炭涨幅领跑,农林牧渔和房地产表现靠后。信用债指数上涨0.32%,国债指数上涨0.19%。

上期报告:风险定价 | 黄金 ETF 持有量止跌企稳 - 4月W2(天风宏观林彦)

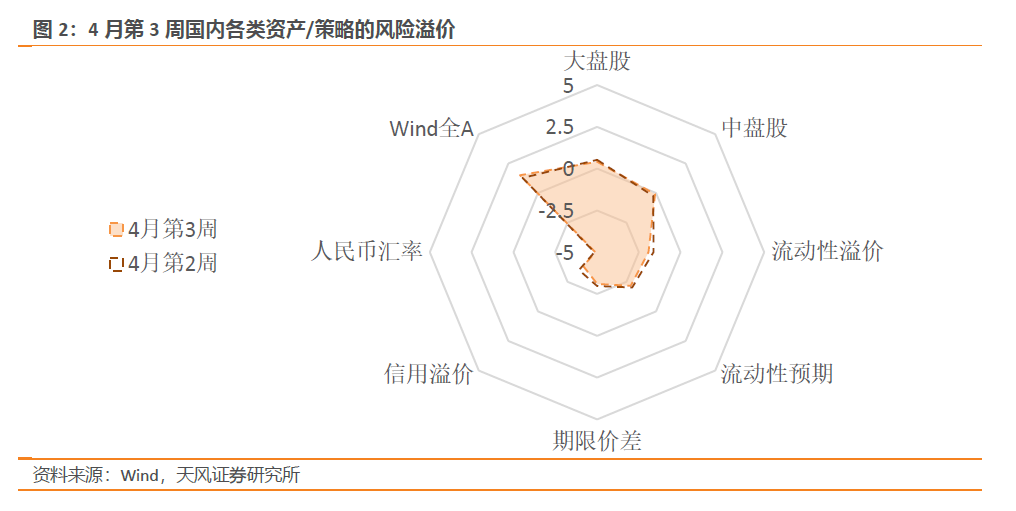

4月第2周,Wind全A的风险溢价处在【中性略偏高】水平位置(中位数上0.48倍标准差,65%分位)。沪深300和中盘股(中证500)风险溢价小幅上涨至63%分位和49%分位,上证50的风险溢价小幅下降至54%。金融、周期、成长、消费的风险溢价为46%、33%、75%、81%分位。

债券

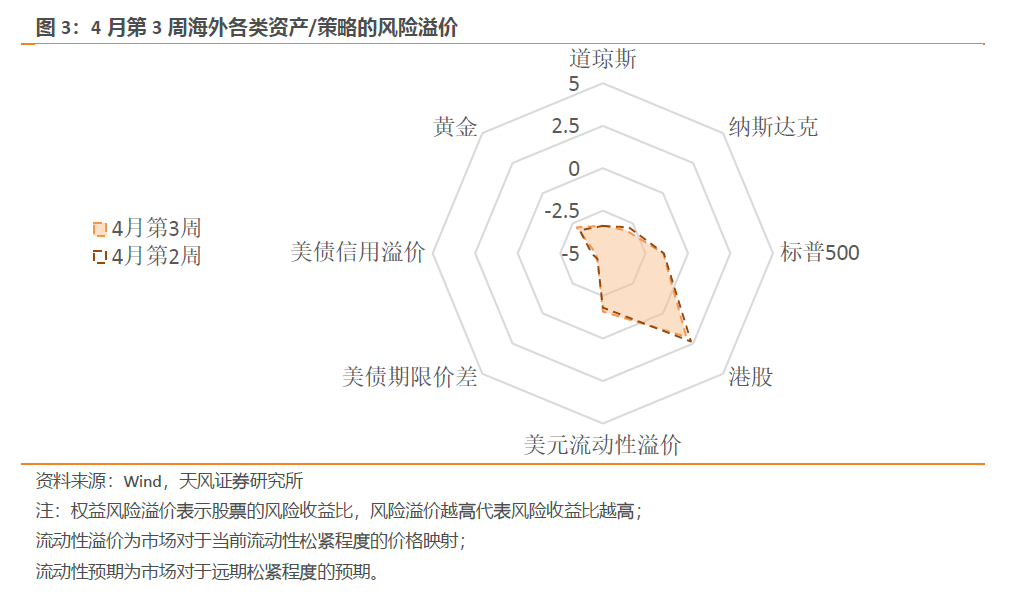

4月第2周,流动性溢价下降至31%分位,流动性环境处在【较宽松】区间内。市场对未来流动性进一步收紧的预期下降至28%分位,从历史区间来看对宽松的定价较积极。期限价差下降至19%分位,长端相对于短端性价比较为有限;信用溢价下降至12%分位,信用下沉策略的性价比也比较有限。

债券的交易拥挤度进一步下降,利率债的短期交易拥挤度下降至55%分位,交易维度上盈亏比中性偏低。信用债的短期交易拥挤度下降至42%分位,已经回归中性。可转债的短期交易拥挤度下降至62%分位。

商品

贵金属:伦敦金现货价格上涨0.59%。COMEX黄金的非商业多头持仓拥挤度下跌至77%分位。4月第2周,现货黄金ETF的仓位基本维持前期水平,机构投资人的仓位仍处在相应低位,非投资机构购金需求(主要是央行)是金价上涨的主要驱动(详见《看好年内金价再创历史新高》,2024年2月29日),待后续金融属性边际改善,机构投资人由空转多,我们认为,黄金中期配置价值扔强。但黄金的短期交易拥挤度已经上升至97%分位,短期交易盈亏比非常有限,需要警惕技术性调整的风险。

4月第2周,美元指数收于106.02。在岸美元流动性溢价下降至25%分位,离岸美元流动性溢价上升至43%分位,美元流动性环境维持在【较宽松】区间内。

离岸人民币汇率上升至7.23。中美实际利差的历史分位数仍低于中性,从赔率上看,人民币目前吸引力并不突出。

风险提示

团队介绍

宋雪涛 | 宏观首席研究员

中证协培训讲师,保险资管业协会百人。美国北卡州立大学经济学博士,发表有CF40专著、学术论文、央行工作论文等。2018、2019、2020年金牛奖全市场最具价值分析师,2021年金牛奖最佳分析师,2020、2021、2022、2023年Wind金牌分析师、上证报最佳分析师,2019、2020、2021、2023年新浪金麒麟分析师,2020、2021、2022年入围新财富最佳分析师,2023年新财富最佳分析师(第5)。

林 彦 | 研究员

曾任职于弘尚资产(红杉资本在中国的证券资产管理平台)量化投研部门,负责商品期货投资条线。武汉大学金融工程硕士,主要负责大类资产配置和基本面量化研究。

张 伟 | 研究员

对外经济贸易大学金融学硕士,主要负责经济政策和利率研究。

孙永乐 | 研究员

中央财经大学产业经济学硕士,主要负责国内宏观经济和货币流动性研究。

钟 天 | 研究员

芝加哥大学经济学硕士,主要负责海外经济研究。

厉梦颖 | 研究员

英属哥伦比亚大学区域规划硕士,主要负责宏观ESG、出海和产业趋势研究。