美国11月建筑许可为134.2万,预期148.5万,前值151.2万,环比下跌11.2%,前值下跌3.3%。美国11月成屋销售总数年化409万户,预期420万户,前值443万户,环比下跌7.7%,预期下跌5.4%,前值下跌5.9%。美国11月新屋销售64万,预期60万,前值63.2万。住宅投资势将连续第七个季度萎缩,这将是房地产泡沫崩溃引发大衰退以来持续时间最长的一轮萎缩。美国12月咨商会消费者信心为108.3,预期101,前值101.4。美国三季度实际GDP年化季环比增速的终值为3.2%,高于修正值2.9%以及初值2.6%。美国11月核心PCE物价指数月环比增长0.2%,预期0.2%,前值0.2。美国11月耐用品订单月环比增长0.2%,预期0.1%,前值0.5%。美国当周EIA原油库存下降306.9万桶,预期下降16.7万桶,前值增长781.9万桶。英国三季度GDP季环比终值下降0.3%,预期下降0.2%,初值下降0.2%。英国三季度GDP同比终值上涨1.9%,预期上涨2.4%,前值上涨2.4%。英国12月CBI工业趋势订单指数-6,预期-9,前值-5。英国第三季经常账赤字按季收窄近45%至194亿英镑,少于市场预期赤字201亿英镑;前值赤字上修至351亿英镑。德国12月Ifo商业景气指数88.6,预期87.4,前值86.4。德国11月德国生产者物价指数月率-3.9%,预期-2.5%,前值-4.2%。

美国初请失业金人数上周录得21.6万,低于预期的22.2万,前值21.4万。但是首次申请人数仍然处于历史低位附近,这表明美国就业市场仍然相当强劲,延续了劳动力市场持续紧俏的信号。

图1:美国失业金领取人数与失业率的关系图

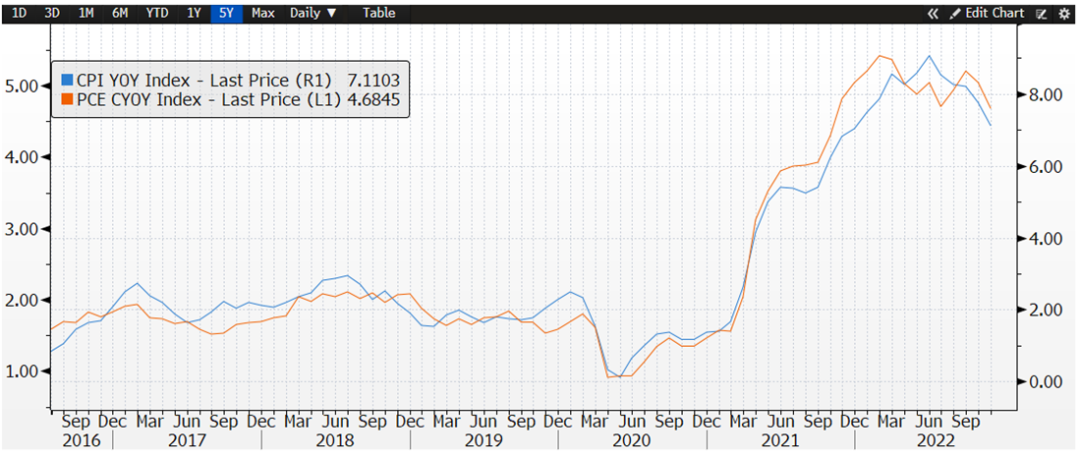

图1:美国失业金领取人数与失业率的关系图 图2:美国通胀与核心PCE的走势

图2:美国通胀与核心PCE的走势联邦公开市场委员会委员进行年度轮换,圣路易斯联储银行总裁布拉德、克利夫兰联储银行总裁梅斯特和堪萨斯联储银行总裁乔治都将失去投票权,3人均支持大幅加息以遏制通胀。至于新上任的波士顿联储银行总裁科林斯亦将失去投票权,她被认为立场中性。即将获得FOMC投票权的包括目前被视作坚定的鹰派明尼阿波利斯联储银行总裁卡什卡里、被视作鸽派人物的芝加哥联储银行新任总裁古尔斯比,以及费城联储银行总裁哈克和达拉斯联储银行总裁洛根,后两者均被视作中间派,2023年FOMC的新票委更倾向于鸽派。然而,委员会的立场非常统一,无论谁拥有投票权,2023年美联储在较低的利率峰值停下脚步或降息的门槛都很高。另外,高盛认为,随着今年货币紧缩政策带给市场的冲击逐步消失,美联储有可能在明年再次加快加息步伐,预计明年经济衰退的可能性为35%。美联储将加息速度降至50个基点可能只是一个“速度陷阱”。

日本央行宣布将收益率目标从±0.25%上调至±0.5%左右,但同时又将1-3月日本国债购买规模提高至9万亿日元/月,目前日本央行持有的日本政府债券份额按市值计算首次超过50%。澳洲央行公布政策会议记录,显示当时曾考虑维持利率不变,这是澳洲央行自5月展开加息以来首次考虑暂停,理由包括紧缩政策的滞后效应,以及在不确定环境下谨慎行动的优点。

中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.65%,5年期以上LPR为4.3%,均较上一期保持不变。作为LPR报价的基础,本月中期借贷便利(MLF)利率未作调整。财政部公布,今年1到11月,全国累计一般公共预算收入18.55万亿元,同比增长6.1%,全国一般公共预算支出22.72万亿元,比上年同期增长6.2%。中国央行公布,2022年三季度末,我国金融业机构总资产为413.46万亿元,同比增长10.1%,总负债为376.61万亿元,同比增长10.3%。经济谘商会数据显示,中国11月经济领先指标(LEI)由纪录高位连跌九个月,且按月降幅续扩至1%,报161.4。期内,同步指标(CEI)按月回升0.4%,报138.4。截至11月止过去六个月期间,中国领先指标跌3.1%,远超之前六个月仅降0.8%。期内,同步指标升3.7%,扭转之前六个月降1.4%。11月唯一作出积极贡献的部分是中长期新贷款和机械进口。

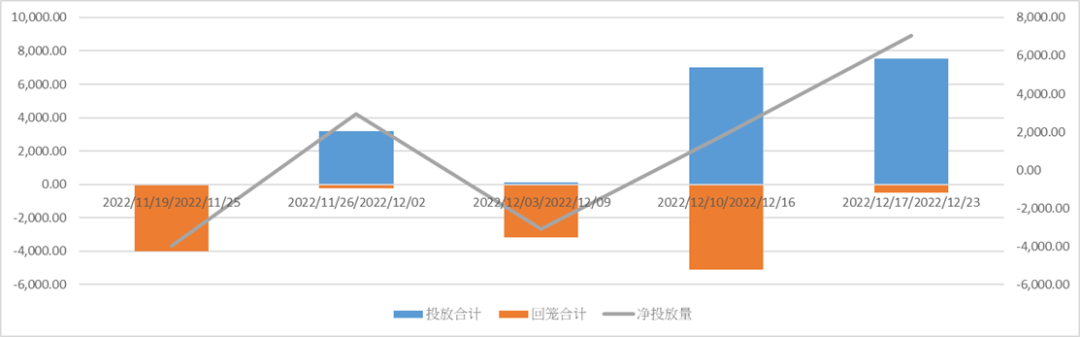

上周央行累计7530亿逆回购投放,无MLF投放,上周累计490亿逆回购到期,无MLF到期,合计净投放7040亿。

图3:中国央行近期公开市场操作

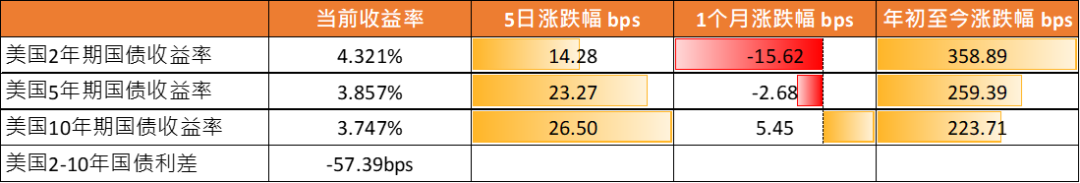

图3:中国央行近期公开市场操作上周美国2年期国债收益率周升14.28bps,5年期收益率按周升23.27bps,10年期收益率按周升26.50bps,2-10年的利差为-57.39bps。

表1:美国国债收益率率曲线

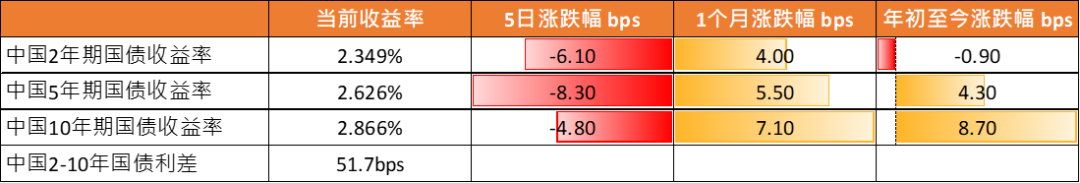

表1:美国国债收益率率曲线上周中国十年期国债活跃收益率报2.866%,按周降4.80bps。

表2:中国国债收益率

表2:中国国债收益率

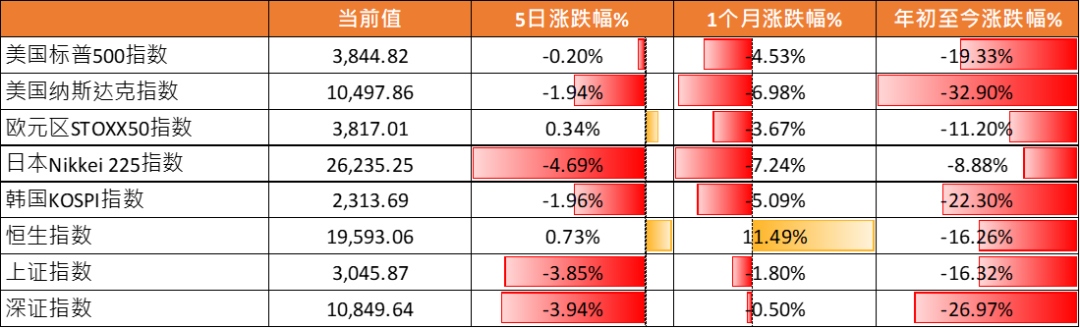

上周全球股市普遍录得下跌,标普500指数5日跌-0.20%,纳斯达克指数跌-1.94%,欧元区STOXX50指数涨0.34%,日经指数跌-4.69%,恒生指数涨0.73%,上证、深证指数分别跌-3.85%、跌-3.94%。

表3:全球主要股票市场表现

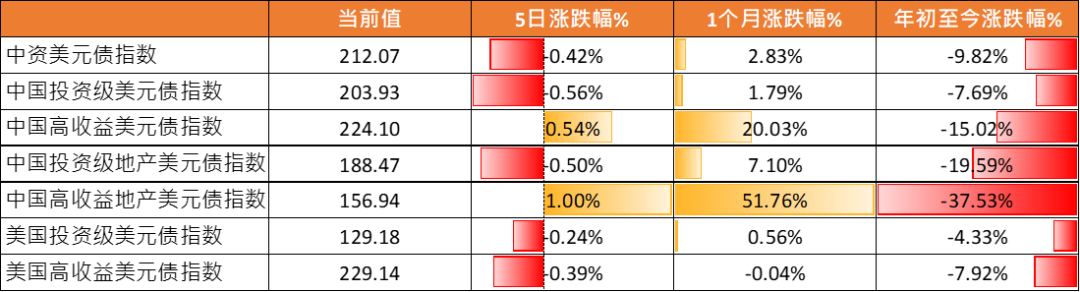

表3:全球主要股票市场表现中资美元债指数5日跌-0.42%,投资级和高收益分别跌-0.56%和涨0.54%,中国投资级和高收益地产美元债指数分别跌-0.50%和涨1.00%,美国投资级和高收益分别跌-0.24%和跌-0.39%。

表4:全球债券及中资美元债指数表现

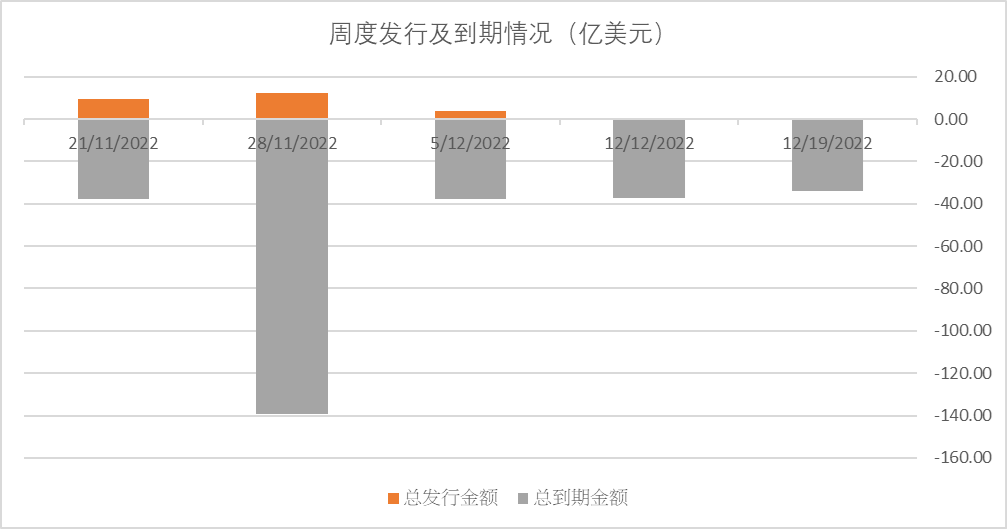

表4:全球债券及中资美元债指数表现上周离岸市场共有新发5笔,其中美元债1笔,规模0.47亿美元;人民币自贸区债券4笔,规模总计20.71亿人民币。发行人均为城投主体。美元债发行人为彭泽城市发展,债券定价8.0%。人民币计价债券定价位于4.7-6.0%区间。

图5:一级市场周度发行及到期情况

图5:一级市场周度发行及到期情况投资级中资美元债方面,我们认为后续美债收益率走势仍主要取决于货币政策收紧路径,而货币政策收紧路径又主要取决于通胀回落的速度,同时也受到经济转弱程度的影响。“通胀压力缓解 失业率略超市场预期”下,美联储12月加息大概率放缓至50BP,后续市场预期再加两次25bp,基准利率终点在5%-5.25%。中短期美债利率或跟随政策利率继续上升,但长端利率或将pricein远期的降息,未来10年期美债利率突破前高的风险偏低。年初至今中资美元债高信用等级主体境内外债券收益率走势相反,导致投资级中资美元债与境内高等级5年期信用债收益率利差达到300bps以上,给跨境套利带来空间。明年美债利率有机会下行,投资级中资美元债有望享受收益率下行带来的资本利得。国央企美元债券确定性较高,可重点关注主体、品种相对价值等策略,金融整体流动性较好,收益率修复空间较大。

高收益中资美元债方面,监管前期比较密集的推出支持地产行业的政策,包括2022年11月8日的2500亿第二只箭、11月21日的2000亿六大行保交楼贷款专项计划、11月23日央行的金融十六条、11月24日银保监会也出来发生强调落实金融十六条。上周更有多家国有银行纷纷与房地产企业签署合作协议,累计提供意向授信额度已超1.2万亿人民币,涉及万科、龙湖、碧桂园、美的置业等。监管托底房市决心坚定,但房地产行业销售、土地、融资好转短期尚未得到数据验证。短期来看,市场仍处于下行筑底阶段,销售恢复不确定性大,行业流动性难以得到实质性的改善。而且从100家典型房企数据来看,明年1月、2月、4月仍是美元债到期高峰期,兑付风险不容乐观,不排除会出现更多违约现象,寻求展期和重组将是房企缓解兑付压力的主要途径。

业内人士普遍认为,促进房地产市场平稳健康发展的方向已经明朗,政策工具箱仍有空间且将充分发挥稳定市场的积极作用,但是回暖过程可能稍显复杂。短期来看,中资地产美元债二级市场交易活跃度提升,传导至一级市场仍然需要更多时间。值得关注的是弱资质房企并不在商业银行的直接救助名单内,更多的可能是通过资产重组并购的方式出售资产,因此当前高收益市场策略方面应主要关注高资质房企的信用基本面及流动性反转带来的投资机会。

本文件由天风国际证券集团有限公司, 天风国际证券与期货有限公司(证监会中央编号:BAV573)及天风国际资产管理有限公司(证监会中央编号:ASF056)(合称“天风国际集团”)编制,所载资料可能以若干假设为基础,仅供专业投资者作非商业用途及参考之用途,会因经济、市场及其他情况而随时更改而毋须另行通知。任何媒体、网站或个人未经授权不得转载、链接、转贴或以其他方式复制发表本文件及任何内容。已获授权者,在使用本文件或任何内容时必须注明稿件来源于天风国际集团,并承诺遵守相关法例及一切使用的国际惯例,不为任何非法目的或以任何非法方式使用本文件,违者将依法追究相关法律责任。本文件所引用之数据或资料可能得自第三方,天风国际集团将尽可能确认资料来源之可靠性,但天风国际集团并不对第三方所提供数据或资料之准确性负责。且天风国际集团不会就本文件所载任何资料、预测及/或意见的公平性、准确性、时限性、完整性或正确性,以及任何该等预测及/或意见所依据的基准作出任何明文或暗示的保证、陈述、担保或承诺而负责或承担任何法律责任。本文件中如有类似前瞻性陈述之内容,此等内容或陈述不得视为对任何将来表现之保证,且应注意实际情况或发展可能与该等陈述有重大落差。本文件并非及不应被视为邀约、招揽、邀请、建议买卖任何投资产品或投资决策之依据,亦不应被诠释为专业意见。阅览本文件的人士或在作出任何投资决策前,应完全了解其风险以及有关法律、赋税及会计的特点及后果,并根据个人的情况决定投资是否切合个人的投资目标,以及能否承担有关风险,必要时应寻求适当的专业意见。投资涉及风险。敬请投资者注意,证券及投资的价值可升亦可跌,过往的表现不一定可以预示日后的表现。在若干国家,传阅及分派本文件的方式可能受法律或规例所限制。获取本文件的人士须知悉及遵守该等限制。

来源:天风国际