编者按:2022年11月25日,中国证监会宣布启动深证100 ETF期权上市工作,深市ETF期权再添新品种。为帮助投资者系统了解期权产品特征、理性参与期权交易、有效提升风险管理能力,深交所联合市场机构推出“期权入市手册”系列连载文章。今天是第21期,让我们继续了解期权的四种基本交易吧!1. 如何理解权利仓与义务仓盈亏的概率?

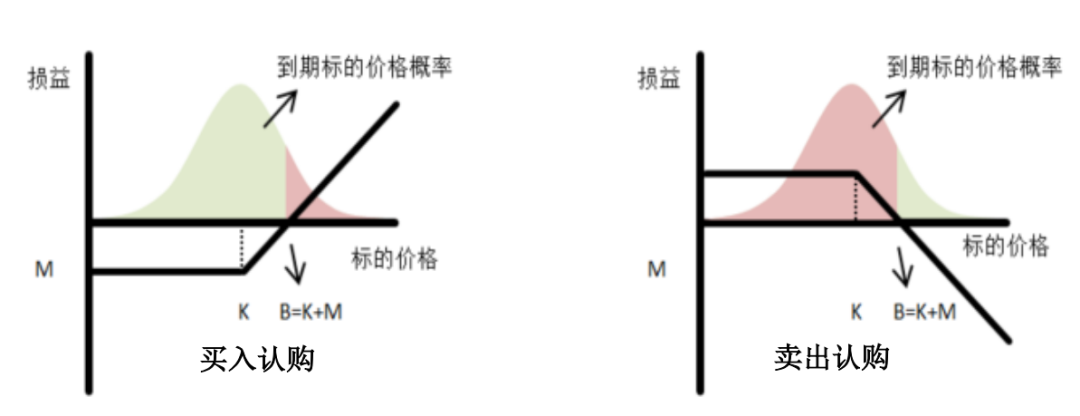

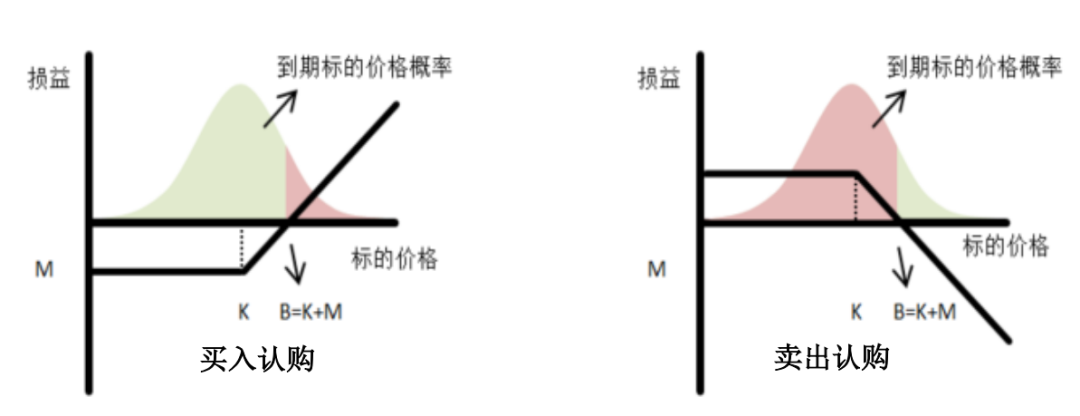

以买入平值认购期权(权利仓)和卖出平值认购期权(义务仓)为例,假设标的净资产价格符合随机波动,那么当期权合约到期时,标的价格落在行权价K附近的概率较大,标的价格离行权价K越远,实现的概率就越小。概率大致分布如下图所示。

上文提到,买入认购期权的盈亏平衡点B=行权价K 权利金M,只有当标的价格在期权到期时上涨高于M时,买入认购期权才能获利。因此,虽然买入认购期权(权利仓)“风险有限,收益无限”,但是实现潜在收益的概率较低。相反地,卖出认购期权的盈亏平衡点B=行权价K 权利金M,只要标的价格在期权到期时上涨不超过M,卖出认购期权就能够获利。因此,虽然卖出认购期权(义务仓)“收益有限,风险无限”,但是实现潜在收益的概率较高。相同期权的权利仓与义务仓互为对手方,盈亏关系可以总结如下:2. 什么是期权合约的名义杠杆和实际杠杆?

交易系统一般会显示期权合约的名义杠杆和实际杠杆,投资者不需要自行计算,但需要知道它们的含义,并明确区分。名义杠杆和实际杠杆都是衡量期权杠杆效率的指标,实际杠杆在名义杠杆的基础上考虑了Delta值(在其他因素不变的情况下,1单位标的资产价格变动所引起的期权价值变化)的影响。名义杠杆=期权合约面值/期权合约价格,代表将购买标的的资金用来购买期权所提高的资金利用率,其中,期权合约面值=标的价格×期权合约单位。例如,深交所嘉实沪深300ETF期权的合约单位为10,000份,即每张ETF期权合约对应10,000份ETF,假设嘉实沪深300ETF目前价格为4元,嘉实沪深300ETF认购期权价格为0.05元,我们可以得出,该期权合约面值为4×10,000=40,000元,买入一张该期权的成本为0.05×10,000=500元,则该合约的名义杠杆为40,000/500=80倍。一般情况下,实值合约较贵,名义杠杆较低;虚值合约较便宜,名义杠杆较高;平值合约居中。实际杠杆=名义杠杆×Delta,代表购买期权提高的实际资金利用率,其中,Delta=期权价格变化/标的价格变化,衡量了标的价格变化对期权价格的影响。例如,假设上述例子中的深交所嘉实沪深300ETF认购期权Delta=0.5,在其他条件不变的情况下,标的价格上涨1元,该期权合约将上涨0.5元,我们可以得出,该期权合约的实际杠杆=名义杠杆×Delta=80×0.5=40倍。一般情况下,实值合约实际杠杆较低,虚值合约实际杠杆较高,平值合约居中。

3. 期权合约持仓的了结方式有哪些?

(1)平仓了结

买入开仓的投资者可以卖出平仓了结;卖出开仓的投资者可以买入平仓了结。每日日终,中国结算会对同一交易单元中同一合约账户持有的同一期权合约的权利仓和义务仓持仓进行自动对冲,投资者同时持有备兑开仓与保证金开仓的义务仓的,优先对冲保证金开仓的义务仓。到期后,期权合约将不再具有价值,期权买方的权利和期权卖方的义务自动结束。备兑开仓:指的是投资者在持有或买入标的证券的同时,卖出相应数量的认购期权。未来如果被指派行权,则投资者有义务以约定的价格卖出该标的证券。“备兑”的意思,就是来自于有等份的现券作为担保,可以用于被行权时交付。(“期权入市手册”系列文章支持单位:广发证券、国泰君安证券、华泰证券、嘉实基金、易方达基金、招商证券、中信建投证券(按音序排列,排名不分先后))(免责声明:本文仅为投资者教育之目的而发布,不构成投资建议。投资者据此操作,风险自担。深圳证券交易所力求本文所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因使用本文引发的损失不承担责任。)

来源:深交所投教