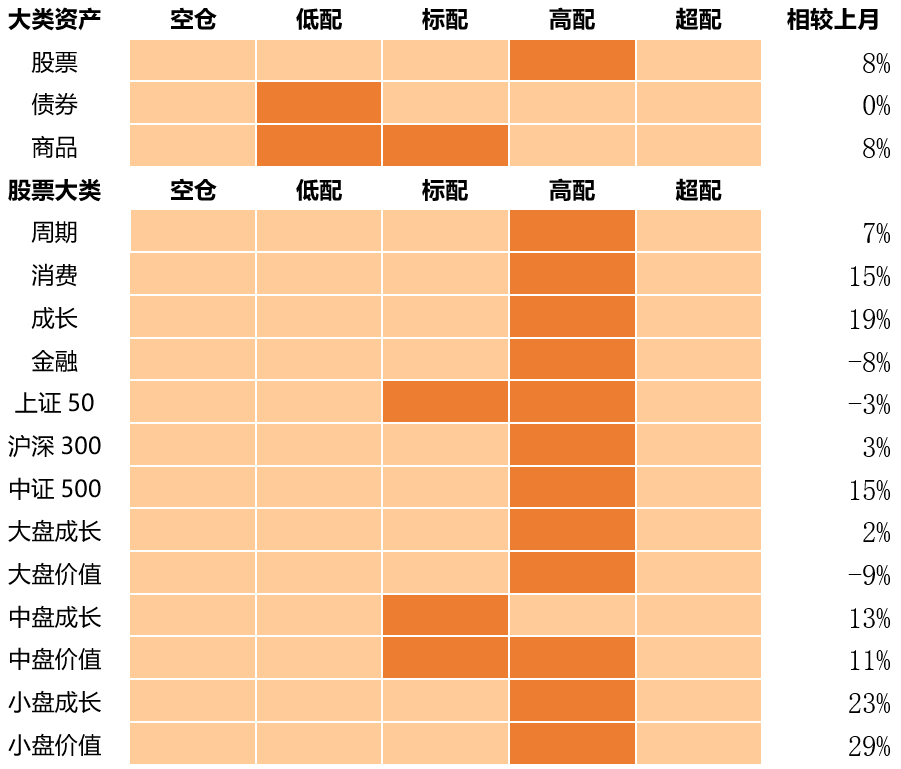

8-10月大类资产配置建议:

权益:性价比重新回升,中小盘胜率提升较快,价值股中消费和周期的胜率和投资价值回升最快,建议关注两者低位布局的机会;

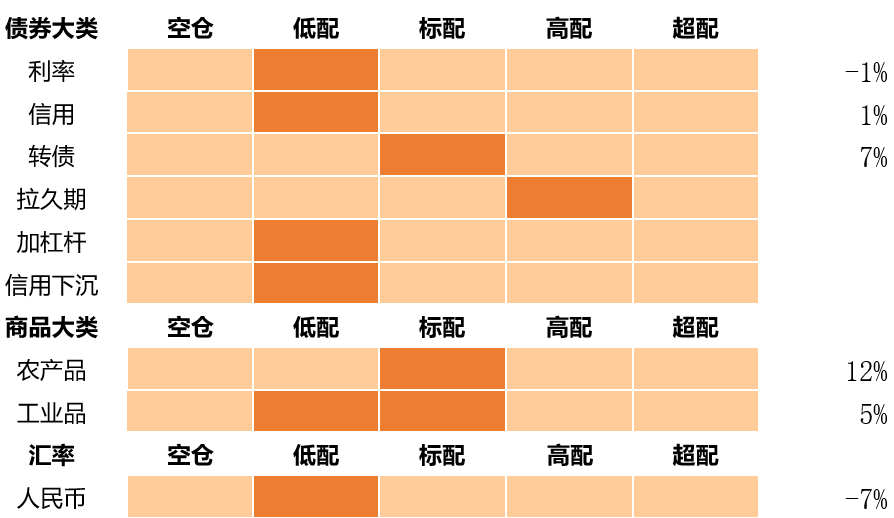

债券:维持利率债【低配】、高评级信用债【低配】,提升转债至【标配】;

商品:上调工业品至【标配或低配】,上调农产品至【标配】;

做多人民币汇率:维持【低配】。

文:天风宏观宋雪涛/联系人林彦

上期报告:《大盘价值/成长仍有吸引力——7月资产配置报告(天风宏观宋雪涛)》

7月市场和策略回顾

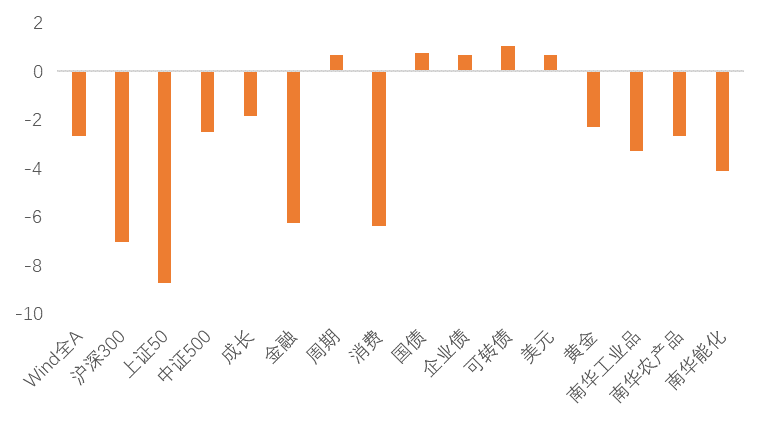

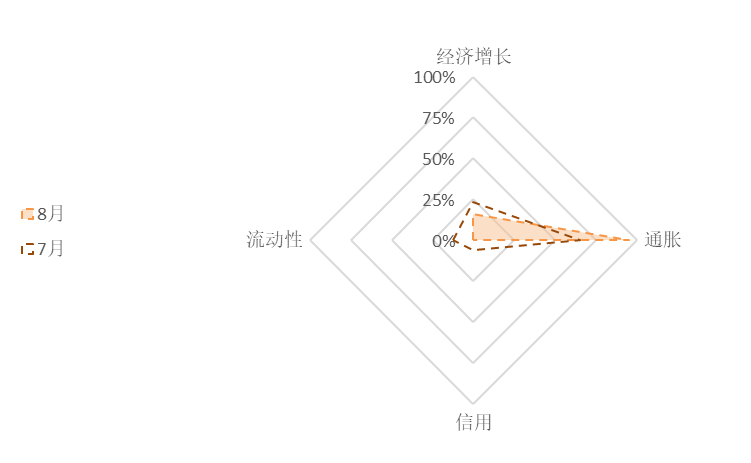

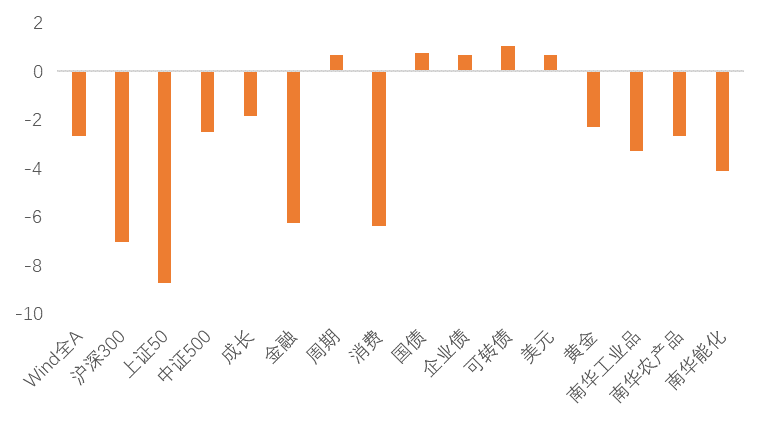

图1:7月各类资产收益率(%) |

|

资料来源:Wind,天风证券研究所 |

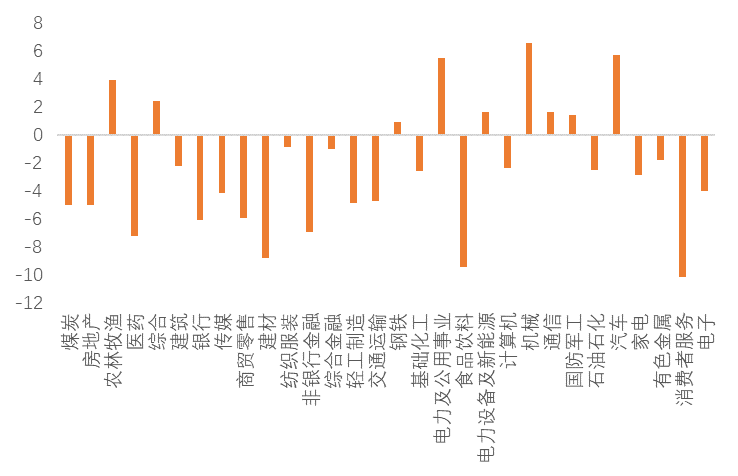

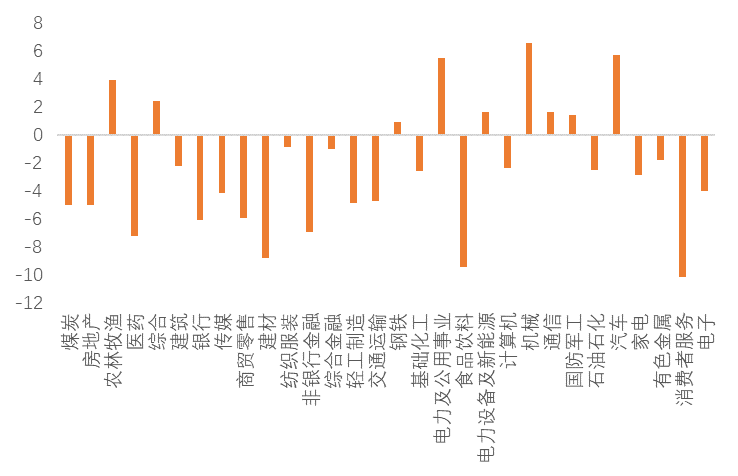

图2:7月A股行业收益率(%) |

|

资料来源:Wind,天风证券研究所 |

权益市场:7月A股市场普遍下跌,大盘股(上证50和沪深300)分别下跌8.70%、7.02%,中盘股(中证500)下跌2.48%。板块上,消费指数和中信金融指数领跌(分别下跌6.38%和6.25%),成长指数下跌1.82%,中信周期指数上涨0.67%。债券市场:7月利率债和信用债窄幅震荡(中证国债指数和企业债指数分别上涨0.77%和上涨0.69%),中证转债指数跟随权益上涨(1.03%)。商品市场:7月大宗商品整体偏弱,其中农产品小幅下跌2.65%,工业品、能化品全月分别下跌3.27%和4.10%。美债实际利率冲高回落;黄金价格震荡走弱。外汇市场:7月美元指数继续维持强势,震荡上行1.08%,人民币币值震荡偏弱,美元兑人民币升值0.67%,人民币对一篮子货币多数升值。在7月的资产配置报告当中,我们提示了权益资产赔率回落较快,工业品投资价值下降。

宏观环境与政策状态——经济反弹被打断,流动性维持极度宽松

7月金融与经济数据在疫情反复和高温天气的抑制下超预期走弱,增长因子进一步下探,但预计随着疫情得到控制和气温下降和稳增长政策的持续发力,秋季经济有望出现反弹。CPI进入上行通道,PPI回落加速,通胀水平整体仍处于历史高位。地产风险事件处置偏慢,专项债将在8月全部发完,信用在周期底部徘徊。降息之后,流动性环境进一步宽松,目前处在历史极低位置。稳增长目标完成之前流动性预期不会有明显收缩。

大类资产配置建议(8-10月)

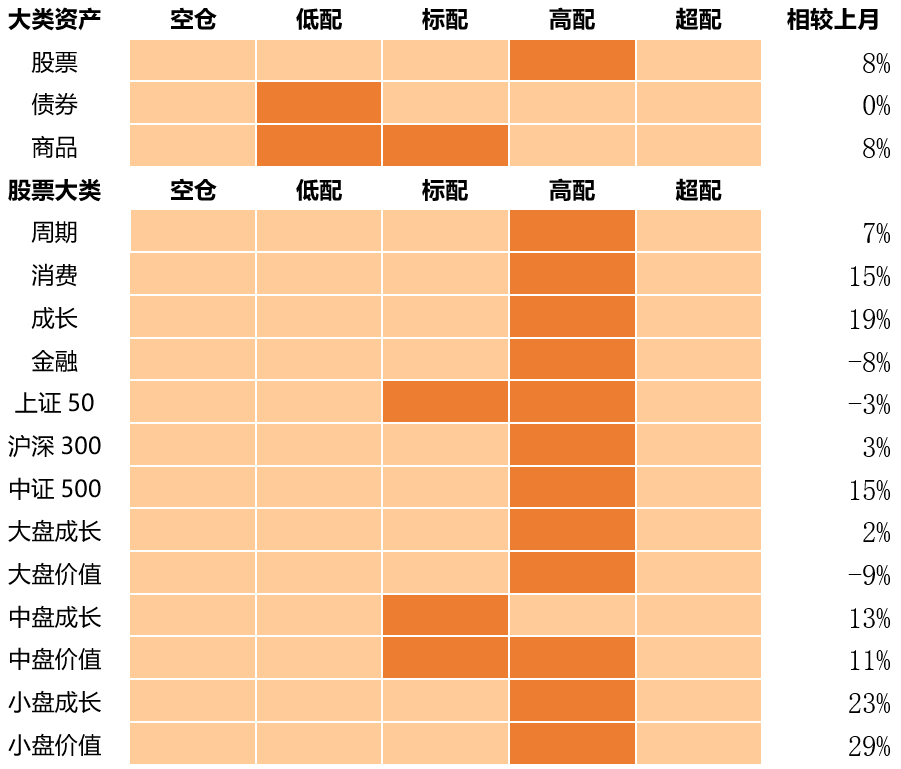

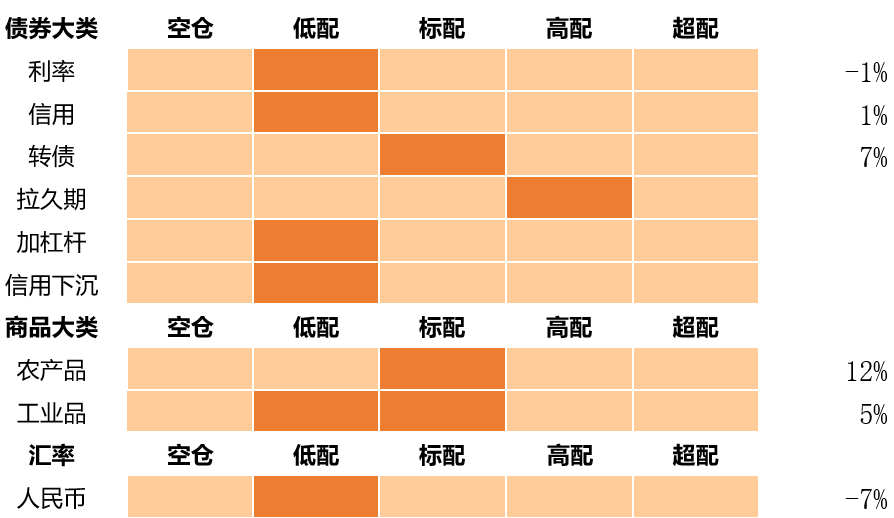

图4:8-10月大类资产配置建议 |

|

|

资料来源:WIND,天风证券研究所 |

1、权益:性价比重新回升,中小盘胜率提升较快。价值股中消费和周期的胜率和投资价值回升最快,建议关注两者低位布局的机会7月经济修复的斜率较疫后修复的第1个月(6月)明显走缓,财政开始由守转攻的趋势更加明显。降息之后流动性环境进一步走宽,权益整体胜率较上期上升明显,来到较高水平。8-10月中盘与小盘成长的胜率最高(67%-68%),大盘价值、中盘价值的胜率略低于中性,大盘成长的胜率位置在中高位置,中盘价值的胜率中性。成长股、周期股、消费股的胜率都有一定程度的上升,金融股的胜率高位回落,目前处在略高于中性的位置,消费和成长股的胜率回升至中性上方,周期股的胜率中性偏高。整体而言,降息带动流动性环境转向极为宽松给权益胜率提供了较高的支撑,经济和信用仍在底部反复。稳增长政策加速落地对冲部分地产回落的负面冲击,基本面的修复斜率如能超预期,未来权益市场的胜率还有提升空间。通胀周期逐步见顶之后,高通胀对胜率压制也将逐步释放。随着债券利率的下降,权益资产的性价比提升。Wind全A、上证50、沪深300、中证500估值【便宜】(80-88%分位);周期与金融估值【极便宜】(94%和96%分位),成长估值【便宜】(88%分位),消费估值快速下降到【较便宜】区间内(74%分位);中盘成长、中盘/小盘价值估值【较便宜】(66%-73%分位),小盘成长估值【便宜】(87%分位),大盘成长/价值【极便宜】(93%和95%分位)。配置策略:债券利率下降的背景下,权益相对性价比提升明显,胜率整体稳中有升,建议维持权益【高配】。流动性环境进一步宽松后,中证500和中小盘价值/成长的胜率提升较多,大盘风格与前期投资价值基本持平。板块方面,成长股胜率与赔率重新回升,但情绪修复驱动的普涨阶段结束,进入轮动阶段。价值股中消费和周期的胜率和投资价值回升最快,建议关注两者低位布局的机会,金融相较前期投资价值有所回落。

2、债券:维持利率债【低配】,高评级信用债【低配】,提升转债至【标配】利率债的胜率维持在中低水平,宽信用打破资产荒和极度宽松的流动性开始收缩是利率上行的路标。高等级信用债的胜率与前期持平,低于利率债。可转债的胜率跟随权益上行,目前仍略低于中性水平,高于利率债和信用债。利率债的期限利差上升至高位,久期策略的盈亏比高;流动性溢价维持在很低的水平,杠杆策略的盈亏比较低。流动性预期维持在高位,市场对未来货币收紧的预期较强。3年AAA级与AA级信用利差处在较低位置,信用溢价低,信用下沉缺少性价比优势。转债的股性赔率下降,债性赔率持平,整体赔率小幅下降,处于中低水平。配置策略:维持利率债【低配】,维持高评级信用债【低配】,重新上调转债【标配】

3、商品:上调工业品至【标配或低配】,上调农产品至【标配】8-10月工业品、农产品胜率开始回升,双双回升至中性上方。工业品的胜率继续回升。美国实际利率和美元指数维持在高位不断蚕食工业品的金融属性,全球衰退预期的加强也打击了工业品的商品属性,但随着国内稳增长政策增量不断补充和存量加速落地,商品属性改善预期增强,叠加人民币流动性环境宽松,胜率逐渐改善。工业品、农产品、能化品的赔率小幅回升,但仍处在历史低位,整体盈亏比不高。配置策略:上调工业品至【标配或低配】,上调农产品至【标配】

人民币胜率仍维持在中低位置,做多人民币策略的配置价值与前期基本持平。随着国内疫情逐步好转,出口维持高增,经常账户盈余上升重新支撑人民币汇率的稳定。从历史经验来看,本轮贬值的时间和空间上仍不充分,美国经济进入实质性衰退,联储加息明显放缓之前人民币仍有贬值动力,短端的中美国债利差维持在历史最低值附近,人民币赔率仍处在历史低位。

配置策略:【低配】做多人民币策略

风险提示

出现致死率提升的新冠变种;经济衰退超预期;货币政策超预期收紧

宋雪涛 | 宏观首席研究员

中证协培训讲师,保险资管业协会百人。美国北卡州立大学经济学博士。曾任人民银行研究局访问研究员,CF40特邀研究员,发表有CF40专著、学术论文、央行工作论文等。2018、2019、2020年金牛奖全市场最具价值分析师(前15名),2021年金牛奖最佳分析师(第3),2020、2021年Wind金牌分析师(第3)、上证报最佳分析师(第5),2019、2020、2021年新浪金麒麟分析师,2020年21世纪金牌分析师(第5),2020、2021年入围新财富最佳分析师。

向静姝 | 研究员

曾任职于英仕曼投资旗下核心量化对冲基金AHL。伦敦商学院硕士。主要负责美国经济、全球央行和美股美债研究。

林 彦 | 研究员

曾任职于弘尚资产。武汉大学金融工程硕士,主要负责大类资产配置和基本面量化研究。

武汉大学金融学硕士,主要负责ESG、产业政策、行业专题研究。对外经济贸易大学金融学硕士,主要负责经济政策和利率研究。中央财经大学产业经济学硕士,主要负责国内宏观经济和货币流动性研究。