针对上市公司的资产收购事项,投服中心在行权时重点关注标的公司预测的经营业绩是否存在线性高速增长,以及这种线性高增长是否与行业发展状况匹配、是否符合标的公司历史上正常的经营逻辑。因为标的公司未来经营业绩的预测情况直接影响到收益法的评估结果,业绩预测线性高增长既推高了标的公司的估值及交易价格,又可能产生收购完成后标的公司无法完成承诺的业绩以及承诺期满后业绩断层等问题。

以万业企业收购凯世通100%股权为例。

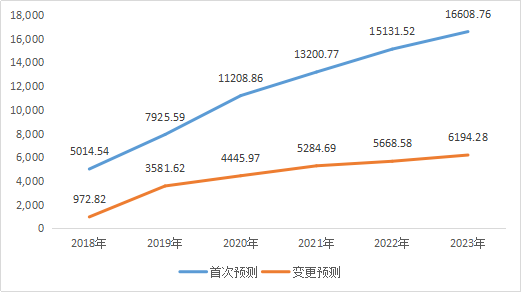

2018年8月,万业企业以发行股份及支付现金的方式收购凯世通100%股权。凯世通是一家生产与销售离子注入机的半导体公司,在本次收购中其收益法评估值为97,072.06万元,评估增值率为1138.77%,2018年至2023年的预测净利润分别为5014.54万元、7925.59万元、11208.86万元、13200.77万元、15131.52万元、16608.76万元。

投服中心在行权分析中发现上述凯世通预测业绩的线性高增长较难实现。一是凯世通2016年、2017年以及2018年1-3月净利润分别仅为-1109.97万元、864.89万元、230.16万元,以2017年为基期至2023年,预测净利润的年均复合增长率高达63.64%,预测期的净利润显著高于报告期的净利润。同时,凯世通预测期内收入主要来源于太阳能离子注入机和集成电路离子注入机,而报告期内集成电路离子注入机尚未形成收入。二是根据国际半导体设备材料产业协会(SEMI)预估,2018年全球半导体设备销售额将年增10.8%,2019年有望实现7.7%的增长;根据收购报告书披露的数据,2013年至2016年,中国半导体设备市场规模的年均复合增长率为23.92%;根据2018年6月国家发改委等三部委联合下发的《关于2018年光伏发电有关事项的通知》(以下简称光伏新政),凯世通上游光伏装机容量的2018年新增量较2017年下降明显。凯世通预测业绩的高速增长偏离了行业发展态势。

投服中心于2018年8月参加了万业企业的重大资产重组媒体说明会,从上述两个方面对凯世通预测业绩的可实现性进行了问询。2018年12月,万业企业调整收购方案,估值由9.7亿元降至3.98亿元,2018年-2023年预测净利润分别为972.82万元、3,581.62万元、4,445.97万元、5,284.69万元、5,668.58万元、6,194.28万元,合计比上次预测下降62.15%,原因是受光伏新政等影响上游客户需求放缓、集成电路离子注入机生产延期。印证了投服中心之前的判断。

图:凯世通预测净利润变化情况

根据后续跟踪结果,凯世通2018年至2020年、2021年上半年分别实现净利润244.61万元、-299.63万元、-9586.12万元、200.75万元,较变更后的业绩预测仍相差甚远。

来源:上交所投教

- 证监会发布 | 持续提升制度包容性、适应性 资本市场积极赋能江苏高质量发展

- 证监会发布 | 《求是》杂志发表习近平总书记重要文章《当前经济工作的重点任务》

- 证监会发布 | 中办印发《通知》在全党开展树立和践行正确政绩观学习教育

- 证监会发布 | 中共中央政治局召开会议 讨论“十五五”规划纲要草案和政府工作报告 中共中央总书记习近平主持会议

- 证监会发布 | 李强主持召开国务院常务会议 对抓紧做好春节假期后政府工作作出部署

- 证监会发布 | 中国证监会发布《私募投资基金信息披露监督管理办法》

- 证监会发布 | 中央政治局委员、书记处书记等向党中央和习近平总书记述职

- 证监会发布 | 《习近平关于树立和践行正确政绩观论述摘编》出版发行