编者按:大数据时代下,如何从财务视角读取事物本质,并借此增加投资成功率,是投资者面临的一项重要课题。为了帮助投资者提高财务专业知识水平,提升财务分析和判断能力,深交所投教中心特别推出“财务知识一点通”系列投教文章,本篇为第十四篇,供广大投资者参考。

所谓“像显可征,虽愚不惑;形潜莫睹,在智犹迷”。舞弊者一般都会想方设法使舞弊活动潜于无形,并且在正常会计处理的掩护下进退自如,令人难以识破。因此,舞弊方如何隐蔽地消化虚构毛利所占用的资金,以浚其源头活水,从而形成一个完整循环的体系,是财务舞弊的一个核心论题。

本篇将介绍构造舞弊关键环节的第三步:虚增长期资产,消化虚构毛利占用的资金,即上市公司如何通过构建资产采购循环,伪造“看上去很真实”的资金流,以达到同时虚增收入、资产的目的。

一、构建资产采购循环,打通造假“任督二脉”

在系统性的财务舞弊中,往往可以看到销售收入持续增长或飙升,成本通过计算进行倒轧,毛利稳中有增,利润表颜值在线。然而,表面繁荣之下,虚增的毛利始终会在资产负债表上留下踪迹——应收账款。

正如我们在上篇文章中所讲到的,为了消化虚增的应收账款,舞弊者势必需要将自有资金或者其他筹资方式伪造成回款,使虚增的应收账款得以消化。因为只有这样,才能制造应收账款回款及时、账龄结构健康、销售周转率提高的假象,同时还可以把虚构销售规模做大,使经营现金流量看起来充沛。然而,舞弊者需要源源不断将资金输入上市公司,以达到假乱真效果,但造假成本非常高,有时甚至越造假越亏,把自己“憋出内伤”。

为解决上述困境,舞弊者就对方式进行各种变形。核心招式之一,是通过构建资产采购循环,虚增长期资产,伪造“真实”的资金流出,从而引导前期造假垫付的资金“归元固本”。

虚增长期资产的方式主要有两种,一种方式就是虚假采购固定资产、虚构在建工程等长期资产,另一种就是虚增资产采购价格,舞弊者利用部分资产不存在公开活跃市场、难以取得公允价值的特点,随意对资产定价。

不管使用何种方法,在各类资产类科目中,预付账款和在建工程是两个被频繁用于舞弊的科目。预付账款核算的是向原材料和工程建设供应商预付的款项。在建工程中核算的是尚未完工的固定资产新建、改建、扩建,或技术改造、设备更新和大修理工程等工程支出。由于工程进度难以精确预测、工期较长、合同文本多、不可控因素较多等原因,预付账款和在建工程科目成为了“藏污纳垢”的好去处。

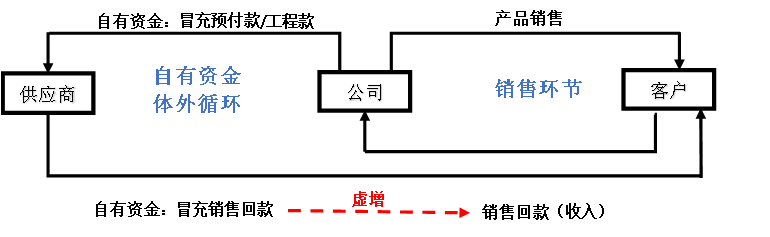

我们通过以下图解来解释该资金循环:

第一步,企业通过安排一些表面与上市公司没有关联关系,而实际上市公司或其关键造假人员可以控制的企业,与上市企业进行虚假的交易。在锁定虚假客户或供应商后,上市公司与这些企业签订购销合同,配以存货及资金流转,从而实现虚构的销售和采购活动。在账面上形成虚增的收入和应收账款,以及相应的成本和应付账款。

第二步,上市公司将自有资金以预付货款或者工程款的形式打给供应商,在账面上形成预付账款或在建工程。这些供应商一般同为上市公司所控制。

第三步,供应商将收到的上市公司资金打散转移到客户的银行帐户中。将资金打散的目的是为了更隐蔽,不能直接追溯资金流向,有时甚至客户和供应商之间还会几经转手。

第四步,客户收到打散的款项后,通过其自身银行账户向上市公司进行回款,将资金打回上市公司银行账户,在上市公司会计记录中形成客户回款。经过上述过程后,上市公司自有资金以货款或者工程款形式流出上市公司,最终以销售回款形式又转回上市公司,实现了资金的循环。

二、识破虚增长期资产套路,练就“火眼金睛”

但凡走过的路,都会留下痕迹。上述循环虽然十分隐蔽,也同样会留下警示信号。我们建议投资者可以从以下两方面进行舞弊识别:

一方面,在解读财务数据时,可以进行以下数据分析:

1、对标同行业趋势,分析行业环境、业绩变动以及销售收入变动趋势是否合理,是否有逆市而行,无视经济周期波动的影响的情形。比如营收逐年快速增长、毛利率、净利率稳定,或者远高出同行。对于没有突出核心竞争力的企业,很难逆势远远跑赢同行,而这往往是财务舞弊的信号。

2、资产负债表中的项目—预付账款(包括预付原材料采购款和工程款)趋势是否合理。利用历史数据进行趋势分析,是否存在新增大额预付账款或者逐年增大,并且与其商业习惯或者同行业企业商业习惯不同,而上市公司无法提供具有商业逻辑的合理解释的情形。在这种情况下,投资者就要警觉这些预付款是否基于真实交易产生,资产质量是否存疑。

3、资产负债表项目在建工程趋势以及进展是否合理。比如是否存在扩建即将完工的工程,大幅提高预算数,导致在建工程进度倒退,以及尽量拖延从在建工程转入固定资产的时间等。这些迹象都需要投资者提高警惕。

另一方面,在分析数据时,投资者不仅要关注重要财务指标、报表科目之间的关联以及异常情况,更重要的是,可以从宏观经济环境、行业环境、上市公司在其产业链中的地位、商业习惯以及上市公司本身发展战略等方面来分析其业绩的合理性。

见识过“虚假销售交易”、“虚构资金流”以及“虚构长期资产”这三类财务舞弊套路后,我们会发现虽然财务舞弊通常看上去逻辑严密,但仍然会有蛛丝马迹可寻。下一篇,我们将总结常见财务舞弊套路的防范识别策略,敬请期待。

(毕马威华振会计师事务所周臻供稿)

来源:深交所 免责声明: 上文内容仅供天风证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到上文而视其为本公司的当然客户。上文基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。客户不应将上文为作出其投资决策的唯一参考因素,亦不应认为上文可以取代客户自身的投资判断与决策。客户应自主作出投资决策并自行承担投资风险。在任何情况下,上文中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本文中的任何内容所引致的任何损失负任何责任。市场有风险,投资需谨慎。